Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

Если вам не досталось по наследству несколько миллионов долларов, квартира в столице или готовое дело, то средства на открытие и развитие бизнеса придется где-то раздобыть. Сегодня мы разбираемся, как лучше это сделать: взять кредит в банке, найти делового партнера или подключить инвесторов.

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Вы идете в банк, заполняете заявку, собираете документы и ждете одобрения. Как только договор подписан, деньги поступают на ваш счет, банковскую карту или выдаются наличными. На первый взгляд, все просто. Но есть подводные камни:

- Новым предпринимателям кредиты дают неохотно. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных меньше года назад. В других банках условия могут быть мягче, но общая тенденция такая.

- Если брать заем именно на бизнес, придется собирать кучу документов. Помимо понятных и привычных справок и выписок с вас потребуют бизнес-план. Это финансовый документ проекта из которого явно видно, что он рентабелен и средства на оплату кредита есть. Кроме бизнес-плана банк запросит другие бумаги. Не думайте, что взять деньги на открытие собственного дела так же просто, как получить автокредит. Пакет документов на потребительский кредит сильно отличается от такого же пакета при оформлении займа на бизнес. Разумеется, он больше. Некоторые банки просят договора аренды помещения, фотографии торговой точки и многое другое.

- При получении кредита на ИП учитываются все действующие займы предпринимателя и его личные кредиты. Если кредитная история не фонтан, в займе, скорее всего, откажут. То же самое касается и тех ИП, которые ранее были признаны банкротами.

- Денег не дадут, если у вас нет собственного стартового капитала. То есть “кредит без первого взноса” вам не светит. Вы должны иметь собственные средства. Сколько? Зависит от банка. Это может быть как 5, так и 50% от суммы кредита.

- Могут потребовать залог. Если кредит берется на ИП, подойдет личное имущество индивидуального предпринимателя. Напомним: в случае чего, ИП отвечает перед кредиторами своим имуществом.

Для того, чтобы получить кредит в банке придется побегать. Многие начинающие бизнесмены идут другим путем: оформляют займ на личные нужды — то есть, просто берут потребительский кредит. Дескать, пока не уволился с работы, возьму денег на бизнес. Это не плохой вариант, но подходит он только тем, кто точно знает, чем будет отдавать кредит.

Вообще нужно 100 раз подумать, прежде чем брать кредит на стартап. Ирония судьбы в том, что никто и никогда не скажет вам, как пойдет дело. А банк совершенно не волнует, есть у вас прибыль или нет — кредит нужно будет платить. Даже если вы, не дай Бог, закроете бизнес через пару месяцев, все равно деньги придется отдавать. Можно, конечно, застраховать ответственность перед банком на случай банкротства, но это повлечет за собой лишние расходы.

Кредит лучше всего брать на пополнение оборотных средств. Вы уже некоторое время ведете бизнес, довольно точно представляете оборот компании, показатели выручки и прибыли. Можно прикинуть сколько денег вы можете выделить на обслуживание процентов по кредиту. А самое главное — вы теперь знаете: у вас есть деньги на погашение займа.

В сравнении с другими вариантами у кредита есть огромный плюс. Он заключается в том, что после того, как займ в банке погашен, вы больше никому ничего не должны. То есть займ ограничен во времени. Чего нельзя сказать о других способах инвестирования.

Инвестиции третьих лиц или организаций

Сейчас инвестициями называют любое вложение средств в бизнес. Бабушка отдала внуку часть накоплений на открытие собственного дела — все, бабушка инвестор. Это не так. Инвестирование начинается тогда, когда между сторонами подписывается инвестиционное соглашение.

На самом деле разновидностей инвестиций огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд вкладывают деньги в стартап. Риски здесь огромны, но и возможная прибыль может оказаться значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те бизнесы, которые уже давно и успешно работают на рынке. Доход здесь поменьше, но и возможности потерять свои деньги практически никакой;

- вложения в ценные бумаги. Это инвестиции в акции, облигации и так далее. Касается в основном государственных структур и крупных акционерных обществ;

- прямые инвестиции в основные средства. В этом случае на деньги инвестора покупается оборудование, инструмент, транспортные средства, здания и сооружения.

Виды инвестирования можно перечислять до бесконечности. Это огромная бизнес машина с многомиллиардным оборотом, которая живет по своим законам. Но каким бы образом инвестор не вкладывал в вас деньги, важна одна вещь: становится он совладельцем компании или нет.

Если инвестор приобретает долю в вашем бизнесе, то, фактически, это уже не инвестор, а полноправный участник проекта. Он принимает участие в собрании учредителей, имеет право голоса, его данные могут быть включены в устав. Такие вещи оправданы, если речь идет о больших суммах инвестиций, сопоставимых со стоимостью бизнеса.

Но здесь есть подводный камень. Именно по такой схеме и отжимают бизнесы. Давайте рассмотрим на примере.

Допустим, весь ваш проект стоит миллион рублей. Этот миллион вложили вы. В один прекрасный момент находится обеспеченный учредитель и предлагает докинуть в проект 9 миллионов и войти в состав учредителей. Вы, конечно, без раздумий соглашаетесь: на эти деньги можно вывести бизнес на уровень выше, глупо отказываться.

Что получается в итоге: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто при таком раскладе будет диктовать условия? Явно не вы. Вас на определенном этапе вообще могут слить с участия в проекте — способы сделать это есть. Обычно предлагают продать долю в бизнесе и мирно сойти на берег. Предложение, от которого невозможно отказаться, как говорилось в одном культовом боевике.

Даже если вы останетесь в теме, распределение прибыли будет явно не вашу пользу. Выплаты учредителям, как правило, делаются пропорционально долям в уставном капитале. В вашем случае это 10 процентов. То есть, с каждого рубля чистой прибыли вы будете получать 10 копеек, а инвестор — 90 копеек, если считать совсем уж грубо.

Если инвестор не претендует на долю в вашем бизнесе, тогда все проще. Вы остаетесь полноправным хозяином и владельцем компании, но теперь обязаны делиться прибылью с теми, кто вложил в вас деньги. Суммы и сроки выплаты дивидендов определяются инвестиционным соглашением. Можно выплачивать деньги каждый месяц, год или квартал.

А самое плохое — теперь так будет всегда. Если кредит в банке можно погасить и забыть это как страшный сон, то с инвестором такой номер не прокатит. Давайте честно: главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего при этом не делая. Это не филантроп, который только и мечтает помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель любого предпринимателя — прибыль.

Как бы то ни было, инвестирование пользуется огромной популярностью и у предпринимателей, и у самих инвесторов. Плюсов здесь много:

- возможность привлечь практически неограниченные средства. Если банковский заем ограничивается вашей платежеспособностью, то инвестор может дать столько, сколько сочтет нужным;

- если дело вдруг не пойдет, инвестор потеряет свои деньги, а вы ничего не будете должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, имущество компании распродадут и разделят между кредиторами, но лично вы ничем не отвечаете перед инвесторами;

Где найти инвестора:

- на интернет-площадках типа все инвесторы.ру. Ресурс работает по принципу биржи, где предприниматели ищут инвесторов, а желающие вложить деньги — проекты для инвестиций;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные переговоры. Можно найти инвестора на семинаре, форуме или бизнес-конференции;

- инвесторы могут найти вас сами. Вот прямо так: придут и дадут денег. У многих опытных игроков этого рынка глаз наметан и они с ходу вычисляют прибыльные проекты. Возможно, речь как раз про вас.

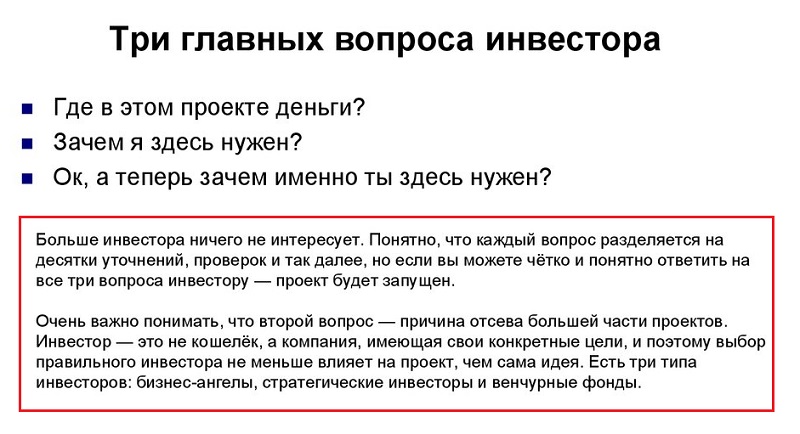

В целом инвесторов интересуют перспективные масштабируемы проекты, стоимость которых может вырасти многократно. Сегодня вложил деньги в один магазин, а завтра — совладелец сети федерального масштаба. Вот главная мечта любого инвестора.

Деловой партнер

Итак, исходные данные те же. Личных средств на бизнес не хватает, прибыли на новые проекты и пополнение операционного капитала — тоже. А тут как раз школьный товарищ сколотил небольшой капиталец и просит взять его на борт в качестве партнера. На равных условиях: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, дело хорошее. Такой подход лишен многих минусов двух предыдущих вариантов, а плюсов — хоть отбавляй:

- минимум ответственности. Все участники сделки понимают, что дело может и не пойти. В этом случае партнеры расстаются и делят убытки согласно уставу ООО. Лично никто никому не должен;

- проще работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе предприятия. Поэтому, скорее всего, на равных будет участвовать в жизни бизнеса.

Получается, что ваш бизнес не заимствует деньги извне, а обходится собственными средствами. Это очень ценно, потому что потом ни с кем не надо будет делиться. Однако такие источники, как правило, ограничены. Для выхода на новый уровень, когда потребуются серьезные вливания, придется прибегнуть к первым двум способам.

Другие способы раздобыть деньги на бизнес

Три вышеперечисленных пути — не единственные. Есть еще:

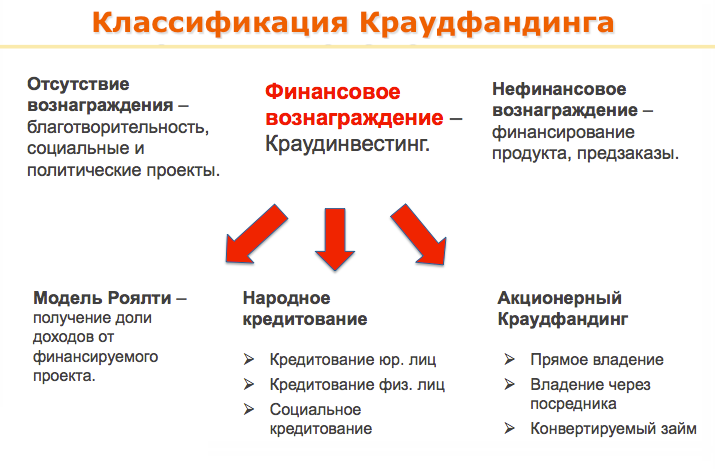

- краудфандинг. Это сбор средств на различные проекты при помощи специальных интернет-площадок. Работает по принципу пожертвований. Нужно разместить на сайте презентацию и ждать, пока поток денег не зальет вас с головой. Ну или не зальет — тут уж как повезет. В любом случае, рассчитывать привлечь серьезные деньги через краудфайндинг не стоит;

- государственные гранты. Вполне себе рабочий способ, но подходит не всем. Правительство спонсирует социально значимые проекты: сельское хозяйство, науку, работу с детьми и так далее. Если вы продаете одежду в интернете или открываете барбершоп, на грант можно не рассчитывать. Если даже вы попадаете под условия выделения денег через грант — готовьтесь к нескольким кругам бюрократии;

- помощь родственников. Помните бабушку из начала нашей статьи? Вот это как раз оно и есть. Нередко бизнесы открываются именно благодаря таким бабушкам, мамам и теткам. Много не дадут, но когда важна каждая копейка — это может очень выручить.

Какой источник капитала выбрать — решать вам. А мы советуем использовать каждый из них в определенной ситуации. Например, инвестиции хороши на старте бизнеса или при его масштабировании. Кредиты лучше всего брать на пополнение оборотных средств и операционного капитала.

Вообще опытные предприниматели советуют не бояться брать чужие деньги на бизнес и рекомендуют делать это, но с умом. Излишняя долговая нагрузка может угробить все на корню, поэтому нужно все сто раз просчитать.

Откуда бизнесу взять деньги

У предпринимателя есть несколько способов привлечь деньги на развитие бизнеса. Среди них — заключить сделку с инвестором, объявить сбор через краундфандинг, получить субсидии или кредит. Рассказываем о каждом способе.

Очевидный вопрос — зачем бизнесу деньги

Деньги — это главный актив бизнеса. Все просто: если их нет, бизнес не работает.

Кажется, вот компания заработала, владелец получил деньги на счет — и все, больше никаких трат. Так не выйдет: если бизнес хочет развиваться, придется закупать, нанимать сотрудников, платить им зарплату.

По большей части схема такая: вложил рубль — получил с него два.

Магазин купил ящик фруктов за 500 ₽, продал за 650 ₽. Разница между тем, что вложил, и тем, что получил от клиентов, — заработок бизнеса. В этом примере — 150 ₽. В следующий раз магазин хочет купить уже два ящика, чтобы продать и заработать 300 ₽. Для того, чтобы закупить больше фруктов нужны деньги.

В реальности бизнес всегда хочет тратить больше, чем зарабатывает — это нужно, чтобы масштабироваться и расти. Поэтому без привлечения инвестиций довольно сложно обойтись.

Три группы источников финансирования

Можно попробовать развиваться на собственные деньги. Это когда ты инвестируешь свою чистую прибыль в бизнес. Например, закрыл сделку на 500 000 ₽, понес расходы на 350 000 ₽, а 150 000 ₽ оставил в бизнесе. Но так получается не всегда. Расходов может оказаться больше, а 150 000 ₽ не хватит на то, чтобы обогнать конкурента. Поэтому компании ищут источники дополнительных денег.

Обычно, когда компания привлекает заемные средства, это называется «финансовый рычаг». При правильном подходе он показывает, каким будет эффект от заемных средств.

Источники финансирования можно поделить на группы:

- Условно-бесплатные деньги. Это когда берешь взаймы, но не платишь за использование денег. Взял 100 тысяч рублей — отдал 100 тысяч. А есть варианты, когда и отдавать не нужно.

- Инвестиции. За них предприниматель платит — например, передает долю в компании. Еще один человек становится совладельцем и получает право на прибыль.

- Кредит. За него предприниматель тоже платит — основной долг и вознаграждение банку. Это может быть фиксированная сумма или процент.

Это условное деление. Скажем, друг может дать взаймы просто так, а может под процент, но меньший, чем в банке. Но в большинстве случаев такое деление совпадает с реальностью.

Условно-бесплатные деньги

Первая группа источников финансирования — условно-бесплатная помощь. Вот как можно взять деньги:

- Уговорить родителей или друзей вложиться в ваш бизнес.

- Получить деньги или помощь от государства. Это гранты, субсидии, оплата услуг.

- Попросить незнакомых людей скинуться. Это называется «краудфандинг»: люди сбрасываются на проект, который считают интересным. Просто так. По механике напоминает благотворительность, только люди помогают не хоспису, а бизнесу.

Друзья и семья. Обычно у друзей и семьи занимают посильные суммы. Например, родители продали квартиру дедушки и готовы одолжить сыну треть ее стоимости. Так в качестве поддержки предприниматель получает 300 тысяч рублей.

Сколько удастся занять — зависит от семьи и отношений. Одна семья спокойно расстается с миллионом, у другой и лишних ста тысяч нет.

Например, занял 300 тысяч рублей на запуск магазина. Через год понадобилось еще 200 тысяч рублей, а у семьи свободных денег уже нет.

Гранты и субсидии от государства. Во многих регионах России действуют программы развития предпринимательства. Благодаря им бизнес просто так получает деньги или услуги. Сколько можно получить и на каких условиях — зависит от региона и бизнеса

Деньги можно потратить только на согласованную цель, а не на что хочешь. Например, фитнес-центр получил субсидию на закупку тренажеров, а сам оплатил аренду из этих денег. Аренда — нецелевое использование, субсидию придется вернуть.

Суммы зависят от типа программы и от региона. Например, в Москве выделяют 700 тысяч рублей на продвижение товаров на маркетплейсах и до миллиона рублей на бизнес по франшизе. Но в другом городе такой программы может и не быть. О поддержке малого бизнеса.

Чтобы получить государственную поддержку, нужно готовить большой комплект документов. Тратятся бюджетные деньги, поэтому государство хочет быть уверенным, что они пойдут на бизнес, а не на новый Майбах. Все это влияет на время получения денег: процесс может занять и месяц, и два.

Краудфандинг. Краудфандинг — общий термин для совместного финансирования проектов. Есть два основных варианта:

- Деньги нужно возвращать. В этом случае деньги привлекаются через кредитование. Например, компания получает деньги от физлиц под определенный процент. Об этом мы поговорим в разделе о кредитах.

- Деньги возвращать не нужно. Деньги привлекаются в обмен на сам продукт или нематериальное вознаграждение. Это называется ревордс-краудфандинг, от английского слова rewards — награды. Но чаще всего в СМИ и соцсетях пишут просто «краудфандинг». О нем мы говорим в этом разделе.

Краудфандинг помогает привлечь деньги на новый продукт. Это может быть материальное — техника, печатная книга — или нематериальное: фильм, музыкальный альбом, игра.

Известные зарубежные платформы для краудфандинга — Индигоугоу и Кикстартер, российские — Планета и Бумстартер.

Отечественный фильм «28 панфиловцев» собрал 3 млн рублей через российскую площадку «Бумстартер». Описание проекта на платформе.

Производитель умных часов Pebble собрал более 20 млн долларов на «Кикстартере». Первый миллион компания получила за 50 минут.

Деньги вкладывают обычные люди, каждый — сколько считает нужным. За свою помощь они получают бонусы: скажем, доступ к вебинару, скидку, благодарственное письмо, право первыми купить товар. Это все равно что быть первым в очереди за новым Айфоном.

Чтобы заинтересовать проектом, авторы максимально красочно рассказывают о нем. Для этого используют специальные платформы.

Например, умные часы, которые делают всё, разве что дом не строят. А вот деньги на вторую шаурмячную не получить.

Инвестиции

Предприниматель может получить инвестиции: деньги, недвижимость, оборудование или любые другие ценные ресурсы для бизнеса.

Возможные источники инвестиций:

- Коммерческие фонды. Например, фонды, которые вкладывают в : Run Capital и Фонд развития интернет-инициатив (ФРИИ).

- Фонды с господдержкой. Например, Фонд развития промышленности при Минпромторге, он финансирует только промышленность.

- Частные инвесторы.

В инвестициях полезно разделять понятия, которые кажутся близкими по смыслу. Давайте сначала разберемся с партнером и инвестором:

- Партнер — тот, кто участвует в бизнесе, как будто в компании два генеральных директора и они вместе развивают бизнес.

- Инвесторы вкладывают деньги и могут давать советы, но они не участвуют в ежедневной работе компании. Их можно сравнить с внешним консультантом.

Если забыть о разнице, есть риск навредить себе, например лишиться сделки совсем или подписать контракт, но на невыгодных для себя условиях.

Предприниматель открыл кафе, через год понял, что ему не хватает денег и опыта

Если привлекает партнера. Тогда он предлагает брату — шеф-повару в крупном ресторане — вложить деньги и стать вторым управленцем: приходить в кафе каждый день, помогать с меню, нанимать официантов, закупать продукты. Брат становится партнером.

Если привлекает инвестора. Предприниматель знакомится с опытным ресторатором, у которого своя сеть. Ему нравится бизнес, он готов вложить деньги и консультировать предпринимателя.

Ресторатор будет приезжать раз в месяц, смотреть цифры бизнеса, общаться с ключевыми сотрудниками и говорить, что бы он улучшил на месте предпринимателя. Но настаивать не будет. Его цель — вложить и получить деньги с прибылью.

Теперь разберемся с профессионалами и условно любителями. Профессионалы системно зарабатывают на инвестициях, чаще всего вкладывают сразу во много компаний. Один из них — Фонд развития интернет-инициатив (ФРИИ), он вложил в более чем 400 компаний.

Случайные инвесторы — это когда инвестиции не стали основным заработком. Допустим, предприниматель предложил другу вложить деньги в бизнес. Тот поверил в идею и дал миллион рублей из накоплений. При этом друг работает в штате банка и зарабатывает на своей профессии, а не инвестициях.

Инвестиции подходят не всем бизнесам, могут быть юридические и бизнес-ограничения. Это большая тема, поэтому в этой статье мы разберем только основные моменты

Юридически долю можно получить только в ООО, ИП на доли не делится. Поэтому инвесторы вкладывают в компании, а индивидуальные предприниматели могут получить только заемные деньги.

За инвестиции надо платить. Предприниматель и инвестор договариваются, что тот передает ресурсы на определенных условиях. Чаще всего это деньги в обмен на долю в бизнесе, так что инвестор становится соучредителем. Например, инвестор вкладывает миллион рублей и получает долю в компании — 20%.

Инвестору выгодно вкладываться в бизнес, потому что он получает право:

- Принимать решения и влиять на управление компанией. Например, закрыть одну из торговых точек, потому что она убыточная. Или требовать отчетов раз в неделю.

- Получать дивиденды. Это часть прибыли, которую получают все, у кого есть доля в компании. Обычно дивиденды выплачивают пропорционально доле.

Приведем простой пример.

У компании два учредителя: у одного доля в 60%, у другого — 40%. Всего выплачивается дивидендов на 100 тысяч рублей.

Доля учредителей в дивидендах равна их доле в компании. Это значит, что учредитель с долей в 60% получает 60 тысяч, а второй — 40 тысяч.

Размер выплаты инвестору зависит от прибыли: чем она выше, тем больше надо платить.

Партнер вложил миллион в обмен на долю в компании 20%. Если у компании есть прибыль и она распределяет дивиденды, партнер получает часть этой прибыли.

Когда говорят об инвестициях, часто произносят термин «стартап». Есть инвесторы, которые вкладываются только в стартапы.

Стартап — компания, которая только-только начала работу. Но это не любой бизнес. Чтобы называться стартапом, бизнес должен быть инновационным, поэтому обычно стартапы — это . Например, производители или разработчики:

- умных весов;

- фитнес-трекера;

- приложения для ведения дел;

- онлайн-сервиса по подбору одежды от стилистов.

Шаурмячная, продуктовый магазин, оптовая база не считаются стартапами. Такие компании называются классическим, или традиционным, бизнесом. У большинства наших клиентов именно такой бизнес. Поэтому они не смогут получить деньги от инвесторов, которые поддерживают стартапы.

Нет универсальных условий инвестирования, они зависят от инвестора и бизнеса. Предприниматель может договориться с частным инвестором, что тот не будет получать дивиденды в ближайшие два года, потому что деньги пойдут на развитие компании. А фонд может включить в договор требование, что, если прибыль падает до определенного уровня, он выходит из компании и забирает свои деньги.

Условия фиксируются в документах, а что это за документы — тоже зависит от бизнеса и инвестора. Например, если салон красоты привлекает партнера, они подписывают партнерское соглашение и корпоративный договор. Суть одна: чем больше документов подготовить и чем точнее их составить, тем меньше риск получить проблемы.

Выплата инвестору зависит от размера прибыли. Чем прибыль выше, тем больше надо отдавать.

С частным инвестором есть риск постоянно тратить время и силы на споры.

Предприниматель уверен, что не надо закрывать точку, даже если она убыточная, а партнер считает иначе. И начинаются споры, хотя время можно было бы вложить во еще.

Кредитование

Еще один источник финансирования — кредит. Его выдают не только банки, но и государство, платформы для P2B-кредитования и микрофинансовые организации. Для удобства будем называть их кредиторами.

Процесс получения денег в целом одинаковый независимо от кредиторов:

- Компания подает заявку со сведениями о бизнесе, подтверждает их документами.

- Кредитор проверяет данные и называет условия.

- Если компании они подходят, кредитор и компания подписывают договор.

- Компания получает деньги.

- Через определенное время она их возвращает.

Государственные кредиты. Есть федеральные и региональные программы кредитования малого и среднего бизнеса. Их основной плюс — кредит можно взять под небольшой процент. Минус — получить деньги довольно сложно, потому что нужно собрать сотню документов.

Для бизнеса работает корпорация по развитию малого и среднего предпринимательства. Ей принадлежит МСП Банк и региональные фонды содействия кредитованию малого бизнеса.

Задача МСП Банка — выдать кредит под низкий процент. МСП Банк работает с другими банками, своими партнерами и предоставляет деньги предпринимателям, в том числе через коммерческие банки. Поэтому клиенты коммерческих банков также получают кредиты и под меньший процент, чем если бы их выдавали сами коммерческие банки. Сайт банка

Например, производитель детской одежды из Перми получил 3 млн рублей под 9,6% годовых. Коротко о бизнесе

Фонды содействия кредитованию малого и среднего бизнеса создаются при поддержке правительства и есть почти в каждом регионе. Их цель — помогать бизнесу с кредитами и лизингом.

В рамках поддержки бизнеса в период пандемии появляются разные программы кредитования, их условия и срок действия — отдельная тема, и в этой статье мы не будем их касаться.

Краудлендинг, или P2B-платформы. Есть такой инструмент привлечения денег — краудфандинг. В нем два сегмента: деньги можно получить просто так, в качестве благотворительности, а можно через инструмент кредитования. О благотворительности мы уже рассказали, теперь очередь за кредитованием.

Для кредитования работают специальные платформы, у них похожие названия и механика работы. Разница в том, кто становится заемщиком, а кто дает деньги. Есть такие варианты:

- P2B → кредитование компаний;

- B2B → компании кредитуют другие компании;

- P2P → кредитование физлиц. Мы рассказываем только о бизнесе, поэтому не касаемся этой темы.

Наиболее популярная модель для бизнеса — P2B-платформы. С их помощью физические лица дают в долг бизнесу, а тот возвращает с процентами.

Предприниматели собирают деньги на закупку оборудования или товара, ремонт помещения, открытие новой торговой точки и другие нужды бизнеса. Чтобы привлечь кредиторов, они публикуют на платформе информацию о себе и объявляют цель сбора денег.

Платформы предварительно проверяют компании и выставляют на обозрение, потом физлица выбирают компании, которые считают надежными, и дают им деньги. Одна компания может получить деньги от десятков кредиторов.

Каждая платформа устанавливает свои правила. Есть платформа, где минимальная сумма, которую может дать кредитор, — 10 тысяч рублей, а есть и платформа с порогом 100 тысяч. Одна может требовать срока работы бизнеса не менее трех месяцев, другая — не меньше года.

Микрофинансовые организации — компании, которые выдают деньги под процент. Это их единственная услуга. Сокращенно такие организации называют МФО.

В целом процесс напоминает выдачу кредита в банке: компания подает заявку, доказывает свою финансовую надежность и получает деньги, если все в порядке. Список документов для подачи заявки такой же, как в банке, не короче.

Банк. У банков есть разные программы кредитования. Они могут отличаться механикой выдачи денег, например одной суммой или траншами, необходимостью обеспечения. Допустим, под залог недвижимости или под победу в гостендере.

За использование есть плата — процент или фиксированная сумма. Условия зависят от кредиторов: может быть и 7, и 130% годовых.

Предсказуемая нагрузка на бизнес. Предприниматель точно знает, какую сумму и когда ему нужно возвращать, поэтому можно просчитать, сколько следует зарабатывать, чтобы хватало на возврат долга.

Сравнение источников финансирования

Способы финансирования отличаются условиями. Чтобы было проще ориентироваться, мы собрали таблицу. В ней основные критерии для сравнения.

| Критерий | Условно-бесплатные | Инвестиции | Кредитование |

|---|---|---|---|

| Есть ли ограничения для получения денег | У семьи и друзей — нет. |

У государства — есть. Выдают деньги под определенный бизнес и на определенной стадии развития.

Через краудфандинг — низкая. Есть риск не заинтересовать проектом.

Нужно найти инвестора, который заинтересуется бизнесом, договориться об условиях.

Как получить государственную субсидию на открытие бизнеса

Прежде чем бизнес начнет окупаться и приносить доход, нужны затраты на аренду помещения, закупку сырья, рекламную кампанию и т. д. Многие хотят открыть свое дело, но не у всех достаточно сбережений. Один из способов привлечения денег в бизнес — помощь государства.

Из этой статьи вы узнаете:

- Какие виды субсидий существуют и на что их можно потратить

- Кто может получить субсидию на открытие малого предпринимательства

- Что для этого нужно сделать

- Как составить бизнес-план, который одобрят в центре занятости

- Почему могут не выдать субсидию

- В каких случаях потребуют вернуть субсидию

- Шпаргалка: как получить господдержку на открытие малого бизнеса

Что такое государственная субсидия на открытие бизнеса

Государственная субсидия на открытие собственного дела — безвозмездная финансовая помощь начинающим предпринимателям. Она выплачивается из государственного или регионального бюджета.

Благодаря программе единовременной помощи государства на открытие собственного дела в выигрыше остаются обе стороны. Начинающий бизнесмен получает дополнительное финансирование, а государство — налоговые отчисления, новые рабочие места и рост ВВП.

Однако открыть бизнес на деньги государства без собственного капитала не получится. Собственные вложения предпринимателя или эквивалентное им имущество должны составлять минимум 120 – 170 тысяч рублей, иначе финансовую помощь не окажут.

Какие виды субсидий существуют и на что их можно потратить

Начинающий предприниматель может получить два вида субсидий, которые предоставляет государство на открытие малого бизнеса.

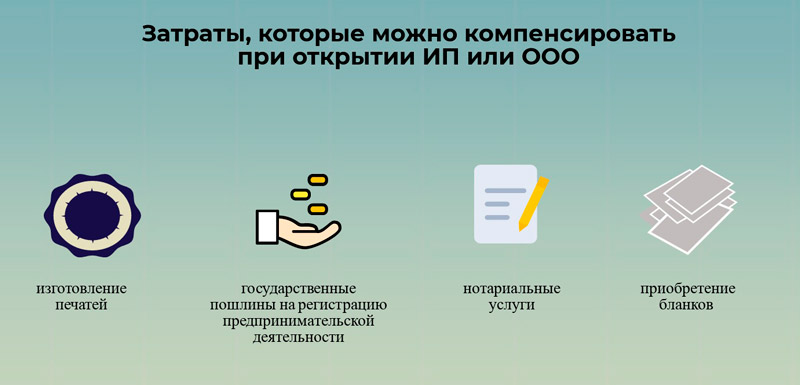

Затраты, которые можно компенсировать при открытии ИП или ООО

- Компенсация расходов на регистрацию ИП или ООО. Регионы сами устанавливают размер компенсации затрат, понесенных в результате оформления фирмы. Как правило, сумма составляет 7 – 10 тысяч рублей.

- Субсидия от центра занятости на открытие малого бизнеса.

Эту компенсацию можно потратить на:

- аренду или ремонт помещения;

- закупку оборудования и сырья;

- покупку программного обеспечения и лицензий.

Государственная субсидия на поддержку малого бизнеса выдается по целевой программе, поэтому если вы расходуете полученные деньги не по назначению, комиссия по контролю за целевым использованием денежных средств заставит вас вернуть всю сумму в бюджет.

Некоторые регионы устанавливают повышающие районные коэффициенты, и размер субсидии возрастает.

Размер субсидии можно увеличить еще на 58 800 рублей, если трудоустроить официально безработного. При заключении трудового договора с человеком, который не стоит на учете в центре занятости, размер субсидии не увеличится.

Важно учитывать, что компенсация расходов на регистрацию фирмы есть везде, а «подъемная» субсидия доступна не во всех регионах. Можете ли вы получить выплаты и каков их размер — уточните в центре занятости по месту прописки.

Программы финансовой поддержки бизнеса меняются каждый год. В некоторых регионах устанавливают дополнительные требования к бизнесу. Например, для Санкт-Петербурга в 2018 году нет общепринятой программы государственной поддержки для начинающих предпринимателей. Но есть варианты государственной финансовой поддержки уже существующих фирм, а также специальная программа «Субсидирование затрат субъектов малого и среднего предпринимательства на создание и (или) развитие групп дневного времяпрепровождения детей дошкольного возраста».

Программы финансовой поддержки «Развитие предпринимательства и потребительского рынка в Санкт-Петербурге»

Размер государственной поддержки, на которую может рассчитывать начинающий предприниматель, зависит от региона. Минимум — 7 000 – 10 000 рублей, компенсация расходов при регистрации компании. На открытие бизнеса сумма субсидии составляет 58 800 рублей.

Кто может получить субсидию на открытие малого бизнеса

Чтобы претендовать на государственную финансовую помощь, предприниматель должен удовлетворять четырем условиям:

- Быть совершеннолетним гражданином РФ;

- Быть официально безработным, последняя запись в трудовой книжке — об увольнении;

- Состоять на учете в центре занятости населения более 10 дней и получать пособие по безработице;

- Получить отказы от всех работодателей, к которым его направил центр занятости населения.

- Быть трудоспособным;

- Не иметь постоянного заработка;

- Быть зарегистрированным в центре занятости;

- Искать работу и быть готовым к ней приступить, то есть ходить на собеседования по направлению от центра занятости и незамедлительно приступить к работе, если работодатель одобрит кандидатуру.

Для того чтобы статус безработного был присвоен официально, нужно собрать пакет документов и лично прийти в центр занятости по месту прописки.

Документы, необходимые для получения статуса безработного

Центр занятости вправе не присвоить статус безработного, если гражданин официально не работал без уважительной причины более 5 лет. Встать на учет повторно можно через месяц после того, как центр занятости откажет в присвоении статуса безработного.

Помимо требований, которым должен соответствовать будущий предприниматель, существуют критерии для выбора бизнес-идеи. Эти условия не обязательные, но они повышают шансы на одобрение проекта:

- Идея бизнеса должна быть оригинальной. Очередной салон красоты или продуктовый магазин комиссия забракует сразу же;

- Ваш проект должен быть связан с сельским хозяйством, народными художественными промыслами, экологией или локальным туризмом. Хорошо, если это социально значимый проект в области медицины, образования или спорта. Такие проекты государство чаще всего поддерживает;

- В проекте предусмотрены дополнительные рабочие места;

- Чем больше начальный капитал, который предприниматель планирует вложить в дело, тем больше шансов на получение субсидии;

- Бизнес должен выйти на окупаемость не более чем через три года с момента открытия.

Чтобы рассчитывать на государственную финансовую поддержку своего бизнеса, нужно получить официальный статус безработного. Если фирма уже зарегистрирована, воспользоваться помощью не удастся.

Кому не выдадут субсидию

Компенсацию не выдадут, а субсидию не одобрят, если предприниматель планирует открыть бизнес в следующих направлениях:

- Кредитование и страхование;

- Инвестиционная деятельность и торговля на Форекс;

- Азартные игры и тотализаторы;

- Производство и продажа подакцизных товаров;

- Ломбарды.

Также на поддержку государства не могут рассчитывать некоторые категории граждан:

- Несовершеннолетние;

- Пенсионеры;

- Некоторые категории военных;

- Студенты дневных отделений;

- Граждане, нарушившие требования центра занятости населения;

- Граждане, работающие по трудовому договору;

- Осужденные по решению суда.

Что нужно сделать, чтобы получить субсидию

Вы можете получить обе субсидии одновременно: компенсацию за оформление документов при регистрации фирмы и субсидию на открытие малого бизнеса. При этом порядок действий одинаковый, поэтому дальше речь пойдет только об алгоритме оформления субсидии.

Изучите сайт центра занятости населения

Чтобы проверить, есть ли в вашем регионе субсидия на открытие бизнеса, изучите информацию на сайте центра занятости.Скорее всего, вам поможет раздел «Содействие самозанятости».

Например, для жителей Красноярска информация о единовременной государственной помощи предпринимателям находится во вкладке «Соискателям».

Если на сайте ничего не написано о программе поддержки малого бизнеса или возникли вопросы, позвоните в центр занятости или направьте туда запрос.

Встаньте на учет в службе занятости по месту прописки

Заполните в службе занятости два заявления: на получение пособия по безработице и о намерении заняться малым бизнесом. Если поступят предложения с вариантами трудоустройства, нужно получить отказы от работодателей

Пройдите тестирование

Тестирование помогает понять серьезность намерений будущего предпринимателя и оценить его знания. Оно напоминает тест на определение уровня IQ. Вам нужно дополнить последовательность, выбрать лишний элемент или один из вариантов ответов. Еще в тесте есть вопросы о маркетинге и налогообложении.

Если вы плохо выполните тест, то можете пройти обучающие курсы по направлению от центра занятости.

Напишите бизнес-план

Это самый сложный и трудозатратный этап. Общепринятого регламента по оформлению бизнес-плана нет. У всех центров занятости свои требования к его составлению: где-то выдадут методическое пособие, где-то расскажут об общих рекомендациях, а где-то и вовсе предложат найти бизнес-план в интернете и сделать по аналогии.

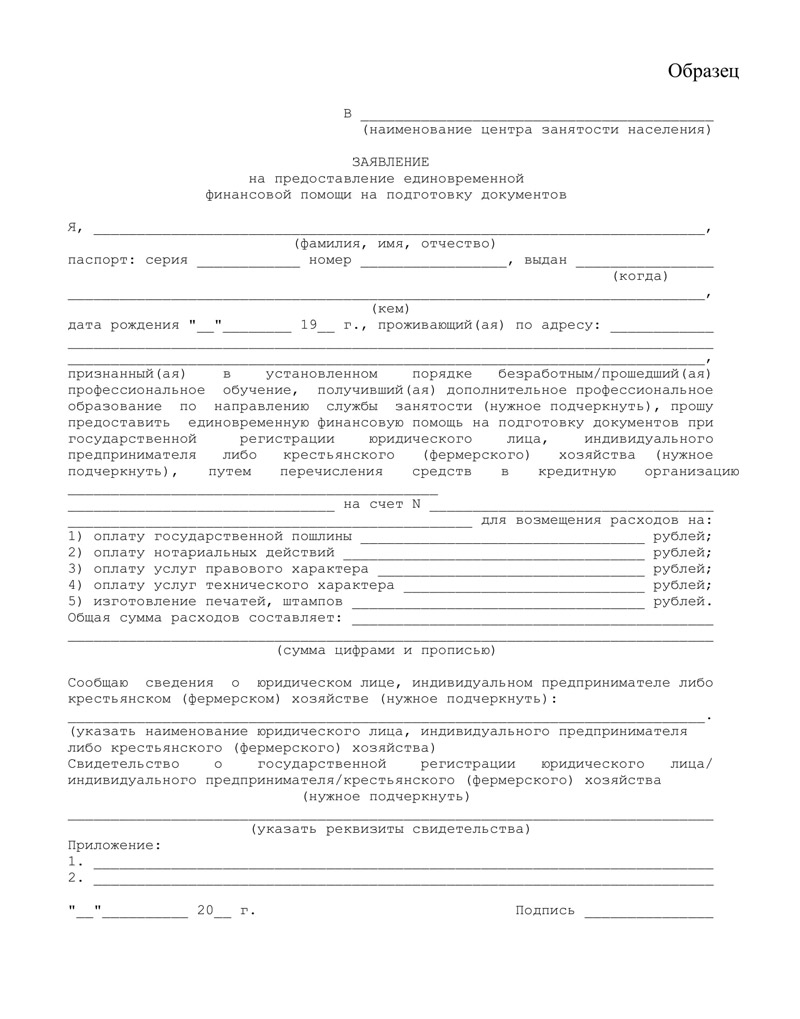

Подайте документы в центр занятости

Чтобы стать соискателем субсидии, подайте в центр занятости следующие документы:

- Копию паспорта;

- Бизнес-план на бумажном носителе и в электронном виде;

- Копию документа о прохождении профессионального обучения;

- Заявление о предоставлении единовременной финансовой помощи на открытие малого бизнеса;

- Заявление о единовременной материальной помощи на подготовку документов для государственной регистрации.

Образец заявления на предоставление единовременной финансовой помощи на подготовку документов

Дождитесь оценки проекта

Ее определяет экспертная комиссия на основании бизнес-плана. Бывают ситуации, когда идея нравится, но есть недочеты в бизнес-плане или не соблюдены требования по оформлению документа. В таком случае необходимо защитить свой проект лично.

Защита бизнес-плана похожа на защиту диплома в институте. Сначала нужно сделать презентацию проекта, а потом ответить на вопросы членов комиссии. Как и на любом экзамене, нужно отвечать уверенно, четко и по делу. Важно доказать, что вы понимаете, о чем рассказываете.

При положительном решении заключается договор о предоставлении финансовой помощи.

Зарегистрируйте ИП или ООО в налоговой инспекции

Уведомьте центр занятости о регистрации компании

После регистрации компании предоставьте в центр занятости подтверждающие документы:

- Выписку из Единого государственного реестра юридических лиц или Единого государственного реестра индивидуальных предпринимателей;

- Документы, подтверждающие расходы на подготовку документов для государственной регистрации, оплату государственной пошлины, оплату нотариальных услуг, приобретение бланочной документации, изготовление печатей, штампов.

Дождитесь перевода денег на расчетный счет

Центр занятости проверит документы и зачислит деньги на расчетный счет вашей компании.

Подтвердите целевое использование субсидии

В течение трех месяцев с момента получения субсидии нужно предоставить центру занятости документы, которые подтверждают, что субсидия была потрачена по назначению: договоры, акты приема-передачи, товарные накладные.

Пройдите проверку комиссии

Будьте готовы к проверке комиссии по контролю за целевым использованием денежных средств, полученных в рамках государственной поддержки самозанятости населения. Она появится через 6 и 12 месяцев после получения единовременной финансовой помощи и проверит, как развивается проект и используется финансирование.

Если комиссию все устроит, будет составлен акт о выполнении условий договора о предоставлении единовременной финансовой помощи. Если нет — составят акт о нецелевом использовании средств и требование вернуть деньги в бюджет.

Как составить бизнес-план, чтобы его одобрили в центре занятости

Самое сложное при подготовке комплекта бумаг — создание бизнес-плана.

Можно обратиться к специалистам, они сделают бизнес-план за 2 – 3 дня, стоимость их услуг — от 15 000 рублей. Но гораздо выгоднее и полезнее разработать бизнес-план самому.

В большинстве центров занятости 2 – 4 раза в месяц проводятся консультации по составлению бизнес-плана, где подробно рассказывают о том, что в нем писать и что нужно сделать, чтобы он понравился комиссии.

Оптимальный объем бизнес-плана — 60 – 80 страниц, с титульным листом, 9 разделами и приложениями.

1. Титульный лист

На первой странице бизнес-плана укажите вид деятельности проекта, автора, планируемую организационно-правовую форму деятельности, город и год составления документа.

2. Резюме

Основная задача этого раздела — заинтересовать читателя и сформировать первое впечатление о проекте. Объясните идею бизнеса, расскажите о его преимуществах. Докажите, что ваш бизнес жизнеспособен и социально значим. Приведите основные финансовые показатели проекта. Эту часть легче написать в последнюю очередь.

3. Цели бизнес-проекта

В этой главе расскажите о целях проекта, кратко опишите его технологические особенности. Покажите, что продукция или услуга будет уникальной. Не обязательно придумывать что-то инновационное — можно усовершенствовать производство или повысить качество уже существующих товаров.

4. Анализ рыночной ситуации

В этом разделе расскажите о ситуации на рынке, проанализируйте конкурентов, укажите предполагаемые объемы потребления товаров или услуг.

5. План производства

Расскажите об организации процесса производства, если оно необходимо. Опишите способы приобретения сырья, оборудования и материалов, политику взаимодействия с поставщиками, механизм создания рабочих мест.

6. План маркетинга

В этом пункте проанализируйте целевую аудиторию, сформируйте ценовую политику и план маркетинговых мероприятий по привлечению клиентов.

7. Организационный план

В этом разделе опишите иерархию сотрудников в фирме, уделите внимание законодательным и нормативным актам, которые могут оказать влияние на бизнес. Не забудьте о лицензиях и патентах, сертификации качества и соответствии продукции установленным нормативам.

Уделите внимание тому, как и когда будет получено разрешение на возведение построек и подключение к инфраструктуре, расскажите о статусе земельных участков и их соответствии целевому назначению.

8. Финансовый план

Оцените, сколько средств потребуется вложить в проект, рассчитайте величину накладных расходов, спрогнозируйте потенциальную прибыль, рентабельность и срок окупаемости проекта. Подробно опишите, на что вы планируете потратить субсидию. Лучше всего указывать такие статьи расходов, как покупка сырья, лицензий и программного обеспечения. Комиссия должна понимать, что ни один рубль не будет израсходован напрасно.

9. Анализ рисков

В этом пункте рассматриваются возможные риски, которые могут оказать негативное влияние на деятельность фирмы: начиная от неурожая и порчи сырья и заканчивая разработкой законопроектов, регулирующих или ограничивающих деятельность фирмы.

Рассмотрите как можно больше негативно влияющих на проект факторов и разработайте меры по борьбе и нейтрализации рисков. Так вы сможете убедить комиссию в серьезности своих намерений.

Если в дальнейшем что-то случится, вы не будете паниковать: на руках будет готовый план действий. Не нужно впадать в крайности и описывать землетрясения и цунами в качестве рисков (если не предполагаете вести бизнес в сейсмически активных районах).

10. Приложения

Это необязательный раздел, но его лучше сделать, чтобы доказать достоверность представленной информации. Поместите сюда образцы договоров и прайс-листы возможных поставщиков, фотографии готовой продукции или план-схемы помещений, в которых будет ваше производство, офис, мастерская. Подойдет любая информация, которая покажет, что бизнес-идея действительно прорабатывалась, а не взята «с потолка».

Содержание разделов бизнес-плана может отличаться. Полный список требований к бизнес-плану уточните в своем центре занятости.

Быстро создать бизнес-план и смоделировать различные сценарии развития проекта можно при помощи таких программ, как Project Expert, Business Plan или COMFAR.

Моделирование проекта с помощью программы Project Expert

Почитайте статью о том, как составить финансовый план на год, и историю про то, как Игорь писал бизнес-план, чтобы открыть кофейню.

Бизнес-план лучше составлять лично — это экономичнее и полезнее, чем поручать другому. В процессе работы над ним часто выявляются нюансы бизнес-процессов, которые раньше не приходили в голову.

Почему могут отказать в выдаче субсидии

- Неправильный выбор направления бизнеса. Как уже говорилось, государство не поддерживает открытие ломбардов, инвестиционных фирм и производство подакцизных товаров;

- Ошибки в бизнес-плане. Если проект составлен без подробностей, не очевидна его привлекательность, слишком большой срок окупаемости, присутствуют ошибки в вычислениях — в финансировании могут отказать;

- Нет понятной схемы расходов. Если нет четкой схемы использования денег, субсидию не дадут;

- Повторная заявка. Если учреждение бизнеса уже финансировалось государством, при повторном обращении деньги получить скорее всего не получится.

Если комиссия отказала по проекту, подайте заявку снова сразу после устранения всех недочетов.

Когда могут потребовать вернуть субсидию

Хотя единовременная помощь государства на открытие малого бизнеса является безвозмездной, существуют случаи, когда ее приходится возвращать в бюджет:

- субсидия использовалась не по назначению;

- при оформлении документов были предоставлены недостоверные сведения;

- фирма закрылась в течение первых 12 месяцев с момента ее регистрации;

- часть субсидии не израсходована в течение года.

В случае смерти предпринимателя или получения им инвалидности, которая не позволяет продолжить предпринимательскую деятельность, возвращать деньги не нужно.

Лучше всего оформить заявку на получение субсидии в начале года, когда у центра занятости еще есть денежные средства: государство выделяет фиксированную сумму для помощи в каждом регионе. Когда она заканчивается, любой проект, каким бы выгодным он не был, финансирования не получит. Если вы не успели подать заявку в начале года, можно сделать это с ноября по декабрь, иногда центры занятости получают дополнительные деньги, которые им необходимо потратить до конца года.

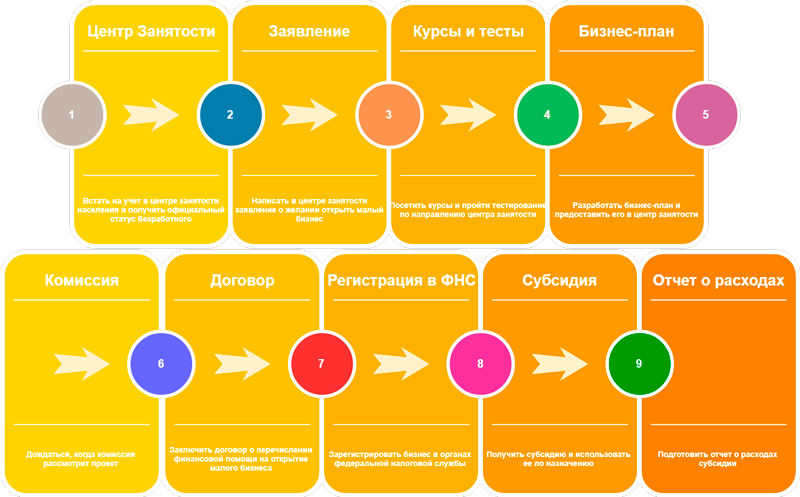

Шпаргалка: как получить господдержку на открытие малого бизнеса

Чтобы получить государственную финансовую помощь на открытие малого бизнеса, нужно действовать по следующему алгоритму:

- Встаньте на учет в центре занятости населения для получения официального статуса безработного;

- Напишите в центре занятости заявление о желании открыть малый бизнес;

- Посещайте курсы и пройдите тестирование по направлению центра занятости;

- Разработайте бизнес-план и предоставьте его в центр занятости;

- Дождитесь, когда комиссия рассмотрит проект;

- Если бизнес-план одобрили, заключите договор о перечислении финансовой помощи на открытие малого бизнеса;

- Зарегистрируйте бизнес в органах федеральной налоговой службы;

- Получите субсидию и использовать ее по назначению;

- Подготовьте отчет о расходах субсидии.

Алгоритм получения субсидии на открытие бизнеса

В процедуре получения денег от государства на открытие собственного дела нет ничего сверхъестественного. Главное — рабочая бизнес-идея и желание действовать.

Конечно, общение с государственными органами — длительный процесс, и субсидия достанется единицам. Но возможность получить безвозмездную помощь для своего бизнеса стоит потраченных усилий, а грамотно разработанный бизнес-план всегда будет полезен для развития фирмы.

Комментарий Лилии Аракеловой, начальника отдела внешнеэкономических связей Ленинградской областной торгово-промышленной палаты, администратора Программы бизнес-акселерации для малого и среднего бизнеса

Возместить до 80% затрат и получить до 500 тысяч рублей

Предприятия и индивидуальные предприниматели Ленинградской области, начавшие свою деятельность менее года назад, при соответствии ряду критериев и по результатам конкурсного отбора могут возместить до 80% затрат и получить до 500 тысяч рублей по субсидии «Стартовый капитал». По данным Комитета по развитию малого, среднего бизнеса и потребительского рынка Ленинградской области, в 2017 году на субсидирование деятельности начинающих предпринимателей муниципалитетами было выделено 20 миллионов рублей. Средства получили 67 предпринимателей, благодаря чему было создано 112 рабочих мест.

Удачный старт для 60 субъектов МСП

В 2018 году на субсидии «Стартовый капитал» областным предпринимателям было распределено 23 млн рублей. В соответствии с заключенными договорами между Комитетом и администрациями 17 муниципальных районов и Сосновоборского городского округа, планируется предоставить финансовую поддержку 60 субъектам МСП, которые обеспечат создание не менее 80 рабочих мест.

Возмещение затрат (до 80%) не распространяется на уставной капитал, приобретение недвижимости и легковых автомобилей, аренду помещений, выплату заработной платы, проектирование и возведение капитальных строений, приобретение рекламной продукции и ряд других целей. Отметим, что главным образом, субсидия «Стартовый капитал» способствует самозанятости граждан, находящихся в непростых жизненных условиях.

Планируется, что в 2019 году размер субсидии «Стартовый капитал» для предприятий и индивидуальных предпринимателей Ленинградской области будет увеличен до 700 тысяч рублей

© 1995–2022, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Источник https://www.insales.ru/blogs/university/otkuda-biznesu-razdobyt-dengi

Источник https://secrets.tinkoff.ru/biznes-s-nulya/dengi-na-biznes/

Источник https://siab.ru/blog/kak-poluchit-gosudarstvennuyu-subsidiyu-na-otkryitie-biznesa/