Банковские продукты и услуги

Банковские продукты и услуги — что под этим понимается

Банковский продукт — это банковский документ (свидетельство), благодаря которому банк осуществляет операции, необходимые клиенту.

В отличие от продуктов сферы производства, банковские продукты редко бывают материальными. Например, кредит, депозиты, валютные операции. Эти продукты не являются вещественными, их нельзя потрогать или накопить в вещественном смысле.

Банковская услуга — банковская операция с целью обслуживания клиента. Предполагает определенное действие по отношению к банковскому продукту.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Клиент банка берет потребительский кредит. Это банковский продукт, а процедура кредитования (предоставление денег заемщику) является банковской услугой. Результат и продукта, и услуги — получение процента по кредиту. Открытие депозитного счета под годовой процент — продукт, а обслуживание платежей (взимание процентной ставки, контроль сроков вклада) — уже услуга.

Зарубежные экономисты не разделяют эти понятия, потому что цель существования и продуктов, и услуг одна — удовлетворить потребности клиента, а владельцу коммерческого банка принести прибыль.

Особенности

Выделяют несколько свойств банковских продуктов:

- нематериальность (отсутствие физической природы);

- отсутствие амортизации (списание продукта из-за устаревания и невозможности полноценного использования);

- реализация закреплена договором;

- отсутствие патентных прав (его нельзя защищать как интеллектуальную собственность);

- реализация другими организациями финансового рынка.

Сегодня банки стремятся предложить своей клиентуре около 200 продуктов и услуг. Такое разнообразие связано с тем, что конкуренция между финансовыми структурами растет. Им необходимо привлекать новых клиентов с помощью новых услуг и удивлять старых, модернизируя существующие предложения.

Основные виды банковских продуктов и услуг

Большое число банковских продуктов позволяет классифицировать их по нескольким критериям:

- платные и бесплатные;

- предназначенные для физических или юридических лиц (зависит от субъекта банковской операции);

- специфические и неспецифические (частные случаи финансовых услуг);

- традиционные и новые;

- активные (размещение средств), пассивные (привлечение средств), активно-пассивные (посредничество).

Существует и другая классификация продуктов, в основе которой лежит временной признак и цель реализации:

- текущие (клиент удовлетворяет потребность в ближайшем будущем);

- оперативные (срочная операция, обычно клиент обращается из-за непредвиденных обстоятельств);

- стратегические (долгосрочные продукты для масштабной финансовой деятельности);

- специальные (предоставляются владельцам бизнесов, столкнувшихся с кризисом).

В целом, к основным продуктам финансового учреждения можно отнести:

- Операции с валютой (купля-продажа, валютный и процентный арбитраж). Наиболее распространен обмен доллара или евро на рубли (для финансового рынка РФ). Банк «выигрывает» за счет взимания установленного процента с обмена валют.

- Кредиты для физических и юридических лиц. Банк предоставляет субъектам оговоренную сумму денежных средств на условиях возвратности с процентом. Выдача кредита должна иметь под собой основу: оформление ипотеки, приобретение транспорта, организация бизнеса и т.д.

- Сберегательные депозиты (вклад). Накопление средств на счету. Можно вкладывать даже маленькие суммы и частично снимать средство по необходимости. По окончании срока вкладчик получает не только свои средства, но и процент от банка за их хранение.

- Векселя — ценные бумаги, которые закрепляют за векселедателем обязательство выплатить определенную сумму векселедержателю. По сути, вексель является подтверждением долга.

- Документы и расписки, подтверждающие, что банк принял на хранение драгоценности, ценные бумаги и другие предметы от клиента.

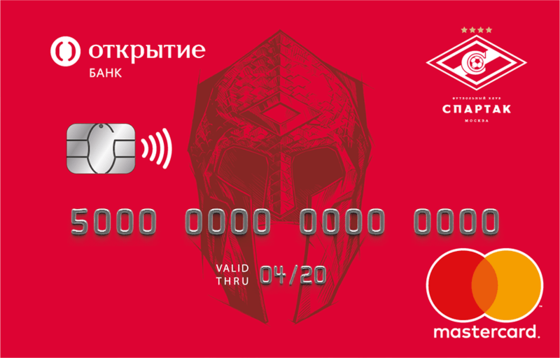

- Пластиковые карты (дебетовые, т.е. карты для оплаты, или кредитные). Позволяют клиентам осуществлять операции в безналичном формате: перевод денег, оплата товаров и услуг, накопление, перевод другим клиентам.

- Лизинг — инвестиционная операция. Предполагает приобретение имущества и его передачу другим лицам за определенную плату.

Среди популярных услуг можно выделить:

- Осуществление консультаций. Клиенты обращаются к сотрудникам банка с целью получить ответы на вопросы. Чаще всего проводят консультации для тех, кто собирается инвестировать средства, приобрести ценные бумаги или зарегистрировать бизнес.

- Собственно финансовые услуги. Стали популярны только во второй половине XX века, когда государства восстанавливали свою экономику после Второй мировой войны. Сюда относятся услуги лизинга (банк покупает имущество и сдает его в аренду клиенту с возможностью дальнейшего выкупа), трастовые услуги (оформление доверительной собственности), факторинговые услуги (для производителей и поставщиков).

- Услуги страхования. Являются средством защиты жизни, здоровья, имущества и других интересов клиента в случае, если произойдет непредвиденная ситуация, повлекшая вред и убытки. Страхование может быть медицинское (полис), ипотечное, туристическое и т.д.

- Брокерские услуги. Банки помогают клиентам приобретать ценные бумаги, например, акции и облигации. Они выступают посредником между продавцом (компанией) и покупателем (клиентом).

- Инвестиционные услуги.

Предоставляемые сервисы

Узнать о возможностях различных банков можно на специальных сервисах. Наиболее удобен banki.ru. На главной странице есть список всех доступных продуктов, а в других разделах — примерная стоимость услуги в том или ином банке. Например, чтобы застраховать жизнь и здоровье в Сбербанке, необходимо приобрести страховой полис от 120 рублей. Страховая сумма составляет от 100 000 рублей.

Разработка и внедрение новых продуктов и услуг

Чтобы быть конкурентоспособными и современными на финансовом рынке, банки должны разрабатывать и внедрять новые услуги и продукты. В последние годы активно развивается сфера рефинансирования.

Рефинансирование — замена существующего долгового обязательства на новое долговое обязательство на рыночных условиях.

Проще говоря, банк дает кредит для погашения другого кредита, который клиент выплатить не может.

Также с развитием Интернет-коммуникации появился Интернет-банкинг.

Интернет-банкинг — это общее название технологий дистанционного банковского обслуживания, а также доступ к счетам и операциям, предоставляющийся в любое время и с любого устройства, имеющего доступ в Интернет.

Теперь клиентам не нужно приходить в банк для заключения каких-то сделок и даже пользоваться дебетовыми картами для оплаты. Можно в режиме реального времени зайти в свой кабинет на смартфоне и управлять средствами на счете.

Что такое дебетовая карта и как ее использовать?

Дебетовая карта – банковский продукт, без которого трудно представить жизнь человека в 2022 году. Однако не все знают все возможные функции карточки и ее точное определение. Мы расскажем, что такое дебетовая карта и как ей пользоваться. А также покажем самые выгодные варианты платежных карточек на российском банковском рынке.

Дебетовая карта – что это такое простыми словами?

Главная функция карточки – удобное хранение денег на счету. Финансами с ее помощью очень просто управлять – пополнять счет, снимать наличные, а также покупать товары или оплачивать счета.

Отличительная особенность дебетовой карты от кредитной – на счету хранятся только собственные средства. Хотя есть возможность немного занять денег у банка – функция овердрафта.

Для чего нужна дебетовая карта?

- безопасное хранение средств на счету в банке;

- возможность оплачивать товары и услуги безналичным способом;

- быстрое обналичивание средств с помощью банкоматов;

- переводы с карты на карту;

- возможность получить прибыль от хранения денег (если действует начисление процентов на денежный остаток).

Виды дебетовых карт

Разделить платежные продукты на группы можно по разным признакам. Зачем это нужно? В первую очередь для того, чтобы понимать, на что нужно обращать внимание при выборе продукта.

- по платежной системе – международные (Visa, MasterCard) и локальные (Мир);

- по степени защищенности (технические характеристики) – с чипом, с магнитной лентой, с полной защитой (комбинированные);

- по уровням (по ассортименту предоставляемых услуг) – стандартные (классические), золотые, платиновые;

- по персонализации – неименные (их еще называют моментальными, потому что их можно получить сразу при обращении) или именные.

Какой продукт лучше выбрать? Для выезда за границу подойдут карточки международных платежных систем. С карточкой МИР можно остаться без возможности оплаты услуг и обналичивания денег.

Наибольшая степень защиты от мошенников имеет карта с чипом. Магнитная лента быстро изнашивается, и ее проще подделать.

При выборе уровня услуг лучше ориентироваться на цели использования платежного инструмента. Если это зарплатная карта, которая используется для приема денег и обналичивания, то лучше оформить стандартную. Так не придется переплачивать за ненужные услуги. Если карточка активно используется, и на ней всегда значительное движение средств, то лучше выбирать уровень выше – золотой или платиновый.

Чем отличается дебетовая карта от кредитной?

Главное отличие дебетовой карточки от кредитки – принадлежность денег на счету. На дебетовой хранятся средства клиента, на кредитной – банковские. Все остальные отличия вытекают из этого. При этом и одна, и вторая карточка – удобный платежный инструмент.

Как не перепутать карты, если есть и та, и другая? К сожалению, визуальных принципиальных отличий нет. На некоторых моделях могут быть указано отличительное слово – Debet или Credit. Но банки не должны в обязательном порядке это делать. Поэтому можно легко перепутать пластиковые карточки.

Как их все-таки можно отличить?

- посмотреть в договоре, на каких условиях предоставлялся продукт;

- прийти в банковское отделение, где подписывалось соглашение, и уточнить информацию там;

- позвонить в справочную службу банка;

- посмотреть на сайте кредитно-финансовой организации дизайн продуктов и сравнить со своей карточкой. Как правило, линейки дебетовых и кредитных продуктов будут оформляться разными цветами и картинками.

Как оформить дебетовую карту?

Оформление можно совершить онлайн на сайте банка или офлайн в банковском отделении. Онлайн-вариант быстрее и проще. Чтобы получить платежный продукт:

- Нужно заполнить заявку на сайте кредитно-финансовой организации.

- Дождаться обработки заявки и ответа от банка.

- Получить продукт с помощью курьерской доставки или почтовым отправлением.

Как получить дебетовую карту в офисе? Если удобнее оформить процедуру офлайн, то возьмите паспорт и отправляйтесь в ближайшее банковское отделение. Если карточка нужна срочно, можно взять моментальную карту. Это неименной продукт, поэтому определенный запас всегда есть в офисах банков. Изготовления именного пластика нужно ждать период от 5 до 10 дней.

Перед тем, как заказать дебетовую карту, нужно изучить предложения на российском банковском рынке. Мы собрали топ-5 самых выгодных вариантов в таблице.

Начисление процентов на денежный остаток

Сколько стоит обслуживание?

Размер платежа за обслуживание – не одинаковый для всех дебетовых продуктов. Он зависит от количества услуг, предоставленных банком – кэшбэком, начислением процентов на счет, спецпредложения от партнеров банка. Чем выше уровень, тем лучше сервис и выше стоимость обслуживания.

Есть и бесплатные предложения. Часто банки предлагают платить 0 рублей, если клиент выполняет определенное условие. Например, тратит на покупки не меньше 30 000 в месяц. Социальные и зарплатные карты тоже, как правило, бесплатные.

Что значит дебетовая карта с овердрафтом?

Овердрафт – это услуга банка, когда можно воспользоваться банковскими деньгами при нулевом балансе. Услуга не бесплатная – по сути, это тоже кредитное предложение. Есть оговоренная процентная ставка, лимит и срок возврата. Чтобы получить доступ к овердрафту, необходимо подтвердить свою платежеспособность. Для этого необходимо предоставить справку 2-НДФЛ или справку по форме банка.

Но с овердрафтом могут возникнуть и неприятные сюрпризы. Существует такое понятие, как технический овердрафт. Он действует, когда из-за дополнительных комиссий (за перевод средств на другой счет, например) баланс становится отрицательным. Если этого вовремя не заметить, можно увеличить долг за счет штрафов за просрочку.

Что такое дебетовая карта с кэшбэком?

Кэшбэк – это возврат части денег, которые были потрачены на покупки со счета. Первоначально предполагалось, что это вознаграждение клиента только в денежном выражении за использование продукта. Но сейчас есть и альтернативный вариант кэшбэка – начисление баллов за покупки. Эти баллы можно либо поменять на деньги, либо использовать как скидку для покупок у партнеров банка.

Среднее значение кэшбэка, которое предлагают российские банки, – до 5%. Такой процент действует для тратах по карте в любой торговой точке. Но есть отдельный тариф для покупок у партнеров – до 30%.

Как пополнить карту и снять наличные?

Пополнение счета происходит разными способами:

- перевод с другой карты;

- внесение денег в кассе банка или в терминалах.

Снятие средств происходит аналогично – либо в банковском отделении, либо в банкоматах. Но нужно учитывать, что за процедуру в офисе банка будет списана комиссия, поэтому лучше это делать в банкоматах.

Часто задаваемые вопросы

Нужно прийти в банковское отделение и подписать заявление на закрытие. После этого счет будет закрыт, а продукт уничтожен на глазах у клиента (сотрудник перерезает карту, чтобы магнитная лента стала недействительной).

Можно открыть счет в российских рублях, а также в валюте – долларах или евро. Выбирать нужно исходя из того, где вы будете пользоваться пластиком. Если не рассчитываете выезжать за пределы РФ, то лучше отдать предпочтение рублевому вкладу. Если периодически выезжаете за рубеж, то можно оформить вторую карту – в валюте. Лучше оформлять карточки в одном банке, чтобы можно было удобно конвертировать средства – по выгодному курсу.

Если вы часто делаете покупки онлайн, то можно оформить виртуальную карточку. Это продукт со стандартными реквизитами, но без пластикового носителя. Чем удобен такой инструмент? Он более безопасен – не позволяет мошенникам похитить деньги со счета. Нужно переводить на карточку средства перед оплатой с основного счета. Если нет необходимости в таком платежном инструменте, то соблюдайте стандартные меры предосторожности – не сообщайте никому пин-код и проверяйте продавца услуг, которому переводите средства.

Дебетовая карта — что это простыми словами

Банковские карты получают все большее распространение и сложно теперь найти человека, который бы никогда ими не пользовался. Однако по незнанию, многие все пластиковые карты называют кредитками, однако не все карточки позволяют пользоваться деньгами банка. Такие ошибки в наименовании возникают от того, что даже держатели часто не знают, что такое дебетовая банковская карта и чем она отличается от кредитной банковской карты. Рассмотрим самый простой вариант – дебетовую карту, которая не позволяет брать у банка кредиты, но дает возможность осуществления безналичных расчетов средствами со своего счета.

Дебетовая карта – что это?

Дебетовая карта – это платежный инструмент, который используется для безналичной оплаты различных товаров и услуг, при этом используются средства, которые пользователем (или его работодателем, если карта зарплатная) были зачислены на счет. Такая карта не позволяет брать у банка заемы на покупки автоматически при оплате чего-либо. Если объяснять понятие дебетовая карта что это такое простыми словами, то можно провести аналогию с кошельком, где хранят средства. Это тоже самое, только для оплаты не нужно доставать купюры, достаточно провести карту через терминал.

Выгодное отличие такой карты от кредитной в том, что вносить деньги на счет можно когда угодно – она не требует ежемесячных выплат и компенсации в процентах за пользование средствами банка.

Начать пользоваться дебетовой картой можно в 14 лет. Такую услугу предоставляют многие банки гражданам России. Обычно для того, чтобы открыть счет и оформить получение дебетовой карты не нужно даже приносить документы, подтверждающие платежеспособность, а также различные справки и т.п. Достаточно лишь паспорта и заявления на открытие карты. Прежде чем обратиться в банк для того, чтобы заказать и получить карту, рекомендуем ознакомиться на официальных сайтах с условиями получения, обслуживания и другими важными для заведения и эксплуатации карты моментами.

Для чего нужна дебетовая карта?

Основное преимущество владения картой – удобство. Больше не нужно носить с собой крупные суммы денег. Кроме того, если у вас дебетовая карта платежной системы Виза или Мастеркард вы легко можете расплачиваться с ее помощь не только в России, но и в большинстве зарубежных стран.

Еще одно весомое преимущество – так сложнее потерять деньги. Злоумышленникам недостаточно будет украсть карту, чтобы воспользоваться вашими средствами. При оплате через терминал или банкомат понадобится пин-код, а для осуществления платежей через интернет (если карта поддерживает такую возможность) купить что-то за ваши деньги злоумышленникам помешает защита с помощью технологии 3D-secure. А при утере, карту легко можно заблокировать, позвонив в отделение банка.

Возможности дебетовых карт

Некоторые открывают дебетовые карты для накопления средств. Многие российские банки предоставляют услугу — процент на остаток. Это значит, что в зависимости от суммы, которая останется нетронутой на балансе клиента, банк начислит некий процент. Такие карты можно считать альтернативой стандартному банковскому вкладу.

Первыми картами обычно становятся дебетовые кары для начисления социальных пособий, пенсий, зарплат и т.д. Это удобный способ получать и тратить заработанные средства. Многие из таких карт предоставляют обслуживание бесплатно.

Виды дебетовых карт

Главное отличие между всеми дебетовыми картами заключается в платежной системе, которая их обслуживает и в которой осуществляются все расчеты. Существует 4 основных:

- Visa

- Mastercard

- Мир

- American express

Стоит отметить, что наибольшей популярностью в России пользуются платежные системы первых двух платежек. Существенной разницы между ними нет, они отличаются валютой внутренних расчетов (что будет важно, только когда вам понадобится сделать покупку за рубежом): доллары США для карт Виза и евро для Мастеркард (если платеж произведен в Еврозоне). Из-за этого могут чуть отличаться условия осуществления платежей за рубежом. Также отличаются акции и бонусы, которые системы предоставляют своим клиентам.

В зависимости от банка, который выпустил вашу карту, разной будет стоимость обслуживания, которая может выражаться в сумме за год или за месяц.

В интернете можно найти рейтинг дебетовых карт, место конкретного банка будет зависеть от качества обслуживания относительно его стоимости.

Источник https://wiki.fenix.help/yekonomika/bankovskiye-produkty

Источник https://mainfin.ru/wiki/term/chto-takoe-debetovaya-karta-i-kak-ee-ispolzovat

Источник https://bankiros.ru/wiki/term/wikf-debetovaya-karta-chto-eto-takoe