Содержание

Годовое обслуживание дебетовых карт

Рекламируя в линейке своей продукции бесплатные карты, банки обычно ссылаются на то, что клиенту не придется платить за выпуск «пластика». При этом они скромно умалчивают о существовании такого понятия, как годовое обслуживание дебетовой карты. Между тем, именно эта сумма будет списываться каждый год с вашего счета (в некоторых предложениях плату взимают со второго года пользования картой).

Годовая комиссия за обслуживание дебетовой карты составляет одну из основных комиссий, которые держатели выплачивают банку. В эту цену входят как расходы на обслуживание клиента в отделениях банка, так и цена, а также персонификация самой дебетовой карты. Стоимость обслуживания тем больше, чем солиднее «пластик». Свою роль здесь играют уровень защиты, престижность и дополнительные возможности платежного средства. Стоимость обслуживания стандартной и платиновой карт может отличаться на несколько порядков.

Комиссия взимается либо непосредственно при активации карты, либо при совершении первого платежа. Средства списываются со счета один раз в год, независимо от того, пользуетесь вы картой или нет. Если не принимать это во внимание, очень легко уйти в минус, за что банк может наложить штрафные санкции. Поэтому если карта вам не нужна, лучше написать заявление на ее закрытие.

Существуют дебетовые карты и с бесплатным обслуживанием, однако это не самые популярные предложения. Получить такой «пластик» можно, как правило, в качестве поощрения при оформлении кредита или как дополнительную услугу (например, если вы имеете в банке вклад с ежемесячной выплатой процентов, на карту могут перечислять проценты по депозиту). Иногда банк не берет комиссию за обслуживание карты при выполнении определенных условий, например, к концу месяца на счете должна оставаться оговоренная сумма или по карте должно быть проведено какое-то количество операций. Дебетовая карта без годового обслуживания относится к самым простым платежным инструментам и обычно представляет собой неименную электронную карточку мгновенного выпуска типа Visa Electron, MasterCard Maestro или МИР. «Пластик» имеет весьма ограниченную функциональность, в частности, с его помощью не всегда возможно оплатить покупки и услуги в интернете. Если же вы захотите перевести деньги, обналичить средства, пополнить карту или выполнить другую операцию со счетом, за это уже придется заплатить соответствующую комиссию.

Таким образом, отдавая предпочтение дебетовой карте с бесплатным годовым обслуживанием, обязательно уточните в банке следующие моменты:

Дебетовые карты

Все предложения от банков России по оформлению дебетовой карты на 2022 год. Вы можете сравнить условия банковских карт с кэшбэком до 30%, бесплатным обслуживанием, процентом на остаток до % и другими бонусами, а также оставить онлайн-заявку на нашем сайте. Выгодные предложения от банков России для оплаты товаров и услуг. Количество предложений на сегодня — 357.

- Газпромбанк

- Visa

- Уралсиб

- МИР

Выгодная карта с кэшбэком и доходом на минимальный остаток средств. Откройте возможность бесплатного обслуживания и снятия наличных без комиссии.

- УБРиР

- Visa

- MasterCard

- МИР

- Банк «Открытие»

- Visa

- МИР

Без комиссии снятие наличных в любых банкоматах, а также доступ в VIP-залы аэропортов и страхование выезжающих за рубеж.

Без комиссии оплата ЖКХ.

Валюта: рубли, доллары, евро.

Бесплатно информация по вашей карте: о доставке карты, о поступлении заработной платы, об активации карты, о блокировке карты

Оповещение об операциях в первые 30 дней — бесплатно, далее — 59 рублей в месяц.

- 5% на все покупки в первые 3 месяца после оформления карты для новых клиентов банка;

- базовый кэшбэк 1,5% за все покупки;

- +0,5% кэшбэк за статус Плюс. Поддерживайте статус Плюс — для этого сохраняйте на ваших счетах в группе «Открытиe» сумму от 500 000 ₽ каждый день в течение месяца. Начислим еще 0,5% за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств.

9% на остаток по счету «Копилка»

- Ренессанс Кредит Банк

- MasterCard

Дебетовая карта «Главная» от Ренессанс Кредит Банка – ваша карта для повседневных покупок 365 дней в году.

- Альфа-Банк

- МИР

Карта МИР от Альфа-Банка национальной платежной системы с полным функционалом классической дебетовой карты.

- Газпромбанк

- МИР

- Тинькофф Банк

- МИР

- Газпромбанк

- Visa

- Банк ВТБ

- МИР

- Альфа-Банк

- Visa

- MasterCard

первые 3 месяца бесплатно, далее бесплатно первой Premium карты при соблюдении условий / 2 999 руб./мес. в остальных случаях

- Тинькофф Банк

- МИР

Главное преимущество карты Tinkoff Black: процент на остаток и кешбэк — двойной доход от одной дебетовой карты.

- Росбанк

- Visa

- MasterCard

- МИР

1 188 руб. (99 руб./мес.). Бесплатно при условии: ежемесячные поступления на счета/сберегательные счета — более 20 000 ежемесячной сумме покупок по карте — более 15 000 средний остаток на вкладах, текущих и сберегательных счетах — более 100 000.

5 988 руб. (499 руб./мес.). Бесплатно при условии: ежемесячная сумма поступления на счета/сберегательные счета — более 50 000 ежемесячная сумма покупок по карте — более 40 000 средний остаток на вкладах — более 500 000.

60 000 руб. (5 000 руб./мес.). Бесплатно при условии: ежемесячное поступление заработной платы — более 250 000; ежемесячная сумма покупок по картам — более 150 000; среднемесячный баланс на счетах — более 3 000 000.

Размер Travel-бонусов по выбранной карте с подключенной опцией за каждые 100 ₽ зависит от суммы покупок: в промежутке 0 — 40 000 ₽ – 1 бонус, в промежутке 40 000 – 100 000 ₽ – 2 бонуса, в промежутке 100 000 – 300 000 ₽. – 5 бонусов, при сумме от 300 000 ₽ – 1 бонус. За 1 месяц может быть начислено не более 5000 рублей/Travel-бонусов по одной карте и не менее 100 ₽ по одной карте (при достижении необходимой суммы покупок).

Размер Cashback: 3% — на 1 категорию повышенного кешбэка; 1% — на все остальные покупки. В месяц начисляется не более 10 000 ₽ по одной карте.

13% годовых, по сберегательному счёту #Акционный.

- Тинькофф Банк

- MasterCard

- Тинькофф Банк

- MasterCard

Главное преимущество карты Tinkoff Black Metal: процент на остаток и кэшбэк — двойной доход от одной дебетовой карты.

23 880 руб. (1 990 руб./мес.) / бесплатно при сумме покупок более 200 000 руб. в месяц либо общий остаток на счетах более 3 000 000 руб.

- Газпромбанк

- Visa

- Тинькофф Банк

- МИР

Расплачивайтесь картой Tinkoff Drive от Тинькофф Банка, и часть денег вернется на счет в виде баллов.

3 588 руб. (299 руб./мес.) / бесплатно при наличии на счёте за расчетный период остатка не менее 50 000 руб.

- Тинькофф Банк

- МИР

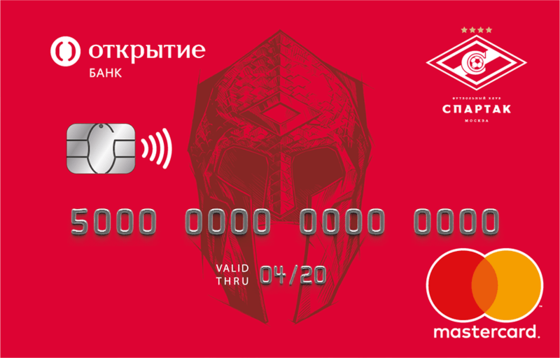

- Банк «Открытие»

- MasterCard

Карта для тех, кто любит путешествовать: получайте бонусы за покупки по карте и проценты на остаток ежемесячно!

- Хоум Кредит Банк

- Visa

Газпромбанк

Сделала себе бесплатную Visa. Тут тебе и кэшбэк, и процент к остатку, и норм процент к счету, если ты новый клиент. Короче, хорошая карточка. А я себе примерно где-то такую и искала. Я не скажу, что это карта п.

Газпромбанк

Берите себе карту Мир! Оформила себе эту карточку и ни капли не жалею. Два главных плюса — тебе до лампочки на закидоны Европы, можешь спокойно переводить деньги в ту же Беларусь родственникам, ну и кэшбэк у па.

Газпромбанк

Я был верным пользователем другого банка, но после ребрендинга решил сменить карту. По совету брата обратился в Газпромбанк, они вроде стабильные и по рейтингу хорошие позиции занимает. Признаюсь, даже на сайт.

Оформить дебетовую карту в банках России

Дебетовые карты – банковские карточки, где размещены только средства клиента. С их помощью можно оплачивать товары или услуги, а также делать переводы через онлайн-банкинг. На сайте можно сравнить условия предоставления платежных продуктов в российских банках. А затем выбрать выгодную карточку с кэшбэком и бонусами и подать онлайн-заявку.

Что такое дебетовые карты?

Это удобный платежный инструмент для управления собственными финансами. Для большинства людей такое расчетное средство остается стереотипным продуктом, которое нужно только для двух задач. Первая – получение зарплаты, вторая – оплата товаров. Но возможности современных платежных продуктов гораздо шире:

- экономия средств за счет услуги кэшбэка – часть потраченных денег возвращается на счет;

- накопление – некоторые банки начисляют проценты на остаток средств на счете;

- получение скидок и бонусов от партнеров кредитно-финансовой организации;

- возможность распоряжаться не только своими деньгами, но и банковскими – за счет овердрафта. При подключенном овердрафте при нулевом балансе можно делать покупки и совершать оплату – на сумму, оговоренную в письменном соглашении.

Как выбрать платежную карту?

При выборе банковского продукта нужно ориентироваться на то, как активно вы им пользуетесь. Если карточка нужна только для оплаты счетов, а все покупки совершаются наличкой, то есть смысл выбрать предложение с минимальными тратами – бесплатным оформлением и обслуживанием, снятием денег и пополнения счета без комиссии.

Если на счете большие обороты – как зачисления, так и траты на покупки и услуги, то лучше отдать предпочтение платежному инструменту с более дорогим обслуживанием, но при этом с большим количеством бонусов:

- . Выбирайте те банки, которые являются партнерами магазинов, в которые вы чаще всего ходите. В этом случае кэшбэк будет максимальным – до 30%. В остальных магазинах, у которых нет соглашения с финансовой организацией, кэшбэк будет менее выгодным – 2-3%; на денежный остаток. В этом случае карта будет похожа на накопительный счет и сможет приумножить сбережения.

Можно обратить внимание на кобрендинговые карты. Например, при частых перелетах можно выбрать карту с милями от Аэрофлота, а при любви к шоппингу – карту с большими скидками в любимом магазине.

Если карта нужна срочно, можно оформить моментальную. На ней нет имени владельца, поэтому такие карточки всегда есть в наличии в отделениях. Если нужна именная – нужно будет ждать ее изготовление. Обычно это срок от 7 до 10 дней – в зависимости от финансовой организации.

Топ дебетовых карт

Мы собрали топ-5 самых выгодных дебетовых карточек в банках России. Практически все карты можно оформить онлайн и получить с курьерской доставкой домой или на работу.

Сколько в среднем стоит выпуск и обслуживание дебетовой карты популярных банков России?

Дебетовая карта – это просто ключ для доступа к карточному счету, и обычно они выдаются без дополнительной платы. Выбирая дебетовую карточку, стоит внимательно изучить условия использования, стоимость выпуска и обслуживания, и на бонусы, обещанные банком. Максимально выгодной является карта, за которую не нужно платить, да еще, если по ней дополнительно начисляются какие-либо бонусы. Чтобы выбрать максимально подходящую, стоит сравнить несколько популярных предложений разных банков, после чего можно делать взвешенный выбор.

От чего зависит стоимость карты: три типа пластика

На практике сложилась ситуация, когда чем больше возможностей предоставляет карта своему держателю, тем дороже может обходиться ее выпуск и обслуживание. Дебетовые карточки условно делят на 3 типа:

- Бесплатные . Они, как правило, являются неименными и выдаются в момент обращения. У них минимальная система защиты и набор функций, по ним предусмотрены только небольшие бонусы. Использование бесплатных неименных карт выгодно для хранения средств и оплаты ими покупок в магазинах. Условно карта является обычным электронным кошельком без функциональных возможностей. А при использовании дополнительных услуг (проверка счета, перевод средств) может взиматься комиссия.

- Классические . Это средний вариант, который чаще всего имеет небольшую стоимость выпуска и обслуживания, или может предложить вовсе бесплатное обслуживание при выполнении условий использования, установленных банком. Карты выпускаются именными, а плата за обслуживание снимается один раз в год. На такие карточки можно зачислять как собственные средства, так и зарплату. Они идеально подходят для любых безналичных платежей и покупок в интернете.

- Премиальные . Это карточки с высокой стоимостью выпуска и обслуживания, гарантирующие своему держателю надежную защиту и множество привилегий (повышенный кешбек, проценты на остаток, ВИП-обслуживание и услуги). Получить ее можно не каждому, некоторые банки устанавливают обязательные требования, к примеру, наличие счета в банке или депозита, высокий доход или оборот.

Стоимость выпуска и обслуживания карт в 3 популярных банках

Перед принятием решения о выпуске дебетовой карты стоит определиться с ее типом (бесплатная, классическая или премиальная) и ознакомиться с несколькими вариантами, предложенными банками. Для наглядности рассмотрим стоимость выпуска и обслуживания карт 3 популярных банков во всех трех категориях.

Сбербанк

- Моментальная карта. Оформить можно в офисе банка за 10 минут. Клиент не платит ни за обслуживание, ни за выпуск. Доступна для использования за границей и имеет возможность получения бонусов за покупки у партнеров до 30%. Клиенту придется платить за получение уведомлений, проверку баланса и снятие наличных на банкоматах других банков.

- Для пособий и пенсий. Оформляется именной и подходит для зачислений средств из бюджетов разных уровней. Открывается бесплатно на 4 года и гарантирует держателю до 30% бонусами за покупки у партнеров и до 3% за остальные покупки.

Классические:

- СберКарта. Выпуск – 0 р., а годовое обслуживание в базовом тарифе составит 1800 р. Выполняя условия банка на покупки от 5 тыс. или хранение на счету от 20 тыс. получаем бесплатное обслуживание. Храним и тратим больше – получаем бесплатное смс-информирование и возможность бесплатного снятия наличных в любом банкомате мира.

- Классическая. Выпуск – 0 р., а обслуживание составляет 750 р. в первый год, и 450 за второй и третий годы. Клиенты получают бонусы от покупок у партнеров, возможность использования бесконтактной оплаты и совершения расходных операций за рубежом.

Премиальные:

- Карта с большими бонусами. За выпуск Сбербанк не предусматривает плату, а годовое обслуживание обойдется 4900 р. При этом клиент получает бонусы у партнеров до 30%, накапливает бонусы «Спасибо» до 10% от покупок, и участвует в системе бонусов от выбранной платежной системы.

- Золотая карта . Премиальная карта с бесплатным выпуском и обслуживанием стоимостью 3000 р. в год гарантирует держателям бонусы от банка: 5% за траты в кафе и 1% в любых супермаркетах, скидки от платежной системы и до 30% за покупки у партнеров. А также снимать до 300 тыс. в день без комиссии в собственных банкоматах, и не платить за уведомления.

Тинькофф

Бесплатные: Тинькофф банк не предусматривает возможность открытия совершенно бесплатной карты. Однако, большинство кобрендинговых карт могут быть бесплатными в обслуживании при выполнении минимальных условий по остатку или обороту средств.

Классические:

- Tinkoff Black : выпуск – 0 р. и нет платы за обслуживание при хранении на счету или на вкладе минимум 50 тыс. р., или – 99 р. в месяц без выполнения этого условия. Держатели могут осуществлять бесплатные переводы на сумму до 20 тыс. в месяц, до 30% бонусами за покупки у партнеров, до 15% в трех выбранных категориях 1% за любые покупки и до 5% на остаток.

- Tinkoff Drive . Выпуск – 0 р., но требуется плата за обслуживание в размере 990 р. в год. При этом пользователи получают 10% бонусами за покупки на АЗС и до 5% за автоуслуги.

Премиальные:

Black Metal. Выпуск – 0 р., но обслуживание обойдется 1990 р. в год. Карту можно сделать бесплатной, если на любом счету в Тинькофф будет от 3 млн р. в расчетный период. Держатели получают до 15% кешбек в 3 категориях, до 30% у партнеров и 1% на все. Клиентам гарантирована ставка по вкладу до 5,11% и выгодный обмен валют на бирже. А также страховка для путешествия с покрытием до 100 тыс. долларов и кешбек до 10% на отели и до 5% на билеты.

Альфа-Банк

Бесплатные:

- Альфа-карта . Отсутствие платы за выпуск и обслуживание без выполнения каких-либо условий. При этом клиентам гарантировано до 5 % на остаток и до 2% кешбека. А также предусмотрено совершенно бесплатное снятие наличных в любых банкоматах мира.

- Alfa Travel . Бесплатный и выпуск, и обслуживание с кешбеком до 9% милями. А также до 5% на остаток, до 3% за любые покупки, но только милями. Идеальная бесплатная карта для путешественников.

Классические: фактически все карточки Альфа-банка являются классическими и не предусматривают плату за выпуск и обслуживание. При этом держатели получают максимум выгод в каждом выбранном продукте. Выбрать можно любую карту для путешествий или покупок и получать бонусы по определенной категории.

Премиальные:

Альфа-Карта Premium. Выпуск – 0 р., а обслуживание – 2990 р. в год. Но если выполнить одно из условий: постоянный остаток от 3 млн, получение заработной платы от 400 тыс., тогда карта будет бесплатной. Держатели получают до 3% кешбека на все, до 6% годовых на остаток, бесплатное снятие в любых банкоматах мира, персонального консьержа с круглосуточной поддержкой, доступ в бизнес-залы и многое другое.

Как видим, многие банки вовсе отменили плату за выпуск карт, и готовы сделать ее обслуживание таким же бесплатным, если выполнять обязательные условия по использованию. В целом же, обслуживание классической карты, которую выбирает большая часть пользователей, обойдется в год 1-2 тыс. рублей. А из широкого списка доступных предложений всегда можно найти свой идеальный дебетовый пластик.

Источник https://www.vbr.ru/banki/help/debetovye_karty/godovoe-obsluzhivanie/

Источник https://mainfin.ru/debetovye-karty

Источник https://bankstoday.net/last-articles/skolko-v-srednem-stoit-vypusk-i-obsluzhivanie-debetovoj-karty-populyarnyh-bankov-rossii