Содержание

Компьютерная грамотность с Надеждой

Заполняем пробелы — расширяем горизонты!

Как открыть депозит в Альфа-Банке для физических лиц

Сохранить и приумножить накопленные деньги важно для тех, кто смог накопить хотя бы небольшую сумму денег. Открытие вклада или, иными словами, открытие депозита в банке позволяет это сделать наиболее надежным способом, например, можно открыть депозит в Альфа-Банке.

Проценты, предлагаемые банками за открываемые депозиты, конечно, не слишком большие. Но зато есть определенные гарантии сохранности любых вкладов (депозитов), если вложенная в банковский депозит сумма не превышает установленной законом страховую величину в 1 млн. 400 тыс. рублей или эквивалент этой суммы при открытии вкладов в иностранной валюте.

Положив деньги на депозит (иными словами, открыв вклад в банке), спустя установленное время (от 1 месяца и более) клиент банка получает эти деньги обратно уже с процентами, то есть на некоторую сумму больше.

Это своеобразная плата банком за пользование деньгами клиента, которые тот кладет на депозит и таким образом дает своеобразную гарантию банку, что эти деньги ему (клиенту) не понадобятся в течение заданного срока вклада (депозита).

Ставки по вкладам

Узнать, какие дает Альфа-Банк ставки по вкладам, можно без регистрации на официальном сайте, просто перейдя по ссылке:

Если предложенные варианты депозитов Вам подходят, возможно, имеет смысл стать клиентом Альфа-Банка, а для этого надо открыть счет в банке. Также можно получить пластиковую карту, подробнее об этом в коротком видео ниже.

Видео 1. Как открыть пластиковую карту в Альфа-Банке

Об Альфа-Мобайле

Клиент может использовать Альфа-Клик на компьютере или на ноутбуке.

Надо заметить, что для мобильных телефонов есть мобильный банк Альфа-Мобайл. Такое приложение можно скачать и установить на свой смартфон бесплатно. Но я им не пользуюсь, хотя оно хорошо рекламируется и всячески продвигается Альфа-Банком.

Впрочем, мобильный банк сегодня является трендом практически для всех банков. Вероятно, по этой причине за подключение мобильного банка почти все банки предлагают дополнительные «плюшки», но, на мой взгляд, мобильная система еще «сырая» и ее надежность оставляет желать лучшего. Знаю, что с этой точкой зрения в отношении мобильных банков многие пользователи и разработчики таких приложений категорически не согласны.

Что такое Альфа-Клик

Онлайн сервисы многих банков сегодня предлагают возможности открытия вкладов (депозитов) с помощью компьютера, не выходя из дома или офиса, не тратя время на ожидание обслуживания и на обслуживание в офисе банка.

Рассмотрим возможности открытия депозитов на примере онлайн сервиса Альфа-Банка «Альфа-Клик».

Альфа-Клик позволяет открывать депозиты в трех валютах:

- рубли,

- доллары США и

- евро.

Правда, на сегодняшний день проценты по вкладам в иностранной валюте совсем маленькие. Поэтому мы рассмотрим возможность открытия подобных вкладов (депозитов) в российских рублях, по которым предлагаются более привлекательные проценты.

Регистрация в Альфа-Клике

Понятно, что у клиента банка должна быть возможность пользоваться системой Альфа-Клик. Для этого надо стать клиентом банка, а потом подключить интернет-банк одним из двух способов:

- либо посетив с паспортом любое отделение Альфа-Банка (наиболее простой вариант, но требует посещения офиса),

- либо самостоятельно, через интернет.

Видео 2. Альфа-Клик 2.0: регистрация

Регистрацию в Альфа-Клик проходят один раз, в итоге получают логин и пароль, которые надо записать или как-то сохранить в надежном месте. После этого входить в Альфа-Клик следует по своему логину и паролю.

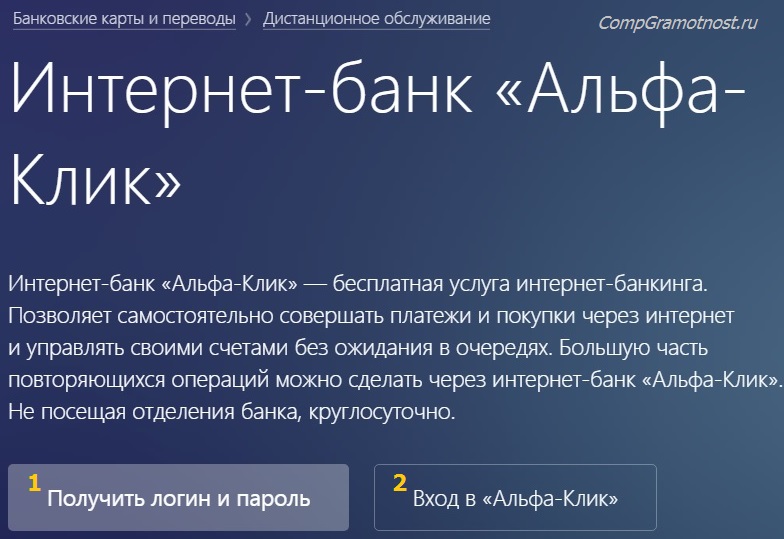

Рис. 1. При необходимости можно один раз пройти регистрацию. Если уже есть логин и пароль, то просто войти в Альфа-Клик

1 на рис. 1 – можно ОДИН раз пройти регистрацию интернет-банка «Альфа-Клик», чтобы получить логин и пароль;

2 на рис. 1 – затем входить в «Альфа-Клик» только по кнопке «Вход» и вводить логин и пароль.

Открыть депозит в Альфа-Банке: по шагам

Чтобы открыть депозит в Альфа-Банке(положить временно свободные деньги на вклад), нужно

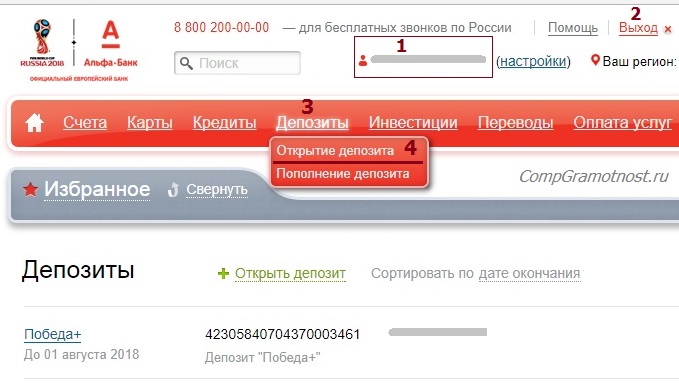

- войти в личный кабинет Альфа-Клика, о чем будет свидетельствовать ваше имя, отчество в правом верхнем углу (1 на рис. 1);

- на главной странице онлайн сервиса Альфа-Клик в главном меню выбрать «Депозиты» (3 на рис. 2);

- затем в ниспадающем меню кликнуть «Открытие депозита» (4 на рис. 2):

Рис. 2. Главное меню онлайн сервиса Альфа-Клик: вкладка Депозиты – Открытие депозита

После этого будут предложены все депозитные продукты Альфа-Банка. Среди них нужно сделать выбор самого подходящего для клиента. Выбор придется делать самостоятельно, здесь нам не поможет, не подскажет сотрудник банка.

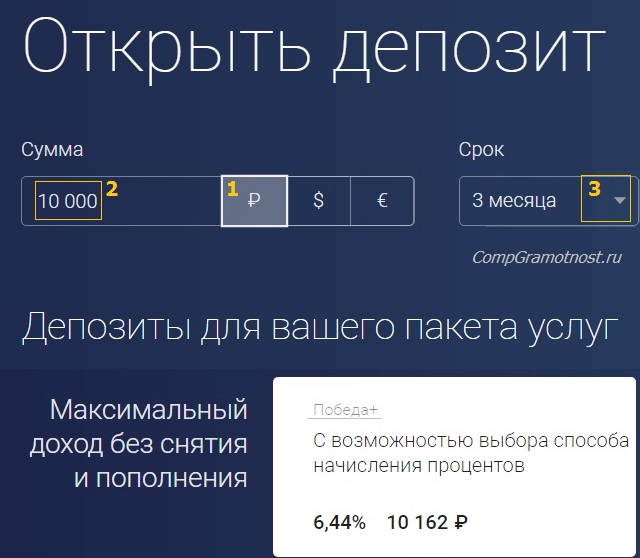

Выбор можно сделать по нескольким параметрам (рис. 3):

- валюта вклада (рубли, доллары, евро),

- сумма вклада,

- срок вклада (в течение которого клиент гарантирует банку, что деньги он не станет забирать). Процентная ставка по вкладу зависит от срока вклада и от пакета услуг у клиента (Эконом, Оптимум, Комфорт, Максимум+).

Эти параметры можно вводить в соответствующие поля (1, 2 и 3 на рис. 3), и ниже видеть предложения банка по каждому из возможных депозитов.

Рис. 3. Выбор варианта депозита на указанную сумму в предлагаемой валюте и на выбранный срок.

Предположим, что клиент выбирает депозит «Победа+» – один из наиболее распространенных депозитов Альфа-Банка, так как он дает чаще всего максимальные проценты по вкладу, что может быть интересно многим клиентам Альфа-Банка.

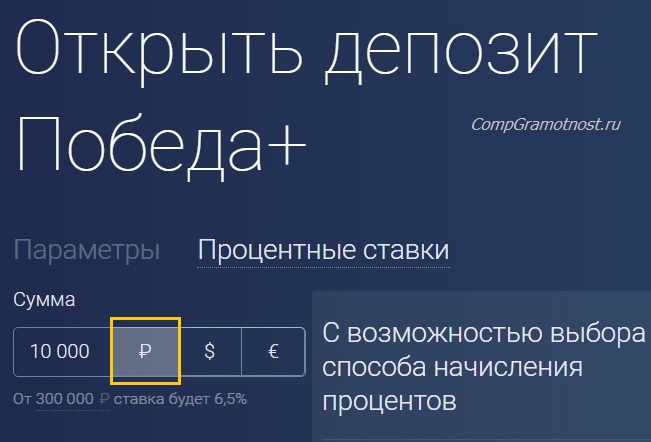

Соответственно, в личном кабинете Альфа-Клика щелкаем по депозиту «Победа+», и переходим к процедуре открытия депозита. Выбираем валюту вклада – рубли (рис. 4):

Рис. 4. Выбор валюты вклада (депозита) – российские рубли

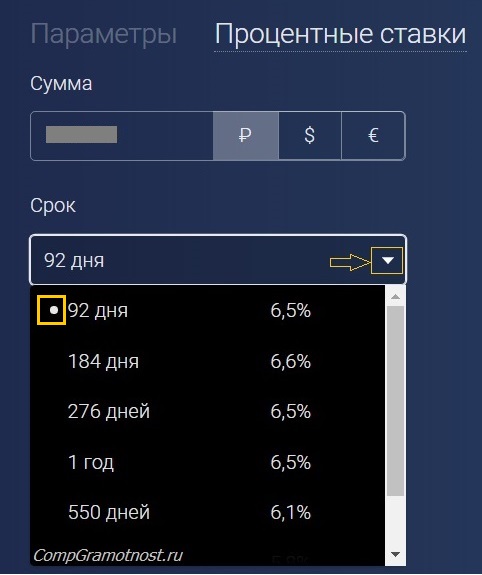

Затем выбираем срок депозита – 3 месяца, в течение которого мы готовы временно «расстаться» со своими деньгами, чтобы потом получить их от банка обратно, уже с процентами и в бОльшем размере, чем размещаем на депозите (рис. 5):

Рис 5. Выбор срока размещения депозита в онлайн сервисе Альфа-Клик

Мы видим на рис. 5, что банк предлагает разные проценты в зависимости от срока хранения денег на депозите. Как правило, чем дольше срок, на который клиент банка может временно «расстаться» с деньгами, разместить их на депозите, тем выше процент.

Однако надо быть внимательным, ибо бывают и исключения. Порой банк, принимая на хранение деньги на большой срок, более 1-го года, может предложить меньшие проценты. Причины таких предложений обсуждать не будем, так как это относится исключительно к компетенции банка, где вырабатывается своя политика приема денег на депозиты.

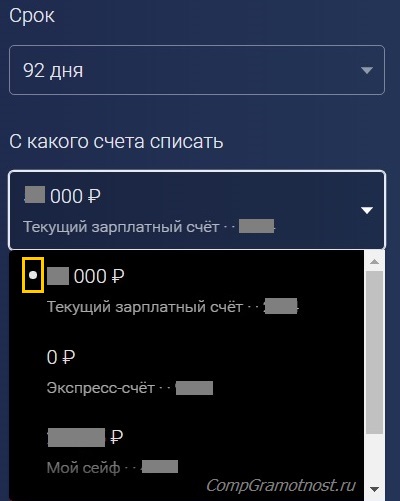

После выбора срока нам предлагается указать сумму вклада и счет, с которого эти деньги будут списаны для открытия депозита (рис. 6):

Рис. 6. Указание суммы, которую клиент банка хочет разместить на депозит, а также счет, с которого эта сумма будет списана при открытии депозита.

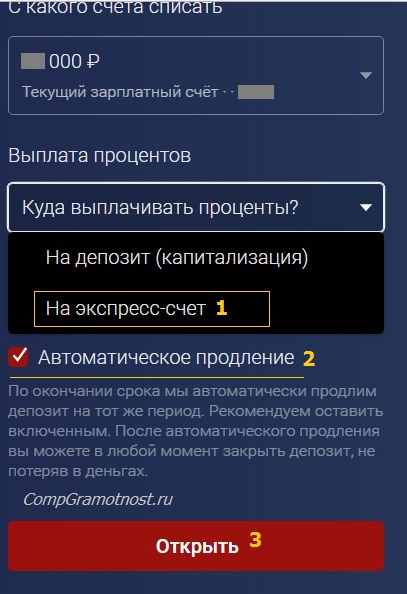

На этом наш выбор параметров депозита не заканчивается. Нужно еще указать банку, куда следует начислять проценты.

Процент, которые «набегут», пока деньги будут лежать на депозите,

- можно получать и использовать (то есть, тратить) ежемесячно;

- либо эти проценты можно получить только в конце срока действия вклада, когда истечет срок депозита.

В первом случае (ежемесячное начисление процентов) говорят, что это депозит «без капитализации» – такова банковская терминология.

Во втором случае (получение процентов только в конце срока действия вклада одновременно с его закрытием) говорят, что это депозит «с капитализацией».

В примере ниже (1 на рис. 7) мы выбираем вариант без капитализации, и предлагаем банку начислять полагающиеся нам проценты на экспресс-счет.

Это означает, что в последний календарный день каждого месяца, пока открыт наш депозит, начисленные за этот период (за полный или неполный месяц) проценты, будут начисляться на указанный экспресс-счет. С этого счета их можно будет перевести на любой другой счет клиента (и, соответственно, на банковскую карту, привязанную к этому счету), и пользоваться этими деньгами по своему усмотрению.

Рис. 7. Выбор варианта выплаты процентов по открываемому вкладу (депозиту)

И опять же на этом выбор параметров депозита не заканчивается. Нам остается выбрать:

- закрывается ли депозит автоматически по окончании его срока, или

- он, опять же автоматически, продливается на следующий срок. Для этого мы либо оставляем галочку напротив опции «Автоматическое продление» (2 на рис. 7), либо ее снимаем.

Продлевать депозит автоматически или не продлевать – решение за клиентом. Здесь невозможно дать однозначный совет.

В чем преимущества автоматического продления депозита? В том, что не нужно помнить, когда заканчивается депозит. И лишь когда вложенные в депозит деньги понадобятся вновь, можно в любой момент закрыть депозит, который к тому моменту, возможно, будет уже не один раз автоматически продлен.

А в чем недостатки автоматического продления депозита? В том, что при автоматическом продлении депозита банк продлит его на такой же срок, как он был открыт первоначально, но уже на новых условиях, с новыми процентами, которые будут установлены банком в момент продления депозита.

Но ведь будущее достоверно нам неизвестно, мы не знаем, какие проценты и по каким депозитам будут лучше (больше) или хуже (меньше) через 3-6 месяцев, 1-3 года, на которые открывается депозит.

Поэтому во многих случаях полезно все-таки НЕ продлевать депозит автоматически. Но тогда по истечении срока депозита, после возвращения денег на счет клиента, заново посмотреть условия депозитов, и выбрать для себя самые выгодные условия по валюте вклада, сумме вклада, срокам вклада и способам капитализации процентов.

После принятия решения, автоматически продлевать депозит или не делать этого, нам остается только кликнуть по кнопке «Открыть» (3 на рис. 7), чтобы открыть депозит, переведя на него установленную сумму на заданный срок.

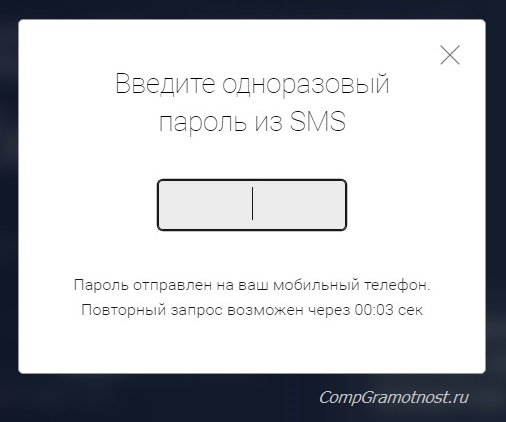

С целью безопасности, чтобы деньгами клиента банка никто не мог воспользоваться без его ведома, вот так просто депозит не будет открыт. Клиенту, открывающему депозит, на зарегистрированный в Альфа-Банке его номер мобильного телефона будет отправлено СМС-сообщение, дублирующее параметры открываемого вклада.

В этом же СМС-сообщении будет помещен пароль подтверждения открытия вклада (депозита). Этот пароль потребуется ввести в специальном окне, которое появится на экране компьютера (рис. 8):

Рис. 8. Ввод пароля, подтверждающего намерение клиента открыть депозит (вклад) с заданными клиентом параметрами

На этом открытие депозита заканчивается. Депозит открывается, и остается только ежемесячно ждать процентов от банка (если депозит открывается без капитализации процентов), и возврата денег по окончании срока действия депозита (если не указано автоматическое продление депозита).

А теперь все то же самое, что описано выше, но в небольшом видео-варианте:

Видео 3. Альфа-Клик 2.0: открытие депозита

Альфа-Банк дает возможность своим клиентам закрывать депозит в любое время, даже если не истек срок депозита. Правда, при этом банк уже не будет платить никаких процентов, а уже выплаченные деньги за время хранения денег на депозите банк вычтет из возвращаемой суммы.

Поэтому лучше деньги продержать на депозите до окончания срока вклада, конечно, если они вдруг не потребуются раньше – мало ли что бывает в нашей непростой современной жизни.

Кстати, чтобы выйти из личного кабинета Альфа-Клика, достаточно кликнуть «Выход» в правом верхнем углу (2 на рис. 2).

Видео 4. Что делать, если с карты списали деньги

Банковский сертификат

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Банковский сертификат — это ценная бумага, которая является аналогом вклада. Это документ, подтверждающий вложение средств в конкретный банк на конкретных условиях. Как и по вкладам, есть проценты и сроки размещения денег. Но механизм этого инструмента инвестирования несколько другой.

- Что такое банковский сертификат

- Именные банковские сертификаты

- Неименные сертификаты

- Сертификат как инструмент инвестирования

- Получение и обслуживание сертификата

- Вклад или сертификат

- Как сдать ценную бумагу

Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

- сумма вложения;

- срок действия ценной бумаги (максимум — 3 года);

- процентная ставка;

- номинал, это могут быть только рубли;

- вид документа.

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

- январь 2017 года — более 485 000 штук;

- июль 2017 года — 460 000 штук;

- январь 2018 — почти 388 000 штук;

- июль 2018 — 363 000;

- январь 2019 года — 151 000;

- июль 2019 года — 53 270 штук;

- январь 2020 — около 33 000;

- июль 2020 — 21 737 штук.

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

Важные моменты:

- вкладчик выбирает срок до 3 лет, он фиксируется на документе;

- по вкладу будет действовать фиксированный процент;

- проценты выплачиваются только после возврата сертификата в банк, то есть одной суммой;

- всегда можно погасить сертификат досрочно, но тогда ставка пересчитается по ставке до востребования, обычно это 0,01% годовых. То есть доходности не будет;

- вложенная по именному документу сумма участвует в системе страхования вкладов. Если банк закроется, инвестор получит возмещение.

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

Вклад или сертификат

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

- его можно пополнять, если выбрать программу с соответствующей опцией. Это отлично подходит тем, кто планирует делать накопления;

- можно выбрать программу с возможностью частичного снятия, сертификат коммерческого банка такой возможности никогда не предполагает;

- с ним можно проводить операции, просто придя в банк с паспортом. В другом случае обязательно нужно предъявить сертификат;

- при утере сертификата его придется восстанавливать;

- вклад можно пролонгировать по сроку его окончания. Если сертификат закончится, для продления вложения нужен перевыпуск новой бумаги.

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Вы посещаете любое отделение обслуживающего банка, предоставляете кассиру паспорт и сам сертификат. На месте сразу выдаются деньги. При желании можно сразу открыть здесь же вклад, выбрав любой продукт из линейки.

Частые вопросы

Если это сертификат на предъявителя, обналичить его сможет любой человек. Если ценная бумага именная, только владелец.

Получение ценной бумаги доступно гражданам с 14 лет. Если сертификат оформляется лично несовершеннолетним, он получает полное право распоряжаться им. Если документ на ребенка оформляет родитель, тогда для операций по нему требуется родительское разрешение.

Владелец именного сертификата может составить у нотариуса доверенность на любое лицо. Это лицо сможет погасить сертификат, сняв деньги.

Это ценная бумага, подтверждающая, что вы вложили деньги в банк на определенных условиях. Если вы оформили ее на год, то через год можете прийти в банк, предъявить сертификат и забрать деньги вместе с начисленными процентами.

Вклады для физических лиц в Альфа-Банке

Вклады для физических лиц позволяют получать доход от хранения денег на счете в банке. Инвестиции и управление капиталом подходят не всем, а депозит — это возможность приумножить накопления без особых усилий. Альфа-Банк вклады открывает в рублях и валюте. Финансовая организация предлагает клиентам несколько видов продукта, чтобы можно было выбрать подходящий вариант для любых целей.

Особенности вкладов Альфа-Банка

Вклады Альфа-банка востребованы у потребителей.

Линейка вкладов финучреждения имеет ряд преимуществ, объясняющих их востребованность у потребителей:

- Доходность. Финансовая организация предлагает самые высокие ставки, которые можно еще больше увеличить при подключении премиального пакета.

- Удобство. Открыть и закрыть вклад можно онлайн без посещения отделения.

- Надежность. Альфа-Банк — один из крупнейших банков РФ, он имеет хороший рейтинг. Уровень финансовой организации постоянно подтверждается высокими оценками от международных агентств.

В какой валюте можно делать вклад

Альфа-Банк предлагает клиентам открыть вклад в рублях, долларах и евро.

Страхование средств

Все деньги физических лиц, размещенные на депозитных или накопительных счетах, застрахованы. Это позволяет клиентам финансовой организации не волноваться в непредвиденных ситуациях, связанных с лишением банка лицензии. Если кредитное учреждение объявит себя банкротом, то вкладчикам вернут 100%, но не больше 1 400 000 в одни руки.

Это максимальная сумма по всем продуктам клиента, открытым в организации. Долларовые и евросчета конвертируются и возвращаются в том же лимите.

Можно ли повысить процент по вкладу

Чтобы увеличить процентную ставку по депозиту, банк предлагает подключить один из пакетов услуг:

- «Максимум+» и «Премиум» дают дополнительно 0,11%;

- «А-Клуб» добавляет к ставке 0,1%.

Требования ко вкладчикам

Никаких особых требований к тем, кто хочет открыть вклад, банк не предъявляет. Достаточно быть клиентом кредитного учреждения.

Необходимые документы

Для открытия вклада от клиента требуется только удостоверение личности, если он обращается в отделение кредитного учреждения. При использовании дистанционных сервисов никакие документы не нужны.

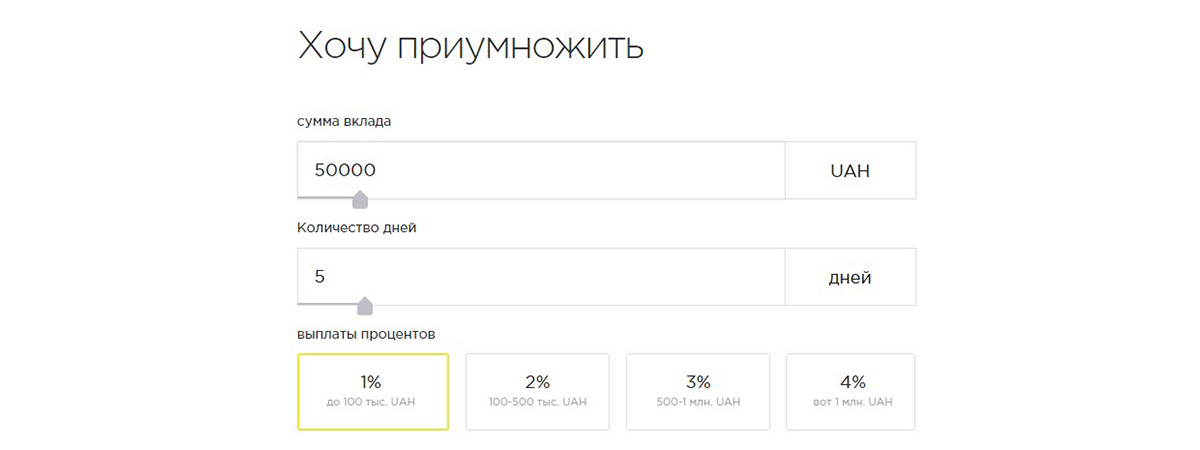

Калькулятор вкладов Альфа-Банка

Вклады для физических лиц представлены несколькими программами. Чтобы не запутаться при выборе, нужно рассчитать доходность продукта. В Альфа-Банке по вкладам калькулятор находится на официальном сайте кредитного учреждения alfabank.ru в разделе «Счета и депозиты».

Калькулятор вкладов Альфа-Банка находится на официальном сайте.

Необходимо установить курсор на сумму вклада и выбрать из списка срок вложения. Внизу появится подробная информация: размер дохода, доступные предложения, процентная ставка и возможности продукта.

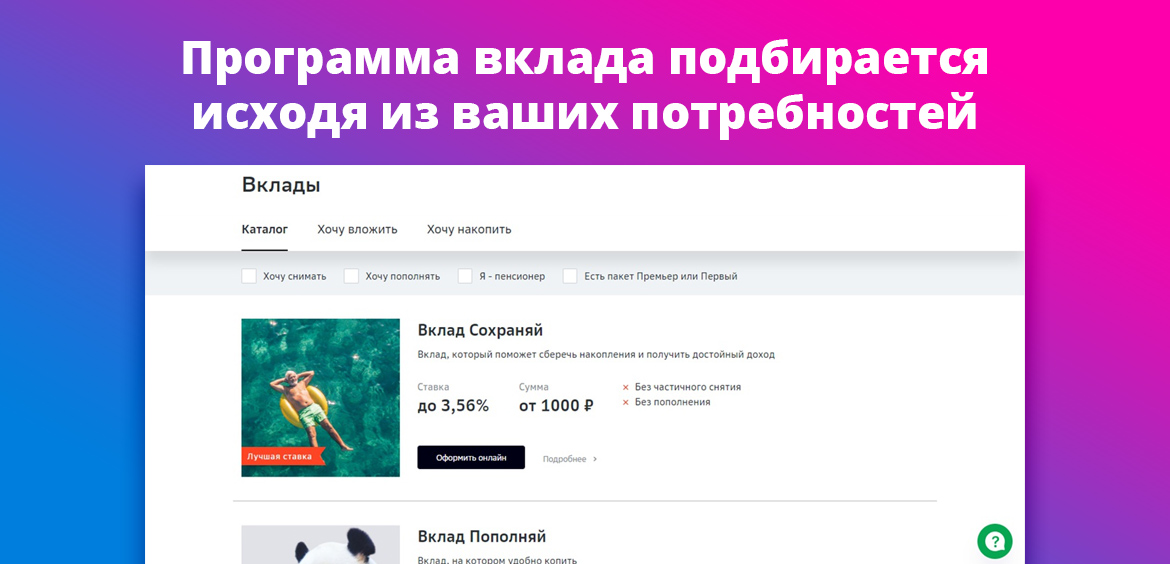

Вклады Альфа-Банка

В 2021 г. Альфа-Банк предлагает клиентам 2 вида вкладов и 3 варианта накопительных счетов. Каждый человек может разместить денежные средства на тех условиях, которые выгодны ему. Для одних важнее начисляемые проценты, другие ищут продукт с возможностью пополнения.

Создавая депозитарную линейку, кредитное учреждение постаралось учесть все потребности клиентов.

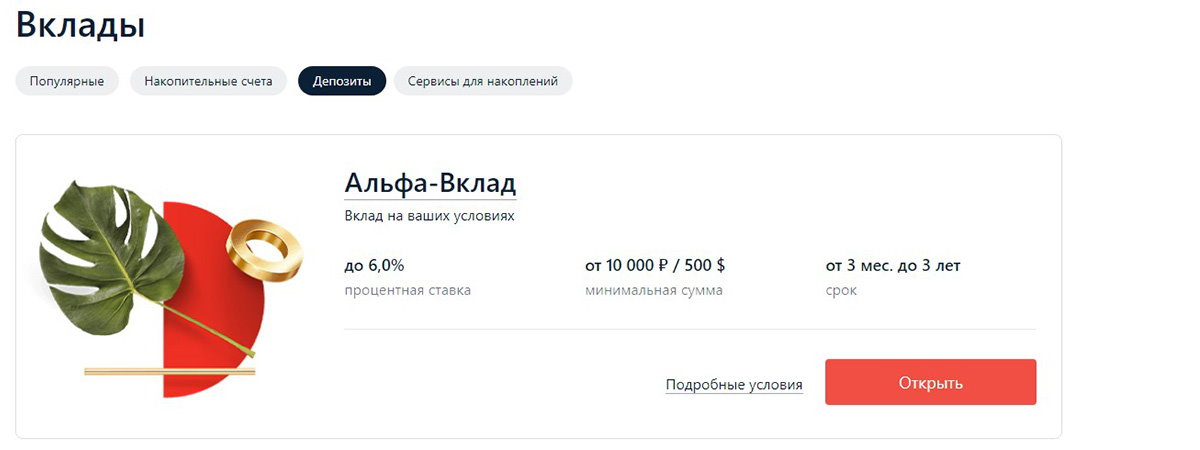

«Альфа-Вклад»

Это продукт с гибкими условиями. Клиенты могут выбрать не только срок и сумму, но и условия. Процентная ставка — до 6% годовых и 0,05% по вкладу в долларах (для клиентов с пакетом «Премиум» — 0,10%).

Основные условия предложения:

- доступно пополнение для увеличения размера накоплений;

- проценты могут начисляться каждый месяц или в конце срока (по желанию клиента);

- есть опция частичного снятия, позволяющая ему в любой момент воспользоваться средствами, хранящимися на счете.

Минимальная сумма для открытия вклада — 10 000 руб. или $500. Срок — от 3 месяцев до 3 лет. Если депозит в долларах, то пополнять его или снимать деньги с него нельзя.

«Альфа-Счет»

Сберегательный счет, ставка которого постоянно меняется в большую сторону. Главное отличие от срочного вклада заключается в том, что здесь отсутствуют ограничения по сумме, а прибыль постоянно увеличивается.

Клиенты могут открыть депозит в рублях, евро и долларах. Доступны частичное снятие и пополнение, ограничений по данной услуге нет.

Открыть «Альфа-Счет» может как постоянный, так и новый пользователь.

Процентная ставка зависит от срока вклада и составляет:

- для рублевых продуктов — от 6% (в первые 2 месяца) до 5,5% (год и более);

- в долларах: если сумма депозита до $15 тыс. — от 0,1% (1-2 месяца) до 0,01% (больше года);

- в евро проценты не начисляются.

При активации пакета «Премиум» максимальная прибыль достигает 8% годовых (руб.), 2% (евро) и 0,05% (евро). Ставки действуют при покупках по дебетовым картам на сумму не больше 1 500 000 руб. по всем «Альфа-Счетам». Если клиент не пользуется кредитной картой, то для рублевых депозитов ставка снижается на 1%.

«Альфа-Счет» — лучший сберегательный счет.

- проценты начисляются даже на 1 руб.;

- пополнение происходит без комиссии с карт и счетов иных кредитных учреждений;

- выплата % осуществляется ежемесячно;

- возможно снятие денег в любое время.

Допускается открытие до 5 «Альфа-Счетов».

Сервисы накопления

Альфа-Банк предлагает несколько бесплатных сервисов для накоплений:

- . Предложение доступно для участников зарплатного проекта финансовой организации. Клиент выбирает, какой процент хочет откладывать от суммы, поступающей на карту, — от 5 до 100%. В день перечисления зарплаты деньги автоматически переведутся на «Альфа-Счет». Активировать или отключить услугу, а также изменить условия списания можно в любой момент через приложение или с помощью работника банка.

- Автопополнение накопительного счета. Суть услуги заключается в автоматическом переводе средств с текущего депозита. Проценты начисляются на минимальный остаток по накопительному счету. Клиент может выбрать период, дату и сумму регулярных перечислений через интернет-банк. Банк предлагает 3 варианта графика для переводов: каждый месяц, раз в неделю или по заданным датам.

- «Мои цели». Услуга подразумевает открытие счета для цели, на которую человек хочет собрать деньги. Клиенту достаточно указать нужную сумму, срок и постоянно увеличивать баланс. Есть возможность пополнения и снятия без потери процентов.

Как выбрать инструмент накопления

Накопительные сервисы позволяют собрать нужную сумму для пенсионного обеспечения, совершения крупной покупки, страховой защиты.

Но прежде чем выбрать инструмент для накопления, необходимо определиться, какой цели вы планируете достигнуть:

- собрать максимальную сумму до заданной даты;

- защитить средства от аферистов и необдуманных расходов;

- обезопасить накопления от инфляции.

Например, если цель — накопить деньги, то стоит остановиться на открытии вклада без возможности снятия, на долгий срок и с капитализацией процентов.

Отзывы вкладчиков

Анна, 43 года, Иваново:

Разместила 40 000 руб. на «Альфа-Счете», т.к. здесь возможно частичное снятие, без которого мне не обойтись из-за постоянных задержек заработной платы. Процентная ставка чуть ниже, чем в других продуктах, но неограниченный доступ к деньгам важнее надбавки в 100-200 руб.

Антон, 32 года, Саранск:

Давно получаю в Альфа-Банке заработную плату. В январе 2021 г. мне позвонили и предложили оформить вклад под высокий процент. Посмотрел на сайте все варианты, выбрал «Альфа-Вклад» и положил на него 50 тыс. руб. Надеюсь, что прибыль получу без сюрпризов и в том объеме, который выдал предварительный расчет.

Источник https://www.compgramotnost.ru/elektronnye-dengi/kak-otkryt-depozit-v-alfa-banke Источник https://brobank.ru/bankovskij-sertifikat/ Источник https://alfabankpro.ru/vklady/