Содержание

Анализ депозитной политики ПАО «Сбербанк России»

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных, а за счет заемных средств. Возможности банков в привлечении средств не безграничны и регламентированы со стороны Центрального банка в любом государстве. Основную часть ресурсов банков формируют привлеченные средства, которые покрывают до 90% всей потребности в денежных средствах для осуществления активных банковских операций. Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков в форме вкладов (депозитов) и открытия им соответствующих счетов.

В последние годы специалисты банковского дела отмечают возрастающее влияние депозитной политики коммерческих банков на развитие их деятельности. Вместе с тем недостаточная разработанность теоретических основ формирования, проблем практической реализации и методов оценки депозитной политики ослабляет ее воздействие на улучшение количественных и качественных показателей функционирования коммерческих банков и банковской системы в целом. В этих условиях особую актуальность приобретает комплексная разработка теоретических и практических вопросов, раскрывающих все аспекты депозитной политики коммерческого банка.

Наиболее полно подходы к управлению привлекаемыми ресурсами коммерческого банка представлены в исследованиях зарубежных специалистов С.Л. Брю, К.Р. Макконела, Р.Л. Миллера, Ф. Форда и др. Современный уровень разработки темы исследования в нашей стране, а также наиболее важные тенденции развития взглядов на управление привлекаемыми банками ресурсами отражены в трудах отечественных ученых и специалистов, среди которых следует выделить Л.П. Кроливецкую, О.И. Лаврушина, И.В. Ларионову, A.M. Тавасиева и др.

Анализ широкого круга литературных источников, а также динамичность и сложность предмета исследования позволяют, тем не менее, заключить, что проблема комплексного управления привлекаемыми ресурсами банка с учетом их чувствительности к изменению процентных ставок, уровня доходности и рисков, нуждается в более глубокой теоретической и практической разработке.

Объектом исследования является деятельность ПАО «Сбербанк России», в области привлечения вкладов населения.

Предметом исследования являются экономические взаимоотношения банка с физическими и юридическими лицами в области депозитной деятельности.

Целью выпускной квалификационной работы является поиск основных направлений совершенствования депозитной политики в современных условиях.

Достижение поставленной цели потребовало постановки и решения следующих задач, отражающих структуру и последовательность исследования:

- рассмотреть сущность и источники формирования ресурсов коммерческого банка;

- исследовать особенности формирование депозитной политики коммерческих банков в системе управления банковскими ресурсами;

- рассмотреть классификацию депозитных операций коммерческого банка;

- исследовать правовое обеспечение депозитных операций коммерческого банка;

- провести анализ экономических и финансовых показателей деятельности ПАО «Сбербанк России»;

- проанализировать депозитную политику в части привлечения ресурсов в ПАО «Сбербанк России»;

- оценить эффективность использования привлеченных средств ПАО «Сбербанк России»;

- определить основные пути совершенствования депозитной политики в банке ПАО «Сбербанк России»;

- разработать рекомендации по совершенствованию системы гарантирования депозитов в коммерческих банках.

Теоретическую основу исследования составили труды российских ученых, в числе которых работы О. И Лаврушина, В.И Колесникова, Г.Г Коробовой, Е.Г Москалевой, А. П Бондарь, Е. Ф Жукова, С. В Рыкова.

В работе использованы следующие методы анализа: горизонтальный, вертикальный, сравнительный, графический.

Информационной базой исследования послужили федеральные законы, нормативно-правовые акты Российской Федерации, касающиеся деятельности коммерческих банков, информация официальных сайтов, бухгалтерская и финансовая отчетность и сайт ПАО «Сбербанк России».

Структурно работа состоит из введения, трех глав, заключения, списка нормативных правовых актов и использованной литературы, приложений.

Теоретическая значимость исследования заключается в уточнении понятия депозитного сертификата и его роли в привлечении ресурсов банка.

Практическая значимость работы заключается в использовании результатов исследования в деятельности коммерческого банка с целью разработки основ формирования, реализации и оценки депозитной политики коммерческого банка. Основные идеи исследования, его выводы и рекомендации формулируются с учетом возможности их практической реализации.

Глава 1. Теоретические основы формирования ресурсов коммерческого банка

1.1. Сущность и источники формирования ресурсов коммерческого банка

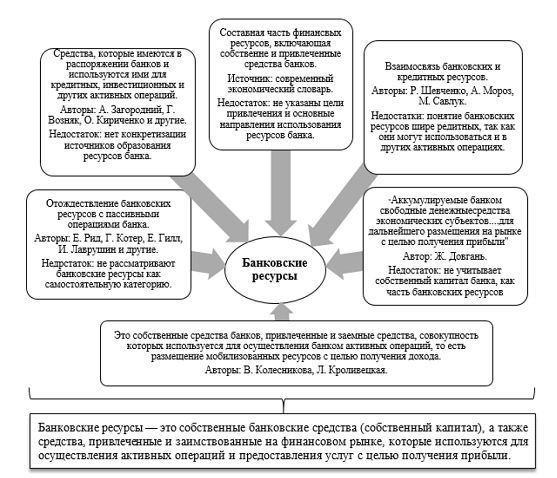

В ходе анализа литературных источников, выявлены различные подходы к установлению сущности банковских ресурсов. Такое многообразие подходов связано с постепенным изучением рассматриваемого понятия, различиями в уровнях его исследований в отдельных странах, а также с принятием отдельных аспектов формирования банковских ресурсов за общее определение.

Подходы к определению «банковские ресурсы» отражены на рисунке Рис. 1.

Рис. 1. Подходы к определению сущности ресурсов коммерческого банка

Ресурсная база коммерческих банков формируется за счет собственных, заимствованных и привлеченных источников средств.

Собственный капитал выступает защитой интересов вкладчиков и кредиторов от убытков при проведении банковских операций. В соответствие с этим Центральный банк Российской Федерации установил норматив достаточности собственного капитала банка, который должен составлять не менее 10 % общих активов банка[1]. Согласно Базельским стандартам значение этого норматива должно составлять не менее 8 %[2]. Более жесткие требования в Российской Федерации обуславливаются повышенным риском банковской деятельности.

Несмотря на незначительную долю собственного капитала в ресурсах банка, он является неотъемлемым условием функционирования банка и выполняет следующие важнейшие функции:

- защитную – для вкладчиков гарантирует возврат капитала, для самого банка выступает средством финансирования непредвиденных убытков.

- оперативную – за счет собственного капитала приобретаются основные средства, помещение, компьютерная техника, мебель, системы связи и т. д.

- регулирующую – проявляется в установлении экономических нормативов капитала банка для предотвращения возникновения финансовой неустойчивости и чрезмерных рисков.

Банк самостоятельно определяет размер собственного капитала, на который могут влиять следующие факторы:

- — уровень минимальных требований Банка России к уставному капиталу;

- — специфика клиентуры банка;

- — уровень рискованности активных операций[3].

Уставный капитал может формироваться только за счет собственных средств участников (акционеров) банка.

Вторая статья по важности – резервный фонд, который формируется за счет отчислений из прибыли и используются на покрытие убытков по текущей деятельности и пополнение уставного капитала. Для банков, резервный фонд которых сформирован в размере менее 15% от зарегистрированного уставного фонда, установлен минимальный размер отчислений – 10% от прибыли отчетного года[4].

В результате своей деятельности банки формируют прибыль, которая распределяется в различные фонды и используется для выплаты дивидендов акционерам. Оставшаяся часть капитализируется по статье «Нераспределенная прибыль». Нужно отметить, что в крупнейших российских банках данная статья доминирует в структуре собственного капитала.

Таким образом, собственный капитал банка – это основа его создания и функционирования. Если капитал увеличивается, это дает возможность банку расширять свою деятельность и осуществлять более рискованные и доходные операции на финансовых рынках.

Заимствованный капитал банка образуется вследствие эмиссии и продажи собственных облигаций или получения кредитов от других банков, в том числе Банка России. Сущность банковской облигации состоит в том, что владелец облигации (кредитор) предоставляет определенные средства в распоряжение ее эмитента (банка) в виде долгосрочного займа. Владелец облигации получает фиксированный доход на протяжении всего срока действия займа. По окончанию срока действия облигации банк обязан вернуть кредитору ее номинальную стоимость. Банковские облигации в России не получили развития по причинам необеспеченности банковских облигаций, неспособности новых банков полностью оплатить минимальный размер уставного капитала в соответствии с требованиями Банка России, кризис банковской системы РФ, а также слабая развитость вторичного рынка ценных бумаг РФ.

Более распространённой формой образования заемного капитала банка является межбанковский кредит. Кредитные ресурсы предоставляют банки с высокой степенью финансовой устойчивости, у которых имеются избыточные финансовые ресурсы. Процентная ставка по межбанковским кредитам, как правило, ниже, чем по кредитам, предоставленным субъектам хозяйствования, и связана со ставкой рефинансирования Банка России. Особенно распространены межбанковские кредиты на один день, с целью поддержания текущей ликвидности банка.

Банк России рефинансирует коммерческие банки путем проведения операций на открытом рынке, предоставления ломбардного кредита, покупки (продажи) государственных ценных бумаг на открытом рынке. Развитие банковской деятельности требует увеличения ресурсной базы банков, то есть дополнительных источников финансирования.

Банки имеют право привлекать средства в границах, устанавливаемых Банком России. Так, например, согласно показателю платежеспособности банка, сумма привлеченных и заемных средств не должна превышать размер собственного капитала банка более чем в 12 раз.

Одним из главных источников, с помощью которых банки увеличивают свои ресурсы, являются депозитные операции. Подробнее депозитные операции будут рассмотрены в разделе 1.3 настоящей работы. Эффективность привлечения вкладов (депозитов) банка зависит от его процентной политики.

Сформированные банковские ресурсы направляются на финансирование активных операций. Существуют дискуссионные вопросы по поводу источников формирования ресурсов для осуществления отдельных видов банковских активов. В частности, неоднозначным является использования таких ресурсов банка, как остатки на расчетных и текущих счетах клиентов, то есть вкладов до востребования, для проведения активных операций банка[5]. Работа некоторых банков отличается формированием относительно долгосрочных активов путем привлечения относительно краткосрочных пассивов, в частности остатков на клиентских счетах.

Другого мнения придерживается австрийская школа, которая устанавливает суровый запрет на пользование деньгами клиентов, вне зависимости от уровня срочности, ликвидности и прибыльности активов, на которые они направляются. Согласно положениям австрийской школы, деньги, которые хранятся на текущем счете клиентов, должны находиться или в сейфе, или на корреспондентском счете Банка России. Поскольку клиент передал свои средства банку с целью обеспечения их сохранности и осуществления расчетов, но не для получения процентного дохода. Таким образом, резервируя средства, банк может полностью их вернуть по первому требованию клиента.

Проблемой отмеченного выше подхода является то, что банк не должен платить процент за остаток средств на текущем счете. Но при высоком уровне конкуренции эти выплаты следует осуществить. Но какие доходы направить на выплату этих процентов? В этом заключается ключевая банковская дилемма: «ликвидность – прибыльность, от оптимального соотношения которых зависит надежность и эффективность функционирования банка»[6].

Учитывая проблему соотношения ликвидности и прибыльности, рассмотрены основные направления использования аккумулированных банком ресурсов (в частности вкладов до востребования) в активных операциях. Таким образом, банк не потеряет ликвидность и сможет связать стоимость пассивов с доходностью активов.

В виду того, что вклады до востребования являются краткосрочными источниками ресурсов, она в первую очередь направляются в ликвидные активы для выполнения текущих обязательств банка по данной категории пассивов. После формирования ликвидных активов, за счет вкладов до востребования, оставшиеся средства могут использоваться в межбанковском кредите, так как это преимущественно краткосрочное вложение. Если после покрытия ликвидных активов и межбанковских кредитов остались свободные средства по счетам до востребования они могут использоваться в краткосрочном коммерческом кредитовании при недостатке депозитных средств.

Использование остатков на счетах вкладов до востребования на покрытие других активов является крайне нежелательным явлением и применяется только в случае недостаточности других ресурсов. При этом вначале покрываются вложения в ценные бумаги, затем осуществляется предоставление ресурсов филиалам, покрытие дебиторской задолженности, и недоходных активов (очередность составлена на основании уровня прибыльности этих активов).

В сложившихся условиях, современные банки отдают предпочтение сохранению достаточного уровня ликвидности, в результате теряя некоторую возможность получения прибыли. Однако, в условиях политической нестабильности такая практика вполне оправдана, так как формирование долгосрочных активов за счет краткосрочных пассивов является слишком рискованным явлением и в любой момент может не реализоваться[7]. Формирование каждого вида банковских активов должно строиться на четком определении источников ресурсов для каждого из них, для того чтобы соблюдалось оптимальное соотношение ликвидности и доходности.

1.2. Формирование депозитной политики коммерческих банков в системе управления банковскими ресурсами

Исследованием содержания депозитной политики в контексте развития банковской системы занимался ряд ученых. В частности, определение И.А. Лаврушина сужается до понятия регулирования ликвидности, и наряду с этим автор включает сферу заимствования в процесс реализации депозитной политики, уменьшающих количество выше определенных составляющих ресурсной политики[1].

Г.С. Панова рассматривает депозитную политику банка в узком смысле как неотъемлемую составляющую кредитной политики банка в целом и считает, что депозитная политика – это банковская политика по привлечению средств в депозиты и эффективное управление ими. Данное определение нельзя считать точным, поскольку аккумулированные банковские ресурсы и депозиты направляются не только в сектор кредитования, но и на другие операции банка. «…Субъективность депозитной политики заключается в том, что она определяется оценкой ее полезности в сравнении с ее отсутствием. В этом смысле депозитная политика может рассматриваться исключительно как система управленческих решений, программа действий или документ, содержит направления деятельности банка в области проведения депозитных операций»[2]. Следовательно, объективность депозитной политики связана с действием экономических законов развития.

Обобщая различные взгляды отечественных ученых, целесообразно констатировать, что депозитная политика – это стратегия и тактика коммерческого банка относительно привлечения средств вкладчиков и других кредиторов, которые при определенном уровне доходности и риска формируют необходимый объем средств для осуществления банковской деятельности, его устойчивости, а также сохранение конкурентных преимуществ на финансовом рынке. Приведенное определение можно считать ориентиром в рассмотрении последующих вопросов настоящего исследования.

Депозитная политика является важным элементом деятельности на уровне отдельного банка, а также на уровне всей экономики страны, поэтому целесообразным является анализ на макроуровне и микроуровне. Различают два типа депозитной политики на макроуровне.

- Первый – консервативная политика, или политика сильного государственного регулирования депозитных учреждений, – проводится в период сильной инфляции или стагфляции, когда рост уровня совокупных цен сопровождается значительным спадом объемов совокупного производства. Основная ее цель – усиление депозитной дисциплины.

- Второй тип депозитной политики – либеральная, предусматривает значительное увеличение денежно-кредитных учреждений, которые имеют право открывать текущие счета. Либеральная политика эффективна в период наличия незначительного уровня инфляции (в период высокого уровня инфляции она нерациональна, поскольку дополнительно повышает ее).

На микроэкономическом уровне роль депозитной политики проявляется в обеспечении стабильности и устойчивости банка, его рентабельности, ликвидности и надежности, а также адекватности его деятельности потребностям клиентов[3].

На сегодня существуют условия, когда между банками возникает борьба за каждого клиента, предлагается применение различных инструментов, среди которых инструменты маркетинга:

- SWOT-анализ, позволяющий провести детальное изучение внешней и внутренней среды банка, выявить сильные и слабые его стороны.

- Бэнчмаркинг – дает возможность непрерывно проводить систематический поиск наилучших практик, которые приведут банк к более совершенной форме. Использование данного инструмента дает банку следующие возможности: соответствие требованиям клиентов, эффективная диверсификация финансов, заимствование лучших методов и др.

- CRM-технология – направлена на разработку бизнес решений для клиентов и создание условий укрепления отношений между банком и клиентом.

Однако, несмотря на наличие уже разработанных и апробированных инструментов депозитной политики коммерческих банков, их постоянный рост «популярности» является объективной закономерностью. Любое положительное решение должно быть рациональным с экономической и социальной точек зрения. По мнению ученых, «… использование целостного и эффективного инструментария реализации депозитной политики предполагает создание конкретных механизмов, которые совместно с комплексом регулятивных факторов обеспечивали бы формирование ресурсного потенциала и источников инвестиций»[4].

Исследования процесса формирования инструментария депозитной политики банка в начале XX века ставили вопрос о необходимости четкого определения методов, с помощью которых инструменты депозитной политики должны были создаваться и корректироваться. В настоящее же время наблюдается переход от неформальных методов, таких как управленческая интуиция, к формальным. Конечной целью применения данных методов является получение возможности создания более совершенного инструментария, в который необходимо включать все основные аспекты деятельности банка, касающиеся формирования его ресурсного потенциала.

Активизация банковских институтов на депозитном рынке возможна посредством:

- Использования новых депозитных инструментов.

- Повышения привлекательности вкладов путем рационального сочетания ценовых и неценовых методов.

- Упрощения режима функционирования депозитных счетов[5].

Несмотря на положительную тенденцию, существуют и определенные проблемы, с которыми сталкиваются банки в процессе привлечения средств клиентов.

Во-первых, это разработка депозитной политики, привлекательной для клиентов, с одной стороны, и прибыльной для банков – с другой.

Во-вторых, есть определенные проблемы с формированием доверия у потенциального клиента банка.

В-третьих, у банков присутствуют проблемы, связанные с повышением заинтересованности индивидуальных лиц в размещении своих средств на вкладных счетах.

В-четвертых, существуют дилеммы в использовании ценовых и неценовых методов привлечения ресурсов.

В-пятых, наличие проблем с использованием неценовых методов при-влечения средств[6].

Для решения данных проблем можно использовать следующие направления:

- Разработка депозитной политики, привлекательной для клиентов, с одной стороны, и прибыльной для банков – с другой:

— разработка простых и понятных потребителю депозитных продуктов, которые бы не требовали значительных затрат со стороны банка;

— учет интересов определенного сегмента потребителей, на который ориентируется банковское учреждение;

— развитие новейших банковских технологий, улучшение качества обслуживания банком клиентов.

- Формирование доверия у потенциального клиента:

— формирование безупречной деловой репутации банка;

— обеспечение финансовой устойчивости и надежности банка;

— тщательное и постоянное изучение интересов и запросов вкладчиков – юридических и физических лиц, предоставление удобных форм депозитного обслуживания.

- Повышение заинтересованности индивидуальных лиц в размещении своих средств на вкладных счетах:

— переориентация депозитной политики на новые источники ресурсов, ее модернизация и пересмотр целей;

— внедрение новейших организационных форм ведения депозитных счетов населения; активное использование возможностей комплексного обслуживания клиентуры, то есть необходимость предоставления индивидуальным вкладчикам дополнительных услуг, которые сопровождают взаимоотношения с банком в процессе традиционного депозитного обслуживания.

- Использование ценовых методов привлечения ресурсов:

— формирование банками адекватной процентной политики, направленной на привлечение и устойчивое удержание средств населения на депозитных счетах.

- Использование неценовых методов привлечения ресурсов:

— улучшение качества обслуживания клиентов; расширение спектра депозитных услуг; комплексное обслуживание; дополнительные виды услуг по вкладам; расширение филиальной сети;

— привлечение к работе в банке опытных менеджеров, которые обладают навыками разработки и внедрения пакетов депозитных услуг[7].

Обобщая вышесказанное, отметим, что современная депозитная политика должна, во-первых, строиться на обоснованных тарифах и процентных ставках, во вторых, учитывать возможности более широкого использования инновационных продуктов, в-третьих, ориентироваться на высокий уровень сервиса для клиентов, в четвертых, давать возможность повышать уровень защищенности депозитов посредством системы страхования.

С целью более эффективного управления депозитным портфелем коммерческим банкам необходимо:

- — соблюдать условия ликвидности баланса;

- — особое внимание уделять привлечению средств на срочные депозиты (включая вклады с фиксированными сроками);

- — расширять спектр депозитных продуктов с акцентом на мультивалютные, индексированные, гибридные, условные, специальные накопительные и структурированные;

- — предоставлять дополнительные услуги или льготы для увеличения числа и размеров взносов;

- — создавать специальную систему контроля за притоком средств и их размещением.

Кроме того, в перспективе коммерческим банкам необходимо более детально подходить к исследованию вопросов относительно исчисления депозитных рисков и их сокращения.

1.3. Классификация депозитных операций коммерческого банка

На финансовом рынке постоянно и беспрерывно происходит перераспределение финансовых ресурсов между его участниками, что представляет собой очень сложный механизм. Основную часть формирования ресурсов коммерческих банков занимают именно депозитные ресурсы. Для того чтобы дать определение депозитных ресурсов, рассмотрим, какие определения понятия самого депозита коммерческих банков давали известные отечественные и зарубежные ученые, посвятившие данной теме свои научные работы. Определения представлены в таблице Таблица 1.

Определения понятия «депозит» в работах отечественных и иностранных ученых

| Автор | Дефиниция |

| Жуков Е.Ф.[1] | Депозит (вклад) – это: |

денежные средства, которые внесены в банк физическими или юридическими лицами в форме вкладов на определенных условиях, закрепленных в договоре банковского вклада;

Изучив данные понятия, можно сказать, что определение депозитных ресурсов банка напрямую выходит из определения депозита, что является более широким понятием, чем депозитные ресурсы, и может рассматриваться с двух противоположных сторон – как долговое обязательство банка перед клиентами, которое необходимо вернуть при наступлении определенной даты или же по востребованию, и как некая ссуда, которая представляет собой сбережения клиента, которые он готов дать в долг банку на определенных условиях.

Разные подходы отечественные и зарубежных ученых в определении понятия о депозите можно обобщить и сказать, что депозитные ресурсы банка представляют собой денежные средства в национальной или иностранной валюте, которые предоставляются банку физическими или юридическими лицами во временное пользование на определенный срок или до востребования за соответствующую плату и находящиеся на специальных депозитных счетах. То есть депозитные ресурсы рассматриваются как непосредственно средства банка, которыми он может распоряжаться в своих интересах и получать с их использования доход, но обязан будет вернуть в оговоренный срок.

Депозитные ресурсы составляю ту базу, на основе которой банк может вести свою прибыльную деятельность. Для рационального и максимально эффективного использования депозитные ресурсы необходимо классифицировать по группам в отношении наличия у них тех или иных признаков и основываясь на возможности их использования в далекой перспективе. Такая классификация представлена в таблице Таблица 2.

Классификация депозитных ресурсов коммерческих банков

| Определяющий признак | Виды |

| 1 | 2 |

| По видам вкладчика | — физические лица; |

а) государственные организации;

б) негосударственные организации;

Продолжение таблицы 2

| 1 | 2 |

| По стоимости для банка | — дорогие; |

Сегодня экономика России подвержена кризисным явлением, при этом стоит отметить, что существует слишком много проблемных факторов, причем как внутренних, так и внешних, которые воздействуют на все сектора экономики страны одновременно.

К таким проблемам относятся:

- — экономические санкции со стороны ряда стран, под воздействием которых экономика России в короткие сроки вынуждена перестраиваться;

- — резкое падение цен на энергоресурсы на мировом рынке, учитывая тот факт, что Россия является одной из крупнейших в мире нефтегазодобывающей страной;

- — падение курса рубля и его постоянная волатильность;

- — рост безработицы населения;

- — развитие теневого рынка;

- — высокий уровень инфляции;

- — сокращение сбережений населения и снижение его покупательной способности;

- — рост уровня недоверия населения к банкам.

В процессе воздействия данных проблем появляется такое понятие как турбулентность в экономике. Турбулентность можно представить как особо сложную траекторию движения национальной экономики или взятой в отдельности отдельной фирмы в так называемом «вихревом потоке» разнообразных перемен, в котором им приходится постоянно выживать и обеспечивать поступательное движение вперед. Турбулентность в данном случае означает крайнюю степень нестабильности глобальной экономической системы, когда вероятность достижения точки слома чрезвычайно высока[6]. В связи с этим встает вопрос устойчивости депозитных ресурсов банка, появляется проблема их постоянства и надежности. Так, взяв за основу главное разделение депозитных ресурсов на срочные и до востребования проанализируем, какие проблемы появляются у той и иной группы в процессе турбулентности в экономике.

Как уже говорилось выше, главными характеристиками срочных депозитов при стабильной экономике являются их стабильность, возможность прогнозов и дороговизна. В нестабильной экономике главным негативным фактором является снижение сбережений населения и снижение их покупательной способности. Сокращение рабочих мест, повышение уровня цен и инфляция толкают людей на использование всех сбережений в короткие сроки. Так, одни используют свои резервы в случаях сокращения дохода из-за нестабильной ситуации на рынке труда, другие с целью предотвратить потерю реальной стоимости своих сбережений вкладывают все свободные средства в приобретение различных товаров. В сочетании с явлениями паники населения и росте уровня недоверия к банкам возрастают количество случаев досрочного изъятия вкладов. В противовес данным явлениям стоит отметить стремление части населения к ограничению своих расходов и сбережению средств на будущее, что обеспечивает прирост депозитов.

В связи с такой динамикой банкам нужно решать вопросы в отношении срочных депозитов в двух направлениях:

- — расширение клиентской базы, увеличение притока срочных депозитов;

- — борьба с досрочными изъятиями вкладов.

Депозитные ресурсы коммерческих банков до востребования характеризуется их непостоянством, неуправляемостью, но низким ставками. Как уже говорилось ранее, этот вид ресурсов можно трансформировать и использовать в долгосрочных активах, но сегодняшние экономические условия вносят свои коррективы. Трудное финансовое положение предприятий, банкротство некоторых их них уменьшают денежный оборот по расчетным счетам, снижаются их совокупные остатки. Физические лица также начинают активнее обнулять свои текущие счета, не оставлять остатков на картах, некоторые из-за недоверия банкам в тяжелых финансовых условиях переходят на расчеты с помощью наличных средств.

Но, стоит отметить, что, несмотря на снижение объемов данного вида ресурса, движение по текущим счетам средств все равно остается, так как и юридические и физические лица все равно не смотря на тяжелую экономическую ситуацию, продолжают свою деятельность. Организации будут продолжать сотрудничать с банками для проведения финансовых расчётов с различными субъектами. Физические лица будут продолжать получать зарплаты, пенсии, стипендии на открытые в банках счета, проводить через них оплату товаров и услуг. Но важным условием для дальнейшего нормального функционирования банков здесь будет является наличие большого количества различных клиентов. В случае с крупными банками потеря части клиентов ударит по финансовому состоянию учреждения, но не будет катастрофой.

Трансформировать данный вид ресурса в устойчивый и использовать его так же как и в стабильное время будет крайне рискованно, но использовать лишь часть вполне реально. Для небольшого банка, который работает лишь с несколькими крупными клиентами, использование данного вида ресурса может быть крайне рискованно, так как потеря даже единичного крупного юридического лица может лишить банк одного из основных источников ресурсов для своей деятельности. Примером может быть случай, когда при закрытии предприятия банк теряет не только юридическое лицо, которое он обслуживал, но и много физических лиц, которые были участниками в рамках партнерства в зарплатном проекте этого банка.

Основываясь на сказанном выше, стоит сказать, что банкам необходимо проанализировать текущие депозиты в разрезе стабильности клиентов. В настоящее время, исходя из экономических реалий, стабильными остаются бюджетные структуры, которые имеют усиленную государственную поддержку в случае финансовой нестабильности. Работники бюджетной сферы, госу-дарственные служащие, военные и т.д. являются наиболее социально защищенными при данных условиях, а государственным и муниципальным компаниям постоянно нужно банковское обслуживание. Можно сделать вывод, что их финансовые потоки будут наиболее стабильными, следовательно, средства на их счетах можно использовать для трансформации.

Учитывая постоянные изменения экономической ситуации в стране, в банках необходимо организовать постоянный мониторинг депозитных ресурсов в данный момент времени, чтобы в случае резких отклонений от прогнозируемых показателей моментально предпринять меры.

Можно сделать вывод, что депозитные ресурсы коммерческого банка – это средства банка в данный момент времени, которые он использует для осуществления своей основной деятельности, но обязан вернуть их по истечению срока или по первому требованию. Главной особенностью этого вида ресурса является разделение на стабильные, контролируемые и дорогие срочные депозиты и нестабильные, неконтролируемы и дешевые депозиты до востребования. Исходя из такого деления первый вид можно без особого риска размещать в долгосрочных активах, а большую часть текущих трансформировать в стабильные и использовать аналогично.

Но в условиях турбулентности экономики, на которую влияют такие явления как волатильность валютного курса, санкции, снижение сбережений населения, возникает вопрос, как стабилизировать эти ресурсы и реализовать их с минимальным риском. Более дорогой ресурс является и более стабильным. Однако даже при сильных колебаниях и непостоянстве текущих средств у них есть часть, которая наименее подвержена рискам – средства государственных и муниципальных организаций, а также их сотрудники. Выделив эту часть, есть возможность так же использовать ее для долгосрочного кредитования и прочих активных операциях.

1.4. Правовое обеспечение депозитных операций коммерческого банка

Договор банковского вклада, подписываемый клиентом и банком, предусматривает основные аспекты, которые связаны с открытием вклада. Глава 44 Гражданского кодекса Российской Федерации отражает основные разделы данного договора[1]. Согласно условиям и порядку, установленным договором, если одна из сторон (банк) приняла денежную сумму, являющуюся вкладом, для себя или от другой стороны (вкладчик), то она должна вернуть всю сумму вклада и начисленные на нее проценты. Два образца договора банковского вклада составляются для банка и вкладчика (гражданина) в письменной форме. В данном случае договор признается публичным.

К договору обязательно прилагаются следующие документы:

- — сберегательная книжка (именная; на предъявителя);

- — сберегательный или депозитный сертификат;

- — иной документ, который банк выдает вкладчику. В этом случае такой документ должен соответствовать закону и банковским правилам, использующимся в банковской практике.

Договор банковского вклада заключается исходя из различных условий, таких как: возвращение вклада по окончанию установленного в договоре срока (срочный вклад), выдача вклада по первому требованию (вклад до востребования), другие условия возврата (сберегательный вклад). Банк, в котором лежит вклад, должен предоставить все вложенные средства или только их часть по первому требованию вкладчика, поскольку он остается собственником данной денежной суммы. Исключением являются вклады юридических лиц с другими условиями возврата, которые предусмотрены договором. Такой возврат денежных средств до срока превращает вклад во вклад до востребования, и проценты выплачиваются на новых условиях. Вкладом до востребования так же является срочный вклад, который не был изъят по истечении срока, в том случае если иное не было указано в договоре.

Договор банковского вклада в обязательном порядке предусматривает величину и порядок начисления процентов, в нем так же допускается изменение ставки процента в течение всего срока его действия. П. 1 ст. 809 ГК РФ определяет размер выплачиваемых процентов, которые обязан выплачивать банк, в случае отсутствия такого условия в договоре. Заключая договора срочного вклада, банк в одностороннем порядке не имеет права снижать размер процента, если иное не предусматривает закон. В договоре должно быть предусмотрено, что в случае снижения банковского процента, его новое значение применимо к вкладам, об уменьшении процентов которых ранее сообщалось вкладчику, через месяц от срока данного сообщения.

Если в договоре специально не устанавливается порядок выдачи процентов, то их выплачивают вкладчику по его требованию в конце каждого квартала раздельно от суммы вклада. Сумма вклада может быть увеличена за счет процентов, которые не были востребованы в определенный срок. Вследствие возвращения вклада все накопленные проценты выдаются вкладчику.

Права и обязанности сторон, т.е. клиента и банка, отражаются в федеральных законах, но специальный раздел договора так же предусматривает их. А именно, для клиента определяется осуществление по вкладу приходных операций безналичным и наличным путем, в том числе распоряжение вкладом непосредственно и через доверенное лицо, получение процентов. Для банка устанавливаются следующие обязанности: начисление процентов, хранение тайны банковского вклада, возврат по первому требованию денежных средств совместно с начисленными процентами. При заключении договора банковского вклада банк должен обеспечить возврат вклада, а так же информировать об этом вкладчика. Вместе с этим договор может предполагать зачисление средств на счет по вкладу со сторон третьих лиц и открытие вклада в пользу третьего лица. Наряду с указанным выше, в договоре важное место отводится вопросам ответственности сторон. Например, вкладчик имеет право требовать от банка возвращения полной суммы вклада, начисленных на нее процентов и возмещения принесенных убытков, в случае неисполнения банком своих обязанностей по обеспечению возврата вклада, прописанных в законе или в договоре банковского вклада.

Все условия по вкладам, открываемым в банке, необходимо отражать в договоре. Так, раздел договора «особые условия» может содержать следующие сведения: возможность и условия продления вклада, общее число дней в течение года для расчета начисляемых процентов, объем дополнительных взносов, возможность предоставления вклада и процентов по нему до установленного в договоре срока.

В заключительном разделе договора содержатся: срок действия договора, т.е. когда вступает в силу договор; возможности и условия его расторжения, как со стороны вкладчика, так и со стороны банка; юридические адреса сторон.

Можно выделить следующие субъекты депозитных операций:

- — государственные учреждения;

- — отдельные физические лица и объединения этих лиц;

- — кооперативы;

- — государственные предприятия и организации;

- — инвестиционные и трастовые компании и фонды;

- — финансовые и страховые компании;

- — акционерные общества;

- — смешанные предприятия с участием иностранного капитала;

- — партийные и общественные организации и фонды;

- — банки и другие кредитные учреждения.

Объектами депозитных операций выступают депозиты – суммы денежных средств, которые субъекты депозитных операций вносят в банк, которые на определенное время остаются на счетах в банке в рамках действующего порядка осуществления банковских операций.

Депозитные операции в РФ регламентируются следующим перечнем законов: Конституция Российской Федерации[2], Федеральный закон «О Центральном банке Российской Федерации»[3], «О Банках и банковской деятельности»[4], Гражданский Кодекс Российской Федерации[5]. Согласно данных законов все кредитные организации должны подвергаться обязательной государственной регистрации в Банке России. На основании полученной регистрации выдается лицензия, после чего кредитная организация имеет право выполнять банковские операции. В данной лицензии перечисляются банковские операции, которые может осуществлять кредитная организация, и валюта, в которой эти операции могут проводиться.

Регулирование и надзор за работой кредитных организаций осуществляет Банк России. Он проверяет выполнение банковского законодательства, актов нормативных документов, в том числе установленных им обязательных нормативов[6]. Условия конкурентной борьбы на рынке кредитных ресурсов обязывает коммерческие банки непрерывно заботиться как о качественном, так и о количественном совершенствовании своих депозитов. С этой целью применяются различные методы: процентная ставка, разнообразные услуги и льготы вкладчикам. Внутренние документы банка определяют правила ведения депозитных операций.

Основные принципы в организации депозитных операций обязательны для всех банков.

Они включают в себя:

- — депозитные операции должны быть разнообразны и вестись с различными субъектами;

- — депозитные операции должны способствовать получению прибыли или создавать условия для ее получения в будущем;

- — должна обеспечиваться взаимосвязь и согласованность между депозитными операциями и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

- — банку следует принимать меры к развитию банковских услуг, содействующих привлечению депозитов;

- — пристальное внимание в процессе организации депозитных операций следует уделять срочным вкладам;

- — организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов.

Банк и клиент при открытии депозитного счета заключают договор исходя из вида депозита и его условий, определяющий размер процентной ставки[2].

Таким образом, в данной главе рассмотрены теоретические основы депозитных операций, банковского вклада и банковского депозита. Нами было выявлено и указано определение депозитных операций, что позволяет обозначить их сущность. Одновременно с этим, данная статья определяет, что на практике термин «банковский вклад» используется в тех случаях, когда вкладчиком является физическое лицо, а термин «банковский депозит», когда вкладчиком является юридическое лицо.

Законодательно термин «банковский депозит» и «банковский вклад» понимают в качестве синонимов, чему способствует ст. 834 Гражданского кодекса Российской Федерации. Депозитные операции в РФ регламентируются следующим перечнем законов: Конституция Российской Федерации, Федеральные законы «О Центральном банке Российской Федерации», «О банках и банковской деятельности», Гражданский кодекс Российской Федерации.

Депозитная политика в банках

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных средств, а за счет заемных средств. Возможности банков по привлечению средств не безграничны и регулируются центральным банком в любом государстве.

Основную часть ресурсов банков составляют заемные средства, которые покрывают до 90% всей потребности в средствах для проведения активных банковских операций. Коммерческий банк имеет возможность привлекать средства от предприятий, организаций, учреждений, физических лиц и других банков в виде вкладов (вкладов) и открывать для них корсчета.

Привлекаемые банками средства разнообразны по составу. Основные их виды это средства, привлекаемые банками в процессе работы с клиентами (депозиты), средства, накопленные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Теоретические основы формирования депозитной политики коммерческих банков

Суть депозитной политики коммерческого банка

В современных условиях для эффективного функционирования, развития и достижения своих целей каждый коммерческий банк должен разработать собственную депозитную политику, то есть стратегию практического управления. Как известно, привлечение денежных средств и их последующее размещение являются основными формами деятельности коммерческих банков.

Фонд средств, сформированный на платной основе, используется для инвестирования в активные инструменты. Таким образом, пассивные операции являются основными по отношению к большинству банковских операций, направленных на получение дохода. В этой связи привлеченные средства следует рассматривать как самостоятельный объект политики.

Таким образом, управление заемными средствами важная составляющая деловой политики банка. Однако вопросы, связанные с изучением теоретических основ этой сферы деятельности, в научной литературе получили недостаточное развитие. Это особенно верно в отношении концепции депозитной политики коммерческого банка как компонента стратегии управления пассивами.

К определению сущности депозитной политики банка нельзя подходить однозначно, поскольку она меняется в зависимости от ее предмета.

Депозитная политика это стратегия и тактика коммерческого банка по привлечению средств клиентов на возвратной основе посредством активных или пассивных операций.

Активные депозитные операции это размещение денежных средств в распоряжении банков на депозитах в других банках или кредитных организациях.

Пассивные депозитные операции банков и других кредитных организаций по привлечению средств во вклады.

Депозитная политика банка должна включать:

- разработка стратегии реализации деятельности банка по привлечению средств во вклады на основе комплексного исследования рынка, то есть анализа финансовой среды, места и роли банка в сфере привлечения средств, диагностики и прогнозирования;

- формирование тактики коммерческого банка по разработке, предложению и продвижению новых банковских депозитных продуктов для клиентов (в области товарной, ценовой, сбытовой и коммуникационной политики);

- реализация разработанной стратегии и тактики;

- мониторинг реализации политики и ее эффективности;

- мониторинг деятельности коммерческого банка по сбору средств.

Основным документом, регулирующим в коммерческих банках процесс привлечения временно свободных средств предприятий, организаций и населения на банковские счета в различные виды вкладов (вкладов), является депозитная политика банка. Это документ, который разрабатывается каждым банком самостоятельно на основе стратегического плана банка, анализа структуры, состояния и динамики ресурсной базы банка и исходя из перспектив ее развития. Кроме того, используются такие документы, которые определяют основные направления и условия размещения заемных средств, такие как «Кредитная политика банка» и «Инвестиционная политика банка».

Документ «Депозитная политика банка» должен определять его стратегию привлечения средств для выполнения требований законодательства, целей и задач, определенных меморандумами о кредитной и инвестиционной политике, с акцентом на поддержание ликвидности банка и обеспечение прибыльной работы.

В частности, банк предусматривает:

- перспективы роста собственных средств (капитала) банка, а значит, соотношения собственных и заемных средств;

- структура привлеченных и заемных средств (вклады, вклады, межбанковские кредиты, в том числе кредиты Центрального банка Российской Федерации);

- предпочтительные виды вкладов и вкладов, условия их привлечения; соотношение срочных вкладов (депозитов) к сроку «до востребования»;

- основной контингент вкладов и вкладов, то есть категория вкладчиков;

- география привлечения и заимствования средств;

- желательные банки-кредиторы по межбанковским займам, условия привлечения последних; условия привлечения депозитов (вкладов) и межбанковских кредитов;

- способы привлечения вклада товарища (на основании договоров банковского счета, корреспондентского счета, банковского вклада (депозита), путем выдачи собственных сертификатов, векселей);

- соотношение рублевых и валютных депозитов (депозитов);

- новые формы привлечения средств во вклады;

- особые условия открытия отдельных видов вкладов (вкладов);

- меры по соблюдению нормативов риска банка в отношении заемных средств.

Депозитная политика должна, прежде всего, соответствовать следующим требованиям:

- экономическая целесообразность;

- конкурентоспособность;

- внутренняя согласованность.

Правовое регулирование депозитных операций

Основные правила, регулирующие депозитные операции:

- Гражданский кодекс Российской Федерации: ст. 834 844 (глава 44), ст. 845 860 (глава 45), ст. 395, 809, 818 ч. 2;

- Федеральный закон Российской Федерации «О банках и банковской деятельности» от 02.12.1990 № 395-I, в ред. От 21.03.2002 г.;

- Положение ЦБ РФ от 26.06.98 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств, и отражения этих операций на счетах бухгалтерского учета»;

- Основные положения и принципы депозитной политики.

Основная цель депозитной политики Банка привлечение оптимального количества денежных средств (по срокам и валютам), необходимого и достаточного для работы на финансовых рынках, при обеспечении минимального уровня затрат.

Депозитная политика Банка тесно связана с кредитной политикой и политикой процентных ставок, являясь одним из элементов банковской политики в целом.

Депозитная политика Банка формируется из следующих этапов:

- постановка целей и определение задач депозитной политики;

- выделение соответствующих подразделений, участвующих в реализации депозитной политики, распределение полномочий сотрудников Банка;

- разработка необходимых процедур и технических процедур для проведения банковских операций, обеспечение привлечения ресурсов;

- организация контроля и управления в процессе банковских операций, направленных на привлечение ресурсов.

При формировании депозитной политики учитываются следующие конкретные принципы:

- принципы обеспечения оптимального (с учетом последующего получения дохода от распределения ресурсов) уровня затрат;

- принцип безопасных депозитных операций и поддержание надежности банка.

Соблюдение перечисленных принципов позволяет Банку формировать как стратегические, так и тактические направления в организации депозитного процесса, тем самым обеспечивая эффективность и оптимизацию депозитной политики.

Депозитная политика банка предусматривает:

- анализ депозитного рынка;

- определение целевых рынков для минимизации депозитного риска;

- минимизация затрат при привлечении средств;

- оптимизация управления депозитным портфелем Банка с целью поддержания необходимого уровня ликвидности Банка, повышения его устойчивости.

Реализация депозитной политики Банка осуществляется в ходе конкретных банковских операций, перечисленных выше, которые позволяют привлекать денежные средства.

Главный принцип работы банка при проведении депозитных операций обеспечение объема ресурсов, необходимого для нормального функционирования банка, достигаемого с минимальными затратами на их приобретение.

Основной принцип достигается за счет диверсификации портфеля привлеченных денежных ресурсов по источникам их привлечения и структуре, увязке объемов и структуры этих ресурсов (по валютам и срокам погашения) с объемом и структурой активов.

Обязательным условием при определении возможных условий привлечения ресурсов является предварительный анализ возможных направлений расходования привлеченных ресурсов с оценкой финансовых результатов и структурных изменений в результате предлагаемых банковских операций.

Для привлечения в оборот средств субъектов хозяйствования и граждан банки разрабатывают и реализуют целый комплекс мероприятий. Итак, в первую очередь, важным средством конкуренции между банками за привлечение ресурсов является процентная политика, поскольку размер дохода от вложенных средств служит значительным стимулом для клиентов размещать свои временно свободные средства на депозитах (депозитах).

Система процентных ставок по депозитам должна быть ориентирована на рыночную ситуацию с учетом складывающейся иерархии надежности сопоставимых инструментов. Таким образом, банк, который сохраняет ставки на более низком уровне, чем близкие к нему конкуренты с точки зрения надежности, рискует потерять часть своей клиентуры.

Традиционный тип расчета дохода это простые проценты, когда в качестве основы для расчета используется фактический остаток депозита, и на основе процентной ставки, предусмотренной в соглашении, доход по депозиту рассчитывается и выплачивается указанная частота. Другой тип расчета дохода это сложные проценты (проценты на проценты). В этом случае по истечении расчетного периода начисляются проценты на сумму депозита, а полученное значение прибавляется к сумме депозита. Таким образом, в следующем расчетном периоде к новой сумме депозита применяется процентная ставка, увеличенная на сумму ранее начисленного дохода.

Итак, депозиты до востребования представляют собой среднюю операцию, которую можно запросить в любое время без предварительного уведомления банка на стороне клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанные с выплатой комиссионных или целевым использованием денежных средств. По таким счетам происходит постоянное движение денежных средств (кредиты и дебеты). Из-за высокой мобильности средств остаток на счетах до востребования непостоянен, иногда очень волатильный. Однако, несмотря на высокую мобильность средств на счетах до востребования, можно определить их минимальный, неуменьшающийся остаток и использовать его как стабильный кредитный ресурс.

Для расширения активных операций и получения прибыли для банка наилучшим способом с точки зрения управления пассивами является рост и диверсификация основных видов вкладов, в том числе вкладов до востребования и срочных вкладов. С помощью вкладов до востребования решается проблема получения банком прибыли, поскольку они являются наиболее дешевым ресурсом, а затраты на обслуживание расчетных и текущих счетов клиентов минимальны.

Депозиты до востребования в основном нестабильны, что ограничивает возможности их использования коммерческими банками. По этой причине держателям депозитных счетов выплачивается низкая процентная ставка (по вкладам до востребования для физических лиц, в настоящее время 0,01%) или не выплачивается вообще (например, на расчетных и текущих счетах юридических лиц, а также на корреспондентский счет коммерческих банков). В условиях обострения конкуренции за привлечение вкладов коммерческие банки пытаются привлечь клиентов и стимулировать рост вкладов до востребования, предоставляя держателям счетов дополнительные государственные услуги, а также улучшая качество своих услуг.

Срочные депозиты обычно классифицируются по срокам погашения: депозиты со сроком погашения до 3 месяцев; от 3 до 6 месяцев; от 6 до 9 месяцев; от 9 до 12 месяцев; более 12 месяцев.

Преимуществом срочных депозитных счетов для клиента является установление более высокой процентной ставки по сравнению с депозитом до востребования, а для банка возможность поддерживать ликвидность с меньшим оперативным резервом. Недостатком срочных депозитных счетов для клиентов является низкая ликвидность. Недостатком для банка является необходимость платить повышенные проценты по вкладам и тем самым снижать прибыль.

Есть две формы срочных вкладов:

- срочный вклад с фиксированным сроком;

- срочный депозит с предварительным уведомлением о выходе.

Фактически срочные вклады подразумевают передачу денежных средств в распоряжение банка на условиях договора, и по истечении этого срока срочный вклад может быть изъят собственниками в любой момент. Размер вознаграждения, выплачиваемого клиенту по срочному депозиту, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Чем дольше сроки и (или) больше сумма депозита, тем, как правило, выше размер вознаграждения.

Депозиты с предварительным уведомлением о выводе средств означают, что клиент должен заранее уведомить банк о снятии депозита в срок, указанный в договоре. В зависимости от срока уведомления определяется кемпинг и процентная ставка по вкладам.

За счет привлечения срочных вкладов решается задача обеспечения ликвидности баланса банка.

Важнейшими инструментами депозитной политики коммерческих банков являются депозитные и сберегательные сертификаты. В Российской Федерации сертификаты распространяются на законодательной основе.

Сертификат это письменное обязательство банка-эмитента внести средства, удостоверяющее право вкладчика или его получателя на получение суммы депозита и процентов по нему по истечении определенного периода. Депозитные и сберегательные сертификаты являются одним из видов прибыльной безопасности, поэтому они не могут служить средством платежа или оплаты проданных товаров или оказанных услуг. Также существуют ограничения на их передачу от одного собственника к другому. На бланке именного свидетельства должно быть место для переводных надписей. Выданные банком сертификаты должны быть изготовлены типографским способом и соответствовать требованиям, предъявляемым к таким ценным бумагам.

Сертификаты выдаются на срок от 1 месяца до 3 лет, а также на сумму депозитных сертификатов от 5 тысяч до 10 миллионов рублей, сберегательных сертификатов от 1 тысячи и более 1 миллиона рублей. Процентные ставки зависят от размера и срока депозита; некоторые банки проводят индексацию и ежемесячную выплату дохода.

Рассмотрим особенности депозитных сертификатов. Депозитный сертификат может быть передан только от юридического лица к юридическому лицу. Депозитный сертификат может быть выдан только организации, которая является юридическим лицом, зарегистрированным на территории Российской Федерации или на территории другого государства, использующей рубль в качестве официальной валюты. Депозитный сертификат имеет два преимущества. Во-первых, в отличие от других инструментов депозитной политики, он является предметом биржевой игры, и, следовательно, его владелец может рассчитывать на получение дополнительной прибыли в результате благоприятного изменения рыночных условий. Во-вторых, если государство реализует свои намерения по замораживанию депозитов предприятий, приобретение сертификата, свободно обращающегося на рынке, предоставит их владельцам некоторую свободу маневра. В этой ситуации сертификат становится альтернативным средством платежа.

Рассмотрим особенности сберегательных сертификатов. Накопительный сертификат может быть передан от физического лица к физическому лицу. Сберегательный сертификат может быть выдан только гражданину Российской Федерации или другого государства, в котором рубль является официальной валютой. Право на получение сберегательного сертификата передается только гражданам Российской Федерации или другого государства, в котором рубль является официальной платежной единицей.

Сертификаты имеют значительные преимущества перед срочными депозитами, оформленными простыми депозитными договорами: за счет большего количества возможных финансовых посредников при распределении и обращении сертификатов круг потенциальных инвесторов расширяется; благодаря вторичному рынку сертификат может быть продан владельцем досрочно другому лицу с некоторым доходом при хранении и без изменения объема ресурсов банка, а досрочное изъятие собственником срочного вклада означает потерю доход для него, а для банка потеря каких-то ресурсов .

К недостаткам сертификатов относятся: повышенные банковские расходы, связанные с выдачей сертификатов, а также то, что доходы от них подлежат налогообложению, в отличие от счетов до востребования и срочных вкладов. Последнюю особенность банки учитывают, поэтому проценты по сертификатам, как правило, выше, чем проценты по срочным вкладам с аналогичными сроками и суммой.

Итак, делая вывод из изложенного теоретического материала, можно сказать, что для коммерческих банков депозиты являются основным и в то же время наиболее прибыльным видом ресурсов. Увеличение доли этого элемента в ресурсной базе дает возможность разместить больший объем привлеченных средств, тем самым увеличив ликвидность банка.

Обострение конкуренции между банками и другими финансовыми учреждениями за вклады физических и юридических лиц привело к появлению огромного количества разнообразных вкладов, их цен и способов обслуживания. По оценкам некоторых зарубежных экспертов, в развитых странах сейчас существует более 30 видов банковских вкладов. Более того, каждый из них имеет свои особенности, что позволяет покупателям выбирать наиболее подходящие их интересам и возможные формы экономии средств и оплаты товаров и услуг.

Из вышесказанного видно, что вклады среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования вкладов ресурсов банка как присущи, так и какие недостатки. В первую очередь, речь идет о значительных материальных и финансовых затратах банка при привлечении средств во вклады, ограниченной доступности средств в пределах конкретного региона. И тем не менее конкуренция между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию сервисов, способствующих привлечению вкладов.

Заключение

Сегодня коммерческие банки могут предлагать клиентам различные банковские продукты и услуги. Все банки в РФ универсальны по своей специфике. Есть некий базовый набор, без которого банк не может существовать и нормально функционировать. Среди них предпочтение отдается привлечению и размещению временно свободных средств клиентов на депозитах.

Депозиты являются важным источником ресурсов для коммерческих банков.

Привлеченные ресурсы важны для банков, поскольку именно через них банки покрывают наибольшую долю своих потребностей в денежных средствах, что в среднем составляет 40% от общих ресурсов коммерческого банка.

В то же время нельзя не сказать, что такой источник формирования банковских ресурсов, как депозиты, имеет ряд недостатков. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченных свободными средствами. Кроме того, сбор средств на депозиты в значительной степени зависит от клиентов, а не от самого банка. Поэтому конкуренция между банками на кредитном рынке вынуждает их принимать меры по развитию сервисов, которые помогут привлечь депозиты. Для этих целей коммерческим банкам важно разработать стратегию депозитной политики, исходя из своих целей и задач.

Объем средств, привлеченных во вклады от организаций, в последние годы имеет положительную динамику. Это связано с ростом доходов компаний и развитием бизнеса клиентов.

Политика процентных ставок является неотъемлемой частью формирования депозитной политики коммерческого банка. Он подчиняется ряду принципов, на которых основывается оптимальный процент банка. Среди них, в первую очередь, следует упомянуть процент дифференциации получаемых лиц, в зависимости от времени хранения и размера сбережений, принцип «социальной» дифференциации процентов по вкладам, принцип обеспечения прибыльности банковского бизнеса и принцип сохранения и защиты сбережений вкладчиков. При формировании Noah интереса и депозитной политики банка требуется сочетание всех этих принципов.

Изучение теоретических основ депозитной политики и оценка текущей ситуации в сфере привлечения средств в условиях финансового кризиса вкладов позволили разработать ряд предложений по совершенствованию депозитной политики.

Итак, для укрепления депозитной базы и расширения ресурсного потенциала банку предлагается:

- Расширьте список действующих вкладов, ориентируясь на разные слои населения с разным уровнем дохода. В связи с этим был предложен ряд новых вкладов.

- Принять меры по минимизации негативного влияния непредвиденных изъятий срочных вкладов населением.

- Выплачивать проценты по размещенным депозитам в размере, соответствующем сроку хранения средств на счете, чтобы компенсировать инфляционные потери для клиента.

Надежность коммерческих банков один из ключевых элементов их деятельности и одна из важных мер по обеспечению надежности системы страхования вкладов, которая используется во всех странах с высокоразвитыми банковскими системами. В связи с этим банковской системе необходимо значительно повысить уверенность потенциальных вкладчиков в полном и своевременном возврате доверенных банку средств.

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

Депозитная политика в банках

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных средств, а за счет заемных средств. Возможности банков по привлечению средств не безграничны и регулируются центральным банком в любом государстве.

Основную часть ресурсов банков составляют заемные средства, которые покрывают до 90% всей потребности в средствах для проведения активных банковских операций. Коммерческий банк имеет возможность привлекать средства от предприятий, организаций, учреждений, физических лиц и других банков в виде вкладов (вкладов) и открывать для них корсчета.

Привлекаемые банками средства разнообразны по составу. Основные их виды это средства, привлекаемые банками в процессе работы с клиентами (депозиты), средства, накопленные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Теоретические основы формирования депозитной политики коммерческих банков

Суть депозитной политики коммерческого банка

В современных условиях для эффективного функционирования, развития и достижения своих целей каждый коммерческий банк должен разработать собственную депозитную политику, то есть стратегию практического управления. Как известно, привлечение денежных средств и их последующее размещение являются основными формами деятельности коммерческих банков.

Фонд средств, сформированный на платной основе, используется для инвестирования в активные инструменты. Таким образом, пассивные операции являются основными по отношению к большинству банковских операций, направленных на получение дохода. В этой связи привлеченные средства следует рассматривать как самостоятельный объект политики.

Таким образом, управление заемными средствами важная составляющая деловой политики банка. Однако вопросы, связанные с изучением теоретических основ этой сферы деятельности, в научной литературе получили недостаточное развитие. Это особенно верно в отношении концепции депозитной политики коммерческого банка как компонента стратегии управления пассивами.

К определению сущности депозитной политики банка нельзя подходить однозначно, поскольку она меняется в зависимости от ее предмета.

Депозитная политика это стратегия и тактика коммерческого банка по привлечению средств клиентов на возвратной основе посредством активных или пассивных операций.

Активные депозитные операции это размещение денежных средств в распоряжении банков на депозитах в других банках или кредитных организациях.

Пассивные депозитные операции банков и других кредитных организаций по привлечению средств во вклады.

Депозитная политика банка должна включать:

- разработка стратегии реализации деятельности банка по привлечению средств во вклады на основе комплексного исследования рынка, то есть анализа финансовой среды, места и роли банка в сфере привлечения средств, диагностики и прогнозирования;

- формирование тактики коммерческого банка по разработке, предложению и продвижению новых банковских депозитных продуктов для клиентов (в области товарной, ценовой, сбытовой и коммуникационной политики);

- реализация разработанной стратегии и тактики;

- мониторинг реализации политики и ее эффективности;

- мониторинг деятельности коммерческого банка по сбору средств.

Основным документом, регулирующим в коммерческих банках процесс привлечения временно свободных средств предприятий, организаций и населения на банковские счета в различные виды вкладов (вкладов), является депозитная политика банка. Это документ, который разрабатывается каждым банком самостоятельно на основе стратегического плана банка, анализа структуры, состояния и динамики ресурсной базы банка и исходя из перспектив ее развития. Кроме того, используются такие документы, которые определяют основные направления и условия размещения заемных средств, такие как «Кредитная политика банка» и «Инвестиционная политика банка».

Документ «Депозитная политика банка» должен определять его стратегию привлечения средств для выполнения требований законодательства, целей и задач, определенных меморандумами о кредитной и инвестиционной политике, с акцентом на поддержание ликвидности банка и обеспечение прибыльной работы.

В частности, банк предусматривает:

- перспективы роста собственных средств (капитала) банка, а значит, соотношения собственных и заемных средств;

- структура привлеченных и заемных средств (вклады, вклады, межбанковские кредиты, в том числе кредиты Центрального банка Российской Федерации);

- предпочтительные виды вкладов и вкладов, условия их привлечения; соотношение срочных вкладов (депозитов) к сроку «до востребования»;

- основной контингент вкладов и вкладов, то есть категория вкладчиков;

- география привлечения и заимствования средств;

- желательные банки-кредиторы по межбанковским займам, условия привлечения последних; условия привлечения депозитов (вкладов) и межбанковских кредитов;

- способы привлечения вклада товарища (на основании договоров банковского счета, корреспондентского счета, банковского вклада (депозита), путем выдачи собственных сертификатов, векселей);

- соотношение рублевых и валютных депозитов (депозитов);

- новые формы привлечения средств во вклады;

- особые условия открытия отдельных видов вкладов (вкладов);

- меры по соблюдению нормативов риска банка в отношении заемных средств.

Депозитная политика должна, прежде всего, соответствовать следующим требованиям:

- экономическая целесообразность;

- конкурентоспособность;

- внутренняя согласованность.

Правовое регулирование депозитных операций

Основные правила, регулирующие депозитные операции:

- Гражданский кодекс Российской Федерации: ст. 834 844 (глава 44), ст. 845 860 (глава 45), ст. 395, 809, 818 ч. 2;

- Федеральный закон Российской Федерации «О банках и банковской деятельности» от 02.12.1990 № 395-I, в ред. От 21.03.2002 г.;

- Положение ЦБ РФ от 26.06.98 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств, и отражения этих операций на счетах бухгалтерского учета»;

- Основные положения и принципы депозитной политики.

Основная цель депозитной политики Банка привлечение оптимального количества денежных средств (по срокам и валютам), необходимого и достаточного для работы на финансовых рынках, при обеспечении минимального уровня затрат.

Депозитная политика Банка тесно связана с кредитной политикой и политикой процентных ставок, являясь одним из элементов банковской политики в целом.

Депозитная политика Банка формируется из следующих этапов:

- постановка целей и определение задач депозитной политики;

- выделение соответствующих подразделений, участвующих в реализации депозитной политики, распределение полномочий сотрудников Банка;

- разработка необходимых процедур и технических процедур для проведения банковских операций, обеспечение привлечения ресурсов;

- организация контроля и управления в процессе банковских операций, направленных на привлечение ресурсов.

При формировании депозитной политики учитываются следующие конкретные принципы:

- принципы обеспечения оптимального (с учетом последующего получения дохода от распределения ресурсов) уровня затрат;

- принцип безопасных депозитных операций и поддержание надежности банка.

Соблюдение перечисленных принципов позволяет Банку формировать как стратегические, так и тактические направления в организации депозитного процесса, тем самым обеспечивая эффективность и оптимизацию депозитной политики.

Депозитная политика банка предусматривает:

- анализ депозитного рынка;

- определение целевых рынков для минимизации депозитного риска;

- минимизация затрат при привлечении средств;

- оптимизация управления депозитным портфелем Банка с целью поддержания необходимого уровня ликвидности Банка, повышения его устойчивости.

Реализация депозитной политики Банка осуществляется в ходе конкретных банковских операций, перечисленных выше, которые позволяют привлекать денежные средства.

Главный принцип работы банка при проведении депозитных операций обеспечение объема ресурсов, необходимого для нормального функционирования банка, достигаемого с минимальными затратами на их приобретение.

Основной принцип достигается за счет диверсификации портфеля привлеченных денежных ресурсов по источникам их привлечения и структуре, увязке объемов и структуры этих ресурсов (по валютам и срокам погашения) с объемом и структурой активов.

Обязательным условием при определении возможных условий привлечения ресурсов является предварительный анализ возможных направлений расходования привлеченных ресурсов с оценкой финансовых результатов и структурных изменений в результате предлагаемых банковских операций.

Для привлечения в оборот средств субъектов хозяйствования и граждан банки разрабатывают и реализуют целый комплекс мероприятий. Итак, в первую очередь, важным средством конкуренции между банками за привлечение ресурсов является процентная политика, поскольку размер дохода от вложенных средств служит значительным стимулом для клиентов размещать свои временно свободные средства на депозитах (депозитах).

Система процентных ставок по депозитам должна быть ориентирована на рыночную ситуацию с учетом складывающейся иерархии надежности сопоставимых инструментов. Таким образом, банк, который сохраняет ставки на более низком уровне, чем близкие к нему конкуренты с точки зрения надежности, рискует потерять часть своей клиентуры.

Традиционный тип расчета дохода это простые проценты, когда в качестве основы для расчета используется фактический остаток депозита, и на основе процентной ставки, предусмотренной в соглашении, доход по депозиту рассчитывается и выплачивается указанная частота. Другой тип расчета дохода это сложные проценты (проценты на проценты). В этом случае по истечении расчетного периода начисляются проценты на сумму депозита, а полученное значение прибавляется к сумме депозита. Таким образом, в следующем расчетном периоде к новой сумме депозита применяется процентная ставка, увеличенная на сумму ранее начисленного дохода.

Итак, депозиты до востребования представляют собой среднюю операцию, которую можно запросить в любое время без предварительного уведомления банка на стороне клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанные с выплатой комиссионных или целевым использованием денежных средств. По таким счетам происходит постоянное движение денежных средств (кредиты и дебеты). Из-за высокой мобильности средств остаток на счетах до востребования непостоянен, иногда очень волатильный. Однако, несмотря на высокую мобильность средств на счетах до востребования, можно определить их минимальный, неуменьшающийся остаток и использовать его как стабильный кредитный ресурс.

Для расширения активных операций и получения прибыли для банка наилучшим способом с точки зрения управления пассивами является рост и диверсификация основных видов вкладов, в том числе вкладов до востребования и срочных вкладов. С помощью вкладов до востребования решается проблема получения банком прибыли, поскольку они являются наиболее дешевым ресурсом, а затраты на обслуживание расчетных и текущих счетов клиентов минимальны.

Депозиты до востребования в основном нестабильны, что ограничивает возможности их использования коммерческими банками. По этой причине держателям депозитных счетов выплачивается низкая процентная ставка (по вкладам до востребования для физических лиц, в настоящее время 0,01%) или не выплачивается вообще (например, на расчетных и текущих счетах юридических лиц, а также на корреспондентский счет коммерческих банков). В условиях обострения конкуренции за привлечение вкладов коммерческие банки пытаются привлечь клиентов и стимулировать рост вкладов до востребования, предоставляя держателям счетов дополнительные государственные услуги, а также улучшая качество своих услуг.

Срочные депозиты обычно классифицируются по срокам погашения: депозиты со сроком погашения до 3 месяцев; от 3 до 6 месяцев; от 6 до 9 месяцев; от 9 до 12 месяцев; более 12 месяцев.

Преимуществом срочных депозитных счетов для клиента является установление более высокой процентной ставки по сравнению с депозитом до востребования, а для банка возможность поддерживать ликвидность с меньшим оперативным резервом. Недостатком срочных депозитных счетов для клиентов является низкая ликвидность. Недостатком для банка является необходимость платить повышенные проценты по вкладам и тем самым снижать прибыль.

Есть две формы срочных вкладов:

- срочный вклад с фиксированным сроком;

- срочный депозит с предварительным уведомлением о выходе.

Фактически срочные вклады подразумевают передачу денежных средств в распоряжение банка на условиях договора, и по истечении этого срока срочный вклад может быть изъят собственниками в любой момент. Размер вознаграждения, выплачиваемого клиенту по срочному депозиту, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Чем дольше сроки и (или) больше сумма депозита, тем, как правило, выше размер вознаграждения.

Депозиты с предварительным уведомлением о выводе средств означают, что клиент должен заранее уведомить банк о снятии депозита в срок, указанный в договоре. В зависимости от срока уведомления определяется кемпинг и процентная ставка по вкладам.

За счет привлечения срочных вкладов решается задача обеспечения ликвидности баланса банка.

Важнейшими инструментами депозитной политики коммерческих банков являются депозитные и сберегательные сертификаты. В Российской Федерации сертификаты распространяются на законодательной основе.

Сертификат это письменное обязательство банка-эмитента внести средства, удостоверяющее право вкладчика или его получателя на получение суммы депозита и процентов по нему по истечении определенного периода. Депозитные и сберегательные сертификаты являются одним из видов прибыльной безопасности, поэтому они не могут служить средством платежа или оплаты проданных товаров или оказанных услуг. Также существуют ограничения на их передачу от одного собственника к другому. На бланке именного свидетельства должно быть место для переводных надписей. Выданные банком сертификаты должны быть изготовлены типографским способом и соответствовать требованиям, предъявляемым к таким ценным бумагам.

Сертификаты выдаются на срок от 1 месяца до 3 лет, а также на сумму депозитных сертификатов от 5 тысяч до 10 миллионов рублей, сберегательных сертификатов от 1 тысячи и более 1 миллиона рублей. Процентные ставки зависят от размера и срока депозита; некоторые банки проводят индексацию и ежемесячную выплату дохода.