Содержание

Как начисляются проценты по вкладам

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Вклад — специальный депозитный счет, на котором граждане и предприниматели хранят собственные средства и получают за это проценты. Банк устанавливает определенную ставку, которая и обеспечивает доходность. Чем выше значение процента, тем больше прибыли.

- О процентах по вкладу

- Как открыть самый выгодный вклад

- Проценты по вкладам в банках РФ

- О процентах по вкладам с пополнением

- Если это программа с капитализацией

- Если закрыть вклад досрочно

Если рассматривать, как начисляются проценты по вкладам, то тут ничего сложного нет. Каждый день, пока действует договор, вкладчик получает прибыль. Другой вопрос — как выплачиваются эти проценты, и как получить максимальный доход. Об этом — на Бробанк.ру.

О процентах по вкладу

То, какая ставка назначена по вашей программе, отражается в договоре, который заключался с банком в момент открытия депозитного счета. Если рассматривать, как начисляются проценты на вклад, то они действуют каждый день, пока актуален договор.

А выплата дохода проводится с различной периодичностью. У каждого банка и у каждой программы в этом плане все индивидуально. Возможна выплата:

- ежемесячно;

- ежеквартально;

- раз в полгода;

- раз в год;

- по окончанию срока действия вклада.

Каждый день деньги работают и приносят прибыль. Открывая банковский вклад, человек защищает свои деньги от обесценивания и надежно их хранит. Депозиты однозначно лучше, чем домашнее размещение денег под подушкой.

Особо высоким доход от вклада назвать нельзя, прибыль лишь немного перекрывает инфляцию. Но все же, это один из самых надежных инструментов инвестирования.

Как открыть самый выгодный вклад

Любой потенциальный вкладчик желает заключить предельно выгодный договор, чтобы получить больше доходности. Здесь многое зависит от того, какую программу выбирает клиент:

- Классическая. То есть человек кладет деньги на депозит и забывает о них до окончания срока размещения. Такие продукты самые дорогие в части ставки, банки дают по ним более высокий доход.

- С пополнением. Это самый востребованный вид вклада — клиент может пополнять счет, увеличивая тем самым доходность. Программу удобно использовать для накоплений. Ставки будут средними.

- С пополнением и снятием. Вкладчик может не только пополнять счет, но изымать с его деньги частично до установленного неснижаемого остатка. Такие программы обычно самые дешевые.

Чем больше опций предполагает вклад, тем меньше он приносит доходности. Эта тенденция работает во всех российских банках.

Второй момент — сам банк, который вы выбираете для размещения средств. Многие люди уже традиционно, словно по инерции, несут свои деньги в Сбербанк. Но именно этот банк предлагает самую низкую доходность по рынку. При этом другие банки ничем не хуже и предлагают гораздо более выгодные условия размещения средств.

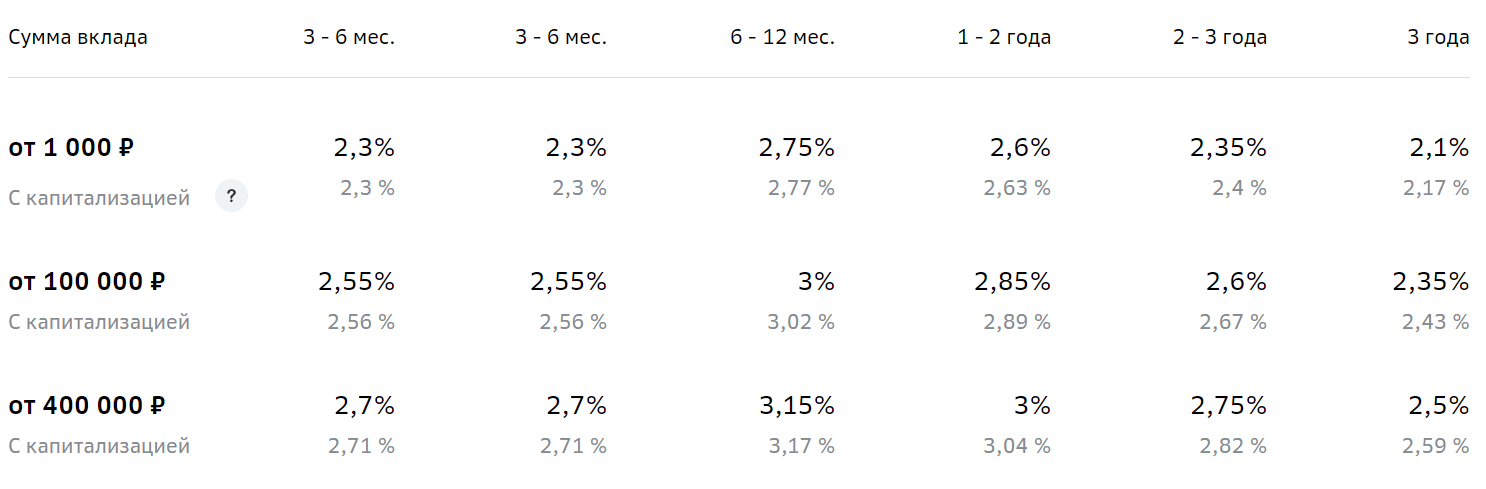

Ставка также часто зависит от срока размещения средств. Многие банки устанавливают сетку процентов, где точный размер доходности зависит от суммы и срока заключения договора. Вот пример сетки ставок по программе Сбербанка Пополняй:

Проценты по вкладам в банках РФ

Для анализа проведем сравнение ставок по вкладом разных банков РФ. За пример возьмем самый востребованный вклад — с возможностью пополнения. Пусть наш потенциальный вкладчик желает разместить средства на 1 год, сумма — 300 000 рублей. Вот что предлагают финансовые компании:

- Сбербанк, Пополняй — 2,85%.

- Россельхозбанк, Пополняемый — 3,9%.

- Райффайзенбанк, Личный Выбор — 2,9%.

- Восточный Банк, Сберкнижка — 4,96%.

- УБРиР, Удобный — 3,8%.

- Совкомбанк, Горячий процент — 4,75%.

Как видно, разброс процентной ставки есть, причем довольно серьезный. И Сбербанк в этом рейтинге является однозначным аутсайдером. А вот Совкомбанк и Восточный Банк предлагают довольно привлекательные условия.

Многие выбирают Сбербанк и другие крупные банки из-за высокого доверия к ним. Это надежные организации, с которыми точно ничего не случится. Но и другие банки из ТОПа по РФ ничем не хуже. Кроме того, даже если что-то случится, и компания прекратит деятельность, вкладчик вернет свои деньги по программе страхования вкладов.

Все российские банки принимают участие в системе страхования вкладов, которую регулирует АСВ. Депозитные счета при открытии подвергаются автоматическому страхованию за счет банка. При наступлении страхового случае АСВ возмещает банковским клиентам потери на сумму до 1,4 млн. рублей. Если потери выше, они взыскиваются через суд. Так что, рисков нет, не обязательно нести свои деньги именно в Сбербанк, опираясь на его надежность.

О процентах по вкладам с пополнением

Схема начисления процентов по депозитам без расходных и приходных операций банальна. Положил человек 100 000 на счет под 4% годовых, получил за год 4000 прибыли, сумма выросла до 104 000. Если вклад действовал полгода, соответственно, прибыль составила 2000.

Если выплата процентов ведется ежемесячно на карту клиента, то можно высчитать месячный процент и опираться на него. Например, вы разместили в банке 500 000 под 3,6% годовых. То есть в месяц на эту сумму банк будет начислять 0,3%, доход — 1500 каждый месяц, он будет переводиться клиенту.

Другой вопрос — если это продукт с пополнением. Вкладчик может каждый месяц менять сумму на вкладе. Соответственно, каждый период процентами будет облагаться большая сумма, доходность будет увеличиваться.

Тут возможны два варианта:

- По условиям договора банк начисляет проценты ежедневно на текущую сумму. Соответственно, вкладчик пополняет счет, и уже на следующий день получает больше процентов.

- По условиям договора процент начисляется ежемесячно на текущую сумму. Например, 1 августа на счету лежат 300 000, на них и начисляется месячный доход. К 1 сентября сумма выросла на 35 000: соответственно, в сентябре будет другая цифра процентов.

Точную схему начисления процентов для вкладов с пополнением уточняйте в банке. Единого регламента нет, каждая компания действует на свое усмотрение.

Если это программа с капитализацией

Многие вкладчики выбирают программу размещения средств с капитализацией. Это значит, что выплачиваемые регулярно банком проценты не выдаются клиенту, а суммируются с суммой вклада.

Например, на счету лежало 500 000 под 3,6% годовых, проценты начислялись ежемесячно. Эти 1500 по итогу отправились на счет, размещаемая сумма выросла до 501 500. В следующем периоде 3,6% годовых будут начислены уже на нее, проценты составят 1504,5, они снова прибавятся к основной сумме, она составит 503 004,5. И так далее.

Программы с капитализацией приносят больше прибыли, но часто банки уменьшают ставки, если клиент решает воспользоваться этой опцией.

Если вы хотите проводить капитализацию процентов, тогда лучше выбирать более частую периодичность начисления процентов — ежемесячно или ежеквартально. В иных случаях реальная доходность будет несколько меньше.

Если закрыть вклад досрочно

Некоторые вкладчики по личным причинам принимают решение досрочно изъять деньги со вклада. Например, договор был заключен на 2 года, а через год принято решение забрать деньги.

В этом случае банки убирают проценты, так как условия договора не выполнены. Вклад по выгодной программе превращается во вклад до востребования со ставкой 0,1%. Некоторые банки предлагают льготные условия расторжения договора с сохранением половины или ⅔ ставки, но такие предложения встречаются редко.

Если проценты выплачивались периодически клиенту на руки, тогда при выдаче денег при досрочном расторжении делается перерасчет. Эти выплаченные суммы будут вычтены, клиент получит на руки меньше.

Что такое банковский депозит?

Депозит в банке – это размещение денежных средств на банковском счете за определенный установленный доход в виде процентной ставки. Обязательные условия существования депозита – возвратность денег клиенту, срочность (действия соглашения в течение конкретного срока), платность (выплата вознаграждения клиенту за предоставленные деньги).

Простыми словами депозит – это деньги, которые клиент отдал банку в пользование в обмен на регулярный доход. Это один из самых простых способов инвестирования, потому что для него не нужны специализированные знания. При этом прибыль гарантированная и стабильная. Риски минимальны, потому что депозиты физических лиц застрахованы.

Банковские вклады и депозиты – есть ли отличия?

По сути, вклад и депозит – это одно и то же. Депозит – это англицизм, который переводится как «банковский вклад, вложение, сдача на хранение». В русскоязычной среде эти два слова являются синонимами.

Однако есть небольшие смысловые отличия в значении двух понятий. Термин «вклад» предполагает только денежные вложения. Депозит очерчивает более широкий круг инструментов инвестирования:

- ценные бумаги;

- ценные металлы;

- деньги на банковском счете и т.д.

Более того, депозит не всегда обеспечивает прибыль, потому что ценные вещи могут быть переданы только на хранение. А понятие вклада подразумевает обязательный доход от размещения денежных средств.

Виды депозитов

Выделить депозиты в отдельные группы можно по разным критериям. Самый популярный критерий – срок – делит все вклады на две большие группы:

Бессрочные депозиты – это вклады до востребования. Главная цель таких вкладов – не получение прибыли, а комфортное управление денежными средствами на счету. Разрешается снимать деньги в любой момент, переводить их, пополнять счет без ограничительных сумм.

При этом процентная ставка минимальна – 0,01% годовых. Низкая ставка обусловлена тем, что банкам не выгодны неопределенные сроки вклада: так трудно использовать средства вкладчиков.

Срочные вклады – те, что ограничиваются конкретным периодом, прописанном в договоре. Они делятся на три группы:

- – для сбора определенной суммы, разрешено пополнение; – для сохранения и преумножения капитала, пополнение и частичное снятие запрещено;

- целевые (например, детские).

Если снять деньги раньше установленного срока, то процентная ставка сократится до уровня ставки вклада до востребования.

Другие виды банковских вкладов:

- и валютные (чаще всего в долларах и евро), мультивалютные (допускается одновременно три счета); и долгосрочные;

- для физических лиц и юридических лиц и т.д.

Условия депозитов в банках

Все условия детально прописываются в договоре. Предварительно ознакомиться с ними можно на официальных порталах банков или специализированных сайтах, которые собирают информацию из всех российских кредитно-финансовых организаций.

Условия напрямую зависят от вида депозита и самого банка. Основные параметры:

- процентная ставка. Чем выше ставка, тем меньше «бонусов» для клиента: нет возможности пополнения и частичного снятия, длительный срок размещения;

- минимальная и максимальная сумма вклада. Чаще всего стартовая сумма для открытия – 10 000 рублей;

- возможность пополнения счета. В некоторых вкладах делать дополнительные взносы можно только в определенный период после открытия;

- возможность частичного снятия. Снимать можно только деньги сверх «несгораемого» остатка;

- капитализация – регулярное прибавление прибыли от процентов к телу вклада. Чем чаще происходит капитализация (еженедельно, ежемесячно), тем больше в итоге будет доход от вложений;

- пролонгация. Может быть автоматической или по заявлению клиента.

Для наглядности условия вкладов в крупных банках мы разместили ниже.

Предложения банков

В таблице ниже собраны самые доходные вклады для физических лиц крупнейших российских банков. Предложениями с дополнительными условиями (инвестиционное страхование, взносы в частные пенсионные фонды и т.д.) не рассматривались.

- бонусы пенсионерам;

- капитализация;

- возможность онлайн открытия.

от 30 тыс. рублей

- капитализация;

- возможность онлайн-открытия.

от 50 тыс. рублей

- открытие вклада через мобильное приложение.

- онлайн-открытие;

- капитализация;

- автоматическая пролонгация.

от 10 тыс. рублей

- нет ограничений по максимальной сумме;

- оформление через мобильный или интернет-банк.

от 1 тыс. рублей

- оформление онлайн;

- возможно пополнение в течение 185 дней после открытия;

- капитализация.

от 50 тыс. рублей

от 10 тыс. рублей

- возможно пополнение;

- возможно частичное снятие до суммы неснижаемого остатка.

от 10 тыс. рублей

- оформление онлайн;

- капитализация.

от 500 тыс. рублей

Как видно из таблицы, самые высокие процентные ставки – у «негибких» вкладов в банке. То есть у тех, которыми неудобно управлять: нет пополнения и частичного снятия.

У вкладов с инвестиционным страхованием и другими подобными условиями процентная ставка возрастает в среднем до 7%.

Как рассчитать проценты по вкладу?

Рассчитать доходность можно самостоятельно или с помощью онлайн-калькулятора. Второй способ гораздо проще и быстрее. Нужно всего лишь указать базовые данные о депозите – срок действия и сумму вложений. Как правило, данные о процентной ставке уже содержатся в калькуляторе. Сервисы по расчету есть на официальных сайтах банков, а также на финансово-информационных порталах.

Для самостоятельного подсчета нужно использовать формулу (без капитализации процентов):

А – сумма вклада

С – процентная ставка

D – количество дней в году

Часто при самостоятельном подсчете совершаются ошибки. Для более точного расчета лучше использовать таблицы EXCEL. Также можно обратиться за консультацией к сотруднику банка.

Для расчета доходности вкладов с капитализацией нужно использовать более сложную формулу, в которой учитывается каждый месяц.

Страхование банковских депозитов

Физические лица могут не переживать за сохранность своих сбережений, если выбранный банк участвует в программе государственного страхования вкладов. Проверить этот факт можно на сайте Агентства по страхованию вкладов – организации, которая отвечает за программу страхования.

Чтобы обезопасить депозит, вкладчикам ничего делать не нужно. Страхованием занимается банковская организация. Денежная компенсация выплачивается в двух случаях:

- банкротства банка;

- отзыва лицензии у кредитно-финансового учреждения.

Агентство по страхованию вкладов возмещает 100% депозита, но не больше, чем 1 400 000 рублей в одном банке. Если сумма вложений вкладчика больше, советуем хранить ее в разных банках. Учитывайте, что разные филиалы – это все равно одна организация. Поэтому максимальная сумма выплат будет 1,4 млн рублей.

Что нужно для возврата денег при наступлении страхового случая?

- До завершения процедуры банкротства обратиться в Агентство по страхованию вкладов с заявлением. Можно обратиться и позже, но нужно будет документально объяснить причину позднего запроса.

- Агентство рассмотрит заявление и в течение трех рабочих дней перечислит денежную компенсацию. Если в этом же банке был оформлен кредит, то возмещение будет меньше (сумма компенсации минус долг).

Как открыть депозит – инструкция

Для создания депозита нужно пройти три простых шага. Для офлайн оформления:

- Изучить информацию о депозитных предложениях в разных банках города. Выбрать подходящий вид вклада и удобные условия.

- Прийти в отделение банка и написать заявление об открытии депозитного счета. При себе нужно обязательно иметь паспорт. Могут понадобиться и другие документы, особенно если предусмотрены льготы определенным категориям граждан, – пенсионное удостоверение, военный билет и т.д. Вклады для юридических лиц предполагают другой список документов.

- Последний шаг – ознакомление с договором и его подписание. Обратите внимание на пункт о досрочном изъятии средств, на процентную ставку (фиксированная или плавающая), на возможность пролонгации.

Онлайн процедура открытия гораздо проще. Но чтобы ее совершить, необходимо уже являться клиентом банка – нужен доступ в мобильный или интернет банк. Алгоритм действий:

- Войти в личный кабинет онлайн банка.

- Выбрать вкладку «Вклады» и нужный депозит.

- Указать параметры – срок договора, валюту вклада, счет и сумму списания, вариант получения дохода от процентов (капитализация или перечисление на отдельный счет).

- Прочитать договор.

- Подтвердить онлайн оформление.

У онлайн оформления есть несколько преимуществ. Во-первых. Банки часто предлагают повышенную ставку. Во-вторых, так удобней следить за счетом и полученной прибылью. Никаких походов в банк и очередей за выписками со счета.

Часто задаваемые вопросы

Наиболее доходные предложения – долгосрочные вклады на большую сумму денег. При этом вряд ли будет разрешено пополнение и частичное снятие. Самая высокая процентная ставка – у инвестиционных вкладов.

Это вклады, состоящие из двух частей. Первая денежная часть идет на стандартный депозитный счет. Вторая – на оплату паевых инвестиционных фондов (ПИФ). За первую часть начисляется регулярный доход. Эта часть вклада застрахована на случай банкротства банка. Процентная ставка депозита – около 7%. Вторая часть – инвестиции в акции или ценные бумаги. Соответственно, эта часть накоплений не застрахована и подвергается определенным рискам.

Процентная ставка – важный, но не определяющий фактор при выборе. Проверяйте банк в списках Агентства по страхованию вкладов. Обращайте внимание на наличие капитализации, автоматической пролонгации, возможности пополнения или частичного снятия.

Номинальная ставка – это процент, анонсированный банком за вклад. Эффективная ставка – это процент, который учитывает все факторы (капитализацию, срок, сумму).

Депозитный счет организации

Цель коммерческой организации — получение прибыли. Поэтому любой актив компании, в том числе деньги, должны приносить доход. «Сделать из денег деньги» помогают депозитные счета для юрлиц.

Понятие «депозит»

Депозит — это специальный банковский счет, на котором юридическое лицо размещает свои денежные средства под определенный процент с целью получить дополнительный доход.

Организация этого не замечает, но банк использует деньги на депозите: выдает займы, проводит операции с ценными бумагами и так далее. То есть для банка депозитные деньги — это инструмент заработка. А за пользование «чужими» деньгами банк начисляет на остаток по депозитному счету проценты, которые приносят компании дополнительный заработок.

Депозитный счет отличается от привычного всем расчетника. Вот основные различия:

- доступ к денежным ресурсам — с расчетного счета деньги можно списать «здесь и сейчас», а с депозитного — только в определенный момент времени в зависимости от договора с банком;

- проценты по вкладу — на расчетный счет проценты практически никогда не начисляются, а депозит открывается именно для получения процентного дохода;

- срок действия — расчетный счет открывают на бессрочный период, а срок депозита строго ограничен договором;

- платежи третьим лица — расчетный счет открывают именно для расчетов с контрагентами, депозит для платежей использовать нельзя.

Проценты по депозиту

При размещении депозита больше всего компанию волнует процентная ставка. Ведь чем она больше, тем больше доход. Процент по депозитам постоянно меняется и зависит от многих факторов:

- процентной ставки ЦБ РФ;

- сроков размещения средств на депозит;

- размещаемой суммы;

- политики банка и прочих факторов.

Например, в одном из крупных российских банков процент по депозиту — чуть более 6%. Ставка действует при следующих условиях: ставка ЦБ РФ — 7,5%, и срок размещения — 1 день. А при размещении депозита на 3 дня, ставка снижается до 5,5%.

Банки постоянно конкурируют и переманивают клиентов друг у друга. Для них депозитные деньги — это инструмент заработка. Поэтому каждый банк стремится улучшить свое предложение.

Доходность всегда связана с риском. Небольшие банки обычно предлагают ставки гораздо выше, чем у крупных федеральных банков. И это логично: для таких банков это единственный способ конкурировать с крупными игроками.

Но здесь спрятан существенный риск: если у банка отзовут лицензию в то время, когда у вас там будет открыт депозитный счет, вернуть свои деньги будет сложно. Поэтому перед размещением крупной суммы рекомендуем внимательно изучать банковские рейтинги. Надежность банка должна быть на первом месте при его выборе.

Договор на открытие депозитного счета

Положения договора об открытии депозитного счета регулируются главой 44 ГК РФ. При подписании обязательно обращайте внимание на следующие моменты:

- вид вклада — вклад до востребования (банк вернет денежные средства по требованию вкладчика) или срочный вклад (банк вернет денежные средства по истечению определенного срока);

- сумма размещаемого депозита;

- процентная ставка и размер начисляемых процентов;

- периодичность выплаты процентов — при краткосрочных вкладах проценты начисляются в момент возврата денег, при долгосрочных — проценты начисляются периодически, например, раз в месяц;

- сумма комиссии за обслуживание счета;

- срок, на который открывается депозит;

- ответственность сторон;

- условия расторжения договора и так далее.

Деньги на депозитный счет обычно перечисляются с расчетного счета организации, а затем вместе с процентами на него и возвращаются.

Бухгалтерский учет депозита

Организация обязана вести бухгалтерский учет денежных средств на депозитных счетах. Для этого можно использовать один из двух возможных вариантов:

- учет на счете 55.03 «Депозитные счета», так как депозитный счет относится к группе специальных счетов (План счетов, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н);

- учет на счете 58 «Финансовые вложения», так как депозит относится к финансовым вложениям (п. 3 ПБУ 19/02).

Выбранный способ учета организация закрепляет в своей учетной политике.

Счета 55 и 58 активные. Следовательно, зачисление средств на депозит происходит по дебету, а списание — по кредиту.

В бухгалтерском балансе депозиты, учитываемые на счете 55.03, попадают в строку 1250. А вот если учет ведется на счете 58, то деньги на депозитах отражаются:

- по строке 1170 в разделе «Внеоборотные активы» — для вкладов сроком больше 12 месяцев;

- по строке 1240 в разделе «Оборотные активы» — для вкладов сроком не более 12 месяцев.

Кроме денег, размещаемых на депозитный счет, нужно вести учет процентов. Так как это прочий доход организации, то они учитываются на субсчете 91.01 «Прочие доходы».

Проводки по депозитам юридических лиц

Пример 1. ООО «Альфа» размещает на депозитный счет 10 000 000 рублей. Срок размещения 60 дней. Процентная ставка по депозиту — 10 % годовых. Проценты начисляются и выплачиваются единоразово при закрытии депозита.

Рассчитаем доход в виде процентов по вкладу:

10 000 000 руб. * 10 % / 365 дней * 60 дней = 164 383,56 руб.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 164 383,56 | Банк начислил проценты по депозиту. |

| 51 | 55.03/58 | 10 000 000,00 | С депозита возвращены денежные средства на расчетный счет. |

| 51 | 79 | 164 383,56 | На расчетный счет поступили начисленные банком проценты. |

Иногда банки начисляют проценты не в конце срока, а с определенной периодичностью. Например, 1 раз в месяц. И выплата происходит не на расчетный счет, а на депозитный. В таком случае увеличивается доходность, так как начинает работать «сложный процент».

Пример 2. ООО «Альфа» размещает на депозит 10 000 000 рублей. Срок — 60 дней, процентная ставка — 10 % годовых. Проценты зачисляются на депозитный счет каждые 30 дней.

Рассчитаем доход в виде процентов по вкладу за первые 30 дней:

10 000 000 руб. * 10% / 365 дней * 30 дней = 82 191,78 руб.

А теперь рассчитаем доход в виде процентов за вторую часть сроков:

(10 000 000 руб. + 82 191,78 руб.) * 10% / 365 дней * 30 дней = 82 867,33 руб.

Итого начислено процентов за 60 дней:

82 191,78 руб. + 82 867,33 руб. = 165 059,11 руб.

Суть «сложного процента» в том, что проценты начинают начисляться на уже ранее начисленные, что обеспечивает более высокую доходность. Это называется капитализация. Например, во втором примере ООО «Альфа» заработала на 675,55 руб. больше, чем в первом.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 82 191,78 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 191,78 | Проценты за первые 30 дней зачислены на депозитный счет. |

| 79 | 91.1 | 82 867,33 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 867,33 | Проценты за вторые 30 дней зачислены на депозитный счет. |

| 51 | 55.03/58 | 10 165 059,11 | С депозита возвращены денежные средства и проценты на расчетный счет. |

Налогообложение процентов по депозиту

Полученные проценты — это доход организации, открывшей депозит. Поэтому их нужно учитывать при расчете налога на прибыль или налога по УСН. Возврат депозита на расчетный счет доходом организации не является.

Налоговый учет депозитов на ОСНО

На ОСНО проценты по депозитам включаются в состав внереализационных доходов (п. 6 ст. 250 НК РФ). В налоговом учете доход признается на конец каждого отчетного месяца или на дату прекращения депозитного договора (п. 6 ст. 271 НК РФ).

Несмотря на эти требования НК РФ, банк по депозитному договору может начислять проценты в любой момент времени, например, 15 или 20 числа каждого месяца. Сумма процентного дохода, признаваемого в налоговом учете, рассчитывается в бухгалтерской справке-расчете по формуле:

P(тек.мес) = D * r / 365 (366) дн. * Q(дн), где

P(тек.мес) — сумма процентов, учитываемых в доходах текущего месяца;

D — сумма депозита;

r — процентная ставка по депозиту;

Q(дн) — количество дней размещения на депозите в текущем месяце.

Помните, что если депозитным договором предусмотрены «сложные проценты» (капитализация), то сумму депозита нужно периодически увеличивать на сумму начисленных процентов.

Налоговый учет депозитов на УСН

На УСН учет процентов проще. Доход признается в день поступления начисленных процентов на расчетный счет организации (п. 1 ст. 346.17 НК РФ). Даже если проценты капитализируются, то есть зачисляются на депозитный счет, в базу при расчете налога по УСН они попадут только в день их зачисления на расчетный счет организации.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Планируйте суммы, размещаемые на депозит, и анализируйте свои доходы прямо в нашей программе. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Источник https://brobank.ru/kak-nachislyayutsya-procenty-po-vkladam/ Источник https://mainfin.ru/wiki/term/chto-takoe-bankovskiy-depozit Источник https://www.b-kontur.ru/enquiry/1075-depozitnyy-schet-organizacii