Содержание

Доходность депозитов в рублях. Итоги за 10 лет

В 2021 году индексы депозитов OKID перешагнули отметку глубины исторических данных в 10 лет. Хороший повод подвести итоги и взглянуть, какую доходность приносили банковские вклады всё это время.

О правилах формирования индексов семейства OKID: Индекс депозитов — новые возможности.

В настоящее время мы считаем 4 индекса семейства OKID:

-

(OKID10) (OKID) (OKID_USD) (OKID EUR)

Индексы OKID

Все индексы отображают доходность корзины из 12 вкладов, открытых на срок 1 год по лучшей ставке на день открытия.

Индексы OKID, OKID_USD и OKID_EUR основаны на статистике данных нашего проекта по лучшим ставкам, которую мы публикуем ежемесячно.

Ставки падают

Вместе со снижением ключевой ставки значительно упали и доходности депозитов. Снижается постепенно и разрыв между ставками небольших банков и TOP10. Причиной, очевидно, является необходимость платить повышенные ставки в АСВ в случае слишком высоких процентов по вкладам.

На сегодняшний день даже в небольших банках ставки депозитов находятся на уровне 5,7% при инфляции за 12 месяцев 5,6%. В крупных банках – не более 5,0%.

Правда Центральный банк дважды поднял ключевую ставку, и последние несколько месяцев условия по рублевым вкладом медленно улучшаются.

Доходность депозитов в рублях

За 10 лет депозиты успешно справились с важной задачей – защитить сбережения от инфляции. Правда, на глобальных финансовых рынках время было относительно спокойное.

Для сравнения на графике мы добавили данные индекса облигаций федерального займа (RGBITR). Интересно, что индекс ОФЗ не смог догнать по доходности за 10 лет депозиты (OKID). На этом сроке доходность RGBITR примерно соответствует показателям депозитов в крупных банках.

Таблица 1. Среднегодовая доходность, депозиты в рублях и ОФЗ

Период

OKID

OKID10

RGBITR

инфляция

10 лет и 10 месяцев

Но за последние 5 лет ОФЗ показали все-таки более высокую доходность чем индексы депозитов.

На коротком сроке 1 год доходность депозитов в TOP10 была меньше инфляции, а индекс OKID смог опередить её совсем незначительно.

За первые 4 месяца 2021 года и подавно – все рассматриваемые инструменты значительно отстали от инфляции Росстата.

Хорошо заметно, как менялась ситуация в инструментах с фиксированной доходностью на графике скользящей реальной доходности.

На рубеже 2015-2016 года, когда накопленная инфляция за 2 года достигла показателя 21%, и депозиты, и облигации показали отрицательную реальную доходность. Это своего рода «проклятие» всех инструментов с фиксированной доходностью. Они не способны противостоять резким скачкам инфляции.

Последний период относительно высоких ставок ЦБ был в начале 2019 года. Ключевую ставку тогда подняли до 7,75%. Это сказалось на росте доходности индексов. Правда с запозданием на 1 год. Такова природа индексов депозитов и облигаций. Максимальная доходность OKID за последние годы наблюдалась в начале 2020 года. После этого ключевая ставка долго снижалась, а за ней следовали депозиты и ОФЗ.

Пятилетние доходности показывают устойчивый тренд на снижение доходности как по депозитам, так и по облигациям федерального займа.

Депозиты на пятилетних промежутках стабильно обгоняли инфляцию, но превышение составляло 1-2% для крупных банков и до 5-6% в маленьких банках. После 2020 года реальная доходность постепенно снижается. Но не стоит забывать, что мы видим доходность, которая обусловлена «старыми» ставками, которые еще недавно были относительно высоки.

«Мягкая» политика Центрального банка

На графике ключевой ставки хорошо заметно, что ставка ЦБ с конца 2020 года находится на уровнях ниже инфляции. И это не какая-то «аномалия», которая на коротких сроках встречалась и раньше. Теперь ситуация полностью соответствует логике ЦБ, который объявил о переходе на «мягкую» политику. Это значит, что ставка большую часть времени должна находиться примерно на уровне инфляции или даже ниже.

Теперь, если инфляция останется под контролем, нам придется отвыкать от жизни, когда ставки в банках были стабильно выше инфляции почти в 2 раза. Для того, чтобы заработать положительную реальную доходность, как и во многих других странах с «мягкой» политикой, придется соглашаться на определенный риск. Отсидеться за спиной АСВ уже не получится.

Базовый уровень доходности вкладов в 2020 году

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

В банковской деятельности есть такое понятие, как базовый уровень доходности вкладов. Это экономический показатель, ежемесячно формируемый Центральным Банком. Можно сказать, что это среднерыночное значение ставок по депозитам. Величина регулярно меняется, ее значение можно смотреть на сайте ЦБ РФ.

- Как Центральный Банк определяет базовый уровень

- Размер базовой ставки по вкладам на сегодня

- Как менялась базовая ставка

- Базовая ставка и АСВ

- Высокие ставки по вкладам — это риски

- Если вдруг банк закрывается

Многие банки, информация о которых размещена на Бробанк.ру, не только выдают кредиты, но и привлекают вклады от населения. Все они разрабатывают линейки депозитных программ и устанавливают разные ставки. И разброс между доходностью вкладов разных банков порой бывает довольно высоким. Базовый уровень доходности важен при расчете суммы взносов АСВ.

Как Центральный Банк определяет базовый уровень

За основу берутся максимальные ставки по вкладам, которые устанавливают самые крупные российские банки. Крупные — именно в направлении привлечения средств населения. При расчете учитываются показатели организаций, которые держат ⅔ всего объема депозитов в стране.

Центральный Банк берет максимальные значения по каждому отдельному банку и выводит средний показатель. Так и формируется базовый уровень доходности вкладов на текущий период. Пересмотр значения ведется ежемесячно. Например, в марте оглашается значение для февраля.

Размер базовой ставки по вкладам на сегодня

Это не секретная информация, Центральный Банк публикует размер базовой ставки на своем официальном сайте. Можно увидеть показатели за все текущие и предыдущие месяцы. В итоге можно проанализировать, как менялся этот показатель.

Банки предлагают разные виды депозитных программ, поэтому и значение базового процента может быть разным. Так, есть отдельный процент по вкладам до востребования и на различные периоды.

На март 2020 года действуют такие показатели по основным программам:

- для срока размещения до 90 дней — 5,639%;

- для срока 91-180 дней — 6,089%;

- для срока 181 день-1 год — 6,634%;

- для срока больше 1 года — 7,042%.

Проанализировав показатели, можно прийти к выводу, что чем больший период размещения выбирает вкладчик, тем выше банк устанавливает процент. Но помните, что это просто усредненный показатель по основным банкам, во всех организациях свои условия размещения денег под проценты.

Как менялась базовая ставка

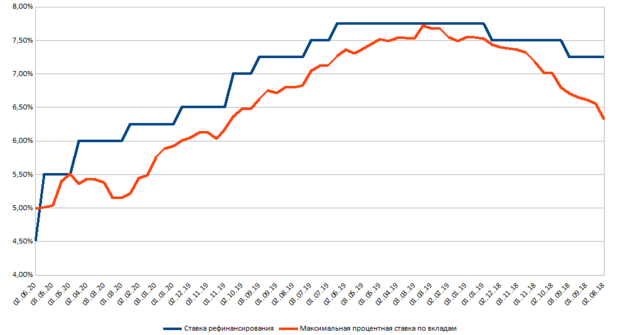

По показателям Центрального Банка можно отслеживать динамику изменения средних процентных ставок по вкладам в разные периоды. Вообще, базовый процент стал формироваться и публиковаться с мая 2015 года. И за эти 5 лет на рынке происходили различные изменения, что отражалось на доходности.

Рассмотрим динамику показателей в каждом полугодии, начиная с мая 2015 года (при этом статистика велась и ведется ежемесячно). Посмотрим показатели на середину и на конец каждого года. Так как для разных сроков вкладов устанавливается разный процент, возьмем за основу средний период в 180-365 дней.

Динамика базовой ставки по вкладам по годам:

- середина 2015 — 14,934%;

- конец 2015 — 11,83%;

- середина 2016 — 10,799%;

- конец 2016 — 9,355%

- середина 2017 — 9,256%

- конец 2017 — 7,804%

- середина 2018 — 7,33%

- конец 2018 — 7,739%

- середина 2019 — 8,047%

- конец 2019 — 7,282%;

- март 2020 — 6,634%.

В последнее время наблюдается снижение ставок по вкладам. Центральный Банк регулярно снижает значение ключевой ставки, поэтому и проценты по кредитам и депозитам уменьшаются.

Так что, если сейчас банк принимает вклады под 6-6,5%, это вполне нормальное значение доходности. Но, к сожалению, чаще встречаются программы с меньшими показателями. Среднее значение берется на основании именно максимальных ставок ведущих банков, то есть по факту они могут принимать средства и под 4-5%, если не меньше.

Базовая ставка и АСВ

Все вклады, размещенные в российских банках, подлежат обязательному страхованию. Таким образом государство защищает вкладчиков. При наступлении страхового случая Агентство по Страхованию Вкладов выплачивает возмещение. А страховые случаи — это закрытие банков по любой причине: банкротство, отзыв лицензии, прекращение деятельности. Более подробная информация — в материале ФЗ 177 о страховании вкладов.

Любое страхование предполагает уплату взносов, но в этом случае услуги оплачивает не клиент, а сам банк. Конечно, эти расходы в любом случае учитываются при назначении процентной ставки, но проходят для самого вкладчика незаметно. Банк сам отправляет деньги куда нужно.

От размера базового уровня доходности по вкладам зависит, сколько банк заплатит АСВ. Так, если проценты по заключенному с физлицом договору не превышает текущие базовые условия, компания должна заплатить 0,15% от принятой на хранение суммы.

Если превышение базовой ставки зафиксировано на отметке до 3%, к этим 0,15% добавляют еще их половину. Если же банк устанавливает большие ставки, превышая базовый уровень больше чем на 3%, эти 0,15% умножаются на 5 и превращаются в 0,75%.

Высокие ставки по вкладам — это риски

Выбирая депозитную программу, граждане в первую очередь всегда смотрят на процентные ставки. Именно они являются показателем доходности. Чем выше значение, тем больше прибыль. Но не все так просто.

Многие граждане сразу выбирают крупные банки: Сбербанк, ВТБ, Газпромбанк, Россельхозбанк и другие. Они считаются самыми надежными, люди им доверяют. Но если провести сравнение с другими финансовыми организациями, то эти крупные структуры предлагают самые низкие ставки, которые практически всегда ниже базового уровня.

Обратная сторона медали — банки, устанавливающие слишком больше проценты. Это как раз те компании, которые привлекают средства под 9-10%, а то и выше, то есть значительно выше базового уровня. Они кажутся привлекательными, но не все так просто.

Традиционно банки завышают ставки, когда испытывают серьезные трудности. Таким образом они стараются привлечь капитал, чтобы удержаться на плаву. Размещение здесь средств — это риски. Многие банки, завышающие проценты, вскоре закрываются, и вкладчикам приходится тратить время на диалог с АСВ и возвращение средств.

В финансовых кругах даже есть такое понятие как профессиональные вкладчики. Это люди, которые намеренно ищут такие проблемные банки и открывают в них вклады. Потом получают возмещение от АСВ.

Именно поэтому Центральный Банк и увеличивает для них страховые взносы в 5 раз. Они несут слишком много рисков, которые и закладываются в эту плату.

Выбирая банк, можно смело останавливать выбор на тех, что предлагают средние ставки по рынку. Они также надежные организации, работающие с АСВ. Например, рассмотрите предложения Восточного Банка, Тинькофф, СКБ, ОТП Банка, Ренессанс и других.

Если вдруг банк закрывается

Паниковать в таком случае не нужно. Если банк, где вы размещали вклад, закрывается, следите за информацией на сайте АСВ. Там будет публиковаться весь ход дела. Также предоставляются горячие линии, куда можно обращаться с вопросами.

Вскоре будут определены банки, через офисы которых будут выплачивать возмещение. Вам нужно только взять паспорт и посетить офис. Все данные о вас и вашем вкладе уже будут где нужно. Пишите заявление, через несколько дней получаете перевод. Если уже были начислены проценты, они не теряются. Так что, даже если вложить деньги в рискованный банк, вы все равно получите компенсацию.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Капитал Лайф с задержкой на 2,5 месяца вернул мой вклад в сумме 135 тыс. руб Не начислив ни одного процента доходности . Банк пользовался моими деньгами 3 года и 2,5 месяца. Срок договора закончился 27 января 2021. Я отправила документы по указанному в договоре адресу 26 января. Документы банк потерял , искать и возвращать не собирается . Документы не потеряны их получила доверенное лицо в Росгосстрахе Бородина К.С 1 февраля 2021. Я требую забрать их и вернуть их мне. В связи с этим я вынуждена была отправлять документы вторично 19 марта 2021 . 6 апреля мне вернули мой вклад 135 тыс. руб без доходности. Договор 50 11 433904… однако я считаю его недействительным, который заключен со мной обманным путем , то , что мне обещали доходность

от 11 до 14 процентов и что это обычной договор вклада и что деньги можно будет получить сразу же после завершения договора. Данное заблуждение было настолько существенным, что если бы была дана полная информация о природе сделки и ее последствиях..т.е если бы была дана полная информация , что придется самой возлагать на свои плечи хождение по АТБ банку неоднократно , который забрал у меня деньги , ходить и

отправлять свои документы за свои деньги, а потом делать дважды запросы на почте ,

потому что клиентская служба сообщает , что не поступили мои документы, начислить доходность по моему вкладу ( как за пользование чужими денежными средствами, ждать возврата своих денег несколько месяцев и знать , что никогда не будет начислена доходность, то я бы никогда не подписала договор. Получается , что я человек не разбирающийся в банковских и финансовых делах поверила на слово и поставила подпись в договоре , не зная сути этого договора. Я прошу от банка Капитал Лайф вернуть мои документы от 26 января 2021, произвести доходность по вкладу за 3 года , и оплатить просрочку за 2,5 мес. по возврату моих денег.

Валентина, добрый день. Написать заявление в ООО «Капитал Лайф Страхование Жизни» можно на этой странице. Обратиться в службу поддержки можно по номеру 8800 200-68-86 или 0911 (с мобильного). Кроме того, вы можете направить жалобу в Центробанк по этой ссылке.

«Ставки банков по депозитам меняются с опережением решений ЦБ, чего не скажешь о кредитах»

Фото: sv-bob.livejournal.com/293074.html

В июле Центробанк довел ключевую ставку до 4,25% годовых — это исторический минимум. Почти всегда подобные решения приводят к пропорциональному изменению основных банковских показателей — ставок по депозитам, вкладам и кредитам. Но эксперты констатируют, что на самом деле эти показатели не настолько очевидно связаны, и банки используют изменения как повод для снижения процентов по депозитам (особенно юридических лиц) и вкладам физлиц.

Ключевая ставка снова снизилась

Центробанк продолжает с завидной регулярностью понижать ключевую ставку. За последний год она снизилась почти в два раза. В июне 2019 года ее устанавливали на уровне 7,75%, к октябрю она снизилась до 7%, в ноябре — до 6,5%, в январе 2020 — до 6,25%, к марту — до 6%. В мае ее снизили до 5,5%, в июне — до 4,5%, и вот 24 июля стало известно о новом историческом минимуме — ключевая ставка была снижена до 4,25%.

Значение ключевой ставки напрямую влияет на экономическую жизнь в стране. В частности, если сопоставить ее и ставки по банковским депозитам, вкладам и некоторым видам кредитов, то можно подумать, что они взаимосвязаны: вслед за снижением ключевой ставки ЦБ банки почти моментально снижают ставки по депозитам. При этом такой же процесс со ставками по кредитам происходит заметно медленнее, и вообще, хоть как-то ощутимым он становится только по ипотеке.

Экономист и блогер Альберт Бикбов объясняет, как это работает: банки берут деньги у Центробанка по оптовой цене, а для своих нужд используют розничные, с наценкой.

— Соответственно, ключевая ставка напрямую влияет на величину тех процентов, под которые банки выдают кредиты и привлекают депозиты. Кроме того, изменение ключевой ставки влияет на кредитную и экономическую активность, — говорит он.

А вот главный экономист ПФ «Капитал» Евгений Надоршин считает, что это не совсем так:

«Основной ресурс банков — это деньги из депозитов. Ставки банков по депозитам в последние годы меняются скорее с опережением, причем изменения часто происходят синхронно с решениями Центробанка по ключевой ставке, чего, кстати, не скажешь о кредитах. Отчасти это объясняется тем, что кредитные организации используют снижение ключевой ставки как повод для снижения своих ставок. Конкуренция в банковской сфере на фоне консолидации стала пониже, значимость госорганизаций — повыше. Ставки по депозитам и кредитам сейчас в меньшей степени объясняются балансом спроса и предложения рынка и в большей степени — теми сигналами, которые власти посылают банкам.

Ключевая ставка — это та ставка, которая определяет операции ЦБ с банками на небольшие сроки. ЦБ предоставляет банкам по ставкам, привязанным к ключевой в основном, деньги на срок до недели. На сопоставимые же сроки — в основном от одного дня до недели — он у них берет депозиты. Сейчас один из каналов влияния ключевой ставки на ставки в рамках остального рынка происходит через депозиты банков в ЦБ: у банков избыточная ликвидность, у них нет потребности занимать у Центрального банка, а вот потребность размещать — есть. Но, как вы понимаете, между депозитом человека на год и депозитом банка в ЦБ на один день или неделю есть большая разница. Так что никакой жесткой привязки между ключевой ставкой и ставкой по депозитам в банках нет и не может быть».

Максимальная ставка по вкладам физлиц в банках иногда выше ставки ЦБ

Как показывает исследование аналитической службы «Реального времени», банки все реже пытаются поспевать за решениями ЦБ, поэтому даже касательно ставок по вкладам ситуация в последнее время доходит до очень непривычной. В отдельные моменты предлагаемая банками ставка по вкладам может оказаться выше ключевой ставки Центробанка — правда, лишь в отдельных случаях.

Раньше — например, два года назад — максимальные процентные ставки по банковским вкладам были на 0,3—1% меньше, чем ставка Центробанка. Год назад — в марте — апреле 2019 года — разница снижалась уже до 0,08—0,3%. С началом резких снижений ставки ЦБ максимальный банковский процент по вкладам как минимум дважды оказывался даже выше, чем ставка регулятора. К примеру, в мае 2020-го максимум, который можно было получить по вкладу, составлял 5,51% годовых при ключевой ставке в 5,5%, а в июне — 4,99% при ключевой ставке в 4,5%. То есть ставки по одному из вкладов оказались почти на полпроцента выше, чем ставка ЦБ.

Правда, прямой связи здесь, как уже говорил Евгений Надоршин из ПФ «Капитал», нет:

«Деньги банкам привлекать сейчас особенно не нужно — крупные кредитные организации в этом не нуждаются из-за избыточной ликвидности. По большому счету, это — причина стабильного и устойчивого снижения ставок по депозитам примерно с 2015 года, с небольшими перерывами (например, небольшой скачок был в 2018 году).

Снижение ключевой ставки является лишь неким формальным поводом для снижения в силу особенностей конкуренции в российском банковском секторе. У кредитных организаций (а значительную часть этого рынка составляют государственные организации), можно сказать, не хватает наглости резко сбросить ставки по депозитам: они держат перед глазами определенные социальные аспекты.

Несложно представить, как руководителя государственного банка вызывают «на ковер» и спрашивают: «Что ты творишь, ты стал привлекать деньги населения под 0%». Учитывая долю депозитов в банках с государственным участием, феномен снижения ставок после снижения ключевой ставки получает свое объяснение. К сожалению, это не совсем рыночный механизм. Но будь у нас полноценный рынок — возможно, что депозиты у нас были бы еще подешевле, а кредиты — подороже».

Ставки, зависящие от ключевой, подразумевают повышенные риски

Относительно высокие цифры касаются именно максимального банковского процента — его еще нужно поискать и не «нарваться» на внезапное изменение условий (ставки могут меняться буквально за день). Средневзвешенные ставки, естественно, ниже и сильно зависят от различных параметров — в частности, от срока вклада. Например, на пике последних лет, в марте 2019 года, когда ключевая ставка составляла 7,75%, а максимальная ставка по вкладам — 7,68%, в среднем банки предлагали разместить у них денежные средства под 4,59—6,43%. Максимальная ставка была у вкладов сроком на полгода-год, минимальная — у вкладов «до востребования».

А уже к апрелю 2020 года, когда ключевая ставка равнялась 6%, максимум был 5,43%, а среднее значение варьировалось от 2,86% до 5,18%.

Еще одна из важнейших причин величины конкретной ставки по депозиту — статус того, кто его размещает. Банки предлагают очень разные ставки в зависимости от того, хочет ли разместить денежные средства физическое или юридическое лицо. Например, на конец июня (еще при ключевой ставке в 4,5%) физлица могли рассчитывать на ставку до 7% годовых (правда, это касалось комплексных программ — вместе с инвестиционным страхованием жизни, обычные вклады предлагались со ставкой как минимум в полпроцента ниже), минимум составлял 0,5—1%, но чаще — около 3—4%. Абсолютный максимум для юридических лиц в тот же период составлял всего 5,25%, минимум — около 1%.

При этом сохранятся ли эти ставки в случае изменения ключевой ставки ЦБ — вопрос индивидуальный, зависит от условий конкретного банка при конкретном вкладе. Все определяют условия договора — бывают жестко прописанные в договоре твердые ставки, а бывают — плавающие.

Как рассказывает Альберт Бикбов, часто плавающие ставки привязывают к ключевой ставке ЦБ России. При этом использование каждого из этих типов ставок имеет свои плюсы и минусы.

— Использование плавающих ставок на депозиты выгодно банку, когда ключевая ставка снижается. То же самое можно сказать и о кредитах — но уже в отношении вкладчиков. Но все резко меняется, если ставки на рынке начали расти — у заемщиков появляются дополнительные процентные выплаты, что приводит к увеличению финансового бремени. А это чревато. У вкладчиков появляются дополнительные доходы от повышенных процентов, но это становится накладным для банка. Плюсы и минусы от твердых ставок тоже имеются: с одной стороны, можно планировать процентные выплаты и поступления, но, с другой стороны, в случае если рынок изменится, то придется платить то, что указано в договоре, а не по рынку. Так что у каждого варианта есть свои плюсы и минусы, и хорошие финансисты стараются выбрать для себя оптимальный вариант в соответствии с собственными прогнозами и ожиданиями, — говорит он.

Рынок решает, но есть и другие причины

Ключевая ставка регулятора и юридический статус вкладчика — не единственные вещи, от которых зависит размер ставок по банковским депозитам. Не все банки могут привлечь большие деньги через операции с Центральным банком РФ — есть определенные ограничения по рейтингу банка и другим подобным параметрам. Соответственно, некоторым банкам приходится обращаться к более дорогим источникам.

По словам Альберта Бикбова, бывает, что ставки по депозитам больше ключевой ставки, зато за счет этого инструмента можно привлечь средства для выдачи кредита:

— Вообще, ставки по депозитам юридических и физических лиц определяются конкуренцией на рынке — как и ставки по выдаваемым кредитам. Если конкретный локальный рынок высококонкурентный, то это, как правило, ведет к росту ставок по депозитам и снижению — по кредитам. Кроме того, у разных банков разные возможности по привлечению депозитов — у одних высокий рейтинг или дешевая стоимость фондирования (то есть много дешевых источников денег — например, в виде остатков на расчетных и текущих счетах). А значит, у банков разные позиции в конкурентной борьбе за клиента, в том числе и через установление процентных ставок.

Ипотека, судя по всему, чуть ли не единственный вид кредитования, где намечается устойчивое снижение. Фото Максима Платонова

Кризис вынуждает увеличивать проценты по кредитам

Ставки по кредитам в банках ожидаемо гораздо выше, чем по депозитам и вкладам. Зависимость от величины ключевой ставки тоже можно заметить, но разница не так велика. Например, в июне 2020 года в казанских банках ипотечный кредит на вторичное жилье можно было взять под 8—14% годовых, но в основном банки предлагают ставку примерно в 9%. Ключевая ставка при этом, напомним, составляла 5,5% годовых. Для сравнения — в январе 2019 года при ключевой ставке в 7,75% ипотеку на вторичном рынке можно было взять под 9,3—14% годовых, в основном примерно под 11%. На первичном рынке проценты составляют от 5,85% в случае с ипотекой с господдержкой и от 8% до 15% — без нее. В январе 2019 года ставка составляла 9,3—15% годовых.

Такая значительная разница по процентам по вкладам и кредитам обусловлена рисками финансовых организаций. В целом, по словам Альберта Бикбова, процент по кредитным ставкам определяется рынком:

— Если рынок вялый, то есть спрос на кредиты низкий, то банки стараются снижать ставки. Если спрос на кредиты растет, то ставки растут, ведь желающих много. Но, когда случается ситуация экономической неопределенности, кризиса, как сегодня, то банки не могут спрогнозировать один из главных банковских рисков — риск невозврата кредита. Поэтому в кредитные ставки закладывается дополнительно величина поправки на усилившийся риск. То есть банки не торопятся снижать ставки, пока не станет ясно, что там будет в экономике в пределах среднего срока кредитования, — объясняет он.

Ипотека, судя по всему, чуть ли не единственный вид кредитования, где намечается устойчивое снижение.

— Проценты по остальным кредитам так резко не снижаются. Например, в этом году сильно выросла премия за риск, хотя стоимость фондирования у банков снизилась за счет снижения ставок по депозитам населения и юридических лиц (основной источник кредитных средств банков). Рост рисков заемщиков привел к тому, что банки не стали снижать ставки по многим кредитам, а кто-то, наверняка, и повысил по отдельным программам, например заложив в скоринговые модели учет наиболее пострадавших отраслей. Как они «закладывают»? Заносят их в список высокорискованных, выдают кредиты в меньшем объеме и по большей ставке — или вообще не выдают. В результате с некоторых категорий заемщиков банки получают более высокую маржу, и быстрого снижения ставок по кредитам в ответ на действия ЦБ на рынке не наблюдается, как в случае с ипотекой, — рассказывает Евгений Надоршин из ПФ «Капитал».

Источник https://rostsber.ru/publish/banks/deposits/okid_10y.html Источник https://brobank.ru/bazovyj-uroven-dohodnosti-vkladov/ Источник https://realnoevremya.ru/articles/182013-kak-svyazany-stavki-centrobanka-i-procentov-po-vkladam-depozitam-kreditam