Форекс-брокеры — кто это, в чём их обязанности

Торговля на любом финансовом рынке возможна только через третье юридическое лицо — брокера. Будь то Форекс, фондовый рынок или бинарные опционы. В этой статье вы узнаете, кто это такой, какова его роль в посредничестве между Вами и биржей, как он заработает.

1. Кто такой Форекс Брокер

Форекс брокер (от англ. «broker» — маклер) — это компания, которая занимается предоставлением выхода физического лица на финансовые рынки (Форекс, фондовый рынок).

Говоря простым языком: брокер — это посредник между биржей и трейдером. Его роль очень важна для торговли. От него зависит насколько быстро и качественно будут исполняться заявки, размер комиссии, условия ввода/вывода денежных средств. Также стоит помнить, что мы доверяем ему хранение денег.

Многие люди ошибочно предполагают, что брокеры очень богатые люди (миллионеры). На самом деле это не так. Говоря слово «брокер» мы имеем ввиду либо конкретного человека, либо компанию. То, что показывают нам в фильмах (например, «Волк с Уолл Стрита») натянуто за уши. На самом деле так брокерская работа не происходит (по-крайней мере в XXI веке). И эти люди не наркоманы и алкоголики, как представлено в фильме.

2. Обязанности Форекс брокера

В обязанности Форекс брокера входит моментальное выставление заявок от клиента на биржу и онлайн предоставление графика торгов. Помимо этого он может и должен давать бесплатные консультации и помощь в случае необходимости.

Все деньги клиента хранятся на счету у брокерской компании. Он же в свою очередь имеет свой счет на бирже Форекс (или фондовой секции) и уже от своего именно заключает сделки.

Поэтому важно подойти основательно при выборе надёжного Форекс брокера (да и фондового тоже). Важно не ошибиться и не выбрать так называемого брокера со своей кухней. Это понятие пришло недавно, когда многие осознали то, что недобросовестные компании могут не выводить сделки на реальные торги, а крутят все только внутри компании.

3. Понятие «Форекс кухня» — что это такое

Поскольку большинство трейдеров на Форексе «сливают» свои депозиты, Форекс брокеры пользуются этим и просто не выставляют их ордера на реальный рынок. В итоге торговля происходит внутри компании. Такие действия не законны. Таких брокеров на сленге называют «Форекс кухней», поскольку торговля происходит только внутри компании.

Конечно, если трейдер будет зарабатывать деньги, то брокер их выплатит, но уже из своих собственных денег. Однако он всё равно будет в большом плюсе их-за множества других трейдеров, которые были не так успешны.

Например, 1000 трейдеров проиграют по 1000 долларов, а 50 трейдеров выиграют по 500 долларов. Компания все равно зарабатывает большие деньги.

4. От чего зависит доход брокера

Доход Форекс-брокера полностью зависит от оборота пользователей. Чем больше его клиенты торгуют, тем выше его профит. Поэтому он очень заинтересован в том, что пользователи торговали как можно больше.

Наверняка вы видели заголовки с громкой рекламой о сверхдоходностях, о том, что трейдинг — это так лёгко и доступно, а ещё это путь к финансовой свободе и независимости. Такой лапши везде полно.

Конечно, никто не даст вам кучу денег и тем более спокойно радоваться жизни лежа на пляже при торговле на бирже вряд ли удастся. Любые торговые операции на рынке сопряжена большим риском.

Любая сделка на бирже это 50 на 50.

Успешный брокер этот тот, кто является хорошим менеджером. По факту это тот, кто может замотивировать инвестировать в их компанию.

5. Надёжные Форекс брокеры

Перечислим надёжных Форекс брокеров, которые работают не один год и имеют крупные филиалы:

Все эти компании активно развиваются и стабильно платят. Они входят в топ лучших Форекс брокеров СНГ.

6. Как стать биржевым брокером

Для занятия брокерской деятельностью необходимо иметь специальную лицензию. В России закон о регулировании деятельности брокеров появился в 16 декабря 2014 год. Те компании, которые хотят легально работать на территории РФ обязаны соблюдать его и получить специальную лицензию.

На 2017 год таких брокеров было всего три. Остальные работают в оффшорах (за рубежом) и никак не контролируются со стороны России.

Самостоятельно стать биржевым брокером частному лицу без больших вложений не удастся.

- Биржевой (мы его как раз рассматриваем сейчас детально);

- Кредитный;

- Таможенный;

- Страховой;

- По недвижимости;

Все эти виды также, как и биржевой, являются посредниками между покупателем и продавцом.

Как выбрать брокера Форекс?

В интернете можно найти множество статей с рекомендациями по выбору Форекс-брокера. Большая часть таких публикаций содержит рекламу, иногда завуалированную, иногда явную, также очень часто намеренно утаиваются наиболее важные факты. Мы решили составить собственную инструкцию по выбору брокера, позволяющую максимально эффективно и непредвзято оценить компании, предлагающие свои услуги на финансовых рынках.

Статья рассчитана, в первую очередь, на начинающих трейдеров, которые только интересуются заработком на рынке FOREX. В этом материале будут подробно разобраны все нюансы сотрудничества с брокерскими компаниями, даже те, о которых большинство Форекс-порталов предпочитают умалчивать.

Вступление для начинающих

Что такое Форекс?

Международный валютный рынок Форекс (FOREX от англ. FOReign EXchange — «зарубежный обмен») — межбанковский, внебиржевой рынок обмена валюты.

Каковы преимущества Форекс?

Рынок Форекс отличается крайне высокой волатильностью (динамикой изменения курсов), рекордными объемами торгов (более 6 триллионов долларов в сутки), а также совсем небольшим размером залога для проведения сделок. Именно поэтому каждый может стать участником рынка FOREX, торгуя через Форекс брокеров.

Кто такие брокеры?

Брокеры обеспечивают возможность совершения торговых сделок на финансовых рынках. Они являются посредниками между трейдером и рынком. Доход Форекс брокера — комиссионное вознаграждение, за счет разницы (спреда) между ценой покупки и продажи валют.

Как определить какой брокера надежный, какой нет?

Сначала необходимо определить ключевые параметры оценки компаний. Многие инвестиционные блоги, да и сами брокеры в рекламных целях могут бравировать совершенно незначительными достоинствами, преподнося их как определяющий фактор, от которого зависит прибыль трейдера в целом. При этом, по-настоящему важные характеристики компаний остаются нераскрытыми, как правило потому, что в тут брокеру похвастаться уже нечем.

Далее мы рассмотрим самые важные параметры, на которые нужно ориентироваться в первую очередь.

Самые важные факторы при выборе Форекс брокера

Репутация и надежность

Компания, которой трейдер доверяет свои деньги, обязана быть надежной. Какие бы выгодные условия она не предлагала, и сколь бы высоким ни был доход, если брокер, в итоге, окажется мошенником, либо просто разорится, трейдер своей прибыли все равно не получит. Для того, чтоб оценить степень надежности компании, нужно обратить внимание на следующие факторы.

Отзывы клиентов

Изучение отзывов о брокерах – первый этап в выборе компании, с которым справится даже новичок, еще мало понимающий в специфике биржевой торговли. Живой опыт реальных клиентов поможет понять, насколько добросовестной является компания и насколько выгодны торговые условия.

Важно!

1. Ни в коем случае не стоит верить отзывам, расположенным на сайтах самих брокерских компаний. Практически всегда, такие отзывы пишут сотрудники компании и они имеют мало общего с действительностью.

2. Необходимо учитывать только свежие отзывы за последние полгода или год, т.к. более ранние отзывы могут оказаться устаревшими и не раскрыть нынешнего положения компании.

Также следует обращать внимание на ресурс, на котором размещены мнения трейдеров о брокере. Только наиболее авторитетные порталы тщательно следят за тем, чтобы Форекс отзывы были честными и беспристрастными, а претензии к компаниям подкреплялись доказательствами в виде скриншотов и ссылок.

Лицензии и регулирование

Наличие авторитетных лицензий регулирующих организаций — важнейший критерий, определяющий надежность брокера. Проигнорировав этот фактор, можно получить крайне неприятный сюрприз в виде потери депозита спустя непродолжительное время.

Почему? Все очень просто. Если у компании нет лицензии – то ее деятельность никак не контролируется и не известно, существует ли данная компания на самом деле, или же у нее есть только привлекательный сайт.

Компании, получившие лицензию авторитетного регулятора, стремятся обеспечивать высококачественное обслуживание и предлагают хорошие условия для торговли. И это неудивительно, ведь клиенты таких брокеров могут обратиться с жалобами к регулирующим организациям, а те, в свою очередь, применят к нарушителю санкции, вплоть до лишения лицензии.

В каждой стране имеются собственные законы регулирования рынка Forex и деятельности брокеров. В России это закон № 460-ФЗ, который обязывает всех Форекс-брокеров, работающих на Российской территории, получить лицензию ЦБ РФ с 1 января 2016 года. Также такие компании должны вступить в СРО (Саморегулируемая организация).

Получение лицензии отечественного регулятора не обязательно для иностранных брокеров. У таких компаний будет ряд ограничений при работе в России (например, они не смогут рекламировать свои услуги внутри РФ). Однако любой гражданин России или СНГ будет иметь полное право беспрепятственно начать работу с таким брокером через Интернет.

С этого момента и начинаются хитросплетения, в которых может погрязнуть начинающий трейдер. Важна ли лицензия именно российского регулятора или можно работать с иностранным брокером? Если выбирать иностранную компанию, то какая лицензия должна быть у нее?

Вопросов много, поэтому давайте разбираться последовательно.

В России

Мы считаем, что среди исконно российских компаний безусловными лидерами являются Форекс брокеры, получившие лицензию ЦБ РФ. Другие лицензии (например, сертификаты КРОУФР или РАУФР), также не помешают, но их значимость в реальности не так высока: требования, предъявляемые данными регуляторами совсем невысокие, также эти организации не являются государственными, и имеют минимум полномочий.

К слову, многие старейшие FOREX-компании сами были инициаторами создания вышеперечисленных организаций, чтобы хоть как-то регулировать работу Форекс-брокеров в те времена, когда рынок Forex еще не был законодательно оформлен в России.

С 2016 года авторитет сертификатов от данных СРО в среде брокеров затмился лицензией «Форекс-дилера» от Центробанка РФ. Сейчас брокеры, получившие разрешение от ЦБ, по праву считаются обладателями самой престижной лицензии на территории России. На список таких компаний следует обратить внимание в первую очередь.

Зарубежные регуляторы

Среди иностранных брокеров все гораздо пестрее. Существует множество авторитетных организаций, выдающих лицензии, например, Кипрская CySec, швейцарская FINMA, австралийская ASIC(для просмотра соответствующего списка регулируемых брокеров, кликните по ссылке). Доподлинно известно, что перечисленные регуляторы не выдают лицензии случайным компаниям, поэтому можно с уверенностью рассмотреть их в качестве потенциальных партнеров.

Особенно стоит выделить Британскую Службу по надзору за финансовыми рынками — Financial Conduct Authority. Если и существует непоколебимый авторитет в мире Форекс-регуляторов – то это FCA.

Для того, чтобы получить лицензию FCA, брокер должен соответствовать широчайшему спектру жестких требований и обладать колоссальными собственными средствами. Немаловажной особенностью организации является 100% гарантия возмещения клиентам потерь (до 50 000£) в случае банкротства или мошенничества компании.

К счастью, многие FCA брокеры Форекс предоставляют свои услуги для граждан России и СНГ.

Возраст компании

Нельзя однозначно утверждать, что компания, предоставляющая брокерские услуги на рынке 9 лет, надежнее компании, работающей 8-ой или 7-ой год. Грань здесь гораздо тоньше, однако есть некоторые четкие критерии, на которые стоит обращать внимание.

Важно!

Мы рекомендуем с осторожностью относиться к Форекс-брокерам, которые вышли на рынок 1-2 года назад.

Даже если такие молодые компании предлагают невероятно выгодные условия, и даже если среди основателей фигурируют известные трейдеры и финансисты – есть риск, что проект может оказаться провальным, а его CEO всегда найдут аргументы в свою защиту, (при этом деньги клиентов уже будут потеряны).

Определяющим порогом надежности мы советуем взять 10 лет. Брокер, проработавший на рынке такой срок, и не имеющий пятен на репутации, заслуживает определенного доверия. Риск банкротства организации также сведен к минимуму, ведь брокер уже успел «встать на ноги», за счет своего бизнеса, налаженного годами. Хотя, нужно отдавать себе отчет, что от форс-мажоров не защищена ни одна финансовая компания.

Торговые условия

Торговые условия определяют, насколько выгодной будет торговля через данного брокера. Существуют как объективные категории, влияющие на размер прибыли от торговли, так и субъективные факторы, важные для одних трейдеров и совершенно безразличные другим. Сравнение торговых условий брокеров — это обязательный шаг на пути к выбору надежной компании.

Демо счет

Для начинающих трейдеров — наличие демонстрационного счета — является требованием №1. Мы ни в коем случае, не рекомендуем новичкам — сразу открывать реальный торговый счет, — т.к. шанс потерять весь депозит чрезвычайно огромен. Только после успешной торговли с использованием торговой системы на учебном счете — можно переходить к реальной торговле с реальными деньгами.

Важно!

Мы настоятельно рекомендуем начинать работу на Форекс только на учебном Демо счете. В этой связи — наличие Демонстрацинного счета — это обязательное требование к брокеру.

Сегодня многие брокеры предлагают Демо счет, но при этом существует ряд консервативных компаний, который не дают такой возможности. Мы советуем начинать работать только с брокерами, предлагающими безлимитный Демо счет.

Минимальный депозит

Каждый брокер устанавливает минимальную сумму средств, которую он готов принимать в качестве начального депозита на торговый счет. Если брокер не устанавливает жестких требований, по умолчанию данная сумма равна нулю. Однако для комфортной торговли даже с кредитным плечом потребуется иметь на счете хотя бы $200-$300 (для стандартных счетов) и $10-$20 (для центовых). Таким образом, наличие центовых счетов становится важным условием для клиентов с небольшим депозитом.

Платежные системы

От количества доступных платежных систем зависит возможность пополнения счета у брокера и вывода средств с этого счета. Платежные системы можно разделить на четыре категории:

банковские переводы со счета

по номеру карты (VISA, MasterCard)

электронные платежные системы (Вебмани, Яндекс-Деньги и т.п.).

Практически каждый крупный брокер предоставляет возможность осуществлять транзакции любым из этих способов. Однако бывают частные случаи. Например, брокер дает возможность пополнить счет или вывести средства на кошелек Webmoney (помимо стандартного банковского перевода или карты), но трейдер пользуется только Яндекс.Деньги. При этом переводить деньги на карту и пополнять счет с нее клиенту невыгодно, ведь за это взимается дополнительная комиссия. Поэтому при выборе брокера нужно обращать внимание на все доступные у него способы осуществления денежных переводов, и сразу просчитывать возможные варианты.

Важно!

Советуем сразу проверять доступность удобных Вам платежных систем не только на пополнение депозита, но и на вывод средств , заранее. Существуют брокеры, которые предлагают множество удобных способов для пополнения счета, но, при этом ограничивают возможность для снятия средств, оставляя 1-2 непопулярных метода! Будьте внимательны.

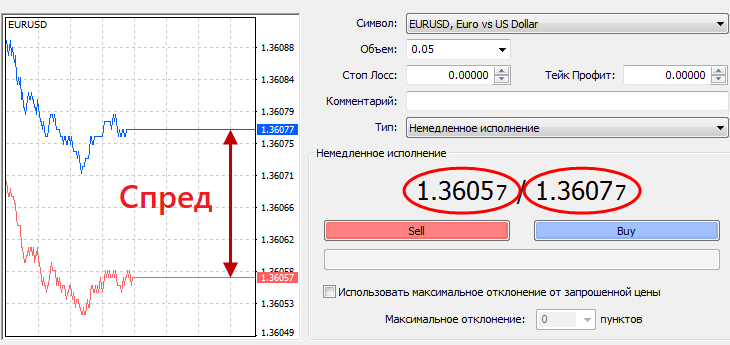

Размер спредов и свопов

Спред – это разница между ценой покупки и продажи одного и того же актива. Можно сравнить это с комиссией в банковской кассе обмена валюты. Фактически же, спред является показателем того, насколько сделка уйдет «в минус» сразу же в момент ее открытия. Если спред небольшой, то при открытии сделки в нужном направлении эта разнице компенсируется буквально за секунды, если же он велик, то для того, чтобы просто выйти в прибыль, придется подождать (даже при условии, что сделка была открыта в верном направлении).

В спред заложена брокерская комиссия – плата компании за осуществление посреднической деятельности на рынке. Бывает, что брокер взимает комиссию отдельно – тогда спреды даже могут равняться нулю. Для правильного сравнения спредов нужно суммировать размер спреда и комиссии, и тогда станет понятно, какой Форекс брокер просит минимальное вознаграждение за свои услуги.

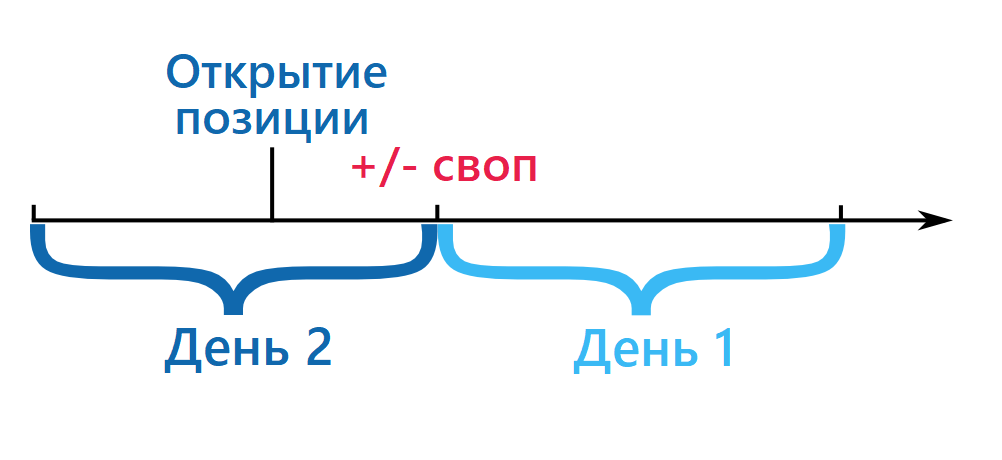

Своп в привычном понимании Форекс-трейдера означает разницу процентных ставок по валютам из торгуемой валютной пары. Своп может быть как положительным, так и отрицательным, а его размеры устанавливается брокером по каждому торговому инструменту.

В своп, как и в спред, заложена брокерская «доля», но отличие состоит в том, что своп списывается (или начисляется) каждые сутки, и на него стоит обращать более пристальное внимание при долгосрочной торговле.

Чем больше положительный, и чем меньше отрицательный своп по одной и той же валютной паре, тем выгоднее условия торговли у брокера. Сравнить свопы разных компаний можно здесь.

Ценообразование брокера

Учитывая децентрализованный характер рынка Forex, цены на нем формируются несколько по-иному, чем на классических биржа вроде фондовых или товарно-фьючерсных. Поставщиками ликвидности и определителями котировок выступают крупные игроки – маркет-мейкеры, вроде банков J. P. Morgan, USBC и др. Большинство брокеров транслирует в свои торговые терминалы котировки, полученные от них, иногда напрямую, иногда через информагентства вроде Bloomberg и Reuters.

Когда трейдер дает команду на заключение сделки по этим ценам, брокер действует, в зависимости от модели исполнения ордеров. Их можно разделить на две категории: DD и NDD.

Модель DD предполагает, что сделки заключаются внутри брокерской компании, то есть, клиенты торгуют друг с другом, а если наступает дисбаланс спроса и предложения по актуальной цене, то брокер сам становится контрагентом. Изъян этой модели в том, что брокер может торговать “против” своих же трейдеров, — т.к. возникает самый что ни на есть конфликт интересов. Хотя эта порочная практика была распространена на заре развития рынка Форекс, но и сейчас, время от времени, находятся небольшие брокерские компании, которых уличают в подобном неблагодарном занятии.

В этом плане модель NDD выглядит гораздо привлекательнее. Такая система предполагает, что брокер выводит сделки клиентов на межбанк, и ищет для них контрагента среди других участников рынка. Таким образом, компания не торгует против клиента, а наоборот, заинтересована в том, чтобы трейдер получал прибыль и делился комиссией.

Компании, работающие по NDD-модели, например, ECN брокеры – однозначно более предпочтительный вариант для трейдеров, т.к. помимо отсутствия вышеупомянутого конфликта интересов между брокером и трейдером — они чаще предлагают более выгодные цены на покупку или продажу инструмента (поэтому спреды таких брокеров — называются “плавающими”, в то время как в DD модели — они фиксированы).

Торговые инструменты (активы)

Торговля на Форекс ведется, в первую очередь, валютными парами, однако количество таких активов у каждого брокера может отличаться. Одни компании предлагают торговать только основными (наиболее популярными парами, например, EUR USD) парами, другие предоставляют такую «экзотику», как USD/MXN и USD/ZAR.

Кроме того, такой производный инструмент, как CFD, позволяет торговать на Forex акциями фондового рынка, фьючерсами на индексы, товары и даже криптовалюты. (Узнайте больше в статье: Что такое CFD?).

Почти все CFD брокеры работают как обыкновенные Форекс брокеры, только предоставляют помимо валют и Контракты на Разницу (Contracts For Difference). В итоге у некоторых брокеров доступны для трейдинга тысячи активов, в то время как другие компании предлагают всего пару десятков.

Важно!

Советуем выбирать тех Форекс брокеров, которые помимо традиционных валютных пар предлагают еще и большое количество CFD активов. Это значительное преимущество, позволяющее Вам инвестировать в множество интересных и перспективных инструментов, например в акции Google, Apple, Facebook, Uber, а также других компаний с огромным потенциалом роста.

Большой выбор активов расширяет возможности для торговли и инвестирования, поэтому лучше выбирать компании с широким ассортиментом торговых инструментов. Обязательно обратите внимание на этот критерий.

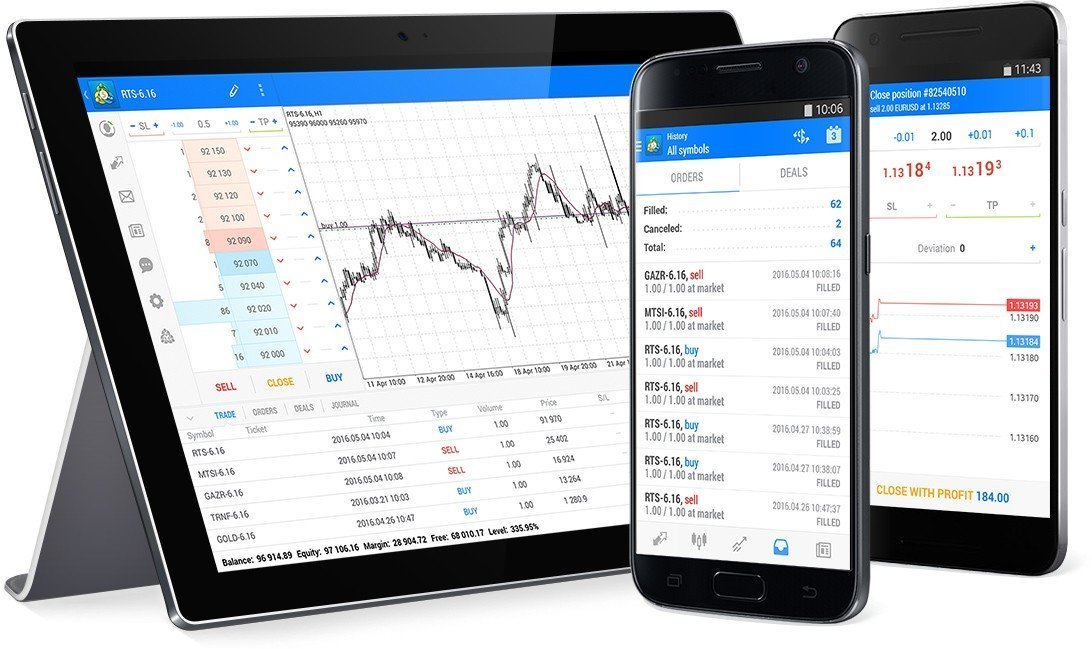

От качества программного обеспечения зависит скорость исполнения сделок, что очень сильно влияет на получение прибыли. Также, в зависимости от функционала торговой платформы или приложения, трейдер может получить дополнительные возможности, вроде установки торгового робота или копирования сделок других трейдеров.

Терминалы (торговые платформы)

Важно!

Выбирайте брокера, который предлагает наиболее функциональные терминалы MetaTrader 4 или MetaTrader 5, а также Веб версию платформы, для бесперебойной работы через браузер.

Мы советуем выбирать только тех Форекс-брокеров, которые предлагают вести торговлю через наиболее популярные клиентские терминалы МetaTrader 4 и МetaTrader 5.

(Здесь Вы найдете список MT4 брокеров, а тут — MT5 брокеров.)

Эти наиболее популярные платформы считаются простыми, надежными и, при этом, обладают широким функционалом и возможностью установки дополнительных программ, торговых роботов, индикаторов советников и т.п.)

Также, обращаем внимание, что некоторые брокеры имеют также свой Web-терминал, который позволяет, вести торговлю через интернет с любого компьютера! Это является очень удобным решением, для трейдеров, которые не хотят зависеть от установленной на их домашнем компьютере программы. Здесь Вы найдете полный список брокеров, предлагающих браузерную Web платформу.

Мобильные приложения

Специально сделанное мобильное приложение — будет дополнительным плюсом для трейдеров, которые постоянно перемещаются, но хотят иметь доступ к торгам прямо с телефона.

95% мобильных терминалов разработаны на базе МТ и имеют версии для Андроид и iOS.

Сервисы автоторговли

Автоторговля и копирование сделок будет интересна как начинающим трейдерам, так и профессионалам Форекс. Для новичков она станет возможностью поучаствовать в торгах, еще не имея фундаментальных знаний, и получить первый опыт. Профессиональные трейдеры могут получать дополнительный доход за поставку сигналов, при этом совершая те же действия, что и при самостоятельной торговле.

Существуют различные сервисы копирования сделок, например, социальная торговля Etoro или популярный нынче сервис на базе МetaTrader 5, который есть у многих брокеров.

Наличие такой возможности станет дополнительным преимуществом при выборе брокера.

Безопасность торговли

Некоторые новички испытывают сомнения насчет того, стоит ли высылать брокеру копии своих документов. На самом деле, это является показателем надежности брокера, ведь без верификации счета трейдеров становятся уязвимыми для мошенников.

Ненадежной организации гораздо проще не требовать обязательной верификации, а после лишить клиентов их денег, сославшись на хакерскую атаку, либо предоставив «липовые» свидетельства о запросе на вывод средств, якобы поступивший от самого клиента. Если же брокер серьезно подходит к защите трейдерских капиталов, то обязательная верификация и запрос копий документов является неотъемлемой частью сотрудничества с ним. Кроме этого — обязательная верификация клиента — это одно из требований любой мало-мальски авторитетной регулирующей организации.

Клиентская поддержка

Помощь консультантов компании может потребоваться даже тогда, когда все сервисы работают отлично, но нужно уточнить какой-нибудь важный нюанс. В таких случаях очень важно, чтобы служба поддержки работала круглосуточно и оперативно реагировала на запросы трейдеров.

У небольших компаний поддержка клиентов, как правило, ведется через электронную почту, реже через скайп. Крупные брокеры предоставляют выделенную линию, звонок на которую бесплатный, и готовы помочь 24/5. Сотрудничество с такой компанией предпочтительно, т. к. появляется уверенность в том, что любая проблема, находящаяся в компетенции брокера, будет решена в кратчайшие сроки. Кроме этого — немаловажным преимуществом будет Live чат на сайте брокера.

ФАКТОРЫ, важность которых бывает преувеличена в рекламных целях

Брокеры, которые не могут похвастаться лицензиями авторитетных регуляторов или выгодными торговыми условиями, зачастую делают упор на бесплатных обучающих курсах или других сервисах, доступных только их клиентам. Подобные предложения могут быть поданы в очень выгодном свете, однако не стоит забывать, зачем ведется торговля на Форекс, и что по-настоящему влияет на прибыльность и безопасность трейдинга, а что является просто дополнительными мало значимыми факторами.

Обучение

Многие брокеры, вышедшие на рынок всего несколько лет назад и активно привлекающие клиентов, предлагают бесплатное обучение за открытие счета в компании и пополнение его на определенную сумму. Причем в подобных предложениях порой фигурирует чуть ли не 100% гарантия того, что клиент будет торговать только в прибыль, используя авторские методику коучей и т. д.

Конечно, обучение биржевой торговле – важный этап для каждого трейдера, от которого напрямую зависит перспектива получения дохода. Однако выбирать брокера на основе этого фактора нельзя. Обучение можно пройти бесплатно, выбрав любой бесплатный вебинар, которые проводятся частными брокерами регулярно.

Сегодня многие известные брокеры предлагают базовый курс даже без пополнения счета, с одной лишь регистрацией, которая ни к чему не обязывает.

Кроме того, обучающих материалов предостаточно в свободном доступе в интернете, также существует множество независимых ресурсов и школ трейдинга, как очных, так и дистанционных. Даже если проходить обучение на платной основе в одной из таких школ, это может оказаться выгоднее сотрудничества с мелким посредственным брокером. Кроме этого Вы всегда можете обучаться самостоятельно, например, читая Форекс блог.

Эксклюзивная аналитика

Некоторые компании, в борьбе за внимание клиентов, предлагают эксклюзивную аналитику от, по их заверениям, лучших экспертов финансового рынка. Предоставляется такая услуга, разумеется, только клиентам брокера и только в случае пополнения счета на определенную сумму.

Следует понимать, что аналитика в принципе во многом субъективна, и даже настоящие гуру рынка не всегда способны сделать правильный прогноз. Когда же у трейдера есть своя торговая стратегия, различные рекомендации извне зачастую только мешают и не позволяют реализовать собственный потенциал.

К тому же, в большинстве случаев эксклюзивная аналитика оказывается построена на тех же принципах технического и фундаментального анализа, которые применяются при составлении общедоступных прогнозов рынка Форекс от известных аналитиков брокерских комапний.

Кредитное плечо

Запомните золотое правило: Чем больше кредитное плечо, тем выше риск.

Кредитное плечо важно, однако на практике для комфортной торговли достаточно иметь рычаг 1:50, максимум 1:100. Большее плечо просто не имеет смысла, так как попытка его реализовать может привести к полной потере капитала при любой резкой коррекции.

Брокеры, выставляющие своим преимуществом кредитный рычаг 1:200, 1:500 и выше, просто пытаются создать видимость превосходства там, где это совсем не требуется.

Наличие бонусов

Нельзя утверждать, что бонусы совершенно бесполезны, однако их достоинства явно преувеличены. Когда Форекс-брокер предлагает бонус на депозит, эти деньги фактически являются виртуальными и они не станут страховкой в случае просадки, а также их нельзя вывести. Точнее вывод становится доступен только тогда, когда суммарный доход брокера ( сумма всех спредов) от совершенных сделок в разы перекроет сумму бонуса, и брокер с лихвой компенсирует свой «подарок». Как правило, на такую отработку требуется много времени.

Исключение составляют бездепозитные бонусы, которые дают возможность «раскрутиться с нуля», начав торговлю в компании без вложений. У таких предложений также есть «подводные камни», поэтому нужно полностью читать регламент акции. Например, предложение может быть ограничено во времени, и через неделю бонусные средства списываются со счета, на котором остается только полученная прибыль.

Осознание и контроль рисков

Уже выбрав брокера, и даже будучи готовым пополнить счет реальными деньгами, трейдер должен потренироваться на демо-счете. Помимо изучения торгового терминала и специфики открытия сделок, учебный счет нужен для того, чтобы протестировать свою торговую стратегию. Наличие самой стратегии – обязательное условие получения прибыли от торговли на Forex.

Заключение. Наши рекомендации

Подводя итоги, составим краткий перечень ключевых характеристик надежного брокера, по нашему мнению:

Наличие лицензии одного из наиболее авторитетных регуляторов (ЦБ РФ, FCA, FINMA, CySEC, ASIC);

Положительная репутация в трейдерском сообществе, хорошие отзывы за последние полгода, год;

Возраст от 10 лет;

Низкие спреды и свопы;

Наличие ECN модели ценообразования;

Большое количество CFD активов;

Наличие платформы MetaTrader 4 или MetaTrader 5, Веб-версии терминала и удобного мобильного приложения;

Клиентская поддержка 24/7 на русском языке;

Следуя этим правилам, Вы сделаете максимально осознанный и объективный выбор, не затуманенный рекламными обещаниями.

С чего начать?

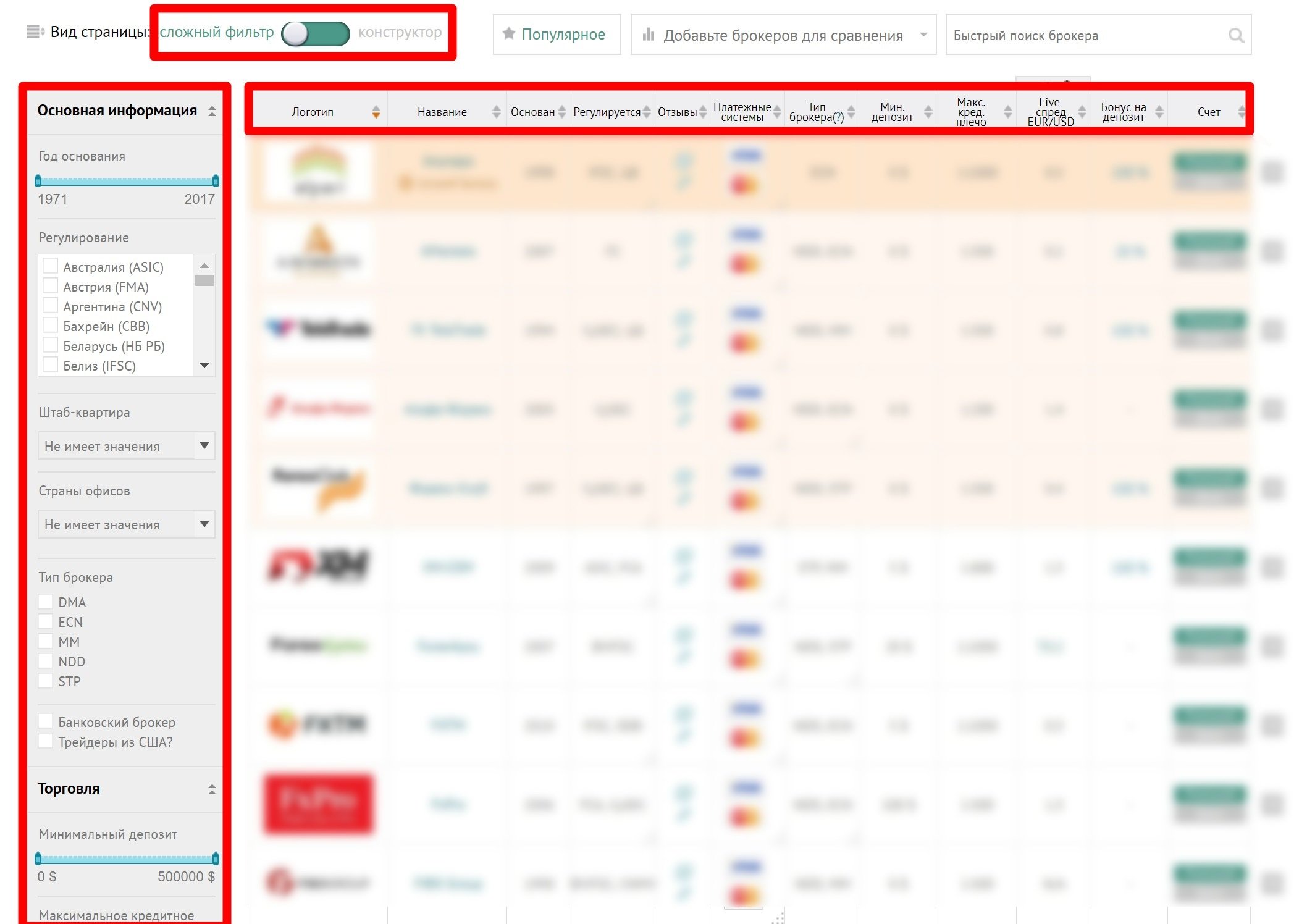

Для фильтрации всего многочисленного списка брокеров по вышеупомянутым критериям — воспользуйтесь удобными фильтрами рейтинга Форекс брокеров в России и мире. Используя этот простой функционал — Вы сможете подобрать себе компанию, которая не только отвечает важнейшим критериям надежности, но максимально подходит под Ваши личные цели. Желаем удачи!

В этом видео Вы сможете узнать больше о функциональности процесса фильтрации и поиска подходящей компании:

PS: Для тех читалей, которые хотят положиться на наш опыт — мы провели собственное исследование среди Форекс брокеров и по совокупности вышеперечсленных факторов определили самого надежного брокера по версии Brokers.Ru. Возможно, кто-то из читателей рассмотрит данного брокера, в качестве потенциального кандидата. Успехов в торговле!

Если Вам понравилась наша статья — оцените ее пожалуйста, мы очень старались!

Форекс брокеры.

Брокеры Форекс, кто они? Чем занимаются и как зарабатывают? Почему брокер Форекс необходим для участия на рынке обмена валют? Чем опасны «кухни» Форекс, и как трейдеру избежать рисков при выборе форекс-брокера?

Еще недавно рынок Forex был доступен лишь крупным корпорациям и прочим обладателями солидных состояний. Но сегодня благодаря интернет-технологиям стать трейдером на бирже может любой желающий. Для этого потребуется минимальный капитал в 500-1000 долларов, немного везения и биржевой посредник в лице форекс-брокера.

Форекс-брокеры, их функции и контроль

Закон запрещает частным лицам заключать сделки на бирже валют. Такие операции требуют участия форекс-брокера. Им может быть и физическое, и юридическое лицо со специальной лицензией на руках. Брокер Форекс выполняет функцию посредника между инвестором и миром больших денег, а его деятельность в идеале всегда должна регулироваться профильными госорганами. На территории России такой регулятор — Центробанк РФ.

Всего лицензирующий орган, в том числе, ЦБ РФ, выдает три вида лицензий:

- дилерскую,

- брокерскую,

- на управление ценными бумагами в рамках фондового рынка.

Лицензия — один из важнейших документов для брокера. Она подтверждает профессионализм его действий. Без нее осуществлять деятельность в сфере фондовых рынков противозаконно. Поэтому брокер Форекс, не обладающий лицензией от регулятора, не заслуживает ни грамма доверия. Его слова и обещания — пустой звук. А работа с ним — гарантированный способ лишиться денег.

Еще раз скажем, что для обеспечения большей безопасности вложений инвестора на территории России стоит работать только с лицензированным брокером Форекс. К тому же, по закону от 2016-го года предоставлять услуги онлайн-трейдинга в нашей стране без разрешающего документа от Центробанка в принципе невозможно. Назовем четырех брокеров, имеющих право работы на территории РФ:

— ООО «ФИНАМ Форекс»,

— ООО «ВТБ Капитал Форекс»,

— ООО «Альфа Форекс»,

— ООО «ПСБ Форекс».

Лицензия форекс-дилера от ЦБ РФ обеспечивает пять основных принципов, работающих в интересах инвесторов:

1) Положение о «неквалифицированном инвесторе». Это значит, что без удостоверения брокера в финансовой грамотности будущего трейдера, последнему доступ к бирже недоступен. Специалисты считают, что это способствует сокращению убытков и улучшению общего положения на рынке;

2) Подписание договоров и идентификация инвесторов. Цель — обеспечение безопасности участников рынка;

3) Случаи разногласий участников предусматривают твердые основания для обращений, а ЦБ выступает в роли регулятора и надзорного органа;

4) Переводы на ПАММ-счета запрещены;

5) Ограничение размеров кредитного плеча для гарантии низких убытков.

С полным перечнем актов и документов по регулированию деятельности брокеров можно ознакомиться на официальном сайте Центрального Банка РФ.

Обратите внимание: как бы то ни было, но лицензия от ЦБ РФ не дает полных гарантий. Сфера Форекс, даже при соблюдении всех мер предосторожности, не перестает быть зоной повышенного финансового риска. Будьте бдительны.

Что нужно, чтобы торговать на Forex?

Игра на бирже начинается с регистрации на ресурсе выбранного (и обязательно проверенного) форекс-брокера. После этого необходимо открыть и пополнить клиентский счет. Минимальная сумма вложения составляет от 500 до 1000 USD.

Для большей безопасности операции предпочтительнее проводить их банковской картой, так как такие транзакции защищены Правилами платежных систем и позволяют вернуть средства, потерянные в результате обмана. Подробнее об этом читайте в отдельных статьях нашей Базы знаний.

Торговля Forex проводится через специальные платформы. Наиболее популярной принято считать MetaTrader 4 (MT4). Она обладает широким набором доступных трейдеру функций. Таких как: совершение операций, разработка стратегий, графический анализ, использование технических индикаторов, автоматизация.

Как зарабатывают форекс-брокеры? Что такое спред?

Брокер Форекс извлекает свою прибыль за счет комиссий от сделок в виде спреда. Этот термин в сфере Форекс означает разницу в покупке-продаже каждой валюты, составляющей валютную пару. Спред может быть как плавающим, так и фиксированным. Для создания наиболее выгодных условий трейдерам брокеры могут урезать размер спреда.

Есть форекс-брокеры, работающие по фиксированной комиссии, высчитывая ее из общего объема проведенных сделок. Насколько они прибыльны или убыточны, неважно; главное – количество. Чем их больше, тем выше доход брокера Форекс.

Наиболее надежными считаются лицензированные форекс-брокеры и банки. Они проводят операции на реальном рынке, обеспечивают инвестору высокую скорость исполнения ордеров, низкие спреды, анонимность операций и доступ к необходимой информации, включая бесплатную консультацию.

Что такое “кухня” Форекс?

На рынке Форекс, кроме брокеров и банков, действуют так называемые “кухни”.

“Кухнями” на Форекс называют дилинговые центры, получающие свою прибыль не за счет спредов, а за счет депозитов. “Кухни” не предоставляют доступ на межбанковский рынок валют, а хранят вложенные средства у себя, проводя все сделки исключительно внутри компании. Прибыльная торговля клиента в этом отношении нежелательна, так как ведет к убыткам конторы. Чтобы их избежать, применяются хитрости: завышаются спреды, ухудшаются условия торговли, допускаются реквоты (невозможность влиять на сделку). Также «кухни» Форекс могут тормозить или вовсе блокировать выплаты. Иными словами, осуществляется мошенничество.

Понять, что вы имеете дело с «кухней», не составит труда при должной внимательности. Если по ордеру часто запрашивается новая цена, а терминал, через который идет торговля, подвисает, пора начинать беспокоиться. Также вас должны насторожить фиксированные спреды. Дело в том, что честные брокеры, как правило, имеют дело исключительно с плавающими спредами.

Наш главный совет в этом отношении — не спешите открывать счет в форекс-компании, пока внимательно не изучите предлагаемый договор. В нем можно найти всю информацию, которая поможет вам принять верное решение, сэкономив нервы, время и деньги.

Источник https://vsdelke.ru/slovar-forex/broker-kto-takoy.html

Источник https://brokers.ru/forex-for-beginners/kak-vybrat-brokera-foreks

Источник https://charge-backer.ru/broker/forex-brokers