Как и сколько на нас зарабатывают брокеры

За весь 2019 год число частных инвесторов на российском фондовом рынке выросло на 1,9 миллиона человек, а за первые три месяца 2020 года на рынок пришло еще 1,5 миллиона, и общее количество частных инвесторов на Московской бирже превысило 4,5 миллиона человек. Большая часть новичков сталкиваются с инвестициями впервые и по незнанию попадаются на «дорогие» продукты брокеров.

Меня зовут Романович Роман и в этой статье я расскажу о том, как на нас зарабатывают брокеры, почему они так любят структурные продукты и почему не любят пассивных инвесторов.

Главное, что стоит понять — брокер дает вам доступ на биржу, но это не ваш лучший друг. Как и в любом бизнесе главная цель брокера — заработать деньги. Чем больше, тем лучше.

Доход брокера складывается из комиссии за сделки, маржинального кредитования, комиссии за альтернативные продукты и собственных операций на рынке. Чтобы было понятнее, разберем эти источники подробнее.

Когда вы покупаете и продаете акции, вы платите комиссию брокеру за каждую сделку. В России комиссии считают в процентах от оборота, а в США, как правило, инвесторы платят фиксированную плату за каждую акцию. Тарифы брокеров в России сильно разнятся. К примеру, ВТБ Брокер берет 0,05% с оборота, а Тинькофф Инвестиции — 0,3% с оборота. Для разных стилей и темпов торговли подойдут разные брокеры. Подробнее о брокерских тарифах я писал в исследовании стоимости услуг российских брокеров. Файл с исследованием доступен на Яндекс.Диске.

Поймите — чем больше сделок вы совершаете, тем больше комиссии получает брокер . Именно этим объясняется обилие инвестиционных идей от брокеров и частота их выпуска. А результаты, как видите, не самые впечатляющие.

Второй источник дохода для брокеров — маржинальное кредитование. Когда инвестор хочет купить акции на большую сумму, чем у него денег на счете, брокер предоставляет ему деньги в долг. Такое кредитование обходится клиентам в среднем в 15% годовых. Кроме денег брокер предоставляет в долг акции, чтобы заработать на их падении. Такая операция обойдется в 14% годовых по российским акциям и 7% по иностранным.

Но брокер дает деньги и акции не только из собственных, но и из средств клиентов. Если у вас на брокерском счете лежат деньги и акции, брокер использует их в займах овернайт и за использование ваших активов платит 0,05% годовых.

Получается, что он использует ваши активы за 0,05% и дает их другим клиентам под 14-15%. Кроме того это несет дополнительный риск — при банкротстве брокера или отзыве лицензии, находящиеся в займе овернайт активы пропадут вместе с брокером. У большинства брокеров эта опция отключается по заявлению.

Третий источник дохода — собственные продукты или как их называют брокеры — «готовые инвестиционные решения». В первую очередь это структурные продукты и программы доверительного управления.

Для понимания, если менеджер продает вам структурный продукт на 3 года — в конце квартала он получает премию в 1,5-2,5% от суммы инвестиций, а суммарная выручка компании достигает 10% от суммы. То есть вы заключаете сделку на 3 года с негарантированным доходом, а брокер сразу «зарабатывает» 10% от вашего капитала .

В случае с доверительным управлением, компания возьмет минимум 2% годовых от суммы инвестиций за управление независимо от результата, а также дополнительно будет брать комиссию за каждую сделку. Этим объясняется такая настойчивость менеджеров в продажах «готовых инвестиционных решений».

Брокерам не интересны инвесторы, которые придерживаются стратегии «купи и держи» с отключенным овернайтом — на них нельзя заработать. На каждый рубль активов, лежащих на брокерских счетах, устанавливается план и за его невыполнение менеджеры еженедельно получают нагоняи на планерках.

Клиент, который купил структурный продукт на 300 тысяч рублей для брокера прибыльнее, чем тот, который завел 30 миллионов рублей и просто купил на них акции.

Поэтому как бы привлекательно вам не рассказывали о перспективах вложения в структурный продукт или стратегию доверительного управления — помните, что мотивация брокера не в том, чтобы заработать вам больше денег, а в том, чтобы заработать больше денег себе .

Повышайте свой уровень финансовой грамотности, самостоятельно изучайте инвестиционные инструменты и стремитесь к минимизации комиссионных издержек. Этой и другой информацией из мира инвестиций я делюсь с подписчиками моего Telegram-канала «Практика личных финансов».

Спасибо, дельная статья

Не знал, что за овернайт дают такие ничтожные копейки. Отключил.

У тинька указана комиссия на базовом тарифе, который годится только для ознакомления.

Можно поподробнее сколько платят за овернайт, и не совсем понял какой риск если он включён? Если брокер обанкротится и мои деньги были на овернайте то мне ничего не положено в отличии если бы они были в акциях ?

Базовый тариф у тинька не для ознакомления, а для тех кто торгует мало и в основном инвестициями занимается, а не спекулирует.

Тариф трейдер стоит 290р/м, т.о. чтобы этот тариф стал выгоден, надо создавать оборот на ~97 000р в месяц, если меньше то базовый подойдёт.

Задача статьи не сравнивать тарифы в разных плоскостях — это уже сделано и я дал ссылку на источник.

Задача статьи показать, что у брокеров есть конфликт интересов и рассказать об этом новичкам. Про овернайты не все из читателей знали.

И о каком фондировании вы говорите? Когда берут у одного клиента под 0,5% и раздают другому под 14%?

Вроде и очевидная мысль, и понятно, что зарабатывают на каждой операции, но статья все равно интересная и думаю, что для многих полезная. Если я правильно поняла главную мысль, то лучше вложить и без особой нужны не трогать.

Верно. Меньше сделок — меньше издержек.

Не совсем так. Если у вас там значимая для вас сумма, то своим портфелем нужно более менее регулярно заниматься, иначе можно потерять куда как больше чем на комиссии брокера и его же структурных продуктах. Текущая ситуация прямое тому доказательство. Хотя если у вас одни ОФЗ и прочие высоконадёжные облигации, то да — можно «вложить и не трогать»

Дорогой автор!

Предлагаю вам закрыть все счета и не совершать сделок совсем — тогда издержки будут нулевые)

История о том, что брокеру не интересен клиент, возникает в самых недальновидных головах, к сожалению, иногда и среди сотрудников брокеров.

Автор статьи почему-то забывает, что привлечение и обслуживание клиента — это косты, чтобы они окупались и брокер что-то зарабатывал, нужно, чтобы клиент «жил» в компании как можно дольше, а срок жизни клиента в любом продукте (не только в финансовом) напрямую зависит от его удовлетворённости.

Таким образом, у брокера есть вполне логичный и корыстный интерес в том, чтобы клиент зарабатывал, ведь иначе он уйдёт.

А теперь в подробностях:

1. Про комиссии и тезисы из серии «главная цель брокера — заработать деньги» даже писать не хочется, ощущение, что автор в близком родстве с капитаном Очевидностью

Не очень понимаю, что может быть честнее, чем получать сервис и платить за это комиссию? Если вам оказывают бесплатные услуги — скорее всего, продают вас, иначе зачем этот бизнес существует?)

2. Про аналитику: безусловно частота совершения сделок напрямую связана с доходами брокера, при одном большом «но»: чаще всего, самостоятельная активная торговля убыточна для непрофессионального клиента. Таким образом, либо вы всё бросаете и становитесь собственным аналитиком (потому что на это нужно очень много времени, либо вы платите за аналитические сервисы брокеру или независимым аналитикам, либо совершайте крайне мало операций в стиле «купил и держи» и осознаёте, что сверхдоходов не будет

3. Про маржиналку:

История про то, что брокер-злодей, ведь берет деньги дёшево, а кредитует дорого — феерична до слез, лишь хочется спросить у автора: а где деньги работают иначе? При этом, если вы считаете, что ваши деньги заслуживают большего — поторгуйтесь с брокером за овернайт, это ваше право))

тезис про пропадающее вместе с брокером активы при отзыве лицензии — вообще пушка, прямо указывающая на то, какой автор нуб, не понимающий матчасть. Но мы объясняем: если вдруг у брокера ЦБ отозвал лицензию (что в российской практике практически не случалось), то у клиентов принудительно закроются и «плечи», то есть все деньги вернуться туда, откуда их взяли. Денег меньше оказаться не должно, иначе брокер не может проходить нормативы, поэтому, если риск-менеджеры вашего брокера не на деревянных счётах позы считают, ситуация, описанная в статье, невозможна!

4. Ну и про готовые решения.

Есть два очевидных плюса: во-первых, клиенту ничего не нужно делать (изучать отчётности компаний, аналитику, прогнозы и тд), а можно просто купить, во-вторых, можно управлять уровнем риска (как пример, структурные продукты с защитой капитала)

Минусы готовых решений: во-первых, за плюсы надо платить (не понимаю, почему автора это так удивляет), во-вторых, и это уже реально минус, не ясно, сколько именно клиент платит, покупая готовый продукт, но! нужно понимать, что структурка- это продукт из серии ИСЖ и НСЖ по своей начинке, а маржи в нем сильно меньше, чем в страховых продуктах, при этом, в Доверительном управлении и ПИФах все комиссии раскрываются (это требование закона)

Чудесный пример автора про 300 тыщ и 30 лямов тоже не могу пройти стороной, следите внимательно:

Достаём из закрамов сознания арифметику, считаем комиссию на 30 мульенов под тинькоффские 0,3% — это 90 тыщ за покупку и столько же за продажу (продать когда-нибудь придётся, и мы надеемся, что дороже, чем купили, т.е. комиссия будет больше, но да ладно), того получаем 180 тыщ комиссий, уплаченных брокеру. Считаем на 300 т: если даже ваш брокер — компания, состоящие из алчных животных, и реально берет 10% маржи за структурку (чаще всего всё-таки меньше) — это 30 тыщ комиссии, что в 6 раз меньше, чем 180. но автору нужен был красивый пример для убедительности

Ну, и напоследок, если вы реально прочитали весь мой коммент: статья не прошла фактчекинг не по одному пункту, печально, что кому-то она понравилась, содержание крайне слабое и никак не соответсвует названию.

А если вам всё же интересно, сколько и на чём зарабатывает ваш брокер — это открытая инфа: у каждой компании отчётность можно найти на сайте, а мос биржа раз в месяц раскрывает все данные по количеству счетов и оборотам активов.

Все что нужно знать про брокеров на бирже — 11 вопросов и ответов

Из статьи вы узнаете про брокеров фондового рынка. Чем они занимаются, как и на чем зарабатывают. Сколько получают. Рассмотрим главное отличие брокеров на валютном рынке Форекс от биржевых. Сколько денег нужно для начала торговли и на что обратить внимание. Почему брокеры рекомендуют торговать чаще и правильно ли это?

Кто такие брокеры на бирже

Если не вдаваться в скучные определения, то простыми словами, брокер — это посредник, позволяющий совершать сделки купли-продажи ценных бумаг на фондовом рынке.

Как это происходит?

На бирже совершать сделки напрямую могут только профессиональные участники рынка. Имеющие соответствующие лицензии. Обычным физическим (да и юридическим) лицам вход закрыт.

Чтобы получить доступ на фондовый рынок, нужно заключить договор с брокером на обслуживание. Внести деньги на счет. И можно начинать торговлю. То есть покупать акции, облигации, валюту и так далее.

Схема совершения сделок следующая.

- Выставляете заявку на покупку, например хочу купить 100 акций Газпрома.

- Брокер проверяет наличие средств на вашем счете, достаточных для покупки.

- Если все нормально, заявка выводится на биржу.

- Биржа сводит Вас с продавцом, у которого выставлено на продажу нужное количество акций по лучшей цене.

- Совершается сделка и биржа передает информацию брокеру.

- Брокер фиксирует факт покупки на вашем счете (списывает деньги, зачисляет акции).

- В своем портфеле вы видите купленные акции.

Все эти действия происходят буквально за доли секунды. Обратная ситуации (продажи) выглядит аналогично.

На чем зарабатывают брокеры?

Учитывая, что брокер является связующим лицом между вами и биржей, за свое посредничество он взимает комиссии.

За каждую операцию на бирже, с клиентов берется небольшой процентик. Конечно «процентик» — это громко сказано. Обычно речь идет о вознаграждение в десятые и даже сотые доли процента от суммы операции.

Например, клиент совершил покупку акций на 100 тысяч рублей. Стандартная средняя комиссия брокера — 0,05%. Итого 50 рублей.

Людям, далеким от фондового рынка, наверное покажется совершенно нереальным такой размер комиссий. Все привыкли, что посредники в других сферах берут куда больше — 5-10 и даже 20%.

А как можно брокеру заработать — беря такие «смешные» доли процента?

Основная прибыль идет с оборота. Представьте, что у брокера несколько сотен тысяч клиентов. И каждый совершает по несколько сделок в месяц. Есть клиенты, совершающие десятки-сотни операций только за один день.

И с каждой такой операции — брокеру капает небольшая копеечка. Учитывая, что вывод сделок на биржу автоматизированный, брокеру остается только поддерживать работоспособность серверов.

Второй способ заработка брокеров — это дополнительные услуги.

Подписка на платные аналитические рекомендации. Структурные продукты. Доверительное управление. И много чего еще. Каждый стремится внедрить что-нибудь новое. И если найдутся клиенты — будет дополнительный доход.

Сколько стоят услуги брокеров?

Как было уже сказано — брокер зарабатывает по посреднических услугах. Берет определенный размер за сделку. Неважно какую. Покупка или продажа. И неважно за что. Акции, облигации, ETF, валюта, фьючерсы или опционы.

Если брать фондовый рынок (акции и облигации), то размер комиссий может варьироваться от 0,01 до 0,1% от суммы сделки. Все зависит от подключенного клиентом тарифа.

Условия по тарифу зависят от суммы на счете и частоты торговли. Кто-то имеет на счетах миллионы и совершает редкие операции. А другие, на скромные суммы могут только за один день сделать десятки-сотни сделок.

Перед выбором «правильного» тарифа, именно подходящего под ваши цели и возможности, нужно примерно знать какой суммой вы будете оперировать и как часто совершать сделки на бирже.

В этом вам поможет брокер. Посоветует более выгодный для вас тариф.

На крайний случай у всех брокеров есть так называемые «универсальные» тарифы (или тариф для новичков). Смело выбирайте его. В впоследствии его можно поменять.

Дополнительно, брокер может устанавливать минимальный месячный размер комиссий, которые обязан уплатить клиент.

Обычно это 200-300 рублей в месяц.

Например, если за месяц с клиента, совершавшего сделки было удержано 150 рублей в виде комиссий. А минимальная плата у брокера — 200. То в конце месяца дополнительно спишется еще 50 рублей. Если клиент в результате операций уже уплатил более 200 рублей, то ничего не будет списываться.

У некоторых брокеров, минимальная плата полностью отменяется, при достижении некоторого порога минимальной суммы на счете (50-100 тысяч рублей). А остается только «мзда» за совершение операций.

Долгосрочные или пассивные инвесторы от этого получают наибольшую выгоду. Купил бумаги на несколько лет. И не платишь брокеру ни копейки. Нет операций — нет комиссий.

Минимальная сумма для работы

Какая сумма нужна для заключения договора на брокерское обслуживание?

Стандартная ставка — несколько десятков тысяч рублей. Обычно от 30-50 тысяч. Именно такая сумма является оптимальной для начала работы.

Многим брокерам не выгодно возиться с «мелочью». На них много не заработаешь. Мороки больше. Поэтому и вводятся такие ограничения.

Если брокер и позволяет открыть счет на скромные суммы, то вводит обязательные ежемесячные минимальные комиссии для клиентов.

Брокеры Форекс и фондового рынка — различия

У многих слова «брокер» вызывают негативные эмоции. Это связано с рынком Форекс. На котором они пробовали зарабатывать. И скорее всего слили все деньги.

И что Форекс брокер, что брокер фондового рынка в их понимании одно и тоже.

Хотелось поделиться с Вами информацией как функционирует рынок Форекс, вернее брокеры предоставляющие «доступ к торгам» для покупки валюты.

Обратите внимание, фраза «доступ к торгам» взято в кавычки. Почему?

Вы не задумывались, почему реклама Форекс встречается практически на каждом шагу? Интернет просто увешан баннерами.

Форекс-брокеры обещают быстрый и легкий заработок. Упрощенную регистрацию. И возможность торговать имея на руках всего пару сотен баксов. Проводят различные акции по привлечению клиентов.

Например, дарят денежные бонусы при открытие счета. «Открой счет, пополни на 500 долларов и получи на счет еще столько же» или «Совершить оборот по счету на 10 тысяч и мы вернем вам все комиссии». И многое другое.

Рекламу фондовых брокеров вы практически не увидите. По крайней мере ее в разы меньше.

Настоящий рынок Форекс доступен только крупным участникам: банкам, инвестиционным компаниям, пенсионным фондам и так далее.

Минимальная сумма сделки или лот составляет на валютном рынке — 100 тысяч долларов.

А что мы наблюдаем у нас в стране?

Любой желающий поторговать на валютном рынке, может открыть счет у брокера Форекс имея на руках всего 100-200 долларов. Ему сразу же дается доступ к торгам и можно совершать сделки.

Не кажется ли вам очень подозрительной эта схема? Минимальная сделка на Forex — 100 тысяч. А у «инвестора-трейдера» денег в тысячу раз меньше. И он все равно может покупать валюту.

Истина банальна. Форекс-брокеры не выводят сделки на настоящий рынок. Совершая операции, вы продаете-покупаете валюту не у других участников, а у брокера напрямую. Хотя основная функция биржевых брокеров — это посредничество между участниками.

Почему?

Ответ довольно простой. Статистика. По ней 90-95% всех игроком на рынке Forex сливают деньги.

А раз так, то зачем брокеру заморачиваться. И выводить ваши заявки на биржу. Проще и выгоднее закрывать сделки своим капиталом.

И всю прибыль — забирать себе. Вернее, слитые счета клиентов.

Чтобы «слив» происходил еще быстрее — придумали кредитное плечо.

Стандартная схема — 1:100. Это значит, что на собственные 100 долларов, трейдер может купить валюты на 10 тысяч. Есть даже плечи 1:200, 1:500.

Как это происходит на практике?

У вас есть 100 долларов. И стоит плечо 1 к 100. Вы покупаете валютную пару евро/доллар на полную сумму — 10 тысяч долларов.

Если курс увеличится в вашу сторону всего на 1% — чистая прибыль составит 100 баксов. Или всего за одну сделку вы сможете удвоить счет.

Но если курс пойдет против вас, на тот же 1% — вы полностью теряете весь депозит.

Что говорить про плечи 1 к 500. Слив происходит в разы быстрее.

Схема торговли через Форекс брокера напоминает казино. Или игру с отрицательным математическим ожиданием. При длительном периоде сделок, в выигрыше всегда остается брокер.

Дополнительно, клиенты так называемых «форекс-брокеров» несут дополнительные риски и расходы.

Обычно Форекс брокеры никем не контролируются. Все они зарегистрированы в оффшорах. И ничто не мешает им просто «испариться» со всеми деньгами клиентов. Случаев можно привести массу. Автор статьи, несколько лет назад «баловался» игрой на валютном рынке. Причем весьма успешно. Но в один «прекрасный» день, брокер внезапно пропал, прихватив деньги. А куда обращаться, что делать, как вернуть потерянное — непонятно.

Комиссии брокера за сделку. В разы выше, чем на фондовом рынке. Торговые издержки оказывают сильное влияние на прибыльность торговли. Особенно если совершать множество сделок на рынке. За месяц, у активных игроков может уходить несколько тысяч или даже десятков тысяч только на них. Представьте, что мы потратили на комиссии 5 тысяч за месяц. А у фондового брокера за этот же период, при том же объеме торгов, у вас ушло бы только 500 рублей. А какая разница будет за год?

Особо «жадные» брокеры могут манипулировать котировками. Естественно в свою пользу.

Как это происходит на деле?

В терминале выводятся цены, которые видят все трейдеры. Котировки берутся с настоящего рынка Forex.

И брокер видит, что например, очень много трейдеров выставили стоп-лосс (ограничитель убытков) на определенный уровень цены. То есть, если цена достигнет этого уровня — произойдет закрытие позиций и игроки зафиксируют убыток.

Что может сделать брокер?

Если цена немного не дошла до этого уровня и начинает разворачиваться, он может показать другие цифры. Продвинуть котировки чуть дальше, в выгодную для себя сторону.

В итоге у игроков сработает стоп-лосс, позиции закроются и все зафиксируют убыток. Кроме брокера. Он то как раз получить прибыль.

Опять хочется привести пример с казино. Это тоже самое, как поставить на рулетку магнит. И по своему усмотрению выдавать нужные числа.

А как же брокеры фондового рынка?

Здесь ситуация противоположная. Брокер напрямую заинтересован, чтобы его клиенты торговали долго и успешно. Если клиент сольет счет, то он перестают торговать. И брокер не будет зарабатывать на комиссиях.

Вот почему практически у любого уважающего себя брокера на сайте есть курсы, особенно для начинающих, бесплатные аналитические материалы, стратегии и прогнозы, торговые рекомендации.

И соответственно качество предоставляемых услуг должно быть на высоте. Здесь действует правило — довольный клиент приносит больше прибыли брокеру.

Получается, что в случае с форекс-брокерами, торговля — это игра в одни ворота. Главная их цель — забрать ваши деньги. То есть постоянно присутствует конфликт интересов. Если дать вам постоянно зарабатывать, брокер будет терпеть убытки. А ему это надо?

А c фондовыми брокерами вы действительно в одной связке.

Но если посмотреть правде в глаза — они тоже не идеальны. Все таки главная цель любого биржевого брокера — получение прибыли.

А откуда будет идти прибыль? Естественно от вашей торговли.

И брокеру выгодно, чтобы его клиенты торговали как можно чаще. В идеале каждый день. Постоянно покупая-продавая ценные бумаги.

Для этого даются всевозможные торговые рекомендации на краткосрочную торговлю. Упор в курсах и вебинарах сделан тоже на частые сделки.

При том, что по статистике — именно долгосрочные инвестиции приносят наибольшую доходность.

Но брокерам это не выгодно. Зачем рекомендовать клиентам вкладывать деньги на несколько лет? Какой смысл, например, давать рекомендацию купить акции Лукойла или Сбербанка на 10 лет.

Клиент купит их, заплатить небольшую комиссию за сделку и все. Будет держать бумаги на счете. А брокер с этого ничего не будет получать.

Как выбрать брокера

На что обратить внимание? И какой критерий отбора?

В принципе все лицензированные брокеры предоставляют практически одинаковый перечень основных услуг. Если это доступ к торгам на Московской бирже — то эта услуга есть у всех. Разница только в качестве обслуживания, удобстве для клиентов и тарифах. И конечно же надежности.

Это как открывать вклад в банке. Можно найти ну очень хорошие проценты по депозиту, но в каком нибудь банке «Рога и копыта». У которого сегодня-завтра могут отозвать лицензию.

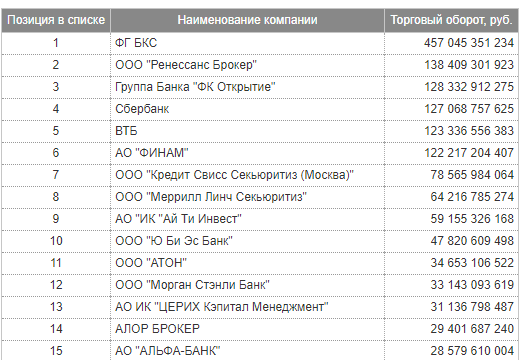

Поэтому в первую очередь нужно смотреть на надежность. Можно рассмотреть список брокеров, являющиеся лидерами по торговому обороту клиентов. Логика проста. Если большинство работает с ними — значит доверяет.

На сайте Московской бирже всегда есть актуальный список брокеров-лидеров по торговому обороту его клиентов за прошедший месяц.

Второй пункт — сколько это будет вам стоить? Или размер торговых издержек или комиссий. Здесь придется провести некоторый анализ предложений брокеров. Нельзя однозначно сказать, что этот брокер самый выгодный. А другой слишком дорогой.

Линейка представленных тарифов у всех разная. Самая выгодная тарифная сетка для долгосрока может быть у одного брокера. А для активного трейдинга «выгодность» у другого. С большими капиталами лучше работать с третьим. А четвертый брокер разрешает открывать счета с маленькими суммами без минимальных ежемесячных платежей.

Третий пункт — удобство для вас. Сюда входит пополнение и вывод денег со счета (скорость ввода-вывода, комиссии за эти операции, какими способами можно пополнить счет и снять деньги). Открытие счета (онлайн или личное посещение офиса). Решение с брокером различных вопросов.

Перед началом выбора, желательно знать про тарифные ловушки и уловки брокеров.

Как заключить договор и начать покупать акции или облигации

После выбора брокера у вас есть 2 варианта.

- Топаете ножками в офис. Прихватив с собой документы (обычно это паспорт, ИНН и СНИЛС). Там все читаете, подписываете договор и получаете доступ.

- Заключение договора онлайн. Сейчас многие брокеры предоставляют услуги открытие счета онлайн. Оставляете заявку на сайте, заполняя все необходимые анкеты. Брокер перезвонить. Ответит на возникшие вопросы, поможет с выбором тарифа. Если все устраивает, высылает вам подписанный договор.

После заключения договора, вы получаете доступ к торгам на бирже. И вам остается только пополнить брокерский счет и можно начинать торговлю.

Торговля осуществляется через торговый терминал (в России это в основном Quik).

Но здесь нужно потратить время на изучение его функционала. На сайтах всех брокеров есть инструкции по настройке терминала. В терминале удобно проводить анализ и отбор нужных бумаг. Отслеживать уровень цен и текущей позиции. Выставлять условные заявки. Анализировать графики цен с помощью десятка различных индикаторов технического анализа. Строить уровни поддержки и сопротивления. И много чего еще.

Второй вариант — покупка онлайн через приложения или личный кабинет на сайте брокера (есть не у всех). Здесь мы имеем немного урезанные возможности. И сама процедура совершения операций сводится к кнопкам купить-продать. И скорее напоминает интернет-магазин.

Третий вариант — «звонок другу». Вернее брокеру. Как это выглядит? Набираете брокера (контактный телефон дадут при открытии счета). Называет кодовое слово. И говорите: Хочу купить акции Газпрома — 1000 шт (или на 100 тысяч рублей). Брокер сразу же совершает покупку по текущей стоимости от вашего имени.

Чем отличается брокер от трейдера

Как мы выяснили, брокер — это посредник между клиентами и биржей. Он действует и совершает сделки по поручению и на деньги клиентов. Как за счет прямых указаний. Так и за счет доверительного управления.

Трейдер — человек совершающий сделки на бирже на собственные и заемные средства. Соответственно через брокера.

Если простыми словами, то трейдер — это заказчик. А брокер — исполнитель «воли» трейдера.

Соответственно, у брокер прибыль формируется за счет комиссий. Ему не важно, растет цена или падает. Кризис на рынке или экономический подъем. Клиенты совершают сделки — и приносят брокеру доход.

А у трейдера спекулятивная прибыль (купил дешевле, продал дороже). Удалось — заработал. Не получилось — зафиксировал убыток.

Где хранятся акции купленные через брокера

Все ценные бумаги, обращающиеся на фондовом рынке имеют бездокументарную или электронную форму. Все сведения о текущих владельцах хранятся на специальных серверах — депозитарии.

Они могут быть независимые или функционировать под крылом брокера. Можно сказать, что депозитарий — это аналог вклада в банке. Только вместо денег, там лежат ценные бумаги: акции, облигации закрепленные за определенным владельцем.

В этом случае мы имеем более высокую надежность по сравнению с хранением денег в банке.

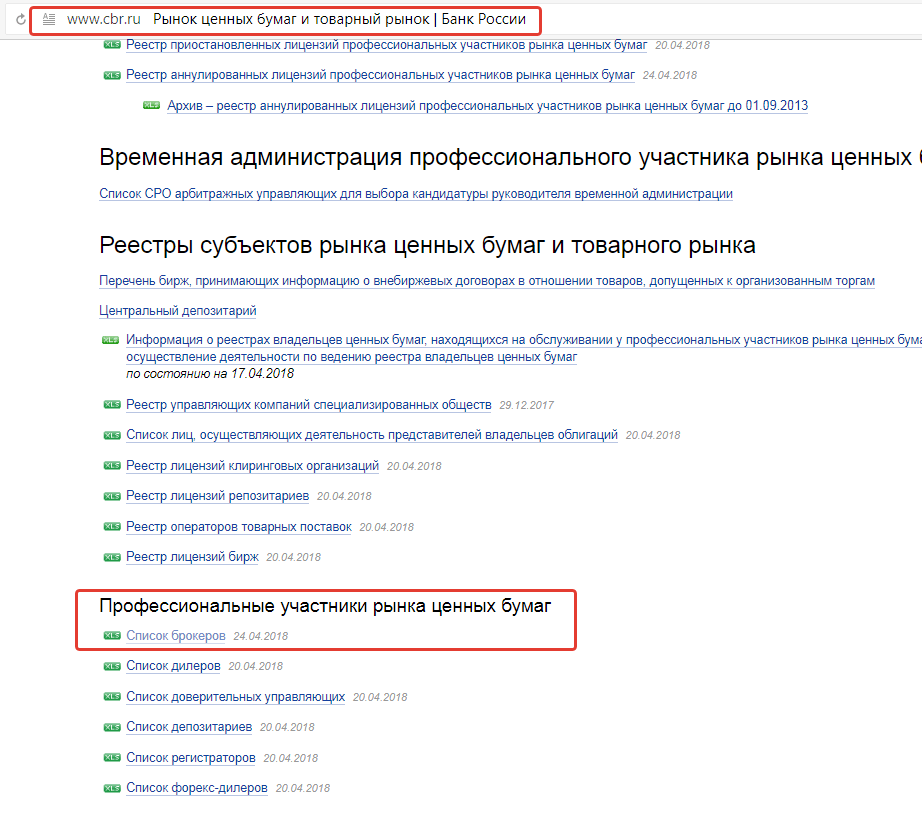

Кто контролирует брокеров России?

Все действия брокерской деятельность находятся под пристальным «оком» Центробанка. Он же выдает лицензии. Для этого нужно обладать значительным уставным капиталом. Иметь соответствующее финансовое образование.

При несоблюдении или нарушении установленных правил брокер может лишиться лицензии. И как следствие, потерять право предоставлять брокерские услуги.

Список брокеров, имеющих действующие лицензии на осуществление деятельности есть на сайте Центробанка. В таблице более трехсот компаний (на момент написания статьи — 372 организации).

Сколько зарабатывают брокеры

Косвенно уровень дохода ведущих брокеров можно оценить по торговому обороту их клиентов за месяц. У топовых брокеров речь идет о суммах в несколько сотен миллиардов рублей.

Умножаем на средние комиссии (0,03-0,06%). И получаем размер выручки. Минус издержки на поддержание серверов, аренду, рекламу и зарплаты сотрудникам.

Список брокеров по торговому обороту регулярно публикуется на сайте Московской биржи.

Если говорить конкретно про сотрудников брокерской компании, то средний уровень заработной платы зависит от региона. Минимальная оплата начинается от 60-70 тысяч в Москве. В других городах обычно от 30-40 тысяч.

В основном это базовый оклад. Премии зависят от выполнения плана. И как такого потолка нет. «Зацепив» пару-тройку крупных клиентов, оперирующих многомиллионными капиталами, брокеру будут постоянно идти хорошие отчисления от их торговли.

По своей сути, работа брокера сводится к деятельности менеджера по продажам. А не к торговле на бирже. «Новые» клиенты закрепляются за «продажником». Они торгуют — контора получает прибыль. Определенный процент перепадает брокеру лично (обычно от 10 до 30% от комиссий уплаченных клиентом за сделки).

Сколько можно заработать на Форекс (в день, месяц) – Реальные примеры

Сколько можно зарабатывать на валютном рынке Форекс почти с нуля и с разных сумм – Примеры заработков и от чего зависит доходность трейдера.

Рынок Forex открывает дорогу к настоящей финансовой независимости, успешные трейдеры не зависят от работодателя и зарабатывают на жизнь за счет трейдинга. В вопросе сколько можно заработать на Форекс нет верхней планки.

В день оборот валютного рынка Форекс превышает $6 трлн, но на валютном рынке нет хаоса, графики валютных пар поддаются анализу и их движение можно прогнозировать, зарабатывая на этом.

- Сколько можно заработать на Форекс

- Что нужно трейдеру, чтобы стабильно зарабатывать на Форекс

- От чего зависит размер дохода на Форекс

- Как стиль работы и торговые условия влияют на результат

- Пример заработка

- Сколько денег нужно для старта

- Сколько зарабатывают на инвестициях в трейдеров

- ПАММы

- Заработок на копировании сделок

- Как новичку не потерять деньги на Форекс

- Примеры успешного заработка на Форекс

- Заключение

Сколько можно заработать на Форекс

Ограничений нет, можно зарабатывать от $2-$3 до тысяч и даже миллионов долларов в месяц. На доход влияет размер депозита, принятый манименеджмент, стиль торговли трейдера.

Что касается того, сколько процентов можно заработать на Форексе, то для средне-рисковых стратегий норма – 5-20% в месяц. Если сделать ставку на стабильность, то за год реально зарабатывать 60-100% от депозита.

Если не выводить деньги, а сделать ставку на рост депозита, то начнут работать сложные проценты. За счет этого при сохранении фиксированной доходности в процентах растет доход в валюте. Чем дольше не выводятся деньги, тем более крутой становится кривая роста депозита.

За 3 года торговли:

- При месячной доходности в 5%, стартовые $500 превращаются в $2895,91;

- При повышении доходности до 7% к концу 36 месяца торговли капитал трейдера будет равен $5711,97;

- При 10%-ном росте депозита капитал вырастет до $15456,34. На дистанции в полной мере проявляется эффект сложных процентов.

Что нужно трейдеру, чтобы стабильно зарабатывать на Форекс

Успех состоит из трех компонентов:

- Торговая стратегия, продуманный манименеджмент и стартовый капитал. ТС должна быть проверена на истории и приносить доход на дистанции;

- Психология трейдера – успех на рынке Форекс зависит от контроля эмоций. Если трейдер после каждого сработавшего стоп-лосса будет пытаться отыграться, отомстить рынку, это лишь усугубит ситуацию и уведет депозит в глубокую просадку;

- Правильное отношение к торговле. Это связано с психологией, если трейдер изначально излишне оптимистически настроен и ждет быстрый результат, то реальность может вызвать разочарование. Нужно сразу настроиться на долгосрочную работу.

Что касается значимости этих компонентов, то на первом месте стоит не стратегия, а психология. Торговых систем много, работают классические приемы, например, торговля по скользящим средним или с применением графического анализа. Но именно психология определяет результат на дистанции, от нее зависит сможет ли трейдер соблюдать правила ТС.

От чего зависит размер дохода на Форекс

На доход трейдера влияет несколько факторов:

Размер депозита, это разбиралось выше. Если трейдер располагает капиталом в $100-$200, то о заработках в $1000+ долларов в месяц можно забыть. При консервативной работе для такого капитала прибыль в деньгах составит порядка $10 в месяц.

Стиль торговли. Консервативная работа предполагает ставку на надежность торговли – в работу берутся только сверхнадежные сигналы, а риск по сделке снижается до минимума. При разгонных стратегиях трейдер соглашается на повышение риска в надежде попасть на удачный участок рынка и увеличить депозит в разы за короткое время.

Торговые условия. Влияние этого фактора ограничено, но небольшое воздействие на работу он оказывает. Например, с разным кредитным плечом изменяются маржинальные требования и максимальный размер сделки.

Как стиль работы и торговые условия влияют на результат

Под стилем подразумевается принятый риск, таймфрейм, на котором ведется работа, частота заключения сделок и тип стратегии (трендовая, флетовая или гибридная). Для стратегий, в которых точки входа ищутся на таймфреймах Н4 и выше, характерна низкая интенсивность торговли, крупные стопы и солидные тейк-профиты в пунктах.

При средне- и долгосрочной работе спред на результате практически не сказывается, на первое место выходит своп – плата за перенос сделки через полночь. Своп может быть и положительным, но в период низких процентных ставок практически по всем инструментам он отрицательный.

Своп тоже играет роль, так как он списывается каждый день при удержании открытой сделки, а при длительном удержании позиций накапливается минус. Если бы трейдер открыл длинную позицию по GBPUSD 22 июля по цене 1,2698 и закрыл ее 4 сентября по цене 1,3263, то заработал бы 565 пунктов. При объеме сделки 0,5 лота это даст профит в $5 x 565 = $2825.

Но так как сделка удерживалась в течение 44 дней, то накопился своп. Его размер зависит от брокера, но, как правило, значимого разброса нет. По длинным позициям для GBPUSD его можно принять равным -$1,8, за счет чего трейдер потерял на этой дистанции $79,2 или 2,80% от прибыли.

В примере потери невелики, но они фиксированы и не зависят от результата. Если бы сделка была менее прибыльной и дала, например, 100 пунктов прибыли, то в валюте профит составил бы $500. Своп остался бы прежним и «съел» бы 15,84% заработка.

При высокоинтенсивной торговле (скальпинг или пипсовка) на результат сильно влияет спред. Больше 90% сделок закрывается в течение дня, поэтому своп на результатах торговли не сказывается.

При высокоинтенсивной торговле в день заключаются десятки сделок с профитом до 10-20 пунктов. Если спред по валютной паре равен 1 пункту, то он снизит итоговый профит на 5-10%. Единственный способ снизить влияние спреда на результат – перейти на ECN счет. За счет вывода сделок на межбанк в периоды максимальной ликвидности спред снижается вплоть до 0-0,1 пунктов по мажорам и популярным кроссам.

Также при высокоинтенсивной торговле на результат влияет скорость исполнения приказов. При низкой скорости сделки заключаются по менее выгодным ценам, что снижает профит.

Пример заработка

Так как мы много лет торгуем у брокера Альпари, то пример будет через этого брокера.

Мы открыли длинную позицию (BUY) объемом 0,1 лот:

Через некоторое время котировка AUDCAD пошла вверх, как и наша, пока еще плавающая (незафиксированная) прибыль:

Чтобы получить прибыль на счет, нужно закрыть сделку:

Итоговая прибыль отображается ниже графика:

Теперь вы можете оценить, сколько можно заработать за одну сделку.

Сколько денег нужно для старта

Большинство брокеров не вводит жесткие ограничения, а минимальный депозит стартует с $1. На центовых счетах даже с депозитом в $10 на балансе в терминале трейдер увидит сумму в $1000, за счет этого маржинальные требования снижаются в 100 раз. Правда подобные депозиты практически не позволяют соблюдать правила риск менеджмента и масштабировать торговлю и обороты, ведь с таких депозитов заработка по суммам будут просто незначительны.

Ограничения по размеру счета выдвигаются для ECN счетов, здесь могут минимальные депозиты для открытия от $300-$500. Есть компании с более жесткими требованиями, но и у них для старта торговли понадобится несколько тысяч долларов, это подъемная сумма для трейдера.

Учитывая статистику торговой стратегии, можно оценить требуемый для определенного дохода депозит. В расчет берутся и показатели ТС, и риск-менеджмент.

Расчет ниже показан исходя из торговли только на EURUSD, при этом:

- В месяц заключается в среднем 25 сделок, из них с прибылью 17, еще 8 – по стоп-лоссу;

- Средний стоп-лосс – 30 пунктов, тейк-профит – 50 пунктов;

- Нужно определить размер депозита, чтобы месячный профит был равен $500, а риск по сделке не превышал 3%.

Если бы не было требования по минимальному доходу, то в расчет брался бы только размер стоп-лосса. Минимальный лот равен 0,01, при таком объеме стоимость 1 пункта – $0,1, значит средний убыток по сделке – $3,0. Для выполнения требований по манименеджменту депозит должен быть равен $3,0/0,03 = $90.

Но при таком депозите не выполняется требование по минимальной доходности $500 в месяц. При депозите в $90 трейдер заработает 17 х $5 = $85 и потеряет на стопах – 8 х $3 = $24, итоговый доход – $61.

Для выполнения условия по доходности рабочий объем увеличивается в $500/$61 = 8,19 ≈ 9,0 раз. При лоте 0,09 профит за месяц составит 17 х $0,9 x 50 – 8 x $0,9 x 30 = $549, условие выполняется.

Зная минимальный рабочий объем и допустимый риск, определяется минимальный размер депозита. Для лота 0,09 и риска по сделке 3% капитал трейдера должен быть равен $27/0,03 = $900.

Даже с $500 – $1000 можно зарабатывать ощутимый профит с контролируемыми рисками.

Что касается статистики по торговой стратегии, то она собирается либо по итогам работы, либо за счет анализа истории. При внутридневной работе желательно обработать историю хотя бы за 6-9 месяцев.

Alpari — самый крупный профессиональный Форекс брокер в России, работающий с 1998 года, регулируется FSA, TFC. Альпари работает более 20 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

У Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов.

Минимальный депозит для открытия ECN счета на MetaTrader 4 — $300, для последней версии платформы MetaTrader 5 — $500.

Roboforex работает более 10 лет и позволяет торговать всеми валютными парами. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования до 5 000 000 EUR. Получено более 10 наград, включая IAFT Awards, International Business Magazine Awards и другие. Компания является официальным спонсором BMW M Motorsport.

Минимальный депозит для открытия счета $300.

Сколько зарабатывают на инвестициях в трейдеров

Самостоятельная торговля – не единственный способ заработка на рынке Форекс. Можно инвестировать в других трейдеров за счет копирования сделок и ПАММ-счетов. Принцип работы обеих методик принципиально отличается:

- При копировании сделок уплачивается фиксированная сумма за месячный доступ к сигналам с мастер-счета. Они переносятся на счета всех подписчиков с минимальной задержкой.

- ПАММ-инвестирование предполагает передачу средств в управление другому трейдеру. Брокер гарантирует исполнение обязательств обеими сторонами.

ПАММы

Принцип работы ПАММ счетов предполагает перевод средств инвестора на специальный ПАММ счет – счет управляющего трейдера.

Управляющий работает со своим капиталом и с деньгами инвесторов, но не имеет возможности их вывести и присвоить. Схема выгодна обеим сторонам:

- Инвестор не торгует самостоятельно, перекладывая эту задачу на плечи опытного трейдера. Это на 99,9% пассивный доход, работа сводится к отслеживанию показателей управляющих;

- Управляющему схема также выгодна, если удастся привлечь внимание инвесторов, то совокупный капитал в управлении может исчисляться сотнями тысяч долларов. Часть дохода управляющий забирает, как оплату своих услуг. В итоге, сохраняя привычный стиль торговли, управляющий увеличивает доход в валюте в разы.

ПАММ счет – это торговая марка брокера Alpari. У других брокеров эта система называется иначе, например, стратегии, сигналы… но нигде более она не смогла развиться так, как у крупнейшего брокера, где есть огромное количество трейдеров и инвесторов.

- Смотрите Рейтинг ПАММ счетов, чтобы понимать их доходность, сколько инвестируют в трейдеров и сколько можно заработать.

Например, данный ПАММ счет уже привлек в управление более $3 млн:

С $1000, вложенных в начале работы этого ПАММа, инвестор мог бы получить профит в размере более $2 млн.

Здесь также работает принцип портфельного инвестирования. Можно выбрать разных управляющих и вложить одновременно в них, создав портфель.

Минимальные инвестиции в трейдера от $50. Также в оферте владелец ПАММа указывает распределение прибыли, обычно с ростом инвестированной суммы управляющий снижает собственную долю. В среднем 20-30% от прибыли идет управляющему. Поэтому даже если его капитал 20-40 тыс долларов, то капитал инвесторов принесет больше прибыли. Это говорит о том, что управляющему очень выгодно работать на деньги инвестора и это хорошая мотивация к менее рискованной и стабильной работе.

Заработок на копировании сделок

Эту возможность предоставляют Форекс-брокеры. Суть заключается в том, что вы подписываетесь на какого-то трейдера и с этого момента все его сделки будут автоматически копироваться на ваш торговый счет.

У разных брокеров трейдеры, которых можно копировать называют по разному – провайдеры сигналов, стратегии и по другому. Но суть одна и та же.

Основной нюанс при копировании – это фиксированная плата, даже если провайдер сигналов сработает в убыток, придется оплатить его услуги. Однако в случае прибыли, это может быть плюсом, так как относительно ПАММ счетов, где отдается 30% от прибыли, это может быть намного выгоднее.

Что касается результативности, то она сопоставима с ручной торговлей и зависит от стиля работы управляющего. Есть надежные провайдеры сигналов, работающие годами и обеспечивающие порядка 5-7% в месяц. Есть высокорисковые поставщики сделок с доходностью в 50+% в месяц, но такие счета долго не живут.

Самый крупный Форекс брокер Альпари, который работает уже более 20 лет, предоставляет исчерпывающую информацию по счетам трейдеров, которых можно копировать.

Приводится полная статистика (с расчетом вспомогательных коэффициентов), также дается характеристика стиля торговли в виде круговой диаграммы.

При копировании сигналов желательно составлять портфель из нескольких мастер-счетов. В портфеле должен быть высокорисковый компонент и основная часть с умеренным риском.

Что касается того, сколько можно заработать со 100 долларов, то профит будет небольшим. Копирование сигналов – не Грааль, рассчитывать можно на те же 5-20% на дистанции. Ставка на высокорисковых поставщиков сигналов может повысить доходность до 20-50%, но риск потери инвестиций также растет.

Как новичку не потерять деньги на Форекс

В вопросе можно ли стабильно зарабатывать на Форексе все зависит от трейдера, практически все неудачи объясняются проблемами с психологией и дисциплиной. Основа успеха – системная работа, каждый шаг трейдера просчитывается заранее.

Оптимальный сценарий организации работы на Форексе:

- предполагает знакомство с рынком в целом, принципом его функционирования, механизмом образования прибыли трейдера. Платные курсы не нужны, с базовой информацией трейдер ознакомиться самостоятельно, платить за это не стоит. Нежелательно увлекаться теорией в отрыве от практики, валютный рынок теоретиков не любит;

- Создав теоретический фундамент, можно переходить к подбору стратегии и изучению терминала, эти процессы проходят параллельно. При освоении терминала поможет справка по MetaTrader, в ней описываются все инструменты торговой платформы. Нужно освоить базовый функционал – заключение сделок, добавление индикаторов на графике. Что касается подбора стратегии, то движение происходит от общего к частному. Сначала выбирается стиль работы (по тренду, во флете, контртрендовый трейдинг), далее – набор инструментов, рабочие таймфреймы и в соответствии с этим подбирается готовая либо создается новая ТС;

- Следующая стадия – тестирование стратегии на истории. При работе внутри дня желательно проводить исследование на истории глубиной 6-9 месяцев. Если винрейт, средний профит и убыток позволяют депозиту стабильно расти, можно переходить к следующему этапу;

- Торговля в режиме реального времени. Открывается счет типа Standard или ECN и на счет вносится основная сумма. Продолжается постоянный мониторинг результатов, параллельно ведется дневник трейдера.

При возникновении проблем на любом из этапов трейдер возвращается на предыдущую стадию и проводит работу над ошибками.

После выхода на траекторию устойчивого роста можно масштабировать доход за счет продажи сигналов и привлечения инвесторов в свой ПАММ-счет.

Примеры успешного заработка на Форекс

Большинство легендарных трейдеров сделали себе имя не на Форекс, а на фондовом или срочном рынке. Они работали с акциями компаний, опционами и фьючерсами на валюту или инструменты товарного рынка.

Хороший пример – Эндрю Кригер (Andrew Kreiger) и его работа с опционами на новозеландский доллар. За счет многомиллионного капитала и плеча 1 к 400 его действия привели к падению NZD на 5+%. Энди вынудили закрыть позицию, с компанией, в которой он работал, новозеландский центробанк.

Нельзя не упомянуть и Сороса с его атакой на британскую нацвалюту. Простым смертным такой стиль работы недоступен, но Сорос сумел заработать $1+ млрд за несколько недель, это заслуживает уважения.

Что касается непосредственно Форекса, то есть несколько свежих примеров:

- По официальной информации Чен Ликуй примерно за месяц увеличил $400 до $247 000. Скептики называют это пиар-ходом брокера, сомневаясь в реальности такого результата;

- В 2013 году Елена Пряхина разогнала депозит размером в 1300 руб. до 252000 руб. за календарный месяц.

Перечисленные примеры несколько выбиваются из общей массы. Большинство зарабатывающих трейдеров предпочитают не афишировать свои результаты.

Разобраться в том реально ли заработать на Форекс можно с помощью мониторинга счетов. На информационно-аналитическом сервисе myfxbook.org есть раздел, в котором отслеживаются показатели торговли на реальных счетах трейдеров всего мира.

При мониторинге указывается тип счета, а также масса статистики непосредственно по торговле. Повторить успех трейдеров с мировым именем у среднестатистического новичка вряд ли получится, myfxbook дает более реальное представление о результатах торговли.

Также на myfxbook.com автоматически проводится расчет сколько можно заработать на Форекс в месяц. Отслеживание результативности по реальным счетам – лучшее доказательство того, что на валютном рынке можно зарабатывать.

Заключение

Формально Форекс дает неограниченные возможности заработка. В реальности доход все же ограничен возможностями самого трейдера. Прибыль напрямую зависит от стартового депозита, принятого уровня риска и стиля работы. Невозможно, имея депозит размером в $100 и работая консервативно, получать по $1000 в месяц на дистанции в несколько лет.

Форекс нужно рассматривать как работу или бизнес, но не хобби.

Успех определяется системностью торговли и способностью трейдера контролировать эмоции. Если удастся держать голову холодной и не нарушать правила стратегии, то валютный рынок будет приносить доход.

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Источник https://vc.ru/finance/120047-kak-i-skolko-na-nas-zarabatyvayut-brokery

Источник https://vse-dengy.ru/kto-takie-brokeryi-na-fondovom-ryinke.html

Источник https://stolf.today/skolko-mozhno-zarabotat-na-foreks.html