О 10 способах как играть на Форексе беспроигрышно

Как играть на Форекс беспроигрышно? Трейдеры, которые только приходят на финансовый рынок Forex, не готовы к тому, что он в себе таит.

Они ныряют с головой в игру на бирже и, обычно, теряют свой первый счет, а потом они или сдаются, или делают шаг назад – проводят исследование рынка и открывают демо-счет для практики в торговле. Последние, скорее всего, откроют новый реальный счет, и эта попытка будет более успешной и даже может принести прибыль.

Например, одной из стратегий, которая может принести заработок на валютной бирже Forex — это стратегия Фибоначчи. Начинающим трейдерам данная стратегия будет полезна для определения момента входа в рынок.

![]()

БЕСПЛАТНО: Про 1 безубыточную стратегию Форекс для игры на бирже

Для того, чтобы помочь вам избежать проигрыша и достигнуть успеха, данная статья приведет ряд способов, как играть на Форекс беспроигрышно и прибыльно даже начинающему трейдеру.

Способы игры на Forex

Существует множество советов, как играть на Форекс беспроигрышно и в этой статье мы собрали 10 таких подсказок, которые помогут вам достигнуть успеха на валютной бирже:

- Не избегайте обучения.

Многие новички не уделяют времени изучению факторов, которые могут повлиять на валютные ставки. Трейдеры, которые не умеют определять моменты колебаний, торгуют на основе рыночного шума, что в итоге приводит их проигрышу. - Не полагайтесь на других.

Настоящие трейдеры играют на Forex самостоятельно. Они не полагаются на других, чтобы те принимали торговые решения за них. В торговле валютой не бывает полумер – либо играйте самостоятельно, либо пусть кто-то играет за вас. - Устанавливайте стоп-лоссы и не смещайте их во время проигрышных торгов.

Функция стоп-лосса поможет ограничить вам размер убытка, который могут вам принести проигрышные торги. Не стоит передвигать эту границу, если видите, что торги не принесут вам прибыли. Лучше принять маленький убыток, чем потерпеть тотальный проигрыш. И тогда на следующий день у вас будет шанс провести новую торговую операцию, исход которой принесет вам прибыль. - Торгуйте валютной парой, а не отдельной валютой.

Не ошибиться в валюте – это всего лишь половина успешных торгов. Итоговый успех зависит от того, не ошиблись ли вы при выборе второй валюты, составляющей валютную пару. - Разработайте торговый план и придерживайтесь его.

Каждый хочет выигрывать на Форексе, но это не торговый план трейдера. Торговый план – это детальная концепция вашего торгового успеха на валютном рынке. Он отображает ваши торговые возможности и границы. Если у вас нет границ – скорее всего, вы станете еще одним подтверждением статистики: 95% новичков Forex теряют свой счет и бросают торговлю. - Выбирайте правильный момент для выхода из торгов.

Если вы видите, что торги идут в невыгодном для вас направлении – выходите, не доводите до серьезных убытков. Если же наоборот ваши торги выигрышны – дождитесь момента, когда вы сможете получить максимальную прибыль, и выходите. Не стоит слишком быстро выходить, но и не задерживайтесь на торгах слишком долго. - Не усложняйте свой торговый план. Используйте умеренное количество индикаторов.

Не стоит загромождать свой торговый план большим количеством заумных маневров и индикаторов. Это только будет тормозить ваши торги, и помогать находить причины не торговать. Но вы же не за этим пришли на валютную биржу. - Не идите на поводу у эмоций. Будьте уверены в том, что вы делаете.

В торговле на бирже нет места эмоциональным решениям. Они верный путь к проигрышу. Научитесь контролировать свои эмоции и будьте уверены в решениях, которые вы принимаете, ведь они должны быть подтверждены сигналами индикаторов и торговым планом. - Умейте принимать убытки и воспринимайте их как уроки.

Не стоит опускать руки после первой неудачи. Да, ваш первый торговый день может быть не самым лучшим и вы должны быть к этому готовы. Каждый проигрыш – это урок для вас, который поможет исправить ошибки в торговом плане и стратегии. И это станет залогом беспроигрышной игры на Форексе. - Корректно интерпретируйте финансовые и экономические новости.

Всем известно, что у прессы очень поверхностное восприятие новостей, которые они выпускают в релиз. Они концентрируются на каком-то одном элементе, упуская основную суть. Вам необходимо научиться читать новости и понимать их по-настоящему, не упуская сути.

Воспользуйся этими важными советами в игре на бирже

Мы раскрыли вам очень важные советы, которые позволят закрепиться на трейдерском поприще. Конечно, возможно, у вас мало опыта и вы начинающий трейдер, но соблюдая эти десять правил, вы сделаете свою игру на бирже безубыточной и сможете двигаться дальше в сторону повышения прибыли, при каждом заключенном ордере на покупку/продажу валюты.

Теперь вы знаете как играть на Форекс беспроигрышно. Главное придерживаться выбранной торговой стратегии и не забывать о способах избегания проигрыша.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

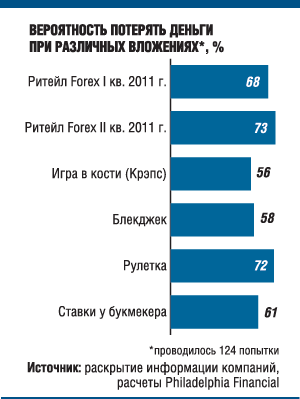

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

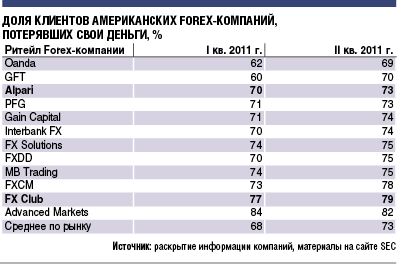

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Как играть на рынке Forex с нуля — пошаговая инструкция успешной торговли на бирже для начинающих трейдеров

Какие стратегии игры на рынке Forex подходят для начинающих трейдеров? Как лучше играть новичкам, желающим с нуля заработать с торговли на бирже Форекс свои первые деньги?

Здравствуйте, уважаемые читатели бизнес-журнала ХитёрБобёр.ru.

Продолжаем разбираться в теме инвестиций и биржевой торговли. Эта тема вызывает обширные дискуссии в Интернете.

Кто-то утверждает, что зарабатывает на этом миллионы, а остальные пытаются понять, в чем секреты заработка на Форексе и какие шаги нужно последовательно сделать, чтобы здесь преуспеть.

Обо всем этом пойдет речь сегодня. Изучив данный материал, вы поймете, в каком направлении стоит «копать», если вы решили связать свою деятельность с финансовыми рынками.

1. Рынок Форекс: почему он так привлекателен и сколько здесь можно заработать

Если вы еще не знакомы с понятием «Forex», то в двух словах поясним, что это такое.

Рынок Форекс – это внебиржевой межбанковский рынок обмена валют, то есть у него нет единого центра (площадки), где игроки, или как их принято называть – трейдеры, совершают сделки по купле-продаже валют.

В отличие от товарных и фондовых бирж, Форекс появился позднее, в 1971 году после отмены привязки доллара к золоту. С тех пор курсы валют стали «плавающими» и появилась возможность обменивать одну валюту на другую.

Например, вы можете сейчас свободно купить доллары за евро, франки обменять на фунты или йены.

Когда на Форексе происходит сделка, то принято говорить о таком понятии как « валютная пара ».

То есть с одной стороны выступает валюта, которую хотят купить, а с другой – та, за которую покупают первую. Такая ситуация со свободной конвертацией одной валюты в другую породила идею о заработке на разнице курсов этих валют.

Давайте далеко не будем ходить и возьмем самый наглядный пример валютной пары: доллар США и наш российский рубль.

Эта пара будет обозначаться так: USD/RUB.

Например, сегодня стоимость одного доллара равна 63 рубля 20 копеек.

А теперь давайте представим, что сегодня мы купили 100 долларов по текущему курсу, то есть вложили в эту сделку 6320 рублей.

Прошло 2 дня и доллар стал стоить 65 рублей 70 копеек. Это значит, что продав теперь доллары, мы заработаем 250 рублей ( 6320 – 6570 руб.). Вроде не так много, верно?

Хотя тоже неплохо.

Так почему же здесь некоторые зарабатывают огромные деньги? Может они вложили несколько миллионов?

Вовсе нет! Просто на Форексе вы можете использовать кредитное плечо и оно позволит вам зарабатывать в сотни раз больше. Давайте разберемся, что это такое и как оно работает.

Понятие кредитного плеча или как превратить 100$ за один день в 1000$

Предположим, у вас есть всего 100 долларов. Это совсем небольшая сумма и заработок с нее будет невелик. Однако, при торговле ваш брокер предоставляет вам возможность использовать кредитные плечи.

Кредитное плечо – это дополнительный капитал, который вам дает брокер, чтобы объем вашей сделки был во много раз больше, чем имеющаяся начальная сумма.

Обычно размер кредитного плеча составляет 1 к 100 (хотя вы можете выбрать и другой его размер).

Пример работы кредитного плеча

Возьмем те же цифры, что и в первом случае.

У вас есть 100 долларов, но благодаря брокеру вы получаете «софинансирование» вашей сделки в 100-кратном размере и теперь вы совершаете сделку объемом 10 000 долларов.

Теперь при тех же самых колебаниях ваша прибыль составит не 250 рублей как в первом случае, а в 100 раз больше, то есть 25 000 рублей. А вот это уже интересно, так как в большинстве российских городов эта сумма близка к уровню средней заработной платы.

За одну сделку вы можете заработать столько, сколько многие люди получают за месяц. Но здесь не нужно забывать о рисках.

Использование кредитного плеча также быстро способствует потере капитала при неграмотной торговле.

Таким образом, вы, дорогой друг, можете путем простых математических подсчетов спрогнозировать ваш доход, имея всего 100 долларов в кармане для игры на Форексе.

Именно возможностью получения таких баснословных прибылей на вложенный капитал и привлекает валютный рынок. Каждый день тысячи новых трейдеров по всему миру приходят сюда в надежде быстро разбогатеть.

Доказано, что биржевая торговля является одним из самых доходных видов законной деятельности.

И если вы разберетесь в этом, то сможете не только зарабатывать хорошие деньги, используя свои собственные средства, но и брать в управление солидные суммы, торгуя с гораздо меньшими рисками, и получая свой процент от полученной прибыли в процессе управления.

Все это еще раз наглядно показывает, что на Форексе можно зарабатывать тысячи процентов годовых.

Далее рассмотрим плюсы и минусы валютного рынка.

2. Преимущества и недостатки торговли на Форексе

К сожалению или к счастью, но правда заключается в том, что Форекс – это не золотой грааль или «волшебная кнопка», позволяющая обогатиться за пару дней или месяцев.

Это действительно тяжелая работа, прежде всего психологически, ведь изменение биржевого графика часто сопровождается большим стрессом, особенно у новичков, когда они видят, как ценовые колебания в онлайн-режиме изменяют размер их торгового счета.

Тот, кто пробовал торговать, знает, что сейчас у вас может гореть « + 100 $ », а через пару минут « — 250 $ » и это, мягко говоря, вводит в эмоциональный ступор неопытных трейдеров.

Под влиянием собственных эмоций люди начинают совершать спонтанные поступки, в том числе не вовремя открывают и закрывают сделки, что приводит к большим потерям.

Так в чем же все-таки заключаются преимущества Форекса перед другими видами заработка и бизнеса в целом?

Давайте их перечислим.

Преимущества (+) торговли на Форексе

Среди главных преимуществ можно выделить следующие моменты:

- Возможность быстро и много заработать. Используя свои средства и кредитное плечо, а также торгуя одновременно несколькими валютными парами, вы можете приумножить свой капитал в несколько раз даже за день. Хотя гнаться за такой доходностью бессмысленно в виду огромных рисков, но чисто технически это возможно. В отличие от банков и классического бизнеса, где доходность в 10-50% годовых считается довольно высокой, на Форексе вы можете в прямом смысле стать миллионером за год, имея всего пару тысяч долларов.

- Старт при минимальных вложениях (обычно от 100 $). Потренироваться и понять, насколько это «ваше», вы можете на центовых счетах. Некоторые брокеры предоставляют возможность открытия торгового счета размером в несколько долларов. То есть начать вы можете уже через пару минут после прочтения этой статьи. Но чтобы реально почувствовать хоть какие-то ощутимые деньги и понять, как вы психологически себя ощущаете в процессе торговли, лучше начинать не менее, чем со 100 долларов.

- Мобильность. Так как вся ваша деятельность осуществляется через Интернет, вам нужен только компьютер, открытый торговый счет и доступ во всемирную сеть. Осуществлять сделки вы можете из любой точки мира. Кто-то предпочитает работать на Форексе из дома, а кто-то специально снимает офис для того, чтобы его ничто не отвлекало. В любом случае, ваш бизнес всегда с вами и никто его не отберет. У вас нет начальников и подчиненных, а это значит, что успех вашей деятельности зависит полностью от вас.

- Престижность профессии трейдера. Немало фильмов снято на тему трейдинга. Часто незнающие люди приписывают мистические качества успешным биржевым игрокам. Узнав историю Джорджа Сороса и других финансовых воротил, люди привыкли отождествлять эту деятельность с магией денег, с чем-то непознанным, гениальным и доступным лишь избранным. Но такая позиция сильно преувеличена. Трейдеры – это те же люди, просто они профессионально разбираются в том, что приносит хороший доход и является неотъемлемой частью развития рынка и информационных технологий.

- Возможность торговать в любое время суток. Так как рынок Форекс работает круглосуточно, вы можете торговать и днем и ночью, что очень удобно. В этом случае вы не ограничены часовым поясом. Такой режим работы валютного рынка возможен, так как здесь одновременно работают трейдеры со всего мира, а все торговое время разбито на сессии, всего их 4.

Торговые сессии:

- Тихоокеанская;

- Азиатская;

- Европейская;

- Американская.

Здесь есть только выходные. Это суббота и воскресенье.

Недостатки (-) торговли на Форексе

Как уже говорилось выше, этот способ заработка денег не лишен и недостатков.

Среди них можно выделить следующие:

- Высокие риски потери денег. Логичным будет предположить, что получение сверхприбылей связано на валютном рынке с повышенными финансовыми рисками. Например, банк является самым консервативным инструментом для вложения денег, но и процент там редко превышает 10% годовых. На Форексе вы можете потерять весь торговый капитал за пару неудачных сделок. Поэтому необходимо соблюдать при торговле правила риск-менеджмента, о котором речь пойдет ниже.

- Сильные эмоциональные нагрузки. Когда вы видите в реальном времени, как изменяется баланс вашего счета и это происходит систематически, то нередко такая «встряска» приводит к нервным заболеваниям, а в случае потери существенной суммы денег к плохому настроению и даже в некоторых случаях к депрессии. Имейте это в виду, если знаете, что ваши нервы не так крепки как хотелось бы. Отсюда можно сделать вывод, что стоит воздержаться от торговли на Форексе людям с сердечно-сосудистыми и неврологическими заболеваниями, беременным женщинам.

- Возможно возникновение «игровой зависимости». Некоторые люди так увлекаются этой «игрой», что у них в прямом смысле развивается психологическая зависимость от работы на Форекс. И не важно, теряют они при этом деньги или зарабатывают, сам процесс торговли их настолько увлекает, что они перестают замечать реальную жизнь. Особенно опасно пытаться отыграться после больших потерь. Ведь в этом случае трейдер не контролирует свои эмоции и может просадить здесь последние деньги, даже если они взяты в долг. Будьте осторожны и не превращайте этот инструмент в рулетку.

Из таблицы ниже, видно, что по некоторым базовым критериям Форекс имеет ряд преимуществ перед оффлайн-бизнесом.

Сравнение заработка на Форекс с классическим бизнесом

| № | Критерий сравнения | Заработок на Форекс | Классический бизнес |

| 1 | Объем инвестиций | Минимальный — от 100$ | Минимальный — от 10 000 долларов |

| 2 | Мобильность процессов | Высокая | Низкая |

| 3 | Потенциальная прибыль | Высокая | Средняя |

| 4 | Финансовые риски | Очень высокие | Умеренные |

| 5 | Возврат на вложенные средства (% годовых) | Более 150% (при высоких рисках) | Более 50% (при высоких рисках) |

3. Страх и жадность – главные враги успешной биржевой торговли

Продолжая тему психологии биржевой торговли нельзя не упомянуть две очень опасных ловушки для трейдера – это страх и жадность.

Страх – это естественная человеческая реакция, которая возникает при потенциальной опасности.

На Форексе чаще всего страх проявляется в ситуациях, когда трейдер логически понимает, что именно здесь, в этот момент нужно входить в сделку, но эмоционально боится это сделать. Вследствие этого он упускает выгодную возможность и не получает потенциальную прибыль.

Жадность – это такое же распространенное психологическое состояние, когда человек переоценивает свои силы и стремится любой ценой, невзирая на опасности, получить как можно больше.

В биржевой торговле жадность проявляется в чрезмерной самоуверенности, пренебрежении явными опасностями потерять уже имеющуюся прибыль или не закрыть убыточную позицию.

Следствием жадности на определенном этапе может стать надежда. Это еще одно состояние, когда трейдер сидит и «молится», чтобы его прибыль росла или сделка развернулась в нужную сторону, если по открытой им позиции горит необоснованный минус.

Как уже говорилось выше, страх и жадность – это всего лишь наше психологическое состояние. Но психология, порой играет с нами злую шутку. Чтобы психологические аспекты не мешали нам продуктивно работать на бирже, есть одно главное правило:

Всегда работайте по системе!

То есть открывайте сделки, когда у вас для этого есть четкие логические основания и закрывайте их также, когда по вашей торговой системе поступил четкий сигнал.

Не полагайтесь на волю случая. Ведь именно так большинство трейдеров теряют свои деньги.

Перед тем, как войти в позицию, у вас должен быть четкий план действий, как и при каких обстоятельствах вы будете из нее выходить. Такую систему называют торговой стратегией.

Следуя этим простым рекомендациям, вы многократно увеличите свои шансы на успех.

4. Как играть на рынке Forex с нуля — пошаговая инструкция успешной торговли

Переходим от теоретической части к практической. Эта пошаговая технология торговли поможет начинающим трейдерам за минимальное время заработать первые деньги и в дальнейшем стать профессионалами работы на Форексе.

Шаг 1. Осваиваем теорию биржевой торговли

Нет смысла сразу практиковаться, не зная азов, если вы собираетесь заниматься чем-то новым. И валютный рынок здесь не исключение.

Начните читать книги по теме бирж, Форекса, фундаментального и технического анализа.

Для начала рекомендуем прочесть следующие классические книги по теме, они буду особенно актуальны для начинающих:

- Нассим Талеб – «Чёрный лебедь. Под знаком непредсказуемости»;

- Томас Оберлехнер — «Психология рынка Forex»;

- Джордж Сорос — «Алхимия финансов»;

- Марк Дуглас — «Дисциплинированный трейдер».

Также в ютубе и не только, вы сможете найти огромное количество информации о том, как играть на Форекс, а также интервью с аналитиками и практиками валютного рынка.

Шаг 2. Выбираем брокера Форекс

После того, как вы разберетесь в теории, вам нужно будет перейти к первому чисто практическому шагу – выбору Форекс-брокера.

Брокер – это компания, которая позволяет вам осуществлять торговые операции на рынке.

Все сделки вы сможете проводить на Форексе только через брокера, так как физические лица самостоятельно не могут осуществлять здесь торговые операции. Надежная брокерская фирма обязана иметь лицензии на осуществление этого вида деятельности.

Как выбрать брокера Forex – 4 главных критерия

При выборе брокера Форекс рекомендую придерживаться следующих критериев:

- Надежность. Согласитесь, что все остальные критерии не имеют смысла, если брокерская компания просто скроется с вашими деньгами, оказавшись мошеннической, или не выплатит вам честно заработанную сумму. Надежность брокера можно проверить по наличию соответствующих лицензий, сроку существования на рынке, отзывам клиентов и уровню обслуживания.

- Авторитетность. Авторитетность – это косвенное подтверждение надежности. Этот параметр можно определить по наличию удобного и качественного сайта у брокера, его участие в тематических выставках, объему рекламы как в Интернете, так и в оффлайне.

- Размер комиссии (спреда). С каждой сделки, которую вы совершаете, брокер как посредник удерживает небольшую комиссию, еще она называется спредом. При активной торговле размер этой комиссии может выливаться в существенную сумму, так что этот критерий при выборе брокера также нужно учитывать.

- Удобство торговой платформы. Как правило, большинство брокеров предоставляют вам свою торговую платформу – это программный интерфейс, который позволяет совершать сделки и проводить онлайн-анализ рынка. Обычно торговым терминалом выступает программа MetaTrader версий 4 и 5. Некоторые брокеры используют свои собственные программные разработки, и эти торговые терминалы имеют свои преимущества и недостатки. Просто «Метатрейдер» считается классикой жанра и довольно удобен для совершения валютных операций.

Шаг 3. Проходим тренировку на демо-счете

Чтобы понять, как работает рынок Форекс, потренироваться и не рисковать настоящими деньгами, рекомендуем вам открыть демо-счет. Он по своей функциональности ни чем не отличается от настоящего.

Именно на демо-счете вы можете выработать свою собственную торговую стратегию, овладеть функционалом торговой платформы и лучше понять себя и свои психологические особенности.

Демонстрационный счет можно открыть за пару кликов мышки.

В дальнейшем вы просто положите реальные деньги на свой торговый счет и начнете реальную торговлю.

Шаг 4. Оттачиваем торговую стратегию

В предыдущем пункте мы уже писали, что одной из главных целей открытия демо-счета является выработка собственной торговой стратегии.

Торговая стратегия – это свод правил, по которым вы будете открывать и закрывать сделки, основываясь на прописанных в ней критериях.

Для выработки торговой стратегии важно определить, на каких временных интервалах вы будете торговать.

Именно от этого зависит выбор дальнейших правил риск-менеджмента и вашей торговой активности.

Некоторые трейдеры предпочитают совершать по несколько десятков сделок в день, а другие наоборот – держат позицию открытой неделями и не один подход при этом не лучше и не хуже другого.

Итак, всю вашу торговлю по времени нахождения в сделке можно условно разделить на 3 вида:

- Краткосрочная торговля (скальпинг). Еще этот вид торговли называют дей-трейдингом (day trading). Такой стиль совершения операций предполагает, что вы ловите незначительные колебания цены внутри дня и за счет большого количества сделок у вас набегает солидная прибыль. Недостаток такого стиля – большая вовлеченность в торговый процесс и маленькая сумма прибыли на одну сделку.

- Среднесрочная торговля. Обычно удержание открытой позиции происходит здесь несколько дней, иногда может занимать и пару недель. Трейдер в процессе довольно подробно анализирует графики и общий экономический фон. При этом открывается 2-3 сделки, которые ежедневно отслеживаются и корректируются.

- Долгосрочная торговля. Предполагает, что сделка остается открытой от нескольких недель до нескольких месяцев. При долгосрочной торговле необходимо учитывать направление глобального тренда и иметь солидный размер торгового счета, так как колебания цены могут быть очень существенными на длительных временных промежутках.

Продолжаем тему торговой стратегии.

Торговая стратегия может основываться как на техническом анализе, так и на фундаментальном. Иногда возможно совмещение двух этих типов анализа.

- Технический анализ. Предполагает изучение графика цены, фигур и уровней которые она формирует;

- Фундаментальный анализ. Учитывает общую экономическую ситуацию в мире, новостной фон и обстановку в конкретной стране, валютой которой вы оперируете.

Когда вы определились со своей торговой стратегией, отточили ее и поняли, что она приносит прибыль на интервале не менее, чем 1 месяц (меньший период дает большие погрешности), можно переходить к следующему шагу.

Шаг 5. Открываем реальный счет

Торговля на реальном счете своими деньгами — это самое знаменательное и одновременно волнительное событие для многих начинающих трейдеров.

Работа настоящими деньгами предполагает сильное влияние психологического фактора, поэтому не стоит удивляться, что ваша стратегия, хорошо работающая на демо-счете, дает сбои при работе в реале.

И вроде бы ничего не поменялось: рынок, волатильность * валютной пары, размер стоп-ордеров * . Но при этом ваша торговля оставляет желать лучшего. Так происходит практически у всех новичков. Поэтому, не стоит переживать.

Волатильность – это важный финансовый показатель, который отображает изменчивость цены за единицу времени. На ценовом графике наглядно он выглядит как амплитуда цены (ее отклонения).

Стоп-ордера – это заявки на покупку или продажу валюты, которые срабатывают в автоматическом режиме при достижении ценой заданного уровня. Стоп-ордера выставляются трейдером заранее и как правило являются частью его торговой стратегии.

Например, ордер «stop-loss» означает автоматическую фиксацию убытка, если ваша сделка уходит в минус, а «take-profit» предполагает взятие прибыли на определенном уровне, чтобы избежать разворота цены, когда ваша позиция горит в плюсе.

Торгуя реальными деньгами, тем более не стремитесь быстро обогатиться и показать рынку «кто тут гуру».

Делайте все постепенно и учитесь на своих ошибках, а они обязательно будут.

Шаг 6. Учимся торговать без больших убытков

Вы открыли реальный счет и готовы ринуться в бой или как говорят «в омут с головой»?!

Тогда главный постулат для вас в данной ситуации гласит:

Это значит, что пока у вас нет опыта, вы должны научиться, как можно меньше терять, так как по статистике 90% начинающих трейдеров за первую неделю полностью уничтожают свой торговый счет и навсегда уходят с рынка полные разочарований.

Вы ведь не хотите стать одним из них?! Тогда не спешите.

Главное здесь — соблюдать два правила:

- Следование своей стратегии;

- Соблюдение принципов управления рисками.

О рисках и о том, как их минимизировать пойдет речь ниже в разделе статьи про риск-менеджмент.

Шаг 7. Выходим в стабильный профит

Если вы успешно преодолели этап безубыточной торговли, обкатали свою стратегию и выработали психологическую устойчивость в процессе работы на Форекс, самое время переходить к тому, зачем вы собственно и пришли сюда – зарабатывать деньги.

Так как вы не сможете совершать только прибыльные сделки и должны понимать, что убытки неизбежны, смысл заработка сводится к тому, чтобы ваш совокупный доход за период был больше, чем ваши общие убытки за это же время.

У вас может быть даже больше убыточных сделок, чем прибыльных, однако, сумма прибыли в итоге должна быть больше.

Например, вы совершили 30 сделок . У вас из них прибыльных только 10 , а остальные 20 — убыточные .

Но с каждой удачной сделки вы заработали в среднем 100$ , то есть всего 1000$ за 10 сделок, а в каждой убыточной теряли в среднем 15$ , то есть, ваши совокупные потери составили 300$ . Таким образом, ваша прибыль составила 700$ .

Пусть еще некоторое количество вашей прибыли вы отдадите брокеру в качестве комиссии (спреда), итого, ваша чистая прибыль составит, предположим, 685$ .

Понимая этот принцип, вы будете спокойны даже если сейчас цена идет против вас.

5. Риск-менеджмент: что это такое или почему большинство новичков теряет деньги

Мы подошли в важному блоку при работе на биржах – управлению денежными рисками или как его часто называют «money management», что дословно переводится как управление деньгами.

Это свод фундаментальных правил, относительно того, как нужно распределять торговый капитал внутри сделок и что следует делать, чтобы избежать незапланированных убытков, а также как застраховать уже имеющуюся прибыль от потерь.

3 важных правила риск-менеджмента (управления деньгами):

- Правило 1. Не держите в открытых сделках более 50% капитала. Оно означает, что совокупность капитала, вложенного во все открытые сделки, не должна превышать 50% от размера вашего торгового счета;

- Правило 2. Используйте стоп-ордера. Защищайте свою прибыль путем установки ордера «take-profit» (тэйк профит), его вы можете также двигать по мере роста вашей прибыльной позиции вслед за ценой. Также обязательно ставьте ордер «stop-loss» (стоп лос). Так вы гарантированно убережете свой торговый счет от фатальных потерь;

- Правило 3. Не «добавляйтесь» к убыточным позициям. Некоторые трейдеры в момент ухода сделки в минус, принимают решение докупить или допродать валюту с целью усреднения цены открытой сделки. Так они пытаются спасти ситуацию и думают, что если цена развернется, то они закроют позицию в ноль или даже получат прибыль. Но такое проходит до поры до времени, пока жадность и надежда на лучшее окончательно не уничтожат счет несчастного спекулянта. Ведь в момент усреднения вы рискуете в 2 раза быстрее потерять все, если цена и дальше продолжит движение против вас.

Помните, что соблюдение этих 3-х фундаментальных правил риск-менеджмента максимально быстро приблизит вашу стабильность и прибыльность в биржевой игре.

Более подробную информацию об управлении капиталом и о правильном построении торговых стратегий вы найдете на сайте крупнейшего российского брокера Альпари в разделе «Обучение».

Курс периодически повторяется, так что не бойтесь опоздать.

6. Стратегии Форекс – 3 фундаментальных подхода к заработку денег на валютном рынке

В этом разделе статьи мы расскажем о распространенных видах анализа рынка и базовых принципах принятия решений трейдерами, на основе которых они выстраивают свои прибыльные стратегии.

Форекс – это океан, состоящий из рыночных, новостных и психологических аспектов всех игроков, которые на нем присутствуют. От каждого из этих составляющих так или иначе зависит направление движения цены.

Здесь мы приводим 3 распространенных стратегии, еще их можно назвать методами анализа, которыми вы можете руководствоваться при открытии и закрытии сделок.

Стратегия 1. Следование за трендом (трендовые стратегии)

Тренд (trand) – это глобальное направление движения цены.

Тренд бывает восходящим, когда каждый последующий пик цены выше предыдущего. Нисходящим – когда ценовые пики один за другим становятся ниже. Также существует боковое направление цены или как его называют «флэт» от анг. flat (плоский).

Это ценовой коридор, где цена движется последовательно от одного уровня к другому, находясь в рамках глобального ценового диапазона.

Этот метод анализа и все стратегии, основанные на нем, сводятся к следующему постулату:

На рынке цена всегда имеет определенное направление и если следовать ему, то ваши шансы на успех повышаются.

Отсюда можно сделать вывод, что торговать нужно в направлении глобального тренда и ни как не против него.

Простейшей трендовой стратегией является вход в позицию при пересечении двух линий – быстрой и медленной скользящей. Медленная скользящая, соответственно, указывает нам направление глобального тренда, а быстрая – момент открытия сделки.

Трендовые стратегии являются разновидностью технического анализа, то есть торговые решения принимаются на основе анализа графика цены.

Стратегия 2. Торговля на пробой и отбой (торговля уровней и фигур)

Преимущественно эту стратегию используют трейдеры, которые торгуют в ценовом коридоре.

Суть ее заключается в том, что на графике цены находятся уровни и сделка открывается недалеко от них.

Эти уровни называются линиями поддержки и линиями сопротивления .

Так, если цена находится над уровнем, то он ее поддерживает, то есть отсюда и происходит название «линия поддержки». И наоборот, если цена находится под линией, ей трудно ее преодолеть или как говорят пробить и тогда эта линия называется сопротивлением.

Существует статистическое наблюдение, что если цена «отскакивает» от уровня (линии поддержки), то она идет в направлении отскока (до линии сопротивления), а если пробивает ее, то уходит в направлении пробоя до следующего уровня.

Также некоторые трейдеры принимают решения на основе распознавания на ценовом графике, так называемых фигур, их чертит цена и на протяжении долгого времени статистика говорит нам, что после появления определенной фигуры, цена уходит в ту или иною сторону и приблизительно на такое-то расстояние.

Кстати, компания Alpari, о которой упоминалось выше, предлагает новичкам бесплатные оффлайн-консультации (у брокера есть офисы практически во всех крупных городах), где как раз делается упор на торговлю от уровней.

Поэтому, если в вашем городе есть офис Альпари, обязательно посетите его. Заодно, в дополнение к глубоким знаниям, получите в подарок фирменный блокнот и ручку.

Стратегия 3. Отработка новостей (фундаментальный анализ)

По определенным датам выходят важные новости, которые непосредственно влияют на курсы валют и от этого можно отталкиваться при принятии торговых решений.

Например, к таким новостям относятся:

- уровень ВВП определенной страны;

- показатель безработицы;

- выступления чиновников высокого уровня;

- чрезвычайные происшествия.

Если на территории той или иной страны происходит теракт или стихийное бедствие, то как правило, курс валюты этого государства резко падает относительно других валют.

Отработка таких новостей является хорошей возможностью для заработка на Форексе.

Однако, новости, которые однозначно влияют на курсы валют выходят не так часто. Поэтому не всегда удается заработать на этом.

Анализ новостей – это часть фундаментального анализа рынка.

Но есть биржевые игроки, которые специализируются именно на новостях и общей экономической ситуации стран, зарабатывая при этом огромные деньги.

Узнать больше о стратегиях Форекс, техническом и фундаментальном анализе вы можете на сайте like-to-trade.ru, который является развернутым онлайн-учебником по валютному рынку для начинающих.

7. Заключение

Мы рассмотрели рынок Форекс как инструмент заработка для активных, предприимчивых и думающих людей.

Трейдер сегодня – престижная, но, в то же время довольно рискованная профессия, требующая выдержки и специальных знаний.

Двигаясь постепенно в изучении этой темы, шаг за шагом вы сможете познать все нюансы биржевой игры, даже если вы новичок, и сделать торговлю на Форекс дополнительным или даже основным источником дохода.

Все зависит от ваших амбиций, желания и трудолюбия.

Желаем вам удачи и как говорят биржевые игроки – попутного тренда!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Источник https://forexone.club/igra-forex/o-10-sposobah-kak-igrat-na-forekse-besproigryshno

Источник https://habr.com/ru/company/iticapital/blog/202526/

Источник https://hiterbober.ru/forex/kak-igrat-na-birzhe-forex-s-nulya.html