Что такое Форекс, как он устроен и как он работает?

В этой статье мы рассмотрим что такое Форекс, для чего он нужен и как он работает. И так, Forex это международный валютный рынок, где обмен происходит по свободным ценам. Происходит это слово от сокращения Foreign Exchange и означает «зарубежный обмен».

По своей сути, Форекс это всемирный онлайн обменник, где его участники обменивают одну валюту на другую. Курс валют плавающий и формируется спросом и предложением. Форекс является одним из самых крупных рынков в мире, 2016 году его ежедневный оборот достиг 5.1 триллионов долларов.

Немного истории

Форекс берет свое начало в 1971 году, когда президент США Никсон осуществил несколько экономических реформ. Решающим для валютного рынка было заявление что США отказывается от золотого стандарта. До этого заявления курс доллара был привязан к золоту. Остальные валюты имели фиксированные курсы к доллару, и эти курсы контролировались Центральными банками. После отказа от этого стандарта, фиксированные курсы стали плавающими и стали подчиняться закону спроса и предложения. На международной конференции в ямайке, 1978 году, окончательно приняли международную валютную систему, где курсы валют устанавливал рынок, а не государство. Этот момент в истории Форекс дал дополнительный толчок в развитии и рынок стал официально независимым.В первые годы существования Форекса, сделки могли заключать только банки и инвестиционные фонды. Начиная с 1986 года, в рынке начали торговать и частные инвесторы. Вскоре, после появления интернета и с развития брокерских услуг, Форекс стал доступен каждому и в любой точки мира.

Где находиться Форекс, у него есть официальный сайт?

Форекс это внебиржевой рынок и в отличие от фондовых бирж не имеет определенного местоположения. Торговля в этом рынке ведется в крупных экономических городах мира. Все операции проходят в режиме онлайн, с использованием специального программного обеспечения. Форекс это не организация и она не имеет физического адреса или централизованного сервера где формируются котировки. Она представляет собой совокупность всех операций по покупке и продаже валюты между её участниками. И именно по этой причине у Форекс нет своего официального сайта. И если мы начнем искать сайт Форекс, то чаще всего будем натыкаться на сайты брокеров, которые предоставляют выход на Форекс частным трейдерам.

Участники рынка Форекс

Участники валютного рынка — это юридические и физические лица, разделить их можно на пять групп:

- Коммерческий банки — это самая главная группа участников, они в этом рынке были с самого его зарождения. Сейчас Форекс по сути это межбанковский валютный рынок. Обладая большими активами, и производя многочисленные операции, именно они движут курсы валют, подчиняя их закону спросу и предложения. Конвертируют (обменивают) валюты они в основном для своих клиентов, например для предприятий которые экспортируют свои продукты за границу и получают прибыль в чужой валюте. Так же коммерческие банки проводят операции (конвертацию) и на свои средства, извлекая на этом прибыль. Из коммерческих банков отдельно можно выделить крупные международные банки. Эти банки имеют многочисленные филиалы по всему миру. Оперируя миллиардами долларов в день, они оказывают наибольшее влияние на Форекс.

- Центральные банки, — являются государственными, в отличие от коммерческих банков их цель не извлечения прибыли. Их первостепенная задача, — регулирование всей банковской системы страны и эмиссия денег. Так же в их обязанности входит предотвращение сильных и резких изменений курса национальной валюты, что предотвращает экономические кризисы в стране. При необходимости повлиять на курс национальной валюты, они совершают интервенции. Покупая либо продавая большие объемы иностранных валют, они движут курс в нужном направлении. Так же регулируют курс и косвенным способом — регулируя объемы денежной массы и меняя размер процентных ставок.

- Инвестиционные компании, к этой же группе можно отнести и различные страховые компании, взаимные и пенсионные фонды. Они так же имеют крупные портфели активов, и активно участвуют в рынке Форекс.

- Брокерские компании — большинство из них выступают посредниками между покупателями и продавцами валют. Основная клиентура брокеров, — это частные трейдеры, зарабатывающие на разнице курса валют, и их инвесторы. С каждой проведенной операции клиенты платят брокеру комиссию, — это и является доходом брокеров.

- Частные лица, — к этой группе относятся физические лица, обычные граждане. Они тоже осуществляют обмен валют, например при туризме или просто при переводе денег за границу. Если рассматривать операции каждого, то они окажутся неощутимыми для валютного рынка. Но если взять все операции в совокупности, то это будет сопоставимый для Форекс спрос и предложения.

Время работы и расписание Форекс

Как говорилось выше, у Форекс нет определенного местоположения. Так как все участники раскиданы по всему миру, обменные операции на рынке происходят круглосуточно, пять дней в неделю. Торговая неделя начинается в Токио, в воскресенье 23:00 (GMT). Заканчивается в Чикаго, в пятницу в 22:00.

Активность торгов, в зависимости от времени суток, сильно отличается. И для удобства работы, торговые сутки принято делить на сессии.

| Регион | Город | Время по гринвичу (GMT) | |

|---|---|---|---|

| Открытие | Закрытие | ||

| Азиатский | Токио | 00:00 | 08:00 |

| Гонконг | 01:00 | 09:00 | |

| Сингапур | 01:00 | 09:00 | |

| Европейский | Франкфурт | 05:00 | 13:00 |

| Цюрих | 05:00 | 13:00 | |

| Париж | 05:00 | 13:00 | |

| Лондон | 06:00 | 14:00 | |

| Американский | Нью-Йорк | 12:00 | 20:00 |

| Чикаго | 13:00 | 21:00 | |

| Тихоокеанский | Веллингтон | 21:00 | 05:00 |

| Сидней | 22:00 | 06:00 | |

У каждой торговых сессий есть свои особенности относительно к характеру движения курса валют:

- Азиатская сессия. С открытием токийской биржи оживают курсы с японской Йеной. Колебания курсов валют в это время, обычно не значительные и сильно уступают движениям в американскую и европейскую сессию. Но бывают исключения, иногда главные и сильные движения происходят именно в эту сессию. Часто виновником этих событий является интервенции центрального банка Японии.

- Европейская сессия начинается с открытия бирж во Франкфурте, Цюрихе и Париже. Значительное оживление рынка наступает только после присоединения к ним лондонской биржи. Ближе к обеду активность рынка слегка падает, до начала следующей сессии.

- Американская сессия. Самые сильные и активные движения начинаются при открытии биржи в Нью-Йорке. Это связано с тем что в период времени когда европейская и американская сессия накладывается друг на друга, в рынке присутствуют основная масса участников с различных площадок. Особенно заметное повышение волатильности происходит при выходе важных экономических новостей.

- Тихоокеанская сессия — самая спокойная в Форексе, почти всегда курсы в эту сессию движутся спокойно и незначительно.

Как торгуют на Форекс

На Форекс торгуют так же, как и в любом другом финансовом рынке. Валюты продают и покупают по текущим курсам, которые формируются в зависимости от спроса и предложения. Хотя рынок и децентрализован, но благодаря тому что все операции проводят через интернет (за редким исключением по телефонной линии), образуется очень быстрая сеть обмена информации. Благодаря этой быстроте, все курсы валют практически везде одинаковые и двигаются синхронно.

Заключение

В этой статье мы рассмотрели понятие валютного рынка. При написании этой статьи, в первую очередь мы ориентировались на тех кто делает первые шаги в трейдинге — начинающих трейдеров. Попытались рассказать что такое Форекс простым и понятным языком. Мы надеемся что эта статья была полезной для вас, и вы получили полное представление о Форексе. Если у вас остались вопросы — задавайте в комментариях, мы обязательно ответим на все ваши вопросы.

Что такое рынок Форекс?

Что такое Forex? Этот вопрос нам задают регулярно.

Как правило, когда мы встречаем новых людей и говорим им о своей профессии, они понятия не имеют, что такое торговля на валютном рынке. Это довольно удивительно, учитывая, насколько велик Форекс.

Имея дневной объём торговли в 5 трлн долларов, он затмевает все другие финансовые рынки.

Проще говоря, Forex – это сокращение термина “foreign exchange“, которым обозначается обмен иностранной валюты. Когда одна валюта меняется на другую, совершается транзакция Форекс.

Это могут быть пункты обмена валюты в аэропорту. Или когда правительства импортируют и экспортируют товары. И даже когда вы покупаете что-то в другой стране через интернет.

Всё это операции обмена иностранной валюты. Ежедневно совершается огромное количество транзакций – именно поэтому дневной оборот Forex доходит до 5 триллионов долларов.

Большая часть сделок на рынке Форекс имеет спекулятивный характер. Спекуляции – это то, чем занимаются трейдеры на валютном рынке.

И вы выбрали отличный рынок для занятия трейдингом.

- Торговля доступна 24 часа в сутки, 5 дней в неделю (подробнее смотри Часы работы Форекс).

- Вы можете получать прибыль как на растущих, так и на падающих рынках.

- Торговать можно с использованием кредитного плеча с низкими маржинальными требованиями.

Что всё это значит для вас?

Forex является отличным вариантом для тех, у кого мало времени для торговли. Другие финансовые рынки требуют очень много времени, в то время как Форекс торгуется практически круглосуточно.

Вы можете торговать, когда приходите домой с работы, или найти время для трейдинга в своём напряжённом графике других дел.

Кредитное плечо также имеет свои преимущества, позволяя вам зарабатывать гораздо больше денег за сделку.

Однако оборотная сторона заключается в том, что потерять за сделку вы тоже можете намного больше.

Поэтому очень важно, чтобы вы подготовились, прежде чем начнёте торговать на реальные деньги.

Чтобы справиться со всем этим, мы можем использовать некоторые инструменты, например, план торговли и управления капиталом.

Форекс существует с древних времен. Ещё римляне когда-то регулярно совершали сделки на валютном рынке.

Так почему же торговля на рынке Forex не так хорошо известна, как торговля на фондовом рынке? В конце концов, обмен валюты существует уже несколько тысяч лет.

Дело в том, что торговля на Форекс не всегда была доступной для простых трейдеров, таких как мы с вами.

Персональные компьютеры произвели революцию в плане доступности торговли на валютном рынке – на розничном уровне она доступна только в течение последних 20 лет.

Акции, с другой стороны, торгуются на уровне розничных трейдеров уже почти 100 лет.

Таким образом, хотя валютный рынок существует уже много веков, розничная торговля на нём является относительно новым явлением!

Фондовый рынок США расположен на улице Уолл-стрит. Лондонская фондовая биржа находится на Paternoster Square 10. Как вы думаете, где находится Форекс?

У рынка Forex нет центрального офиса с конкретным адресом. Сделки проводятся не на физических торговых площадках, как в случае товарных и фондовых бирж.

Торговля ведётся через электронные коммуникационные сети (ECN) круглосуточно на различных рынках по всему миру.

ECN – это компьютерная система, которая облегчает торговлю финансовыми продуктами. Создание ECN санкционировала Комиссия по ценным бумагам и биржам в 1998 году.

Рынок Форекс не нуждается в физическом адресе, потому что он торгуется через эту систему.

Возможно, вы слышали, что Лондон является мировым центром валютного рынка. Это связано с тем, что на Лондон приходится примерно 35% всего объёма торгов. Это вдвое больше, чем 17%, которые приходятся на Нью-Йорк!

Так что, хотя рынок Forex не имеет конкретного адреса, его глобальным центром считается Лондон.

На рынке Форекс вы можете покупать и продавать валюты.

Разместить сделку на валютном рынке очень просто.

Механика торговли очень похожа на то, что можно встретить на других финансовых рынках (например, на фондовом рынке), так что, если у вас есть опыт трейдинга, вы разберётесь довольно быстро.

И даже если его нет, вы всё равно справитесь… нужно только читать наши рекомендации!

При торговле на рынке Forex задачей трейдера является обмен одной валюты на другую в ожидании того, что цена изменится.

Конкретнее, валюта, которую вы купили, должна увеличиться в стоимости по сравнению с той, которую вы продали.

| Действия трейдера | EUR | USD |

| Вы покупаете 10000 евро, когда курс EUR/USD составляет 1,1800 | +10000 | -11800* |

| Две недели спустя вы обмениваете свои 10000 евро обратно на доллары США по курсу 1,2500 | -10000 | +12500** |

| Вы получаете прибыль в размере 700$ | 0 | +700 |

*10000 EUR х 1,18 = 11800 USD

**10000 EUR х 1,25 = 12500 USD

Обменный курс – это отношение стоимости одной валюты к стоимости другой валюты.

Например, обменный курс USD/CHF указывает, сколько долларов США можно купить за один швейцарский франк или сколько швейцарских франков вам понадобится, чтобы купить один доллар США.

Валюты всегда котируются в парах, например, GBP/USD или USD/JPY.

Причина, по которой они котируются парами, заключается в том, что в любой валютной операции вы одновременно покупаете одну валюту и продаёте другую.

Вот пример валютного курса британского фунта по отношению к доллару США:

Первая валюта, расположенная слева от косой черты (“/”) известна как базовая (в данном примере это британский фунт), а вторая, расположенная справа, называется валютой котировки (в данном примере это доллар США).

При покупке обменный курс показывает, сколько единиц валюты котировки вы должны заплатить, чтобы купить одну единицу базовой валюты.

В приведённом выше примере вы должны заплатить 1,51258 доллара США, чтобы купить 1 британский фунт.

При продаже обменный курс показывает, сколько единиц валюты котировки вы получите при продаже одной единицы базовой валюты.

В приведённом выше примере вы получите 1,51258 доллара США, продав 1 британский фунт.

Базовая валюта является “базисом” для покупки и продажи.

Если вы покупаете EUR/USD, это означает, что вы покупаете базовую валюту и одновременно продаёте валюту котировки.

- Вы можете купить пару, если считаете, что базовая валюта вырастет (её значение увеличится) относительно валюты котировки.

- Вы можете продать пару, если считаете, что базовая валюта упадёт (её значение уменьшится) относительно валюты котировки.

Во-первых, вы должны определить, что именно хотите сделать – купить или продать.

Если вы хотите купить пару (то есть, купить базовую валюту и продать валюту котировки), вы ждёте, что стоимость базовой валюты вырастет, а затем вы сможете продать её по более высокой цене.

На сленге трейдеров это называется “идти в лонг” или занимать “длинную позицию“.

Запомните: длинная позиция = покупка.

Если вы хотите продать пару (то есть, продать базовую валюту и купить валюту котировки), вы ждёте, что стоимость базовой валюты снизится, а затем вы сможете выкупить её по более низкой цене.

На сленге трейдеров это называется “шортить” или занимать “короткую позицию“.

Запомните: короткая позиция = продажа.

“Длинная и короткая“.

Во всех котировках Форекс указывается две цены: Bid и Ask.

Обычно цена Bid меньше цены Ask.

Цена Bid – это цена, по которой ваш брокер готов купить базовую валюту в обмен на валюту котировки.

То есть, цена Bid является лучшей доступной ценой, по которой трейдер может продать актив на рынке.

Если вы хотите что-то продать, брокер купит это у вас по цене Bid.

Цена Ask – это цена, по которой ваш брокер готов продать базовую валюту в обмен на валюту котировки.

То есть, цена Ask является лучшей доступной ценой, по которой трейдер может купить актив на рынке.

Другое название для цены Ask – цена предложения.

Если вы хотите что-то купить, брокер продаст (или предложит) вам это по цене Ask.

Разница между ценой Bid и ценой Ask называется спредом.

На приведённой выше котировке EUR/USD цена Bid составляет 1,34568, а цена Ask – 1,34588.

- Если вы хотите продать EUR, нажмите кнопку “Sell” и вы продадите свои евро по цене 1,34568.

- Если вы хотите купить EUR, нажмите кнопку “Buy” и вы купите их по цене 1,34558.

Следующая иллюстрация объединяет всё, что мы узнали в этом уроке:

Надеемся, теперь вы имеете довольно хорошее представление о том, что такое Forex. Если кто-то спросит вас “Что такое Forex?“, надеемся, что теперь вы сможете дать ему внятный ответ.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

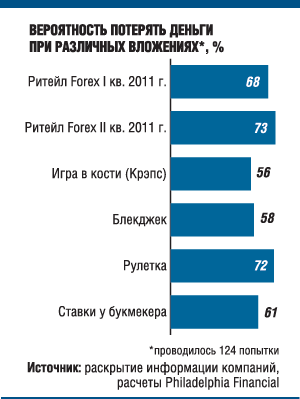

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

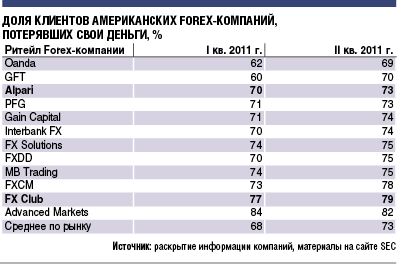

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Источник https://forexmq.ru/nachinayushhim-trejderam/chto-takoe-foreks

Источник https://iamforextrader.ru/chto-takoe-treyding-na-forex/

Источник https://habr.com/ru/company/iticapital/blog/202526/