Как продавать или покупать ценные бумаги на внебиржевом рынке. Можно, оказывается, и без брокера. И на неторговом счёте.

От ЦБ РФ:

Продать актив на внебиржевом рынке можно как через брокера, так и самостоятельно. В первом случае инвестору надо уточнить у своего брокера, оказывает ли он услуги по совершению внебиржевых сделок, в том числе через специализированные площадки (например, MOEX Board), а также выяснить порядок подачи поручения на проведение таких операций. Важно понимать, что условия и тарифы внебиржевых сделок могут отличаться от условий совершения сделок на организованных торгах. За подробностями следует обратиться к брокеру.

Возможно также заключение такой сделки без участия брокера, если инвестор сам найдет контрагента. После ее заключения, например, в форме договора купли-продажи, придется самостоятельно подать депозитарное поручение на перевод ценных бумаг на счет депо покупателя. При этом покупатель ценных бумаг должен будет подать встречное депозитарное поручение в тот депозитарий, где открыт его счет депо. Обслуживание покупателя и продавца в одном депозитарии значительно упростит исполнение сделки.

При продаже ценных бумаг на внебиржевом рынке стоит учитывать, что цена сделки определяется по соглашению сторон. Она может не отражать справедливую стоимость ценной бумаги, которая формируется на основном рынке. Нужно быть готовым, что ценная бумага может продаваться с дисконтом.

Сделки с бумагами, которые переведены на неторговые счета, происходят только внутри страны. Покупатель такой ценной бумаги не сможет свободно продать ее на бирже или иностранной площадке.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

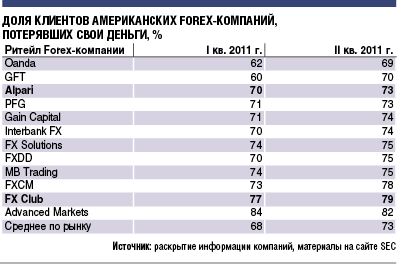

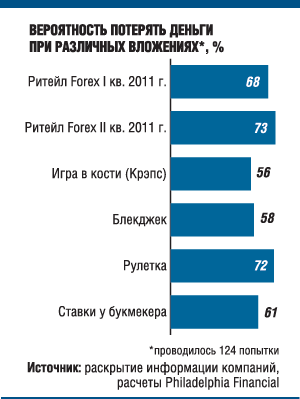

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Как торговать на Форекс? Гайд для начинающих трейдеров

Непосвященный человек, когда слышит словосочетание “финансовый рынок”, не видит особой разницы между понятиями фондовый рынок, биржа, Форекс, рынки акций, облигаций, валют, деривативов и т. д. Поэтому необходимо прояснить ситуацию с тем, что же такое финансовый рынок на самом деле. В первую очередь, стоит понимать и помнить, что финансовый рынок — это не место торгов, а целая система экономических отношений, которая возникла в процессе обмена различными товарами и ресурсами.

Что такое финансовые рынки — биржа и Форекс?

Финансовый рынок — это среда мобилизации и концентрации капитала, кредитования, обмена валют и инвестиций в производственный сектор. Баланс спроса и предложения на заемный капитал формирует мировой финансовый рынок. Его можно разделить по видам товаров, которые выступают предметом торга.

Существуют следующие типы финансовых рынков:

- Валютный рынок (Forex) — основным товаром здесь являются валюты, которые продают и покупают брокерские компании, банки и инвестиционные фонды.

- Фондовый рынок — здесь торгуют ценными бумагами (акциями, облигациями, векселями, производными инструментами).

- Товарный рынок — место для торговли сырьевыми ресурсами: нефтью, металлами, сельскохозяйственной продукцией.

- Рынок драгоценных металлов — часто включают в категорию товарных рынков, но его стоит выделить в отдельный сегмент в связи с заметным ростом торгового оборота. Драгоценные металлы традиционно выступают в качестве средства защиты финансовых резервов.

Также стоит рассмотреть разделение финансовых рынков по способу торговли:

- Биржевые площадки. Биржи — это отдельные торговые площадки, которые торгуют стандартизированными контрактами. Каждая из бирж специализируется на определенном рыночном сегменте — металлы, энергоносители, сельскохозяйственная продукция. Торговля на биржах проходит в строго определенное время (торговые сессии). Для заключения любой сделки по покупке или продаже необходимо присутствие официального контрагента (представителя) в торговом зале.

- Внебиржевые рынки. Например, Форекс — рынок, не имеющий конкретного места проведения торгов. Торговля может вестись через Интернет или по телефонной связи. Торговля на Forex не зависит от места заключения сделок, но подвержена влиянию торговых сессий, проводимых в различных частях земного шара в разное время — Азиатско-Тихоокеанской, Европейской и Американской. Благодаря этой особенности торговля ведется практически круглосуточно — сессии переходят из одной в другую. Эти свойства позволяют говорить о том, что рынок Форекс является наиболее ликвидным и доступным практически каждому трейдеру.

Как начать торговать на Форекс?

Поскольку рынок Форекс является внебиржевым, это обстоятельство не предусматривает фактическую покупку или продажу валюты, как в обменном пункте.

Многие задаются вопросом: “Как вступить в ряды трейдеров и начать торговать на финансовых рынках?”. Давайте разберем пошагово весь путь будущего спекулянта и воротилы финансовых рынков. Начало и первые шаги в торговле на Forex или других финансовых рынках несильно отличаются друг от друга. Рассмотрим подробности этого процесса на примере валютного рынка.

Как формируется цена на Форекс?

Основой ценообразования на рынке Форекс являются торги открытом рыночном аукционе. Цена возникает исходя из спроса и предложения в определенный момент времени. На валютном рынке одновременно совершаются сотни тысяч транзакций, до 5 триллионов долларов проходят через валютный рынок Форекс за один день. Если в какой-то момент времени продавцов становится больше, чем покупателей, то цена падает. Если в какой-то момент покупателей становится больше, чем продавцов — цена повышается. Все это приводит к постоянному движению и изменению цены.

Основные понятия для работы на Форекс

Сделка (Deal) – акт покупки или продажи валют. В торговле на Форекс вы продаете одну валюту, чтобы купить другую.

Базовая валюта (Base currency) — тип валюты, которую вы продаете. Валюта, которую вы покупаете, называется котируемой валютой (Quote currency).

Курс (Exchange Rate) говорит о том, сколько нужно потратить в валюте котировки, чтобы купить базовую валюту.

Бид (Bid) — это цена, по которой ваш брокер желает купить базовую валюту в обмен на валюту котировки. Цена Бид — это лучшая цена, по которой вы готовы продать свои валютные котировки на рынке.

Аск (Ask) или цена предложения — это цена, по которой ваш брокер будет продавать базовую валюту в обмен на валюту котировки. Цена Аск — лучшая доступная цена, по которой вы готовы покупать на рынке.

Спред (Spread) — это разница между ценой предложения и ценой запроса.

Выбор брокера

Для того, чтобы начать работать на рынке Форекс, необходимо определиться с брокером, который будет предоставлять вам выход на рынок. Это очень важный этап и необходимо подойти к нему со всей серьезность. Ведь в конечном итоге, брокер – это ваш партнер, с которым вы будете иметь деловые отношения.

О том как выбрать брокера, мы подробно описывали в отдельной статье.

Выбор торговой платформы

Посте того, как будущий трейдер выбрал брокера, необходимо также определиться с торговой платформой, на которой будет в дальнейшем торговать. Разнообразие торговых терминалов позволяет выбрать наиболее подходящий вариант с учетом запросов и предпочтений трейдера.

В торговле на Форекс вашим основным рабочим инструментом будет торговый терминал. Именно через него трейдер поддерживает связь со своим брокером и отдает ему распоряжения на покупку и продажу финансовых инструментов. Кроме того, если трейдер планирует торговать не только со своего десктопа, а использовать также различные мобильные девайсы и гаджеты, то необходимо изучить возможные варианты, установить и протестировать выбранные программы на ваших устройствах. Это необходимо для того, чтобы у трейдера была возможность получить доступ к рынку в любое время, и он смог провести необходимые сделки.

Наиболее распространёнными на рынке десктоп платформами являются MetaTrader 4 и MetaTrader 5. Более подробно о том, как установить, использовать и торговать через торговые платформы MT 4 и MT5 вы также можете узнать из наших статей на блоге.

Среди мобильных платформ я хотел бы выделить WebTrader и облачную платформу R StocksTrader. На мой взгляд – это наилучшие решения для торговли в «полевых условиях», когда нет возможности пользоваться десктоп терминалом. Отдельно хотелось бы упомянуть, что помимо мобильности у торгового терминала R StocksTrader есть множество других особенностей и плюшек, которые выделяют его из числа многих других. Если интересно, то можете почитать об этом в посте «10 причин почему мультирыночная платформа R StocksTrader — пушка».

Демо-счет и первая практика

После выбора платформы определяемся с типом счета. Для начала лучше выбрать торговлю на демо-счете, который поможет научиться открывать и закрывать позиции, выставлять уровни Стоп Лосс и Тейк Профит, пользоваться графиками и индикаторами.

Стоп Лосс (Stop Loss) — защитный ордер, выставляемый трейдером для ограничения возможных убытков в случае негативного развития торговой ситуации. Уровень определяется исходя из текущей ситуации, рисков, которые может себе позволить трейдер, а также с учетом применяемой им торговой стратегии.

Тейк Профит (Take Profit) — ордер, который автоматически закроет сделку по достижении котировками инструмента определенного ценового уровня. Параметры ордера задаются трейдером на основании его прогнозов или согласно правилам используемой стратегии. Эти ордера можно выставлять не только при открытии сделки, но и позже. Существуют также методы торговли без применения уровней Стоп Лосс и Тейк Профит, когда каждую сделку трейдер закрывает самостоятельно, ориентируясь на складывающуюся рыночную ситуацию.

Пункт (пипс, тик) — минимальное расстояние, которое проходят котировки валютной пары при изменении ее цены.

Ограничений по длительности открытой сделки как правило на рынке Форекс нет.

Как торговать на демо-счете?

Предположим, что трейдер выбрал терминал MetaTrader 4, как самый популярный, открыл демо-счет на 10 000 виртуальных USD и решил торговать сделками объемом в 1 лот по валютной паре EUR/USD. В данном случае трейдер открывает сделки на виртуальные деньги, в случае потери которых он не получит реальных финансовых убытков и никому не останется должен. Каждый трейдер может открыть у брокера множество демонстрационных счетов и тратить на торговлю любые суммы виртуальных средств.

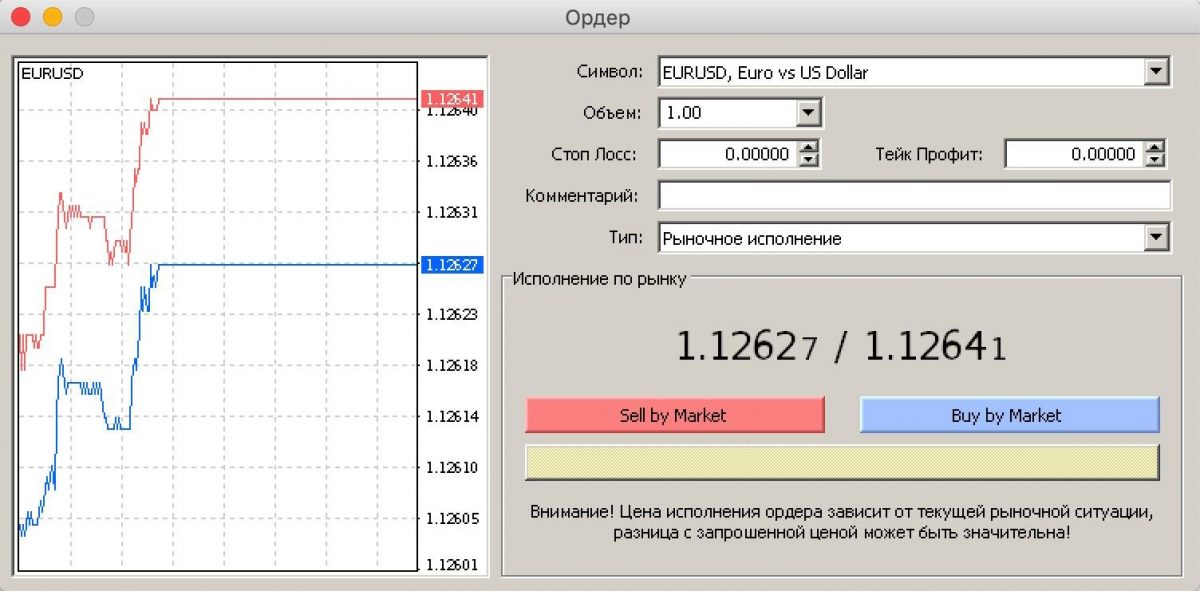

Далее будем учиться открывать сделки. Открыв график EUR/USD, трейдер увидел признаки того, что цена в перспективе будет расти (пока мы не разбираем, по каким условиям или причинам был сделан такой вывод, об этом расскажу чуть позже). Для открытия сделки выбираем вкладку «Новый ордер», указываем ее объем (по умолчанию — 1 лот), выставляем уровни Стоп Лосс и Тейк Профит, при необходимости добавляем комментарий к сделке.

После этого нажимаем кнопку «Buy by Market», которая запустит исполнение торгового приказа на открытие позиции по текущей рыночной котировке. Наблюдения за открытой позицией при выставленных защитных ордерах обычно не требуется — сделка автоматически закроется по достижении котировками инструмента одной из указанных в ней ценовых отметок. Если трейдер по каким-то причинам не задавал уровни Стоп Лосс и Тейк Профит, он может самостоятельно закрыть сделку в любое время. Сделка на продажу открывается аналогичным образом, только используется кнопка «Sell by Market».

Расчет полученной трейдером прибыли разберем на примере пары EUR/USD. Трейдер открыл сделку и купил 1 лот (100 000 единиц базовой валюты, в данном случае — EUR) по цене 1.1250, через какое-то время цена изменила свое значение на 1.1270, пройдя 20 пунктов. При стоимости 1 пункта в 10 USD трейдер получит прибыль в 200 USD.

Как открыть сделку на Форекс?

На рынке всегда существует огромное количество как покупателей, так и продавцов. Причем у каждого из участников свой взгляд на текущую рыночную ситуацию. Каждую минуту трейдеры и инвесторы открывают и закрывают множество позиций. Чтобы совершить сделку на финансовом рынке, необходимо отдать приказ своему брокеру на открытие позиции.

Как правило, приказ на открытие позиции подается через торговую платформу. Распоряжение на открытие позиции называется ”Ордер”. По сути, это и есть приказ брокеру купить или продать финансовый инструмент (к примеру, валютную пару EUR/USD) по текущей рыночной цене. Для совершения такой операции необходимо выбрать в торговом терминале MetaTrader 4 кнопку с надписью ”Новый ордер”.

Кнопка открытия ордера в MetaTrader 4.

После чего перед нами открывается окно с данными по создаваемому ордеру. После выбора в поле ”Символ” тикера требуемого инструмента станут видны текущие цены его продажи или покупки. В нашем случае по паре EUR/USD можно купить евро за доллары по курсу 1.12641 или же продать за 1.12627. Цена покупки называется «Ask», цена продажи — «Bid», а разница между ними — «Spread».

Пример создания ордера в MetaTrader 4.

Здесь же мы можем выбрать объем позиции, который повлияет на конечную прибыль, а также указать уровни Стоп Лосс (цену, при достижении которой котировками позиция будет автоматически закрыта с убытком) и Тейк Профит (цену, по которой позиция будет автоматически закрыта с прибылью).

В поле комментария можно добавить собственное описание текущего ордера, однако в большинстве случаев оно остается пустым. После выставления параметров нашего ордера можно нажимать Sell by Market (если ожидается снижение инструмента) или Buy by Market (когда прогнозируется его рост). Режим исполнения «by Market» в обоих случаях приведет к открытию позиции по текущей рыночной цене.

Установка уровней Стоп Лосс и Тейк Профит.

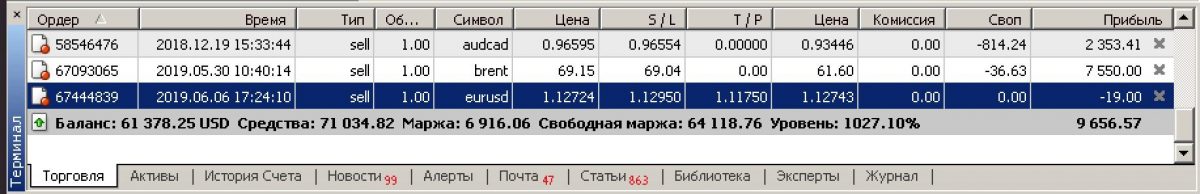

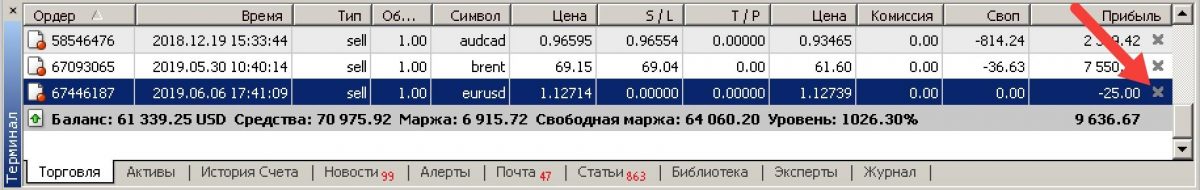

После открытия сделки она будет отображаться на графике цены. В нашем примере была открыта сделка на продажу валютной пары EUR/USD объемом 1 лот с уровнями Стоп Лосс на 1.1295 и Тейк Профит на 1.1175. Стоп Лосс представляет собой приказ брокеру на закрытие текущей позиции при достижении котировками заданной цены. Как правило, такой ордер используют для ограничения величины убытков. Тейк Профит тоже является приказом брокеру, только здесь — на закрытие позиции с расчетной прибылью.

Ордер в MetaTrader 4.

Все открытые позиции будут отображаться в разделе ”Терминал” на вкладке ”Торговля”. Здесь показаны номера ордеров, время открытия позиций, их тип (метка Sell указывает на продажу инструмента, Buy — на покупку) и объем (количеств лотов в сделке). S/L является сокращением от «Stop Loss» (Стоп Лосс), T/P — от «Take Profit» (Тейк Профит). Графа «Цена» отражает текущую стоимость актива, «Прибыль» — результат сделки.

Выставляя уровня Стоп Лосс, важно помнить, что при продаже он должен располагаться выше текущей рыночной цены. Если происходит покупка, Стоп Лосс размещают ниже действующих цен.

При выставлении Тейк Профит тоже есть тонкости: если трейдер продает, то уровень указывается ниже текущей цены. Если речь идет о покупке финансового инструмента, то Тейк Профит выставляется выше существующих ценовых отметок.

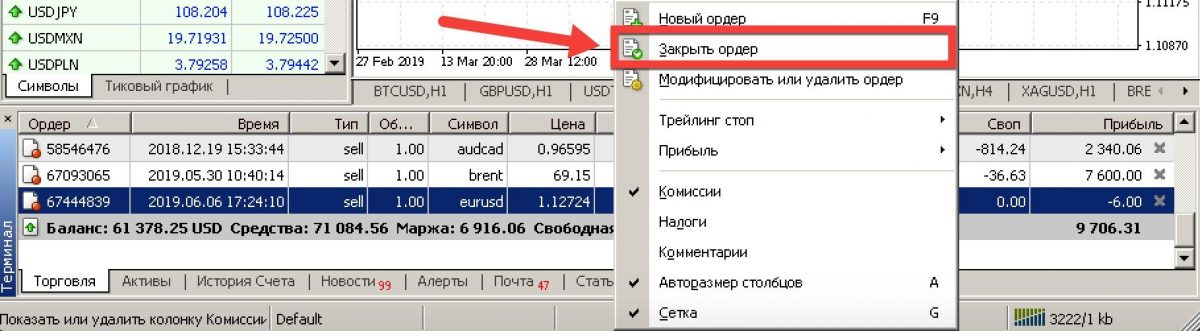

Закрытие ордера в MetaTrader 4.

Для закрытия ордера необходимо выбрать требуемую позицию и кликнуть на ней правой клавишей мыши, после чего в появившемся окне выбрать «Закрыть ордер». После этого позиция будет закрыта и перемещена в раздел «История счета». Также для закрытия позиции можно использовать «крестик», расположенный в строке справа от показателя прибыли данной сделки.

Закрытие ордера в MetaTrader 4.

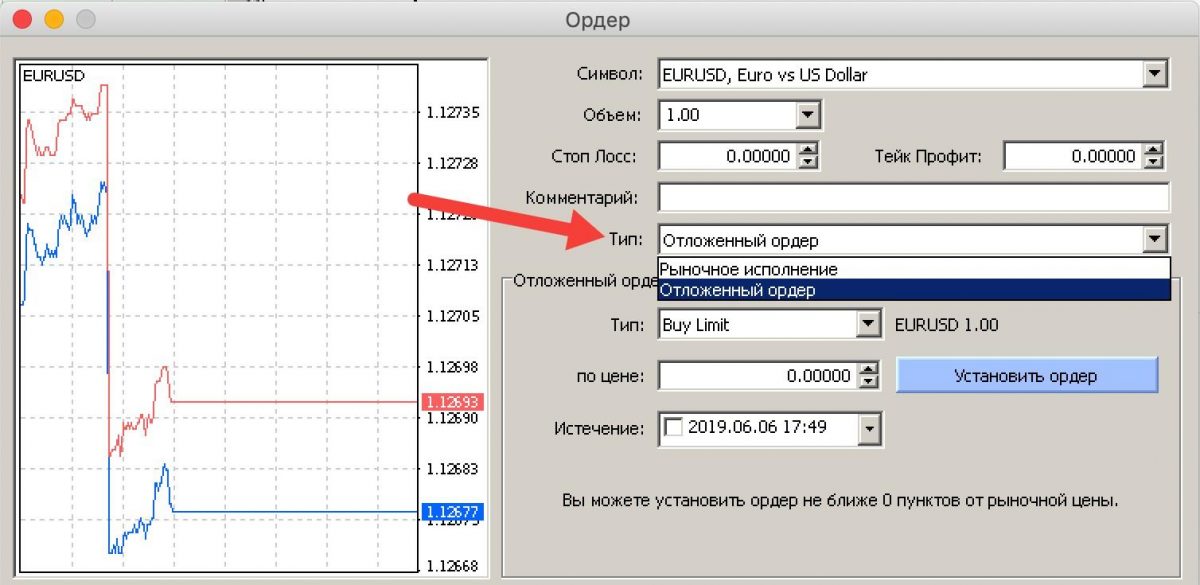

Как выставлять отложенный ордер?

Однако не всегда на рынке складываются ситуации, когда можно открыть позиции по текущей цене. Для таких случаев в торговом терминале есть отдельный тип ордеров — «Отложенные». Они представляют собой приказы на покупку или продажу инструмента выше либо ниже текущей рыночной цены.

Пример выставления отложенного ордера.

Чтобы выставить такой приказа, нужно для нового ордера в разделе ”Тип” выбрать ”Отложенный ордер”. После этого трейдеру станут доступны 4 вида этих ордеров.

Buy Limit — отложенный ордер на покупку ниже текущей рыночной цены. К примеру, трейдер хочет купить валютную пару EUR/USD по цене 1.1100, однако текущая цена — 1.1275. Для покупки по требуемой цене можно выставить ордер Buy Limit, не дожидаясь падения пары Евро против Доллара США. При выставлении такого ордера он будет автоматически активирован, как только цена Ask достигнет уровня 1.1100.

Пример выставления Buy Limit.

Sell Limit — отложенный ордер на продажу выше текущей рыночной цены. К примеру, трейдер хочет продать валютную пару EUR/USD по цене 1.1400, однако текущая цена — 1.1275. Для продажи по требуемой цене можно выставить ордер Sell Limit, не дожидаясь роста пары Евро против Доллара США. При выставлении такого ордера он будет автоматически активирован, как только цена Bid достигнет уровня 1.1400.

Пример выставления Sell Limit.

Buy Stop — отложенный ордер на покупку выше текущей рыночной цены. К примеру, трейдер хочет купить валютную пару EUR/USD по цене 1.1355, однако текущая цена — 1.1275. Для покупки по требуемой цене можно выставить ордер Buy Stop, не дожидаясь роста пары Евро против Доллара США. При выставлении такого ордера он будет автоматически активирован, как только цена Bid достигнет уровня 1.1355.

Пример выставления Buy Stop.

Sell Stop — отложенный ордер на продажу ниже текущей рыночной цены. К примеру, трейдер хочет продать валютную пару EUR/USD по цене 1.1155, однако текущая цена — 1.1275. Для продажи по требуемой цене можно выставить ордер Sell Stop, не дожидаясь падения пары Евро против Доллара США. При выставлении такого ордера он будет автоматически активирован, как только цена Ask достигнет уровня 1.1155.

Пример выставления Sell Stop.

Какие бывают стратегии торговли на Форекс?

Цена на валютном рынке Forex может двигаться либо вверх, либо вниз — как говорится, «третьего не дано». Но иногда бывает, что цена начинает двигаться в определенном диапазоне, предварительно сформировав уровни поддержки и сопротивления.

Таким образом, можно выделить 3 основные разновидности торговых систем:

- Первая — это трендовая торговая система, которая указывает на точки входа в направлении действующего тренда.

- Вторая — это Флэтовая торговая система, указывающая на границы диапазона, в котором торгуется валютная пара.

- И раз уж у нас есть начало тренда, то естественно, что должно быть и его завершение. В этой градации третья торговая стратегия является контртрендовой, указывая на завершение действующего тренда и возможное начало нового.

Итак, трендовые системы можно разделить на 2 типа:

- Системы, которые используют графический анализ.

- Системы, в которых решения принимаются на основе показателей индикаторов.

Трендовая торговая система

Для начала разберем торговую систему, которая основана на графическом анализе, а именно — на построении линий тренда. Но чтобы торговать по трендовым системам, необходимо понимать, что такое тренд.

На валютном рынке Форекс трендом называется устойчивое движение цены в определенном направлении. Тренды бывают восходящими и нисходящими.

- Тренд считается восходящим, когда каждый последующий максимум выше предыдущего и каждый последующий минимум тоже выше предыдущего.

- Тренд считается нисходящим, когда каждый последующий минимум ниже предыдущего и каждый последующий максимум тоже ниже предыдущего.

В итоге для идентификации тренда необходимы 4 базовые точки, 2 из которых — это минимальные значения цены на рассматриваемом промежутке времени, и 2 другие — это максимальные цены на этом же временном интервале.

На графике это выглядит следующим образом:

Пример формирования нисходящего тренда и построение линии тренда. Пример формирования восходящего тренда и построения линии тренда.

Наличие этих 4-х точек позволяет нам построить линию тренда и определиться с его направлением. Чтобы найти точку входа по тренду, необходимо построить трендовую линию, которая при восходящем тренде проходит по минимальным значениям, а при нисходящем — по максимальным.

Третье касание ценой линии тренда является самой простой и эффективной точкой входа в направлении тренда. Таким образом, найти точку входа достаточно просто. Самая большая проблема на рынке — это найти точку выхода, т. е. цену для фиксации прибыли. В данной торговой системе указателем, где необходимо закрывать позицию, является линия канала, которая построена параллельно линии тренда по минимальным или максимальным ценам (в зависимости от направления тренда).

Пример точки входа на продажу. Пример точки входа на покупку.

Мы с вами сейчас разобрали трендовую торговую систему, основанную на графическом анализе.

Индикаторная торговая система

Теперь рассмотрим индикаторную торговую систему.

Самым популярным трендовым индикатором на рынке является Скользящая средняя (Moving Average). На основе этой функции написано около 60% всех используемых на рынках индикаторов. Торговая система в данном случае очень проста. Сначала необходимо наложить на график одну Скользящую среднюю. При выборе ее периода следует учитывать, что чем он будет меньше, тем чаще будут возникать ложные сигналы. Но если выбрать очень большой период, то индикатор будет очень сильно запаздывать с точкой входа, что может привести к повышенным рискам и потере части прибыли. Для каждой валютной пары необходимо индивидуально подбирать период Скользящей средней путем анализа исторических данных.

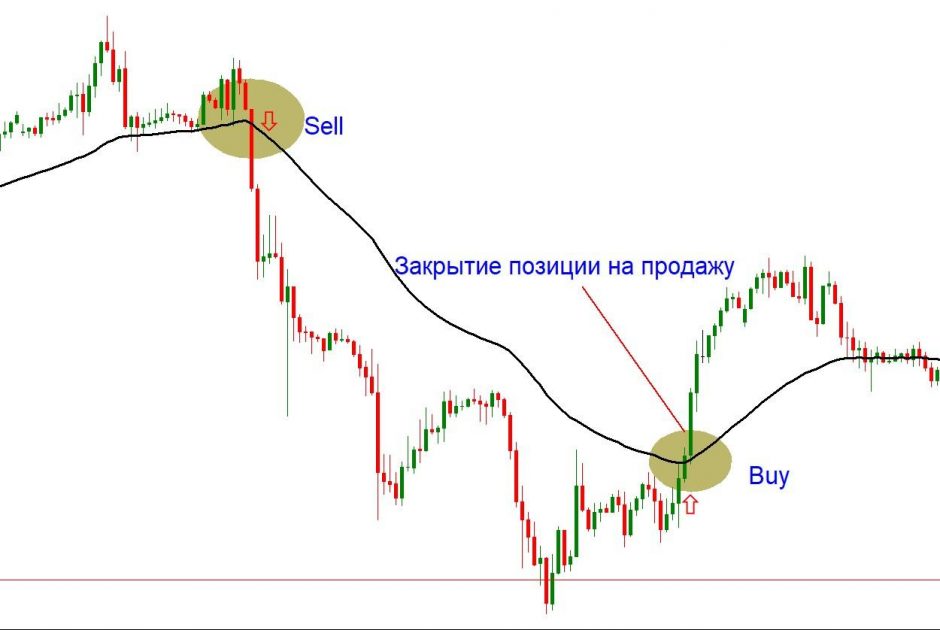

Чтобы найти точку входа с использованием Moving Average, необходимо лишь дождаться пробоя ценой уровня данного индикатора. Пробой вверх будет являться сигналом к покупке, соответственно, пробой вниз, станет сигналом к открытию позиции на продажу. При этом сигналом на закрытие позиции будет являться обратный пробой Скользящих средних.

Пример с использованием индикатора Moving Average с периодом 50.

Сейчас мы с вами разобрали простые, но достаточно эффективные трендовые системы. Теперь перейдем к Флэтовой торговой системе.

Флэтовая торговая система

Чтобы идентифицировать на рынке Флэт, нам необходимо определить основные уровни, между которыми торгуется валютная пара, т. е. найти сопротивление и поддержку. Обычно должно появиться не менее трех ключевых точек, по которым можно понять, что сейчас инструмент торгуется в боковом диапазоне. И, конечно же, важно обратить внимание, чтобы на рынке в этот момент отсутствовали признаки восходящего или нисходящего трендов.

После того, как будут найдены сопротивление и поддержка, останется только дождаться подхода цены к ним и последующего отбоя. При этом сигналом на выход из позиции на покупку станет достижение ценой уровня сопротивления, а Тейк Профит для позиций на продажу можно установить на линии поддержки.

Пример Флэта.

Работая во Флэте, надо понимать, что цена не может постоянно торговаться в сформированном диапазоне, поэтому самыми безопасными сделками считаются первые отбои котировок от границ канала после его идентификации как Флэтового. С каждым последующим отбоем риск получения убытка заметно возрастает.

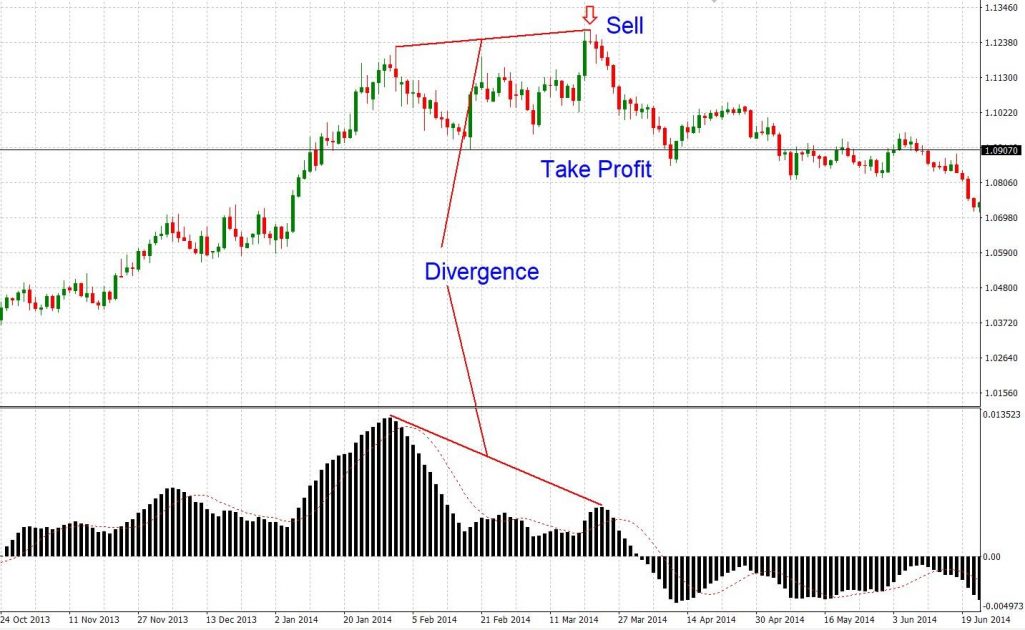

Контртрендовая торговая система

А сейчас переходим к самой рискованной стратегии, которая указывает на точки входа против основной тенденции. Для этой стратегии используется индикатор MACD (Moving Average Convergence/Divergence). Он является интерпретацией Скользящих средний и все, что он делает — это измеряет расстояние между двумя такими кривыми с периодами 12 и 26.

Данное расстояние указывает на силу текущей тенденции, и когда оно начинает уменьшаться, то это становится первым сигналом к ослаблению тренда и его возможному развороту. Визуально наблюдать за этим на индикаторе Moving Average не очень удобно, поэтому индикатор MACD является для данных целей более информативным.

Итак, сигналом к открытию позиции против тренда является движение гистограмм индикатора MACD в противоположную сторону от цены. То есть, если максимумы на индикаторе MACD уменьшаются, а на обычном ценовом графике растут, то это является признаком дивергенции и сигналом к продаже.

Пример точки входа на продажу.

Если минимумы на индикаторе MACD увеличиваются, а на ценовом графике понижаются, то это является признаком конвергенции и сигналом к покупке.

Пример точки входа на покупку.

Для точки выхода в данной торговой системе можно использовать ближайшие уровни поддержки и сопротивления.

Советы для начинающих трейдеров на рынке Форекс

Трейдинг — это профессия, которой надо долго и упорно учиться. На технических специальностях срок учебы составляет 3-4 года, на инженерных направлениях — примерно 5 лет. На медицинские профессии срок обучения — 5-6 лет, да еще как минимум 3 года ординатуры. В процессе обучения будущие специалисты получают знания, познают секреты мастерства и набираются опыта. Точно так же происходит и в трейдинге — для формирования эффективных торговых навыков необходимо прочесть книги множества признанных авторитетов финансовой отрасли и потратить уйму времени на изучение фундаментального анализа, технического анализа и взаимосвязь этих процессов.

При этом существует множество стратегий, которые можно использовать в «ручном» режиме и набираться торгового опыта на демо-счетах, или же использовать для извлечения прибыли торговых роботов.

Но почему тогда существует такое разнообразие стратегий, когда нужна всего лишь одна — прибыльная? Объяснение этому очень простое — «сколько людей, столько и мнений», а также «что хорошо одному, то другому совершенно не подходит».

Итак, перейдем к подведению итогов:

- Совет №1. Изучайте все стратегии, с которыми вы сталкиваетесь в Сети и на форумах. Выберите себе ту, которая более остальных соответствует вашему видению рынка и ближе всего вам по характеру.

- Совет №2. Сконцентрируйтесь на одной системе и досконально ее изучите. Подстраивайтесь «под ритм» данной стратегии и, возможно, что-то корректируйте в ней «под себя». В каждой торговой системе есть свои индивидуальные особенности, детальное исследование которых поможет вам уменьшить ее «минусы» и увеличить «плюсы».

- Совет №3. Пишите свои правила применения стратегии именно так, как вы ее поняли, и именно в том виде, что будет приносить доход. Не держите все в голове. Составьте четкий план применения системы и в любых ситуациях всегда ему следуйте.

- Совет №4. Учитесь на своих ошибках. Тщательно анализируйте, что в происходящем на рынке пошло вразрез с вашими прогнозами, и своевременно корректируйте их.

- Совет №5. Обязательно ставьте «стопы». А когда сработал очередной из них, обязательно сделайте перерыв в торговле на пару дней. Некоторые ошибки возникают от банального перенапряжения. Просто отдохните.

- Совет №6. Торгуйте тенденции. Обратите особое внимание на 4-часовые графики — именно они обычно самые прибыльные.

- Совет №7. Обязательно отслеживайте корреляцию основных пар.

- Совет №8. Относитесь к трейдингу как к работе и возьмите в привычку ежемесячно снимать часть заработанного вами профита. Считайте, что эти деньги — ваша зарплата.

Дмитрий Гурковский

Возглавлял лабораторию технического и фундаментального анализа финансовых рынков в НИИ Прикладного системного анализа. В настоящее время руководит Аналитическим отделом компании RoboForex и ведёт раздел ежедневных обзоров по уровням Фибоначчи для клиентов компании.

Источник https://smart-lab.ru/blog/809340.php

Источник https://habr.com/ru/company/iticapital/blog/202526/

Источник https://blog.roboforex.com/ru/blog/2019/06/26/kak-torgovat-na-forex-guide/