Содержание

Локирование на Форекс

Школа трейдинга Редактор: Татьяна Захарченко 2586 8 мин Аудио

Локирование произошло от английского слова lock – замок (в дальнейшем станет понятно, почему). Его используют для ограничения рисков.

Локирование открытой сделки – это открытие противоположной сделки таким же объемом по тому же инструменту на одном торговом счете. То есть локирование сделки на покупку подразумевает открытие такой же сделки, только на продажу — и наоборот.

Локирование немногим отличается от хеджирования. Во многих случаях локирование можно назвать хеджированием, и наоборот.

Разберемся, как работает локирование и что оно дает трейдеру.

В чем суть локирования

Для начала стоит вспомнить, что такое открытие и закрытие сделки через терминал Metatrader.

Представьте, что вы открываете сделку на покупку по паре EURUSD — что это значит? По сути в данной сделке мы продаем доллары в обмен на евро. Следовательно, при продаже данной пары мы, наоборот, будем продавать евро за доллары.

Покупка и продажа на рынке форекс условна. Открывая сделку на покупку по определенной паре, мы покупаем одну валюту и продаем другую — следовательно, покупая, мы одновременно и продаем. Это возможно, потому что товаром и средством оплаты у нас выступают деньги — просто это деньги разных государств.

Почему это важно? Дело в том, что терминал Metatrader позволяет открыть одновременно на одной валютной паре сделку и на покупку, и на продажу (Buy и Sell). При этом, обе разнонаправленные сделки будут открыты и активны.

Это не особо понятно с точки зрения привычной логики, ведь нельзя одновременно и купить, и продать некий товар. На самом деле можно, если это валюта.

Представьте, что вы одновременно покупаете и евро, и доллары. Такие две разнонаправленные сделки называются локированием.

Что особенного в том, что трейдер открывает одновременно две разнонаправленные сделки? Депозит не будет изменяться: сделка на продажу компенсируется покупкой. В этом случае, куда бы цена не двигалась, вверх или вниз, трейдер не будет получать ни убытков, ни прибыли.

Но в чем тогда смысл?

Для чего используют локирование

Рынок форекс бывает непредсказуем, и трейдеру приходится ограничивать убытки, если сделка открыта неудачно. Обычно, для этого используют стоп-лосс (Stop loss): когда он срабатывает, убыток перестает расти, так как сделка закрывается.

Однако, некоторые трейдеры используют вместо стоп-лосса локирование. В тот момент, когда у трейдера открыта сделка на покупку и цена идет против него — например, вниз — он открывает сделку на продажу таким же объемом. Убыток перестанет увеличиваться, но и зафиксирован не будет, как в случае со стоп-лоссом — ведь сделка остается открытой.

При локировании убыток перестает расти — его компенсирует прибыль от противоположной сделки.В дальнейшем трейдер может развести локирование (выйти из лока — то есть, закрыть обе сделки, когда они выйдут в плюс или ноль) и полностью убрать убыток.

По сути локирование дает трейдеру время подумать, как выйти из минусовой сделки без потерь или даже с прибылью. Но чтобы правильно раскрыть замок (закрыть одну из разнонаправленных сделок таким образом, чтобы убрать или уменьшить убыток), нужен опыт и стратегия работы. Выход из лока может закончиться и убытком.

Самое сложное в локировании — это выход из лока. Если бы все было просто, не было бы убытков у трейдеров.

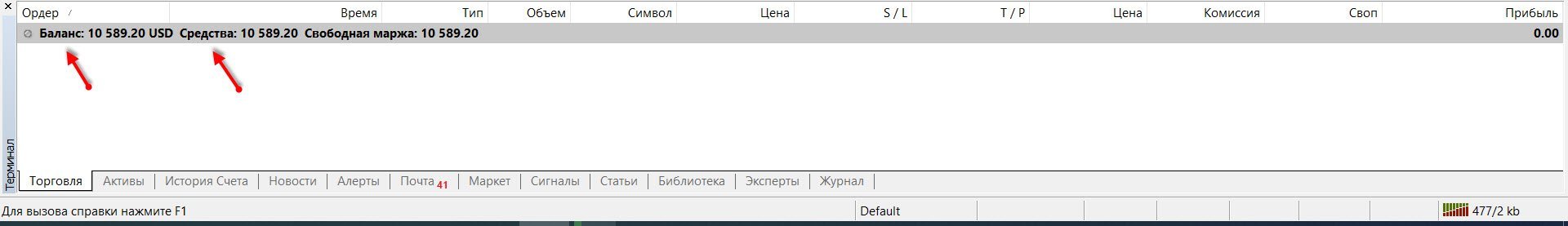

Все ваши деньги отображаются в двух графах в терминале — “баланс” и “средства”.

- Графа “баланс” — это те деньги, которые есть у вас на счету на момент его пополнения и когда все сделки зафиксированы.

- В “средствах” отображаются деньги с учетом открытых сделок.

Например, если у вас на депозите $5000 и не открыто ни одной сделки, вы увидите эту сумму в обеих графах.

Если есть открытая сделка с убытком в $100, то в графе “баланс” вы увидите $5000, а в “средствах” — $4900 с учетом убытка по незафиксированной сделке.

Если вы закрываете сделку, зафиксировав убыток, то в обоих графах отобразиться $4900.

Но если залокируете ее противоположным ордером, то убыток не будет увеличиваться, а на “балансе” останется $5000. Дальше перед трейдером стоит задача, раскрывая замок в нужных местах, довести и графу “средства” с $4900 до $5000.

Разберемся, как это сделать.

Методы выхода из лока

Итак, представим ситуацию, что трейдер не ограничил убытки стоп-лоссом, а решил залокировать сделку, чтобы потери не росли. Рост убытка остановился, сумма на балансе осталась такой же, как и была, но средства уменьшились. Что делать дальше?

Держать открытыми две противоположных сделки до бесконечности нельзя, и своп (взимается при переносе позиции на следующие сутки — если трейдер в течение дня не закроет сделку, это принесет дополнительные расходы) будет увеличивать убытки. Поэтому наша задача — раскрыть лок, причем так, чтобы убытки, которые мы видим в графе “средства”, были компенсированы.

Учитывая, что замок — это две разнонаправленные сделки, обычно одним объемом, то очевидно, чтобы раскрыть его, нужно закрыть одну из них. Но какую? Если мы закроем сделку на покупку, а цена пойдет вверх, то убыток снова начнет расти. Если закроем продажу и цена пойдет вниз, случится тоже самое.

Нам нужно закрыть либо покупку, перед тем как цена начнет падать, либо продажу, перед тем, как она будет расти. Только в этом случае наш плавающий убыток начнет уменьшатся.

Есть два метода, при помощи которых мы предлагаем это сделать — частичный и полный разрыв замка. Но сразу оговоримся: не имея строгой торговой системы, трейдеру нет смысла ни лезть в лок, ни разрывать его.

Локирование — не панацея. Торговые сигналы, уровни для фиксации убытка и профита — все это должно быть отработано, иначе с замком баловаться нет смысла.

Торговых систем существует много, у каждого трейдера она своя. И именно эта система будет подавать вам сигналы, необходимые для разрыва замка. Подойдет любая система — главное, чтобы она была хорошо отработана и прибыльна.

Частичный или полный разрыв замка

Замок мы можем разрывать либо частично, либо полностью.

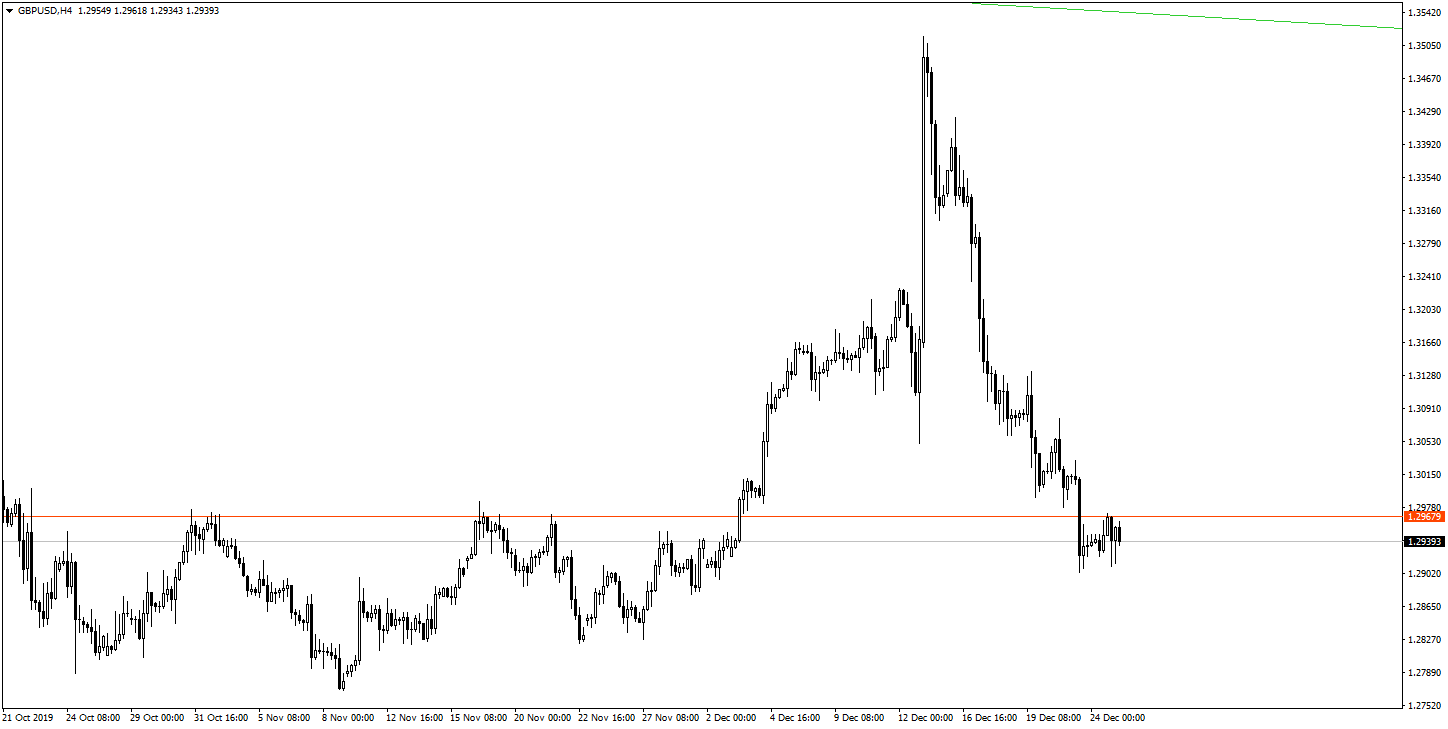

Смотрим на рисунок ниже. Представим, что в данный момент времени у трейдера есть активный лок на 1 лот — то есть, открыта сделка одним лотом на покупку и столько же на продажу.

Ждем, пока торговая система, которую мы используем в торговле, не подаст нам сигнал на сделку.

Пытаться развести лок до получения торгового сигнала не стоит — скорей всего, это закончится лишь увеличением залокированного убытка.

Итак, допустим, что прямо сейчас на графике торговая система, которую использует трейдер, дает нам сигнал на покупку. При этом стоп-лосс по той же торговой системе ставится ниже красного уровня, а тейк профит — на зеленом.

В этом случае трейдер закрывает сделку на продажу, оставляя открытой сделку на покупку.

Дальше, на уровне тейк-профита ставим ордер SELL LIMIT, на уровне стоп-лосса — SELL STOP. Отложенные ордера ставим тем же объемом, каким мы раскрыли лок: если частично — 0,5 лота — значит и SELL LIMIT и SELL STOP также ставим объемом в пол лота, полный разрыв лота – ордера по 1 лоту.

Дальше ждем. Не важно, какой ордер сработает — лимитный или стоповый — как только один сработал, сразу удаляем второй.

Если сигнал отработал хорошо, и цена пошла вверх, то сработает ордер SELL LIMIT, и мы получим новый замок, но уже с меньшим плавающим убытком. Если мы использовали полное раскрытие ордера, то плавающий убыток уменьшился сильнее, чем при частичном.

Но если цена пойдет вниз — против нашего торгового сигнала — и сработает ордер SELL STOP, мы получим новый лок — с бОльшим плавающим убытком. В этом случае для нас лучше, если мы использовали частичный разрыв лока, так как убыток увеличится не так сильно, как при полном.

Помним, что сделку на покупку в нашем замке мы не трогали — она так и осталась открытой.

Очевидно, если трейдер получает сигнал на продажу, он поступает наоборот: закрывает сделку на покупку, на продажу оставляет. Ордера на месте стоп-лосса и тейк-профита выставляем уже BUY LIMIT и SELL STOP.

Если сработал ордер, который увеличил убыток в замке, ничего страшного. Мы терпеливо ждем нового сигнала торговой системы и все повторяем.

Если же сработал ордер, который уменьшил плавающий убыток в локе — смотрим, насколько он уменьшился. Если он упал до нуля, либо стал прибылью — закрываем обе сделки, и на покупку, и на продажу. Тем самым мы полностью убираем замок из нашего терминала, и торгуем дальше в штатном режиме.

Ели плавающий убыток остался, хоть и уменьшился, оставляем замок до получения следующего торгового сигнала. Получили сигнал — повторили все действия. И так до тех пор, пока убыток в замке не исчезнет.

Что лучше: полное или частичное раскрытие лока?

Как вы поняли, у обоих методов есть свои недостатки и преимущества. Мы бы рекомендовали использовать стандартные правила манименеджмента. Оцениваем расстояние до стопового ордера и уже исходя из него и размера вашего депозита принимаем решение о том, какую часть лока раскрыть.

Наша рекомендация: если цена пойдет не в вашу сторону, и сработает ордер, который увеличивает плавающий убыток в локе, то размер этого убытка не должен увеличиться больше, чем на 3% от вашего депозита.

Приведем пример. Представим, что у вас на депозите $10 000, и замок закрыт одним стандартным лотом на паре EURUSD. Вы получаете сигнал на покупку. От места, где вы раскрываете лок, закрывая продажу, и до уровня, где вы устанавливаете ордер SELL STOP — 30 пунктов цены. Это значит, что даже если цена пойдет против вас и сработает SELL STOP, плавающий убыток увеличится на 30*$10(стоимость одного пункта при объеме 1 лот по паре EURUSD)=$30.

$300/$10 000*100% = 3% от депозита. Мы не превышаем 3% потерь, поэтому ордер можно раскрыть полностью.

Если же до уровня постановки ордера SELL STOP 60 пунктов, то убыток увеличится уже на $600, что составит 6%. Это высокий риск, и мы рекомендуем использовать частичное раскрытие лока — на 0,5 лота. В этом случае риск составит допустимые 3% от депозита.

Чем локирование отличается от хеджирования

По сути это одно и тоже. Просто локирование — термин сугубо рынка форекс, когда противоположная сделка открывается в одном терминале, по одной паре. Хеджирование – более обширное понятие. Попробуем привести пример.

Вы купили через терминал Metatrader пару EURUSD — то есть, продали доллары и купили евро. А для подстраховки пошли в банк и там купили определенное количество долларов, чтобы уменьшить риски от сделки. Получается, в терминале вы доллары продали, а в банке купили – это и есть хеджирование рисков.

Как видите, по сути, это тоже самое локирование. На практике его не применяют столь примитивно.

Другой пример: крупный прайм-брокер – поставщик ликвидности — получает много заказов от брокеров на покупку доллара. Он их выполняет, продавая эту валюту. Если доллар начнет расти, поставщик ликвидности окажется в убытке — его не окупит та комиссия, которую он получает по сделкам. Если же доллар упадет, он наоборот, получит дополнительную прибыль к той, что получит на комиссиях.

У поставщика ликвидности есть выбор: оставить все как есть и надеяться получить дополнительную прибыль от падения валюты, либо не рисковать и хеджировать сделку. Для этого он просто купит нужный объем долларов — теперь, куда бы цена не пошла, он не получит ни прибыли, ни убытков от разницы курсов, но будет иметь гарантированный доход от комиссии по сделкам.

Может быть много примеров, когда на рынке понадобится хеджирование. Об этом мы расскажем в следующей статье.

Выводы

На наш взгляд, применение локирования вместо стоп-лосса особого преимущества не дает. Не столь важно, где отображается ваш убыток — в графе “средства” или “баланс” — он от этого таковым быть не перестает. Можно просто закрыть убыточную позицию и заработать прибыль в другой сделке, которая перекроет убыток.

Вместе с тем, при выходе из лока можно наделать много ошибок, особенно новичку. Например довести объем или количество сделок до больших размеров. Большие объемы могут привести торговлю к margin call (принудительное завершение сделки вашим брокером).

Если рынок во флете, разруливание лока может затянуться на неопределенное время, и с баланса счета брокер начнет удерживать своп. У новичка может начаться паника и он наоткрывает кучу ненужных ордеров, которые в итоге закроет с убытком.

По сути локирование — это не что иное как отложенный стоп-лосс, который позволит вам переждать непонятную для вас ситуацию на рынке. Однако, мы встречали трейдеров, которым психологически проще работать с локами. Это, пожалуй, единственное их преимущество для неопытных трейдеров.

Тем не менее, мы не рекомендуем новичкам пытаться разводить замок. Только опытные трейдеры могут выходить из лока с минимальными потерями или в плюс.

Редактор материала Татьяна Захарченко Трейдинг-эксперт (опыт 10 лет) С 2011 года в индустрии финансовых рынков как трейдер. Практикую скальпинг, разгонные стратегии. Среднесрочные, долгосрочные реже.

Локирование позиций – иллюзия грааля или панацея от убытков?

Здравствуйте, друзья форекс трейдеры! Сегодня хотелось бы затронуть тему, о которой вы часто просите рассказать. А именно, – Локирование позиций на Forex. Если кратко, то Локирование позволяет избежать убыточных сделок. То есть вы сможете открывать 100% прибыльных сделок по вашей стратегии. В теории.

На практике же, как вы наверняка догадались, существует немало подводных камней. Итак, в этом материале мы обсудим: что такое локирование позиций на валютном рынке, плюсы и минусы этого подхода, как и когда его возможно применять, на что обращать внимание, а также различные тактики работы с “локами” (залокированными ордерами).

Что же такое локирование?

Выше показан график, на котором открыта валютная пара GPBUSD. Таймфрейм Н1, то есть это часовой график.

Давайте попробуем продать:

Мы продаём 0,1 лота. Проходит некоторое время, и цена уходит вверх. На данный момент наша позиция находится примерно в 12 пунктах убытка:

Давайте теперь откроем по текущей цене сделку на покупку с таким же лотом:

Открывается сделка на покупку с лотом 0,1:

В данный момент мы имеем одновременно 2 сделки. Одна сделка на продажу с лотом 0,1 и одна сделка на покупку с таким же лотом, но по разным ценам. Расстояние между нашими позициями равно примерно 12 пунктов:

Сейчас мы открыли лок. То есть поставили наш график на замок. И теперь, когда цена будет изменяться, наш убыток будет оставаться примерно на одном и том же уровне. Так как прибыль от позиции на покупку будет компенсировать убыток от позиции на продажу.

Сейчас мы можем видеть, что цена растёт:

У нас увеличивается убыток по сделке на продажу, но в то же время наша открытая сделка на покупку приносит прибыль и таким образом общий убыток остаётся на одном уровне, около 12 пунктов. Эти две позиции являются “залокироваными”.

Так, мы приходим к определению, что локированные позиции – это противоположные длинные и короткие позиции одинакового объема, открытые по одному и тому же инструменту на одном торговом счету.

Установка лока означает открытие сделки противоположного направления. К примеру, была создана сделка на покупку, а противоположная сделка стала на продажу. Для чего мы это делаем? Для того, чтобы предотвратить дальнейший рост убытка в случае неправильного открытия первоначальной сделки. Таким образом, мы фиксируем наш общий убыток на одном уровне.

Выход из Лока

Нам интересно выйти из этой ситуации и закрыть обе сделки с прибылью. Закрытие обеих позиций есть ни что иное, как выход из лока. Они не обязательно могут быть закрыты с прибылью. Это может быть и убыток. Но тем не менее закрытие локированных позиций называют выходом из лока.

Это самое сложное, что есть в локировании. Иначе, если бы всё было так просто, все бы этим пользовались и были бы уже миллиардерами. В основном все подводные камни у этой техники заключаются именно в выходе из лока.

В идеале, нам нужно, чтобы вначале одна позиция оказалась в прибыли, то есть что бы цена пошла вверх и позиция на покупку оказалась в прибыли. Мы её закрываем, а затем цена разворачивается и приносит прибыль по нашей позиции на продажу. И в результате у нас обе позиции закрыты с прибылью. Но в реальности всё не происходит так гладко.

Допустим, цена ушла вверх, мы закрыли позицию на покупку с какой-то прибылью. Но наш убыток по позиции на продажу продолжает расти. Цена идёт выше, и мы решаем открыть новую позицию на покупку:

И что происходит дальше? Возможно, мы опять закрываем новый buy с прибылью, а цена вновь идёт выше. Таким образом, у нас расстояние между залокированными ордерами увеличивается. Если в начале это было 12 пунктов, то сейчас это уже 16 пунктов:

И этот рост может привести к 100 пунктам и выше. И чем больше будет расстояние между залокированными ордерами, тем сложнее выйти из этого лока. При этом хочется, чтобы или обе позиции были закрыты в плюс или хотя бы их общая сумма, была положительной.

Допустим мы закрыли позицию на покупку +10, а позицию на продажу -5. Таким образом 5 пунктов будут в плюсе.

Сейчас мы можем видеть, что цена на графике опустилась вниз:

Давайте попробуем закрыть нашу позицию на продажу и таким образом выйти из неё с прибылью.

Закрываем и видим:

У нас осталась позиция на покупку с убытком в 21 пункт. Причём мы открыли её для того, чтобы защититься от убытка по продажам.

Теперь нам остаётся открыть новый ордер на продажу если мы и дальше будем следовать стратегии локирования:

Мы вновь открываем ордер с тем же лотом 0,1, но теперь уже на продажу:

Расстояние в начале стратегии было 12 пунктов. Теперь оно составляет уже 17 пунктов:

Для нас это не выгодно, ведь если лок шире, значит его сложнее будет разрулить в плюс. Таким образом, мы переходим к вариантам выхода из лока.

Варианты выхода из лока

Самое простое, что можно сделать, закрыть одну позицию в плюс и дождаться пока цена вернётся, чтобы закрыть вторую позицию в плюс. Но, это опять же, если цена вернётся. Чтобы привести второй вариант в действие, нам потребуется определить тренд валютной пары.

Если у нас образовался лок, то дожидаемся, когда цена выйдет за пределы этого лока и в этот момент определяем, в каком направлении следует тренд. В данном случае можно предположить, что присутствует тренд вниз:

Цена выходит вниз за пределы лока. Мы можем предположить, что в наличии медвежий тренд и открыть ещё одну позицию на продажу с тем же лотом в сторону основного тренда:

Что делаем дальше? У нас имеется две позиции на продажу по нескольким разным ценам. И при этом у нас остаётся одна позиция на покупку. Нужно дождаться, когда прибыль по двум позициям продаж суммарно превысят убыток по покупкам. Как только это происходит, либо закрываем все позиции в ноль, либо же закрываем убыточную позицию на покупку, а далее отслеживаем обе позиции на продажу.

В целом, наша задача, когда суммарная прибыль по продажам станет равна убытку по покупке, закрыть убыточную позицию и дальше отслеживать уже только два ордера с прибылью. Мы открываем дополнительную позицию в сторону текущего тренда и ждём, когда убыток по позиции против тренда станет равен прибыли по двум позициям по тренду. Когда этот момент наступает, закрываем позицию против тренда и уже работаем с двумя позициями по тренду.

Это был второй вариант выхода из локированых позиций.

Естественно, здесь напрашивается ситуация, когда мы неправильно определили тренд и цена ушла куда-то вверх. В результате, убыток будет разрастаться по двум позициям на продажу, а прибыль по позициям на покупку будет как минимум в два раза меньше. Что нам остаётся делать в такой ситуации? Мы будем пытаться открыть ещё одну позицию на покупку. А если цена опять развернётся, и мы решим, что неправильно определили тренд, то тогда можно открыть ещё одну продажу и в результате в рынке будет уже 5 ордеров:

Общий убыток будет расти и становиться одним из явных минусов применения локирования на практике. Я сейчас специально рассказываю не только позитивные, но и негативные моменты применения локирования. Чтобы вы не думали, что это какая-то сверхсекретная техника, которая избавит вас от стоп лоссов и вы сможете торговать в прибыль всегда и везде.

Эта техника работает. С ней работают опытные трейдеры. Но она непростая, и я хочу, чтобы вы уяснили это для себя. Выход из залокированых позиций очень и очень непростое дело. Вы уже могли видеть, что по идее мы правильно определили тренд, но цена возвращается наверх:

Здесь у нас может начаться паника. Мы можем открыть ещё одну продажу, что приведет к возрастанию объема залокированых позиций и к росту общего убытка.

В следующем, третьем варианте, наша задача дождаться, когда цена дойдёт до уровня открытия одного из ордеров:

Затем ждём, когда цена пройдёт расстояние между нашими позициями, когда прибыль одной из позиций достигнет в нашем случае 17 пунктов:

Допустим, что цена пошла вниз:

Мы выйдем из продажи и поставим стоп лосс для позиции на покупку чуть ниже уровня, где мы вышли. Если цена пойдет ниже, то у нас получится убыток, но при этом мы выйдем из лока:

Если же цена развернётся, то мы сможем впоследствии дождаться прибыли по второй позиции. Этот вариант, подходит, когда мы выходим из залокированных позиций с убытком. То есть выйти уже хоть как-то, причём минимизировав убыток. При этом остаётся вероятность, что цена развернётся в нужную сторону и нам удастся закрыть вторую позицию с прибылью.

Следующий, четвёртый вариант вновь рассчитан на определение тренда. В данном случае представим, что наш тренд идёт вниз:

После того, как определим тренд, закрываем позиции на продажу, так как они, если судить по нашему анализу, прибыльные. Когда цена уходит ниже, мы закрываем позицию на продажу. Дожидаемся какого-то отката и вновь закрываем позицию на продажу, а покупка у нас продолжает висеть. И как только цена доходит до уровня открытия покупки, мы её закрываем в ноль или в 1-2 пункта. Мы подразумеваем, что сейчас тренд идёт вниз и актуальны только продажи. Поэтому не рассматриваем позицию на покупку для получения прибыли, а просто пытаемся из неё выйти.

В принципе этот же вариант можно применять, если вы работаете, как во втором случае, по тренду. Если вы уверены, что тренд пошёл против вас, то вы открываете противоположную позицию и точно так же из неё выходите. И работаете только с позициями по тренду. А позицию против тренда по возможности закрываете в ноль или в какой-то очень маленький убыток.

Когда цена находится между залокированными позициями, как на скриншоте ниже:

Мы предполагаем, что тренд двинется вниз. Мы можем открыть ещё одну позицию на продажу в соответствии с пониманием, какой сейчас тренд:

И опять же, когда суммарная прибыль по тренду достигает размера убытка по позиции против тренда, мы закрываем убыточную позицию и работаем с оставшимися двумя прибыльными. Если у вас появился большой лок, то можно его уменьшать, открывая вот такие вот позиции внутри лока:

Потому что из маленького лока выйти проще. Можно ещё раз уменьшить лок и закрывать прибыльные позиции. Таким образом мы стараемся выйти из сложившейся ситуации.

Ещё один, пятый вариант, выхода из лока, когда цена находится между двумя позициями и при этом намечаются какие-то экономические новости или выход какой-то статистики. Вы внимательно следите за импульсом, который появится после этих новостей, и открываете дополнительные позиции в сторону импульса. К примеру, цена находится между позициями:

Мы знаем, что сейчас выходит статистика, связанная с валютной парой. Когда она выйдет, следим за импульсом. Если вы замечаете, что идёт резкое движение вниз, начинаете открывать дополнительные позиции на продажу или же на покупку, если видите, что импульс двинулся вверх. Как только суммарная прибыль по этим позициям превышает убыток по противоположной позиции, закрываете её, и работаете с оставшимися прибыльными позициями. Это как вариант выхода из лока по импульсам. Так же можно экспериментировать с размерами позиций.

К примеру, если вы уверены, что тренд двигается вниз, то можно открыть противоположную позицию в двое меньшего размера. Не 0,1 лота, а 0,05. В таком случае, наш убыток будет разрастаться чуть медленнее по убыточной позиции. И, в то же время, вы замедляете рост убытка по основным позициям.

Сейчас я перечислил базовые варианты выхода из локированных позиций. К слову, их существует великое множество. Как основанных на уровнях поддержки / сопротивления, так и на различных индикаторах или с применением мартингейла.

В целом я хочу, чтобы вы поняли, что локирование даёт фиксацию убытка на одном уровне, но выйти из этого убытка с прибылью весьма непросто. Это требует опыта и понимания того, что вы делаете.

Плюсы и минусы локирования

Вначале статьи, я в основном говорил о минусах техники локирования, чтобы показать вам сложность этой техники. Но давайте рассмотрим плюсы:

- Самый главный плюс локирования – это психологический момент, когда вы просто не закрываете сделки по стоп лоссу. Вы всегда закрываете сделки в плюсе. Это даёт вам некую иллюзию контроля над ситуацией. Однако по сути, лок – это тот же стоп лосс, но только отложенный во времени. Вы так же могли бы зафиксировать убыток, а затем взять какую-то дополнительную прибыль, которая перекрывает убыток. Однако психологически локирование воспринимается так, что вы всё время закрываете обе позиции в плюс. Таким образом, самый главный плюс локирования – это психологический комфорт.

- Локирование позволяет переждать неясное время, когда происходят зигзагообразные движения на графике. Когда нет чёткого тренда, вроде подобного:

Когда можно нахватать кучу стоп лоссов, локирование становится явным преимуществом. Так как вы не получаете лишних убытков. Вы, опять же, не переживаете за какие-то допущенные ошибки, когда вы неточно вошли в рынок, раньше времени закрыли позицию или, не дожидаясь стоп лосса, закрыли сделку в минус.

- У вас появляется время, чтобы спокойно всё обдумать, так как позиция не уйдет в какой-то большой минус. Самое главное преимущество локирования, помимо психологического момента, – работа на нетрендовых парах и ситуациях, когда происходят сильные зигзагообразные движения без чёткого тренда. В таких местах работа с локом имеет действительное преимущество.

А теперь перейдём к минусам техники локирования.

- Естественно, главный минус, это сложность с выходом из локов. Тяжело не наделать ошибок и выработать технику, подходящую именно вам, для выхода из локирования и самое главное правильно её применять.

- Очень легко нарастить объем лока и его размер дополнительными ордерами. А после стараться разруливать их. Если ордеров очень много, то это может привести к маржин-коллу.

- Для многих такая техника не комфортна, потому что, если вы долго не можете разрулить лок, то начинают начисляться свопы. Вы платите спред или комиссию за открытие сделки не один раз, а два и более, так как позиции две или больше. И поэтому расходы на брокерское обслуживание несколько увеличиваются.

- Кроме того, если у вас пояляется неуверенность или паника, то можно наоткрывать кучу непонятных ордеров и в результате закрыть их с убытком. Вы можете решить, что “пусть не будет прибыли, но хотя бы выйду из этой ситуации” и закроете ордер с минусом. И тогда смысл применения локирования теряется. Как вы заметили, у локирования существует как психологический плюс, так и минус. Так же как у техники стандартной работы с тейк профитами и стоп лоссами.

Советы по применению локирования

Во-первых, как мне кажется, эта техника, прежде всего, предназначена для работы внутри дня на зигзагообразных движениях. Когда нету чёткого тренда. Это прослеживается к примеру, у пары GBPUSD:

Также подходят такие пары, как GBPJPY или EUR/JPY. То есть пары, подверженные зигзагообразным движениям при торговле внутри дня. При этом нужно стараться ставить небольшой тейк профит. Стараться открывать лок как можно раньше при развороте рынка против вас, чтобы убыток был минимальным. И внимательно отслеживать график, чтобы зарабатывать на любом откате. Иначе нет смысла от использования локов. Наша задача не просто выйти из лока, но и получить прибыль.

И, естественно я советую вам проверить применение локов вместе с вашей стратегией на вашей любимой валютной паре прежде всего на демо счёте. А также на симуляторе торговых стратегий. Желательно проторговать большое количество ситуаций на истории. И посмотреть, как бы вы выходили из локированных позиций.

А иначе может получиться, что либо у вас не хватает мастерства для работы с этой техникой, либо она не подходит для вашей стратегии, либо она не подходит для вашей валютной пары или таймфрейма. Поэтому всё нужно досконально проверять, чтобы быть абсолютно уверенным в работоспособности техники.

В завершение

Подводя итоги, хочется повторить, что локирование – это техника не для новичков. Им я рекомендую использовать локирование только на демо-счёте и при этом для каких-то долгосрочных тренировок на будущее.

Техника должна использоваться с небольшими тейк профитами. Расстояние между залокированными позициями должно быть как можно меньше. И лучше всего она работает на зигзагообразных движениях рынка. Когда нет чёткого тренда на графике. Как мы с вами обсудили, у техники локирования есть свои плюсы и минусы, и применять её стоит с большой осторожностью, имея за плечами торговый опыт. И желательно немалый. Следует проверять стратегию на демо-счёте и в тестере стратегий.

Локирование на Форекс и как из него выйти (примеры). Сравнения со Стоп Лосс и запреты в США

Что такое локирование на рынке Форекс, отличия от Стоп Лосс. Для чего его используют и почему в США были введены запреты на него. Стратегия локирования, примеры сделок, преимущества и особенности использования методики.

В настоящее время существует множество как проверенных, так и достаточно спорных способов ведения эффективного трейдинга. Локирование позиции в Форекс смело можно отнести к второй – спорной категории. Торговые системы использующие данную методику часто получают противоречивые отзывы и подвергаются сильнейшей критике со стороны представителей и технического, и фундаментального анализа.

Тем не менее данная методика ведения торговли существует не одно десятилетие, и некоторым трейдерам удалось построить на ее основе прибыльную торговлю.

Рассмотрим подробнее на примере рынка Форекс локирование, его особенности, преимущества и недостатки.

- Что такое локирование на Форекс простыми словами и в примерах

- Как работает локирование на примере

- Стратегия локирования на Форекс

- Как выйти из замка – способы выхода из локирования

- Что выбрать: Локирование или Stop Loss

- Зачем используют локирование: когда в этом есть смысл и когда нет

- Официальный запрет на локирование в США

- Преимущества и недостатки локов в торговле на Форекс

- Советы при локировании

- Заключение

Что такое локирование на Форекс простыми словами и в примерах

Термин локирование происходит (от англ. «lock» или рус. «замок») – это способ ведения торговли путем выставления позиций разной направленности по единому инструменту, с одного торгового счета.

«Замком» в данном случае является сама конструкция выстроенная из двух противоположных ордеров.

Как работает локирование на примере

Допустим, трейдер открыл длинную позицию (Buy) объемом 0.1 лот по валютной паре евро доллар (EUR/USD). При открытии короткой позиции (Sell) в 0.1 лот по евро доллар (EUR/USD) образуется «Lock» («замок»). Название конструкции далеко не безосновательно. Две позиции «замкнулись» – локировались (блокировались). Теперь вне зависимости от движения цены убыток по одному ордеру будет перекрываться пропорциональной прибылью другого ордера. Теоретически так будет происходить до тех пор пока трейдер не осуществит выход из «замка» – действия направленного на закрытие одного из противоположных ордеров, либо обоих сразу.

В большинстве случаев, локирование на Форекс выполняет те же функции, что и «Stop Loss». Однако, срабатывание стоп-ордера изменяет эквити и баланс торгового счета (убыточная позиция их уменьшает). При локировании же, открытие противоположного ордера никак не сказывается на балансе, уменьшается только второй показатель.

- Таким образом трейдер пытается избежать убытка создавая «замок» вместо выставления «Stop Loss».

Простыми словами локирование можно определить, как – открытие в противовес имеющейся позиции ордера обратной направленности с целью ограничения убытков на торговом счету.

С одной стороны это может сыграть злую шутку с трейдером. Ведь если и во второй раз направление цен будет истолковано ошибочно, то придется открывать третью позицию, после третьей четвертую и так далее. Произойдет «раздувание» депозита. Ордера станет сложно контролировать, а дилинговый центр будет снимать существенную комиссию за перенос позиции. При таком раскладе дел неминуема потеря всех средств (Margin call).

Существенным позитивным моментом в данном случае выступает психическое состояние инвестора. С одной стороны происходит обманчивая подмена стоп ордера на «замок», с другой, трейдер в данной ситуации остается более спокойным и сконцентрированным. Его депозит все еще цел и есть возможность выправить ситуацию.

На сегодняшний день техника локирования имеет несколько разновидностей.

В зависимости от объема и количества открываемых позиции выделяют:

- Полное локирование – это локирующая позиция равна объему локируемой;

- Частичное локирование – объем локирующей позиции меньше локируемой;

- Тройное локирование – это локирующий ордер превосходит локируемый по объему, либо количество локирующих ордеров более одного.

Исходя из момента открытия противоположной позиции, есть следующие виды локирования:

- Отрицательное – это локирующий ордер открывается при убытке в локируемой позиции;

- Положительное – это локирующий ордер открывается при появлении прибыли по локируемой позиции;

- Нулевое – локирование производится, когда локируемый ордер вышел в «безубыток».

В зависимости от выбранной торговой стратегии и торговой системы, могут применяться различные способы локирования, как по отдельности, так и совместно.

Стратегия локирования на Форекс

Существует множество основанных на локировании стратегий торговли. Тем не менее, в конечном счете любому трейдеру приходится создавать свою торговую систему, в зависимости от своих психологических качеств и торговых предпочтений. Рассмотрим самую простую торговую стратегию положительного локирования на Форекс.

Трейдер выбирает любую торговую пару и открывает позицию по тренду с рыночным исполнением. После открытия «основной» позиции, необходимо выставить обратный ордер с отложенным исполнением по тому же торговому инструменту, на максимально близком от цены (а, следовательно, и от «основного» ордера) расстоянии.

В случае прибыльности основного ордера, локирующий ордер используется в качестве Trailing Stop до вывода позиции на необходимый уровень прибыльности. Если же основной ордер показывает убыток, то происходит срабатывание отложенного локирующего ордера, образуется «замок» – убытки по основному ордеру ограничены.

Трейдер переходит к работе с локирующим ордером.

В идеальном варианте при появлении прибыли в локирующей сделке, она закрывается с использованием Trailing stop. Ценовое движение возвращается в тренд и выставляется новый «обратный» отложенный ордер, который сопровождает первоначальную (основную) сделку по тренду. При достижении уровня «безубытка» на депозите рекомендуется постепенно увеличивать расстояние между основным (действующим) ордером и заново выставленным отложенным ордером.

Когда прибыль достигает заданного уровня, ордера закрываются.

Необходимо отметить, что описанная выше ситуация это идеализированный вариант развития событий. На практике после вхождения в позиций «замок», существует много гораздо более мрачных альтернатив развития ситуации.

Вопрос как выйти из замка на Форекс или разлокировать позицию без убытка для депозита – основной «краеугольный камень» всей системы.

Как выйти из замка – способы выхода из локирования

Существуют различные способы выхода из локирования. Ключевым моментом в данном случае является не просто выход из сделок, умение закрыть их с прибылью.

Рассмотрим самые популярные из них:

- Если цена находится между залокированными ордерами, существует возможность воспользоваться фундаментальными факторами. При выходе значимых новостей на границе замка открывается дополнительная позиция в сторону предполагаемого движения цены. Сильное ценовое движение может перекрыть убыток и сформировать прибыль;

- При достижении ценою точки разворота закрыть прибыльную сделку и попробовать дождаться выхода второго ордера в безубыток. Закрыть второй ордер с минимальной прибылью, либо выставить Stop Loss и производить его движение соразмерно с ростом прибыльности сделки.

- При срабатывании отложенного локирующего ордера, дождаться отката его цены в точку открытия и закрыть позицию. Дать основной позиции стать прибыльной.

- Если установилось устойчивое ценовое движение в сторону локирующей позиции, увеличить эту позицию или количество таких ордеров. Следует дождаться выхода торговли в безубыток и закрыть ордера. Можно закрыть основную позицию и дождаться прибыльности локирующих.

- При возвращении цены к значениям открытия лока и консолидации ценового движения рядом с данным уровнем, нужно закрыть прибыльную позицию. Если движение цены снова пойдет в убыточном направлении, открыть новую локирующую позицию, но значительно меньшего объема. В ином случае дождаться выхода основного ордера в безубыток.

- Если движение цены вернулось к предполагаемому первоначально направлению, а котировки значительно отдалились от локирующего ордера, увеличивая его убыточность, то необходимо произвести закрытие данной позиции используя для минимизации потерь ценовые откаты.

Что выбрать: Локирование или Stop Loss

Если использование Stop Loss в трейдинге – незыблемое правило большинства трейдеров, то с локированием ситуация обстоит совершенно иначе.

Всех трейдером можно подразделить на две большие категории. Одни категоричны и не признают эффективность данного способа ведения торговли, яростно отрицая возможность использования «замков». В свою очередь оставшаяся часть трейдерского сообщества относится к методике сдержанно-позитивно, допуская наличие положительных результатов при наличии у трейдера значительного торгового опыта.

Сравним технику торговли при наличии стоп-ордера с стратегией локирования позиции на конкретном примере.

Откроем одновременно две позиции по одному и тому же торговому инструменту используя разные торговые терминалы и счета. В каждом случае шаг для принятия решения (закрытия или локирования позиции) будет равен 40 пунктов.

В терминале была открыта позиция на покупку GBP/USD (1), однако, ценовое движение не оправдало ожиданий трейдера, поэтому он локирует сделку открытием ордера (2). Переждав в «замкнутой» позиции неблагоприятное движение цены и её выход на 40 пунктов выше значений открытия первого ордера, трейдер закрывает его (3).

В таком случае в терминале остался один открытый ордер – локировавший закрытую позицию. Дождавшись выхода торгового счета в безубыток последний ордер так же закрывается (4). Можно заметить, что прибыль по данной серии сделок равна – 0.

Теперь следуя идентичной логике, рассмотрим второй возможный вариант, при этом исключим использование локирования в качестве средства ограничения убытка. Очевидно, что открытая длинная позиция GBP/USD (1) в данной ситуации будет закрыта по Stop Loss на уровне выставления лока в первом варианте (2). В данном случае депозит трейдера потерпит убытки. Для компенсации убытков продолжим поиск точек входа в сделку. Трейдер, как и в первом случае, распознает разворот цены и задумается об открытии короткой позиции. Для точности сравнения откроем позицию Sell на уровне (3). Цена сохранила свое нисходящее движение и в скором времени потери депозита были компенсированы, трейдер закрыл позицию (4).

Проанализировав два варианта, базирующихся на идентичной логике принятия решений, но с использованием, в одном случае локирования, а в другом стоп-ордеров, можно сделать вывод, что торговый результат будет одинаковым. Однако нет однозначного ответа, что выбрать: локирование или Stop Loss. Это зависит от навыков и торговой тактики трейдера. В отдельных ситуациях оба метода могут принести пользу.

Alpari — самый крупный профессиональный Форекс брокер в России, работающий с 1998 года, регулируется FSA, TFC. Альпари работает более 20 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

У Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов.

Минимальный депозит для открытия ECN счета на MetaTrader 4 — $300, для последней версии платформы MetaTrader 5 — $500.

Брокер RoboForex работает более 10 лет и позволяет торговать всеми валютными парами. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования до 5 000 000 EUR. Получено более 10 наград, включая IAFT Awards, International Business Magazine Awards и другие. Компания является официальным спонсором BMW M Motorsport.

Зачем используют локирование: когда в этом есть смысл и когда нет

Существует несколько совершенно разных категорий трейдеров, которые в своей торговле используют локирование.

Самая большая группа – это трейдеры новички. Использование ими локирования объясняется неосознанным желанием избежать переживаний в связи с уменьшением торгового депозита, надеждой переждать неблагоприятную ситуацию на рынке и, конечно, выйти с прибылью из «замка». В большинстве случаев достижение таким способом психологического комфорта не помогает трейдеру в получении прибыли. Каждый выход трейдера новичка из «замка», сопровождается открытием нового локирующего ордера на еще большем расстоянии от локируемой позиции. В итоге, рано или поздно эквити счета становится настолько низок, что система брокера не позволяет залокировать позицию. Дальнейшее движение цены в сторону локирования оставляет трейдера без депозита. Использование локирования в данном случае очевидно бесполезно.

Другой категорией трейдеров локирующих позиции являются трейдеры профессионалы. Это сравнительно небольшая по численности группа.

Как правило, локирование осуществляется ими в сочетании с другими методами ведения торговли в рамках хорошо отработанной торговой системы. В таких торговых системах зачастую предусмотрено несколько запасных вариантов выхода из «замка», ведется фундаментальный анализ по торговому инструменту и используются торговые советники для локирования. Применение лока в данном случае является оправданным, так как придает торговой системе большую гибкость и устойчивость.

Официальный запрет на локирование в США

С 15 мая 2009 года Национальная фьючерсная ассоциация (NFA) ввела в США запрет на локирование позиций. Данный запрет обязателен для выполнения всеми брокерами-членами NFA. Представители ассоциации рассматривают локирование как экономически необоснованный торговый процесс, который не позволяет трейдеру в полной мере осознать объемы своих финансовых расходов.

В NFA считают, что риски от такой торговли в разы превышают возможные торговые преимущества.

На практике некоторые дилинговые центры все же представляют возможность одновременного открытия разнонаправленных ордеров по одному инструменту на одном торговом счете.

Руководство брокеров справедливо полагает, что запрет на локирование приведет к оттоку клиентов из организации к конкурентам, а этого никому не нужно.

Поэтому многие брокеры имеют свои представительства не только в США, но и иных юрисдикциях, что позволяет проводить необходимые сделки минуя законы США и требования NFA.

Некоторые брокеры-члены NFA все же предоставляют локировать позицию на территории США, но как это возможно? Дело в том, что официальная отчетность для NFA составляется не через систему торгового терминала MetaTrader 4, а через отдельную систему в бэк-офисе. Данная система связывает разнонаправленные ордера открытые по одному инструменту воедино, то есть -2+2=0 или 2-2=0, что в итоге не считается нарушением (система попросту не видит такие ордера). В отчете сделки представляются в виде «тикетов», где тикет – суммарное количество ордеров за отчетный период.

Работать с такими брокерами в США можно, но в случае возникновения спорных ситуаций трейдер рискует остаться без поддержки NFA.

Преимущества и недостатки локов в торговле на Форекс

Локирование как и любой инструмент трейдера имеет свои положительные и отрицательные стороны.

К преимуществам метода относятся:

- Состояние психологического комфорта (основное преимущество). При закрытии позиции стоп-ордером происходит уменьшение размера депозита. При серии неудачных сделок депозит «тает на глазах». В таком положении трейдер испытывает сильнейший шок и переживания. Локирование дает трейдеру второй шанс, несмотря на закономерное уменьшение эквити, состояние торгового счета остается неизменным до выхода из замка. Наличие исключительно прибыльных сделок в отчете Metatrader 4 несомненно воодушевляет инвестора;

- Уменьшение количества убыточных позиций. Не для кого не секрет, что на финансовых рынках бывают ситуации, когда движение цены не поддаются никакому логическому обоснованию. При рыночном «шуме» велика вероятность ложного срабатывания Stop Loss, появляется много убыточных позиций. Локирование является одним из способов избежать увеличения убыточности торговли;

- Получение временного преимущества для принятия решения. Так как при вхождении позиции в «замок», происходит с одной стороны ограничение дальнейшей убыточности, а с другой позиция остается открытой, то у инвестора появляется возможность обдумать свои дальнейшие действия.

Недостатки метода:

- Трудоемкость выхода из «замка». С легкостью открытые позиции в начале трейда обязательно приведут к сложностям выхода из них. Как правило, осуществить выход из замка с прибылью может только трейдер, умеющий анализировать рынок. Такие трейдеры и открытие позиций осуществляют на анализа, что закладывает дальнейшие предпосылки успешного закрытия лока. Трейдеру – новичку выйти из локирования будет крайне сложно;

- Блокирование части средств депозита. Особенно актуальным данный момент будет для трейдеров не обладающих значительными средствами на депозите. Несмотря на то, что при локировании размер депозита не уменьшается, а убытки блокируются, размер эквити становится меньше и система брокера в определенный момент не даст трейдеру открывать новые позиции в том числе и локирующие.

- Риск увеличения объема лока. Данное свойство локирования похоже на мартингейл. В надежде перекрыть убытки, трейдер может открывать локирующую позицию больше основной. В итоге объем ордеров в «Замке» будет расти и в конечном итоге депозит трейдера будет потерян.

- Повышение расходов на обслуживание сделки брокером. При открытии каждого ордера трейдер уплачивает своп брокеру, если ордера открываются часто и закрываются без прибыли, то размер таких расходов может стать существенным. Также положение ордеров в «замке» может продолжаться не один день, а иногда и неделями. За перенос открытой позиции на следующий торговый период будет также взиматься плата – своп. При длительном удержании позиций своп может достигнуть значительных размеров.

- Сильное психическое напряжение. Одним из достоинств локирования является ощущение психологического комфорта. Однако, у этой «медали» есть и обратная сторона. Локируя позицию, трейдер на время уходить от проблемы. Однако, невозможность выйти из «замка» и увеличении объемов лока, рано или поздно дадут о себе знать. Трейдер устает, понимает, что проблема которую, казалось, он избежал открытием встречного ордера опять возникла и в кратном размере. Такой расклад может повергнуть даже опытного инвестора в отчаяние.

Советы при локировании

Рассмотрим несколько рекомендаций использующим локирование трейдерам-новичкам.

Как показывает практика большинство новичков испытывают трудности с выходом из «замка» и переживают по поводу незакрытых убыточных ордеров.

В данном случае не стоит переживать из-за убытков, ведь их увеличение локировано. Следует осознать, что лок это такой же Stop Loss, только с возможностью все-таки закрыть позицию в плюсе. Стоп-ордер такой возможности не предоставляет. И наконец, ордера в «замке» могут быть закрыты в любой момент, как и стоп-ордер. Да в данном случае теряются все преимущества локирования, однако, не выйдет за рамки последствий закрытия позиции по Stop Loss.

Для эффективного раскрытия локированных позиций возможно воспользоваться следующими приемами:

- Определяйте момент выхода из «замка» посредством проведения технического анализа. Делайте это так как-будто готовитесь к открытию позиции. Хороший результат даст использование трендовых линий, скользящих средних, определение уровней поддержки и сопротивления. Фибоначчи. Это позволит не только своевременно выйти из «замка», но и увеличит шанс на прибыль;

- Ограничивайте открытие очередных локирующих ордеров и увеличение их объемов, иначе это приведет к раздуванию «замка», утрате контроля над позициями. Следствием беспорядочного открытия множества разнонаправленных ордеров может стать потеря всего депозита;

- Не ориентируйтесь на закрытие прибыльных позиций. Главной задачей в локировании является такой выход из «замка», чтобы после всей серии ордеров ваш депозит остался неизменным, либо увеличился.

- Не стоить спешить в раскрытии «замка». Производите выход из лока только после тщательного анализа рынка. Постоянное наличие открытых убыточных сделок нормальная ситуация для опытного трейдера, депозит которого растет из месяца в месяц.

- Перед использованием метода локирования на реальном счете, отработайте торговлю в демо-режиме.

Заключение

Несмотря на всю противоречивость локирования, данный способ может стать эффективным средством ограничения убытков. Это становится возможным при использовании его опытным трейдером в рамках хорошо выверенной торговой системы.

Частичное, либо тройное локирование позволяют увеличить гибкость торговой системы, что при использовании стоп-ордеров не всегда возможно.

Для некоторых эмоциональных трейдеров локирование может стать хорошим вариантом ограничения убытков, при условии понимания ими всей сути данного способа.

В тоже время применение трейдером-новичком данного торгового инструмента может в разы повысить риск потери депозита.

Источник https://ru.brokers.best/schools/lokirovanie-na-rynke-foreks.html

Источник https://tlap.com/lokirovanie-pozitsiy/

Источник https://investingnotes.trade/lokirovanie-na-foreks.html