Опережающие индикаторы — Составляем предсказания валютного рынка

Как предсказывать будущее валютных котировок и как использовать опережающие индикаторы для получения прибыли. Все ответы здесь! Рассматриваем наиболее популярные и эффективные инструменты на рынке Форекс, ищем наиболее эффективное применение в практике торговли на валютном рынке. Практические советы по использованию опережающих индикаторов.

Сигналы для выгодной торговли

Очень часто молодые трейдеры и профессионалы прибегают к услугам индикаторов для анализа ситуации на рынке и увеличения шансов на открытие прибыльной сделки. Такие инструменты можно классифицировать на 2 группы:

- опережающие;

- запаздывающие.

К запаздывающим можно отнести средние скользящие и другие инструменты, позволяющие констатировать и идентифицировать уже имеющиеся изменения на рынке, т.е. отображающие усредненную цену валюты.

Опережающие же индикаторы позволяют получить неплохой профит в использовании стратегий-скальпинга – краткосрочных тактик. Из названия нетрудно догадаться, что данные инструменты позволяют трейдеру «увидеть будущее» и предугадать движение цены.

Самые популярные инструменты

В общем, опережающий индикатор принято называть осцилляторами, поскольку слово obcillo означает «качание». Такие инструменты показывают области перепроданности и перекупленности рынка, очень точно отображают все происходящее на валютном рынке, но не рекомендуется использовать совпадающие осцилляторы в качестве самостоятельной единицы для анализа рынка.

В число самых часто используемых опережающих инструментов входят CCI, RSI, Моментум, Стохастик осциллятор и другие.

Если взглянуть на классический комплекс индикаторов опережения форекс на торговой платформе, то можно заметить, что они показывают движение котировок на основе времени и периодичности отображения графика. Опережающие инструменты выдают опережающие сигналы благодаря колебанию между перепроданностью и перекупленностью, отображая точки для раннего открытия ордеров.

- Перекупленность – это состояние насыщенности рынка спросом, когда рост валюты не прогнозируется.

- Перепроданность – это состояние насыщенности рынка предложением, когда падение курса валюты не прогнозируется.

Применение

Предсказывающие инструменты классифицируются на классические, уже предустановленные в торговой платформе, и любительские, которые разрабатываются трейдерами в совместной работе с программистами. Правильное использование качественного опережающего индикатора дает возможность трейдеру предугадывать движение валютного графика и открывать прибыльные ордера в соответствии с появляющимися сигналами.

Для начала нужно проанализировать осцилляторы, уже имеющиеся в торговой платформе: Стохастик, Parabolic Sar, RSI и линии Боллинджера.

Stochastic

Самым эффективным индикатором разворота считается Стохастик, который наиболее быстро и точно отображает выход валютного графика из областей перепроданности и перекупленности. Профессионалы настраивают Стохастик для графика таким образом, чтобы момент выхода из областей перепроданностиперекупленности совпадал с экстремумами на графиках.

В качестве входа в ордер применяется главная полоса Стохастика, пересекающая области 80 и 20. Но, есть и те, кто используют сигналы пересечения красной линии и зеленой.

Существуют определенные биржевые законы для открытия ордеров на основе Стохастик:

- Приобретение валюты совершается во время пересечения линии перепроданности – 20 вверх.

- Реализация валюты совершается во время пересечения линии перекупленности – 80 вниз.

Parabolic Sar

Еще одним популярным индикатором опережения считается Parabolic Sar. Это прибыльный индикатор forex progress, учитывающий фактор ускорения графика. Формула следующая:

SАR (n+1) = SАR (n) + AF * (E P – SАR (n)), в которой

- SАR (n+1) – обозначение показателей на предыдущем периоде;

- SАR (n) – обозначение показателей в текущий момент времени;

- А F – ускорение, обычно составляющее 2%;

- E P – последний экстремум.

Данный осциллятор применяется для поиска направление тренда. Разумеется, он не будет эффективен во флете, но его очевидным достоинством является четкость в интерпретации сигналов с самого начала и до конца графика. Мгновения изменения движения точек являются сигналами для выхода в рынок открытием ордера.

Очередным инструментом без перерисовки является RSI. Он очень эффективно отображает индекс относительной силы тенденции в определенном таймфрейме. Его суть не отличается от других. Он демонстрирует трейдерам выход графика из областей перепроданности и перекупленности. При этом необходимо тщательно настроить периодичность индикатора RSI к графику стоимости валюты. После этого будут идентифицироваться возможности для выхода в рынок.

Обычно, для открытия ордера используется главная линия, но существует и тактика работы на сигналах пересечения отрезков RSI с красной линией.

Существуют определенные нормы для выхода в ордер при помощи данного инструмента, дающие возможность торговать с максимальной прибылью:

- Приобретение: как только черта RSI преодолеет область перепроданности – тридцать вверх.

- Реализация: как только черта RSI преодолеет область перекупленности – семьдесят вниз.

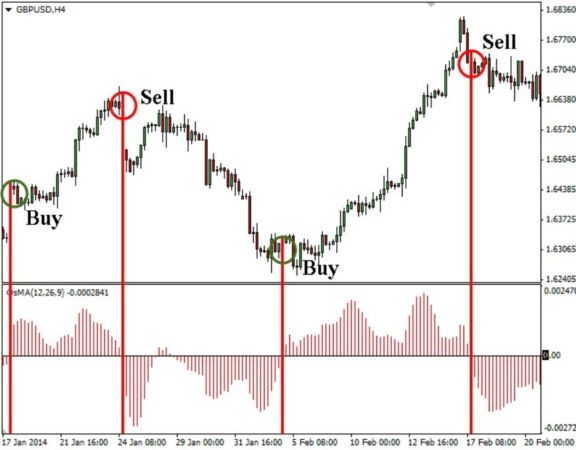

К числу интересных опережающих индикаторов можно отнести еще и индикатор OsМА. Торговая платформа содержит этот предустановленный индикатор под название Mоving Averаge оf Oscillator. Он очень редко применяется в роли опережающего инструмента, преимущественно потому, что является «сводным братом» МАСD. Основным преимуществом этого инструмента является максимально эффективное сглаживание показателей МАСD.

При этом он очень прост в использовании. Он предоставляет отличные сигналы для открытия ордеров во время пересечения нулевого рубежа. Данный индикатор намного быстрее чем МАСD предоставляет возможности для входа в рынок. Также он используется для фильтрации информации предоставленной МАСD, так как он описывает движение каждой японской свечи.

Bollinger bands

Кроме вышеперечисленных осцилляторов, существует еще один прекрасный опережающий прибыльный индикатор линии Боллинджера. Он отображает отклонение валютной котировки от среднего значения.

Линии Боллинджера – это метод выяснить, насколько велико значение отклонения стоимости валютной цены от своего нормального значения в данном таймфрейме. Области перепроданности и перекупленности здесь расположены близко к краям линий. А это значит, что определение этих самых краев очень легко определить даже визуально. Кроме этого полоса Боллинджера позволит увидеть размер волатильности определенных котировок.

Какие именно опережающие сигналы предоставляет трейдерам данный индикатор?

- Пробитие линий говорит о пробитии средних диапазонов стоимости котировок в определенном таймфрейме. Как правило, во время пробития верхних и нижних линий необходимо открывать ордера.

- Кроме этого, прекрасным сигналом про начало новой тенденции считается сужение линий, а затем выход стоимости за пределы среднего диапазона.

- Он отлично предупреждает области флета на рынке, в то время, когда стоимость расположена внутри конверта.

Так, мы познакомились с важнейшим разделом теханализа, называемым опережающими инструментами. Помните, что сам по себе индикатор – это не торговая система для форекс и бинарных опционов, поэтому его нужно использовать только в комплексе с другими аналитическими средствами: инструментами определения направления движения цены, волатильности, силы рынка и многого другого.

Библиотека трейдера

Помимо «запаздывающих», существует еще один тип индикаторов — «опережающие» индикаторы. При помощи таких индикаторов можно попытаться спрогнозировать предстоящее изменение цены. Такие индикаторы лучше применять на спокойных рын¬ках, во времена боковых тенденций. Обычно опережающие индикаторы служат для измерения степени «перекупленности» или «перепроданности» рынка. Считается, что со¬стояние перепроданности является сигналом предстоящего повыше¬ния цен, а состояние перекупленности – повышает вероятность снижения цены. К опережающим индикатором относятся осцилляторы. Рассмотрим наиболее известные и популярные из них.

Индекс относительной силы RSI (Relative Strength Index)

Одним из самых популярных осцил¬ляторов является Индекс относительной силы (RSI). Его ввел Уоллес Уайлдер в статье, опубликованной в журнале «Commodities» (ныне «Futures») в 1978 году. Подробное описание и интерпретация RSI можно найти также в его книге «Новые концепции технических торговых систем» («New Concepts in Technical Trading Systems»).

У. Уайлдер рекомендовал использовать RSI, рассчитанный за 14 дневный период. Кроме этого периода, популярными считаются 9 и 25. В основу расчета значений индекса относительной силы заложен принцип соотношения среднего значения положительных приращений цены закрытия, относительно цены закрытия предыдущего бара, к общей сумме приращений. На участке в 14 дней находится среднее значение всех положительных приращений, затем – среднее значение всех отрицательных приращений. Соотношение среднего значения положительных приращений к сумме средних значений положительных и отрицательных приращений и есть – индекс относительной силы. Полученные таким образом значения индекса умножаются на 100, поэтому, RSI колеблется в диапазоне от 0 до 100. Чем меньше период индикатора, тем более чувствительным к ценовым изменениям он будет. Индикатор RSI показан на рисунке.

Рис.10 Индикатор RSI на графике Tiffany & Co. (TIF)

Для индикатора RSI задаются уровни перекупленности и перепроданности. Зона перекупленности лежит выше уровня 70, а зона перепроданности – ниже уровня 30. Если RSI разворачивается в зоне перекупленности, то велика вероятность последующего снижения цены. Если RSI достигает зоны перепроданности, то велика вероятность повышения цены (см.рис.). То есть осциллятор помогает выявить места возможного разворота цены, но он не позволяет определить, насколько далеко цена после разворота будет двигаться. Поэтому есть смысл фильтровать сигналы и считать значимыми только те, которые возникают по тренду. Для определения направления тренда можно использовать трендовые линии, скользящие средние или другие трендовые индикаторы. На рисунке сигналы осциллятора анализировались совместно со скользящей средней с периодом 13. Сигнал осциллятора считался значимым, если после его возникновения происходил пробой ценой скользящей средней (правило одного дня).

Рис.11 Фильтрация сигналов осциллятора

Кроме анализа индикатора в зонах перекупленности и перепроданности, можно использовать приемы классического графического анализа. Часто фигуры графического анализа образуются раньше, чем на ценовом графике. Линии и уровни поддержки/сопротивления можно строить и анализировать прямо на графике RSI.

Одним из наиболее значимых сигналов, подаваемых RSI, являются расхождения (дивергенции и конвергенции). Если цена достигает нового максимума, а на графике RSI нового максимума нет, то налицо дивергенция – расхождение в показаниях цены и осциллятора. Осциллятор не подтверждает новых максимумов цены, что ставит под сомнение дальнейший рост цены. После такого сигнала можно дождаться пробоя уровня поддержки, построенного по последнему локальному минимуму, сверху вниз и открывать короткую позицию (см.рис.).

Рис.12 Дивергенции и конвергенция на графике Goldman Sachs Group Inc. (GS)

Такой сигнал более значим, если первая вершина индикатора в зоне перекупленности (выше уровня 70), а вторая вершина – вне этой зоны.

Аналогичная ситуация может возникнуть и в зоне перепроданности. Если цена достигает нового минимума, а на графике RSI нового минимума нет, то налицо конвергенция – сигнал для покупки.

Как и все осцилляторы, индикатор RSI лучше использовать в своих системах принятия решений вкупе с трендовым индикатором. Трендовый индикатор будет задавать направление открытия позиции, а осциллятор – время входа в рынок.

Стохастический осциллятор (Stochastic Oscillator)

Стохастический осциллятор (Stochastics) — был разработан Джорджем Лейном (George C. Lane) в 50-х годах ХХ века. Он предназначен для прогнозирования, как тенденций, так и моментов их разворота. Индикатор измеряет соотношение между каждой из цен закрытия и недавним диапазоном максимумов и минимумов за какой-то период времени. Идея состоит в том, что при растущем рынке цены закрытия обычно стремятся к верхней границе диапазона, а при понижении цен — ближе к нижней границе диапазона, за соответствующие временные периоды.

Для более глубокого понимания принципов, заложенных в стохастический осциллятор, рассмотрим рисунок.

Рис.13 Расчет стохастического осциллятора

Выделим на графике произвольно пять рядом стоящих баров (на рисунке – японские подсвечники). Найдем максимальную (H) и минимальную (L) цены среди этих пяти баров. На последнем из этих пяти баров найдем цену закрытия (C) и соотнесем ее со всем выделенным диапазоном. Значения осциллятора определяются по формуле:

Построенный по этой формуле стохастический осциллятор называют «быстрым». Для анализа обычно используется так называемый медленный стохастический осциллятор (), который представляет собой скользящую среднюю с периодом 3 от быстрого. Стохастический осциллятор состоит из двух линий. Кроме уже упомянутой линии в его состав входит также линия %D, которая представляет собой скользящую среднюю с периодом 3 от линии . Линии стохастического осциллятора колеблются в диапазоне от 0 до 100 и обычно никогда не достигают крайних значений благодаря сглаживанию. Отображается стохастический осциллятор в отдельной области под графиком цены. Параметры (5; 3; 3) – это наиболее часто используемые параметры стохастического индикатора. Первый параметр – это количество расчетных периодов, второй – параметр средней для получения линии медленного осциллятора, третий – параметр усреднения для получения линии %D. Конечно же, параметры при желании могут быть изменены.

У стохастического осциллятора, как и многих других осцилляторов, есть свои зоны перекупленности и перепроданности, которые отмечаются соответствующими уровнями. Зона перекупленности находится выше уровня 80, а зона перепроданности – ниже уровня 20. Первым типом торговых сигналов, которые подает стохастический осциллятор, является выход индикатора из зон перекупленности и перепроданности. Когда стохастический осциллятор опускается ниже уровня перепроданности 20, а затем поднимается над ним, поступает сигнал покупки – рынок вышел из зоны перепроданности. И наоборот, когда стохастический осциллятор поднимается выше уровня 80, а затем выходит из зоны перекупленности вниз, поступает сигнал продажи (см.рис.).

Рис.14 Сигналы, возникающие при выходе из зон перекупленности и перепроданности

Второй тип сигнала поступает, если линия %К поднимается выше линии %D. В этом случае нужно покупать. Продавайте если линия %К опускается ниже линии %D. Здесь используется тот же принцип, что и при анализе двух скользящих средних с разными периодами усреднения. Линия %K – быстрая линия, %D – медленная линия. Если быстрая линия %K пересекает медленную линию %D снизу вверх, следует покупать. Если быстрая линия %K пересекает медленную линию %D сверху вниз, следует продавать (см.рис.).

Рис.15 Сигналы, возникающие при пересечении линий и %D

Кроме того, необходимо следить за расхождениями (дивергенциями и конвергенциями). Для анализа дивергенций лучше использовать медленную линию %D. Например, если цена образует ряд новых максимумов, а стохастическому осциллятору не удается подняться выше своих предыдущих максимумов, то это – дивергенция, говорящая о надвигающемся замедлении роста или снижении цены. Если на ценовом графике образуются новые минимумы, но они не подтверждаются новыми минимумами стохастического осциллятора, то можно ожидать повышения цены (см.рис.).

Рис.16 Дивергенция и конвергенции на графике The Blackstone Group (BX)

Так же, как и для Индекса относительной силы RSI, рекомендуется согласовывать показания Стохастического осциллятора с каким-либо трендовым индикатором.

Схождение/расхождение скользящих средних (Moving Average Convergence/Divergence – MACD)

Разность между 12 и 26-дневным скользящими средними цены и представляет собой индикатор схождение/расхождение скользящих средних MACD. Линия индикатора, полученного таким путем, будет колебаться около нулевого уровня. Причем, нулевые значения индикатор MACD будет принимать в местах пересечения скользящих средних, т.к. значения этих средних будут равны (см.рис.).

Рис.17 Индикатор MACD и график Research In Motion Ltd. (RIMM)

Если 12 — дневное скользящее среднее выше 26 — дневного, то MACD будет выше 0, если ниже – то и MACD будет ниже 0. При анализе двух скользящих средних с разными периодами усреднения, более быстрое скользящее среднее будет отражать более свежие ожидания рынка, в отличие от медленного скользящего среднего. А значит, если MACD выше 0, то это – сигнал к началу бычьего тренда. Если MACD ниже 0, то у рынка медвежьи настроения и следует ожидать снижения цены.

Для предвосхищения схождения двух скользящих средних (т.е. движение MACD к нулевой линии), применяют 9 — и периодное сглаживание значений MACD. Полученная таким образом линия называется сигнальной (см.рис.).

Рис.18 Индикатор MACD и график Wal-Mart Stores Inc. (WMT)

При помощи сигнальной линии MACD можно получить более ранние сигналы изменения настроений участников торгов. Если MACD пересекает свою сигнальную линию снизу вверх, то это – сигнал к покупке, если MACD пересекает свою сигнальную линию сверху вниз, то это – сигнал к продаже (см.рис.). Чем дальше от нулевой линии произошло пересечение линий индикатора, тем лучше сигнал. Пересечение линий вблизи нуля обычно говорит о возникновении бокового движения, а в такие периоды на сигналы MACD не следует полагаться.

Рис.19 Сигналы на покупку и на продажу, подаваемые индикатором MACD

Как видно на рисунке, перед тем, как получить сигналы к открытию длинных позиций, которые могли бы принести прибыль, возникли ложные сигналы к покупке.

Также как и другие осцилляторы, MACD может образовывать конвергенции и дивергенции. Но по сравнению с RSI и Стохастическим осциллятором они возникают намного реже.

Рис.20 Расхождения на графике United Technologies Corp. (UTX)

Дивергенции лучше отслеживать на индикаторе Гистограмма MACD, который представляет собой расстояние между двумя линиями MACD, изображенное в виде гистограммы.

ТОП-3 опережающих индикатора в трейдинге

Для предсказания тренда трейдеры вооружаются индикаторами. По своей сути, это функции, основанные на графике цены и других рыночных данных. Но не на каждый такой инструмент всецело можно положиться в торговле, т.к. многие выдают запаздывающую информацию. Мы же рассмотрим опережающие индикаторы и подробно расскажем, в чём их преимущества.

Что не так индикаторами от цены

Тут всё просто: такие функции формируются на основе исторических данных, и дают понимание того, что на рынке УЖЕ ПРОИЗОШЛО.

Почему стандартными индикаторами продолжают пользоваться? Это удобный инструмент для понимания и анализа общих тенденций рынка. Благодаря индикаторам не нужно самостоятельно сопоставлять большое количество данных — программа сама прогоняет их через формулу и выдаёт график.

Опытные трейдеры относят такие индикаторы к устаревшим и редко полагаются только на их показатели при принятии торговых решений.

Лучшие «опережающие» индикаторы

Сразу скажем, что не существует волшебных инструментов, показывающих будущее направление цены. Но индикаторы, о которых мы будем говорить далее, наиболее приближены к отображению актуальной ситуации на рынке, то есть позволяют увидеть текущие тенденции, способные повлиять на поведение цены.

Volume (Объёмы)

Индикатором объёма часто пренебрегают многие игроки, особенно новички. Однако умение интерпретировать эти данные даёт значительные преимущества, когда дело доходит до анализа рынков.

Объём — это мера количества сделок, заключенных за определенный период времени. Другими словами, он показывает, сколько раз финансовый инструмент был куплен или продан за временной отрезок.

Кроме преимущества «опережать» движение цены, этот индикатор помогает подтвердить ценовые тренды, показывая, какой интерес вызывает актив.

На большинстве платформ индикатор объёма представлен в отдельном окне под ценовым графиком, как и другие индикаторы, используемые в техническом анализе. Объём транзакций за указанный период времени представлен в виде столбца, который может иметь цветовую кодировку.

Как читать индикатор «Объём»:

- Зелёный обычно используется, чтобы показать, что ценная бумага закрылась выше во время торговой сессии.

- Красный указывает на то, что ценная бумага закрылась ниже.

- Высота столбца показывает, происходит ли увеличение или уменьшение объёма транзакций с ценными бумагами: более высокий столбец говорит о большем объёме, а столбец короче — о меньшем объёме.

Для анализа показатель объёма должен сопоставляться с поведением цены. Если цена растет в восходящем тренде, но объём уменьшается или остается неизменным, это может свидетельствовать о малом интересе к ценной бумаге, и цена может развернуться. Точно так же, когда цена быстро снижается, но объем невелик, может означать, что крупных игроков не интересует направление цены. Таким образом, цена вскоре развернется вверх.

Большой объём обычно указывает на больший интерес к ценным бумагам и присутствие крупных игроков. Как объём повлияет на движение цены, зависит от ситуации на рынке. При восходящем тренде растущий объём может указывать на его продолжение. Точно так увеличение объёма при нисходящем тренде указывает на возможное продолжение падения цены.

Быстрый рост цены в восходящем тренде или её падение в нисходящем тренде на фоне больших объёмов может быть признаком кульминации покупок/продаж. После кульминации, как правило, следует разворот.

Данные «Объёма» могут быть очень полезны для подтверждения фигур технического анализа: «Голова и плечи», «Флаг», «Треугольник» и пр. Каждый паттерн имеет свои «ключевые точки», и логично сопоставить поведения цены в этих точках с объёмом торговли, чтобы подтвердить или опровергнуть сигнал.

Кумулятивная дельта

Значение «Дельта» отображает разницу между ценой предложения (Ask) и ценой спроса (Bid) на каждой свече. «Кумулятивная дельта» показывает сумму отдельных «Дельт» за определенный промежуток времени.

Этот индикатор отображается в виде кривой, которая, обычно совпадает с ценой. Если же происходит расхождение, то это может свидетельствовать о перемене настроений на рынке.

Кроме исследования общих настроений, «Кумулятивная дельта» помогает выявить «крупных игроков» и предвидеть развороты. При анализе с использованием «дельты» возможны такие ситуации:

- Кривая индикатора следует за ценой – происходит развитие тренда.

- «Дельта» провалилась/выросла сильнее цены – появилась большая вероятность, что быки/медведи начинают наращивать позиции;

- Цена неизменна, а «дельта» растет/падает – признак наращивания позиций покупателями/продавцами.

- Расхождение цены и «дельты» (дивергенция) – высокая вероятность разворота тренда.

Открытый интерес

Этот индикатор показывает количество открытых контрактов по определённому финансовому инструменту, то есть количество ордеров, по которым позиции трейдеров, находятся в активном режиме.

«Открытый интерес» применим только к инструментам срочного рынка, т.к. здесь всё «безразмерно», например, фьючерсных контрактов может быть заключено сколько угодно, когда количество акций на рынке лимитировано.

«Открытый интерес», как и «Объём», так или иначе завязан на количестве совершаемых сделок, но отличие имеется. «Открытый интерес» зависит от числа сделок, которые ведут к увеличению количества открытых контрактов, а «Объём» — это производная вообще ото всех сделок.

Изменение «Открытого интереса» может указывать на то, поступают ли деньги на рынок или уходят с него. Если деньги поступают («интерес» растёт), то скорее всего текущая тенденция продолжится, а если деньги с рынка уходят («интерес» снижается), то тенденция может прерваться.

Сам по себе «Открытый интерес» не даст особой ценности при анализе, а вот в сочетании с другими индикаторами может быть очень полезным. Например, сопоставляя изменение «интереса» с индикатором «Объёма», можно делать выводы о силе или слабости рынка.

Про индикаторы понятно, а что нужно ещё?

Начинающему трейдеру важно выделить время на то, чтобы освоится на предпочитаемом рынке, прощупать стратегии и просто научиться работать с терминалом: настройки, организация окон, выбор тех же индикаторов и пр.

Первые шаги всегда связаны с набиванием шишек, и не у каждого хватает терпения. Многие бросают на половине пути, потратив много времени впустую. А всё из-за одной из главных ошибок новичков — отсутствие системного обучения, когда вы берётесь за всё и сразу, а в итоге только больше путаетесь.

Специально для всех заинтересовавшихся Школа биржевой торговли TrendUP разработала вводный курс «Быстрый старт в трейдинге».

- Всё бесплатно и без «воды».

- Обучение займёт всего 3 дня.

- Обучает Артём Сребный, основатель TrendUP, опытный трейдер с рекордом доходности +800% к вложениям за 1 год.

- Вы получаете конкретные навыки, которые сразу можно применять в трейдинге.

- Полезные бонусы в виде чек-листов и скидок на сервисы для трейдеров.

В рамках курса разберём и вышеупомянутые индикаторы с конкретными примерами и пояснениями профессионала.

Источник https://news-hunter.pro/fxindicators/operezhayushhie-indikatory-kak-instrument-predskazyvaniya-valyutnogo-rynka.pro

Источник https://www.finam.ru/investor/library0005100115/?material=579

Источник https://trendup.pro/trendbook/operezhayushhie-indikatory/