Содержание

Раздел ипотеки

Раздел имущества между супругами — сложная и неприятная процедура.. Труднее всего с разделом ипотеки, так как делится не только жилье, но и долг перед банком. Поэтому многие нюансы надо согласовывать с банком.

Надо помнить, что при разводе ипотека не делится сама по себе автоматически. Надо либо составить письменное соглашение, либо разделить ипотеку через суд.

Раздел ипотеки по соглашению сторон

Супруги могут мирно все обсудить, выработать наиболее приемлемую схему раздела и согласовать ее с банком. Даже если есть разногласия их всегда можно устранить допустив взаимные уступки. Это лучше, чем терять время и деньги в суде. Иногда договориться не позволяют эмоции — при разводе у супругов копятся взаимные обиды и претензии. В таком случае надо попытаться отстраниться от обид, а если не получается обратится к посреднику, например юристу. Можно попросить одного юриста выработать схему раздела ипотеки, либо каждый из супругов может нанять своего представителя для переговоров. Также можно обратиться к риэлтору или даже психологу.

По закону супруги делят жилье и долг пополам. Но можно договориться, что жилье и долг будут делиться не поровну, а как-то иначе и прописать это в письменном договоре или соглашении.

Чаще всего используется брачный договор или соглашение о разделе имущества, но есть и другие варианты.

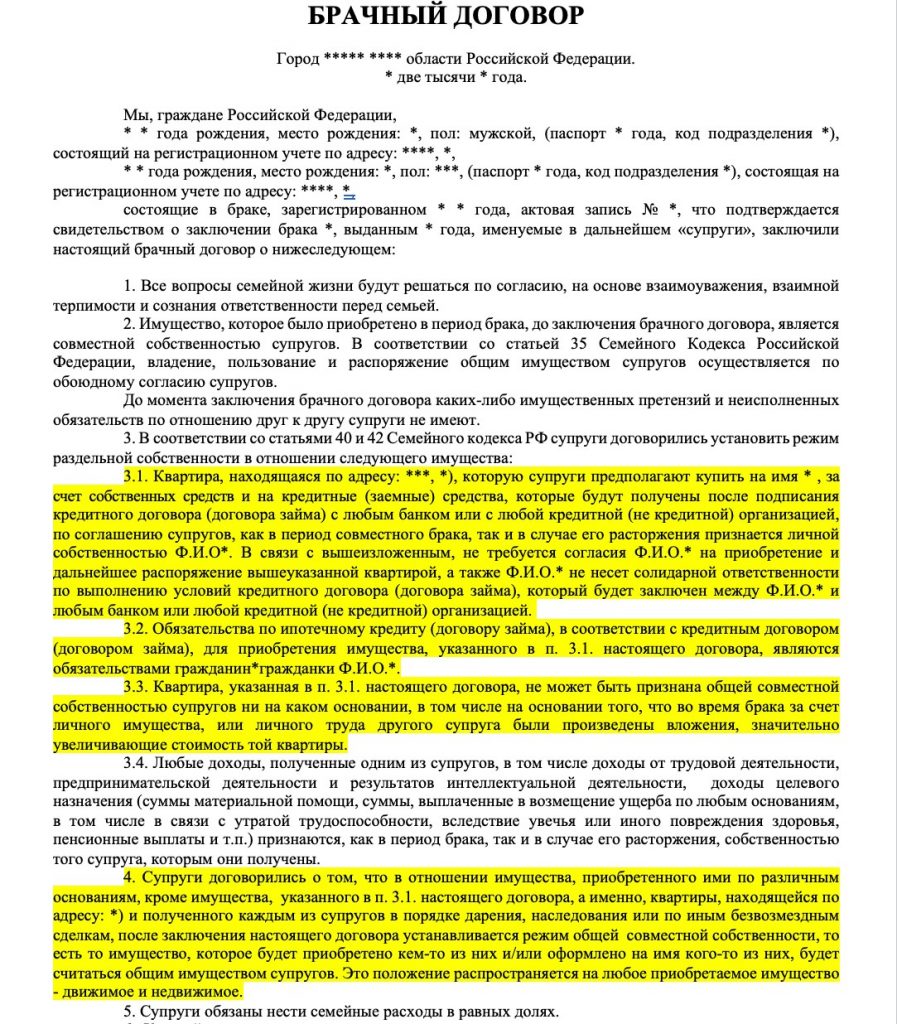

Брачный договор

Брачный договор можно подписать как до регистрации брака, так и во время брака. Договор, заключенный до брака, вступает в силу со дня государственной регистрации брака в ЗАГСе (ст. 41 СК РФ).

Брачный договор заключается письменно и его надо удостоверить у нотариуса.

В брачном договоре можно прописать только раздел ипотеки, не касаясь другого имущества. В таком случае при разводе надо будет делить только то имущество, которое не прописано в договоре.

Например, если первоначальный взнос супругов разный, то можно при помощи брачного договора оформить квартиру в долях согласно вкладу каждого. Это защитит от деления квартиры ровно пополам.

Не забудьте, что о брачном договоре надо уведомить банк — неважно заключен он до или после получения кредита (ст. 46 СК РФ).

Узнав о брачном договоре, банк может выдать кредит с повышенной процентной ставкой или потребовать его досрочный возврат. Но если не извещать банк, то в будущем он сможет игнорировать его условия.

Иногда заемщики просто устно извещают работника банка о заключенном договоре. Но так делать неправильно, ведь работник может уволиться и не сообщить своему руководству. В таком случае будет считаться, что информация не была сообщена банку. Поэтому надо сохранить письменные доказательства извещения: направить извещение заказным письмом и сохранить квитанцию, либо попросить работника банка расписаться на копии извещения. При этом желательно не просто известить банк, а попросить выдать письменное согласие на заключение брачного договора.

С юридической точки зрения лучше заключать брачный договор до получения кредита. Вдруг кто-то из супругов скажет, что передумал или не согласен с условиями. Банк также может отказаться одобрять проект договора. Если же брачный договор уже оформлен и согласован с банком, то каждый из супругов знает на, что он подписывается получая кредит.

Нотариальная палата напоминает — брачный договор в обязательном порядке удостоверяется нотариусом.

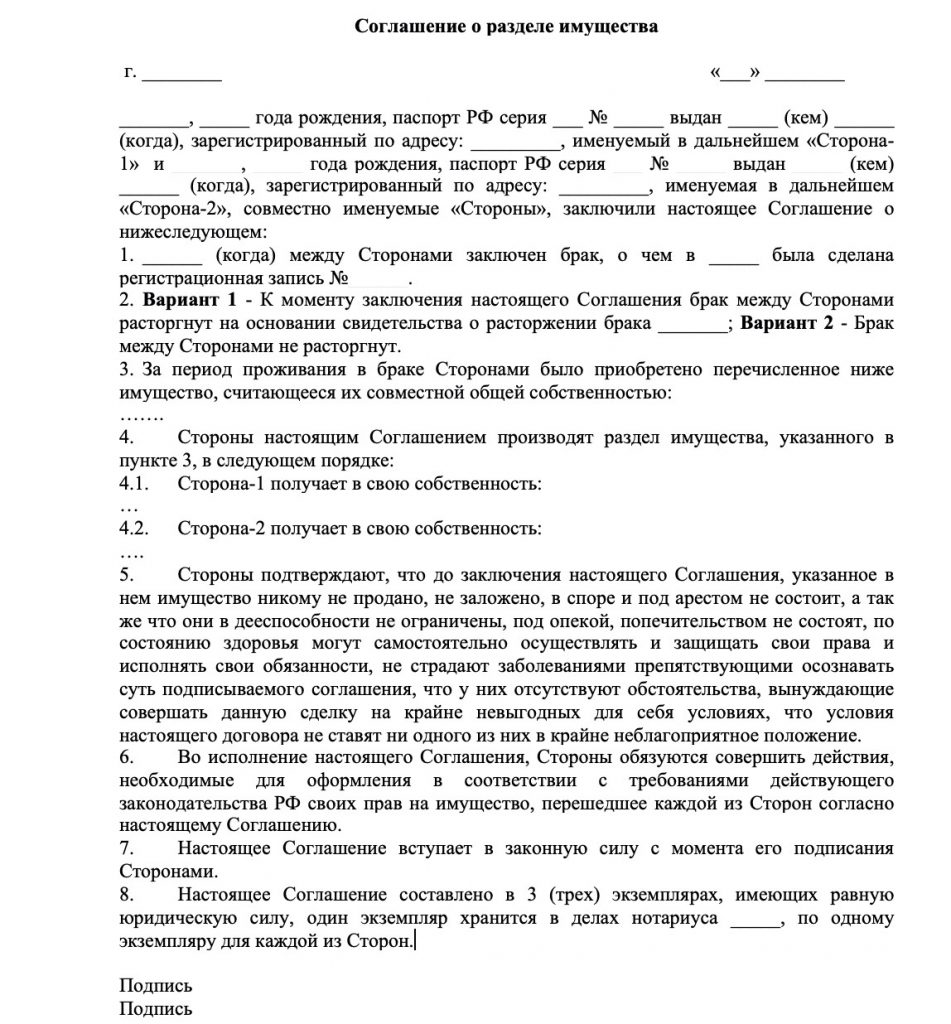

Соглашение о разделе имущества

Брачный договор — не единственный документ, по которому можно разделить ипотеку.

Еще можно заключить соглашение о разделе имущества. (п. 1 ст. 38 СК РФ).

Главное отличие брачного договора от соглашения в моменте заключения. Брачный договор можно заключить до регистрации и во время брака, а соглашение — во время брака и после его расторжения.

В брачном договоре можно заранее разделить еще не купленную квартиру, а в соглашении о разделе только уже купленную.

Соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено. (п. 2 ст. 38 СК РФ).

Иногда стороны пренебрегают нотариальным удостоверением соглашения. Из-за такой ошибки соглашение может быть признано недействительным.

Стоимость нотариального удостоверения соглашения о разделе имущества небольшая — 500 ₽. Поэтому лучше не пренебрегать этим требованием закона (Письмо Минфина России от 28.09.2017 № 03-05-06-03/62835)

Соглашение о разделе имущества может быть составлено самими супругами, но подлежит нотариальному удостоверению.

Соглашение о признании личного имущества супруга совместным имуществом супругов

Соглашение о признании имущества общим можно использовать, если квартиру куплена одним из супругов до заключения брака, а погашение кредита за нее происходит во время брака за счет семейного бюджета. В таком соглашении можно указать, что оформленное в ипотеку до заключения брака жилье является общим имуществом супругов.

По закону супруг-заемщик получит квартиру и будет должен компенсировать другому супругу половину от суммы кредита, оплаченного во время брака. Вместо этого можно заключить соглашение о признании квартиры общей, а после этого разделить ее. Условия о признании квартиры общей и о ее разделе могут содержаться в одном и том же соглашении. Также можно составить два разных соглашения — сначала о признании квартиры общей, а потом об ее разделе.

Законом не предусмотрено соглашение о признании личного имущества одного из супругов общим имуществом супругов. Но допустимость такого соглашения подтвердил Верховный Суд РФ.

Муж до заключения брака купил квартиру по договору долевого участия. Во время брака он заключил с женой соглашение о признании квартиры совместной собственностью. После развода квартира перешла мужу, а жене он выплатил компенсацию за 1/2 квартиры в размере 700 тыс. руб. Но после этого супруг решил, что квартиру он купил до брака, а значит ее нельзя было признавать общей собственностью, а значит жена должна вернуть ему компенсацию 700 тыс. руб.

Дело дошло до Верховного Суда РФ, который решил, что супруги могут не только делить имущество нажитое в браке, но и признать личное имущество супруга общей собственностью (Определение Верховного Суда РФ от 10.09.2019 № 18-КГ19-82).

Так как соглашение не предусмотрено законом, то и отсутствует требование о его нотариальном удостоверении. Но суд может применить такое требование по аналогии с похожим видом соглашения — о разделе имущества. Поэтому желательно удостоверить соглашение у нотариуса. Также желательно известить банк о факте его заключения.

Скорее всего нотариус захочет взять за нотариальное удостоверение соглашения по максимальному тарифу — как за сделку об отчуждении имущества, а это от 3 000 до 50 000 руб. в зависимости от стоимости жилья. Но можно подстраховаться и составить соглашение “соглашением о разделе имущества”. В этом соглашении надо прописать, что жилье признается общим, а в случае развода оно будет делится по заранее определенным долям. В таком случае нотариус должен будет удостоверить соглашение за 500 руб.

Брачный договор можно заключить до регистрации брака и во время брака, а соглашение о разделе имущества (признания его общим) — во время брака и после его расторжения.

Отказ от прав на ипотечную недвижимость

По закону имущество нажитое супругами в браке является их общей совместной собственность. Также и с долгами — если один из супругов брал кредит на нужды семьи, то это общий долг семьи (ст. 34 Семейного кодекса).

Но супруги могут договориться, что купленное в ипотеку жилье достанется одному из них. Например, муж может отдать квартиру супруге, которая будет воспитывать их общих детей.

Такую договоренность можно оформить соглашением о разделе имущество и для его заключения не требуется согласие банка (п. 11 Обзора Верховного Суда РФ от 22.06.2016).

Но при отказе от прав на жилье супруг все равно останется должен банку. Если в кредитном договоре были указаны оба супруга как созаемщики, то банк будет продолжать требовать долг с них обоих. Если указан только один супруг — с того супруга который фигурирует в договоре. Чтобы супруг отказавшийся от жилья перестал быть должен погашать кредит, надо договариваться с банком о внесении изменений в кредитный договор.

Если банк откажется менять кредитный договор, то супруги должны будут договариваться между собой как произвести взаимные расчеты. Например, супруг получивший жилье может выплатить второму супругу часть его долга.

Продажа жилья в ипотеке

Есть еще один вариант раздела ипотеки — супруги могут продать жилье и поделить вырученные деньги.

Но по действующему сейчас закону продать жилье в ипотеки можно только с разрешения банка (п. 1 ст. 37 Закона об ипотеки).

Можно договориться с банком о смене заемщика. Если покупатель платежеспособный, то банк не будет возражать против продажи. В таком случае банк выдаст письменное согласие, супруги продадут жилье и уже покупатель будет выплачивать банку остаток долга.

Также есть схема позволяющая продать жилье без согласия банка. Это возможно если договор ипотеки предусматривает возможность досрочного погашения кредита, а у покупателя достаточно средств, чтобы целиком оплатить всю ипотеку. В таком случае продавец и покупатель составляют договор задатка. По этому договору покупатель передает продавцам сумму необходимую для полного погашения долга перед банком. Получив эту сумму продавец гасит кредит и после этого стороны оформляют продажу освобожденного от ипотеки жилья.

Если покупатель передумает приобретать жилье, то сумма задатка останется у продавца. Если же продавец откажется от сделки, то он будет должен покупателю двойную сумму задатка (п. 2 ст. 381 Гражданского кодекса).

Обратите внимание — в Госдуму внесен законопроект разрешающий заемщикам самостоятельно продавать жилье для возврата долга. Для этого заемщики должны будут направить в банк заявление о самостоятельной продажи (Законопроект).

Срок продажи ипотеки не может составлять более 6 месяцев со дня направления заемщиком заявления. Этот законопроект может быть и не принят — мы будем отслеживать процесс его рассмотрения.

Если супруги планируют развестись и продать ипотеку, а банк им отказывает, то возможно следует подождать принятие законопроекта. Продать ипотеку можно и после развода.

Сдача ипотечного жилья в аренду

Бывшие супруги могут съехать с приобретенного в ипотеку жилья и сдать его в аренду. За счет арендных платежей можно погасить ипотеку или самому снимать другое жилье.

Закон не запрещает сдавать ипотечное жилье в аренду без согласия банка. Но такой запрет часто содержится в самом договоре ипотеки. Поэтому сначала надо внимательно перечитать договор ипотеки — скорее всего там вы найдете запрет на аренду без согласия банка. В таком случае придется обращаться в банк за письменным согласием. Возможно, банк начнет диктовать свои условия, например попросит включить какие-то пункты в договор аренды (ст. 346 Гражданского кодекса, ст. 40 Закона об ипотеки)

Также банки часто просят застраховать ипотечное жилье. А в договорах страхования тоже может быть запрет на аренду. В таком случае надо просить страховую компанию об изменении условий договора страхования.

Иногда заемщики игнорируют запрет банка или страховой на аренду — просто сдают жилье неофициально. Тем более аренда до года не требует государственной регистрации и о ней может никто не знать. В настоящий момент риск быть обнаруженным минимален, но он есть. Например, банк может направить своих представителей по адресу квартиры. Если выяснится, что заемщики нелегально сдает квартиру, то банк сможет требовать досрочного погашения кредита, а страховая откажется производить страховую выплату.

Раздел ипотеки через суд

Если договориться не получилось, то делить ипотеку придется через суд. Для этого один из супругов должен предъявить иск к другому. Истец сам формулирует свои требования. При этом суд будет рассматривать только требование сформулированное в иске. Можно требовать как раздел жилья, так и определения сколько каждый из супругов должен заплатить банку.

Перед подачей иска следует все детально обдумать: определиться с требованием, оценить свои шансы, проанализировать есть ли способы решить спор миром. Раздел имущества это не самая сложная категория дел, но и не самая простая. Желательно обратиться к профессиональному юристу, который подготовит иск и будет представлять интересы в суде. При выигрыше можно будет взыскать расходы на юриста с бывшего супруга. Но если денег на юриста нет, то предъявить иск и защищать интересы в суде можно самостоятельно.

Какой подать иск

Иск о разделе имущества может быть заявлен как одновременно с требованием о разводе, так и отдельно.

Перед составлением иска надо определиться как хотите поделить жилье. Обычно ипотека делится поровну, даже несмотря на то, что один из супругов не работал или имел невысокий доход. Но бывают случаи когда суд признает за одним из супругов большую долю, например из-за того, что он заплатил банку свои личные средства. После того как стало понятно как истец хочет поделить жилье это требование надо изложить в иске: “прошу признать равными доли Истца и Ответчика в совместно нажитом имуществе — квартире по адресу г. Москва, ул. Дубровинского, д. 5, кв. 42”. Если хотите признать иск общим пишите: “прошу признать долг по кредитному договору общим долгом Истца и Ответчика и распределить его между Истцом и Ответчиком”.

К иску нужно приложить свидетельство о регистрации брака, кредитный договор, договор ипотеки, выписку из ЕГРН на жилье и документ, подтверждающий уплату государственной пошлины. Размер госпошлины зависит от суммы требований по иску — можно воспользоваться (калькулятором на сайте Верховного Суда РФ).

Споры между гражданами рассматривают мировые и районные суды общей юрисдикции. Иск о разделе ипотеки надо подать в районный суд. Именно районные суды рассматривают дела о разделе имущества супругов стоимостью больше 50 000 руб. (ст. 23 и 24 Гражданского процессуального кодекса).

Но если размер требований ограничен 50 000 руб., например остаток долга по кредиту, то иск следует подать в мировой суд.

Если в иске заявлено требование о разделе жилья, то его надо подать в суд по месту его нахождения. Даже если в иске также есть требование о разделе долга, то он все равно подается по адресу жилого помещения (ч. 1 ст. 30 Гражданского процессуального кодекса).

Если же в иске заявлено только требование о разделе долга, то его надо подать по месту жительства ответчика — супруга к которому предъявляется иск (ст. 28 Гражданского процессуального кодекса).

Суд вызовет представителя банка, чтобы выслушать его мнение по иску. Если суд забудет это сделать, то банк сможет оспорить принятое в вышестоящем суде. Поэтому лучше сразу указать в иске, что выдавший кредит банк является третьим лицом. Чаще всего позиция банка о разделе жилья не влияет на принимаемое судом решение. А вот мнение банка о разделе долга может быть для суда интересной.

Раздел жилья

В ипотеку может быть куплена квартира, дом с земельным участком или земельный участок для строительства дома.

Сразу отметим, что никаких особенностей у раздела ипотечного дома с земельным участком нет. Земельный участок и стоящий на нем дом неразрывно связаны. То есть если жена получает 70 % долей дома, то она также получает 70 % долей земельного участка (ст. 552 Гражданского кодекса).

Суд может разделить жилье между супругами, даже если банк будет возражать против этого. Согласие банка на раздел приобретенного по ипотеке жилья не требуется (п. 11 Обзора Верховного Суда РФ от 22.06.2016).

Как правило суды делят жилье поровну: 50 % жене и 50 % мужу (п. 1 ст. 39 СК РФ).

Например, один военнослужащий получил в Росвоенипотеке кредит на квартиру. После покупки квартиры он развелся с женой. При этом суд решил, что совместная дочь супругов должна жить с отцом. Причиной такого решения был алкоголизм матери. Военнослужащий просил суд выделить им с дочерью две трети квартиры, а жене только одну треть. У военнослужащего были весомые аргументы: дочка живет вместе с ним, квартира куплена на средства от военной ипотеки, а жена страдает алкоголизмом и не может выплачивать остаток долга. Но суд, несмотря на эти аргументы, определил, что квартира должна быть разделена в равных долях (Решение Ленинского районного суда г. Смоленска от 28.11.2019 № 2-4545/2019).

Но бывают ситуации, когда жилье делится не поровну: в интересах несовершеннолетних детей или, если один супруг расходовал общее имущество в ущерб интересам семьи или не имел дохода по неуважительной причине, например, из-за наркомании или алкоголизма (п. 2 ст. 39 СК РФ).

К примеру, по одному делу суд принял во внимание, что после расторжения брака оба несовершеннолетних ребенка проживают вместе с матерью, дочь имеет группу инвалидности по зрению, нуждается в постороннем уходе и лечении, а у мужа накопилась задолженность по алиментам в размере 90 760 руб. 92 коп. В связи с этим суд решил, что в результате развода жене будет принадлежать 2/3, а мужу 1/3 от квартиры (Определение Третьего кассационного суда общей юрисдикции от 04.12.2019 № 88-1119/2019).

Раздел долга между супругами созаемщиками

Чаще всего банки просят, чтобы кредит был оформлен на обоих супругов. После развода банк будет продолжать требовать возврат долга от каждого из супругов-созаемщиков.

Во время брака долг по ипотеки оплачивается из семейного бюджета. После развода каждый из супругов оплачивает свою часть общего долга.

Между собой супруги делят долг перед банком пропорционально полученному имуществу. Если муж получит 2/3 квартиры, то и 2/3 неоплаченной ипотеки тоже придется вернуть ему. Если имущество делят поровну — долги тоже пополам (п. 3 ст. 39 СК РФ).

При этом долг продолжает оставаться общим — банк может требовать его с любого из супругов-созаемщиков. Банк давал деньги двум созаемщикам и ему не интересно как поделилось жилье между ними.

Чтобы разделить общий долг супругов на два отдельных долга нужно получить согласие банка. Можно получить от банка письменное согласие или попросить, чтобы его представитель озвучил его в ходе судебного разбирательства. Но обязать банк через суд разделить общий долг на два отдельных не получится.

Например, по кредитному договору муж и жена были созаемщиками. После развода муж предъявил иск к своей бывшей жене и к банку об определении долей в общем долге по кредитным обязательствам и внесении изменений в кредитный договор в части распределения обязательств по оплате кредита. Суд отказался удовлетворять иск: менять условия кредитного договора без согласия банка нельзя (Апелляционное определение суда Ханты-Мансийского автономного округа – Югры от 24.12.2013 № 33-5429/2013).

То есть, если при разводе супруги поделили квартиру по 50 %, это не означает, что в случае просрочки банк взыщет 50 % долга с мужа и 50 % с жены. У банка останется право требовать полной оплаты как с мужа, так и с жены.

У супруга, заплатившего банку больше своей доли, есть право требовать компенсации с другого супруга. Например, супруги поровну поделили квартиру. Долг перед банком также разделился пополам. Но у жены не было достаточно денег и банк взыскал весь долг с мужа. В таком случае муж может требовать с жены компенсировать ему 50 % оплаченного кредита.

Требовать компенсации произведенной по кредиту выплаты можно и при частичном погашении кредита. Необязательно дожидаться, когда вся сумма кредита будет оплачена.

Например, бывшие супруги были должны банку 826 775 руб. Муж оплатил банку 407 546 руб. и просил суд взыскать с бывшей жены половину от этой суммы — 203 773 руб. Суд первой инстанции удовлетворил иск, но апелляционная инстанция отменила такое решение. По мнению суда апелляционной инстанции, долг каждого из супругов составляет 413 387 руб. 90 коп. и только после оплаты всей суммы кредита супруги могут предъявлять взаимные требования. Верховный Суд РФ не согласился с такой логикой и удовлетворил иск. По мнению Верховного Суда РФ, истец имел право требовать со своей бывшей жены половину фактически произведенных им выплат по кредитному договору, т.к. он оплачивал их общую кредитную задолженность. Заплативший банку супруг вправе требовать от бывшего супруга компенсации соответствующей доли фактически произведенных выплат по кредитному договору (Определение Верховного Суда РФ от 20.11.2018 N 18-КГ18-201).

По общему правилу требовать компенсацию можно только за платежи по кредиту, которые были сделаны после расторжения брака. Предполагается, что погашение кредита в период брака осуществляется за счет общих средств супругов (Постановление Московского областного суда от 04.07.2018 № 44г-172/18).

Но бывают редкие случаи, когда суды учитывают внесение личных денежных средств одного из супругов в погашение кредита. Например, если супруг потратил на кредит средства, потраченные от продажи добрачного имущества или полученные им в качестве подарка.

Так жена потребовала от мужа компенсацию за то, что после развода оплатила кредит банку. По мнению жены, так как квартира была разделена в равных долях, то и обязательства по кредиту также распределяются между супругами в равных долях. Но суд учел, что во время брака муж перечислил на счет жены 2 000 000 руб., полученные от продажи квартиры, принадлежавшей ему до заключения брака. Эти средства были направлены на досрочное погашение части задолженности по кредиту, что позволили уменьшить ежемесячный платеж по кредиту в два раза. В связи с этим размер взыскиваемой с мужа компенсации необходимо уменьшить на потраченные им во время брака личные средства (Определение Верховного Суда РФ от 28.11.2017 N 71-КГ17-22).

Признания кредита общим

Иногда ипотека оформляется во время брака, но кредитный договор заключается с одним из супругов.

Супруг-заемщик может требовать, чтобы долг был признан общим и ему выплатили компенсацию за погашение кредита после развода (Определение Верховного Суда РФ от 20.11.2018 N 18-КГ18-201).

Долг считается общим, если и муж и жена совместно решили взять ипотеку. Также долг будет общим, если вся сумма кредита была использована на нужды семьи (п. 2 ст. 45 СК РФ).

Доказательством того, что супруги совместно брали ипотеку может быть их совместное проживание и произведенный ремонт жилья. На суде можно спросить — если жена не хотела оформлять ипотеку, то зачем жила в купленной квартире? (Решение Кировского районного суда Ставропольского края от 21.06.2017 № 2-255/2017)

Часто супург-заемщик просит, чтобы ему выплатили компенсацию за весь непогашенный долг. Например, кредит оформлен на мужа, после развода ему осталось заплатить банку 1 000 000 руб. и он просит, чтобы жена сразу компенсировала ему 500 000 руб. Верховный Суд РФ пояснил, что это ошибочное требование. Супруг-заемщик не может требовать от другого супруга компенсации за еще не погашенный долг.

Так по одному делу супруг просил суд произвести раздел квартиры и совместного долга, который был оформлен на его имя. Суд разделил квартиру по 1/2 и взыскал с супруги половину того, что муж должен был банку. Но Верховный Суд РФ отменил это решение, указав, что будущие обязательства не делятся (Определение Верховного Суда РФ от 12.04.2016 N 19-КГ16-7)

Дополнительно Верховный Суд РФ разъяснил, что будущие обязательства супруга-заемщика могут быть компенсированы путем передачи большей доли от совместно нажитого имущества, чем полагается по закону. Например, во время брака супруги нажили машину за 400 000 руб. и квартиру, обремененную ипотекой. Кредитный договор оформлен на мужа и по нему он еще должен банку 800 000 руб. В таком случае можно разделить квартиру по 1/2, а полную оплату долга мужем компенсировать передачей машины.

Если же такого имущества нет, то супруг-заемщик может требовать компенсации за произведенную после расторжения брака плату по кредиту. То есть если муж должен банку 800 000 руб., но заплатил только 100 000 руб., он может требовать от бывшей супруги выплатить ему 50 000 руб. После того как муж заплатит еще 50 000 руб., у него появится право на новую компенсацию.

Компенсация ипотеки оформленной до брака

Если ипотека была оформлена до брака на одного из супругов, то квартира не будет считаться совместно нажитым имуществом. Имущество, приобретенное до брака, принадлежит только одному из супругов (ст. 256, 218, 346 ГК РФ).

Даже если ипотека будет оплачиваться за счет средств семейного бюджета, супруг, не являющийся заемщиком, не сможет претендовать на долю квартиры после развода (Решение Промышленного районного суда г. Оренбурга от 17.12.2015 № 2-3767/2015).

Но при разводе супруг-незаемщик может требовать выплаты компенсации за половины внесенных в браке платежей банку. Платежи по ипотеке в период брака считаются зачисленными в равных долях (ст. 39, 44 СК РФ).

Например, суд обязал супругу выплатить бывшему мужу половину платежей по ипотеке. По мнению суда, личные обязательства жены погашались за счет совместного бюджета супругов. Жена заявила, что платила за счет средств мамы. Но суд не принял эти возражения, потому что на квитанциях о приеме платежей не указан плательщик (Решение Орджоникидзевского районного суда г. Магнитогорска от 27.10.2016 № 2-5303/201615).

Желательно заранее сохранять доказательство того, что ипотека выплачивалась из совместного бюджета. К примеру, ипотека оформлена на мужа еще до брака, а оплачивается за счет зарплаты жены. В таком случае жене лучше напрямую платить банку со своей карты или лично вносить средства в кассу. Если так делать, то при разводе можно будет доказать, что кредит гасился не за счет личных средств мужа или его родителей.Особые случаи раздела ипотекиЕсть несколько ситуаций, при которых правила раздела ипотеки немного меняются.

Особые случаи раздела ипотеки

Есть несколько ситуаций, при которых правила раздела ипотеки немного меняются.

Ипотека частично оплачена материнским капиталом

При разделе ипотеки необходимо учитывать долю, оплаченную средствами материнского капитала.

Оплаченная материнским капиталом доля квартиры принадлежит поровну матери, детям и отцу. По взаимному согласию супругов, доли детей можно увеличить, но не уменьшить (ч. 4 ст. 10 Закона от 29.12.06 № 256-ФЗ).

Для начала надо вычислить долю, которая оплачена за счет материнского капитала. Эта доля делится поровну между родителями и детьми. Например, семья купила квартиру за 2 000 000 руб. и погасила 466 617 руб. за счет мат. капитала, это 23,33 % от стоимости квартиры. В семье 4 человека — муж, жена и два ребенка. Следовательно, каждому члену семьи полагается 5,83 % из расчета 23,33 % / 4.

Оставшаяся доля делится между супругами. Если вернуться к предыдущему примеру, то получится, что от средств мат. капитал осталась доля в размере 76,67 %, из расчета 100 % — 23,33 %. Эта доля делится пополам между супругами, то есть по 38,335 %.

Такой порядок деления установился в судебной практике. К примеру, краснодарский суд разделил квартиру, кредит за которую был частично погашен за счет мат. капитала в равных долях по 1/4 за бывшими супругами и их 2 несовершеннолетними детьми. Но Верховный Суд РФ разъяснил, что так считать неправильно. Материнский капитал должен распределяться на родителей и детей в равных долях. Доли детей в общем имуществе определяются пропорционально их доле в материнском капитале.

Ипотека частично оплачена за счет личных средств одного из супругов

При разделе жилья супруг может заявить, что он потратил на оплату ипотеки свои личные средства.

Не является общим совместным имущество, приобретенное хотя и во время брака, но на личные средства одного из супругов, принадлежавшие ему до вступления в брак, полученное в дар или в порядке наследования (абз. 4 п. 15 Постановление Пленума Верховного Суда РФ от 05.11.1998 N 15).

Поэтому доли сторон в праве собственности на жилье подлежат определению пропорционально вложенным личным денежным средствам каждого из супругов (Определение Верховного Суда РФ от 25.10.2016 № 45-КГ16-16).

Для этого сначала надо определить личную долю супруга, который использовал свои личные средства. После этого вычесть общую долю супругов и разделить ее. Делиться между супругами будет часть квартиры за вычетом этой доли.

Например, супруги взяли в ипотеку квартиру за 2 000 000 руб. До брака жена владела квартирой за 1 000 000 руб. Она продала эту квартиру и направила деньги на погашение кредита. При разводе доли супругов будут делиться следующим образом. Потраченный женой 1 000 000 руб. составляет 50 % от квартиры, это — доля жены. Вместе супруги должны вернуть банку 1 000 000 руб., это 50 % квартиры. При разводе эти 50 % следует поделить пополам на двух супругов — по 25 %. Получается у жены 75 %, а у мужа 25 %.

Важно заранее правильно оформлять документы при покупке недвижимости. Например, если первоначальный взнос оплачивается со средств полученных женой от продажи добрачной квартиры, то ей лучше хранить составленные при этом документы: договор купли-продажи, расписку в получении денег. При разделе ипотеки в суде, такие документы будут иметь значение.

Раздел военной ипотеки

Военнослужащие могут приобрести жилье по государственной программе на льготных условиях. Некоторые военнослужащие считают, что при разводе военная ипотека не подлежат разделу между супругами.

Но по закону это не так — деньги, которые военнослужащие получают для приобретения жилья, относятся к общим доходам супругов. Поэтому при разводе жилье не должно поступать в единоличную собственность военнослужащего (Определение Верховного Суда РФ от 24.01.2017 N 58-КГ16-25)

Раздел ипотеки при совместном проживании

Иногда двое людей живут вместе, покупают квартиру в ипотеку, но по каким-то причинам не регистрируют брак. Такие отношения принято называть гражданским браком, хоть это и не предусмотренный законом термин. В таком случае раздел ипотеки зависит от того как сожители оформили ипотеку.

Если жилье приобретается одним из сожителей, то он и будет ее единоличным собственником. То есть жилье принадлежит тому, на чье имя она зарегистрирована. Оплачивать кредит также должен будет сожитель заключивший кредитный договор. При отсутствии официального брака не может быть раздела жилья и кредита.

Но есть и другой вариант. Сожители могут купить жилье в общую долевую собственность. При расставании доли сожителей останутся прежними — дополнительно делить ничего не придется. После развода сожители могут договориться кто использует какую комнату или этаж дома и продолжить жить в одном жилом помещении. Еще один из сожителей может продать свою долю другому сожителю.

Также можно продать долю другому лицу, но надо иметь в виду, что собственник доли является первоочередным покупателем. Поэтому перед продажей доли следует сначала предложить купить ее остающемуся в жилье сожителю. В случае если сожитель откажется долю можно будет продать еще какому-нибудь лицу, но не дешевле чем было предложено сожителю.

При любом варианте деления жилья это не повлияет на обязательства перед банком. Если сожители брали кредит вместе как созаемщики, то для выхода одного их них из кредитных обязательств надо договариваться с банком.

Выдел доли в натуре

Иногда супруги хотят разделить жилье не просто на доли, а на конкретные части. Доля — это сколько супругу принадлежит от жилья. Например, после развода супруги разделили на равные доли двухкомнатную квартиру. Это не означает, что супруг будет владеть спальней, а жена залом — у них будет по 50 % на все комнаты в квартире.

Если же супруги хотят определиться кто будет пользоваться спальней, а кто залом, то они могут составить соглашение о порядке пользования жилым помещением. В таком соглашении можно прописать, что жена будет пользоваться в спальне, а муж залом. Но такое соглашение не поможет если, например, жена захочет сделать ремонт в своей части — ей все равно придется договариваться с мужем, так как он тоже собственник.

Чтобы каждый из супругов стал полноправным и единственным собственником своей части жилья можно выделить доли в натуре. Выдел в натуре это когда собственник получает во владение конкретную площадь жилья. Выделенная в натуре часть жилья становится самостоятельным объектом недвижимости — в ней по своему усмотрению можно делать ремонт или продавать не предлагая купить бывшему супругу.

Если изначально супруги приобрели жилье в общую совместную собственность, то перед выделом доли в натуре сначала выделить выделить сами доли. То есть до развода муж и жена совместно владели 100 % квартиры, после развода они могут разделить дом, например по 50 %, а уже после определения долей они могут делить дом на конкретные части.

Не любое жилье можно разделить в натуре. После такого раздела каждая из образовавшихся частей должна быть пригодна для автономного проживания. Если жена заберет себе туалет, а муж кухню и прихожую, то каждый из них не сможет изолированно пользоваться своей половиной. У каждого собственника должен быть отдельный вход , отдельная кухня и санузел. Так можно разделить дом, но далеко не всякую квартиру.

Для такого чтобы понять можно ли выделить доли в натуре нужно специальное образование, поэтому такой вывод может сделать только эксперт. Скорее всего для экспертизы потребуются заключение ресурсоснабжающих организаций о том, что можно безопасно изменить схемы инженерных коммуникаций. Но даже если в принципе дом можно разделить в натуре, то дополнительно потребуется произвести перепланировку дома: возвести стену, сделать отдельный вход, перенести коммуникации.

Обычно выдел доли в натуре это долго и дорого. К тому же если у бывших супругов остались плохие отношения, то такое соседство не будет приятным. Лучше попытаться использовать другие варианты, к примеру продать долю и переехать. Но и выдела может быть иногда удобен, например если супруги хотят продолжать совместно воспитывать детей.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Как правильно делится ипотека при разводе с детьми

Как законодательство регулирует собственность супругов

По закону не важно, на кого оформлена недвижимость, которая была куплена в браке — все имущество, нажитое в браке, является совместной собственностью супругов. Это значит, что после развода жилье делится между супругами поровну. Но только, если супруги не оформили брачный договор или соглашение о разделе имущества. ст. 256 ГК РФ

Несовершеннолетние дети при разводе не влияют на правило раздела квартиры между супругами, так как они не имеют отношения к собственности родителей: ипотека при разводе супругов с детьми делится так же, как и в семье без детей. Если только бывшие супруги не договорились полюбовно и не учли интересы своих детей. Единственное исключение — покупка квартиры с материнским капиталом. Что делать, если вы взяли ипотеку с маткапиталом и развелись, я расскажу чуть позже.

Какие документы подтверждают раздел имущества

Брачный договор — в российских семьях это редкая практика. Его можно составить до брака, во время и в случае расторжения. Брачный контракт может разделить уже имеющееся имущество, а также то, которое будет в будущем. гл. 8 СК РФ — брачный договор

Договор может устанавливать любой вид собственности: личная или общая (совместная или долевая), а также регулировать отношение супругов к их доходам и расходам. Например, можно прописать, кто оплачивает кредиты, в том числе, как делится ипотека при разводе. Когда брачный контракт будет полезен

Соглашение о разделе имущества. Если брачного договора не было, то супруги могут договориться и составить соглашение о разделе имущества, в котором будет указано, кому что останется после развода и что делать с ипотекой при разводе супругов. Оно делит только имеющиеся активы, например недвижимость, бизнесы, а также любое имущество, вплоть до стиральной машины. Соглашение о разделе устанавливает только личную или долевую собственность, составить до брака его нельзя. ст. 38 СК РФ — соглашение о разделе имущества

Оба документа составляются в нотариальной форме. Их можно изменить, расторгнуть или аннулировать по совместной договоренности или через суд.

Решение суда. Если договориться не получилось, то вопрос о разделе решает суд. В этом случае документом о разделе имущества будет решение суда.

Если квартира куплена в ипотеку в браке

В этом случае присутствует не только совместная собственность, но и общий кредитный долг перед банком.

При разделе имущества бывшие супруги могут сами договориться о разделе квартиры и долга, прописав это через нотариуса в соглашении. Обычно ипотека при разводе, но вместе с ней и квартира достается одному из супругов, а второй получает компенсацию.

Если у супругов хорошие отношения и есть общие дети, то ипотека после развода по договоренности может быть разделена так, что квартира достанется тому, с кем дети, но за ипотеку платят вместе.

Если не договорились, то как делить ипотеку при разводе с ребенком решает суд. Чаще имущество делят пополам. Но бывает и так, что суд увеличивает долю одного из супругов в ущерб другому. Например, если выясняется, что второй супруг вносил в оплату деньги за счет продажи имущества, которое принадлежит только ему. В этом случае придется доказывать, кто и как участвовал в покупке жилья.

Возможен и такой вариант: квартира продается, гасится долг перед банком, а остаток делится между супругами. Как продать ипотечную квартиру мы уже рассказывали.

Если квартира куплена в ипотеку до брака

В некоторых случаях даже если недвижимость была приобретена до брака, то есть по закону не является совместно нажитым имуществом, ее могут признать совместно нажитым имуществом.

Например, супруг приобрел квартиру до брака с привлечением ипотечного кредита. Но ипотечный кредит оплачивал уже будучи в браке. А в браке любое имущество, в том числе заработанные деньги, считаются общими. Получается, выплата кредита происходила за счет общих денег. Значит, у другого супруга появляется шанс потребовать выделения доли в этой квартире.

Аналогично, если супруг купил квартиру до брака, но на этапе строительства, а весь ремонт делал уже будучи в браке за счет совместных денег.

В таких случаях признание совместной собственности происходит через суд, и нетитульный супруг, который не указан в правоустанавливающих документах, может претендовать на долю в этой квартире или на часть денег, уплаченных по кредиту. Для этого нужно в течение трех лет после развода подать иск и представить в суд документы об оплате расходов. п. 7 ст. 38 СК РФ

Как оформить раздел имущества

Если у вас есть недвижимость, тем более, если вы покупали ее в браке, то при разводе не забудьте составить нотариальный документ о разделе имущества. Иногда при разводе по согласию через ЗАГС супруги не оформляют раздел имущества.

Пример. Вы купили квартиру в браке, она записана на вас, то есть именно вы указаны как собственник в документах. И вот развод — развелись в ЗАГСе, раздел имущества не оформили — вы же и так собственник по документам. Через год вы решили продать квартиру. Но поскольку она куплена в браке, то по закону это совместная собственность, а документа о разделе имущества у вас нет. Это значит, что для любой сделки с квартирой вам понадобится согласие бывшего супруга. Поэтому, чтобы не испытывать судьбу, оформляйте документы на раздел имущества.

При разводе, чтобы оформить раздел имущества:

- Составьте документ о разделе имущества или получите решение суда на руки, если разводитесь через суд.

- С этим документом оформите свои права на собственность через Росреестр.

- Сохраните документ о разделе. Он понадобится для любых сделок с недвижимостью: продажи, дарения, передачи в наследство, оформления договора ренты.

Раздел недвижимости, приобретенной по госпрограмме

Материнский капитал

Если жилье купили с использованием маткапитала, то по закону доли в собственности должны быть выделены обоим супругам и всем детям распорядителя маткапиталом (обычно сертификат оформлен на маму).

Детям доли часто выделяют договором дарения. При этом в пределах суммы материнского капитала доли делятся на всех поровну, а остальное уже как договорятся между собой совершеннолетние члены семьи. П. 4 ст. 10 закона № 256-ФЗ

Пример. Квартира 54 кв м. приобретена за 3 млн руб. с использованием маткапитала — 600 000 руб. Площадь в части маткапитала выделяется пропорционально общей площади и общей стоимости. Получается, на маткапитал купили 10,8 кв м. Именно эти метры делятся поровну на всех. Если в семье 2 супруга и 2 детей, то на каждого — по ¼ доли, то есть по 2,7 кв м. на каждого члена семьи — это обязательно, остальное по договоренности.

Если жилье покупалось в кредит, то доли выделяются после погашения ипотеки. В данном случае развод не будет играть никакой роли — доли должны быть выделены бывшему супругу тоже. Примеры судебной практики

Раздел ипотечной квартиры при разводе

Развод – крайне непростая процедура не только в организационном плане, но и с юридической точки зрения. За время совместного проживания супруги не могут не обзавестись общим, совместно нажитым, как говорит юридическая формулировка, имуществом, которое при расторжении брака делится. А дележ имущества, в свою очередь, усложняется другими факторами – детьми или, например, ипотечным кредитом. О том, как усложнит процесс квартира в ипотеке при разводе, как него влияет наличие детей и брачного договора, и как обойти все эти сложности – далее в нашей статье.

Правовой вопрос

Сложности в расторжении брака и разделом имущества, нажитого супругами, связаны не только с возможно испортившимися отношениями между мужем и женой. Дело еще в правовом регулировании этого вопроса, а вернее – в его недостатке: суды руководствуются Гражданским кодексом, Семейным кодексом, ФЗ «Об ипотеке» и подписанным супругами-созаемщиками ипотечным соглашением с кредитором. Кроме того, повлиять на процесс может и брачный договор. На основе этих документов изложен принцип решения таких споров, и заключается он в нескольких пунктах:

- Недвижимость (квартира, жилой дом, земельный участок), приобретенные в период брака в ипотеку – это совместно нажитое имущество;

- Совместно нажитое имущество делится пополам – кроме оговоренных брачным договором случаев;

- При разделе имущества, приобретенного в кредит, пополам делятся и долговые обязательства супругов, и неважно, на кого именно был оформлен займ – на одного из супругов, или они оба выступали созаемщиками.

Бракоразводный процесс

То, как будет произведен раздел ипотечной квартиры при разводе, зависит от многих факторов. Так, огромное влияние может оказать то, когда именно была оформлена ипотека – до брака или уже в нем. Кроме того, учитывается наличие брачного договора и несовершеннолетних детей. Еще один нюанс – гражданский брак. Мы разберем каждую ситуацию отдельно.

Ипотека до брака

Купленная в ипотеку до официального вступления в брак квартира не считается совместно нажитым имуществом и зарегистрирована только на одного супруга. Споров при этом возникнуть не должно, особенно если кредит полностью погашен еще до официальной регистрации отношений, а второй партнер не участвовал в сделке в качестве созаемщика.

Однако и здесь могут встретиться подводные камни. Семейный кодекс РФ (ст. 34), подразумевает, что одна из сторон может потребовать денежную компенсацию затрат на выплату кредита или ремонт недвижимости, использованной для совместного проживания.

Один из супругов может также добиться права на собственность в квартире или доме – предмете спора, — через суд. Так, если ипотека не была погашена до заключения брака, взносы по кредиту будут совершаться уже из семейного бюджета. Поэтому даже в случае, если ипотеку оформлял только один супруг, другой все еще может отсудить себе долю – особенно, если сможет привлечь хорошего адвоката и соберет все необходимые документы, в том числе чеки и квитанции. Суд принимает решения по таким делам в индивидуальном порядке в зависимости от деталей каждого прецедента.

Гражданский брак

Раздел ипотечной квартиры, купленной в гражданском браке, также имеет место быть. Если рассматривать гражданский брак с юридической точки зрения, то он не приводит к возникновению имущественных обязательств между супругами. Поэтому при разводе недвижимость достается тому, кто заключил ипотечный договор с банком. Иное возможно только в случае, если другая сторона возбудила судебное разбирательство.

Однако в настоящее время банки часто выдают ипотеку, которую могут разделить между собой и пары, находящиеся в гражданском браке. В заявках на этот случай предусмотрен соответствующих пункт. Так ответственность за кредит несут оба супруга, а раздел ипотеки происходит пополам, как и при официальном вступлении в брак.

В официальном браке

Как проходит раздел квартиры в ипотеке для официально зарегистрированных супругов? Закон тут достаточно однозначен. Квартира, приобретенная после официальной регистрации брака, является совместной собственностью супругов. То же касается и ипотеки. И уже неважно, кто именно заключал кредитный договор – более того, сегодня второй заемщик банки отказываются выдавать ипотеку без согласия мужа или жены и их участия в качестве созаемщика в сделке. Таким образом супруги несут солидарную, равную ответственность перед финансовой организацией.

Существует несколько вариантов того, как сложится раздел купленного в ипотеку имущества при разводе, а также взаимоотношения заемщиков с банком.

- Супруги извещают банк о расторжении брака, но продолжают совместно выплачивать ипотеку, распределив финансовые обязательства и выбрав способ распределения собственности после выплаты долга;

- Супруги обращаются в банк с предложением разделить не только имущество, но и выплаты по кредитному договору. К сожалению, такой вариант не всегда устраивает сами финансовые организации – для них это не очень выгодно. Поэтому для реализации этого плана требуется решение суда. Имея на руках этот документ, уже бывшие супруги не будут нуждаться в согласии банка.

- Один из созаемщиков отказывается от своей доли, а кредит переоформляется на второго супруга. Права собственности также переходят к новому заемщику. Для реализации этого сценария необходимо согласие кредитора.

- Более редкий, затратный по финансам вариант – супруги единовременно выплачивают оставшийся долг банку, а квартиру продают или делят.

- Расторжение ипотечного договора с согласия банка. В этом случае оба заемщика прекращают обслуживать ипотеку, а банк продает квартиру, чтобы покрыть возникшие убытки.

Крайне редко встречаются случаи, когда ипотечный кредит оформлен только на мужа или жену, и именно один супруг несет ответственность перед банком. Но стоит помнить, что квартира остается совместно нажитым имуществом – а значит второй супруг имеет право на половину квартиры при разводе.

Военная ипотека

Здесь все довольно просто. При расторжении брака квартира, приобретенная на средства военной ипотеки, остается в имуществе военнослужащего, так как она куплена на средства целевого назначения – то есть полученных по программе НИС. О ней мы писали подробно в одной из наших статей. Закон не предусматривает раздела такой недвижимости.

Ипотека при наличии брачного договора

Брачный договор – это соглашение, которое регламентирует права супругов на имущество в период брака и в случае развода. С его помощью можно изменить законом режим общей собственности. Так, если в документе прописано, что при расторжении брака квартира переходит к жене – она ее и получит.

Неважно, когда был заключен брачный договор – он действителен как до и после официального заключения брака, так и до оформления самого ипотечного кредита. Кроме того, возможно его составление после приобретения квартиры. Если брачный договор составлен после заключения кредитного, необходимо уведомить об этом банк.

Еще одна характерная черта брачного договора – после его составления банк не сможет повлиять на предусмотренную им процедуру развода. По этой причине финансовые организации требуют предварительного заключения брачного контракта установленной ими форме. В некоторых организациях это одно из обязательных условий для заключения брачного договора. Чаще всего его требуют, когда:

- Один из супругов имеет испорченную кредитную историю,

- Имеет несколько других кредитов,

- Получает доход неофициально – или вовсе его не имеет.

Ипотека при разводе с детьми

Наличие в семье несовершеннолетних детей – вне зависимости от их количества, — значительно усложняет процесс расторжения брака, даже если супруги не оформляли кредитов. А ипотека при разводе супругов с детьми может серьезно затянуть разбирательства. Чаще всего суд принимает решение отдать большую долю квартиры родителю, за которым закрепляется и ребенок. Однако это также означает, что и выплата оставшейся части долга остается на этого супруга – и нагрузка на его бюджет увеличивается.

Суд может отойти от стандартных правил раздела платежей по кредиту в случае особых обстоятельствах родителя, с которым остался ребенок. К ним относится инвалидность, временная неплатежеспособность, беременность или декретный отпуск. В этом случае для стороны, с которой останется ребенок, сумма ежемесячных платежей будет снижена, а для другой – повышена.

Допускается составление мирового соглашения. В нем указываются доли каждого супруга в имуществе и долговых обязательствах. Раздел квартиры в ипотеке, впрочем, невозможен только в случаях, если она однокомнатная, и в ней невозможно выделить комнату или площадь для каждого родителя.

Наличие ребенка, кроме того, не станет препятствием для банка при изъятии имущества в случае невыполнения кредитных обязательств.

Один из супругов отказывается выплачивать задолженность

Нередки ситуации, когда муж и жена не приходят к согласию в споре о том, как платить ипотеку. Один из них отказывается вносить свою долю, а это приводит к образованию задолженности. Кроме того, муж или жена могут отказаться от оплаты кредита, ссылаясь на то, что они не живут в приобретенной квартире.

Ситуация может решиться двумя путями:

- Второй созаемщик полностью берет на себя кредит и делает по нему взносы. После полного погашения долга за ним также закрепляется и недвижимость.

- Заемщик отказывается выплачивать кредит, и закрепленный за ним долг постепенно накапливается. Банк инициирует продажу квартиры на аукционе. После ее реализации сначала осуществляется погашения долг, а оставшиеся средства банк распределяет между заемщиками. Однако часто средств от продажи недвижимости хватает только на выплату задолженности.

Альтернативные способы

У супругов есть возможность избежать дележа квартиры и ипотечного кредита. Существует два способа, которыми можно решить эту проблему, и первый – самый затратный, — попросту выплатить кредит перед тем, как инициировать процедуру развода. Это не только избавит их от необходимости решать вопрос с банком, но и облегчит раздел недвижимости.

Другой вариант – продать саму квартиру. Деньги делить намного проще, чем жилплощадь, однако для этого потребуется согласие банка на продажу ипотечной квартиры. Есть несколько вариантов проведения этой процедуры. Подробнее о процедуре продажи ипотечной квартиры мы писали ранее в https://www.vbr.ru/banki/help/mortgage/prodazha-kvartiry-v-ipoteke/.

Еще один вариант – сдавать жилплощадь в аренду. Так бывшие супруги смогут выплачивать кредит за счет поступающих средств от арендатора, однако в этом случае самим заемщикам придется найти новое место жительства.

Один из супругов также может отказаться от своей доли в общем жилье – безвозмездно или за денежную компенсацию от другой стороны. Другой, в свою очередь, обязан взять на себя все платежи по ипотеке. Если банк устраивает платежеспособность этого супруга, то переход права собственности регистрируется в соответствующих регистрирующих органах.

Алгоритм действий

Как разобраться с разделом недвижимости и ипотеки при расторжении брака? И как сделать это без судебного разбирательства? Мы составили план действий.

- Семьи, оформившие ипотеку, уже состоя в зарегистрированном браке, могут заключить мировое соглашение, в котором будет прописан раздел квартиры в ипотеке и оставшейся части долга;

- С мировым соглашением супруги должны обратиться в банк, в котором они получали ипотеку – однако только после официальной регистрации развода. Также необходимо предоставить менеджеру ипотечный договор и справки о доходах каждого созаемщика за последние 6 месяцев;

- Если кредитор одобрил раздел ипотеки, оформляются два новых договора на ипотечный кредит – на каждого из заемщиков. Также они получают новые графики платежей. Однако переоформление документов не бесплатно – за это придется заплатить 1-2% от суммы долга. В случае отказа банка один из заемщиков выводится из состава должников и, соответственно, лишается права на купленную недвижимость.

Важно понимать, что банки не любят рисковать, и развод заемщиков для кредиторов – не причина делить платежи и остаток займа на две части. То же касается и вывода одного из супругов из состава заемщиков. Поэтому получить одобрение такой процедуры очень сложно. В идеале, решившей расторгнуть брак паре стоит предварительно обратиться в банк и проговорить возможные варианты с кредитным менеджером. Вероятно, эксперт сможет предложить более удобный вариант.

К слову, если вы предложите продать ипотечную квартиру для погашения долга, банк может согласиться быстрее – такой вариант позволит снизить риск невыплаты ипотеки одним из заемщиков. В этом случае заемщикам следует найти покупателя, который будет согласен приобрести квартиру с обременением.

Помните! Независимо от того, как протекает бракоразводный процесс, супруги обязаны делать взносы по кредиту. В противном случае банк начнет начислять штрафные проценты, и ситуация только усложнится – вплоть до того, что банк в любом случае продаст квартиру на аукционе.

Вывод

К сожалению, одна из характерных особенностей бракоразводных процессов – это испорченные отношения супругов. Когда муж или жена идут на принцип, трудно прийти к соглашению и заключить мировой договор – самый простой способ решить ипотечный спор. Помочь здесь сможет только влияние опытного адвоката.

Кроме того, развод супругов, получивших ипотеку в браке, затрагивает не только семейное право, но и семейное. Поэтому окончательное решение выносят именно судебные органы. Ипотека при разводе супругов с детьми – еще более сложный фактор, который может затянуть судебный процесс. Значительно повлиять на результат может, опять же, высококвалифицированный юрист, представляющий интересы бывшего супруга.

Источник https://rtiger.com/ru/journal/razdel-ipoteki/

Источник https://www.raiffeisen-media.ru/nedvizhimost/kak-delit-ipoteku-pri-razvode/

Источник https://www.vbr.ru/banki/help/mortgage/razdel-ipotechnoj-kvartiry-pri-razvode/