Содержание

Кредитные карты Сбербанка России

В линейке Сбербанка 08 июня 2022 г. есть классические пластиковые кредитки и виртуальная карта. Максимальный льготный период по всем продуктам – 120 дней, есть варианты с бесплатным обслуживанием, кешбэком до 10%, предложение для накопления миль.

Условия по кредитным картам

- Общие условия

- Требования и документы

- Снятие наличных

- Cash Back

- Тип: MasterСard Standard, Visa Classic, Мир Классическая

- Льготный период: 120 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 9,8 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 2 минут

- Период рассрочки: нет

Информация о ставках и условиях кредитных карт в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Кредиты Сбербанка России

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 до 10 000 000 ₽

- Валюта: рубли

- Ставка: от 12,2 %

- Срок: до 20 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: больше недели

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 до 8 000 000 ₽

- Валюта: рубли

- Ставка: от 15,9 %

- Срок: от 3 месяцев до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 до 3 000 000 ₽

- Валюта: рубли

- Ставка: от 21,9 %

- Срок: от 3 месяцев до 5 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2-х дней

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: Любая

- Валюта: рубли

- Ставка: от 3 %

- Срок: от 1 года до 10 лет

- Цель: на образование

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: до недели

Отзывы о кредитных картах в Сбербанке России

Хорошая карта, вполне реально работает как и обычные карты Сбербанка. Уже делал ей несколько покупок в разных интернет-магазинах, никаких проблем не Читать далее.

Хорошая карта, вполне реально работает как и обычные карты Сбербанка. Уже делал ей несколько покупок в разных интернет-магазинах, никаких проблем не было. Да и круто что не светишь данные своей основной карты на сайтах Скрыть

Банк, который ворует деньги. Якобы делают возврат, но баланс не пополняется, уведомления о возвратах не приходят, чтобы потом не было к чему Читать далее.

Банк, который ворует деньги. Якобы делают возврат, но баланс не пополняется, уведомления о возвратах не приходят, чтобы потом не было к чему придраться и никак не докажешь. Скрыть

У меня есть (была точнее) кредитка сбера и вчера я ее благополучно потеряла. Очень перепугалась, позвонила на горячую линию чтобы заблокировать. Читать далее.

У меня есть (была точнее) кредитка сбера и вчера я ее благополучно потеряла. Очень перепугалась, позвонила на горячую линию чтобы заблокировать. Времени было 22 уже, думала пропали деньги, нашедший мою карточку мог успеть в разных магазинах расплатиться до этого времени. Слава богу успела! После звонка на горячую линию карту оперативно заблокировали. Спасибо огромное! Вы меня просто спасли! Скрыть

Ответы экспертов на вопросы о Сбербанке России

Здравствуйте, вариантов несколько. Первый – ошибка со стороны банка (к примеру, сбой в приложении), второй. Читать всё

Если банк одобрил кредитную карту, для её получения обязателен паспорт, в офисе нужно. Читать всё

Полезная информация

_384x216c.jpg)

Где оформить и погасить

Выберите свой город и найдите ближайшее к вам отделение Сбербанка России

- Популярные города

Выберите кредитную карту

- Срок действия Кредитная карта 50 днейКредитная карта 100 днейКредитная карта 120 дней Условия Кредитная карта с бесплатным выпускомКредитная карта с доставкой по почте Бонусные программы Для инвалидов

- Платежная система Кредитная карта VisaКредитная карта MasterCard Особенности ЧипБесконтактная оплата3D SecureВиртуальная кредитная карта Лимит 1 500 000 рублей

- Сумма кредита С лимитом 50 000 Архивные продукты Архив кредитных карт Тип карты Классическая кредитная карта

- Преимущества С процентами на остатокМили на авиабилетыСкидки и бонусы Класс кредита ЗолотаяПлатиноваяСтандартная

Помощник

Условия оформления кредитных карт Сбербанка

Кредитная карта Сбербанка удобна для оплаты покупок в интернете или обычных магазинах.По многим ставка и сумма лимита рассчитываются персонально, в самых популярных продуктах отсутствует плата за обслуживание. Как и дебетовые карточки, кредитки можно оформить в офисе или онлайн.

Название карты

Ставка

Сумма

Обслуживание

Беспроцентный период

До 600 тыс. руб. персональный, до 300 тыс. руб. стандартный

До 600 тыс. руб. персональный, до 300 тыс. руб. стандартный

До 600 тыс. руб. персональный, до 300 тыс. руб. стандартный

Персональный – до 3 млн руб.,

стандартный – до 600 тыс. руб.

Важно! Персональные увеличенные кредитные лимиты и сниженные процентные ставки Сбербанк предлагает для активных пользователей карты и зарплатных клиентов.

Требования к получателю

Оформить пластик в Сбере могут клиенты, которые соответствуют таким требованиям:

- возраст 21–65 лет;

- временная или постоянная регистрация в любом населённом пункте России;

- гражданство РФ.

По желанию клиента банк выпускает именные и неименные карты в цифровом формате или на физическом носителе. Дополнительные карты к основной непредусмотрены. Можно заказать NFC-карту без материального носителя, которая сохраняется в смартфонедля бесконтактной оплаты.

Необходимые документы

Для оформления кредита клиенты должны собрать такой пакет документов:

- паспорт РФс отметкой о регистрации, в случае её отсутствия нужен документ о временной регистрации на территории страны;

- заполненная анкета-заявка.

Для подтверждения дохода:

- справка по форме банка или 2-НДФЛ для физлиц, срок действия до 1 месяца с даты получения, должен быть указан доход потенциального заемщика за последние полгода или более;

- зарплатным клиентам дополнительно подтверждать доход не нужно, если зачисления от работодателя идут на карту или счёт в Сбербанке минимум последние полгода;

- пенсионеры, которые получают пенсионную выплату на карты Сбербанка, не подтверждают доход;

- пенсионеры, которые не получают пенсию насчета в Сбербанке, предоставляют выписку из Пенсионного фонда– срок действия до 1 месяца, должны быть указаны поступления за последний месяц;

- для индивидуальных предпринимателей нужна декларация 3-НДФЛ – годовая или за 2 последних квартала в зависимости от формы ведения отчётности.

Важно! Если клиент будет подтверждать доходы справкой по форме банка, бланк можно скачать на сайте Сбера, заполнить у руководителя или бухгалтера организации,где работает потенциальный заемщик.

Для подтверждения трудоустройства нужна копия трудовой книжки (кроме зарплатных и пенсионных клиентов), для ИП – ОГРН и ИНН.

Для чего стоит заказать кредитную карту Сбербанка

Кредитка Сбербанка подойдет тем заемщикам, которые хотят:

- Использовать карту за 0 руб. в год. В большинстве продуктов годовой платы за обслуживание нет.

- Избежать оплаты процентов. Грейс-период по всем картам составляет 50 дней – можно расходовать заемные средства и не доплачивать банку.

- Получать бонусы. Они начисляются в виде баллов в зависимости от типа кредитки. Максимальный размер бонусов – до 99% от суммы покупок у партнеров.

- Получить карту в любом формате. Сбербанк предлагает виртуальные и обычные, на физических носителях, кредитки, неименные или именные, моментальной выдачии со сроком ожидания до 7–10 дней.

- Снимать деньги и расплачиваться в любом месте.Разветвлённая география отделений и банкоматов Сбербанка позволяет получить деньги практически в любом населённом пункте и оплачивать покупки во всех магазинах страны.

Для постоянных клиентов, которые активно пользуются продуктами банка, Сбербанк предлагает персонализированное решение – предодобренную кредитку. Сообщение об одобренном продукте можно увидеть в личном кабинете или приложении клиента, иногда банк рассылает SMS.

Какой кешбэк и бонусы есть у кредиток Сбербанка

Все кредитки Сбера, в том числе цифровые, участвуют в программе лояльности. Бонусы «Спасибо» начисляются при оплате в любых категориях. Исключение составляет карта «Аэрофлот» – по ней клиент получает мили, которые обменивает на авиабилеты.

Название карты

Размер кешбэка

Категории

В чем начисляется (курс 1:1)

Куда можно потратить

Покупки у партнеров банка

Скидки на продукты Сбера (Сбер Звук, Сбер МегаМаркет, Сбермобайл), на покупки в Rambler Group, оплату в «Деливери Клаб», Okko и у других партнёров банка

До 1,5 мили за каждые 60 руб. оплаты + 1000 приветственных миль

Покупки у партнеров банка

Скидки на продукты Сбера (Сбер Звук, Сбер МегаМаркет, Сбермобайл), на покупки в Rambler Group, оплату в «Деливери Клаб», Okko и у других партнёров банка

До 10% + до 99% у партнеров

1,5% за все покупки, 5% – такси, рестораны, кафе, 10% – заправки (при оплате с карты от 1000 руб. в месяц)

Накопленные бонусы можно потратить на повседневные покупки – менять на билеты на спектакли и в кино, скидки в аптеках и супермаркетах, экономить на покупке топлива, подписках.

Льготный период и условия начисления процентов

Льготный период кредитных карт Сбербанка составляет 50 дней. Он актуален для оплаты покупок, в него не входят получение наличных, оплата приложений, онлайн-игр, покупка валюты, переводы.

Как не платить проценты при погашении

Если погасить задолженность до конца действия грейс-периода, проценты не начисляются. Он начинается с момента совершения первой покупки и продолжается 50 дней, но зависит от даты отчёта (можно узнать в личном кабинете, на горячей линии или с помощью смс-информирования):

- если покупка сделана 1-го числа месяца, беспроцентный период начинается со 2-го числа и продолжается до 21-го числа следующего месяца;

- если же покупка совершена в конце месяца, например, 20-го числа, то до окончания льготного периода остаётся 32 дня.

В течение грейс-периода обязательно вносить минимальный платеж, его размер составляет 3% от суммы долга вместе с начисленными комиссиями.

Условия снятия наличных с кредитной карты Сбербанка

Снимать наличные можно:

- в банкоматах Сбера и сторонних банков;

- в пунктах выдачи наличных;

- в кассе офиса.

Грейс-период на такую операцию не распространяется – если заемщик снимает наличные, начисляется комиссия.

- 500 тыс. руб. в сутки по премиальным картам;

- 300 тыс. руб. в сутки по «золотым» кредиткам;

- 150 тыс. руб. в сутки в остальных случаях.

Важно: комиссия за получение наличных – 3% в дочерних банках и 4% в остальных, но не меньше 390 руб. с операции.

На каких условиях можно переводить деньги

- до 150 тыс. руб. в сутки;

- комиссия 3% от суммы, но не меньше 390 руб. с операции.

Переводы доступны на дебетовые карты заемщика и третьих лиц, в том числе, если переводятся личные средства.

В чем подвох

При оформлении кредитных карт заёмщик может столкнуться с такими особенностями:

- Ограничение на получение денег. Банк удерживает комиссию 3% суммы при снятии в собственных банкоматах и 4% – в других. Прекращается действие беспроцентного периода.

- Нельзя быстро оформить именную карту. Кредитка моментальной выдачи оформляется за 10–15 минут, но на ней нет имени владельца. Остальные карты выпускаются в именном формате, но срок изготовления больше.

- Сложный расчёт льготного периода. Чтобы не платить проценты, нужно сразу уточнить отчётную дату и погасить задолженность до ее наступления.

- Не по всем картам отсутствует плата за обслуживание. При заказе премиальных продуктов заемщик будет платить до 4900 руб. ежегодно.

Для заказа кредитной карты можно использовать один из офисов Сбербанка, также подойдёт онлайн-заявка на сайте Сбербанка. Банк даёт ответ в течение нескольких минут,после чего можно выбрать отделение, время и дату получения или заказать курьерскую доставку.

Вся правда о кредитных картах Сбербанка

Сбербанк не выдает кредитные карты безработным заемщикам. Для оформления кредитки обязательно подтверждение дохода и официального места работы.

Если использовать кассы, терминалы или банкомат Сбербанка, любой тип кредитной карты можно пополнить без комиссии. Она может взиматься сторонним банком-эмитентом карты при переводе по номеру карты.

Кредит в Сбере могут получить и работающие, и неработающие пенсионеры до 65 лет.Для тех, кто уже перевел пенсию в банк, не нужно подтверждать размер выплаты справкой из ПФ РФ. Для тех, кто обращается в банк впервые, нужно взять справку в Пенсионном фонде для подтверждения размера доходов.

Для увеличения лимита клиент должен активно использовать карты и счета Сбербанка и подтвердить достаточный уровень дохода справкой. Заявки принимают в офисе.

Чтобы не допустить начисления пени, заемщик может оформить кредитные каникулы сроком до 6 месяцев. Опцияуменьшает размер обязательного платежа. Если возникла просрочка, а кредитные каникулы неоформлены, банк начисляет на сумму задолженности 36% годовых.

В линейке Сбербанка есть единственная цифровая карта, предназначенная для покупок онлайн. Дополнительно к ней можно выпустить стандартную карту на физическом носителе.

Если заемщик выбирает карту моментального выпуска, то может оформить её в отделении за 10 минут. Это же касается и цифровой карты – клиент получает реквизиты через несколько минут после подачи заявки. В остальных случаях ожидание займет около 7–10 дней.

Выпуск дополнительных карт косновным кредитным не предусмотрен. Исключение составляет цифровая карта, к которой можно выпустить дополнительную на пластиковом носителе с общим счётом.

Заказать доставку кредитки на дом пока нельзя, карту можно получить только в офисе. Если необходим перевыпуск кредитной карты, тоже нужно личное присутствие в банке.

Стандартный лимит у кредиток Сбера – 300000 руб. Его можно увеличить до 600000 руб. на персональных условиях, если заёмщик активно использует карту и имеет достаточный доход.

Перед закрытием карты погасите задолженность, обратитесь в любой офис банка с паспортом, оформите заявление. Счёт закрывается в течение 30 дней. Отдавать карту сотрудникам банка необязательно.

Да, карта подходит для того, чтобы хранить на ней личные сбережения. Но при переводе/снятии денег с кредитной карты, даже личных, банк удерживает комиссию.

Да, если клиент активно пользуется кредиткой, банк может направить ему SMS с номера 900 с предложением увеличить лимит. Чтобы отказаться, нужно ответить на SMS, написав в сообщении «лимит нет».

Разрешено оформлять только одну любую кредитную карту, дополнительные к основной не предусмотрены.

Нет, карта моментальной выдачи оформляется без именных данных заемщика. После этого возможен перевыпуск (досрочный по инициативе заемщика или плановый) в именном формате.

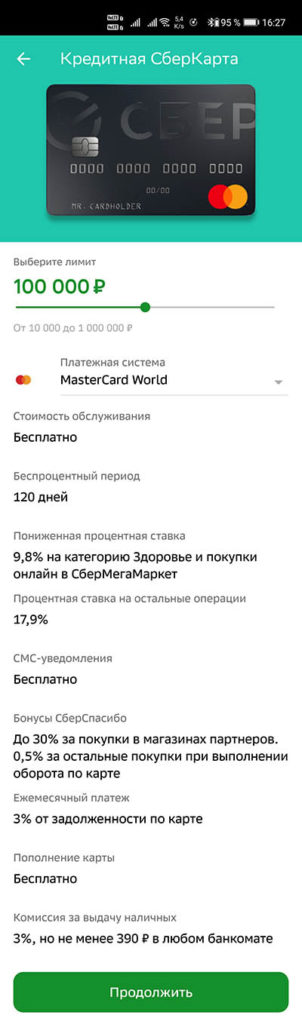

Новая кредитная Сберкарта Сбербанка на 120 дней без процентов

Кредитные карты

25.08.2021 — на сайте Сбербанка появилась новая бесплатная кредитная карта — Сберкарта. Очевидно, кредитная Сберкарта будет флагманской универсальной картой, как и дебетовая Сберкарта. Банк пишет про нее — «карта, которая подходит всем».

Что мы видим на сайте Сбера:

Льготный период — 120 дней без процентов!

У первого, временного варианта кредитной Сберкарты (начало июля 2021 г.) льготный период был до 60 дней, тут уже 120. У привычной кредитки Gold было вообще всего «до 50 дней». Льготный период мы рассмотрим чуть дальше.

Ставка — 9.8% годовых? Нет, вообще-то 27.8%, но за некоторыми исключениями

Сбер немного обманывает насчет ставки по кредиту: на самом деле 9.8% — это только на покупки в Сбермегамаркете (а также на аптеки и медицину), а на остальные покупки ставка 27.8%, если не пользоваться беспроцентным периодом. Но у старой кредитки на 50 дней было 25.9% .

Новая кредитная Сберкарта унаследовала многие свойства и параметры прежней Золотой или Классической кредитки Сбера:

- Бесплатное обслуживание

- Бесплатные СМС (услуга мобильный банк в полной версии)

- Фиксированная ставка (нет индивидуальных условий как в Тинькофф и других банках)

Льготная ставка 9.8% действует не только в маркетплейсе Сбера — Сбермегамаркете, но и на все покупки в категории «Здоровье». Сюда входят покупки в аптеках, оплата медицинских услуг и товаров в профильных организациях. Если вы не успеете погасить задолженность за покупки категории «Здоровье» в беспроцентный период, то к ним будет применяться ставка 9,8% годовых. МСС-коды категории «Здоровье»: 4119, 5912 (аптеки), 5975, 5976, 8011, 8031, 8041, 8049, 8062, 8071 (анализы и тесты), 8099. Обратите внимание, сюда не входит стоматология (MCC 8021)!

Есть и новый плюс — при оплате с кредитной Сберкарты отсутствует комиссия за оплату ЖКХ через «Сбербанк Онлайн» и в банкомате Сбера. Кэшбэка за такие операции нет, зато есть длинный льготный период.

Основные тарифы и условия Сберкарты

9,8% — при оплате покупок в СберМегаМаркете и категории «Здоровье» (Акция действует до 31.12.2021 и может быть продлена)

Беспроцентный период

Нас, конечно, прежде всего интересует беспроцентный период Сберкарты в 120 дней, и как им пользоваться.

На этой картинке с сайта Сбера не указаны обязательные минимальные платежи, без них не обойтись. Они составляют 3% от суммы долга + возможное дополнительные суммы (проценты и т.п.) — тут ничего не изменилось. Если начали пользоваться картой 1 сентября, то первый обязательный платеж будет в конце октября, потом в конце ноября, а в конце декабря надо будет внести сумму долга по выписке на 30 сентября (она уже будет известна с 1 октября).

- Отчетный период — начинается 1 числа каждого месяца, т.е. идет по календарным месяцам (у старых карт на 50 дней начало было индивидуальным, в произвольный день месяца).

- «до 120 дней» — означает, что расчетная дата и начало расчетного периода назначается банком и не отсчитывается от первой расходной операции (как в Альфа-банке). Т.е. длина льготного периода для первой покупки будет зависеть от даты покупки. Если ее сделать в первый день расчетного периода, можно рассчитывать на 120 дней без процентов, а если в конце — то на 30 дней меньше.

- «Беспроцентный период доступен всегда» — тут намек на кредитки типа Альфы «100 дней», по которым следующим беспроцентным периодом можно пользоваться только если полностью погасил предыдущую задолженность. Значит делать покупки по кредитной Сберкарте можно в любое время, лишь бы позволял кредитный лимит и доступные средства. Погашения должны идти параллельным процессом 1 раз в месяц. Т.е. это классический льготный период, но «длинный», такая же механика у кредитки МТС-банка с периодом в 111 дней. Т.е. после завершения отчетного (расчетного) периода вам придет ежемесячная выписка, в которой будет написано, когда и сколько платить. А именно, нужно заплатить — долг на дату выписки, но не через 20 дней, как на старой кредитке, а через целых 3 месяца, примерно 90 дней. Если сюда прибавить сам месяц отчетного периода, то максимальный интервал между покупкой и ее полным погашением — 120 дней.

- На снятие наличных и на переводы беспроцентный период не распространяется, только на покупки.

В любом случае, подробная информация о всех вариантах платежей у вас всегда будет в мобильном приложении Сбербанк-онлайн и в личном кабинете, там всё очень понятно, разберетесь.

Бонусная программа

Тут ничего нового, подключается бонусная программа «Спасибо Сбербанка». Основной размер кэшбэка — 0.5% баллами, причем для этого нужен оборот по карте на 5000 рублей (покупок в месяц). Есть, конечно, и «партнеры», по которым кэшбэк выше. Подключить программу можно:

- в СберБанк Онлайн,

- в банкомате СберБанка («Информация и сервисы» → «Бонусная программа»),

- или СМС-командой на номер 900 с текстом «Спасибо ХХХХ», где ХХХХ — последние 4 цифры номера вашей карты.

Точное количество бонусов зависит от вашего уровня в программе, условий по вашей карте и каждой конкретной покупки.

При оформлении новой карты начальный уровень — «Большое Спасибо», он действует до конце текущего сезона: осень/зима/весна/лето. Чтобы его поддерживать и на следующий сезон, или перейти на следующий уровень, нужно выполнять определенные условия

| Привилегии | Спасибо | Большое Спасибо | Огромное Спасибо | Больше, чем Спасибо |

| Бонусы от партнеров | до 30% | до 30% | до 30% | до 30% |

| Бонусы от СберБанка | 0 | 0,5% | 0,5% | 0,5% |

| категорий с повышенными бонусами | 0 | 0 | 2 | 4 |

| обмен бонусов на рубли | нет | нет | нет | да |

| Требования/задания | ||||

| Сумма покупок в месяц | нет | 5000 | 5000 | 5000 |

| соотношение покупок и снятий наличных | нет | 75% | 80% | 90% |

| платеж через Сбербанк Онлайн | нет | нет | да | да |

| Открыть и пополнить вклад | нет | нет | нет | да |

Снятие наличных

Акция до 30 сентября:

Снятие наличных без комиссии в первые 30 дней после подписания договора

На переводы акция по снятию наличных без комиссии — не распространяется

Как видно из тарифов, комиссия за выдачу наличных в Сбербанке и дочерних банках — 3% от суммы выдачи, но не менее 390 ₽. Ставка на снятые наличные — 27.8% годовых.

Оформление кредитной Сберкарты

Если вы уже клиент Сбера, имеете дебетовую карту этого банка и у вас есть доступ в Сбербанк-онлайн, вы можете отправить заявку прямо из личного кабинета.

После отправки заявки будет вот такое сообщение:

И действительно, через пару минут приходит СМС со ссылкой, по которой нужно подтвердить выпуск кредитной карты. При переходе по ссылке снова открывается приложение Сбербанк-онлайн, и нужно ввести код из СМС. Почти сразу после этого в списке карт появляется заказанная карта, пока в виде виртуальной (цифровой) карты.

Можно посмотреть ее номер и CVC-код, срок действия также указан.

Цифровую карту сразу можно записать в ваш смартфон (в ApplePay, GooglePay или SamsungPay) и пользоваться в тот же день. Позже вы можете получить в Сбербанке пластик, его выпускают очень быстро, меньше чем за 2 дня: во вторник в 16:00 я заказал карту, а в четверг в 10:00 уже пришла СМС что ее можно забирать.

Нюанс: вы можете иметь только одну кредитную карту Сбербанка. Если у вас уже одна есть, вторую кредитку — не одобрят.

Если у вас уже есть кредитная Сберкарта, очень удобно иметь еще и дебетовую к ней в комплекте

Требования к клиенту Сбербанка

- Гражданство РФ

- Возраст — от 21 года до 65 лет

- Постоянная или временная регистрация в любом населенном пункте РФ.

Размер кредитного лимита будет назначаться индивидуально (но не ставка по кредиту).

Подводные камни кредитной Сберкарты на 120 дней

Подытожим, какие есть подвохи.

- Громко заявленная ставка 9.8% годовых относится только к очень некоторым покупкам. Вы что-нибудь уже покупали в Сбермегамаркете? Я — нет. Вот низкая ставка на медицину (медицинские центры, аптеки и анализы) — это хорошо, обычно такие расходы бывают внезапными.

- 120 дней? Главное — нужно понимать, что такой длинный беспроцентный период не значит, что все это время можно ничего не платить. Вы будете обязаны каждый месяц вносить обязательные платежи, хотя и небольшие.

- На первую покупку у вас скорее всего не будет 120 дней беспроцентного периода, но 90 будет точно, это зависит от даты начала расчетного (отчетного) периода, она будет в договоре прямо на бумаге. Если покупка сделана в конце отчетного периода, то вы должны через 3 месяца (примерно 90 дней) внести платеж, равный долгу на момент выписки (в конце завершившегося расчетного периода). Но к 30 дням расчетного периода 90 дней — это гораздо лучше чем 20 (старая кредитка Голд или Классик) и чем 30 (старая Сберкарта).

- Если у вас уже есть кредитка Сбера, то кредитную Сберкарту вам не дадут: можно иметь только одну кредитку в Сбере. Сначала нужно закрыть старую, после этого можно отправить заявку на новую кредитную Сберкарту.

- Кэшбэк — по программе «Спасибо» — до обидного низкий, 0.5% баллами, причем его еще нужно заслужить. Выше — только у партнеров.

Выводы из отзыва

Конечно, со старыми кредитными картами, где льготный период «до 50 дней» Сбербанк смотрелся старорежимным и неповоротливым «зеленым слоном», ни у кого другого такого короткого льготного периода уже не осталось. Более того, почти у всех банков появились кредитки на 100, 110, 111, 120, 180 и даже 240 дней.

Сбербанк преодолел это отставание в 2 шага:

- Выпустил в первой половине года кредитную Сберкарту (старую) с льготным периодом 60 дней, оставив Тинькофф с его 55 днями позади)

- 25.08.2021 выпустил «новую» Сберкарту на 120 дней, сохранив все основные плюсы старых кредиток — бесплатность, бесплатные СМС, удобство мобильного приложения, понятные сообщения о разных вариантах платежей (минималка, льготный период и т.п.). Чем ответит Тинькофф?

Что ж, очень мощный ход Сбербанка. Это сигнал тем, кого смущает неадекватная плата за дебетовую Сберкарту в 150 руб/месяц (если не выполнять условия бесплатности). Можно сказать — это приглашение пользоваться кредитными картами крупнейшего банка страны для всех, кому было мало 50, 55 или 60 дней беспроцентного периода. И обладатели новой кредитной Сберкарты не будут чувствовать себя обделенными, 120 дней — это целых 4 месяца. Отличный ход Сбера. Думаю, это позволит ему увеличить свою долю на очень конкурентном рынке кредитных карт в РФ.

Справочная информация и FAQ

Обязательный платеж – минимальная сумма, на которую Клиент обязан пополнить Счет карты до наступления Даты платежа. Обязательный платеж, размер которого указывается в Отчете, рассчитывается как 3% от суммы Основного долга (не включая сумму долга, превышающую Лимит кредита), но не менее 150 руб., плюс вся Сумма превышения лимита кредита, проценты, начисленные на сумму Основного долга на дату формирования Отчета, неустойка и комиссии, рассчитанные в соответствии с Тарифами Банка за Отчетный период по дату формирования Отчета включительно. В Отчете указывается сумма процентов, начисленных на дату формирования Отчета (включительно) на сумму Основного долга: по операциям получения наличных денежных средств, совершенных в Отчетном периоде; по операциям в торгово-сервисной сети, совершенным в предыдущем Отчетном периоде (в случае, если Клиент не выполнил условия предоставления Льготного периода). Если Основной долг меньше 150 руб., в Обязательный платеж включается вся сумма Основного долга плюс начисленные проценты, комиссии и неустойка.

Отчетный период – период времени между датами формирования Отчета. Отчетный период начинается со дня, следующего за Датой формирования Отчета, и заканчивается датой формирования следующего Отчета (включительно). (Для кредитной Сберкарты каждый отчетный период начинается 1 числа каждого месяца)

Дата платежа – дата, не позднее которой Клиент должен пополнить Счет карты на сумму в размере не менее суммы Обязательного платежа (по совокупности платежей). Дата платежа и сумма Обязательного платежа указываются в Отчете. Дата платежа рассчитывается с даты Отчета (не включая ее) плюс следующие 20 (двадцать) календарных дней. Если 20 (двадцатый) день приходится на воскресенье, в Отчете будет указана дата понедельника. (Для кредитной Сберкарты, очевидно, 20 дней уже ни при чем, и это будет последний день месяца)

Кредитные карты СберБанка

Здесь вы найдете полный список кредитных карт СберБанка. Изучите предложения банка и оформите заявку на кредитку с выгодной процентной ставкой от 9.80 % и грейс-периодом от 50 дней на нашем сайте. Количество предложений в СберБанке на сегодня — 1.

- Кредитные карты

3% от задолженности по карте

3%, не менее 500 руб.

- 10% максимальный, от суммы покупок в выбранной категории повышенного кешбэка

3% от суммы использованного лимита кредитования + сумма начисленных процентов

- 6% на первую оплату услуг клиник МЕДСИ за последние 12 месяцев

- 3% на все последующие оплаты услуг клиник МЕДСИ

5%, минимум 500 ₽ + комиссия за обслуживание

- 33% за покупки у партнёров ⎯ маркетплейсов, онлайн-кинотеатров и такси. Кэшбэк действует для любой суммы ⎯ даже если потратили 100 ₽.

0-10% от суммы задолженности, но не менее 300 рублей

- 30% Бонусные баллы «Браво» за покупки по спецпредложениям банка

индивидуальный, не более 8% от задолженности, минимум 600 руб.

3%, не менее 500 руб.

- 2% в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты»

- 2.5% в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты» для зарплатных клиентов ВТБ

- 50% максимальный, за покупки у партнеров «Мультибонус». 1 мультибонус = 1 рубль

3% от суммы задолженности, но не менее 100 руб.

- 10% за покупку от 50 000 руб. с подпиской «Халва.Десятка»

- 6% в сети партнёров за каждую покупку от 10 000 руб.

- 4% в партнёрской сети за каждую покупку от 5000 до 9999 руб.

- 2% в партнёрской сети за каждую покупку до 4 999 руб.

- 1% не у партнеров за каждую покупку собственными средствами от 1000 руб.

1/20 от задолженности

- 5% в супермаркетах с подпиской МТС Premium до 30 июня 2022 года

- 5% повышенный, за покупки в категориях, указанных на сайте банка

- 1% остальные покупки и оплата услуг и штрафов в приложении МТС Банк

- 25% максимальный, за покупки у партнеров сервиса МТС Cashback

5% от суммы задолженности, но не менее 100 ₽

- 33% за покупки у партнёров ⎯ маркетплейсов, онлайн-кинотеатров и такси. Кэшбэк действует для любой суммы ⎯ даже если потратили 100 ₽.

0-10% от суммы задолженности, но не менее 300 рублей

Оформить кредитную карту Сбербанка

Кредитные карты Сбербанка предлагаются с различным грейс-периодом, бонусной системой. Мы предлагаем шесть различных программ, позволяющих получать скидку в разных областях. Сбербанк – финансовое учреждение, которое предлагает одно из самых выгодных предложений, с учетом индивидуальных параметров.

Какие виды кредитных карт Сбербанка есть?

Классическая кредитная карта Сбербанка предполагает бескомиссионное обслуживание. Есть варианты, позволяющие:

- копить бонусы при использовании услуг конкретных фирм;

- заниматься благотворительностью;

- получать привилегированные условия при покупках.

Если решите воспользоваться картой «Подари жизнь», например, то определенная часть от стоимости обслуживания пойдут в благотворительный фонд. Премиальные карты «Аэрофлот» позволяют получить больше бонусов, которые можно потратить на оплату авиационных и других билетов, отелей.

Взять кредитную карту Сбербанка можно физическим лицам под 9.80 — 0.00%. Получить карточку можно на срок до 36 месяцев с возможностью пролонгации при своевременном погашении долга. Кредитный лимит зависит от предложения. Максимально он составляет – до 1 000 000 руб. Грейс-период почти по всем предложениям составляет 10%.

Мы предлагаем подать заявку на кредитную карту Сбербанка. Онлайн-заявка поможет вам воспользоваться самыми выгодными условиями, совершать покупки и проводить различные оплаты с минимальными переплатами.

Источник https://www.vbr.ru/banki/sberbank-rossii/kreditnyekarty/

Источник https://nakopi-deneg.ru/credit-cards/kreditnaya-sberkarta-sberbanka/

Источник https://mainfin.ru/bank/sberbank/credit-cards