Кредиты в Чехии россиянину. Ставка кредита в Сбербанке в Чехии

Чешские банки не очень доверяют иностранцам, поэтому при подписании кредитного договора они хотят четко понимать, кому они занимают деньги. Некоторые банки избавились от этой проблемы, решив не давать кредиты иностранцам вообще. Тем не менее, возможности для получения кредитов в Чехии для иностранных граждан всё же есть. Какие доступны кредиты в Чехии россиянину?

Потребительский кредит в Чехии

По условиям таких программ заемщикам выдают около 500 тысяч крон. Данный вид кредита предоставляется на срок 3-5 лет. Как правило, при рассмотрении заявки на кредит нет жестких условий о целевом использовании кредита. Заемщику гарантируются фиксированные кредитные условия на весь срок кредита. Процентная ставка по потребительскому кредиту несколько выше (от 6%), чем по ипотечному кредиту, но для оформления кредита требуется меньше документов.

Максимальная сумма кредита 2 млн. крон (80 000 евро).

Для рассмотрения банками заявления на получение потребительского кредита в Чехии россиянину необходимо предоставление заявителем следующих документов.

Чтобы взять кредит в Чехии надо предоставить в банк:

- свой загранпаспорт + 2ой документ, подтверждающий личность (например, международные права)

- выписку из банка, в которой указана сумма имеющихся накоплений. Это подтвердит платежеспособность клиента;

- справку о доходах за полгода;

- документы, подтверждающие законность пребывания на территории страны;

- выписку из Национального бюро кредитных историй, подтверждающую чистоту кредитной истории заемщика;

- заявление на получение кредита в Чехии в форме анкеты.

- у заемщика должен быть постоянный чешский работодатель или чтобы его доход обеспечивался за счет ведения предпринимательской деятельности на территории Чехии.

- Кроме того, по требованию банка список документов может быть дополнен трудовым договором с работодателем, в котором указан срок трудовых обязательств.

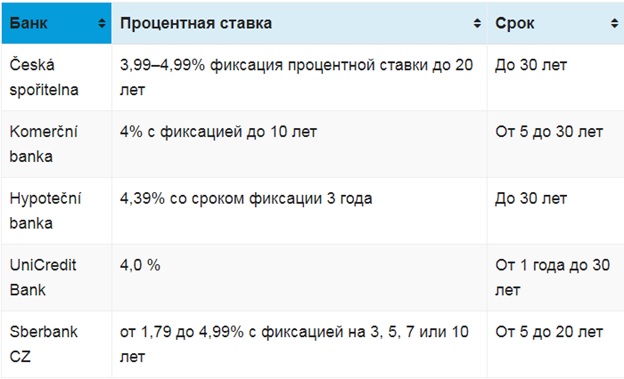

Какие ставки на кредиты в Чехии россиянину предлагают банки?

Ипотечные кредиты в Чехии. Ставка по кредиту в Чехии

Выдаются для покупки недвижимости. Ипотечная ставка для физического лица составляет от 3 до 5% годовых, а вот юридическому лицу придется платить больше – от 5 до 7% годовых.

Сумма, которую может выдать банк, составляет максимум 70% стоимости приобретаемой недвижимости, при этом иностранцам банк обычно выдает всего 50% нужной суммы. То есть как минимум 30% денег должен внести сам заемщик. Причем он должен выплатить кредит в Чехии до того, как выйдет на пенсию или выедет из страны.

Ипотечный кредит в Чехии в Сбербанке. Процент кредита в Чехии

С 1993 года на чешском финансовом рынке работает Sberbank CZ. Взять в нем ссуду могут наши россияне, которые не оформили разрешение на долговременное пребывание на территории ЧР.

Почему в Чехии Сбербанк выдает кредиты? Следует отметить, что ни один другой банк в Чехии не демонстрирует подобную лояльность при получении ипотечного займа гражданами России. О выгодности сотрудничества со Sberbank CZ свидетельствует следующая информация. В Сбербанке Чехии процент кредита следующий:

- если иностранец не имеет разрешения на долговременное пребывание в ЧР, ипотечная ссуда ему выдается под 4,99 %;

- кредитование иностранных граждан, имеющих вид на жительство в Чехии, осуществляется под 2,29 % годовых;

- минимальные 1,79 % действительны только для россиян, имеющих ПМЖ в Чехии.

Среди других условий выдачи ипотечного кредита в Чехии стоит знать, что в Чехии Сбербанк выдает кредиты на суммы:

- минимальная – 500 тыс. крон

- максимальная – 27 млн крон.

Продолжительность кредитования в Чехии: минимальная – 5 лет, максимальная – 20 лет. Сбербанк в Чехии процентные ставки по кредитам фиксируются на 3, 5, 7 либо 10 лет. Неизвестная Прага – интересные факты

Необходимые документы, чтобы получить кредиты в Чехии россиянину:

- анкету-заявление;

- загранпаспорт;

- документ, который подтверждает статус пребывания в ЧР;

- выписку с банковского счета, на который приходит зарплата и откладываются личные накопления;

- справку, отражающую получение доходов как минимум за последние полгода;

- выписку из НБКИ о кредитной истории;

документы на приобретаемый в Чехии объект недвижимости:

- выписку из кадастра;

- предварительный договор купли-продажи (ДКП);

- стоимость квадратных метров, установленная независимым оценщиком, и т. д.

Где лучше жить в Чехии. Уровень жизни в разных городах

Микрокредиты в Чехии в небанковских организациях.

Сумма ссуды обычно небольшая и доступна абсолютно всем. Отдавать кредиты нужно быстро, ведь процентная ставка очень высокая. В связи с тем, что эти организации практически никак не связаны с банковской системой, они не столь придирчиво относятся к своим клиентам. Правда, для оформления кредита в небанковской организации, тоже нужно соответствовать определенным требованиям:

Потребительский кредит в Чехии

Различают два основных типа кредита – spotrebni и hypotecni. Сегодня мы поговорим о первом типе – потребительский кредит. Этот тип отличает то, что чаще всего данный вид кредита выдают на срок 3-5 лет, без конкретной цели траты, и гарантируют одинаковые платежи-возврата. В этом потребительский кредит сильно отличается от ипотечного, подробней о котором вы можете узнать на страницах сайта czmeters.com, где подробно описывается как купить недвижимость в Праге, и рассказывается об ипотечных кредитах.

Первым шагом, для открытия кредита, является желание клиента. После этого нужно придти в банк, и заполнить формуляр. Чаще всего этот формуляр выглядит как список вопросов, с ответами да/нет, и открытыми ответами. Банк интересуют такие темы как – сколько вы зарабатываете, есть ли у вас постоянный приток денег, другие долги. На вопрос «сколько зарабатываете» чаще всего нужно дать подтверждение от работодателя, если вы сами на себя работаете, то нужно приложить Danove priznani. Если у вас есть какие-то другие источники дохода – их тоже нужно приложить. Кроме того, для больших кредитов, банк хочет увидеть, куда вы обычно тратите деньги в месяц – например на квартиру, другие выплаты по кредитам, другие регулярные выплаты – проще говоря, стандартные ваши ежемесячные платежи. Частью заявления на кредит является и «Oveření totožností». Это значит установление личности, и обычно требуется два документа – паспорт и любой другой документ, например водительские права. Подтвердить свою личность благодаря OpenCard, ISIC и им подобными карточками – нельзя. Дальше банк работает с вашими данными сам, принимая решение – выдавать вам кредит или нет. Что делает банк:

• Контролирует исправность заполненных заявлений, и приложенных документов

• Добавляет данные в «Систему» — специальный софт, помогающий измерить вашу надежность и понять, насколько вы благонадежный клиент. Чаще всего у каждого банка система своя, однако существуют и общие базы «должников». Результатом занесения данных в систему является решение программы – «да, выдать», «нет, не выдавать», «не определено». С последним случаем – «не определено», с заявлением работают индивидуально и уже человек принимает решение, выдавать потребительский кредит или нет.

Однако, именно автомаизиорованные системы чаще всего принимают решение. Эта автоматизация связана с тем, что банку просто не выгодно «выделять» конкретного работника под работу с вами, ведь это скорее всего не окупится. Пример, клиент банка одалживает 20 000 крон. Ежегодный процент – 10%. Эти деньги банк «получил» под 2% годовых от вкладчиков, получается что выгода банка – 8%. С 20 000 эти 8 % являются 1600 крон за 1 год, работа в банкира в банке, который разбирался в ситуации, будет стоить дороже. После того как банк принял решение выдать кредит, идут следующие шаги:

• Подготовка договора. Договор посылается на подпись клиенту, либо клиент сам приходит в банк подписать договор. Чаще всего потребительский кредит выдают в течение часа.

• Когда договор подписан, деньги поступают на счет.

Что касается этого счета. Для получения кредита, чаще всего открывается два счета. Обычный и кредитный. С кредитным счетом напрямую клиент не может работать, этот счет является «моментным», после возврата долга, он пропадает, а обычный счет остается. Банк выдает деньги на кредитный счет, эти деньги переходят на обычный счет. Затем, чаще всего это работает именно так, банк ежемесячно (или же в другой период, установленный договором), списывает с обычного счета деньги в пользу кредитного счета – это значит, что к моменту списания средств, на обычном счете должна лежать та сумма, которая покроет ту часть регулярного платежа, которую банк от вас ждет.

В одной из следующих статей мы поговорим о других финансовых аспектах жизни в Чехии.

Особенности кредитования в Чешской Республике

Виды и особенности кредитов по форме предоставления и погашения в Чешской Республике.

В Чешской Республике существует два вида кредитов. Первый — это банковские кредиты, предоставляемые банковскими учреждениями. Надзор за банковскими кредитами осуществляется Чешским национальным банком. Банковские кредиты имеют более высокие требования к кредитоспособности клиентов и кредитную защиту и, напротив, более выгодны с точки зрения процентных ставок. Второй тип кредита — небанковский, заявитель может получить как от компаний, которые имеют дело в основном с их предоставлением, так и от других юридических лиц, а также физических лиц до тех пор, пока они напрямую связаны с инвесторами. Надзор за небанковскими кредитами осуществляется чешской торговой инспекцией. Преимущество небанковских кредитов заключается в более низких требованиях к кредитоспособности клиентов и защите кредитов — можно получить лучший кредит наличными без справок и поручителей, небольшие краткосрочные кредиты предоставляются без гаранта и спроса на доход. [2] С другой стороны, недостатки небанковских кредитов включают более высокую процентную ставку и акцент на досрочном погашении.

Кредиты также могут быть дифференцированы в зависимости от того, кто они предоставляют: деловые, межбанковские, для граждан, кредиты государствам, муниципалитетам или другим самоуправляющимся корпорациям. Их также можно отличить по валюте, в которой они были предоставлены для кредитов в национальной или иностранной валюте (иностранной валюте). В зависимости от срока, на который они предоставляются, выделяются краткосрочные кредиты (срок погашения в течение 1 года), среднесрочные кредиты (выплачиваемые на 1-4 года) и долгосрочные (выплачиваются в течение 4 лет).

Источник https://tuguru.ru/kredity-v-chehii-rossiyaninu/

Источник https://czlife.ru/potrebitelskij-kredit-v-chexii/

Источник http://xn—-dtbbebeca6fve.xn--p1ai/finansy/item/57305-osobennosti-kreditovaniya-v-cheshskoj-respublike