«Российский фондовый рынок восстановится и будет расти дальше»

Всё, о чём пойдёт речь в данной статье, — это мои мысли и описание моих действий, основанных на собственном опыте. Все эмоции, оценки и прогнозы касаются только фондового рынка и личной финансовой составляющей. Остальные аспекты — политические, социальные и прочие — вынесены за рамки этого материала.

Как это было

Утро 24 февраля для меня началось не с кофе, а с изучения новостей и мониторинга личного кабинета через приложение брокера. В него я зашёл не для того, чтобы продать активы — к этому времени я на 80% сидел в кэше и смысла что-то делать уже не видел.

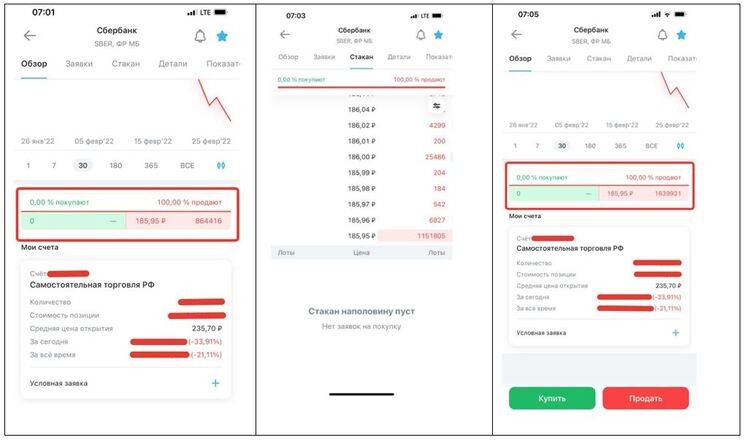

Скриншот, который я сделал на память, передаёт настроения в тот день на фондовом рынке. Похожая ситуация была практически со всеми российскими акциями. Продавали все, и никто не хотел покупать.

На рынке царила паника, торги периодически останавливали из-за резких скачков цен, а новостная лента лишь подогревала ажиотаж, сообщая о невероятных санкциях, которые Евросоюз и США намерены ввести в отношении России, а также о развитии геополитической и региональной ситуации.

24 февраля 2022 г. — это дата, которая войдёт в историю российского рынка как день наибольшей просадки. К 12:00 (мск) Индекс Московской биржи потерял 40%, Индекс РТС — 45%. Хуже рынка выглядел Индекс финансов Мосбиржи, потерявший 46% своей стоимости. Отдельные акции проседали на 50–70%.

Такого падения рынка не ожидал никто. Я тоже поддался рыночной панике. Но это было выражено не в стремлении скорее продать всё, что есть в портфеле, а в какой-то апатии и непонимании развития дальнейших событий. Этот день я провёл за монитором компьютера и отслеживанием котировок, хотя обычно этим не занимаюсь. Я смотрел на красные цифры и нисходящие графики и пытался просто понять, что делать дальше.

Что стало с моим портфелем и как мне удалось сохранить доходность?

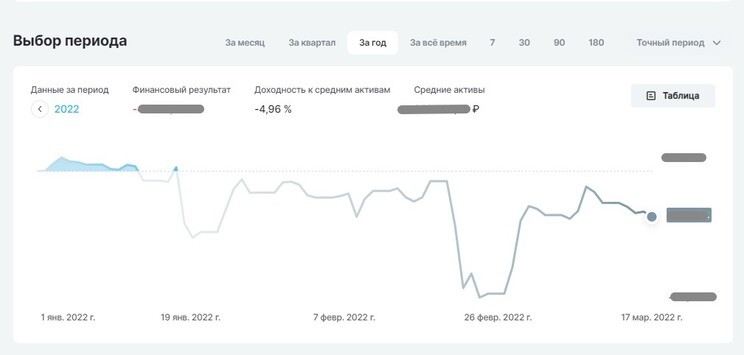

C начала 2022 г. мой портфель потерял лишь 5%, однако годовая доходность осталась положительной, сократилась лишь итоговая доходность. Это придавало некоторого позитива.

Сохранить доходность удалось благодаря нескольким факторам.

- С октября-ноября 2021 г. я максимально сокращал свои позиции в российских акциях. Такое решение было принято по двум причинам:

- Около 40% наличности на брокерском счёте я всегда хранил в долларах для диверсификации и приобретения иностранных ценных бумаг.

При этом 25 февраля настроения на рынке кардинально поменялись. Участники спешили откупить просевшие в цене активы. Учитывая непредсказуемость дальнейшего развития ситуации, совершать какие-то действия на таком рынке я посчитал безумием.

В течение нескольких часов Индекс Московской биржи прибавил более 25%, торги акциями периодически приостанавливались в связи с резкими скачками котировок. По итогам дня рост индекса составил 20,04%.

Чтобы первично осознать происходящее, мне хватило следующих выходных дней. А закрытие торгов акциями 28 февраля позволило отвлечься и спокойно всё обдумать. Многие участники рынка критиковали такое решение, но для меня это пошло на пользу. Хотя я считаю, что пауза уже слишком затянулась.

На основании чего я буду принимать решения в ближайшем будущем?

- Санкции сохранятся в течение минимум нескольких лет. Вероятность введения новых санкций, вплоть до торгового эмбарго, остаётся высокой.

По какому сценарию могут развиваться события?

В ближайшие годы российский фондовый рынок может находиться в боковике или в устойчивом нисходящем тренде с регулярными отскоками на фоне каких-нибудь локальных позитивных новостей или изменения геополитической повестки.

Большинство новичков, которые пришли на рынок в 2020–2021 гг. и сейчас остались с просевшими активами, могут не пройти испытание временем и нервами. Наблюдая изо дня в день вязкое неопределённое движение на рынке, многие в итоге продадут свои акции и, разочарованные, уйдут с него. На мой взгляд, это будет ошибкой.

Кто-то будет пытаться вернуть просевшие депозиты и, наступая на одни и те же грабли, набирать позиции с плечами, надеясь на отскок рынка. Но, как показывает практика, такая стратегия не приводит ни к чему хорошему.

По данным крупных российских брокеров, в январе–феврале 2022 г. был зафиксирован кратный рост маржин-коллов (принудительных закрытий позиций). Инвесторы наращивали маржинальные позиции, полагая, что рынок достиг своего дна, и рассчитывали на быстрый отскок и быструю прибыль, что в итоге обернулось крупными убытками.

При этом в долгосрочной перспективе я продолжаю сохранять позитивный прогноз. Российский фондовый рынок восстановится и будет расти дальше. Любые негативные факторы — явления временные, рынок, как и бизнес, всегда адаптируется к новым условиям и стремится к дальнейшему развитию. Это неизменный закон рынка.

Что я думаю о будущем рынка и какой стратегии буду придерживаться

Я не рассматриваю фондовый рынок как инструмент для получения регулярных ежемесячных доходов или быстрых и лёгких денег. Для меня фондовый рынок — инструмент долгосрочного формирования капитала как источника дополнительного пассивного дохода. Мой горизонт инвестирования — от 10–15 лет. Именно такой подход позволяет мне сохранять спокойствие. А складывающуюся ситуацию я рассматриваю как хорошую возможность для приобретения качественных долгосрочных активов по низким ценам. Морально я готов к длительному боковику и даже дальнейшему падению, резкому или плавному, это уже неважно. Минимальный срок медвежьего тренда для себя я определил в один-три года.

Сейчас я сосредоточился на формировании стабильных источников дохода (не связанных с фондовым рынком), чтобы гарантировать возможность регулярного пополнения своего брокерского счёта и покупки активов. Я продолжу покупать российские активы вне зависимости от их стоимости. Будут падать — отлично, значит, куплю больше. Будут расти — тоже хорошо, значит, будет «бумажная» прибыль (так называется незафиксированная прибыль по открытым позициям; после закрытия позиции (продажи актива) прибыль считается зафиксированной). За счёт регулярной покупки активов несмотря на динамику цен, средневзвешенная стоимость моих активов должна быть максимально близка к дну рынка — так работает стратегия усреднения. Чем дольше рынок будет находиться в боковике или в рамках нисходящего тренда, тем больший объём активов по наименьшей цене можно будет приобрести.

Сидеть и ждать это самое дно — нет смысла. Никто не знает, когда рынок достигнет своего дна. Никакого тайного Грааля нет, всё довольно просто: терпение, выдержка и дисциплина. Но именно в этом — залог успеха.

Какие активы выбирать в сложившейся ситуации?

На данный момент при выборе активов можно опираться только на общие критерии. Очень важно будет оценить положение дел после открытия торгов на фондовой секции Московской биржи.

Я определил для себя, каких эмитентов буду рассматривать:

- Голубые фишки с дивидендной историей. При этом в среднесрочной перспективе следует учитывать высокую вероятность пересмотра компаниями своей дивидендной стратегии, вплоть до её отмены. Отказ от выплаты дивидендов позволит компаниям накопить ликвидность для формирования финансовой устойчивости. Также одной из причин может стать запрет дивидендных выплат нерезидентам.

Об отмене дивидендов уже объявили такие компании, как «Черкизово» (GCHE), ЕВРАЗ (EVRE), «Русагро» (AGRO). Велика вероятность отмены дивидендов у компаний банковского сектора.

- Компании агропромышленного комплекса.

О чём необходимо помнить при любой ситуации на рынке?

Инвестиции — это всегда повышенные риски. Поэтому любые решения, которые вы принимаете в этой сфере, должны быть основаны не на чьих-то рекомендациях, а на ваших личных знаниях, анализе и опыте. Это сложнее, чем хочется, для этого нужно время и дополнительные знания, но только это — гарантированный путь к успеху. Только в этом случае вы сможете объективно и адекватно оценивать складывающуюся ситуацию и спокойно реагировать на любые колебания на рынке.

Все ваши переживания отойдут на второй план, когда вы уверены в своих активах, когда вы лично изучили компании и их бизнес и уверены в их потенциале.

Что будет с фондовым рынком в 2022 году. Прогнозы и риски

Кризис полупроводников, новый штамм коронавируса и ускорившаяся долларовая инфляция — вот с какими картами на руках инвесторы вступают в новый, 2022 год. Ждать ли нового мирового обвала и какие стратегию и портфель выбрать в ближайшем будущем, «Секрет» узнал у аналитиков.

В период пандемии многие инвесторы очень хорошо заработали. И 2021 год, по мнению опрошенных «Секретом» аналитиков, не стал исключением, оказавшись крайне успешным для рынка акций.

Не развернётся ли этот тренд в 2022-м? Такой сценарий вполне вероятен, полагает управляющий активами «БКС Мир инвестиций» Виталий Громадин.

«Мы видим ряд рисков, способных увести вниз значения основных индексов на 15–20%. Отчасти это уже происходит — в конце ноября российский рынок акций снизился в пределах 10%, коррекция американского индекса S&P 500 на 5% наблюдалась ранее, ещё в сентябре», — сказал он.

Эксперт перечислил пять ключевых рисков, способных привести к существенной коррекции рынков в 2022 году:

- высокая инфляция,

- возможность введения в мире новых локдаунов,

- повышение геополитических рисков,

- вероятность ужесточения антимонопольного законодательства,

усиление долгового кризиса в Китае.

При этом наибольшие опасения Виталия Громадина вызывает всплеск инфляции с одновременным замедлением экономического роста.

«Текущий консенсус-прогноз предполагает, что прибыль компаний на американском рынке вырастет на 7% в 2022 году. Однако в случае развития негативного сценария пострадает рентабельность компаний. И если в лучшем случае прибыли компаний останутся неизменны, американский рынок акций может скорректироваться минимум на 10–20%», — сказал Громадин.

Изменить расклад сил на фондовом рынке может и дефицит полупроводников, который, по прогнозам аналитиков, продлится до 2023 года. Ситуацию в отрасли уже называют идеальным штормом: нехватка микрочипов подкосила акции автоконцернов и производителей электроники.

Риск № 1. Кризис полупроводников

Весь 2021 год производители электроники, автомобилей и «умных» устройств страдают от растущего дефицита чипов. Мировой спрос на микросхемы оказался на 10–30% выше текущего предложения. При этом производственные мощности остались близки к предпандемийным временам.

Самый сильный удар пришёлся на автомобильную отрасль, которая к II–III кварталам 2021 года произвела на 30%–40% меньше машин, чем планировала. Вкупе с огромным спросом это привело к рекордно высоким ценам на авто.

Прогнозируемо ситуация сказалась и на цене акций компаний, производящих полупроводники. Она опередила по темпам роста бумаги, представляющие все ключевые секторы рынка акций США. Индекс полупроводников и вовсе обновил свой исторический максимум.

Если говорить про российский фондовый рынок, то нехватка полупроводников не окажет на него видимого влияния, полагает старший риск-менеджер ИК «Алго капитал» Виталий Манжос. «Одна из немногих российских публичных компаний, для которой кризис полупроводников значим, — это КамАЗ. Однако пока автопроизводитель успешно справляется с этой проблемой», — сказал он.

По мнению эксперта, недостаток полупроводников не стоит оценивать как фундаментальную проблему для производственных компаний. Во-первых, дефицит комплектующих компенсируется ростом цен. Во-вторых, кризис полупроводников создает отложенный спрос, который будет реализован в течение нескольких последующих кварталов, по мере восстановления объемов производства. Торговые сети тоже не остаются в накладе: дефицит микрочипов позволяет им сбыть «залежалый товар».

Риск № 2. Новый штамм коронавируса

Рынки уже находятся в объятиях паники, полагает инвестиционный советник ГК «ЕЮС» Игорь Файнман. «Причина этому не полупроводники, поскольку инвесторы уже отыграли их последствия, и даже не шаткое положение Evergrande (китайский девелопер, задолжавший кредиторам более $300 млрд). Причина достаточно серьёзна: новый штамм COVID», — сказал он.

На фоне этих новостей Великобритания, Сингапур, Израиль и ряд других стран прекратили авиасообщение с африканскими государствами. Участники рынка продавали бумаги, опасаясь усиления карантинных ограничений и их негативного влияния на восстановление мировой экономики.

Впрочем, вряд ли новый штамм станет предвестником нового обвала фондовых рынков, полагает Файнман.

«Человечество уже научилось жить с мутациями опасного вируса, разработало протоколы и умеет оперативно реагировать на негативные последствия. Самый неприятный сценарий, который нас может ожидать: очередной жёсткий локдаун с закрытием международных границ. К обвалу это не приведёт, а вот к глубокой коррекции с последующей рецессией мировой экономики — запросто», — добавил он.

Новый штамм коронавируса явно будет не последним, поэтому всю эту ситуацию стоит оценивать лишь как часть общего фактора глобальной пандемии, полагает Манжос.

«Иными словами, это краткосрочный негативный фактор для рынков, который не сильно меняет сложившееся положение дел в экономике. Тем не менее новости по поводу неизвестного ранее штамма воспринимаются как повод для активной краткосрочной спекулятивной игры на финансовых рынках», — пояснил он.

Риск № 3. Разогнавшаяся инфляция в США

Ещё в начале года аналитики предрекали, что рост инфляции в США может привести к буре на фондовом рынке. Инфляция в США действительно разогналась: если в апреле 2021-го речь шла о 4,2% (рекорд с 2008 года), то уже к концу года — о 6,2%. Таким образом годовая инфляция достигла максимума более чем за 30 лет.

Проблема инфляции в США — проблема для всего мира, полагают опрошенные «Секретом» эксперты. Поскольку почти все мировые рынки привязаны к доллару, инфляция неизбежно выходит за пределы американских границ (и Россия тут — не исключение).

«Ускорившаяся долларовая инфляция будет отчасти экспортироваться за пределы страны вместе с оттоком так называемых нефтедолларов. В мировом масштабе от этого, скорее, пострадает экономика и фондовый рынок ЕС. Этому способствует сильная зависимость Европы от внешних поставок энергоносителей в условиях сильного роста цен на них», — пояснил Манжос.

Впрочем, инфляцию в России тренд явно разогреет. По данным Банка России, основной вклад в наш рост цен вносят такие продукты, как макароны, хлеб, мясо, яйца и так далее (без учёта овощей и фруктов). Стоимость этих товаров напрямую зависит от мировых цен, которые продолжат расти из-за стимулов Федеральной резервной системы США (ФРС).

Прогноз восстановления российского рынка акций в 2022 году

Российский рынок санкций должен подняться

На сегодняшний день картина на рынке изменилась. Общая капитализация самых крупных 75 компаний российского рынка варьируется в пределах 42 триллионов рублей. Из общего показателя, около 33 % (что в рублях составляет 13,7 триллионов) — акции, которые находятся в свободном обращении (free-float). Free-float — это ценные бумаги, которые доступны частным лицам — участникам рынка. К ним не относятся крупные пакеты государства, а также инвесторов стратегического масштаба.

К концу 1 полугодия 2021 года состояние российского рынка было таково, что примерно 80 % акций, принадлежало нерезидентам. Во 2-м полугодии они, в основном, продавали российские акции. Общая сумма продаж в период с июля 2021 по январь 2022 года составляла примерно 450 миллиардов рублей. На сегодня еще нет точной информации об объемах продаж в феврале текущего года, но, скорее всего, они больше размеров последних месяцев.

В итоге, доля нерезидентов во free-float, в сравнении с окончанием первого полугодия прошлого года, уменьшилась примерно на 10-20 %. Если отталкиваться от указанных выше 13,7 триллионов рублей общего free-float, то в итоге сумма уменьшилась до 8,2-9,6 трлн. руб.

Прогноз восстановления российского рынка акций в 2022 году

С февраля 2022 года Центробанк РФ запретил нерезидентам совершать операции с российскими акциями. Иными словами, на сегодняшний день, денежные средства закрыты на рынке и не участвуют в обороте. Выходит, что по факту, free-float российского рынка варьируется в пределах 4,1-5.5 трлн. руб., что в процентном соотношении составляет 10-13 % от общей капитализации российского рынка. Для примера: на 1 трлн. руб., который был выделен на стабилизацию рынка возможно было приобрести 18-24 % ценных бумаг в free-float.

Итак, в нашей действительности, размер акций в свободном обращении довольно небольшой, что оказывает негативное влияние на ликвидность торгов. Если бы Минфин активно покупал бумаги на выделенный триллион, это сильно отразилось бы на рынке — за несколько месяцев просадка 2022 г. была бы приобретена и индекс МосБиржи поднялся бы к историческим высотам.

Такая ситуация аналогична была бы обратной покупке акций ВСМПО-АВИСМА. Этот обратный выкуп (байбэк) был самым масштабным на российском рынке за последнее время из-за низкой ликвидности акций. В январе текущего года, процент выкупа в среднем за день торговом обороте, составлял 43 %. В итоге, котировки за 2021 г поднялись в два раза, а с того времени, когда был запущен байбэк — в 2,7 раза.

Что происходит с рынком? Состояние и перспективы рынка

Скорее всего Минфин не будет проводить торги акций на российском рынке. Рынок адаптировался в сложившихся условиях, нерезиденты не могут торговать, что означает, что продавцов не так много.

Тем не менее, под влиянием ситуации, формируется новый механизм. Без участия иностранных акций ликвидность торгов упала. По факту free-float, в сравнении с уровнями до момента закрытия рынка, составляет от 30 до 40 %.

Инвесторы России не так сильно реагируют на изменение геополитической ситуации. Во второй половине 2021 года именно они поглотили основную часть продаж бумаг нерезидентами. Предположительно, что в 2022 году они снова станут покупателями российских бумаг, потому что инструментов для вложений с вводом внешних ограничений, стало значительно меньше. Однако, сейчас их активность возрастет, что будет вызвано низким free-float.

Кроме того, набирающая рост российская инфляция сделала инвестиции в фондовый рынок для наших соотечественников одним из главных способов для сохранения собственных капиталов. В настоящее время на рынке нет подходящих инструментов, с помощью которых можно было бы получить доходность больше роста индекса потребительских цен.

Невзирая на вводимые санкции, торговый профицит внешнеторгового баланса в нашей стране в текущем году ожидается высоким. На фоне высокой стоимости сырья и снижения импорта, торговый профицит в 2022 году может достичь порядка 180-195 миллиардов долларов. Причем, по прогнозам, отток капитала очень низкий, что объясняется введением внешних и внутренних санкций.

Велика вероятность, что часть «свободных» денег от внешнеторговой активности (кроме недвижимости, земли, а также импортозамещения) будет устремлена на рынок ценных бумаг, где не так много продавцов.

- Игнорирование геополитической ситуации. До того времени, пока на российском рынке будут преобладать резиденты, зависимость акций от геополитической обстановки уменьшится, конечно, если речь не идет о масштабных ограничениях экспорта энергоносителей из России. Местные просадки на новостях могут быть, но в перспективе негатив будет преодолеваться.

- Рост рынка будет только способствовать развитию рынка. Это вытекает из большого снижения free-float. В основном, инвесторы России приобретают российские акции, постепенно уменьшая объем бумаг в свободном обращении, что оказывает влияние на будущие покупки. Такой эффект может быть незаметен в ближайшей перспективе (если говорить о месяцах), но если ситуация продлится длительное время, то это может быть хорошим драйвером для подъема рынка акций в России.

- Падение будет выкупаться. Независимость от геополитической картины, увеличение роста цен акций благодаря низкому free-float и отсутствию выгодных альтернатив для инвестирования средств, приведет к применению просадок с целью наращивания долгосрочных позиций.

Определенные риски могут быть из-за большого снижения российского экспорта, причиной которого могут быть санкции либо окончание сырьевого цикла и существенное снижение цен на энергоносители и иные commodities.

В 2021 году фондовый рынок России стал одним из самых благоприятных на фоне роста цен на нефть и газ.

Аналитиков самых крупных инвесткомпаний и банков России, назвали наиболее дивидендные акции для инвесторов в 2022 году. Сегодняшние проблемы рынка и их анализ, проведенный экспертами, говорят о том, что самыми перспективными в текущем году акциями станут ММК, АЛРОСА, НЛМК, «Евраз». В нефтегазовой сфере особо привлекательными будут акции ЛУКОЙЛа, НОВАТЭКа, а также «Газпрома» и «Газпрома нефти». В графиках аналитиков, области финансов перспективными будут бумаги Сбербанка, в транспортной сфере — Globaltrans и Global Ports.

Когда откроется рынок акций в России

Многих заботит этот вопрос. До начала 2022 года казалось, что таким гигантам как Газпром, Лукойл, Сбербанк и т.д. ничего падение курса акций не угрожает. Так и было еще в прошлом 2021 году. Российский рынок акций растет — все довольны, все замечательно, что еще нужно: купи акции и получай прибыль. Возможно, так было бы и дальше, если бы не события первых месяцев 2022 года. Рынок рухнул настолько быстро, что многие даже не смогли войти в свои инвестиционные приложения, а после падения рынка, торги были закрыты.

Что же делать вкладчикам, у которых на руках акции наших компаний?

Цены на акции заморожены, и, если сегодня открыть торги на фондовом рынке, цены рухнут еще сильнее. Например, акции Сбербанка стоят 131 рубль, а в случае открытия торгов, их цена упадет до 10 рублей уже спустя пару-тройку часов.

Нерезиденты станут все продавать не важно по какой стоимости, им просто нужно будет уйти с рынка, поэтому пока рынок не работает. Открытие российского рынка возможно в новом формате (в России — для резидентов, за границей — для нерезидентов). Этот вопрос сейчас обсуждается. Такая версия нужна для того, чтобы не возникло паники среди отечественных инвесторов, когда иностранцы станут массово выходить из активов.

Ответить конкретно на вопрос «когда же откроется российский рынок?» сейчас вряд возможно. Ясно одно, Банк России хочет максимально защитить российских инвесторов. Скорее всего ЦБ выберет китайский путь, который состоит в разделении рынка на два направления (резидентский и нерезидентский).

Источник https://journal.open-broker.ru/investments/rfr-vosstanovitsya-i-budet-rasti-dalshe/

Источник https://secretmag.ru/investment/chto-budet-s-fondovym-rynkom-v-2022-godu-prognozy-i-riski.htm

Источник https://pokoriaem.ru/finansovaia_svoboda/prognoz-vosstanovleniya-rossijskogo-rynka-akcij-v-2022-godu.html