ECN. ЧТО ТАКОЕ. КАК РАБОТАЕТ. КАК ИСПОЛЬЗОВАТЬ ТРЕЙДЕРУ. КАК ЭКОНОМИТЬ НА КОМИССИОННЫХ.

ECN (Electronic communication network) — электронная система осуществления сделок купли-продажи биржевых товаров. Так написано в Википедии)))). Ну перепечатывать не буду, кому надо, тот про историю создания и прочее сам прочтет. Мы тут по делу.

По-простому, ECN — это такая локалка для всех имеющихся в США электронных бирж и все предложения на покупку/продажу сводятся в один центр и там формируются в единую таблицу — LEVEL II (стакан акции). Если посмотреть в таблицу LEVEL II самых ликвидных бумаг США, то глаза разбегаются, по одной цене данную акцию предлагают купить/продать сразу полтора десятка этих организаций. И это только видимые заявки, есть еще Даркпулы, в которых на сегодняшний день ликвидности уже ни чуть не меньше, чем в видимой части LEVEL II (стакана). Однако про «темные бассейны» в другой раз))).

Итак, ECN, откуда их столько, почему бы не сделать одну, единую? Конкуренция! Страна свобод и возможностей. Вроде бы все предлагают одно и тоже — акцию, и даже по одной и той же цене, но смотришь в ленту принтов (Time & Sales), а там сделки идут везде и никого не забывают, всем достается. Как так? Чтобы еще лучше понять что такое ECN, давайте вернемся на российский рынок, посмотрим, как у нас устроено. Есть РТС, есть ММВБ, на обеих биржах котируется практически одинаковый набор инструментов (акций), но они не связаны между собой никак, даже система комиссионных разная. Т.е. мы не можем купить Газпром на РТС, а продать его на ММВБ, нет единого регулятора и центра обработки ордеров, в отличие от США. Тут у всех один товар, однако покупается и продается он в итоге по разным ценам. Также в отличие от российского рынка на американском есть возможность получить вознаграждение за совершение сделки, т.е. биржа сама тебе заплатит, лишь бы ты у них купил/продал, выплата эта называется «рибейт» (англ. rebate).

Система исполнения предусматривает два варианта совершения сделки: «добавление ликвидности» и «удаление ликвидности». Первое – это когда трейдер ставит свою заявку в стакан (LEVEL II) по цене Бид или ниже, Аск или выше. Т.е. сделка совершится только когда его ордер будет исполнен кем-то с помощью маркетной заявки. Второе – это немедленное получение трейдером позиции, по рынку. Так вот большая часть ECN работает по принципу: получил по рынку – плати нам, поставил заявку – мы заплатим тебе. Т.е. платят чаще за добавление ликвидности в акцию и взимают плату за ее удаление. Однако это бизнес и главное тут – это привлечение трейдеров на свою сторону, как это сделать? Для начала нужно разобраться со статистикой. Большая часть частных спекулянтов и алготрейдеров предпочитает покупать по рыночным ценам, тогда нужно им предложить возможность покупать как обычно «по рынку», но за это выплатить вознаграждение в виде рибейта. Отлично, а кто тогда будет платить за добавление ликвидности, ведь данный рыночный центр должен получить доход? А платить будет тот, кто не желает стоять в очереди на исполнение своей и заявки и терять спред, те, кто предпочитают получить по самой лучшей цене и как можно скорее. На этой разнице биржевой центр и зарабатывает. Т.е. добавление ликвидности в данном случае будет стоить дороже, чем ее удаление. В других случаях наоборот.

Если, к примеру в нужном рыночном центре не достаточно ликвидности, чтобы исполнить текущий рыночный ордер, предусмотрена система раутинга (англ. routing), которая позволяет отправить оставшуюся часть приказа на другой рыночный центр, по этой же цене, но за это будет взиматься дополнительная плата. Некоторые рыночные центры не предусматривают возможности раутинга, в этом случае, если ордер забрал всю доступную ликвидность из данного центра, он «перекроет» собой рынок, т.е. Бид будет равным Аск, а текущий остаток ордера будет исполняться как лимитная заявка по правилам добавления ликвидности, т.е. с выплатой рибейтов.

У крупных брокеров существует своя система маршрутизации ордеров, это алгоритмы, которые помогают найти любую доступную ликвидность по текущей цене ордера, даже заглядывая в даркпулы. Это несколько дороже, чем услуги самих ECN центров, однако это с лихвой компенсируется лучшей ценой исполнения и сведением всего объема ордера, без перехода на другие ценовые уровни.

Теперь разберем сами центры более подробно, ограничимся самыми известными и доступными. Также предлагаю для изучения таблицу ECN составленную брокером United Traders, при чтении статьи рекомендую держать ее перед глазами.

Начнем с тех, которые платят за добавление ликвидности и берут плату за ее удаление. Этими ECN выгодно пользоваться, открывая и закрывая сделки лимитным ордером, добавляя ликвидность в LEVEL II:

NYSE ARCA – одна из самых ликвидных ECN, платит за добавление 0,0021 доллара за акцию и взимает комиссию за удаление в размере 0,003 доллара за акцию, имеет возможность перенаправлять (раутить) остаток приказа на другие ECN.

NASDAQ – пожалуй нет ни одной акции, где бы не было заявок в данной ECN, однако она не перенаправляет остаток приказа, раутинга нет, что часто является причиной «перекрытого рынка» в LEVEL II, когда BID = ASK, плата за добавление ликвидности – 0,0020 доллара за акцию, комиссия за удаление – 0,0030 доллара за акцию.

BATS – весьма ликвидная ECN, с возможностью раутинга, доступная всем трейдерам, выплачивающая самый большой рибейт за добавление ликвидности – 0,0025 доллара за акцию, плата за удаление ликвидности составляет 0,0029 доллара за акцию.

EDGX – ECN с возможностью раутинга, рибейт за добавление ликвидности — 0,0023 доллара за акцию, плата за удаление ликвидности составляет 0,0030 доллара за акцию.

EDGA — ECN, заслуживающая особого внимания, имеет возможность раутинга, выплачивает трейдеру по 0,0003 доллара за акцию при добавлении ликвидности, взимающая плату за удаление ликвидности в размере 0,0007 доллара за акцию, чуть ниже детально разберем ее особенности.

Далее рассмотрим центры, выплачивающие рибейт за удаление ликвидности, расположив их в порядке доступной ликвидности:

BATS BYX – выплачивает рибейт 0,0002 доллара за акцию, при попадании рыночного ордера в книгу BYX, добавление ликвидности в данную ECN обойдется трейдеру в 0,0003 доллара за акцию.

NASDAQ BX – платит бОльший рибейт, по сравнению с BYX – 0,0005 доллара за акцию, однако дождаться появления этой ECN в LEVEL II и успеть среагировать на это не просто. При добавлении ликвидности в данный рыночный центр плата трейдера составит 0,0018 доллара за акцию.

CBOE CBSX – самая щедрая на выплату рибейтов ECN, целых 0,0017 доллара за каждую акцию, но вместе с тем и самая редкая в LEVEL II, часто встречается в сверликвидных бумагах, таких как $BAC $SIRI $AMD $NOK $S $KEY и др. За добавление центр берет плату в размере 0,0018 доллара за акцию.

Уверен, каждый второй прочитавший эту статью, уже прикинул, как можно заработать на одной лишь разнице в рибейтах и сборах!))))) Все верно, есть несколько скальпинговых стратегий, которые позволяют выполнять нулевые сделки, т.е. не брать ни одного цента, но при этом получать прибыль. Разумеется, речь идет про большие объемы ордеров, от 10 000 акций. Но это я покажу в видео, на конкретных примерах, вживую.

Есть еще один, немаловажный вывод: выгодно совершать сделки, добавляя ликвидность в LEVEL II ECN первого списка, т.е. входить и выходить из сделки лимитными ордерами по ценам BID и ASK. Это позволит экономить частному трейдеру до 0,25 даллара за каждый трейд. Например, имея комиссию брокера в размере 0,005 доллара за акцию, совершая сделку рыночным ордером (покупка по ASK, продажа по BID), трейдер в итоге заплатит 1,5 доллара на один минимальный лот за одну полную сделку (купил-продал). Если же трейдер получит позицию по заявке в LEVEL II и таким же образом ее закроет, то он сэкономит 0,5 доллара за сделку или одну ТРЕТЬ от всей комиссии, однако приятно, хоть и мелочь. Если объем проторгованных акций в день составляет от 50 000, это позволит экономить до 250 долларов. И все же стоит помнить, что бывают ситуации, особенно в скальпинге, где важнее не цена и рибейты, а сам трейд, который нельзя упустить, в этом случае разумнее не дожидаясь исполнения по заявке, получить позицию по текущей рыночной цене, немедленно.

Также становится понятным, что добавив ликвидность в ECN второго списка, которые взимают за это плату, вы несколько теряете на комиссиях, однако выигрываете во времени исполнения вашего приказа и на момент получения позиции уже будете находится как минимум в нуле по трейду, т.е. это даст не только время но и дополнительные центы прибыли. Логика здесь простая: всегда найдутся те, кто не будет ждать исполнения по заявке, и будут стремиться получить по рыночной цене, однако в тех центрах, где им за это еще и приплатят, это трейдинг, всегда приходится думать на два шага вперед)))))).

Разумеется, чтобы всем этим успевать пользоваться, необходимо настроить свою клавиатуру под ваши цели. Грамотно настроенные горячие клавиши (Hot Key) позволят очень оперативно реагировать на малейшие изменения в LEVEL II с большей выгодой для вас.

Отдельного освещения заслуживает ECN EDGA, весьма разумно использовать ее вгорячих клавишах (Hot Key), настроенных на «удар по рынку», т.е. для тех кнопок, которыми вы пользуетесь, когда берете позицию немедленно. Преимущество тут в следующем: данная ECN весьма распространена в LEVEL II, в случае попадания в нее своим ордером вы заплатите очень немного, всего 0,0007 доллара за акцию, а в случае, если ее нет, вы получите свою позицию в полном объеме, т.к. этот центр имеет свой раутинг и заплатите за это столько же, сколько отдали бы используя, например NYSE ARCA. Иными словами иногда вам будет везти и вы сэкономите на получении позиции, не думаю, что нужно упускать такую возможность))))).

Что такое ECN-счета на рынке Форекс?

В этом обзоре мы рассмотрим использование ECN-счетов для торговли на Форекс. ECN-счета дают возможность трейдеру пользоваться более выгодными торговыми условиями.

Как работают ECN-счета?

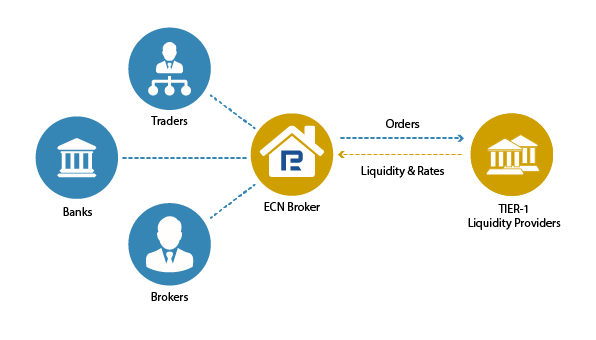

ECN (Electronic Communication Network) – это специальная электронная торговая система (сеть), позволяющая реализовывать сделки на Форекс без дополнительных посредников. Все заявки участников, торгующих через ECN-счета, объединяются в единую базу – стакан цен. С помощью специального алгоритма обработки заявок сделки исполняются в автоматическом режиме.

Схема исполнения сделок с использованием ECN-счетов.

Первое появление ECN-счетов относят к 1999 году. С тех пор система ECN постоянно расширяется и становится все более популярной. Участниками этой системы являются крупные банки, брокерские компании, различные фонды, частные трейдеры. Благодаря большому количеству участников и высокой ликвидности ECN-счета обеспечивают практически мгновенное исполнение ордеров и маленькие спреды.

Особенностями ECN-счетов являются небольшой плавающий спред и наличие комиссии брокера. Плавающий спред имеет обычно минимальную величину (от 0 пунктов), но может увеличиваться при резком росте волатильности или в моменты пониженной ликвидности на рынке. За обеспечение бесперебойного доступа к ECN-системе брокеры устанавливают небольшую комиссию за каждую совершенную сделку.

Несмотря на наличие брокерской комиссии, очень узкие спреды в ECN-системе позволяют сделать затраты на каждую сделку у трейдера меньше, чем на стандартных форекс-счетах. Благодаря высокой скорости исполнения сделок и отсутствию реквотов (проблемы с открытием/закрытием сделки из-за резкого изменения цены), торговые условия ECN-счетов хорошо подходят для активной торговли на рынке Форекс.

Плюсы и минусы ECN-счетов

Разберем более подробно основные преимущества и недостатки ECN-счетов:

Преимущества ECN-счетов

- Единая автоматизированная система исполнения заявок.

Благодаря единой автоматизированной ECN-системе обеспечивается высокая ликвидность и исполнение торговых поручений по наилучшим ценам, отсутствуют нерыночные котировки. - Узкие спреды.

На спокойном рынке можно совершать сделки с очень маленькими спредами от 0 пунктов. - Быстрое исполнение.

Практически мгновенное исполнение сделок, отсутствует реквот. - Установка заявок внутри спреда.

Заявки можно выставлять максимально близко к текущей рыночной цене, даже внутри спреда. - Можно применять любые торговые стратегии.

Возможно использовать любые торговые стратегии: как долгосрочные, так и скальперские (подразумевают большое количество сделок с прибылью в несколько пунктов).

Недостатки ECN-счетов

- Плавающий спред.

Плавающий спред может расширяться в моменты резкого роста волатильности на рынке или в условиях низкой ликвидности – например ночью или во время праздников. - Комиссия брокера.

Интерес брокера составляет небольшая фиксированная комиссия, устанавливаемая за определенный объем сделки. - Возможные проскальзывания.

Во время сильных движений рыночные ордера могут исполняться с небольшим проскальзыванием. То есть рыночный ордер при сильном движении на рынке может, например, открыться или закрыться на 1 пункт выше или ниже той цены, которая была указана в заявке.

Как открыть ECN-счет?

Открыть ECN-счет можно в брокерской компании, предоставляющей доступ к такому типу счетов. Ответственно подойдите к выбору брокерской компании – у нее должны быть все необходимые лицензии, положительная репутация, высокая надежность и подходящие для вас торговые условия. Убедитесь в наличии удобной торговой платформы или мобильного приложения для торговли, если требуется.

Например, в брокерской компании RoboForex на данный момент можно открыть ECN-счета со следующими торговыми условиями:

- Начальный депозит – от 10$

- Максимальное плечо – 1:500

- Плавающий спред от 0 пунктов

- Доступны для торговли 36 валютных пар, металлы, CFD

- Популярные торговые платформы: MetaTrader 4, MetaTrader 5, cTrader, мобильные приложения

- Комиссия от 15$ (Prime-счета) и от 20$ (ECN) за 1000000$ торгового оборота

- Cashback (Rebates) – сервис, позволяющий возвращать часть комиссии за совершение определенного торгового оборота

- Prime-счета с пониженной комиссией для профессиональных трейдеров

Заключение

ECN-счета – это современная, высокотехнологичная система электронной торговли, предоставляющая трейдеру достаточно выгодные торговые условия. На мой взгляд, преимущества ECN-счетов перевешивают недостатки. Для торговли нужно открыть ECN-счет у надежного брокера и на практике убедиться, что вас устраивают предоставляемые торговые условия.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Принцип работы ECN на рынке NYSE. Что это и для чего используется?

Под термином ECN (Electronic communication network) в биржевых стандартах понимают электронную систему, через которую осуществляется весь спектр сделок — купли-продажи биржевых ценных бумаг.

Если говорить простым языком, ECN — это своего рода локальная сеть, объединяющая электронные биржи, существующие в США, а также имеющиеся предложения по покупке и продаже, которые сводят в едином центре, где и формируют из них общую таблицу LEVEL II (стакан акции).

В процессе изучения данной таблицы становится очевидно, что наиболее ликвидные из представленных на рынке ценных бумаг продаются достаточно большим числом различных ECN компаний. Причем, эти данные указываются без учета так называемых «даркпулов», ликвидность которых нисколько не меньше видимых.

Для чего используется ECN

С чем же связано такое большое количество ECN и что мешает заменить их на общую для всех? Прежде всего, это конкуренция. Но каким же образом всем удается заключать сделки без различий в предлагаемой цене?

Для лучшего понимания принципов функционирования системы ECN можно обратить внимание на данную систему в рамках истории российского рынка, например, вернёмся к тому моменту, когда основная масса сделок проходила на двух биржах — РТС и ММВБ. Обе биржи имели практически идентичный набор торгуемых ценных бумаг, но при этом между ними отсутствовала взаимосвязь и имелись некоторые отличия (в частности, в отношении системы комиссионных), что не позволяло приобретать акции на одной из бирж, а продавать на второй. У них отсутствовал общий регулятор цен, не было и подобного центра, занимающегося обработкой ордеров. В результате получается, что одни товары покупаются и продаются по различной стоимости. Кроме того, отсутствует возможность получения вознаграждения за заключенные сделки, в отличие от системы, применяемой в Америке, где биржи готовы сами заплатить, чтобы у них приобретали и продавали ценные бумаги.

На американском рынке в списке ECN представлены как отдельные биржи, так и рыночные центры, которыми могут быть частные биржевые компании, что обеспечивают ликвидность на рынке.

Системой ECN предусмотрено не более двух вариантов для сделок в формате «удаления ликвидности» и «добавления ликвидности». В первом случае трейдер ставит свою заявку по цене предложения или ниже, а также по цене спроса или выше. Другими словами трейдер ставить свою заявку в стакан, чем добавляет ликвидность в акции. Во втором случае трейдер ставит заявку по рынку, а значит, получает сделку моментально, срабатывая по первой встречной в стакане заявке в нужном направлении. То есть, выполняя сделку по рынку, трейдер удаляет ликвидность с акции.

И большинство ECN осуществляет свою деятельность в соответствии с принципом: платить трейдеру при добавлении ликвидности и снимать плату с трейдера, если он получил сделку по рыночной цене, т.е. удалил ликвидность.

Естественным образом между представленными в стакане ECN имеется своя конкуренция и каждый представитель заинтересован в привлечении трейдеров, которые будут осуществлять сделки через их центр. Но каким же образом привлечь внимание трейдеров? В первую очередь, необходимо как следует представлять статистические данные. Большинство частных биржевых трейдеров, а также тех, кого относят к алготрейдерам, делают выбор в пользу покупки по рыночной цене. В этом случае им необходимо предлагать возможность покупки по обычной ставке, но вдобавок вознаградить рибейтом. Но на ком тогда окажется обязанность по выплатам при добавленной ликвидности? Данная обязанность будет возложена на тех, кто хочет приобрести по наилучшей цене и максимально короткие сроки, вместо того, чтобы «стоять» в очереди, дожидаясь момента, когда будет исполнена их заявка, а при этом еще и терять спред. Заработок биржевого центра происходит из подобной разницы. Это означает, что добавленная ликвидность оценивается более высоко, чем удаленная. Но ситуация может быть представлена и кардинально иным образом.

Так, например, в случае недостаточной ликвидности для исполнения текущего рыночного ордера в конкретном рыночном центре, может быть использована система раутинга, позволяющая перенаправить ту часть приказа, что осталась, другому рыночному центру. Правда, это будет осуществляться за дополнительную оплату.

Часть рыночных центров не производят раутинг, тогда рыночный ордер, забравший у такого центра всю имеющуюся ликвидность, будет исполнен частично, после чего ожидать добавления встречных заявок. При этом Аск будет равен Бид, а остаток ордера исполняется как лимитная заявка с выплачиваемым рибейтом, в соответствии с правилами добавления ликвидности.

Крупные брокерские компании имеют собственные системы, в соответствии с которыми они проводят маршрутизацию ордеров, которые представлены в виде алгоритмов, позволяющих подобрать все доступные варианты ликвидности. Стоимость данных услуг выше того, сколько берут непосредственно сами ECN центры, но более выгодная цена исполнения вместе с возможностью сведения объема ордера легко нивелирует данный минус.

Самые популярные ECN

На американском рынке доступно огромное количество ECN центров, но в рамках данного обзора рассмотрим особенности самых доступных, известных и популярных.

Вначале рассмотрим рыночные центры, которые платят за добавление ликвидности.

NYSE ARCA — наиболее ликвидный из всех центров. Делает выплаты за добавление (0,0021$), берет комиссионные при удалении (0,003$) за одну ценную бумагу, может производить перенаправление остатка в другие центры.

NASDAQ — крайне вероятно, что нет таких акций, которые не были бы представлены в стакане ECN NASDAQ. Однако данный центр не производит перенаправление остатка, что может послужить проблемой при торговле большим объёмом. За удаление ликвидности взымается 0,003$, а за добавление начисляется 0,002$.

BATS — достаточно ликвидный центр. Предоставляет раутинг, выплачивает наиболее крупный размер рибейта за добавление (0,0025$). Комиссия за удаление составляет (0,0029$).

EDGX — еще один центр с раутингом и неплохим рибейтом — 0,0023 за добавление, 0,0030 за удаление.

EDGA – один из наиболее популярных ECN для активных трейдеров. Центр осуществляет раутинг при недостаточной ликвидности, за добавление дает 0,0003$, за удаление — 0,0007$ из расчета за одну ценную бумагу. Особенно выгодно использование данного ECN при торговле с использованием «горячих» клавиш, которые используются для немедленного взятия позиции. Эта система получила наибольшее распространение LEVEL II и при столкновении с ней оплата будет достаточно низкой. Если же она отсутствует, то позиция будет получена в полной мере. Связано это с наличием у центра собственного раутинга.

Также существует ряд центров, которые производят выплату рибейта при удалении ликвидности.

BATS BYX выплату рибейта в размере 0,0002$ производит в случае если рыночный ордер попадает в книгу BYX, а за добавление ликвидности взимает 0,0003$.

NASDAQ BX — производит достаточно высокую выплату рибейта за удаление ликвидности (0,0005$), но дождаться того момента, когда эта ECN появиться в стакане, а затем еще и оперативно среагировать – достаточно сложно. Добавление ликвидности обойдётся трейдеру в 0,0018$.

CBOE CBSX выплачивает самый значительный рибейт, равный 0,0017$, но, к сожалению, крайне редко встречается в LEVEL II, в частности по самым высоколиквидным ценным бумагам.

Несомненно, многие из тех, кто ознакомился с данным материалом, могут прийти к выводу, что неплохой заработок можно получить, только используя маржу между сборами и рибейтами. Безусловно, такое возможно, однако для этого следует использовать скальпинговую стратегию и работать с достаточно крупными объёмами – от 10 тысяч акций.

Другой ключевой момент, о котором нельзя забывать, — выгодность сделок, совершаемых путем добавления ликвидности в системы, входящие в первый список, что подразумевает вход и выход по ценам Аск и Бид исключительно лимитированными заявками. Такая тактика дает трейдеру возможность сэкономить порядка четверти доллара за каждый из трейдов. Так, к примеру, при брокерской комиссии равной 0,005$, трейдер, покупающий по рыночным ценам, выплатит полтора доллара за совершенную операцию. При получении трейдером позиции через LEVEL II по заявке трейдер сможет таким способом сохранить треть от указанной выше суммы. Соответственно, большие объемы торговли подразумевают больший объем экономии.

Но в любом случае, иногда большее значение играет непосредственно трейд, а не рибейт или стоимость, тогда гораздо важнее не ждать момента, когда заявка будет исполнена, а заключить сделку как можно скорее.

Также ясно, что при добавлении ликвидности в системы, относящиеся ко второму списку, трейдер будет нести потери на комиссиях, но при этом выиграет на времени, что даст ему дополнительную прибыль. В любом случае использование ECN должно в первую очередь основываться на применяемой торговой системе. В некоторых стратегиях время играет ключевую роль, другие позволяет подождать и получить сделку по лимитной заявке – исходя из таких особенностей можно определить принцип работы с ECN.

В любом случае вся описанная схема нуждается в тщательной отработке и настройке рабочей клавиатуры таким образом, чтобы максимально быстро реагировать в нужных ситуациях – переключать списки ECN, оперативно открывать позиции по рынку или добавлять ордер в стакан.

Источник https://smart-lab.ru/blog/68942.php

Источник https://blog.roboforex.com/ru/blog/2020/04/15/chto-takoe-ecn-scheta-na-rynke-foreks/

Источник https://tilgroup.ru/printsip-raboty-ecn-na-rynke-nyse/