Содержание

Как работает фондовый рынок и что нужно знать, чтобы стать его участником

Точное определение понятию «фондовый рынок» дать сложно. Декан факультета экономики и бизнеса Финансового университета при правительстве РФ Екатерина Безсмертная отмечает, что договориться о толковании не могут даже профессионалы.

В обычной жизни это словосочетание легко вызывает ассоциации с фильмами, где серьёзные мужчины в костюмах звонят по телефону и что-то продают или покупают, перекрикивая друг друга. Ещё многие знают, что фондовый рынок может подняться или упасть, и второе звучит очень тревожно.

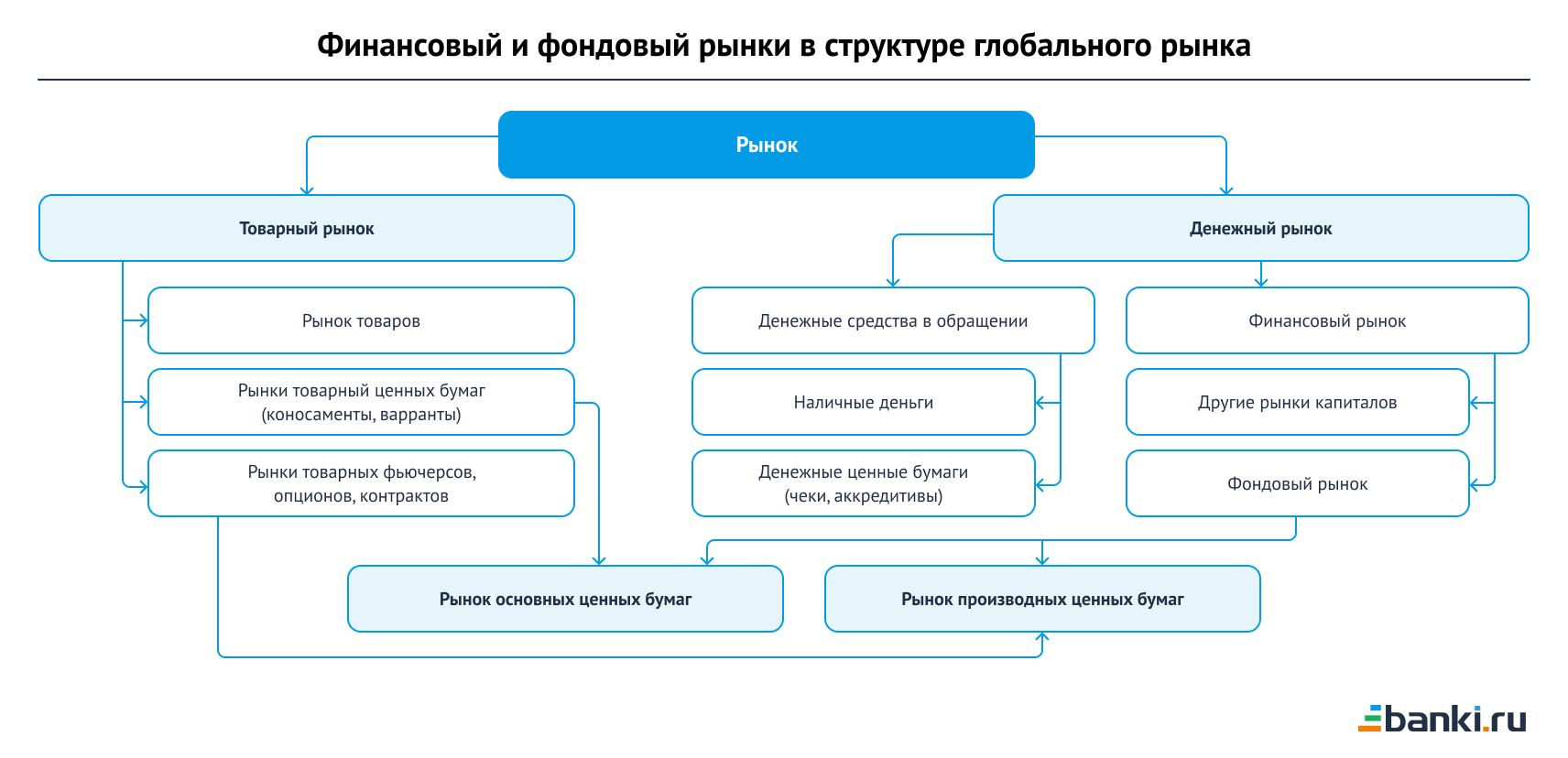

Если не вторгаться в терминологические дебри, то в самом общем виде фондовый рынок — это рынок, на котором выпускаются, продаются и покупаются ценные бумаги. Главным образом это акции и облигации, а также иные векселя, чеки, инвестиционные паи, депозитарные расписки и так далее.

Чтобы лучше понять, как устроен фондовый рынок, эксперт предлагает представить обычный. У него несколько составляющих:

- место, где торгуют, — ряды под открытым небом или специальное здание;

- товары;

- участники торговли — продавцы и покупатели;

- производители товаров — напрямую в торговле они не участвуют, но без них рынок существовать не будет;

- контролирующие органы и процедуры — государственные структуры, правила торговли и так далее.

У фондового рынка есть все те же составляющие:

- место, где торгуют, — фондовая биржа или внебиржевой рынок, где операции с ценными бумагами совершаются непосредственно между покупателями и продавцами;

- товары — ценные бумаги;

- участники торговли — брокеры, дилеры, инвесторы;

- производители товаров — компании, которые выпускают ценные бумаги;

- контролирующие органы и процедуры — регуляторы фондового рынка, законы и другие нормативные документы.

Работу фондового рынка определяют надзорные органы. Они лицензируют профессиональных участников и публикуют сведения, касающиеся процедуры торговли. В России этим занимается Центробанк. В США действует Комиссия по ценным бумагам и биржам — SEC, хотя специфика её работы несколько отличается от отечественного подхода.

Есть ли разница между фондовым рынком и биржей

Иногда эти понятия употребляют как синонимичные, но Екатерина Безсмертная отмечает, чтоо ставить знак равенства между ними нельзя, хотя они и близки по значению.

Биржа — это место, где встречаются покупатель и продавец для купли-продажи товаров той или иной категории. Биржи могут быть:

- товарными — на них продают нефть, металлы, сельскохозяйственную продукцию и так далее;

- валютными, фондовыми, срочными — на них торгуют фьючерсами и опционами;

- универсальными — на них действуют различные секции.

Например, крупнейшая в России Московская биржа — многофункциональная площадка, которая состоит из нескольких специализированных рынков.

Фондовый рынок — более широкое понятие, чем биржа. Вообще ценные бумаги после выпуска могут торговаться и вне биржевых площадок — напрямую между контрагентами. Но когда мы говорим о фондовом рынке и обычных, непрофессиональных инвестициях в ценные бумаги, мы так или иначе постоянно будем возвращаться к бирже.

Как работает фондовая биржа

Биржа представляет собой не только площадку для заключения сделок. У неё несколько больше функций, например:

- следить, чтобы участники соблюдали правила и не обманывали друг друга при купле-продаже;

- поддерживать справедливое ценообразование при определении стоимости покупки и продажи активов;

- обеспечивать прозрачность и доступность информации о торгах и ценных бумагах.

В России этой деятельностью может заниматься только Федеральный закон от 21.11.2011 N 325-ФЗ акционерное общество с лицензией. Её выдаёт Центробанк, и он же контролирует, всё ли делается по правилам. Если нет, то регулятор вправе отобрать разрешение.

Биржа допускает к торгам не всех подряд. Туда попадают ценные бумаги, прошедшие отбор по определённым критериям — листинг. Например, у Московской биржи три уровня листинга. На первом находятся самые надёжные активы, на третьем — допущенные к торгам, но ещё не оценённые так высоко. Чтобы перемещаться Правила листинга ПАО Московская Биржа между уровнями, компании необходимо работать больше трёх лет, ежегодно предоставлять финансовые отчёты и выполнять другие требования.

Торговля на бирже может происходить через интернет или при непосредственном присутствии брокеров, как в фильмах. Такой формат существует до сих пор, а та же Московская биржа практикует смешанный подход, совмещая традиционные и онлайн-способы.

Почему нужен брокер, чтобы торговать на бирже

Участвовать в торгах разрешается Федеральный закон от 22.04.1996 N 39-ФЗ только юридическим лицам с соответствующей лицензией. Всем остальным, чтобы проводить сделки на бирже, нужен посредник, то есть брокер.

Специализированная компания откроет вам брокерский или индивидуальный инвестиционный счёт (ИИС) и предоставит доступ к инструментам, с помощью которых вы сможете оставлять заявки на продажу и покупку ценных бумаг.

Обычно для этого предлагают установить мобильное приложение, но есть и такие компании, которые медленнее других осваивают достижения технического прогресса. Поэтому обязательно оцените, насколько вам удобно пользоваться услугами брокера, когда будете его выбирать.

Открытием счёта функции брокера не ограничиваются. Он платит налоги на ваши доходы и готовит документы для налогового вычета. Многие компании проводят курсы для инвесторов или предлагают услуги доверительного управления активами клиентов.

Что нужно знать, чтобы торговать на фондовом рынке

Инвестирование предполагает, что вы постоянно занимаетесь самообразованием в этой сфере. Это одно из золотых правил, но есть и ещё несколько не менее драгоценных тезисов, которые уберегут от неоправданных потерь.

Вкладывать стоит только в инструменты, принцип работы которых вы понимаете

Если вы планируете инвестировать в облигации, вы должны понимать, за счёт чего формируется доход и какие есть риски. Иначе надо взять паузу и изучить вопрос.

Чем выше доходность, тем выше риск

Возьмём для сравнения, например, облигации Минфина и акции стартапа. Первые — это своеобразные долговые бумаги от государства, которое берёт у вас деньги на время, а взамен обещает вернуть с процентами. Обычно речь идёт о небольших выплатах, но и вероятность их не получить мала, ведь государства редко становятся банкротами. В итоге мы имеем относительно низкий доход при относительно низком риске.

С акциями стартапа всё не так. Если он подаёт надежды, стоимость ценных бумаг способна вырасти до головокружительных цифр. В то же время компания новая, так что и любой просчёт может обрушить цену акций. Итого: у нас есть шанс хорошо заработать, но и рискуем мы сильнее.

Какая стратегия лучше, зависит от того, чего вы хотите и чем готовы пожертвовать ради возможных успехов. Но слишком высокая доходность — всегда повод насторожиться. Если кто-то обещает вам годовую доходность даже в 50%, попахивает мошенничеством.

Инвестирование — игра вдолгую

Так что не стоит рассчитывать на быструю прибыль.

Конечно, бывает всякое. Скажем, вы купили акции Zoom накануне пандемии коронавируса, продали их в ноябре 2020 года и сорвали джекпот.

График изменения стоимости акций Zoom. Скриншот: Тинькофф Инвестиции

Но если мы говорим о начинающих инвесторах, которые ещё не сильны в прогнозах и планируют зарабатывать именно на вложениях, а не на спекуляциях, то есть быстрой перепродаже активов, то рассчитывать стоит на более долгий срок — как минимум от трёх лет.

Портфелю ценных бумаг нужна диверсификация

Если вы купите акции только одной компании, то в случае падения их цены рискуете потерять много денег. Поэтому обычно портфель диверсифицируют, то есть наполняют разным содержимым.

Например, сочетают в нём довольно надёжные облигации государства и корпоративных гигантов, акции медленно растущих крупных компаний и достаточно рискованных стартапов, которые могут показать взрывной рост.

Такая стратегия помогает не лишиться всего в одночасье из-за стечения обстоятельств. Если что-то в хорошо диверсифицированном портфеле драматически подешевеет, другие бумаги должны уравновесить это падение.

Стоит помнить о комиссиях и налогах

Инвестирование — это не только заработок, но и ответственность за него. Доходы от ценных бумаг облагаются налогами, но их можно компенсировать налоговыми вычетами.

А ещё вам предстоит следить за тем, сколько вы тратите на брокерское обслуживание. Иногда расценки посредника могут съедать всю прибыль, так что важно вовремя это понять и поменять брокера.

Фондовый рынок: Как устроены биржи и зачем они нужны?

Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Открыть счет для торговли на Московской бирже в режиме онлайн можно здесь. Также можно потренироваться с помощью тестового счета с виртуальными деньгами.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.

Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных).

В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

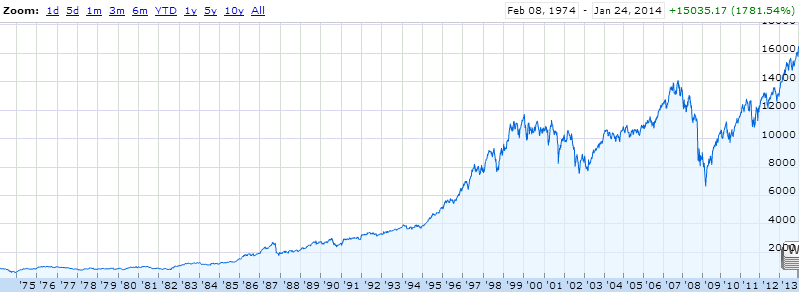

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.

Как работает фондовая биржа?

За углом дома у вас наверняка есть кофейня, где вы каждое утро покупаете кофе. С каждым месяцем покупателей все больше. Вы решаете принять участие в этом бизнесе и предлагаете владельцу деньги на развитие. Тот соглашается, вы получаете долю в бизнесе и рассчитываете на часть прибыли в виде дивидендов. Но история может пойти и другим путем: в одно прекрасное утро кофейня за углом окажется закрыта, а владелец исчезнет вместе с деньгами.

Чтобы снизить вероятность такого поворота событий, придумали фондовый рынок. Здесь люди, у которых есть деньги, находят людей, которым деньги нужны. А биржа и еще целый ряд компаний делают так, чтобы интересы всех сторон были соблюдены. Чтобы эмитенты ценных бумаг не исчезали, вовремя отчитывались перед акционерами и соблюдали их права.

Говоря более «научно», биржа — это площадка, на которой государство (Министерство финансов, региональные или муниципальные власти) и компании ищут инвесторов для получения средств на дальнейшее развитие, а инвесторы выбирают, куда им интереснее вложить деньги, чтобы получать хороший доход. За свое «сводничество» биржа берет комиссию.

Основные активы, которые обращаются на бирже, — это валюта, акции, облигации, паи инвестиционных фондов, сырьевые товары и производные инструменты (фьючерсы, опционы).

Кто контролирует биржи?

Фондовые биржи хотя и относятся к негосударственным коммерческим структурам, но работают в рамках странового законодательства о рынке ценных бумаг. За их деятельностью следит государство в лице регулятора. В России это Банк России (Центральный банк), а, например, в США — Комиссия по ценным бумагам (SEC). Механизмы и правила работы биржи закреплены законодательно. В России они описаны в федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Как устроена фондовая биржа?

Биржа не единственная структура, которая обеспечивает торговлю активами. Для нормального функционирования системы фондового мира требуется много участников, ключевые из них — брокеры, доверительные управляющие, депозитарий, регистратор, клиринговый центр. Все это профессиональные участники рынка ценных бумаг, каждый из которых решает конкретную задачу.

Допустим, вы открыли брокерский счет (сделать это можно здесь), пополнили его и хотите купить акции «Газпрома» по рыночной цене. Обратите внимание: бумаги на бирже продаются лотами. В один лот может входить одна, десять акций или более в зависимости от цены. В случае с «Газпромом» один лот состоит из десяти акций.

Что должно произойти, чтобы вы стали акционером крупнейшего в России производителя газа?

Начинается все с брокера, в котором вы открыли счет. Без него доступ на биржу невозможен. Через брокера вы даете поручение (заявку) на приобретение одного лота обыкновенных акций ПАО «Газпром» (в один лот как раз входит десять акций этой компании). Поручение дается либо через терминал / мобильное приложение, либо по телефону (заявка по голосу). Брокер проверяет, достаточно ли у вас средств, и отправляет заявку на биржу.

Биржа находит в списке заявок на продажу акций «Газпрома» самую дешевую на настоящий момент, ведь вы указали рыночную цену. Так как акции «Газпрома» являются высоколиквидными (то есть много инвесторов торгуют ими), на поиск второй стороны сделки уходят доли секунды — всегда есть кто-то, кто хочет купить или продать бумаги этой компании. С экзотичными бумагами этот процесс может занять целую торговую сессию или даже больше. Когда продавец для покупателя найден, биржа регистрирует сделку.

Информация о сделке направляется в клиринговый центр (другие названия — клиринговая палата или клиринговая компания). Задача этой инстанции — взаиморасчеты всех участников торгов, то есть поставка денег по каждой сделке продавцам бумаг и списание денежных средств со счетов покупателей. На этом этапе ваши деньги, по сути, превращаются в бумаги.

Информация о сделке по приобретению вами одного лота акций «Газпрома» фиксируется сразу двумя дополнительными инстанциями: регистратор внесет вас в реестр акционеров «Газпрома» (специальный список со стороны эмитента — компании ПАО «Газпром»). Затем он информацию передаст в базы данных депозитария, где в цифровом виде будут храниться сведения о вас как об акционере «Газпрома» и о бумагах, которые вам принадлежат. Депозитарий выступает одним из главных гарантов прав инвестора. Даже если ваш брокер по каким-то причинам перестанет существовать, сведения о том, какими бумагами вы владеете, сохранятся. Вы всегда сможете подтвердить свои права с помощью соответствующих документов из депозитария.

Один лот акций «Газпрома» после этих процедур появится на вашем брокерском счете. Российские акции торгуются в так называемом режиме Т+2. Он означает, что фактическим владельцем акции вы станете через два рабочих дня после дня сделки, хотя средства на приобретение бумаги будут «заморожены» в момент самой сделки, и вы не сможете ими воспользоваться для других действий.

Если вы захотите продать бумагу, ваша заявка пройдет такой же путь с поправкой на то, что теперь будет проверяться не наличие у вас средств, а факт владения ценной бумагой.

Какие фондовые биржи есть в России?

В России две основных площадки — Московская биржа и Санкт-Петербургская биржа (не путать с Санкт-Петербургской международной товарно-сырьевой биржей). Мосбиржа отличается высокой универсальностью и широкой инфраструктурой — в частности, в группу Московской биржи входят Национальный расчетный депозитарий и Национальный клиринговый центр.

На Мосбирже представлены несколько секций: фондовый рынок, валютный (мировые валюты), срочный (опционы и фьючерсы), денежный (сделки РЕПО таких игроков, как Банк России или ВЭБ), товарный (драгметаллы, зерно), МОЕХ Board (внебиржевой рынок).

Для начинающих инвесторов главная секция Мосбиржи — фондовый рынок. В нейпродаются российские и зарубежные акции, облигации, паи инвестиционных фондов.

Санкт-Петербургская биржа не имеет такой мощной инфраструктуры, но зато на ней можно купить бумаги иностранных компаний. Здесь их уже более 1 500, и список постоянно пополняется. Для российских розничных инвесторов это возможность покупать акции, облигации и депозитарные расписки мировых компаний без необходимости получать статус квалифицированного инвестора.

Какие есть риски на фондовой бирже?

В отличие от вкладов, инвестиции не застрахованы государством. Поэтому любой, кто хочет инвестировать, должен осознавать риски. На фондовом рынке два основных класса рисков.

Рыночные риски. Фондовый рынок тесно связан с экономикой. На стоимости бумаг отражаются даже, казалось бы, не связанные с финансами события — так, лишний твит президента США может заставить цену упасть вниз или, наоборот, взлететь. Полностью устранить рыночные риски невозможно, но реально их ограничить. Для этого достаточно придерживаться инвестиционной стратегии и правильно формировать портфель.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Риск банкротства оператора торгов (брокера). Хотя для инвестора это не конец света, но времени на урегулирование у него уйдет много. Бумаги, принадлежащие вам, зафиксированы в независимых от брокера структурах, а в случае банкротства инвестор переносит свои активы из одного брокера в другой. Согласно закону, брокер не имеет права использовать средства клиентов для закрытия собственных долгов. Чтобы избежать подобной ситуации, тщательно выбирайте брокера или управляющую компанию.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

Как начать торговать на фондовых биржах России и купить наконец первые акции ПАО «Газпром»?

Намного проще, чем кажется. И все можно сделать онлайн.

- брокера и откройте счет онлайн.

- Пополните счет, дождитесь зачисления денег. Убедитесь, что вам хватает средств на желаемую акцию (помним про лоты). Проверить стоимость всегда можно на сайте Мосбиржи, сайте Banki.ru или в вашем брокерском приложении.

- В мобильном приложении или личном кабинете брокера найдите «Газпром» и выставьте приказ на покупку бумаги по рынку.

- Ждите: вскоре бумага будет зачислена на ваш счет.

- Готово!

Количество зарегистрированных на Мосбирже частных инвесторов растет, и это лишь небольшая часть экономически активного населения страны. Почему россияне боятся выходить на биржу и что с этим делать?

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://lifehacker.ru/fondovyj-rynok/

Источник https://habr.com/ru/company/iticapital/blog/210570/

Источник https://www.banki.ru/investment/investment_education/?id=10946791