Три способа инвестировать в индекс Мосбиржи — два стандартных и один альтернативный вариант

Для долгосрочных инвесторов одной из наиболее оптимальных стратегий является индексная на широкий рынок акций. На ее стороне доказанная положительная реальная доходность (за вычетом инфляции) и эффективность — мало кому удается обогнать индекс.

И речь не только про частных инвесторов и трейдеров. Сюда можно отнести прочие стратегии: акции роста, стоимости, дивидендные, акции дивидендных аристократов, отраслевые или узкоотраслевые фонды, факторные и так далее. Конечно в отдельные периоды, любой из них может обыгрывать фонд на широкий рынок, Но в целом, на длинных дистанциях большинство будут оставаться позади рынка . Кто станет победителем через 5-10 лет — никому неизвестно. И чтобы исключить вероятность того, что вы поставили все деньги на будущего аутсайдера, логичным решением будет сосредоточиться на обычной индексной стратегии.

На российском рынке акций, главным индексом на широкий рынок является индекс Московской биржи (IMOEX). У инвестора есть несколько вариантов его повторения:

- в лоб — через фонды или покупку отдельных акций.

- или использовать немного оптимизированный вариант покупки индекса.

Какой из этих вариантов выгоднее, и в каких случаях его предпочтительнее использовать? Будем разбираться.

Индексные фонды

В процессе накопления капитала, наверное лучший выбор — это биржевые индексные фонды. Ну а что? Куда не плюнь — практически одни плюсы. Стоят недорого. Времени много не занимают (купить один фонд один-два раза в месяц — дело пары минут). Вместо инвестора решают, какие акции и в каких пропорциях покупать. Дивиденды реинвестируются. Имеют налоговые льготы на эти самые дивиденды. Получается даже выгоднее владеть фондами, чем отдельными акциями, так как экономия на налогах выше, чем плата за управление.

По сути фонды даже приплачивают вам, за то, что вы владеете их продуктами.

Ну не красота ли?

Как жить с капитала

Когда наступает счастливый день начала жизни на капитал (в народе FIRE), то у инвестора два варианта.

Продолжать держать фонды. Но вот незадача. Большинство из них реинвестирует дивиденды. А те кто платят, имеют слишком высокие налоговые издержки. Придется платить комиссии фонду + налоги на получаемые дивиденды.

К примеру ETF RUSE платит дивиденды. Но . Ты отдаешь комиссию фонду, с фонда на получаемые дивиденды удерживается налог в Люксембурге (ставка 15%), из того что осталось после уплаты налогов, инвестор должен еще заплатить 13%. В итоге получаем не двойные, а тройные расходы.

Не, нам такого счастья не надо.

Что делать? Оставаться в фондах с реинвестированием дивидендов. А как жить на капитал? Продавать часть активов.

На самом деле разница особой нет — получаете вы дивиденды на руки или продаете часть акций (паев фонда).

Но для кого-то такой вариант будет не слишком комфортным. И он предпочтет иметь отдельные акции, чтобы получать живой и понятный денежный поток в виде дивидендов. Впрочем, наверняка найдутся и те, кто по похожим причинам и в процессе накопления капитала не очень жалует биржевые фонды.

Ок. Тогда можно самостоятельно реплицировать индекс Мосбиржи. Покупаем акции компаний в тех же пропорциях, что и в индексе (актуальный состав и пропорции индекса). И будет нам счастье. Или не будет?

Проблемы с покупкой акций

На словах звучит просто. Но когда доходит до практики, мы получаем ряд проблем.

В индексе Мосбиржи примерно четыре десятка компаний с разными весами. При этом и состав и пропорции компаний могут меняться — пересмотр индекса происходит 4 раза в год. Это создает определенные трудности по отслеживанию.

Во-первых, нужен солидный капитал, чтобы более-менее точно повторить структуру индекса. Но мы же не зря наращивали капитала много лет. Можем себе позволить (или нет?). Для точного повторения индекса из 40 компаний, потребуется около 2-3 миллионов рублей. Чтобы повторить пропорции индекса хотя бы примерно — можно уложиться в сумму в два-три раза меньшую.

Во-вторых, требуются проводить постоянные ребалансировки. А это дополнительные торговые издержки, возможные налоги. Фондам хорошо — они имеют налоговые льготы и могут проводить ребалансировки состава практически бесплатно.

Оптимизируем состав портфеля

А если попробовать как-нибудь упростить процесс повторение индекса? Это возможно?

Да. Мы можем немного уменьшить список. В индексе встречаются двойные компании, имеющие обычные и привилегированные акции: Сбербанк, Сургутнефтегаз, Татнефть. Их можно объединить, вместо обычных акций оставить в индексе привилегированные. Тем более, что по префам платят более высокие дивиденды.

Таким образом, хоть на чуть-чуть, но мы уменьшили список.

А что если скинуть неликвидный хвост индекса? Покупать скажем не 40 акций, а 30 или даже 25.

Смотрите. На долю нижних 10 компаний приходится всего 3% капитализации индекса. То есть их наличие или отсутствие не оказывает сильного влияния на динамику индекса. Идем дальше. Топ-15 компаний с конца занимают уже 5,6%. Чуть больше, но тоже не так критично.

Мы можем оставить в портфеле 20 или 25 самых крупных компаний. Первые ТОП-25 компаний из индекса занимают 92% веса. А ТОП-20 — 87%.

Сокращая индекс по количеству акций практически в два раза — мы отсекаем всего лишь 10% его веса.

Мне сразу приходит аналогия с индексом S&P 500. В него входят 500 крупнейших компаний. По количеству — это всего 10% от общего числа американских компаний обращающихся на бирже. Но по капитализации сам индекс S&P 500 покрывает 85% стоимости всего американского рынка акций.

В случае с индексом Мосбиржи мы имеем что-то подобное. Небольшое количество компаний, покрывает большую часть капитализации российского фондового рынка.

Альтернативный способ повторить индекс Мосбиржи

А как насчет всего 15 компаний? И не просто компаний, а голубых фишек. Голубее некуда. Самые лучшие и ликвидные на отечественном рынке. И нам даже не нужно изобретать велосипед. Выбирать ху из ху. Все уже придумано за нас.

На Московской бирже есть индекс голубых фишек MOEXBC . В него входят 15 самых ликвидных акций (ссылка на актуальный состав).

Смотришь на названия компаний и сразу вспоминаешь строчки из Пушкина про 33 богатыря:

И очутятся на бреге,

В чешуе, как жар горя,

Тридцать три богатыря,

Все красавцы удалые,

Великаны молодые,

Все равны, как на подбор,

С ними дядька Черномор.

Действительно все красавцы удалые. Только дядьки Черномырдина Черномора не хватает.

Состав индекса голубых фишек:

- ГАЗПРОМ ао

- ЛУКОЙЛ

- Сбербанк

- ГМКНорНик

- Yandex clA

- Новатэк ао

- Роснефть

- TCS-гдр

- Polymetal

- Магнит ао

- Полюс

- Татнфт 3ао

- Сургнфгз

- НЛМК ао

- АЛРОСА ао

Все 15 «голубых» компаний также входят в стандартный индекс Мосбиржи и занимают в нем 85% веса. По сути мы самостоятельно малой кровью практически повторяем индекс Мосбиржи, состоящего из 40+ компаний.

Ок. А насколько это выгодно? Да. Пусть у нас самые лучшие акции, но если обычный индекс намного доходнее, то выгоды от этой выборки нет.

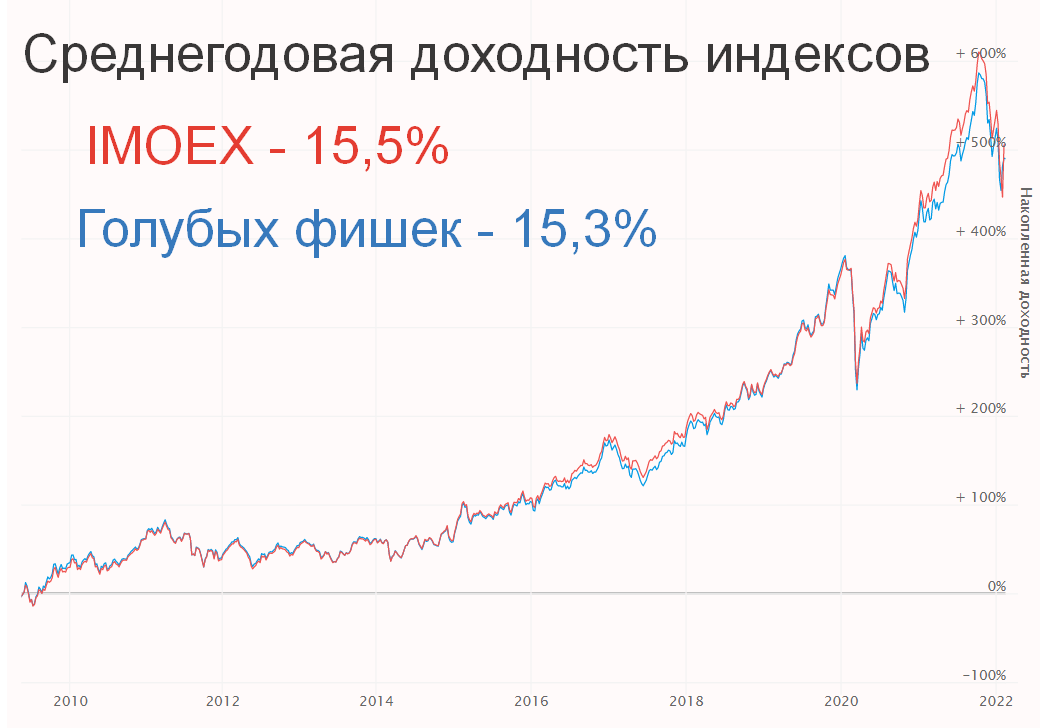

Давайте проверим. Сравним индексы полной доходности (с учетом дивидендов) Мосбиржи (MCFTR) и голубых фишек (MEBCTR). Данные доступны с 2009 года.

Поразительное сходство. Доходности очень близки. За 13 лет среднегодовая доходность составила 15,5% у индекса Мосбиржи и 15,2% у голубых фишек. Разница всего 0,2% в год.

Подводим итоги

По моему мнению (естественно субъективному), математически выгоднее владеть биржевыми фондами, чем отдельными акциями. И в период накопления капитала и в периоды его проедания. Основная причина — налоговые льготы фондов и высокая дивидендная доходность российского рынка.

Но для кого-то это может быть некомфортно. И он предпочтет владеть акциями не через фонды, а напрямую. Самостоятельное повторение индекса — одна из возможных стратегий составления портфеля. Как альтернатива индексу на широкий рынок акций (IMOEX), можно использовать индекс голубых фишек (MOEXBC), который по динамике полной доходности имеет очень высокую корреляцию с базовым индексом Мосбиржи.

То есть малыми силами, вы можете создать базовую индексную стратегию с ожидаемой доходностью схожей с индексом Мосбиржи.

P/S. Сделал в гугл-таблицах шаблон для учета инвестиций по стратегии MOEXBC. Таблица подсказывает какое количество акций нужно покупать инвестору при каждом пополнении счета, чтобы портфель максимально точно соответствовал индексу.

ИНВЕСТИЦИИ ДЛЯ ЧАЙНИКОВ. ВВЕДЕНИЕ. ИНДЕКС ММВБ, ИНДЕКС ММВБ10.

Читая новости про рекордное открытие счетов на бирже, решил написать пару тройку постов на тему с чего начать новичку, возможно кому то пригодиться.

Итак биржевой индекс является индикатором состояния рынка ценных бумаг, рассчитывается определенным образом на основе наиболее ликвидных акций. Индекс позволяет оценить состояние фондового рынка в целом.

В состав индекса ММВБ входят 39 акций. Чтобы полностью повторить индекс ММВБ нужна сумма 32 465 000 руб, офигеть. И всё это из за одной акции под названием Транснефть. Стоит она 176 750 руб, доля в индексе 0,74%. Если не брать в расчет Транснефть, то понадобиться 8 580 000 руб.

Индекс ММВБ10, в состав входят 10 акций, чтобы его повторить понадобиться 480 000 руб.

Идем далее, средняя зарплата по стране примерно 40 000 руб. И вот новичок решает заняться модной темой, т.е откладывать 10% на пенсию самому. Открывает брокерский счет заводит 4 000 руб, и думает что же такого прикупить.

Мое мнение не надо изобретать велосипед, покупаем тупо индекс, через ETF. ETF — биржевой инвестиционный фонд, торгуется на бирже. Сам купил на ИИС в декабре.

На мосбирже торгуется один рублёвый индексный ETF, тикер SBMX. Называется Сбербанк — индекс мосбиржи полной доходности брутто, полностью повторяет по составу и структуре индекс ММВБ, провайдер фонда АО Сбербанк Управление Активами, цена его 1 450 руб. Помимо брокерской комиссии придется заплатить еще 1,1% от стоимости фонда в год, провайдеру. Да дивиденды по акциям входящим в индекс учитываються в стоимости фонда. Т.е. стоимость ETF растет также на величину дивидендов.

На этом всё. Следующий пост будет называться ИНВЕСТИЦИИ ДЛЯ ЧАЙНИКОВ. ЧАСТЬ1 ТОРГОВАЯ СИСТЕМА НОВИЧКА.

Как инвестировать в индекс Мосбиржи. Лучшие способы.

Инвестиции в индекс Московской биржи могут быть правильным выбором для начинающих инвесторов. На этой странице мы расскажем о различных способах инвестирования в индекс Мосбиржи, а также о плюсах и минусах каждого доступного вам метода инвестирования.

Что такое индекс Московской биржи?

Индекс Мосбиржи является эталонным индексом российского фондового рынка, номинированным в рублях, а также другим заметным российским индексом РТС. Как правило, Московская биржа популярна среди российских инвесторов, а РТС предпочитают иностранные инвесторы. Московская биржа состоит из крупнейших и наиболее ликвидных российских компаний из 10 различных отраслей, все они торгуются на Московской фондовой бирже.

Индекс MOEX может быть хорошим вложением в зависимости от ваших конкретных целей. Российская экономика предлагает множество известных предприятий, в том числе ряд крупных игроков в огромной нефтегазовой отрасли страны.

Вы также должны всегда помнить, что все рыночные индексы рискуют серьезно пострадать при возникновении медвежьего рынка, поскольку эти условия обычно вызывают резкое падение акций.

Поэтому, если вы собираетесь инвестировать в индекс Московской биржи, вам нужно убедиться, что российская экономика выглядит оптимистично, или хотя бы быть уверенными в том, что рост не за горами.

Как инвестировать в индекс Московской биржи MOEX?

Выберите тип инвестиций.

Вот некоторые из самых популярных способов инвестирования в индекс Московской биржи России:

1. ETF фонды или БПИФы.

Биржевой фонд ETF – это инвестиционный фонд, которым можно торговать на фондовой бирже, аналогично отдельным акциям. ETF обычно состоят из группы различных активов одновременно, таких как набор облигаций или товаров, и, как таковые, они также могут быть структурированы в соответствии с динамикой фондовых индексов, таких как индекс Московской биржи.

ETF на индекс MOEX дает вам доступ к высокодиверсифицированной партии акций без необходимости платить большие комиссии за транзакции или управление.

Обратной стороной покупки ETF является то, что вы в конечном итоге держите как лучшие, так и худшие акции, входящие в состав данного индекса. В результате, хотя вы снижаете риск за счет диверсификации, вы также уменьшаете свою прибыль по сравнению с покупкой небольшой группы отдельных акций.

Таким образом, более агрессивные инвесторы могут предпочесть следующий метод инвестирования в списке.

Популярные ETF на индекс Мосбиржи:

FinEX FXRL.

Наиболее популярный и самый первый ETF на индекс Мосбиржи. В составе фонда 45 акций. Годовая доходность 16%. Стоимость одного пая – 3670 руб.

БПИФ SBSP.

Биржевой фонд от Сбербанка. По составу аналогичен первому фонду? Имеет такой же состав по ценным бумагам. Немного дороже по комиссиям – 1%.

Годовая доходность 17%, стоимость одного пая 1693 руб.

БПИФ VTBX.

ВТБ банк не отстает от своего конкурента и тоже имеет в своих инвест продуктах фонд, ориентированный на индекс Мосбиржи. Существенным различием является более низкая комиссия, по сравнению с остальными – 0,69% в год, а также мизерная цена самого пая.

Стоимость одного пая – 132 руб.

БПИФ RCMX.

Райффайзен банк. Состав из ТОП 15 акций входящих в индекс Мосбиржи. Комиссия за управление 1%.

БПИФ TMOS.

Тинькофф инвестиции. Отражает динамику индекса Мосбиржи, имеет в составе все акции из индекса. Комиссия за управление 0,79%. Стоимость фонда 5,88 руб.

2. Выбор отдельных акций.

Если вы хотите сосредоточиться на наиболее прибыльных акциях в индексе Московской биржи, а не на привязке ко всему индексу, вы можете вместо этого купить каждую из акций, отслеживаемых индексом, самостоятельно. Это позволяет вам оценивать каждую акцию по ходу дела, а затем сокращать свои акции до тех пор, пока вы не станете владеть только наиболее прибыльными акциями индекса Мосбиржи.

Тем не менее, если вы совершите десятки отдельных сделок, чтобы купить все эти отдельные акции, а затем еще больше, чтобы сократить до меньшего числа лидеров, вы потратите много времени и денег на все эти сделки.

Паевые инвестиционные фонды.

Паевой инвестиционный фонд – это инвестиционный фонд, управляемый профессиональным управляющим капиталом, который инвесторы могут покупать через брокера или компанию, управляющую фондом. Управляющий деньгами объединяет деньги тысяч разных инвесторов, а затем инвестирует весь этот капитал в различные активы, стремясь обеспечить высокую прибыль для всех, кто вносит вклад в фонд.

Паевой инвестиционный фонд индекса Московской биржи позволяет инвестировать сразу во все акции индекса MOEX, что снижает уровень вашего риска, поскольку вы владеете большой диверсифицированной партией акций.

Однако у паевых инвестиционных фондов есть свои недостатки по сравнению с более легко торгуемыми БПИФами или ETF. Паевые инвестиционные фонды можно покупать только в конце торгового дня фондовой биржи, а не в обычные часы, и, кроме того, паевые инвестиционные фонды взимают более высокие комиссии, чем ETF.

Поэтому, если вы собираетесь инвестировать в паевой фонд индекса Московской биржи, имеет смысл попробовать купить и держать в течение более длительного периода времени, поскольку многие управляющие ПИФами, как правило не могут обыграть рынок и получить хотя-бы среднерыночную доходность.

Источник https://vse-dengy.ru/investirovat-v-indeks-mosbirzhi.html

Источник https://smart-lab.ru/blog/586158.php

Источник https://invest-journal.ru/kak-investirovat-v-indeks-mosbirzhi