Инвестиционный план для детей

Очень часто родители, желающие обеспечить блестящее будущее своих детей, начинают с того, чтобы найти инвестиционные инструменты, которые можно было бы оформить на детей. Но вся тонкость в том, что:

- Дети не могут, как правило, до 18 и далее лет сами распоряжаться финансовыми инструментами в силу нехватки знаний и в силу недееспособности (или неполной дееспособности).

- Если деньги вдруг понадобились раньше, многие детские инструменты не позволяют их свободно изъять до 18-летия ребёнка, а просчитать, чтобы сумма гарантировано до 18 лет не понадобилась, всегда затруднительно.

- Если родитель не объясняет ребёнку критерии выбора тех или иных инструментов, а просто чисто формально оформляет на него, то ребёнок не научится управлять личными финансами.

- Если мы говорим про классическую детскую накопительную страховку, то в её случае ребёнок получает накопления лишь по окончании срока, а не в момент смерти родителя-страхователя, хотя деньги могут потребоваться и раньше: ребёнок может изменить планы по вузу и вообще стране обучения, средства могут потребоваться гораздо раньше, чем предполагалось.

Вот почему я считаю, что особенного смысла копить именно в детских продуктах на будущее детям не требуется. Вполне достаточно, если родители оформят финансовые продукты на себя, но будут при этом уведомлять и вовлекать ребёнка в процесс накопления, чтобы он знал про эти продукты и понимал, как они работают и как ими распоряжаться в случае ухода родителей из жизни.

В чем копить на будущее ребёнка?

Я склоняюсь к классической комбинации, которая состоит из 3 частей:

Ликвидная – это часть портфеля под ребёнка, которая покрывает непредвиденные и не слишком крупные расходы, связанные с ребёнком. Скажем, внеплановый репетитор, внеплановая языковая школа, внеплановый комплект дополнительной литературы и т.д. Она защищает основную, инвестиционную, часть от внеплановых внезапных изъятий из портфеля раньше времени из-за непредвиденных расходов. Ликвидная часть должна быть максимально легко доступна, поэтому идеальные финансовые инструменты для неё – это обычные банковские вклады с возможностью пополнения и частичного снятия, с минимальным неснижаемым остатком. Они должны быть оформлены на родителей, но дети должны быть в курсе их существования и суммы на счёте. Идеальный размер такой части – не менее 6 ежемесячных расходов на ребёнка.

Защитная. Роль данной части – защитить самую основную, инвестиционную, от крупных внеплановых расходов в связи с крайне неприятными событиями в жизни семьи: потерей родителями трудоспособности или установления им диагноза в виде опасного заболевания. Это критично для будущего ребёнка, т.к. родители, лишившиеся возможности работать, теряют возможность откладывать дальше на будущее их детей. Плюс им может требоваться неотложная и дорогостоящая медицинская помощь, деньги на которую, если защитной части нет, берутся из инвестиций в ущерб будущему ребёнка. Защитную часть идеально формировать из программ накопительного страхования жизни защитой на случай потери трудоспособности родителей и опасных заболеваний у них, а также с опцией освобождения от уплаты взносов, чтобы, если они лишатся трудоспособности, взносы по программе делала бы страхования компания, и нужная сумма к нужному сроку бы всё равно была бы накоплена. Накопительная страховка делается до срока поступления ребёнка в вуз и на сумму минимально необходимой платы за обучение. Например, если не брать самый крутой вуз и самую популярную специальность, а взять вуз из топ-10 и специальность востребованную, но не топовую, то бакалавриат и магистратура могут обойтись в 1 млн руб. Вот на такую сумму минимум и нужно оформить накопительную страховку, чтобы гарантировать формирование 1 млн + процентный доход к нужному сроку, что бы с родителями ни случилось. А если они умрут раньше окончания программы, ребёнок (или его опекун) получили бы эту сумму раньше и смогли в новых обстоятельствах перестроиться и распорядиться ею.

Инвестиционная часть – самая основная, т.к. именно за счёт неё и происходит основное наращивание капитала на будущее ребёнка. Обычно родители не могут отложить сразу крупную сумму на будущее детей, а предпочитают инвестировать регулярно, раз в месяц или квартал, небольшие и комфортные для себя суммы на будущее своих детей. И до этого будущего, как правило, несколько лет. Идеальным решением для начала формирования этой части станет индивидуальный инвестиционный счёт, когда каждый из родителей может его на себя оформить и делать взносы до 1 млн руб. в год. Если родитель не готов к риску и у него есть официальный доход под 13%, кроме дивидендов, то лучший вариант – это ИИС типа А с вычетом до 400 тыс. руб. в год и инвестиции в рамках него в ОФЗ + корпоративные облигации максимально надёжных российских компаний выпуска 2017 и далее со льготным налогообложением купонов. Если же родитель готов к риску, а также если он копит на образование ребёнка за рубежом и использует валютные инструменты, то лучше выбрать ИИС типа Б с отсутствием налога на выходе, а внутри счёта купить акции – как российские, так и зарубежные (на Санкт-Петербургской бирже), а также акций ETF. Такой счёт открывается минимум на 3 года. Когда родители будут выходить за рамки 1 млн руб. в год и будут готовы инвестировать больше, то всё, что будет превышать 1 млн руб. на каждого родителя (или 2 млн в совокупности на обоих), можно откладывать на обычный брокерский счёт по той же логике: для консервативных инвесторов акцент на облигациях, для агрессивных – на акциях. Для умеренных можно делать микс, где один родитель инвестирует в рамках ИИС типа А в консервативные инструменты, а второй родитель – в агрессивные через ИИС типа Б.

Но сформировать портфель «ликвидная часть + защитная + инвестиционная» мало: нужно непременно доносить до ребёнка смысл каждой части, вовлекать его в ежеквартальный анализ портфеля и его корректировку, рассказывать про каждый финансовый инструмент, принципы его работы и наследования. Это нужно для того, чтобы ребёнок не просто получил капитал с неба без какого-либо понимания его происхождения и механизмов работы, а понимал, что с ним дальше нужно делать и для чего нужна каждая из трёх частей портфеля.

#оденьгахпросто: как собрать инвестиционный портфель для ребенка

Начать копить деньги — решение всегда правильное, но не всем оно дается легко. Многие родители уже на стадии беременности приступают к формированию капитала для малыша. В этом случае появляется конкретная цель, которую надо достичь за определенный временной отрезок: например, накопить на оплату образования в престижном вузе или к 18-летию ребенка купить ему собственную квартиру.

Среднемесячная зарплата в России, по данным Росстата, по состоянию на октябрь 2020 года составила 49 539 рублей. При этом стоимость обучения, например, на экономическом факультете МГУ — 470 000 рублей в год, а учеба на журфаке СПбГУ минимально обойдется в 145 000 рублей в год. Получается, в сложившихся реалиях оплатить ребенку обучение в престижных вузах сможет далеко не каждый, и начинать копить на будущее ребенка надо как можно раньше.

Зачем инвестировать, если можно положить деньги на вклад и получать стабильные проценты без риска? Ответ прост: проценты по вкладам компенсируют только официальную инфляцию, а реальный рост цен может быть намного выше. Инвестиции — это шанс уберечь свои деньги от влияния инфляции и увеличить накопления.

Но с чего начать, как собрать грамотный инвестиционный портфель для ребенка, не потерять и приумножить деньги? Давайте разбираться.

С чего начать?

Первое, что нужно сделать тем, кто собрался инвестировать, — это найти брокера и открыть брокерский счет. Покупать ценные бумаги напрямую на бирже не получится. Мы уже подробно рассказывали, как это сделать, — почитать об этом можно здесь.

Основа любого инвестиционного портфеля — ваш инвестиционный профиль, а также цель и срок инвестирования. От этого будут зависеть инструменты, которые вы выберете, и, как следствие, будущий результат.

Допустим, вы хотите профинансировать экономическое образование ребенка в МГУ, за которое сейчас придется выложить 470 000 * 4 = 1 880 000 рублей. Эту сумму вы сможете получить через 18 лет, если сегодня вложите 550 000 рублей под 7% годовых и будете реинвестировать полученные доходы. Правда, такой подход не учитывает инфляцию. Если предположить, что она останется на нынешнем 5-процентном уровне, ежегодно нужно будет довносить 80 000 рублей, или порядка 7 000 рублей в месяц.

Заведите привычку все записывать максимально подробно: в будущем это поможет эффективно следить за портфелем, пополнять его, принимать правильные решения и не сбиться с выбранного курса.

Еще один вопрос, который часто возникает перед родителями, — организационный: на чье имя открывать брокерский счет или ИИС? Эксперты единогласно сходятся во мнении: на себя, а не на ребенка. Так вы избежите бумажной волокиты, связанной с разрешением на совершение различных операций, и упростите управление портфелем. А когда ребенок достигнет совершеннолетия (или того возраста, когда, по вашему мнению, сможет самостоятельно управлять финансами), вы просто переоформите все на его имя, передав по договору дарения, например. Или продадите активы и потратите накопленное на поставленную цель.

Откуда брать деньги на инвестиции?

Залог успешных инвестиций — вкладывать деньги регулярно, даже если при этом размер ежемесячного взноса будет небольшим. Но где взять «лишние» деньги, если бюджет и так расписан, а увеличения зарплаты не предвидится?

Дополнительными источниками пополнения детского портфеля могут стать:

- денежные подарки от родственников на дни рождения и другие праздники;

- деньги от продажи вещей, из которых ребенок вырос (например, коляска, автокресло, мебель после ремонта в детской и т. д.);

- детские пособия от государства (ежемесячные — до 18 месяцев ребенка, выплаты, связанные с пандемией, и проч.);

- налоговые вычеты (социальные, имущественные).

При большом сроке инвестиций специалисты советуют ежегодно увеличивать сумму вложений, хотя бы на процент инфляции. Но если у вас получается выделить больше средств — еще лучше!

Как выбрать ценные бумаги?

Какие бывают бумаги?

На фондовом рынке можно купить акции, облигации и ETF.

Облигация — это ценная бумага, подтверждающая, что вы дали в долг под проценты компании, государству или региону. Чем больше процент, который должник обещает выплачивать по облигации, тем выше риск.

Облигации делятся на государственные, муниципальные и корпоративные.

Самые надежные облигации у государства (ОФЗ — облигации федерального займа), но и процент по ним не сильно выше процента по вкладам: в среднем 6,5—7,5% годовых. Власти регионов и городов выпускают муниципальные облигации, процент по ним выше, но и риск больше.

Корпоративные облигации выпускаются компаниями — крупными, вроде «Газпрома», СберБанка, или мелкими, названия которых вы никогда не слышали. Чем крупнее и надежнее компания, тем надежнее ее облигация, но и процент дохода по ним невелик. Маленькие компании могут обещать доходность по облигациям до 15%, но важно помнить, что и риск потерять деньги в этом случае высок.

Совет: при выборе облигации важно обращать внимание на срок погашения — момент, когда должник обещает полностью выплатить долг. Есть вероятность, что в будущем ставки по облигациям вырастут, поэтому сейчас лучше покупать бумаги со сроком погашения один-два года. Позже вы сможете вложить свои деньги с большей выгодой.

Акция — это ценная бумага, подтверждающая владение частью компании. На акциях можно заработать двумя способами: на разнице между ценой покупки и продажи и на дивидендах, которые компания платит акционерам (то есть держателям акций). Цена акций компании в конечном итоге зависит от того, сколько денег она сможет зарабатывать в будущем, но важно помнить, что «поведение» акций на фондовом рынке частенько не соответствует никаким законам логики.

ETF (Exchange Traded Fund) — это инвестиционные фонды, акции которых можно купить на бирже. Они формируются по определенному принципу и содержат акции или облигации компаний из определенных стран, отраслей, крупных компаний, бумаги которых торгуются на определенных биржах. Есть ETF, стоимость акций которых привязана к ценам на сырье или драгоценные металлы. Держатели фонда обязаны придерживаться выбранной стратегии.

Покупая долю в ETF, вы фактически инвестируете сразу во множество компаний. Это выгодно с точки зрения риска: если ценные бумаги одной компании упадут, а другой — вырастут, то доходы и убытки компенсируют друг друга.

Если вы новичок на фондовом рынке, ETF — отличный вариант для инвестирования.

Важно помнить: инвестиции в ценные бумаги — это всегда риск, и гарантировать доходность по ним не может никто.

Как снизить риски?

Хороший инвестиционный портфель — это диверсифицированный портфель. Это значит, что активы в нем распределены так, чтобы доходы оправдывали риск.

В случае с инвестиционным портфелем для ребенка есть одно существенное отличие — широкий горизонт планирования (от десяти лет и больше). Чем больше времени у вас есть, тем меньше средств потребуется для старта и тем большую часть портфеля могут составлять акции (то есть высокорисковые активы с потенциально более высокой доходностью). Чем меньше горизонт планирования, тем больше средств стоит держать в облигациях и на вкладах.

Доля акций и облигаций в портфеле будет зависеть от того, насколько вы готовы рисковать.

Объясним на примере гипотетического инвестора Василия, у которого есть трехлетняя дочь Варя. Василий в меру консервативен и готов немного рискнуть. У него есть 15 лет до совершеннолетия Вари, которые и будут тем самым горизонтом планирования. Доля акций в таком портфеле может составлять 50—60%, а остальные средства можно вложить в облигации. Даже если акции упадут в цене, у Василия есть время оценить ситуацию и не пугаться временного падения стоимости портфеля.

Что конкретно выбрать?

Итак, вы определились с долями инструментов. Следующий вопрос — какие именно ценные бумаги выбрать? Простого ответа нет, но главное — диверсификация. Специалисты рекомендуют вкладывать не только в разные отрасли, но и в экономику разных стран.

На Московской бирже сейчас более 50 разных фондов формата ETF и БПИФ (биржевой паевой инвестиционный фонд) — новичку вполне достаточно, чтобы собрать максимально диверсифицированный портфель.

Пример. Портфель, состоящий на 60% из акций и на 40% из облигаций, может выглядеть так (мы не даем конкретных рекомендаций, а просто предполагаем, каким может быть гипотетический набор ETF из акций и облигаций):

- ОФЗ-26234-ПД (облигации Минфина) — 20%;

- FXRB (рублевые облигации российских компаний) — 10%;

- FXRU (валютные облигации российских компаний) — 10%;

- FXIT (акции информационных технологий США) — 10%;

- FXUS (акции компаний США) — 20%;

- FXCN (акции широкого рынка компаний Китая) — 20%;

- FXDE (акции широкого рынка компаний Германии) — 10%.

Четырехбуквенные обозначения фондов называются тикерами. Подробную информацию о валюте, провайдере и базовых активах фондов можно посмотреть все там же — на сайте Московской биржи.

При долгосрочных инвестициях часть средств можно вкладывать в валютные инструменты — это подстрахует при возможном падении курса рубля.

Не нужно проверять свой портфель каждый день (и раз в неделю тоже). Больше денег вы так не заработаете, а вот невроз — запросто. Достаточно раз в квартал производить ребалансировку, сверяясь с поставленным планом: докупить или продать ценные бумаги, чтобы исходное соотношение активов сохранялось.

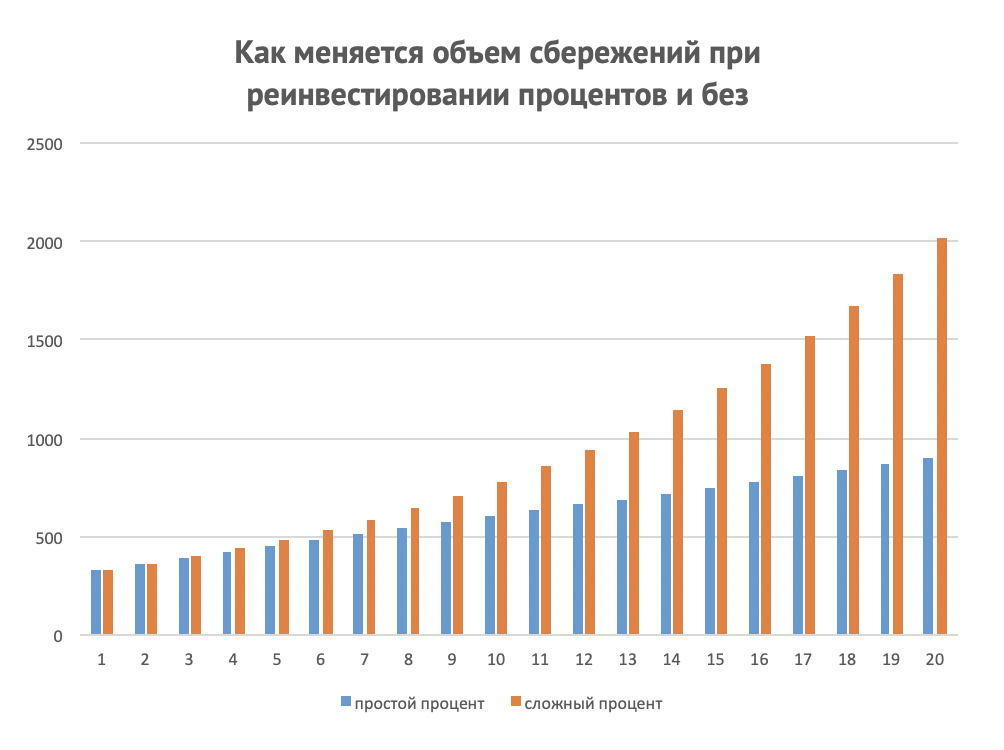

Совет: используйте сложный процент — эта стратегия прекрасно работает на длинном сроке инвестирования. Суть заключается в том, что вы не тратите доходы от инвестиций (дивиденды, купоны, прибыль от продажи ценных бумаг), а реинвестируете полученное согласно своему плану. Таким образом, вы получаете доход не только от первоначальной суммы, но и от уже заработанных денег.

Например: вы инвестируете 300 000 с предположительной доходностью 10% годовых.

Таким образом, реинвестируя, через десять лет заработаете на 178 000 рублей больше, чем если бы вы выводили доходы со счета. Конечно, никто не гарантирует доходность под 10%: может быть меньше, а может быть и больше! Используя сложный процент и реинвестируя прибыль, вы быстрее увеличите свои накопления.

Чем дольше работает сложный процент, тем лучше конечный результат.

Еще больше узнать об инструментах для инвестиций, готовых решениях для новичков, рекомендациях профессионалов и новостях из мира финансов можно здесь.

Как платить налоги?

Хочешь не хочешь, а налоги платить обязательно. Выбирая инструменты для инвестиций, надо заранее учитывать, с какой суммой придется расстаться.

Чаще всего налоги считает и удерживает брокер, но есть случаи, когда декларацию заполнять придется самостоятельно. Подробно о том, как, когда и сколько должен отдавать инвестор государству, мы уже писали тут.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Куда вложить деньги подростку в 2021 году

Инвестиции — это не только для скучных взрослых; если вашему ребенку тоже интересна тема инвестирования, Финтолк объяснит, куда вложить деньги подростку. Пусть это будут небольшие суммы, зато школьник получит собственный опыт инвестирования, а может быть, и приумножит капитал в несколько раз.

Объясните подростку, что умение правильно вкладывать деньги — это важный навык, который помогает во взрослой жизни. И когда одноклассники будут подрабатывать в «Макдоналдсе», он сможет искать действительно хорошую работу, не переживая за свой завтрашний день.

Банки и карты

Чтобы начать свой путь к финансовой независимости и приступить к инвестированию, подростку для начала понадобится банковская карта и мобильное приложение банка. Если вам уже исполнилось 14 лет, но еще нет 18, можно воспользоваться услугами Сбера или Тинькофф Банка. Они позволяют открыть счет любому, у кого уже есть паспорт.

Платить не придется — оформление и обслуживание карт должно быть бесплатно.

Сбер выдает дебетовые карты подросткам от 14 лет и старше. Это подходящий вариант для тех, кто интересуется, куда можно вложить деньги с помощью Сбербанка. При желании в банковском личном кабинете владелец пластика парой кликов оформит вклад и отправит часть сбережений на депозит. Правда, проценты там небольшие, но в качестве первого опыта создания собственной финансовой подушки безопасности этот способ вполне подходит.

Тинейджеру младше 14 лет родитель может завести карту «Тинькофф Junior» — она не является самостоятельной, а привязывается к карточному счету оформленной на взрослого любой другой дебетовой карты этого банка вроде «Тинькофф Black». Юный владелец сможет полноценно расплачиваться ею за покупки, а еще откладывать сбережения в копилку, где на них начисляется процент.

Что подростку нужно знать об инвестициях и деньгах вообще

Первое, чему стоит научить отпрыска в плане финансовой грамотности, — контроль за расходами. Сделать это будет проще с помощью мобильных приложений, в которых легко можно фиксировать и анализировать траты. Любая покупка — будь то батон хлеба или упаковка жвачки — должна фиксироваться. Взрослым научиться этому непросто, но дети быстро схватывают.

Чтобы увидеть, какой доход принесет тот или иной инвестиционный инструмент, пользуйтесь калькулятором доходности инвестиций. В него нужно забить сумму, которой вы располагаете, выбрать процент прибыли и дополнительные опции, настроить сроки, чтобы увидеть свою потенциальную прибыль.

Нужно ли открывать ИИС для детей и подростков от 14 лет?

Понять суть и принципы инвестиций проще всего с индивидуальным инвестиционным счетом. Российское законодательство позволяет несовершеннолетнему старше 14 лет самостоятельно совершать сделки по своему ИИС, но только под контролем родителей или опекунов. Сам ИИС подростку оформляется тоже родителями.

После того как молодому человеку исполняется 18 лет, он начинает управлять своими активами самостоятельно на общих основаниях.

Если будущему миллионеру еще нет 14 лет, то он может инвестировать посредством ИИС с разрешения органов опеки. Это по закону, но в жизни сложно представить себе ситуацию, что вы пришли «в опеку» и просите разрешение для своего пятиклассника на совершение сделок с ценными бумагами. Вряд ли вас правильно поймут. Проще завести ИИС на себя и заниматься торговлей совместно — ребенок участвует в обсуждении и следит за движением средств, но решения принимает родитель.

Как сделать инвестора из своего ребенка

Если мы скажем, что каждый родитель или опекун должен научить детей обращаться с денежными средствами, то некоторые взрослые возмутятся. Мол, и так слишком много обязанностей. Но факт есть факт: кто, кроме вас, позаботится о финансовой грамотности ребенка? Вспомните, какие ошибки вы сами совершали в подростковом (а кое-кто и во взрослом) возрасте:

- тратили все деньги на какую-то ерунду, чтобы об этом пожалеть уже через пару часов;

- прятали наличку под подушку и хранили, пока очередная денежная реформа или просто инфляция не превращала сбережения в фантики;

- давали в долг другу — и лишались и денег, и друга…

Только вы способны помочь подростку избежать ваших ошибок и не совершить других. Тем более что сейчас охотники за чужим добром не только таятся в темной подворотне, но и ловят своих жертв в интернете.

Помогая ребенку, вы и сами можете узнать что-то новое: какие финансовые инструменты сейчас самые популярные, куда вкладывают деньги миллионеры. Сделайте первый шаг к будущему благополучию вашего сына или дочери: расскажите, как устроены разные финансовые инструменты. Объясните, что акции — это, по сути, часть компании, которую она передает инвестору во временное пользование, а облигации — это деньги, которые вы одалживаете компании на время, чтобы она потом вернула их с процентами.

Помогите начинающему инвестору открыть брокерский счет или ИИС, рассмотрите несколько компаний, узнайте у тинейджера, частью какой из них он хотел бы стать. Выберите и купите вместе пару акций и облигаций, вложитесь в недорогой ПИФ или ETF. Если страшно сразу вкладывать реальные деньги, попробуйте торговать на демосчете, без рисков их потерять.

ETF (биржевые фонды) и ПИФы (паевые инвестиционные фонды) — это способы инвестирования, которые позволяют снизить свои затраты. Фонды вкладывают деньги в большое количество разных инструментов, что позволяет распределить инвестиционные риски. На Московской бирже торгуется 47 американских ETF, которые дают возможность ребенку прикоснуться к зарубежному рынку.

Что касается ПИФов, то для участия в них вообще нет возрастного ценза: пайщиком может стать даже младенец. Подписать документы вправе инвестор старше 14 лет, правда, вместе с родителем. Для детей младшего возраста договор подписывает законный представитель.

Время от времени вместе проверяйте, как растут или падают цены на бумаги, обсуждайте, какие события в экономике или политике могли к этому привести. Побуждайте ребенка самостоятельно выбирать, чем пополнить портфель, узнавайте, чем он руководствуется при выборе, и поправляйте, если он неправ.

Куда можно вложить деньги, если их совсем немного

Редкий финансист школьного возраста ворочает миллионами, поэтому стоит знать, как начать инвестировать с нуля с малой суммой денег.

Например, 1 000 свободных рублей можно вложить в лот недорогих акций, в такую же сумму обойдется облигация. ПИФы тоже позволяют начать инвестирование с небольших сумм. Некоторые фонды устанавливают минимальный порог вхождения в 100 рублей, при этом с них можно получать ежемесячный доход. ETF подходит для вложения 1 000 или даже 500 рублей: цена акций начинается от 1 рубля, можно купить сколько угодно штук, даже одну. Такая стратегия позволит попробовать себя в управлении большим количеством разных инструментов.

Вложить 5 000 или 10 000 рублей подростку можно не только в ценные бумаги, но и в свое будущее: обучающие курсы, изучение иностранного языка, развитие талантов и получение профессиональных навыков. Сюда же относится оплата услуг репетиторов, которые помогут поступить в учебное заведение мечты и впоследствии сделать хорошую карьеру.

Можно выбрать перспективную профессию, связанную с IT:

- программист;

- девелопер;

- SMM-щик;

- SEO-оптимизатор;

- контент-менеджер (на крупных проектах потребуется автоматизация рутинных задач);

- веб-дизайнер;

- специалист по контекстной рекламе;

- Project-manager (менеджер проектов);

- системный администратор с переквалификацией в DevOps-инженера;

- тестировщик программного обеспечения — QA Engineer.

Рассмотрите и вложение денег в интернете — здесь для вас открывается практически безграничное поле для деятельности. Видеоблоги на YouTube, стримы на twitch, страницы в других соцсетях будут выгодны, если наполнить их интересным контентом и потратиться на раскрутку. Получать доход от рекламодателей можно в качестве самозанятого и платить соответствующий налог. Оформить этот статус по закону подросток может с 14 лет, если есть письменное разрешение родителей. А вот донаты за стримы на YouTube, twitch и других сервисах налогами не облагаются: по закону — это подарки, поэтому они достаются вам в полном объеме.

Как подростку заработать деньги для инвестирования

Чтобы что-то вложить, надо сначала это что-то заработать. И будет лучше, если будущий инвестор заработает эти деньги самостоятельно. Помогите найти способ, который ему подойдет:

- Расклеивать или раздавать листовки. Предложения о такой работе легко найти на досках объявлений. День, проведенный на ней, принесет 300–500 рублей, но есть риск, что за расклейку объявлений в неположенных местах вас могут оштрафовать.

- Разносить почту — письма и газеты адресатам. Вакансии почтальонов в почтовых отделениях часто бывают свободны. Официально на эту работу можно устроиться с 14 лет во время летних каникул.

- Работать курьером в больших компаниях по доставке или у знакомых предпринимателей.

- Делать на продажу украшения и аксессуары ручной работы: из глины, бумаги, мыла, кожи, дерева. Можно создавать интерьерные игрушки, украшения из бисера и бусин, моделировать и шить одежду. Продавать готовые изделия удобно через специальные сервисы вроде «Ярмарки мастеров» или через собственные страницы в соцсетях. Делать поделки можно с любого возраста, но детям младше 14 лет с их продажей должны помочь взрослые.

- Присматривать за малышом могут мальчики и девочки от 14 лет и старше. Такую работу вы с большей вероятностью найдете среди знакомых, чем по объявлению или в интернете. За эту услугу можно получать 30–50 рублей в час.

Накопилась куча ненужных вещей в доме, но вам лень их продавать? Попросите сына или дочку помочь с этим. Пусть сделает фотографии, составит описание и выложит товары на «Авито». А когда что-то купят — получит часть от выручки.

Способы заработка с нуля в интернете

Детям 16, 14 или даже 12 лет заработать в интернете с нуля можно одним из этих способов:

- Писать статьи на биржах контента — на тему заказчика или о том, что нравится автору. На начальном этапе больших денег вы не увидите, но 100–200 рублей в день заработать можно. Со временем вы будете брать более дорогие заказы и получать уже 80–100 рублей за тысячу знаков.

- Оставлять отзывы на специальных сервисах (платят за каждую тысячу просмотров). Неплохой вариант пассивного заработка: отзыв пишется один раз и потом приносит деньги все то время, пока его читают другие люди.

- Делать фото всего на свете и продавать их через фотобанки: стоимость одной фотографии от 15 до нескольких тысяч рублей в зависимости от качества снимка и востребованности сюжета.

- Отвечать на платные опросы, кликать по рекламе, вводить капчу и просматривать видео. Выполнять такие задания сумеет каждый, это привлекает детей, желающих получить доход не напрягаясь. Но подумайте, стоит ли тратить время на этот вариант: как пример, просидев за кликами по рекламе и введением капчи целый день, вы вряд ли заработаете больше пары десятков рублей. С тем же успехом можно прогуляться по улице, внимательно глядя под ноги и собирая мелочь. Опросы могут принести больше денег, но ответы на них нельзя считать полноценной работой: даже если вы зарегистрируетесь на нескольких сайтах, то предложения будут поступать нерегулярно.

Наиболее стабильным заработком станет продажа фото на специальных сайтах-буксах или своих статей на специальных текстовых биржах. Там вы сами можете регулировать объем работ на продажу и, соответственно, свой доход.

Заключение

Если ваши дети со школьного возраста интересуются финансами и тем, куда сейчас вложить деньги, чтобы не потерять, — вы молодец. Остается поддержать их начинания и направить усилия в правильное русло. Со временем, возможно, юный инвестор заинтересуется и другими способами вложения денег, например, в недвижимость. К совершеннолетию у такой молодежи уже будет понимание рынка и собственный опыт в инвестировании — и это ваше лучшее вложение как родителя (и будущего пенсионера).

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Источник https://journal.open-broker.ru/personal-financial-planning/investicionnyj-plan-dlya-detej/

Источник https://www.banki.ru/news/daytheme/?id=10940889

Источник https://fintolk.pro/kuda-vlozhit-dengi-podrostku/