Как купить облигации федерального займа на бирже

Облигации федерального займа (ОФЗ) — это долговые ценные бумаги, которые выпускает Министерство финансов РФ. Когда инвестор покупает ОФЗ, он фактически даёт государству деньги в долг под проценты. ОФЗ считаются одним из самых надёжных финансовых инструментов для вложений, поэтому они часто привлекают внимание инвесторов. Предлагаем разобраться, как купить облигации федерального займа физическому лицу.

Чем ОФЗ отличаются от акций и корпоративных облигаций

Акция — это доля компании, ОФЗ — деньги в долг, которые Минфин обязуется вернуть в заранее установленный срок и при этом выплатить проценты. Когда инвестор покупает акцию, он автоматически берёт на себя все риски бизнеса. При приобретении ОФЗ физическое лицо практически не рискует: государство не сможет соблюсти обязательства только в случае дефолта (как было в 1998 году), а такие ситуации происходят крайне редко.

Корпоративные облигации — тоже деньги в долг, но эмитентом выступает организация. Доходность по ним выше по сравнению с ОФЗ, но и риски тоже — шансов обанкротиться у бизнеса больше, чем у целой страны.

Виды ОФЗ

Все гособлигации имеют разные даты выпуска и погашения и разные процентные ставки, но только этим отличия не ограничиваются. ОФЗ также разделены по типам купонов.

- ОФЗ-ПД — облигации с постоянным купонным доходом, когда сумма выплат установлена заранее и не меняется.

Что значат параметры ОФЗ

При выборе облигаций важно, чтобы их параметры соответствовали вашей инвестиционной стратегии. Это не требует глубокого фундаментального анализа, так как надёжность эмитента, которым выступает государство, понятна заранее. На какие характеристики стоит обратить внимание.

- Срок погашения — дата, в которую будет возвращён долг. Она известна заранее и одинакова для всех бумаг из одного выпуска.

Подробнее об этих и других параметрах ОФЗ, а также о формуле расчёта волатильности цены «Открытый журнал» рассказывал ранее. Также мы писали о том, как рассчитать доходность к погашению для облигаций и какие торговые стратегии можно использовать.

Кому подойдут ОФЗ

Если коротко — всем. Облигации, выпущенные государством, считаются наименее рисковым финансовым (консервативным) инструментом, поэтому подходят в качестве защитного актива в портфеле инвестора. В пассивном инвестировании есть популярная формула, что процент облигаций в портфеле должен быть равен возрасту инвестора, и включать в этот процент ОФЗ — разумная идея.

ОФЗ стоит включить в инвестпортфель, если:

- есть кратко- или среднесрочная цель, на которую нужно накопить деньги;

Как купить облигации федерального займа

ОФЗ торгуются на бирже, и у физических лиц есть три способа их приобрести:

- через банк;

- через управляющие компании (то есть купить ПИФы);

- с помощью брокера.

Теперь поговорим подробнее о каждом.

Банки. Купить напрямую у них можно только народные ОФЗ. К тому же список таких банков существенно ограничен: реализуют ОФЗ-н только «Сбербанк», «Почта Банк», «ВТБ» и «Промсвязьбанк». Соответственно, для покупки нужно обратиться в одно из отделений. Минимальная сумма вложений — 10 тыс. руб.

Управляющие компании. Этот вариант приобретения ОФЗ подразумевает покупку доли в большом фонде, чьи средства вложены в различные облигации. Из плюсов — не нужно открывать брокерский счёт и самостоятельно выбирать активы, всё сделают специалисты управляющей компании. Из минусов — за работу профессионалов придётся заплатить комиссию, что снизит доходность вложений. Например, в УК «Открытие» есть отдельный ПИФ «Открытие — Облигации», где ОФЗ составляют 11% портфеля. Минимальный порог для входа — всего 1000 руб.

Брокеры. Хотя для начинающих этот вариант кажется наиболее сложным, на самом деле всё наоборот. Выбор облигаций будет оптимальным, а комиссия за покупку ОФЗ составит доли процента. И главное — не нужно никуда ходить, в отличие от банков. Всё можно сделать онлайн. В первую очередь нужно открыть брокерский счёт — обычный или ИИС. Это можно сделать всего за несколько минут, в помощь — пошаговая инструкция. Торговать можно не только с помощью компьютера, но и смартфона. Специально для этого есть мобильное приложение «Открытие Инвестиции» для Android и iOS .

Как купить ОФЗ физическому лицу на брокерский счёт:

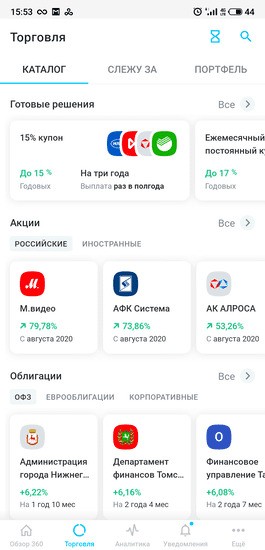

1. Откройте мобильное приложение «Открытие Инвестиции».

2. Перейдите в раздел «Торговля».

3. Перейдите в раздел «Торговля».

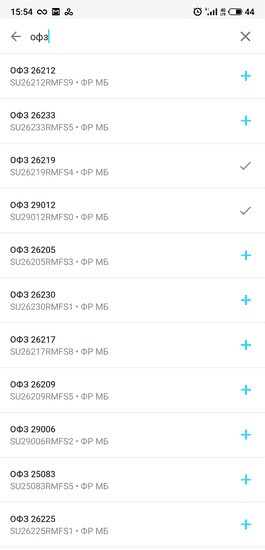

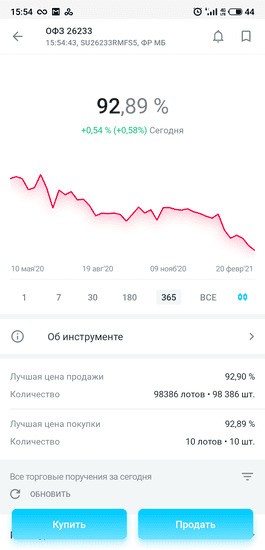

4. Вбейте в строку поиска «ОФЗ 26232».

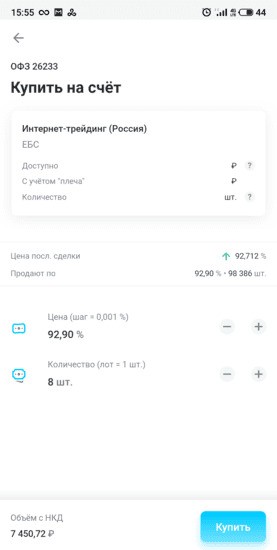

5. Нажмите «Купить» и подтвердите действие торговым паролем, заданным при установке приложения.

6. Укажите количество лотов для покупки. Один лот обычно равен одной облигации.

7. Снова нажмите «Купить».

Этот вариант подходит для обычного счёта и для ИИС. Продать ОФЗ досрочно также можно в приложении брокера. Минимальная сумма вложений составляет 1000 руб.

Что даёт покупка ОФЗ на ИИС

ИИС привлекает внимание инвесторов возможностью повысить доходность операций с помощью налоговых льгот. До 2021 года купоны по ОФЗ не облагались налогом, поэтому ИИС типа А был выгоден вдвойне: можно было не платить налоги и получать вычет на взносы. С 2021 года ситуация изменилась, и теперь резидентам РФ придётся перечислять в ФНС 13% от размера купона, а нерезидентам — 30%. При этом ИИС типа Б по-прежнему актуален: можно сэкономить на уплате налога.

Если вы купили облигацию за 1010 руб. и продали досрочно за 1100 руб., то с полученной прибыли в 90 руб. также нужно заплатить налог. Кроме того, результаты инвестирования попадают под действие новой прогрессивной налоговой ставки, и при доходе более 5 млн руб. будут облагаться налогом по повышенной ставке в 15%. Таким образом, покупка ОФЗ на ИИС по-прежнему остаётся выгодной благодаря возможности получить вычет.

Облигации федерального займа — консервативный инструмент, который можно использовать в различных торговых стратегиях. Они обладают достаточной ликвидностью и помогают сохранить и приумножить капитал. Чтобы не запутаться в нюансах изменения налогового законодательства, предлагаем изучить статью о расчёте налога по гособлигациям с 2021 года. Желаем вам успешных инвестиций!

Как инвестировать в ОФЗ, чтобы заработать больше

Облигации федерального займа — это долговые бумаги, которые выпускает российское правительство. Странам почти всегда нужны финансовые средства, но привлекать их из налогов, акцизов или бюджетных фондов сложно, поэтому государство обращается к инвесторам. Оно берёт у них деньги на оговорённый срок, в который гарантирует вернуть всю сумму — номинал облигации. Также инвесторам обещают купоны — периодические процентные платежи, по сути похожие на начисление процентов по вкладу.

Любой частный инвестор может купить ОФЗ на Московской бирже: эти ценные бумаги доступны через любого брокера. Облигации размещают часто, и их хватает всем. Например, в начале 2012 года выпустили Облигация ОФЗ‑26207‑ПД / RusBonds 350 миллионов ОФЗ 26207. Каждая бумага стоит 1 000 рублей. Купоны переводят дважды в год, а равны они 8,15% годовых.

Эмитент ОФЗ, Минфин, обязан публиковать основные характеристики облигации: сроки, даты, процентные ставки и многое другое. Скриншот: Московская биржа.

Государственный долг считается безопасным активом, поэтому облигации постоянно выпускают и покупают. Например, такие ценные бумаги размещают Казначейство США, Министерства финансов Великобритании и Китая. У первых высший кредитный рейтинг — AAA S&P, Moody’s, Fitch and BDRS Credit Rating by Country / Trading Economics , у вторых — АА, а у третьих — A. В Россию рейтинговые агентства верят чуть меньше — BBB, но это всё равно надёжное вложение.

Кому подходят ОФЗ

Финансовые советники любят предлагать начинающим инвесторам составить портфель формата «60/40» — 60% акций и 40% облигаций. В реальности доля и вообще наличие последних зависят от целей, возраста, терпимости к риску и временного горизонта инвестора.

Есть ситуации, в которых стоит присмотреться к ОФЗ повнимательнее:

- Долгосрочные накопления. Если инвестор собирается купить квартиру или оплатить образование детям через 5–10 лет, то такому человеку важно не потерять деньги. Акции слишком сильно колеблются, поэтому разумно пожертвовать потенциальной доходностью, но сохранить и немного приумножить накопления.

- «Парковка» денег на небольшой срок. Иногда инвестор не видит хороших акций для вложения или считает, что время ещё не пришло. Он может купить облигации, чтобы защитить капитал от инфляции в ожидании подходящего варианта.

- Обучение малой кровью. Государственные облигации достаточно безопасные и зачастую не так сложно устроены, как корпоративные. Начинающий инвестор может довольно быстро в них разобраться, причём не потеряв много денег в процессе обучения.

Какими бывают ОФЗ

Они отличаются датами погашения, доходностью, периодичностью выплаты купонов. Последние тоже есть разные: четыре вида доступны всем на Мосбирже, а ещё один предлагают только некоторые банки.

С постоянным купонным доходом

Коротко их называют ОФЗ‑ПД, это самый популярный и распространённый тип государственных облигаций. Частным инвесторам проще всего в них разобраться, потому что принцип работы похож на обычный вклад в банке: график и размер выплат известны заранее, доходность не меняется.

Например, к этому типу относится ОФЗ 26207 из начала статьи — до 2027 года каждый февраль и август инвестор будет получать с облигации купон на 40,64 рубля.

С переменным купонным доходом

Известны как ОФЗ‑ПК: размер всех купонов объявляют заранее, но процент со временем меняется. Его хитро рассчитывают в зависимости от ключевой ставки Центробанка: если её поднимают, то облигации становятся более доходными вслед за ней. Но это же работает в обратную сторону.

Например, ОФЗ 24020 выпустили Параметры облигации федерального займа SU24020RMFS8 / Московская биржа летом 2019 года, и каждые четыре месяца по ней приходит купон. Когда ключевая ставка была повыше, инвесторы получали 6,2–6,8% годовых. Потом она упала, а вслед за ней и доходность облигации — до 4%.

Будущие купоны по ОФЗ‑ПК неизвестны, но эмитент публикует ставку и рублёвое значение уже выплаченных купонов. Они меняются вслед за ставкой Центробанка. Скриншот: Минфин России.

Сейчас ключевая ставка, а вместе с ней и доходность, растут, но будущее неизвестно. Поэтому облигации такого типа подходят тем, кто готов анализировать рынок и пытаться уловить тренды.

С индексируемым номиналом

Или ОФЗ‑ИН. Процент по купону остаётся одним и тем же (невысоким), а вот номинал каждый год индексируют на величину инфляции. Например, ОФЗ 52001 выпущена Отдельные характеристики облигаций федерального займа с индексируемым номиналом (ОФЗ‑ИН) / Минфин России в 2015 году с номиналом в 1000 рублей и ставкой купона в 2,5%. Если бы инвестор купил её в самом начале, то получил бы 25 рублей с одной бумаги в год.

Минфин рассчитывает помесячную индексацию облигации на год вперёд — на этом горизонте инвестор может рассчитать, сколько он получит с каждой бумаги. Скриншот: Минфин России.

Но покупка в июне 2021 года принесла бы больше — за несколько лет номинал вырос до 1305 рублей. Номинальная доходность при той же ставке купона — 32,6 рубля. И это ещё при довольно низкой инфляции — чем она выше, тем выгоднее держать бумаги подобного типа.

С амортизацией долга

Коротко — ОФЗ‑АД. Помимо купонов, государство частями возвращает и основной долг. Это как обычный платёж по кредиту, когда треть суммы приходится на проценты, остальное — на занятые деньги.

Например, ОФЗ 46022 обращается Об аукционе по размещению ОФЗ / Банк России с 2008 года, а погасят её в 2023. Номинал облигации изначально был равен 1000 рублей, а ставка купона — 7,5%. Инвестору выплачивают по 37 рублей дважды в год, но 20 июля 2022‑го вернут половину номинала: человек получит 500 рублей и купон ещё на 27,42. После этого придут два оставшихся купона, но всего по 13,71 рубля — потому что их начислят на сокращённый вполовину долг.

Высчитывать даже номинальную доходность по таким бумагам трудно. Если учитывать колебания рынка, комиссии и налоги, всё ещё сложнее, поэтому облигации с амортизацией постепенно уходят с рынка.

С «народностью»

Бумаги типа ОФЗ‑Н появились несколько лет назад, они предназначены только для физлиц — отсюда и «Н» в названии, которое официально значит «народные». По сути эти облигации ближе всего к ОФЗ‑ПД: сразу известны и даты выплаты купонов, и сроки погашения, и ставки — которые со временем меняются в большую сторону. Но на бирже такую бумагу не купить, только Информационное сообщение о начале размещения ОФЗ для физических лиц выпуска №53008RMFS / Минфин России в одном из четырёх банков: ВТБ, Сбербанке, Промсвязьбанке и Почта Банке.

Например, ОФЗ 53008 выпустили Приказ Минфина России от 29 июля 2021 года №351 «Об эмиссии облигаций федерального займа для физических лиц выпуска № 53008RMFS» в начале августа 2021‑го, будет шесть купонов дважды в год: в феврале и августе. Но ставка по ним должна расти с 5 до 8,87%: если инвестор купит облигацию в самом начале, то по первому купону получит 27,12 рубля, а по шестому — 44,23.

Как зарабатывать деньги на ОФЗ

У частного инвестора есть несколько способов — от традиционных для фондового рынка инвестиций и спекуляций до легальной налоговой оптимизации.

Получать купонный доход

Есть инвесторы, которые не готовы тратить время и силы на кропотливый анализ облигаций — они просто хотят «припарковать» деньги и наблюдать, как их становится больше.

Допустим, у человека есть миллион рублей, который он хочет отложить на покупку квартиры через шесть лет. Инвестор не готов вкладываться в акции, которые могут вырасти, а могут и сильно упасть. Поэтому он покупает ОФЗ 26207 с купоном 8,15%: каждый год человек будет получать по 81,28 рубля на купонах.

Номинал и купонная доходность ОФЗ 26207.

В 2027 году инвестору вернётся номинал облигации — тысяча рублей плюс останутся купонные платежи — 487,64 рубля. Это значит, что изначальный капитал вырастет почти на 50%.

А ещё инвестор может диверсифицировать свой портфель и купить акции ETF, где уже есть целая корзина ОФЗ. Например, биржевой фонд SBGB полностью Фонд «Индекс Мосбиржи государственных облигаций (SBGB)» / Сбер управление активами состоит из 23 государственных облигаций разных выпусков, а в «Открытие — Облигации» на них приходится ПИФ «Открытие — Облигации» / УК «Открытие» 22%.

Сравнение фондов «Открытие — Облигации» и «Сбер SBGB».

Зарабатывать на разнице цен

Облигации не обязательно держать до погашения — ими можно спекулировать и зарабатывать на разнице между ценами покупки и продажи.

Допустим, инвестор купил ОФЗ 24020 в марте 2021 года. Облигация тогда стоила дешевле: он мог приобрести её за 997,9 рубля. Поодиночке ими не торгуют, лоты начинаются от 10 штук, поэтому инвестор заплатил 9979 рублей. Уже через месяц цена выросла до номинала в 1000. Доход за месяц — 2,1 рубля с одной облигации, или 21 с 10 бумаг.

Синий график — колебания цены облигации на бирже в процентах от её номинала. Скриншот: Smart‑lab.

А ещё за это время инвестор мог получить купон — 10,45 рубля по облигации и 104,5 за десять штук.

Искать более выгодные облигации

Новые ОФЗ появляются постоянно, но экономические условия так же часто меняются. К примеру, ОФЗ 52003 выпустили в августе 2020 года — это время низкой ключевой ставки в России, поэтому и облигация не слишком прибыльная: купон равен всего 2,5%. С другой стороны, в 2011 году появилась ОФЗ 46023 со ставкой в 8,16% — в то время ключевая ставка в России была выше, поэтому и ценная бумага оказалась доходнее.

Значение имеет и срок погашения облигации — чем дольше она будет обращаться, тем доходнее будет. Например, ОФЗ 53005 рассчитана на три года и принесёт по 5,25%, а ОФЗ 46020 — аж на 30 лет, и ставка купона равна 6,9% годовых.

Экономить на налогах с помощью ИИС

Инвестор может не просто купить ОФЗ, а положить их на индивидуальный инвестиционный счёт, ИИС. Это специальный брокерский счёт, который помогает сэкономить на налогах двумя способами.

Вычет типа «А» подходит большинству людей — он позволяет вернуть до 52 000 рублей в год независимо от доходности инвестиций. А при вычете типа «Б» можно не платить 13% подоходного налога от сделок.

Допустим, инвестор открыл ИИС в 2018 году, каждый год вносит на него 400 000 рублей и покупает ОФЗ. Если он подобрал облигации так, что их все погасят в 2021 году, то получит: номинал ценных бумаг, купонный доход по ним и 156 000 рублей налогового вычета.

Как не потерять деньги на ОФЗ

Все расчёты выше — номинальная доходность. В реальности она почти всегда будет немного ниже, потому что есть траты, которых не избежать.

Отличать номинальную ставку от эффективной

Облигации — рыночный инструмент: они торгуются на бирже, и их цена постоянно меняется. К примеру, номинал ОФЗ 26207 равен тысяче рублей, но в 2019 году бумагу можно было купить за 979,5 рубля, а в 2020 — за 1173,8.

Помимо этого, инвестор должен заплатить «накопленный купонный доход» предыдущему владельцу бумаги. Например, 16 августа 2021 года придётся отдать 1069,3 рубля за саму облигацию и ещё 13,4 за купоны.

Сверху — цена облигации по данным последней сделки, в процентах от номинала. НКД — накопленный купонный доход, который придётся заплатить предыдущему держателю бумаги. Скриншот: Московская биржа.

Фактически инвестор заплатит не тысячу рублей, а 1082,7 рубля. Из‑за этого эффективная доходность ценной бумаги автоматически упадёт с 8,15 до 6,83%.

Учитывать потери на комиссиях и налогах

Кроме рыночных издержек, инвестору придётся учесть и комиссии брокера. В среднем организации берут 0,3% с каждой операции. Предположим, что инвестор купил 10 штук ОФЗ 26207 — они обойдутся в 10 827 рублей, а с учётом комиссии — в 10 859.

Затем придётся заплатить налоги — их в России платят брокеры, подавать отдельные декларации не нужно. Но реальную доходность тоже снижается. С января 2021 года все облигации в России облагаются Федеральный закон от 1 апреля 2020 года №102 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», статья 2, пункт 4.3 налогом на купонный доход — раньше государственные облигации от этого освобождали. В конце 2022 года инвестор получит 812,8 рубля купонного дохода. С них придётся заплатить 13% налога, то есть 105,7 рубля.

Номинально инвестор мог бы заработать 812,8 рубля только на купонных выплатах. Фактически же он получит 687,1 после вычета комиссии и налога.

Стоит ли вкладываться в облигации федерального займа?

Есть небольшая сумма для инвестиций — в районе 300 тысяч рублей. Ежемесячно могу пополнять эту сумму примерно на 20 тысяч. Срок инвестиций — 5—6 лет. Как один из вариантов рассматриваю ОФЗ.

Я слышал, что при ухудшении отношений между США и Россией очередные санкции могут затронуть ОФЗ. Пока что США не вводят санкций против госдолга России, но новости об этом периодически всплывают. Если это все же произойдет, что может случиться с купленными облигациями?

Андрей, ОФЗ — одни из самых надежных ценных бумаг, которые есть на российских биржах. Даже в случае санкций против российского госдолга с вашими инвестициями вряд ли случится что-то плохое.

Расскажу, что такое ОФЗ, какие у них свойства и как санкции могут отразиться на этих облигациях. Заодно разберу, как инвестировать в ОФЗ.

Что такое ОФЗ и какие они бывают

ОФЗ, или облигации федерального займа, — это долговые ценные бумаги, которые выпускает Министерство финансов. С помощью ОФЗ Минфин привлекает деньги инвесторов, прежде всего институциональных вроде банков и управляющих компаний.

Инвесторы, купившие ОФЗ, регулярно получают купонный доход — процентные выплаты по облигациям. В заранее известную дату Минфин погашает облигации, выплачивая инвесторам номинал облигаций и купон за последний купонный период.

Большинство ОФЗ торгуется на бирже, и их можно купить и продать в любой торговый день. Биржевая цена может заметно отличаться от номинала.

Всего сейчас есть более 50 наименований ОФЗ, и у них различаются даты погашения, частота и даты выплаты купонов, а также доходность. Кроме того, существуют разные виды ОФЗ с отличающимися свойствами.

С постоянным купоном (ОФЗ-ПД). Это самый популярный вид облигаций. Размер всех купонов заранее известен и не меняется до погашения.

Пример — ОФЗ 26229. Эта облигация будет погашена 12 ноября 2025 года, а ставка всех купонов — 7,15% годовых. Купоны выплачиваются дважды в год в размере 35,65 Р .

С фиксированным купоном (ОФЗ-ФД). Размер всех купонов тоже заранее известен, но может различаться в разные годы. При этом у таких бумаг есть амортизация, то есть постепенное погашение, так что они могут обозначаться как ОФЗ-АД.

Пример — ОФЗ 46012 с погашением 5 сентября 2029 года. Купоны выплачиваются раз в год, и каждый год ставка купона будет разной. Так, с сентября 2021 по сентябрь 2022 года действует ставка 6,573% годовых, потом ставка будет 9,496%, потом — 8,799% и так далее. При этом уже дважды было выплачено по 2,5% номинала, а оставшийся номинал выплатят в четыре приема, начиная с сентября 2026 года.

С переменным купоном (ОФЗ-ПК). Купон со временем меняется и зависит от ставки RUONIA, близкой к ставке ЦБ. Это значит, что посчитать доходность к погашению заранее не получится: известны не все будущие купоны.

Пример — ОФЗ 29012 с погашением 16 ноября 2022 года. Купоны выплачиваются дважды в год, а ставка определяется как среднее арифметическое значений ставок RUONIA за шесть месяцев плюс 0,4 процентных пункта.

С индексируемым номиналом (ОФЗ-ИН). Их номинал постепенно увеличивается на размер инфляции, а купон фиксируется на весь срок существования ОФЗ и при этом считается от проиндексированного номинала. Эти облигации, по аналогии с американскими TIPS, защищают от инфляции. Доходность к погашению не посчитать, зато можно узнать реальную доходность, то есть с поправкой на инфляцию.

Пример — ОФЗ 52002 с погашением 2 февраля 2028 года. Купон выплачивается дважды в год по ставке 2,5%, так что реальная доходность должна быть примерно такой — если не учитывать комиссии и налоги.

Народные ОФЗ (ОФЗ-н). Эти ОФЗ не торгуются на бирже — их можно купить через Сбербанк, ВТБ, Почта-банк и Промсвязьбанк. Понадобится брокерский счет, а вот через ИИС их не купить. ОФЗ-н можно погасить досрочно по цене не ниже цены покупки, но не выше номинала.

На декабрь 2021 года актуальна ОФЗ-н 53008, которую погасят 14 августа 2024 года. Ставка купона постепенно увеличивается: если в первый купонный период она 5%, то постепенно вырастет до 8,87% годовых. Облигацию можно приобрести дешевле номинала, так что доходность к погашению заметно выше, чем ставка купона.

Параметры размещаемой сейчас ОФЗ-н и расчет доходности можно посмотреть на сайте Минфина.

Особенности ОФЗ

Низкий кредитный риск. Основное преимущество ОФЗ по сравнению с другими облигациями — их высокая надежность. Кредитный риск ОФЗ ниже, чем у облигаций крупных компаний и тем более высокодоходных облигаций.

ОФЗ выпускает Минфин — орган власти. Очень маловероятно, что Минфин не сможет погасить свои рублевые обязательства.

С другой стороны, то и дело возникают опасения, что США введут санкции против российского госдолга и это как-то повлияет на инвесторов, владеющих ОФЗ.

По данным Центробанка, на 1 ноября 2021 года нерезидентам из разных стран, включая США, принадлежало 21,2% ОФЗ. Для сравнения: в конце 2017 и начале 2018 годов этот показатель превышал 30%. На начало 2021 года американцы владели лишь 6,9% ОФЗ.

Доля инвестиций нерезидентов в объеме выпусков облигаций федерального займа, ЦентробанкXLS, 18,7 КБ

Если США запретят своим гражданам и юридическим лицам покупать российские ОФЗ и владеть ими, то многие нерезиденты начнут распродавать ОФЗ. Предложение превысит спрос, рыночная стоимость ОФЗ упадет.

Подобное, но в меньших масштабах, было в середине апреля 2018 года на фоне санкций против некоторых российских чиновников, бизнесменов и юридических лиц. С 9 по 17 апреля иностранные инвесторы продали российских ОФЗ приблизительно на 100 млрд рублей, из них на 52 млрд — за 9—10 апреля.

Но ничего страшного не случилось. Российские банки и инвестиционные фонды быстро скупили долговые бумаги, от которых избавились нерезиденты.

При этом из-за временного снижения цены ОФЗ их доходность к погашению повысилась. Это значит, что в апреле 2018 года можно было купить ОФЗ чуть выгоднее обычного: цена бумаг была меньше, а номинал и купонные выплаты не менялись. Это плюс для тех, кто покупал ОФЗ в это время.

Кроме того, санкции далеко не всегда приводят к значительным последствиям. Например, в июне 2021 года США запретили американским финансовым организациям участвовать в первичном размещении ОФЗ. На вторичный рынок запрет не распространяется, поэтому не кажется серьезным. На рынке ОФЗ это особо не отразилось.

Таким образом, цена ОФЗ может падать из-за ситуации на рынке. Доходность к погашению при этом будет расти. Дефолт по облигациям маловероятен даже в случае санкций против госдолга. У России есть большой золотой запас и куда более устойчивая экономика, чем более 20 лет назад, когда случился крах пирамиды ГКО.

Высокая ликвидность. Все ОФЗ, кроме народных, торгуются на бирже. У ОФЗ, по крайней мере с постоянным купоном, обычно высокая ликвидность: есть много заявок на покупку и продажу облигаций, а разница между ценами покупки и продажи небольшая.

Это позволяет быстро покупать и продавать ОФЗ на крупные суммы, что особенно важно для банков и управляющих компаний.

ОФЗ 26220 с постоянным купоном и ОФЗ 24021 с переменным купоном — более ликвидные бумаги, чем, например, облигация КамАЗа. Доходность ОФЗ 24021 не отображается, так как купоны зависят от ставки RUONIA. Данные на 21 декабря 2021 года. Источник: торговый терминал QUIK

Большой выбор. Выше я показал, что есть разные виды ОФЗ, а разных выпусков насчитывается более 50. Это значит, что инвесторы могут выбрать бумаги с подходящими датами погашения, датами выплат купонов и другими свойствами.

Так, если деньги будут нужны в августе 2023 года, подойдут ОФЗ 26215. Они будут погашены 16 августа 2023 года.

Если инвестор хочет защититься от инфляции, он может купить ОФЗ-ИН . Если инвестор хочет избежать процентного риск и меньше зависеть от изменений ставки ЦБ, он может купить ОФЗ-ПД с погашением через год-два или ОФЗ-ПК с привязкой к ставке RUONIA.

Приемлемая доходность. У таких облигаций эффективная доходность к погашению сопоставима с доходностью вкладов в крупных банках или немного выше. Правда, комиссии брокера и биржи, а также налог с купонов снизят доходность.

Например, в середине декабря 2021 года эффективная доходность к погашению ОФЗ 26215 была примерно 8,7% годовых без поправки на комиссии и налоги. Обычно чем больше времени до погашения, тем выше доходность ОФЗ, особенно если речь про ОФЗ-ПД.

Можно заработать больше, если покупать облигации через ИИС. Если применять вычет типа А — на взнос, можно возвращать НДФЛ с зарплаты или иных доходов. Вернуть можно 13% от внесенной на ИИС суммы, но не более 52 000 Р в год и не более НДФЛ за тот же год. Если же применить вычет типа Б , то не будет налога с большинства видов дохода на ИИС, в том числе с купонов.

У ОФЗ-н доходность выше, чем у ОФЗ-ПД . Однако народные ОФЗ нельзя купить через ИИС.

Конечно, у корпоративных облигаций доходность выше, чем у ОФЗ, особенно если рассматривать облигации небольших компаний. Но и риск заметно выше, а ликвидность обычно ниже.

Как вложиться в ОФЗ

Инвестировать в облигации можно двумя основными способами: купить отдельные ОФЗ или вложиться в инвестиционные фонды, состоящие из таких облигаций.

Отдельные облигации. Обычные ОФЗ можно приобрести на Московской бирже через любого российского брокера. Для этого надо открыть брокерский счет или индивидуальный инвестиционный счет и внести на него деньги. Затем вы сможете купить нужные вам облигации через торговый терминал для компьютера или приложение для смартфона.

Чтобы выбрать подходящие ОФЗ, пригодятся ресурсы типа Rusbonds и Smart-lab. Также пригодится калькулятор доходности на сайте Московской биржи.

Если покупать отдельные облигации, можно создать портфель таким образом, чтобы он соответствовал нуждам инвестора. Однако понадобятся знания и время, чтобы создать подходящий портфель и управлять им.

Фонды облигаций. Можно не покупать отдельные ОФЗ, а инвестировать сразу в целую корзину таких бумаг. Для этого достаточно купить паи биржевого ПИФа, состоящего из ОФЗ.

Фонд INFL отслеживает индекс инфляционных ОФЗ в рублях и состоит из ОФЗ-ИН. Уровень расходов — до 0,4% в год. Расходы постепенно удерживаются из активов фонда и тем самым учитываются в цене его паев. В других фондах списание расходов устроено так же .

SBGB отслеживает индекс Мосбиржи государственных облигаций полной доходности. В фонде 24 разных ОФЗ-ПД , а уровень расходов фонда — до 0,8% в год.

SPBF отслеживает индекс БСПБ Капитал — ОФЗ 1000 и состоит из коротких облигаций — с дюрацией до 1000 дней. Благодаря этому фонд меньше зависит от изменений процентных ставок, чем SBGB. Уровень расходов — до 0,9% в год.

Наконец, SUGB отслеживает индекс государственных облигаций полной доходности и состоит из коротких облигаций с дюрацией 1—3 года. Как и SPBF, фонд мало зависит от того, как меняются процентные ставки. Уровень расходов — до 0,8% в год.

Вложения через фонды удобны: не надо выбирать облигации, реинвестировать купоны. Расходы фондов снизят доходность, зато фонды не платят налог с поступающих в них купонов.

Правда, доходность фондов менее предсказуемая, чем доходность отдельных облигаций, которые, в отличие от фондов, можно держать до погашения. И помните, что цена паев зависит от стоимости активов фондов. Если ОФЗ будут дешеветь из-за роста процентных ставок, санкций или еще чего-то , паи фондов тоже подешевеют.

Что в итоге

Вложение денег в ОФЗ через российского брокера — это довольно безопасный вариант инвестиций. У ОФЗ низкий кредитный риск и высокая ликвидность. Чтобы избежать процентного риска, можно покупать ОФЗ с погашением через небольшой срок или использовать ОФЗ с переменным купоном. ОФЗ подходят как защитная часть портфеля.

Даже если США введут санкции против российского госдолга, ОФЗ не исчезнут, а купоны продолжат поступать. Цена ОФЗ при этом может упасть, но погашение все равно будет по номиналу. Дефолт по ОФЗ маловероятен: вряд ли у Минфина возникнут проблемы с тем, чтобы исполнить свои рублевые обязательства.

Доходность ОФЗ примерно равна доходности вкладов в крупных банках, особенно если учесть комиссии и налоги. Если инвестировать в ОФЗ через ИИС либо использовать народные облигации, можно улучшить результат.

Инвестировать в ОФЗ можно, покупая отдельные облигации либо паи фондов, состоящих из ОФЗ. У этих способов есть плюсы и минусы, и какой выбрать — решать вам.

Источник https://journal.open-broker.ru/investments/kak-kupit-obligacii-federalnogo-zajma-na-birzhe/

Источник https://lifehacker.ru/ofz/

Источник https://journal.tinkoff.ru/ask/state-bonds/