Какой начальный капитал нужен для выхода на фондовый рынок?

Когда знакомые узнают о том, что я занимаюсь инвестированием на фондовом рынке, то одним из самых популярных вопросов является: «С какой минимальной суммой можно выйти на биржу?».

Почему-то у многих людей в нашей стране бытует заблуждение, что для этого требуются баснословные деньги, и для человека с небольшим капиталом рынок ценных бумаг совершенно недоступен.

В этой статье я постараюсь развеять этот миф, поделюсь личным опытом и дам несколько советов, которые могут помочь на самом старте, когда всё кажется таким сложным и запутанным.

Начнём по порядку.

Как выйти на фондовый рынок, чтобы начать покупать ценные бумаги — акции и облигации?

Вот какие три простых действия я предпринял, чтобы получить доступ к фондовому рынку и начать покупать акции российских компаний:

- Выбрал брокера.

Когда я принимал решение о том, где мне лучше открыть брокерский счёт, то во главу угла ставил надёжность, поскольку собирался размещать на фондовом рынке значительные средства нашей семьи и чувствовал серьёзную ответственность за сохранность этого капитала. Поэтому я выбирал из топ-10 крупнейших брокеров и обошёл всех, чьи представительства на тот момент имелись в моём городе.

С этого момента я фактически мог приобретать ценные бумаги — оставалось только завести деньги на свой инвестиционный счёт.

Сколько же денег требуется, чтобы начать торговать на российском фондовом рынке?

Как думаете, о какой сумме может идти речь? О миллиардах, миллионах или, может быть, сотнях тысяч рублей/долларов/евро?

На самом деле для того, чтобы комфортно стартовать, по моему мнению, достаточно нескольких десятков тысяч рублей. Формально можно что-то купить на бирже даже будучи счастливым обладателем одной тысячи наших деревянных. Ниже я объясню, почему к работе на фондовом рынке всё-таки не стоит подходить формально.

Цены на акции различных компаний могут варьироваться от пары копеек до нескольких сотен тысяч долларов. Например, одна акция инвесткомпании Berkshire Hathaway, которой управляет один из самых знаменитых инвесторов Уоррен Баффетт, на Нью-Йоркской фондовой бирже торгуется сейчас по цене около трёхсот тысяч долларов. Для сравнения: цена одной акции банка «ВТБ», который входит в топ-3 самых крупных банков нашей страны, на момент написания статьи стоит примерно 5 копеек.

Ещё один важный момент, о котором новички могут не знать, — это то, что акции на фондовом рынке торгуются в лотах, а не в штуках. Один лот на Московской бирже может содержать 1, 10, 100, 1000 или 10000 акций.

Поэтому, чтобы понять, в какую цену нам обойдётся покупка одного лота, потребуется цену одной акции умножить на количество акций в лоте.

Например, 1 лот «Газпрома» (10 акций) при цене одной акции 141 рубль обойдётся нам в 1410 рублей.

Теперь давайте предположим, что у меня есть 10 000 рублей, и я хочу собрать небольшой инвестиционный портфель, в котором будет по одному лоту акций 8 крупных российских компаний из различных отраслей.

Он может иметь следующий вид:

| Компания | Цена акции, руб. на момент написания статьи | Размер лота, шт. | Стоимость лота, руб. |

| Газпром (ао) | 141 | 10 | 1410 |

| Фосагро (ао) | 2400 | 1 | 2400 |

| МосБиржа (ао) | 113 | 10 | 1130 |

| ФСК ЕЭС (ао) | 0,17 | 10 000 | 1700 |

| Ростелеком (ао) | 60 | 10 | 600 |

| ЛСР (ао) | 820 | 1 | 820 |

| ВТБ (ао) | 0,05 | 10000 | 500 |

| НЛМК (ао) | 144 | 10 | 1440 |

Итого 10 000 рублей

Как видите, даже не обладая крупной суммой, можно собрать достаточно диверсифицированный портфель.

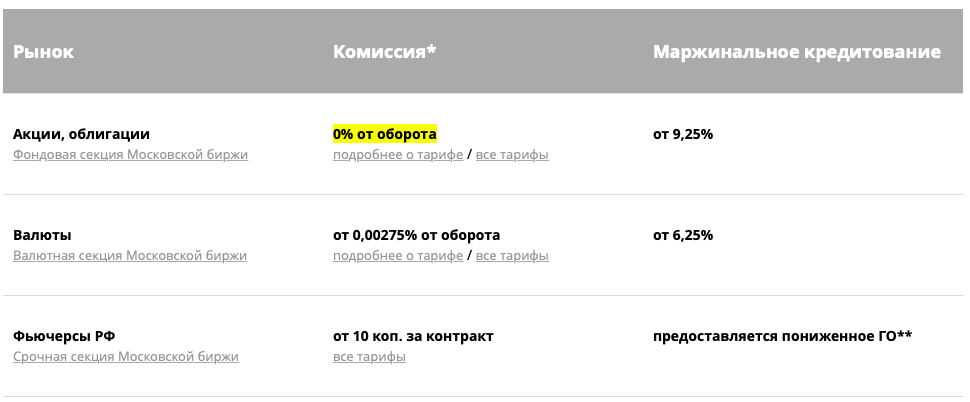

Но нужно учитывать, что существуют ещё и различные комиссии брокеру, бирже и депозитарию, которые могут варьироваться в зависимости от выбранного вами посредника и сильно влиять на результаты небольшого портфеля.

Скажем, если на вашем счёте 24 000 рублей, и вы платите ежемесячную комиссию в 200 рублей, то за год эта комиссия «съест» 10% вашего счёта, что действительно много.

С какой суммы разумно выходить на фондовый рынок?

Я считаю, для нормальной работы долгосрочному инвестору потребуется хотя бы 100 000 рублей. Это суммы уже хватит для формирования диверсифицированного портфеля, и комиссии уже не будут оказывать столь разрушительного эффекта на результаты работы инвестора.

Сам я начинал инвестировать на фондовом рынке с суммы в 200 000 рублей, и на тот момент это были для меня действительно очень серьёзные деньги. Но важно понимать, что это были не последние средства моей семьи, я имел стабильный доход, внушительную подушку безопасности вне биржи и достаточные знания для того, чтобы не наделать глупостей на самом старте.

Мой опыт говорит о том, что:

- На рынок не нужно нести последнее. Это позволит соблюдать спокойствие и хладнокровие в сложных обстоятельствах. Всё-таки фондовая биржа — это не место, где раздают деньги всем желающим. Статистика говорит о том, что большинство теряет здесь, а не находит. Поэтому я рекомендую отнестись к решению инвестировать на рынке ценных бумаг со всей серьёзностью и осторожностью.

Сам я откладывал фиксированный процент со всех своих доходов (30% — с основного, 50% — с дополнительных) и регулярно относил накопленное на банковский депозит, пока не скопил те самые пресловутые 200 000 рублей сверх подушки безопасности.

Подводя итоги, я хочу подчеркнуть, что для выхода на фондовый рынок и покупки акций российских компаний требуются небольшие деньги, которые вполне по силам скопить любому человеку со средним достатком.

Но для того, чтобы не только оказаться на бирже, но и успешно работать на ней на протяжении многих лет, приумножая свой капитал, нужно, на мой взгляд, обладать:

Как начать торговать на Московской бирже

Если вы когда-либо задумывались о возможных способах заработка, торговля на бирже наверняка была в вашем списке вариантов. Многих она отпугивает своей сложностью — и действительно, чтобы успешно работать с большими капиталами, нужно многое знать. Но и новичок сможет зарабатывать на бирже. Итак, с чего начинает свой путь трейдер?

Что такое Московская биржа

Московская биржа — это холдинг, слияние Московской межбанковской валютной биржи, биржи Российской торговой системы, Национального расчетного депозитария и Национального клирингового центра, но для трейдера эти частности не столь важны. Биржа — это место, где торгуются различные активы. Здесь можно купить и продать акции, облигации, фьючерсы, опционы и многое другое. Московская биржа является крупнейшей в России.

Биржа — это место не только для трейдеров, но и для инвесторов. Например, если вы захотите инвестировать свои деньги в акции «Газпрома», вам тоже нужно отправляться на Московскую биржу.

Московская биржа разделена на несколько рынков:

- фондовый рынок. Разделен на две части: в одной торгуются акции и паи, в другой — облигации (эту часть называют долговым рынком);

- срочный рынок. Здесь ведется торговля фьючерсами и опционами;

- валютный рынок — торгуется только иностранная валюта;

- денежный рынок. Здесь представлены РЕПО и депозитно-кредитные операции. Нас он не интересует;

- товарный рынок, он же рынок драгметаллов;

- рынок стандартизированных производных финансовых инструментов.

Начинающего трейдера обычно интересует только фондовый рынок, где можно купить и продать акции и облигации. Для прибыльной торговли также стоит научиться работать с активами срочного рынка, но о выборе инструментов мы поговорим подробнее чуть ниже.

Московская биржа работает не круглосуточно; познакомьтесь с ее графиком: «Режим работы Московской биржи«.

Как торговать на Московской бирже физическому лицу

В Российской Федерации торговать на бирже могут только юридические лица. Но даже если у вас есть собственное ИП, не спешите прямо от его лица регистрироваться на бирже — юрлицу также нужно обладать специальной лицензией, чтобы вести такую финансовую деятельность. Для этого существуют посредники — брокеры. Это специальные организации с лицензией от ЦентроБанка, которые могут совершать сделки на бирже. В их задачи входит:

- регистрация клиента на бирже;

- присвоение кода для совершения финансовых операций;

- учет активов и начисление дивидендов;

- совершение операций;

- налогообложение. Да, брокеры будут сами выплачивать ваш НДФЛ, удерживая его из вашей прибыли.

В упрощенном виде роль брокера — завершать ваши сделки, закупать для вас активы и передавать право на владение этими активами вам. Разумеется, за свою работу брокер будет взимать с вас комиссию — это нормальная практика, все трейдеры в России вынуждены платить ее. Чтобы сократить эту статью расходов, нужно выбрать подходящего брокера.

Поиск брокера

Сейчас в России около 30-40 брокерских организаций. Как среди них выбрать ту, которой можно доверять? Обращайте внимание:

- на рейтинг надежности. У разных экспертов, составляющих такие рейтинги, свои методики анализа, и результаты могут сильно отличаться. Но в десятке лучших вы будете видеть одни и те же компании — из них и выбирайте;

- работа с Московской биржей. Для торговли на конкретной площадке брокер должен стать ее членом. Сейчас нас интересует Московская биржа, поэтому нужно узнать, работает ли она с этим брокером. У некоторых брокеров есть возможность торговать на нескольких площадках с одного счета — это плюс, но не основополагающий;

- наличие лицензии. Даже если брокер несколько раз оказывался топ-1 в рейтингах надежности, не будет лишним проверить его лицензию. В России действует только лицензия, выданная ЦентроБанком! Никакие другие бумаги нас не интересуют, иностранные лицензии — тоже;

- срок работы. Брокеры с солидным стажем не скрывают его. Если компания пережила несколько экономических кризисов, это хороший показатель ее стабильности. А вот если вы нигде не можете найти информацию о годе основания организации, то лучше с ней не связываться;

- тарифные планы. О них речь пойдет чуть ниже, но в среднем нужно искать брокера с гибкими тарифными планами. Независимо от того, как вы планируете торговать в ближайшее время, у вас должна быть возможность сменить тарифный план, если стиль вашей торговли на бирже изменится. Также важно, чтобы тариф был прозрачен — брокер должен подробно расписать, за какие услуги вы платите.

Выбор брокера — ответственный шаг. Вам следует понимать, что купленные на бирже и хранящиеся у брокера активы (то есть ценные бумаги) никак не застрахованы. Если брокер обанкротится, есть вероятность, что вы не получите никакой компенсации.

Выбор тарифа

У каждой брокерской организации свой подход к формированию тарифов. Но все выплаты трейдера брокеру можно разделить на четыре группы:

- обслуживание брокерского счета;

- услуги депозитария (информация о ценных бумагах хранится в депозитарии, и вы как бы арендуете у брокера ячейку — сравните это с арендой банковской ячейки, только здесь речь идет не о физическом хранилище);

- комиссия за совершенные сделки;

- комиссия за пополнение счета и вывод денег.

Размер первых двух типов комиссий необязательно зависит от объема ваших торгов, а вот последние две группы обычно обратно ему пропорциональны — то есть, чем больше вы торгуете, тем меньше комиссия за каждую отдельную операцию. Новичку следует искать тариф, лояльный к малым суммам торгов. У популярных брокеров есть специальные тарифные планы для начинающих трейдеров.

Открытие счета

Открыть счет у большинства брокеров можно бесплатно. Но пока он пустует, брокер может снимать дополнительную плату за его обслуживание, поэтому логичнее всего сразу же пополнить открытый счет.

Сейчас открытие счета практически в каждой брокерской компании доступно онлайн, но никто не запрещает вам приехать в офис компании и заполнить все бумаги там. При открытии счета брокер спросит у вас:

- серию и номер паспорта;

- СНИЛС;

- ИНН.

После открытия счета вы получите подтверждение. Пополнять счет можно только от своего имени — то есть пользоваться карточками родственников при пополнении брокерского счета нельзя.

Выбор инструмента для торговли

Итак, тариф выбран, деньги на счету есть… Какие же активы выбрать для первых операций?

Торговля акциями

Акции — лучший выбор для новичка. Во-первых, по ним очень много информации в свободном доступе. Во-вторых, они умеренно волатильны. В-третьих, даже купив акцию прямо перед ее падением, вы не обрекаете себя на большие потери — можно просто переждать падение и дождаться возврата котировок на исходную позицию, чтобы не уменьшать свой капитал.

Главный минус акций — достаточно высокий порог входа. Конечно, торговать можно и на 5-10 тысяч рублей, но чтобы получать ощутимый доход, вам нужен депозит не менее 50 тысяч. Зато они отлично подходят для обучения благодаря относительно низким рискам.

Торговля облигациями

Облигации — отличный инструмент для долгосрочных инвестиций, но в краткосрочной торговле он не так хорош. Купив облигации, вы становитесь кредитором компании, и она выплачивает вам процент. Чем больше сумма облигаций, тем выше ваш пассивный доход.

Торговля фьючерсами

Большинство трейдеров фьючерсы привлекают своей доходностью — с помощью этого инструмента можно значительно увеличить свой капитал. Но помните — где большая прибыль, там и высокий риск. Если вы пока не уверены в своих силах, отложите работу с фьючерсами до лучших времен.

Фьючерсы относятся к срочному рынку, и без опыта к ним соваться не стоит. Потерять крупные суммы здесь намного легче, чем на фондовом рынке — просто потому, что у фьючерсов есть «срок годности». Если вы купите акцию в неудачный момент, вы сможете просто переждать падение котировок, чтобы затем продать акцию с минимальными издержками (или даже выйти в плюс). С фьючерсом такой трюк не сработает — на Московской бирже торгуются фьючерсы сроком в три месяца. Поэтому новичку следует для начала научиться хорошо прогнозировать цены, а затем уже работать со фьючерсами.

У фьючерсов есть неоспоримый плюс — они дешевы. Торговать этим инструментом можно с минимальным депозитом. Они предлагают бесплатное кредитное плечо — за малую сумму гарантийного обеспечения вы можете получить право торговать активами, которых у вас еще нет. Фьючерсы — это хороший и доходный инструмент, поэтому любому трейдеру стоит научиться с ним работать.

Торговля валютой

Валютные операции — тоже неплохой выбор для новичка. Но начинающим трейдерам стоит выбирать наиболее «спокойные» валюты, чтобы избежать лишних рисков. Поведение валюты прогнозируется сложнее, чем ценные бумаги, поэтому ищите валюты с низкой волатильностью. Большой прибыли здесь не стоит ждать, особенно если вы не обладаете большим депозитом. Зато низкая волатильность обеспечивает минимальные риски.

Заключение

Московская биржа предлагает новичкам много интересных инструментов для работы: акции, облигации, валюту, фьючерсы. Чтобы торговать на ней, вам нужно заключить договор с брокером и открыть у него счет. Начинающим трейдерам стоит для начала ознакомиться с акциями и облигациями, а затем переходить к инструментам срочного рынка, которые сопряжены с более высокими рисками.

Узнали ли вы что-то полезное и новое о работе с брокерами? Делитесь этой статьей в соцсетях с друзьями.

Как попасть на фондовый рынок? Первые шаги

Если вы начинающий инвестор и решили инвестировать свои деньги в фондовый рынок, то, я уверен, у вас возникает много вопросов. Как попасть на фондовый рынок, какого брокера выбрать, с какой суммы можно покупать акции, а главное, как можно получать доход от инвестиций в фондовый рынок. Ну что ж, давайте во всем разбираться.

Просто прийти филиал Московской биржи или зайти на её сайт и купить несколько акций у вас не получится. Доступ к бирже имеет специальный профессиональный участник и зовут его брокер.

Мы помним, что, как инвесторы, мы не можем взять и явиться на биржу или зайти на ее сайт и купить интересующие нас инструменты. Для этого нам нужен специальный участник фондового рынка — брокер.

Первый шаг. Выбор брокера

Брокер — наши «руки» на бирже. Через него мы покупаем и продаем ценные бумаги, заключаем контракты и обмениваем валюту. Я советую выбирать брокерскую компанию, исходя из ключевых и второстепенных критериев.

Ключевые критерии — это надежность брокера и время существования компании. Если компания имеет рейтинг надежности АA и выше и пережила дефолт 1998 года — смело выбирайте этого брокера.

Ко второстепенным критериям я отношу следующие:

- Комиссии (у каждого брокера они индивидуальны)

Какие же комиссии бывают у брокера? Брокер получает комиссию за совершенные нами сделки. То есть каждый раз при покупке и продаже активов часть денег уходит брокеру. Значит, определяем, как часто мы будем совершать сделки. Обычно такие комиссии варьируются в районе десятых и даже сотых долей процента от сделки. Например, купили лот акций за 2000 рублей, а 1,14 рубля брокер заберет себе при комиссии 0,057% от сделки.

Многие брокеры берут комиссию за обслуживание брокерского счета и комиссию депозитария.

Поэтому рекомендую перед открытием брокерского счета позвонить в компанию и уточнить свои будущие расходы еще раз. В этом случае надо задать прямой вопрос, например, «Я хочу вносить на брокерский счет каждый месяц сумму в пять тысяч рублей и покупать инвестиционные инструменты раз в месяц в пределах внесенной суммы. Какие расходы за месяц я понесу?». Иногда получившаяся цифра может быть совсем не такой, какой она казалась после самостоятельного изучения тарифа брокера по информации на его сайте. Будьте внимательны.

- Возможность открыть счет онлайн

Для жителей удаленных регионов и небольших городов открыть счет онлайн — это зачастую единственная возможность воспользоваться услугами надежного брокера. Либо для тех, кто не хочет выходить из дома, но все-таки желает инвестировать. Я так и сделал, открыл счет дистанционно.

Вот несколько брокеров, которых можно открыть дистанционно: БКС, Открытие, Атон, ВТБ, Альфа-капитал.

- Наличие обучающих материалов / семинаров / курсов

С обучающих видео на сайте брокера я и начал свой инвестиционный путь. И до сих пор обучающие материалы помогают мне совершенствовать инвестиционный навык.

- Наличие мобильного приложения

Наличие специального приложения, на мой взгляд, является преимуществом в доступности и удобстве инвестирования. Ваш портфель всегда будет под рукой. Многие брокеры предоставляют такую возможность.

Порог входа варьируется от нуля до нескольких десятков тысяч рублей. Так что определяйтесь, с какой суммы вы готовы начинать и находите подходящего брокера.

- Доступ к различным биржам

Будете ли вы покупать акции только российских компаний или планируете инвестировать в зарубежные рынки? Дело в том, что не у всех брокеров есть выход на международные биржи. Если будут интересны, например, акции Facebook или Apple, то спросите у брокера, предоставляет ли он доступ на Санкт-Петербургскую биржу. Именно там торгуются известные американские акции.

Не гонитесь за минимальными комиссиями, вначале обратите внимание на ключевые критерии брокера.

Шаг второй. Заключение договора

После выбора брокера нужно будет посетить его офис для заключения договора на брокерское обслуживание. Саму процедуру можно сравнить с открытием банковского вклада, и занимает она не более получаса.

И жизнь, и кошелек: накопительное страхование

Вам открывают счет, с которого вы будете осуществлять покупку и продажу ценных бумаг. После заключения договора все, что вам остается — это перечислить деньги на свой счет. Реквизиты найдете в личном кабинете или узнаете у сотрудников брокерской компании.

Многие брокеры сейчас сделали возможным открытие счета онлайн, без посещения офиса. Для регистрации нужно иметь подтвержденную запись на портале Госуслуг.

Процедура открытия брокерского счета занимает 20—25 минут. Счета открываются удаленно в течение 4—5 рабочих дней.

Шаг третий. Покупка активов

Покупку можно осуществить тремя способами.

Вы звоните по телефону вашему менеджеру и указываете, какой актив хотите купить. Так же и при продаже.

Уточняйте у брокера, берут ли они комиссию за голосовые поручения.

- Покупка через мобильное приложение.

Самый удобный и понятный способ для начинающего инвестора. Регистрируетесь в мобильном приложении и находите в поисковике нужный вам актив и покупаете его.

Да, приложение у каждого брокера свое, но последовательность действий одинаковая. Перейти в раздел «Торговля», далее найти поисковик инструментов и интересующий вас актив.

Торговый терминал — это программа, позволяющая видеть все котировки акций в режиме реального времени и совершать операции по купли-продажи дома с компьютера или ноутбука. Если захотите покупать активы через торговый терминал, придется потратить время на изучение специальной программы, например, «Quik» или «MetaTrader». Каждый брокер предоставляет инструкции по настройки этих программ. Просто поинтересуйтесь у него, где их найти.

Как видите, для выхода на фондовый рынок нужно сделать три простых шага, в которых нет ничего сложного: выбрать брокера и заключить договор, пополнить брокерский счёт и купить свои первые активы.

С какой суммы начинать?

Когда мои друзья узнают, что я инвестирую в фондовый рынок, они думают, что я миллионер. Миф о доступности инвестиций только богатым полностью укоренился в нашей стране. Так вот, начинал я свой путь на фондовый рынок всего с тысячи рублей. Помню, как переживал, что деньги не дойдут до брокерского счета, поэтому направил такую маленькую сумму. Но не прошло и суток, как деньги поступили на счет, и я купил свой первый лот акций.

Для того чтобы комфортно стартовать, по моему мнению, достаточно нескольких десятков тысяч рублей. Например, многие брокерские компании рекомендуют начинать инвестировать с тридцати или пятидесяти тысяч рублей. Но я не вижу ничего страшного в том, чтобы инвестировать и с меньшой суммы. Ведь ваш капитал будет постепенно расти, и вы не заметите, как он будет исчисляться не одной сотней тысяч рублей — так произошло в моем случае.

10 способов сохранить и приумножить деньги

Еще раз напомню о том, чтобы вы обязательно узнали у брокера о размере комиссий за обслуживание счета и за депозитарий. Может оказаться, что вы ежемесячно инвестируете по пять тысяч рублей, а пятьсот рублей будет съедать комиссия. При малых суммах инвестирования это критично.

Сколько стоят активы?

Активы на фондовом рынке стоят в диапазона от 1000 ₽ до 6000 ₽. Да есть активы которые стоят более 10 000 и даже больше 100 000 ₽, но это скорее исключение, чем правило.

Облигации: минимальная цена одной облигации составляет всего 1000 рублей.

Акции: в пределах 1 000 — 6 000 тысяч рублей можно купить практические любые акции.

Мнение авторов Сообщества может не совпадать с официальной позицией организации «Росконтроль». Хотите дополнить или возразить? Можно сделать это в комментариях или написать собственный материал.

Источник https://journal.open-broker.ru/investments/kakoj-startovyj-kapital-nuzhen-dlya-vyhoda-nafondovyj-rynok/

Источник https://bayturin.ru/kak-nachat-torgovat-na-moskovskoj-birzhe/

Источник https://roscontrol.com/community/article/kak-popast-na-fondoviy-rinok-pervie-shagi/