Содержание

ТОП-7 лучших сервисов и программ для учета всех Ваших инвестиций

Всем привет. Отслеживать состояние инвестиционного портфеля можно у своего брокера. Минимальный набор данных предоставляют почти все, но для более детального анализа нужны дополнительные ресурсы.

Кто-то пользуется услугами сразу нескольких брокеров, и тогда следить за своим портфелем становится вообще крайне сложно.

А можно ли свести все активы в одно место и проводить их анализ только там? Сегодня мы поговорим о том, как вести учет инвестиций и рассмотрим лучшие сервисы и программы для анализа портфеля.

Intelinvest

Официальный сайт — intelinvest.ru .

Платная платформа, возможности которой с лихвой оправдывают свою стоимость. Именно им пользуется большинство знакомых мне инвесторов и я сам.

Сервис предоставляет возможность опробовать все преимущества бесплатно – здесь есть тестовый период.

Еще одна альтернатива – если в портфеле до 7 инструментов, то услуга по учету инвестиций также будет предоставлена бесплатно.

Что есть на сайте :

- Различные графики.

- Аналитика по портфелю.

- Учет поступающих дивидендов и купонов.

- Импорт сделок от брокера.

- Подсчет реальной прибыли с учетом всех комиссий.

- Учет активов.

- Поддержка мобильной версии.

- Уведомления о важных событиях, новостях эмитентов, дивидендных выплатах и т.д.

Пользователи приложения могут поделиться реферальной ссылкой , за регистрацию по которой дается скидка 20 %.

Очень удобно использовать данный сервис и для тестирования определенной инвестиционной стратегии. Для этого достаточно сформировать портфель и следить за ним определенное время. Можно будет наглядно увидеть и сделать выводы о диверсификации, а также посмотреть график будущих дивидендных начислений.

Еще одним важным преимуществом является конфиденциальность: сервис не запрашивает документы и не хранит персональные данные.

Indexera

Сервис учета инвестиций и подбора ETF фондов. Официальный сайт — indexera.io .

Платформа позволяет быстро и удобно производить ребалансировку портфеля:

- «классическую» ребалансировку;

- ребалансировку с пополнением денежными средствами;

- ребалансировку с выводом денежных средств.

Также доступен функционал, который рассчитывает сумму средств, необходимую для точной балансировки счета.

В сервисе есть возможность ограничить действия с определенными активами, например, указав, что тот или иной актив при ребалансировке будет только покупаться, только продаваться или вообще с ним не будет производиться никаких операций.

Удобный скринер позволяет собирать информацию сразу по российским, американским и европейским фондам.

- Гибкая система фильтров;

- Расчет исторической доходности фондов за периоды и годы;

- Возможность сравнивать фонды между собой в таблице сравнения;

- Персональная страница фонда с подробной информацией о характеристиках фонда.

Fin-plan Radar

Официальный сайт — fin-plan.org/lk/radar_in .

Мультисервис для инвесторов, обладающий широчайшими возможностями для поиска инвестиционных идей и позволяющий составить эффективный диверсифицированный портфель.

Какими преимуществами обладает ресурс:

- Анализ показателей по акциям и облигациям.

- Анализ финансовых показателей эмитентов.

- Поиск лучших ценных бумаг.

- Мониторинг и анализ избранных активов.

- Составление инвестпортфеля.

- Поиск идей.

Smart-lab

Официальный сайт — smart-lab.ru .

Один из старейших сервисов для инвесторов и трейдеров. Это целая социальная сеть для интересующихся инвестициями. Здесь много обзоров, форумов, новостного контента, есть чаты.

- Сервис бесплатный.

- Блоги частных инвесторов.

- Хорошая база финансовых показателей для проведения фундаментального анализа отечественных эмитентов.

- Можно сравнить компании по текущим мультипликаторам.

- Есть возможность посмотреть структуру портфеля с разбивкой по бумагам и секторам.

Из минусов: довольно сложный интерфейс и много ненужной информации, которую при этом придется фильтровать на достоверность из-за того, что контент создают сами пользователи.

Conomy

Официальный сайт — conomy.ru .

Это финансовая энциклопедия российского фондового рынка. Здесь есть подробные карточки эмитентов, позволяющие глубоко проанализировать компанию и оценить потенциал роста, который рассчитывается сервисом.

Что есть на сайте:

- Возможность учета портфеля по отечественным акциям.

- Многочисленные виджеты – стоимости портфеля, историческая доходность.

- Автоматический учет дивидендов.

- Потенциал роста портфеля и ожидаемой дивидендной доходности.

- Графики, диаграммы.

- Финансовые отчеты.

- Мультипликаторы.

- Прогнозирование с использованием метода дисконтирования денежного потока.

- Фильтрация эмитентов по различным параметрам.

Все возможности сервиса можно оценить бесплатно.

- Отсутствие иностранных ценных бумаг.

- Нет облигаций.

- Новости только в виде общего дайджеста: на страничке каждой компании их нет.

- Данные могут быть слишком сложны для понимания новичка.

Blackterminal

Официальный сайт — blackterminal.ru .

Платный сервис с хорошей аналитикой и полной актуальной информацией. При выборе профессионального пакета (цена – 4990 в год) пользователь получает доступ ко всем имеющимся опциям:

- Отчетность и мультипликаторы.

- Аналитические обзоры.

- Дивидендная история.

- Уведомления о дивидендах.

- Учет инвестиций по 10 портфелям.

- Неограниченное количество активов в портфеле.

Сервис также предлагает бесплатный базовый пакет с аналитикой, учетом инвестиций по одному портфелю из 7 активов.

Тезис

Официальный сайт — tezis.io .

Бесплатный сервис с простым интерфейсом, позволяющий находить недооцененные компании и сравнивать их по мультипликаторам и финансовым показателям.

На сайте очень удобно отображаются новости эмитентов на графике цен акций. Имеется система фильтров и сортировки. Информация представлена как по российским, так и зарубежным компаниям.

Начинающим инвесторам сервис будет интересен наличием хорошего блога, обучающих видео и ссылок на информационные ресурсы.

Investing

Официальный сайт — investing.com .

Иностранный сайт с поддержкой русскоязычного интерфейса. Здесь можно бесплатно мониторить финансовые инструменты и анализировать собственные активы в портфеле.

- Поддерживает большинство инструментов, включая криптовалюту и фьючерсы.

- Есть возможность создавать несколько портфелей в разной валюте.

- Графики, статистика, гибкая настройка отображения необходимой информации.

- Загрузка отчета брокера.

- Можно изучать ценные бумаги в разрезе фундаментального, технического и графического анализа.

Из минусов – нет возможности учета денежных средств и дивидендов.

Аналогичные сервисы

Для альтернативы перечислю еще несколько подобных сервисов для ведения учета инвестиций:

- investfunds.ru – можно вести бесплатный учет по 3-м инструментам.

- dividend.com – для анализа дивидендной доходности американских компаний.

- portfolio.cbonds.info – для учета облигаций.

- wealthadviser.ru – для анализа ценных бумаг.

- e-disclosure.ru – для самостоятельного мониторинга российских компаний.

- seekingalpha.com .

- finance.yahoo.com/portfolios .

- morningstar.com .

- finviz.com .

А какими сервисами и программами пользуетесь Вы? Имели ли опыт работы с представленными в обзоре? Поделитесь в комментариях.

Также не забудьте подписаться на обновления блога и сделать репост.

- .

- Подпишись на мой канал в Телеграме

Более 8 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Дневник инвестора: личный опыт учета инвестиций

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Деньги любят счет. Если вы ведете семейный бюджет, а тем более имеете личный финансовый план, то убедились, насколько важно грамотное управление финансами. Для реализации своих финансовых целей несколько лет назад мы с мужем занялись инвестированием: каждый месяц пополняем наш инвестиционный портфель активами, в конце года оцениваем результат.

Для нас важен порядок в финансах, поэтому регулярно ведем не только семейный бюджет, но и дневник инвестора. В статье расскажу, для чего нужно учитывать инвестиции и как мы осуществляем этот процесс в нашей семье.

Что такое и для чего я веду дневник инвестора

Дневник инвестора, или таблица по учету инвестиций, – это регулярная запись обо всех операциях, которые вы проводите со своими активами. И здесь речь идет не только о фондовом рынке. Назовем дневник документом, хотя по нему вы никому не обязаны отчитываться, кроме как самому себе.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

В дневнике должна быть информация обо всем, что приносит вам доход. Например:

- покупка недвижимости с целью сдачи в аренду или дальнейшей перепродажи по более высокой цене;

- открытие депозитов и получение процентов по ним; , золотых слитков, открытие ОМС;

- покупка/продажа акций и облигаций на фондовой бирже;

- участие в IPO;

- участие в ИСЖ и др.

Это всего лишь примеры. Состав активов, которые входят в ваш инвестиционный портфель, может быть меньше. Главная задача – отслеживать все сделки, полученный доход или убыток от операций. Можно провести аналогию с ведением семейного бюджета: купили продукты или получили зарплату – записали в таблицу.

Если вы не совершаете по несколько сделок в день, то фиксация инвестиционных операций не отнимет много времени. Например, мы с мужем инвестируем раз в месяц. Тратим 2–3 минуты, чтобы записать наши сделки. Специальные программы помогают автоматизировать процесс. В статье расскажу, чем пользуемся мы. Общение со многими инвесторами показало, что и другие инвесторы используют эти же сервисы.

Что мы получаем от регулярного учета нашего капитала:

- Видим реальную картину доходности. Причем доходность мы видим как по всему портфелю, так и по отдельным активам.

- При ребалансировке не возникает вопроса, что нужно купить или продать. Все активы перед глазами, как и их доля в портфеле.

- Сравнение с бенчмарком помогает принять грамотное инвестиционное решение. Например, если на протяжении нескольких лет вам не удается обыгрывать рынок, то, может, и не стоит этим заниматься, а сосредоточиться на индексном инвестировании?

- Повышаем финансовую грамотность. Анализ доходности портфеля и доходности отдельных инструментов позволяет прокачивать себя как инвестора. Вы больше интересуетесь инвестициями, пробуете новые инструменты.

- Тренируем дисциплину. Если вы этого еще не сделали в процессе ведения семейного бюджета, но уж точно набьете руку на учете инвестиций.

- Получаем моральное удовлетворение. Согласитесь, приятно наблюдать, как из года в год растет ваш капитал.

Мой опыт организации учета инвестиций

Если у вас открыт брокерский счет у одного брокера, то можно вообще не заводить отдельные инструменты для учета инвестиций. В личном кабинете вы будете видеть все свои сделки, доходность по инструментам и по портфелю в целом. У одних брокеров аналитика подробная, у других она более краткая, но есть она у всех.

Нашу семью вариант с брокерским сервисом не устраивает, потому что в семье несколько счетов у разных брокеров. Но мы хотим анализировать наш общий портфель, а для этого надо собрать информацию по активам в одном месте. Мы остановились на двух вариантах:

- Ведение портфеля в Google Таблице.

- Учет инвестиций в онлайн-сервисе Intelinvest.

Учет в электронных таблицах

Вести учет инвестиций можно в любых электронных таблицах: Excel или Google Таблицах.

Мне удобнее использовать второй вариант: автоматическое сохранение, могу редактировать онлайн с телефона или компьютера, быстро посылаю ссылку другому человеку при необходимости. В остальном обе программы похожи по набору функций, поэтому используйте ту, которая вам кажется проще.

В электронной таблице я веду учет активов для решения вопроса, какие ценные бумаги мне надо докупить. Заполняю ее каждый раз, как совершаю сделки на бирже. Доходность эта таблица не считает, для этой цели я использую другой способ. Знаю многих инвесторов, кто разработали таблицы с расчетом доходности. Мне они все кажутся сложными.

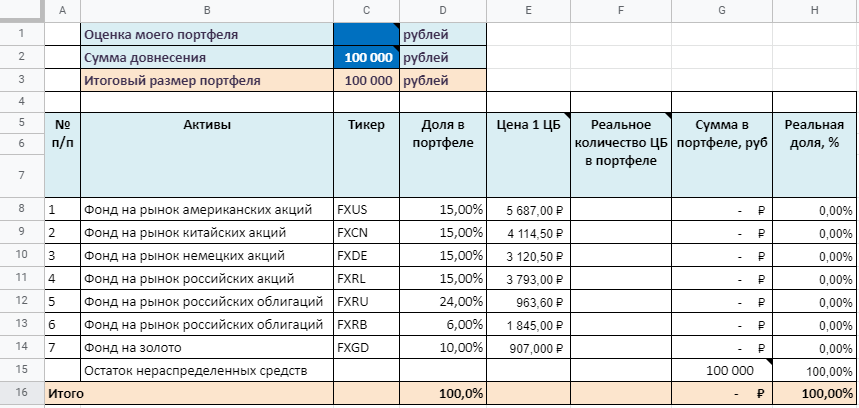

Для примера я составила простенький портфель, чтобы показать, как работают формулы. Шаблон таблицы вы можете скачать здесь. Я сделала автоматический запрос на создание копии, но почему-то он не срабатывает для смартфонов. Тем, кто будет проходить по ссылке на телефоне, надо сделать копию документа: в меню выберите “Файл”, потом “Создать копию”.

Алгоритм заполнения таблицы:

- Составляем инвестиционный портфель в соответствии со своей стратегией инвестирования. Вы должны знать, что будете покупать и какую долю каждый инструмент займет в вашем капитале. Для нашего примера я взяла 60 % акций, 30 % облигаций и 10 % золота. Все инвестиции будут через индексные фонды.

- В колонку “Активы” заносим наименование инструмента, в колонку “Тикер” – его шифр на бирже, в колонку “Доля в портфеле” – долю каждого инструмента, в колонку “Цена 1 ЦБ” – рыночную цену каждого инструмента из торгового терминала вашего брокера.

- Допустим, что мы только начали формировать наш портфель. В ячейке C1 у нас пока 0. Заносим в ячейку C2 сумму, на которую будем покупать ценные бумаги. Например, 100 000 руб. Эта сумма автоматически появится у нас в колонке G15 “Остаток нераспределенных средств”.

- Распределяем наши 100 000 руб. по активам таким образом, чтобы примерно соблюсти доли. Для этого заполняем колонку “Реальное количество ЦБ в портфеле”.

- Остальное все заполняется автоматически. Например, в колонке G8 заведена формула: =F8*E8. Аналогичные формулы есть для каждого актива. В колонке H8 заведена формула: =G8/$C$3 и т. д.

- При заполнении колонки “Реальное количество ЦБ в портфеле” вы увидите, как уменьшаются 100 000 руб. в ячейке G15.

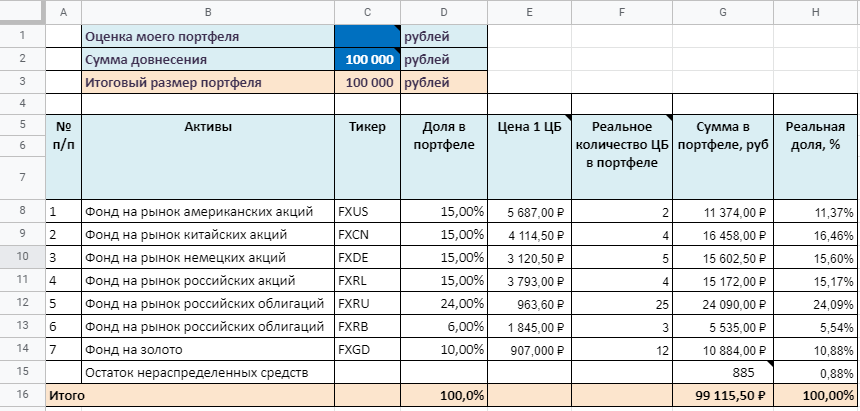

Должно получиться примерно следующее.

У нас остался нераспределенный остаток в 885 руб. Он перейдет на следующий месяц. При следующей покупке необходимо будет заполнить ячейки G1 и G2, обновить цены и внести новое количество ценных бумаг.

Ведение портфеля в сервисе Intelinvest

Для получения полноценной аналитики мы ведем семейный портфель в онлайн-сервисе Intelinvest.

- можно учитывать любые активы в рублях и валюте: акции, облигации, паи ПИФов, валюту и криптовалюту, депозиты, недвижимость, драгоценные металлы;

- рассчитывает доходность с учетом комиссий брокеров;

- учитывает дивиденды, купоны, амортизацию;

- импортирует отчеты брокеров, если вы не начинаете свой портфель с 0;

- много аналитических таблиц по прибыли, доходности, составу портфеля и пр.;

- сравнение с инфляцией, бенчмарком в виде индекса Мосбиржи, со средней ставкой по депозитам;

- есть мобильное приложение и десктопная версия для компьютера;

- в режиме реального времени вы можете посмотреть актуальные цифры по своему портфелю.

Сервис позволяет вести публичный портфель. Некоторые известные инвесторы этим пользуются, чтобы показать, какие сделки они совершают, какую прибыль получают. Так они агитируют вас учиться у них инвестированию.

Программа бесплатная для 1 портфеля, в котором не более 7 ценных бумаг. Есть еще 2 тарифа:

- Стандарт – 149 руб. в месяц, 30 бумаг и 2 портфеля.

- Профессионал – 249 руб. в месяц, безграничное число бумаг и портфелей.

Бесплатный тариф нам не подходит, т. к. активов больше, чем 7. Мы выбрали пакет “Стандарт”. Очень довольны результатом. Компания часто устраивает акции, во время которых оплатить за год можно даже дешевле, чем указано в тарифах.

Заключение

Есть разные варианты расчета инвестиций. Предложенная мной таблица простая, но для небольших портфелей она вполне подойдет, а доходность можно посмотреть у брокера. Мне удобно по ней определять, что и в каком количестве докупить.

Для более сложного учета, когда капитал состоит не только из акций и облигаций, когда счета открыты у нескольких брокеров, конечно, лучше пользоваться онлайн-сервисами или разработать свою электронную таблицу с формулами расчета доходности. Вам выбирать.

Как я веду учёт инвестиций: авторский шаблон для Excel + обзор 11 онлайн-сервисов

Здравствуйте, уважаемые читатели блога! Как известно, деньги счёт любят — это правило актуально как для ваших личных финансов, так и для вложений. Без учёта инвестиций вы не сможете ответить даже на базовый вопрос: «А сколько я, собственно, заработал(а)?», не говоря уже о подробном анализе вашего портфеля инвестиций для дальнейших корректировок его состава.

В сегодняшней статье мы рассмотрим разнообразные варианты ведения учёта инвестиций — от онлайн-сервисов до электронных таблиц. Также я поделюсь с вами собственным шаблоном для MS Excel! Какое-то время он даже был в продаже и пользовался популярностью, но сегодня вы можете получить его бесплатно.

Прежде, чем перейти дальше, приглашаю вас подписаться на мой Telegram-канал Блог Вебинвестора: там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы по инвестиционным инструментам, мои комментарии по важным новостям — в общем всё, что не подходит по формату для сайта.

Спасибо за внимание, продолжаем!

Зачем вести учёт инвестиций

Контроль за инвестициями необходим по той же причине, по которой важно вести контроль доходов и расходов: точный результат помогает делать правильные выводы, ведь вы понимаете сколько зарабатываете/теряете и почему (в данном случае, из-за каких вложений). Без ведения учёта инвестиционный портфель превращается в «чёрный ящик» — вы вкладываете в него деньги и получаете результат, но как именно он достигается остаётся для вас большой загадкой. А если ваши вложения разбросаны по нескольким компаниям, не сможете даже ответить, какова реальная доходность вашего портфеля.

Конечно, учёт инвестиций занимает какое-то время, но оно того стоит и вот почему:

- Растёт доходность портфеля. Благодаря учёту инвестиций видно какие активы приносят прибыль, а какие нет. Хорошие вложения остаются в портфеле и дальше, плохие вовремя покидают его — доходность на дистанции растёт.

- Вы видите реальный результат. Точный контроль инвестиционной деятельности позволит понять, обыгрывает ли стратегия инвестора базовый индекс фондового рынка. Возможно, активное инвестирование делает только хуже.

- Повышается квалификация. Наблюдение за результатами вложений позволяет набираться опыта и учиться на ошибках. Улучшаются навыки анализа активов, растёт интерес к теории инвестирования, поиску новых инструментов, новостям мировой экономики.

- Улучшается дисциплина. Необходимость регулярно проверять результаты вложений развивает хорошую привычку держать руку на пульсе событий. Вы привыкаете следить за портфелем и вовремя делать изменения.

- Правильно работает ребалансировка. Учёт инвестиций даёт возможность дополнительно повысить доходность портфеля за счёт ребалансировки. Для этой операции важно периодически корректировать доли всех активов, а для этого их надо правильно рассчитать.

В общем, найти аргументы в пользу ведения учёта инвестиций нетрудно — это выгодное занятие. Какие есть способы?

Начнём с того, что если вы инвестируете через какого-либо посредника, то учёт ваших вложений скорее всего уже ведется на его стороне. На сайте/в программе/в приложении должна быть опция просмотра отчёта по сделкам — и в ней будет точная до последней копейки информация. Проблемы здесь две. Первая — подобный отчёт редко бывает удобно анализировать, это просто список сделок без расчёта инвестиционных показателей и графиков. Вторая — если посредников несколько, они предоставляют отдельную информацию и общая картина не ясна.

Поэтому обычно учёт инвестиций ведётся с помощью специализированного онлайн-сервиса или в электронных таблицах (информацию собираем вручную и расчёты тоже делаем сами). Сначала рассмотрим первый вариант.

Платные сервисы по учету инвестиций

Intelinvest (сайт — intelinvest.ru)

Думаю, это лучший вариант для инвесторов на постсоветском пространстве. В базе данных Intelinvest есть акции, ПИФы, ETF и облигации, фьючерсы, криптовалюты. Более того, на сервисе можно вести учёт вообще любых активов через парсинг цен со сторонних сайтов (это не очень сложно, есть инструкция и помощь поддержки при необходимости).

Доступен импорт сделок от 18 брокеров, на их основе сервис автоматически делает расчёт показателей портфеля:

Рассчитывает долю активов в портфеле, их прибыль и доходность:

И строит разнообразные симпатичные графики:

В расчётах учитываются сопутствующие комиссии, купоны и дивиденды, так что ваш результат на выходе будет очень близок к реальности.

Другие полезные фишки Intelinvest:

- публичные портфели инвесторов (возможность подсмотреть прибыльные инвестиционные идеи);

- календарь событий (выплата дивидендов по акциям и купонов по облигациям);

- приложение для учёта инвестиций (портфель всегда с собой в телефоне).

В бесплатной версии можно добавить 7 бумаг в 1 портфель, в остальном ограничений особо нет. Платных версий две:

- 299 руб/месяц (149 руб/месяц при подписке на год) — 30 бумаг, два портфеля, возможность добавлять произвольные активы.

- 499 руб/месяц (249 руб/месяц при подписке на год) — безлимит по бумагам и портфелям, полный арсенал функций сервиса.

Используя вот эту реферальную ссылку и промокод 1VYV9CMSTD, вы можете сэкономить 20% при первой подписке на Intelinvest.

Другие платные сервисы заметно уступают по соотношению цена/функционал:

Blackterminal.com — на бесплатном тарифе можно создать 1 портфель из 7 активов, единственный платный тариф стоит аж 990 рублей в месяц или 6990 рублей в год, что конечно же дороговато по сравнению с тарифами Intelinvest. К тому же, учет инвестиций здесь менее удобный: из поддерживаемых активов только инструменты фондового рынка, хотя возможность создавать пользовательские активы есть. Также портфель почему-то не доступен в мобильном приложении.

За что же платить такие деньги? Учет инвестиций в Blackterminal — лишь часть функций сервиса, также тут есть:

- скринер российских и зарубежных акций, облигаций и ETF;

- десятки статистических показателей для анализа;

- календари отчетности и дивидендов;

- обучающие и аналитические статьи;

- раздел «Важные факты» (о компаниях);

- лента новостей.

Если вы активно инвестируете на фондовом рынке, этот сервис может быть вам полезен.

Investfunds.ru — известный сайт с большой базой ПИФов и традиционных инструментов фондового рынка. Месячный тариф — 180 р./месяц, годовой — 1800 рублей. В целом, основные возможности учета инвестиций здесь имеются, но дизайн мне показался крайне неудобным. Даже найти где заплатить оказалось не так просто, импорта сделок тоже нет, как и пользовательских активов. Бесплатная версия ограничена всего тремя активами. Сам по себе сайт полезен для инвесторов, особенно стоит выделить хорошую аналитику по ПИФам, но сервис учёта инвестиций не впечатлил.

Если вы вообще не настроены платить деньги, могу предложить несколько бесплатных вариантов.

Бесплатные сервисы для учета инвестиций

Smart-lab.ru — крупный портал для трейдеров и инвесторов с простым и по своему удобным сервисом контроля инвестиций. В базе есть российские и популярные зарубежные акции, ПИФЫ, некоторые ETF, облигации. Дизайн здесь максимально простой, напоминает электронную таблицу в MS Excel, чем мне пожалуй и приглянулся:

Я не заметил каких-либо ограничений на количество портфелей или активов, что несколько нивелирует основные недостатки (нет учёта комиссий и налогов, нет импорта, нет возможности создать свой актив).

Investflow.ru — изначально создавался для мониторинга ПАММ-счетов, со временем добавились сервисы копирования сделок, а также акции и ETF с бирж NYSE, NASDAQ, ММВБ. Думаю, постоянным читателям блога этот сервис знаком — периодически упоминаю о нем с 2016 года.

Investflow на фоне других бесплатных сервисов учёта инвестиций неплох: нет лимита на количество портфелей или активов, есть инструменты для поиска инвестиционных идей (включая публичные портфели). Из минусов — Investflow не пользуется большой популярностью, сообщество здесь значительно меньше, чем на Смартлабе. И в целом сервис больше ориентирован на Forex-инвестиции, функционала для фондового рынка маловато.

Скорее всего, упомянутые выше сервисы подойдут только инвестору российского фондового рынка. Если вы активно инвестируете на зарубежных рынках и нужен сайт с хорошей выборкой иностранных активов, можете попробовать такие:

Finance.yahoo.com — популярный англоязычный сайт для инвесторов с большой базой данных по зарубежным активам и неплохим выбором российских (редкость для бургосайтов). Сервис учёта бесплатный и ничем не ограничен. По функционалу ничего особенного, но выглядит неплохо:

Графиков в бесплатной версии не завезли, но можно создавать любые нужные отчёты с использованием около сотни показателей. Импорта сделок я не нашел, но к сервису можно подсоединить аккаунт фондового брокера и таким образом импортировать свой портфель. Учёта комиссий и налогов тоже нет. Есть платная версия (24$/месяц) и мобильное приложение.

Morningstar.com — мощный аналитический сайт с неплохим дневником инвестиционных сделок. Активы в портфеле можно сравнивать по большому количеству показателей, а сам портфель — с различными индексами. Бесплатная версия действует всего 14 дней, платный тариф 199$ в год.

Finviz.com — еще один аналитический сайт с большим набором инструментов для инвестора. В бесплатной версии учёт максимально базовый — просто вносится информация о количестве купленных акций и подводится общий итог на текущий момент. Elite-версия стоит 299$ в год.

Сервисы, которые я рассматривал, но не добавил в основной список:

- Seekingalpha.com — учёт инвестиций ничем не отличается от Finance Yahoo, не стал упоминать. В плане аналитики сайт хорош, но как всегда все лучшее в дорогой платной версии.

- Investing.com — не нашел возможности хотя бы указать количество купленных акций, это просто watch-list. Сам по себе сайт шикарен, особенно мобильное приложение, постоянно им пользуюсь: смотрю графики, читаю статьи, изучаю комментарии русскоязычных пользователей.

- Conomy.ru — не смог посмотреть, выдавало ошибки. В сети отзывы неплохие.

Как видите, выбор есть, но большинство сайтов грешат недоработками или просят деньги за нормальный сервис. Поэтому мы обязаны рассмотреть еще одну бесплатную альтернативу — ведение учёта инвестиций в электронных таблицах.

Как вести учёт инвестиций в Excel/Google Таблицах

Удобство учёта инвестиционного портфеля в Excel упирается в ваши навыки. С помощью Microsoft Excel и подобных программ можно делать шаблоны для учёта инвестиций на любой вкус — от самых базовых до многостраничных с автоматическим импортом данных и генерацией нужных отчётов в один клик. Макросы сила! Такой шаблон можно сделать под свои задачи, добавив только нужные функции и ничего лишнего. Вот самый простой пример:

Скачать файл с примером можно по этой ссылке

Самое важное в шаблоне учёта инвестиций — история баланса ваших вложений (а еще, по-хорошему, информация о вводе-выводе средств). К ней можно можно прикручивать любые расчёты и графики — возможности электронных таблиц огромны. Как минимум, должен быть расчёт доходности портфеля и общей прибыли, остальное уже на ваш вкус.

Еще один плюс учёта инвестиций в Экселе — данные лучше защищены от посторонних глаз. Доступа к информации нет ни у кого, кроме брокеров с вашими депозитами и сделками, а сам файл нетрудно запаролить при необходимости. В онлайн-сервисах вы как минимум загружаете свои сделки, а то и предоставляете свои пароли для импорта информации.

Можно было бы назвать минусом риск потерять файл учёта инвестиций из-за поломки компьютера, но это уже давно не актуально. Для хранения важных файлов я использую сервис Dropbox. Она создаёт специальную папку на компьютере и постоянно синхронизирует её с «облаком» — у файлов всегда имеется свежий бэкап. Второй способ обойти эту проблему — использовать Google Таблицы, которые почти не уступают Excel по функционалу, при этом изначально работают на серверах компании Google.

Короче, единственный минус собственного шаблона для контроля инвестиций — то что его нужно создавать с нуля и периодически вносить в него данные. Как вести учёт инвестиций в Экселе, если у вас нет нужных навыков и времени на обучение? Предлагаю вам попробовать мой Excel-шаблон.

Моя таблица учета инвестиций в Excel

В свое время, как и многие из вас, я задался вопросом — а как мне вообще вести учет инвестиций? При этом платить деньги не хотелось, хотя сегодня у меня другое мнение — хороший онлайн-сервис учета экономит кучу времени. В общем, создал самую простую табличку и постепенно добавлял в нее новые фишки. Со временем учетка стала довольно функциональной и удобной, такой что не стыдно поделиться с подписчиками.

Основной принцип, которого я придерживался при создании шаблона — минимум действий со стороны пользователя. Чем больше автоматизировано в программе для учёта инвестиций в Экселе, тем меньше времени уходит на работу с ним, а значит больше времени остаётся непосредственно на анализ результатов и работу с инвестиционным портфелем.

Для удобства и еще большей экономии времени детализация выбрана по неделям (при желании, можно вносить данные ежедневно, я сам так делаю, но в истории останутся только недельные интервалы). Вот так выглядит таблица учёта инвестиций в Excel:

В ней есть расчёт доходности и прибыли по каждому активу, общие цифры по портфелю, а также расчёт долей. Можно вести расчёты в нескольких валютах сразу. От пользователя требуется только ввести название актива, выбрать валюту и раз в неделю заполнять колонки «Ввод», «Вывод» и «Итог недели».

В IVE: Учёт инвестиций можно добавлять разнообразные активы:

- банковские депозиты,

- акции и ETF,

- облигации, ,

- торговые и ПАММ-счета, и другие криптовложения…

На самом деле что угодно можно вписать в таблицу, в конце-концов это Excel и можно прямо в файле рассчитывать стоимость любого актива при необходимости.

В IVE: учет инвестиций есть возможность объединения активов в различные группы и просмотра обобщённых результатов:

Для каждого актива, группы или всего портфеля автоматически строятся несколько графиков и около дюжины показателей:

Доступны графики доходности по неделям и месяцам, прибыли, просадок и динамики вложений. Для портфеля также добавлен график сравнения планируемой и реальной доходности:

Думаю, в общих чертах понятно, что IVE: Учёт инвестиций — программа функциональная и полезная. Чтобы получить её, используйте форму ниже, файл придёт на указанную вами электронную почту в течение нескольких минут:

Если не видите форму — попробуйте перейти по ссылке forms.sendpulse.com/365d4194a9/

Если письма нет, проверяйте папку «Спам», иногда попадает туда. Если там тоже нет — тогда пишите в Контакты, будем разбираться.

Сегодня с вами разобрались, зачем и как вести учёт инвестиций и рассмотрели все варианты, как это можно делать. Онлайн-сервисы удобные, если потратить деньги на подписку, а электронная таблица — если потратить время на её разработку. Что из этого лучше — решать вам.

Кстати, а как вы ведёте учёт? Расскажите об этом в комментариях к статье, и заодно проголосуйте:

Как всегда, благодарю, что читаете сайт  Приятно видеть, что вас — тысячи, наше небольшое сообщество растёт! Это вдохновляет на дальнейшую работу.

Приятно видеть, что вас — тысячи, наше небольшое сообщество растёт! Это вдохновляет на дальнейшую работу.

Если вам понравилась статья, пожалуйста расскажите о ней друзьями и коллегам в социальных сетях:

До встречи в следующих статьях! Пусть ваши вложения приносят вам только хорошие эмоции.

Автор: Александр Дюбченко. В 2014 году закончил КНЭУ по специальности «Экономическая кибернетика». Более 10 лет изучаю инвестирование и пишу об этом, параллельно веду Telegram-канал. Также изучаю Excel, SEO, способы монетизации. Материалы блога не являются инвестиционной рекомендацией — я рассказываю о своем опыте и могу ошибаться.

Источник https://investbro.ru/kak-vesti-uchet-investicijj/

Источник https://iklife.ru/investirovanie/dnevnik-investora.html

Источник https://webinvestor.pro/kak-vesti-uchyot-investiciy/