Что такое ПИФы и как на них зарабатывать

Можно купить часть портфеля, сформированного управляющей компанией, и рассчитывать, что он подорожает.

Статью можно послушать. Если вам так удобнее, включайте подкаст.

Слушайте Что такое ПИФы и как на них зарабатывать на Яндекс.Музыке

Что такое ПИФ

ПИФ — паевой инвестиционный фонд — это портфель, в котором содержатся разные ценные активы, потенциально способные приносить доход.

С точки зрения базового актива выделяют ПИФы недвижимости, рыночных инструментов, к примеру акций и облигаций, а также комбинированные, которые могут быть основаны на таких неординарных активах, как вина, предметы искусства и так далее.

Как понятно из названия, ПИФ делится на паи, которые продаются. Покупатель приобретает не конкретную акцию или, скажем, комнату, если речь идёт о недвижимости, а «кусочек» всего портфеля. Им управляет профессиональный участник рынка, цель которого — приумножить капитал. Например, он докупает в портфель ценные бумаги или сдаёт в аренду недвижимость.

ПИФЫ бывают для квалифицированных инвесторов и для неквалифицированных. И они несколько различаются. Но мы будем говорить только о ПИФах для неквалифицированных инвесторов, то есть для простых людей, которые хотят вложить свой капитал. Потому что квалифицированные инвесторы — профессиональные участники рынка ценных бумаг и организации — сами всё знают.

Как зарабатывать с помощью ПИФа

Паи не подразумевают получения промежуточного дохода. Вложенное в ПИФ нельзя просто забрать полностью или частично. Деньги можно получить двумя способами:

- Погасить пай — и управляющая компания компенсирует это деньгами.

- Продать пай другому инвестору.

Первый способ проще, однако погашение пройдёт по текущей стоимости. С покупателем можно поторговаться, но его ещё надо найти. Для этого разрешается привлекать посредников, например брокеров.

Паи можно не только продавать, но и завещать или дарить.

В чём преимущества ПИФов

Возможность купить дорогостоящие активы

По словам Максима Фёдорова, пай рационально рассматривать как долю диверсифицированного портфеля, в который иногда входят достаточно дорогие инструменты. Например, в составе ПИФа могут быть акции стоимостью по несколько сотен тысяч каждая. А пай при этом обойдётся всего в 5–10 тысяч рублей.

Устойчивость в периоды повышенной рыночной волатильности

Благодаря диверсификации ПИФы способны проявлять большую устойчивость, чем отдельные инструменты или портфели, собранные рядовыми инвесторами.

Всё это делает паевые инвестиционные фонды достаточно привлекательными для клиентов, в том числе для тех владельцев капитала, которые впервые обращаются к современным финансовым инструментам.

Простота управления

Инвестор вкладывает деньги, а о содержимом портфеля заботится управляющая компания.

Потенциально высокая доходность

Если портфель сбалансирован хорошо, то он способен показывать доходность значительно выше Паевые инвестиционные фонды , чем банковский вклад.

Налоговые льготы

Если вы владеете паем больше трёх лет и приобрели его в 2014 году или позднее, то налог на доход при его продаже или погашении платить не нужно НК РФ, статья 219.1 .

В чём недостатки ПИФов

Высокие комиссии

Управляющая компания занимается портфелем не бесплатно. Она берёт за свои услуги деньги, причём немаленькие. Более того, комиссию придётся заплатить вне зависимости от финансового результата: неважно, подорожал портфель или нет.

Как правило, комиссии входят даже в стоимость пая. Пай, эквивалентный 1 000 рублей, продают за 1 003 или 1 005 рублей.

Доходность не гарантирована

Даже если ПИФ показывал неплохую доходность в прошлом, это не обеспечивает заработок в будущем.

Как купить пай в ПИФе

Приобрести паи ПИФа можно в офисе управляющей компании или её агента, например банка.

По закону средства пайщиков защищены от внерыночных рисков, то есть управляющая компания не может намеренно обанкротить фонд. При этом защита от рыночных колебаний обеспечивается лишь профессиональными действиями управляющего. Поэтому важно обращаться к ПИФам компаний с большим опытом работы, развитой инфраструктурой и приличной репутацией. Хорошо, если речь идёт об участнике рынка финансовых услуг, отмеченном наградами профессионального сообщества и имеющем в своём штате известных аналитиков.

После того как вы выбрали ПИФ и управляющую компанию, нужно написать заявку на покупку пая.

Ещё вариант — приобрести долю портфеля у другого пайщика. Сделка оформляется договором купли‑продажи, который потом нужно показать регистратору, чтобы инвестора внесли в реестр.

Чем традиционный ПИФ отличается от биржевого

Помимо ПИФов существуют также БПИФы, то есть биржевые паевые инвестиционные фонды. И то и другое — сформированные портфели, части которых можно купить. Разница в том, что паи традиционного ПИФа продаются управляющей компанией, а паи биржевого, понятно, на бирже.

Паи биржевых ПИФов создаются в соответствии с какими‑либо индексами, например NYSE, NASDAQ, Московской биржи, и продаются непосредственно на биржах. Их ликвидность выше ликвидности обычных ПИФов.

Кроме того, биржевые паевые портфели выгоднее с точки зрения дополнительных расходов. Традиционные ПИФы могут иметь более значительные комиссии, ведь для их формирования управляющие компании вынуждены обращаться к услугам брокеров, приобретая ценные бумаги по отдельности.

По сути, биржевые ПИФы — это те же ETF (то есть биржевые инвестиционные фонды), только отечественного происхождения. На Московской бирже они значатся Биржевые инвестиционные фонды на Московской бирже в одном разделе.

Как выбрать ПИФ? Обучение Банки.ру

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

- акции;

- облигации;

- бумаги, обеспеченные ипотекой;

- недвижимость;

- предметы искусства.

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации. Страновые фонды могут быть смешанными или специализированными. Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500. Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно. Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия. В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей. Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Паи непубличных фондов покупают в офисах управляющей компании или ее агентов. Для оформления договора нужен паспорт и ИНН. Зачисление паев на счет инвестора в этом случае происходит в течение 3—7 дней. Клиенту создают личный кабинет, через него можно докупать или продавать паи, отслеживать изменение их стоимости.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

- Маленький стартовый капитал. Стоимость одного пая биржевого фонда начинается от нескольких рублей.

- Покупая пай, вы сразу покупаете целый портфель активов. Это снижает ваши риски.

- Не нужно тратить время на поиск инвестиционных идей. Вашими деньгами управляет профессионал с лицензией Банка России. Пайщику достаточно определиться со степенью риска, остальные решения будет принимать управляющая компания.

- Средства инвесторов в паевых инвестиционных фондах защищает закон. Управляющая компания не сможет сделать фонд банкротом и вывести средства. Имущество фонда (акции, облигации) хранится в независимой организации — депозитарии.

- Не нужно беспокоиться о налогах. Для фондов действуют льготы: они не платят налог на прибыль, дивиденды и купоны. У инвестора есть право получить налоговый вычет по истечении трех лет владения долями.

Недостатки ПИФов

- За долю в ПИФе не полагается дивидендов или процентов от прибыли. Деньги можно получить, только если продать пай.

- Услуги управляющей компании платные. Комиссия за обслуживание может достигать 5% годовых стоимости активов. Ее взимают вне зависимости от результата работы. Однако нижняя граница возможной комиссии начинается от 0,5% годовых стоимости активов. Такую плату берут чаще в индексных фондах. Также невысокая плата в фондах облигаций — 1—1,5% стоимости чистых активов. Это связано с относительно невысокими расходами на управление.

- ПИФы, кроме биржевых, зачастую непрозрачны, и поэтому непрофессиональному инвестору сложно понять, во что он вкладывает деньги.

- УК может сменить стратегию. По решению управляющего фонд, инвестировавший в недвижимость, может выбрать другое направление и начать, например, покупать активы зарубежных нефтедобывающих компаний. Либо фонд рынков зарубежных компаний может пополниться бумагами малоизвестных азиатских компаний.

- У фонда могут отобрать лицензию при возникновении серьезных нарушений в работе. На целостности активов это, впрочем, не скажется.

Что с налогами?

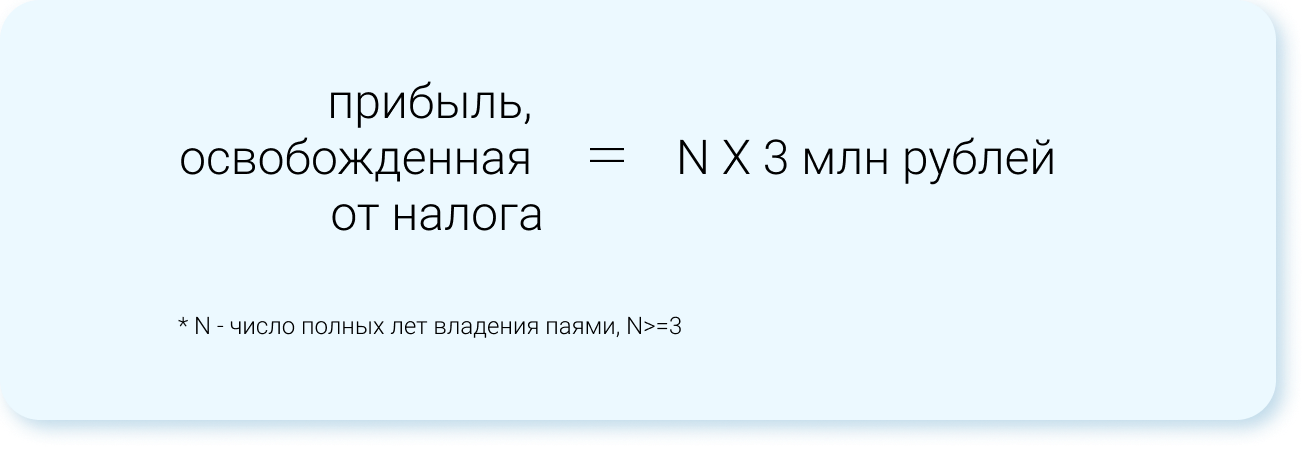

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

- Прошлая доходность не позволит спрогнозировать будущую, но поможет оценить профессионализм управления. На показатели предыдущего года ориентироваться не стоит: управляющая компания может сменить стратегию, продать часть активов, акции и облигаций могут резко подешеветь или, наоборот, подорожать. Эксперты рекомендуют смотреть на доходность ПИФа за три года. Некоторые УК сразу показывают доходность за этот срок. Разделите ее на три — получите примерную годовую доходность.

- Доходность сама по себе ни о чем не говорит. Если пай за год подорожал на 20%, это много или мало? Чтобы ответить на данный вопрос, надо сравнить доходность фонда с эталоном. Эталон выбирается в зависимости от того, во что вкладывается фонд. Например, доходность фонда российских акций есть смысл сравнивать с индексом Мосбиржи, фонда американских акций — с S&P 500 и т. д. При сравнении обратите внимание, насколько стабильно управляющий обгоняет эталон. На растущем рынке стоимость пая должна расти быстрее рынка, на падающем — снижаться медленнее рынка.

- Если фонд инвестирует в иностранные активы, а доходность показывает в рублях, не забудьте при оценке эффективности управления сделать поправку на курс российской валюты.

- Доходность фонда зависит от класса активов, а значит, сопровождается соответствующим риском. Минимальные доходности у фондов гособлигаций, а самые высокие, но куда менее непредсказуемые — у фондов акций. При этом фонд акций вовсе не лучше фонда облигаций только потому, что он доходнее. Ведь и риски по акциям куда выше. Сначала определитесь, какой тип фонда вам интересен, исходя из целей инвестирования и комфортного для вас уровня риска, и потом сравнивайте доходности разных фондов этого типа с эталоном.

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

- Давно ли появился фонд? Наиболее надежными считаются ПИФы, работающие более пяти лет.

- Какова стоимость чистых активов ПИФа, то есть того имущества, которым он распоряжается в данный момент? Хорошо, если размер фонда превышает 50—100 млн рублей. Если стоимость чистых активов ниже, то, например, массовый выход крупных инвесторов из фонда может привести к снижению стоимости пая — управляющему придется продавать активы по невыгодным ценам.

- Каков рейтинг надежности компании, управляющей ПИФом? Информация об этом есть на сайте организации. На сайте Банка России можно узнать государственный регистрационный номер ПИФа, а также проверить, не прекращена ли его деятельность. Кроме того, можно пользоваться данными сайта «Федресурс», на котором представлена информация об управляющих компаниях.

- Сколько в процентом выражении составляют издержки относительно потенциальной доходности: плата за вход и выход, комиссия управляющей компании.

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

- Вы не знаете, чем акции отличаются от облигаций.

- У вас нет времени разбираться в специфике фондового рынка.

- У вас нет времени искать инвестиционные идеи.

- У вас нет времени следить за ситуацией в экономике.

- Вы боитесь принимать финансовые решения.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка. Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых. И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

2. Изучите фонды.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

- открытые, закрытые или интервальные;

- валютные или рублевые;

- высокорисковые или, наоборот, консервативные.

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Еще больше знаний в нашем новом разделе Инвестиции.Обучение.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Инвестирование в ПИФ: с чего начать, что учесть и сколько можно заработать

Наверное, у многих людей периодически появляются мысли о том, как хорошо было бы заниматься своими делами, и чтобы кто-нибудь еще и деньги платил. В настоящее время для этого открывается все больше возможностей. Благодаря разнообразию видов инвестирования получение дохода от вкладов становится все более реальным. Однако, скорее всего, он не сможет полностью заменить заработок при трудоустройстве, но в качестве источника дополнительной прибыли данный вариант все же можно рассматривать. В статье мы разберемся, какой доход приносят инвестиции в паевые инвестиционные фонды и сколько нужно вложить, чтобы отказаться от работы.

С чего начинается инвестирование

Любой человек, располагающий более-менее крупной суммой денег, желает ее не только обезопасить от инфляции, но и по возможности приумножить. Как правило, оптимальным средством для этого является вложение в покупку каких-либо активов. К примеру, управляющая компания «Альфа-Капитал» предлагает выгодные условия для начинающих и опытных инвесторов при вступлении в паевой инвестиционный фонд (ПИФ). Простыми словами, это значит, что вы вносите деньги в общий котел с другими пайщиками, из которого они в дальнейшем тратятся на покупку, к примеру, ценных бумаг. Распределением инвестиций занимается команда квалифицированных специалистов, обладающих всеми необходимыми знаниями для сохранения и приумножения капитала. На начальных этапах и в дальнейшем при необходимости эксперты проконсультируют вас о производимой ими финансовой деятельности. Также вам будет доступен отчет о состоянии ваших паев, их стоимости и всех совершаемых операциях.

Как выбрать вид ПИФа

Существует несколько разновидностей паевых инвестиционных фондов. Выбор зависит от того, на какой срок вы планируете разместить инвестиции, а также каким количеством средств располагаете.

- Открытые. В данном случае купить или погасить имеющиеся паи можно в любой день. Как правило, на совершение операции требуется некоторое время. Однако вы можете рассчитывать на получение денег в течение 10 рабочих дней с момента подачи заявления. Отличительной особенностью открытых ПИФов выступает возможность покупки и погашения активов каждый день, что для некоторых инвесторов является удобным. Кроме этого, порог для входа в фонд минимален.

- Закрытые. Эта разновидность предполагает покупку паев в начале какого-то проекта, а вывод средств – при его завершении. Сроки вложения обычно доходят до нескольких лет и оговариваются перед подписанием договора. Как правило, такие ПИФы выбирают те, кто планирует накопить денег на дорогостоящую покупку или на первоначальный капитал для какой-либо цели. Данный вид отличает высокий порог входа, нередко исчисляющийся миллионами. Вывод средств при завершении проекта возможен на отдельный счет инвестора.

- Интервальные. Для покупки или продажи паев существуют определенные промежутки времени. Чаще всего бывает четыре интервала в год продолжительностью в две недели. Это обусловлено высокой рискованностью активов и, соответственно, большой потенциальной доходностью по ним. Интервальный тип работы дает много возможностей управляющему для покупки наиболее ликвидных ценных бумаг и продажи низколиквидных. Кроме этого, вложить в покупку ценных бумаг можно 100 % имеющихся на счете средств, так как их наличие требуется только в момент открытия очередного промежутка времени (интервала).

Какие комиссии и налоги потребуется учесть

Вступая в паевой инвестиционный фонд, не стоит забывать, что управляющая компания за свою работу будет взимать комиссионное вознаграждение. Его процент устанавливается УК и оговаривается при составлении договора сотрудничества. Кроме этого, при получении прибыли от продажи ценных бумаг будет необходимо заплатить НДФЛ (налог на доходы физических лиц) в размере 13 % для резидентов и 30 % для нерезидентов. Важно отметить, что обязанность по уплате налога ложится только в момент погашения паев, то есть когда у вас их выкупит управляющая компания. Другими словами, вы можете долгое время быть пайщиком без мыслей о налогообложении. В случае когда при продаже паев вы оказались в убытке (такое бывает, если стоимость вашей доли стала ниже, чем была при покупке), никакого налога вам платить не придется. Дополнительным преимуществом при заключении договора сотрудничества с управляющей компанией выступает то, что она является налоговым агентом, а это значит, что расчет и уплата НДФЛ будут производиться без вашего участия. Однако для инвесторов существуют некоторые налоговые льготы, заключающиеся в освобождении от налога на доходы физических лиц в случае владения паями более трех лет.

Сколько можно заработать на ПИФах

Все паевые инвестиционные фонды можно разделить в зависимости от соотношения рисков и доходности на низкие, средние и высокие. Управляющая компания «Альфа-Капитал» предлагает несколько основных стратегий, позволяющих получить различную прибыль. Как правило, любая из них выгоднее инвестирования в банковские вклады. Благодаря тому, что инвестиционный портфель составляют ценные бумаги различных отраслей и компаний, равномерно распределяется баланс между доходом и рисками. Наиболее прибыльными, как правило, бывают активы нефтегазовой и топливной промышленности. При хороших показателях они могут принести вкладчикам до 20–25 % годовых. Также выгодной отраслью является сектор коммуникации, дающий 9–15 % прибыли в год. Несмотря на то, что отраслевые фонды более рискованны в виду своей узкой направленности (инвестирование происходит в один сектор, не затрагивая при этом весь рынок), они способны обеспечить вкладчиков неплохими выплатами по паям.

Что еще нужно знать об инвестировании в ПИФ

Паевой инвестиционный фонд – это наиболее простой из финансовых инструментов, позволяющий получать прибыль при незначительных рисках. Выбирая управляющую компанию, обратите внимание на опыт ее работы и репутацию. Это важно, поскольку именно УК будет диверсифицировать инвестиционный портфель ценных бумаг и принимать решения о его изменении. На сайте должны быть представлены все необходимые документы, в том числе состав портфеля, с которым вам рекомендуется ознакомиться. Молодые компании могут предлагать более низкие комиссионные проценты, но не стоит забывать о рисках. Там, где они невысоки, о большой прибыли не может идти речи.

Вывод

Структура функционирования рынка ценных бумаг имеет свою специфику и законы, разобраться с которыми начинающему инвестору достаточно сложно. Управляющая компания поможет грамотно вложить ваши средства и распорядиться имеющимися активами. Чтобы жить на дивиденды от паев, необходимо наличие большого изначального капитала. При небольшой или средней сумме свободных средств вступление в паевой инвестиционный фонд будет выступать в качестве дополнительного дохода.

Источник https://lifehacker.ru/pify-paevye-investicionnye-fondy/

Источник https://www.banki.ru/news/daytheme/?id=10945146

Источник https://prodengi.alfacapital.ru/investirovanie-v-pif-s-chego-nachat-chto-uchest-i-skolko-mozhno-zarabotat/