Наглядно о форме инвестиций convertible note и предельной оценке стартапа в ней

В кремниевой долине convertible note очень популярная форма посевных инвестиций в стартап. Многие российские венчурные бизнес-ангелы с недавних пор тоже спокойно относятся к таким сделкам. В отличие от понятной всем продажи доли в компании, в схеме convertible note разобраться не всегда просто.

Общий принцип: инвестор дает денег стартапу без первичной оценки компании, в обмен получает скидку на покупку акций в следующем раунде инвестиций на вложенную сумму на условиях этого раунда. Грубо говоря, если вам дали $10000 convertible note, а на следующем раунде в вас хотят вложить $100000 за 10% (то есть оценка компании $1млн), то первый инвестор получает 1% компании (как вложивший $10000 при оценке в миллион), но благодаря скидке (за риски на seed round), он получит больший процент.

Но стоит начать копаться в деталях, голова идет кругом. Например, существует cap – ограничение, которое гарантирует инвестору что он получит не меньше определенного процента компании (иначе при очень большой оценке в следующем раунде его доля может оказаться сколь угодно мала). Десяток прочитанных статей могут так и не помочь понять как работает valuation cap и сам convertible note. Я выбрал для перевода самую наглядную из найденный статей, чтобы рассказать вам об этом удобном формате сотрудничества с инвестором.

В поисках финансирования предприниматели сталкиваются с огромным количеством юридического и финансового жаргона, разобраться в котором отнимает уйму ценного времени – времени, которое вы не тратите на то, что по-настоящему важно (улучшение продукта, привлечение новых пользователей, итд).

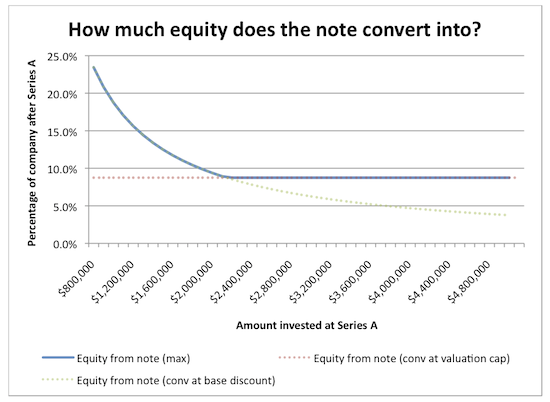

Но при хорошем объяснении это все не так уж сложно, а диаграммы помогают разобраться. Я хотел бы объяснить вам как работает valuation cap в convertible notes (ограничение оценки компании в convertible note). Попытка разобраться в этом отняла у меня несколько часов, и я хочу сэкономить эти часы вам.

За и против convertible note

Я предполагаю что у вас есть базовое понимание convertible note (конвертируемый займ): вместо покупки доли в вашем стартапе, инвестор просто дает деньги в долг под формальный процент. В обмен вы соглашаетесь что в момент когда вы поднимаете следующий раунд инвестиций, этот долг конвертируется в акции за вклад в вашу компанию на этом раунде, как будто деньги были вложены именно сейчас, во время нового раунда инвестиций. Т.к. инвестор понес дополнительные риски, дав вам денег раньше, он получает акции со скидкой относительно условий нового раунда инвестиций (первый инвестор получает больше акций, чем тот, кто вложил столько же денег на этом раунде). Эта скидка фиксирована, и о ней договариваются во время заключения convertible note. Обычно она лежит в пределах от 15% до 30%.

Удобство convertible note в том что они требуют меньше бумажной волокиты (поэтому эти сделки быстрее заключаются), и, в теории, не требуют первичной оценки стартапа, потому что стоимость акций будет определена на следующем раунде инвестиций. Впрочем, многие инвесторы не любят конвертируемый займ. Если компания действительно успешна (как все надеются) и оценка на следующем раунде очень высокая, инвесторы не получают ничего с этой увеличенной оценки – они просто получают свою скидку, и все.

Некоторые крупные инвесторы увеличивают стоимость компании только лишь благодаря своему имени. Разумеется, инвестор тоже хочет выиграть от такого повышения оценки компании, иначе у него не будет инициативы участвовать и помогать.

В этом помогает valuation cap (предел оценки), который уже стал стандартным пунктов в условиях convertible notes, по крайней мере в кремниевой долине. Cap — это когда инвестор говорит: “Если дела идут хорошо, меня вполне устроит моя скидка 20%. Но если дела идут отлично, я хочу чтобы считалось как будто я купил акции изначально вместе с вами.” (И за счет этого выиграл больше от очень высокой оценки стоимости компании.)

Вы использовали convertible note, ожидая что вам не нужно будет оценивать стартап на посевной стадии. Но при наличии valuation cap у вас все же есть если не оценка, то по крайней мере диапазон оценок: компания явно стоит не меньше X, но и точно дешевле, чем Y.

В результате, какую-то оценку компании все же нужно будет произвести, а для этого, к сожалению, не существует точных механизмов. Как придти к адекватным числам? Для этого нужно что-то вроде бизнес-интуиции.

Как определить предел оценки

Лучше всего начать с обдумывания различных сценариев, их последствий, и чисел, которые с ними связаны. Затем отбросить недопустимые сценарии, и работать с оставшимися.

Разберем на примере. Допустим вы небольшая команда стартапа, которая ищет посевные инвестиции, и вы планируете получить в будущем инвестиции round А (первые крупные инвестиции в стартап после посевной стадии). Ваши исходные переменные это:

- Сумма, которую вы хотите получить в рамках convertible note (допустим, $500k)

- Процент скидки, которую дает convertible note (напр, 20%)

- Valuation cap конвертируемого займа (допустим, $4млн)

- Процент компании, который венчурный инвестор возьмет на следующем раунде (пусть 30%)

- Сумма, которую вы ожидаете получить на раунде А (предположим, между $1 и $5 млн.)

Есть еще несколько параметров (вроде процентной ставки на займ, и времени, которое пройдет между seed round и series A), но они не будут иметь существенного влияния.

Сложнее всего спрогнозировать сколько денег вы получите на следующем раунде инвестиций, поэтому давайте посмотрим на разные сценарии именно в этой переменной, а остальные зафиксируем.

Есть два следствия из этих чисел, о которых стоит подумать.

1. Какой процент компании получит инвестор convertible note после раунда A?

Мы предположили выше что после Series A инвестор нового раунда получит 30% компании. Но сколько получат инвесторы seed stage после конвертации?

По горизонтали сумма инвестиций на стадии А, по вертикали процент компании, который получит инвестор convertible note.

Без valuation cap, первый инвестор получает тем меньше долю, чем больше оценка компании. Эффект предела оценки для них в том что с некоторого момента они получают минимальный гарантированный процент в компании, даже если оценка будет как у foursquare (десятки миллионов долларов).

Этот минимальный процент рассчитывается так: (1 – [процент инвестора series A] ) * [количество денег, вложенных как conv note] / [valuation cap]. (первый множитель учитывает размытие доли Series A) В нашем примере, займ конвертируется как минимум в (1–0.3) * $0.5m / $4m = 8.75% доли в компании.

2. Какие скидки получают инвесторы за convertible note по сравнению с инвесторами Series A?

Без cap, вы просто предоставляете фиксированную скидку (напр. 20%) в момент когда note конвертируется в акции. Но когда у вас есть cap, и ваша оценка во время Series A превышает cap, вы фиксируете цену акций для предыдущего инвестора, тогда как новый инвестор возможно заплатит за каждую акцию намного больше денег. Получается что в этом случае вы даете большую скидку, чем 20%.

По вертикали — фактическая скидка, которую получает более ранний инвестор по сравнению с новым.

Этот график очень интересен: он отражает насколько будут раздражены венчурные инвесторы нового раунда тем что у вас есть convertible note. Представьте что вы в кинотеатре, и вы знаете что за точно такой же билет вы заплатили в 2 или 3 раза больше, чем парень, который сидит рядом с вами. Вы не будете рады, потому что это выглядит несправедливым. Если ваша оценка существенно превысит лимит из note, то разница в стоимости акций может быть для инвесторов существенной.

Конечно, если у вас отличный стартап, инвесторы будут хотеть в нем участвовать, и это не будет проблемой. И конечно такая разница будет справедливой, если первый инвестор существенно помог добавить стоимости компании. Но об этом все равно стоит помнить. По крайней мере с этим графиком мы можете начать более внимательно размышлять над числами.

Постскриптум

Ничто из этого не отвечает на вопрос “что мы должны написать в договоре о намерениях для convertible note?”, но теперь вы уже можете задуматься о сравнении valuation cap у разных бизнес-ангелов.

Дисклеймер: я не юрист и у меня нет большого опыта в этой области, поэтому мое объяснение может быть очень неточным, или вовсе неправильным.

Вы можете скачать Excel-таблицы, которые я использовал для создания этих графиков. В качестве интересного альтернативного взгляда можно было бы зафиксировать сумму полученных средств на Series A, и посмотреть что получится если менять размер valuation cap. Пусть это будет вашим упражнением, дорогие читатели.

Что такое кэп в инвестициях

В последнее время меня все чаще просят проконсультировать по юридическим вопросам – как зарегистрировать компанию в Штатах, какие документы нужны в стартапе, чем отличаются разные формы инвестиций и на что нужно смотреть в документах. Поэтому я решил написать об одной из самых популярных форм ранних инвестиций – конвертируемом займе (англ. Convertible Note). Именно им мы пользовались, когда поднимали pre-seed деньги для Mailburn.

Что такое конвертируемый заем?

Equity-инвестиции довольно прозрачны – в них инвестор покупает акции компании по известной цене. С займом все несколько сложнее: в этом случае инвестор покупает обязательство компании передать ему акции в будущем по цене, которая пока еще не известна. По истечению, например, 18 месяцев, заем конвертируется в акции, но на более выгодных для инвестора условиях, чем если бы акции покупались прямо сейчас.

В основном это делается для того, чтобы не торговаться об оценке компании на стадии, когда не то что продаж нет – зачастую нет и продукта. А команда – два фанатичных основателя, исхудавшие из-за доширак-диеты.

Инвестор говорит, что компания стоит $1M, основатели, что $2M. Все сводится к банальным торгам, и это может длиться неделями. Инструмента для определения стоимости компаний на ранней стадии не существует, и вряд ли он появится.

Чтобы избежать подобной ситуации, можно оформить инвестиции в виде конвертируемого займа. В таком случае стоимость компании определит инвестор на следующем раунде – и обычно названная цифра устраивает обе стороны. А для компенсации рисков более раннего инвестора – для создания ему преимуществ перед инвесторами других стадий – используются различные условия. Среди множества вариаций самые важные – это Maturity Date, Discount и Valuation Cap.

Maturity Date

Количество месяцев, в течение которых должен наступить эпохальный момент для компании – а в 95% случаев это следующий крупный раунд. Maturity Date чаще всего устанавливают в 18 месяцев, гораздо реже – 12 или 24. Бывают дополнительные условия, которые разрешают продлить заем еще на Х месяцев при согласии обеих сторон.

Если за эти 12–18–24 месяца не происходит раунда, то срабатывают условия из раздела Conversion on Maturity, но об этом позже.

Если раунд происходит, то заем конвертируется в акции, и в игру вступают два следующих параметра – Valuation Cap и Discount. Обычно в договоре указаны оба параметра, но конвертация происходит только по одному из них.

Valuation Cap

Устанавливает максимальную оценку, по которой инвестиции, сделанные с помощью займа, могут сконвертироваться в акции.

Представьте ситуацию: бизнес-ангел Максим вложил $100 000 в компанию. Она быстро вышла на окупаемость и долгое время не поднимала венчурных денег. Когда все процессы были налажены, компания подняла следующий раунд для масштабирования в размере $3M при оценке в $20M. Получается, что новый инвестор получает 15% акций (3 / 20 = 0.15), а Максим, который поверил в команду еще 18 месяцев назад, всего 0,5% акций. Чтобы избежать такого дисбаланса – и существует кэп.

Например, в данной ситуации Максим и компания на момент подписания займа могли бы договориться о кэпе в $2M. Это цифру можно прикинуть, взглянув на рынок и другие стартапы из этой отрасли и предположив, насколько «высоко» может взлететь компания в ближайшее время. Поскольку в нашем примере компания феноменально выросла (и ее оценка сильно превышает кэп), то цена акций для Максима зафиксировалась бы на валюации в $2M, и он получил бы 5% акций. Это гораздо справедливее, учитывая, какие риски брал на себя Максим, инвестируя в компанию на супер ранней стадии.

Если же оценка на следующем раунде ниже, чем Valuation Cap, то срабатывает третий параметр.

Discount

Скидка на стоимость акций по отношению к цене для нового инвестора в новом раунде. Размер скидки варьируется от 0% до 35%, а наиболее популярное значение – 20%.

Например, новый инвестор зашел на поздней стадии и купил акции по цене $1 за штуку. Если Discount составляет 30%, то Максим сконвертирует свой заем в точно такие же акции, но по цене 70 центов за штуку.

Таким образом, при наступлении нового раунда до истечения Maturity Date срабатывает одно из двух условий – либо конвертация по Valuation Cap, либо с использованием Discount. Это сделано для того, чтобы сбалансировать риск ранних инвестиций. В такой системе инвесторы конвертируемых займов, простите за тавтологию, конвертируются по меньшей оценке, чем инвесторы следующего раунда.

Но что будет, если раунда не произошло?

Conversion on Maturity

18 месяцев прошли, раунда нет – что делать? Обычно происходит один из трех вариантов:

- Срок займа продлевается еще на какое-то время;

- Инвестор просит вернуть свои деньги с процентами, и если компания не может это сделать, то она банкротится (так никто не делает. );

- Принудительная конвертация по Maturity Сap. Обычно Maturity Сap на 30% ниже, чем Valuation Сap, чтобы скомпенсировать тот факт, что компания не смогла развиться согласно первоначальному плану.

Итого: сильные и слабые стороны конвертируемых займов

- Не надо оценивать компанию;

- Меньше бумажек, меньше работы юристам;

- Гибкие условия и защита для инвестора.

- На следующем раунде может быть так же сложно оценить компанию;

- Слишком много займов размоет следующего инвестора;

- Слишком низкий Valuation Cap размоет основателей;

- Можно проглядеть дополнительные условия;

- Акции следующего инвестора могут быть слишком крутыми для первых инвесторов, и придется вести переговоры с тремя сторонами.

Есть и другие «разделы» конвертируемого займа. Важно понимать, как они работают.

Qualified Financing

Характеристики следующего раунда, чтобы считать его триггером для конвертации по Valuation Cap / Discount. Обычно здесь указывается тип сделки (чаще всего – Equity) и сумма сделки (допустим, более $1M). В данном примере все, что не Equity или меньше одного миллиона, не будет считаться раундом, и заем будет оставаться в силе.

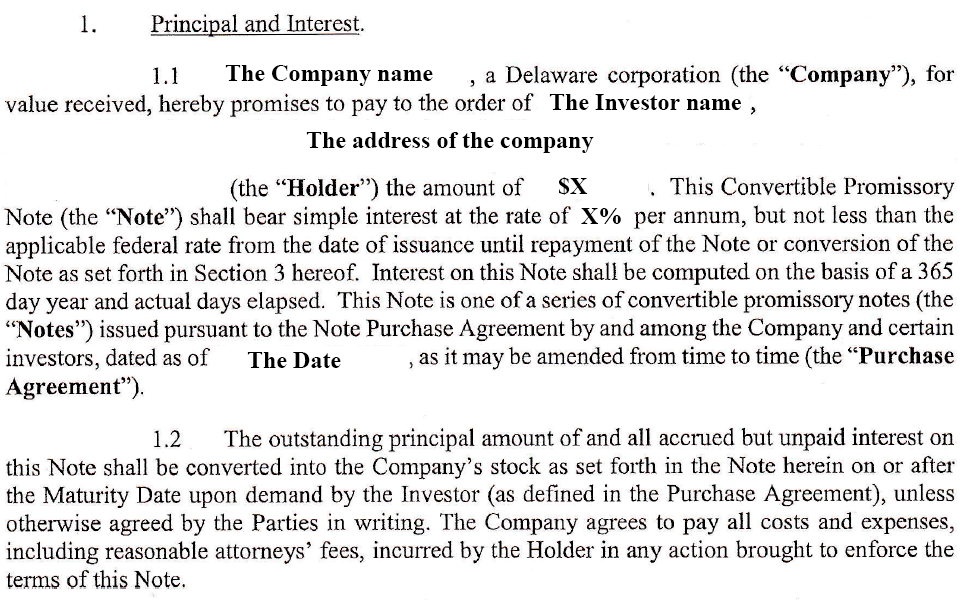

Prepayment

Пункт уточняет, можно ли выплатить заем деньгами вместо конвертации его в акции.

В чем тут дело? Компания может выйти в плюс и заработать ощутимо больше денег, чем стоили первые займы, даже с процентами. Иногда компании предпочитают выплачивать фиксированную сумму долга, без оглядки на процент, просто потому что это выгоднее. Инвестор может этого не хотеть, ведь если компания в плюсе, то лучше владеть ее акциями, чем просто вернуть назад свои деньги, пусть и с процентами. Поэтому обычно пункт Prepayment как раз запрещает выплату займа деньгами, делая конвертацию обязательной.

Events of Default

Более-менее стандартный раздел, который определяет точку дефолта для компании. Здесь можно встретить такие страшные слова, как мораторий, судебное разбирательство, временная администрация и банкротство. Инвесторы могут попросить сюда добавить что-то свое, например, отсутствие продаж через 16 месяцев может стать Event of Default, которое повлечет какие-то негативные последствия для основателей. Будьте аккуратны с этим разделом, он настолько стандартный, что многие читают его по диагонали.

Representations and Warranties / Covenants

Обязательства компании и инвестора. Например, компания обязуется дать доступ ко всем или некоторым своим системам. Или компания не может быть продана без согласия инвестора. Или обещает ежемесячное предоставление финансовой отчетности для инвестора. Здесь может появиться и такой страшный пункт, как право вето у инвестора на будущих инвесторов.

Инвестор же, в свою очередь, обязуется не вступать в деловые отношения с конкурентами, не перепродавать заем и участвовать в деятельности компании только в целях собственной выгоды, а не по приказу третьих лиц.

В целом, в этом разделе обычно гораздо больше ограничений для компании, чем для инвестора. И это нормально. Помните, что инвестор не принимает решения, у него нет доли, пока заем не сконвертировался, он не член совета директоров и вообще – прав у него мало.

Pro rata rights & Super pro rata

Дает инвестору безусловное право принять участие в раунде Qualified Financing, чтобы предотвратить размытие своей доли.

Конечно, инвестор понимает, какую долю в компании он получит после наступления Qualified Financing.

Вспомним ту же ситуацию с Максимом, когда он планировал получить 5% за $100 000 инвестиций в виде займа. При входе следующего инвестора доля Максима, конечно же, размоется. Если у Максима есть Pro rata rights, он может принять участие в раунде и докупить недостающие акции, чтобы остаться на отметке в 5%. Если он этим воспользуется, то ему нужно будет заплатить 5% от суммы нового раунда, а именно $150 000 (если раунд был $3M). При этом общая сумма раунда не меняется, только участника теперь два – Максим с $150 000 и новый инвестор с $2 850 000.

Pro rata – отличный раздел. Он может быть как очень полезным, так и безумно вредным. Плохо, когда Pro rata есть у токсичных инвесторов, которых вы взяли, потому что жизнь скрутила, но в идеале хотели бы оставить как миноритариев в компании. Хорошо, когда будущий инвестор просит первых инвесторов еще раз подтвердить свою веру в компанию и зайти вместе с ним, и они соглашаются. Но плохо, когда будущий инвестор хочет забрать весь раунд себе, а предыдущие инвесторы все равно используют Pro rata.

Super pro rata – это возможность не только защитить свою долю от размытия, но и увеличить ее. Например, с 5% до 10%, и еще сильнее подвинуть нового инвестора в раунде. Честно говоря, я не вижу ни одной ситуации, когда super pro rata была бы уместной и корректной. На мой личный взгляд, это хак для инвесторов, которые не хотят вести диалог наравне с новым лид инвестором, когда наступит Qualified Financing.

Most Favored Nation

В последнее время участились случаи, когда условия для новых инвесторов значительно лучше, чем для предыдущих. Тогда используется MFN – механизм защиты от снижения стоимости акций.

Например, Максим проинвестировал в компанию с условиями Discount 30% и Valuation Cap 5 млн. А следующий инвестор получил условия Discount 35% и Valuation Cap 4 млн, что лучше, чем условия Максима. Если у Максима есть в договоре пункт про MFN, то он имеет законное право автоматически изменить условия своей сделки до 35% и 4 млн кэп.

Чаще всего MFN встречается на поздних стадиях, бизнес-ангелы редко усложняют договоры займа такими нюансами. Да и суммы на ранних раундах не те.

Liquidation Preferences

Пожалуй, самый важный раздел в договоре об инвестициях. Именно он говорит о том, сколько получит инвестор, если компанию продадут. И именно на этом разделе обжигаются многие предприниматели, подписывая невероятные условия вроде выплаты 10х от суммы инвестиций при продаже компании.

Для многих стартапов M&A – самый популярный выход. Внимательно прочитайте все условия, связанные с ликвидационными преференциями. Проконсультируйтесь с юристами, если нужно. Разберитесь, чем отличается Participating Preferred Stock от Non-participating Preferred Stock.

Подводя итоги

- Отношения с инвесторами могут длиться дольше, чем ваш брак. Поэтому их нужно грамотно выстроить с самого начала и строго определить, где какие границы. Не тяните одеяло только на себя – отношения должны быть гармоничными и равноправными. Где-то придется уступить, но в каких-то моментах надо отстаивать свою позицию.

- Тщательно читайте инвестиционные документы и не доверяйте юристам инвестора. Они работают на инвестора и им платят за то, чтобы они составили документы с наиболее выгодными условиями для него. Обращайте внимание на детали и дополнительные секции, именно они могут обернуться потерей контроля над компаний или отсутствием прибыли у основателей при ее продаже.

- Не бойтесь потратить деньги на юристов, они смогут указать на все аномалии и отредактировать документы в соответствии с вашими интересами. Тогда вам не придется писать грустный пост в Facebook о том, как вас легально кинули по вашей же неосторожности.

А если у вас есть какой-то специфический вопрос или вам нужна консультация – со мной всегда можно связаться в Фейсбуке или по почте. Удачи!

Что такое конвертируемый заём?

Конвертируемый заём — один из самых распространенных инструментов для инвестирования на ранних стадиях развития компании. Но не все предприниматели и начинающие инвесторы знают, что это такое и как это работает.

Инвестор или ангел осуществляет инвестиции (обычно посевные) в компанию в виде займа, а при привлечении следующего раунда финансирования имеет возможность конвертировать этот заём уже в долю от собственности. В большинстве случаев конвертация происходит с дисконтом (то есть, по меньшей оценке, чем инвестор следующего раунда) или с заранее оговоренной оценкой (Cap), которая меньше новой, что и формирует прибыль раннего инвестора.

Определение терминов:

Discount (дисконт) — скидка, которую обычно получает инвесторы за риск раннего финансирования, допустим, 20% от цены акции на последующем раунде. Например, если цена акции $5, то скидка в 20% даёт раннему инвестору цену в $4.

Valuation Cap (кэп) — другой способ вознаградить раннего инвестора за риск. Он устанавливает максимальную оценку компании для раннего инвестора на следующем этапе финансирования. Например, если кэп $10М, а новый инвестор оценил компанию в $15М. То ранний инвестор будет конвертироваться по оценке в $10M. В данном случае выгоднее использовать кэп, так как тот же дисконт в 20% даст оценку в $12M.

Срок — время за которое компании нужно привлечь новое финансирование.

Interest (процентная ставка) — так как конвертированный заём — это все-таки долговое обязательство, то должна быть процентная ставка.

Плюсы Конвертируемого займа

- Скорость: оформление конвертируемого займа происходит гораздо быстрее, так как не требует массы регистрационных действий для выпуска акций

- Стоимость: оформление займа у юристов обойдется в $1,5–2 тыс. В то время как полноценная сделка может стоить от $10 до $30 тыс., а иногда даже больше.

- Простота в оформлении. Снимается много вопросов (а точнее, откладываются на будущее): оценка компании, условия акционерного соглашения и т.п. Обычно документы по конвертируемому займу содержат 2–5 страничек.

Но все же договариваться по параметрам Конвертируемого займа, особенно по discount к раунду и по cap, тоже нужно. Что также занимает дополнительное время.

Когда лучше использовать конвертируемый долг?

На самых ранних стадиях стартапа: когда очень сложно оценить компанию либо оформление эмиссии акций обойдется дороже, сложнее и займет больше времени.

Если компания очень хочет получить деньги и инвестор обещает вложиться, но при этом они никак не могут договориться о справедливой оценке. В то же время бизнес требует ресурсов прямо сейчас.

Когда в ближайшем обозримом будущем (3–6 месяцев) компания может поднять большой раунд по хорошей оценке. Например, раунд от $3–5 млн по оценке $10–12 млн, а до этого нужно достичь определенных показателей, на которые необходимо не очень много денег $300–500 тыс. В таком случае конвертируемый заём может стать хорошей возможностью быстро получить этот бридж, а для инвестора — доходность в краткосрочном периоде.

Описание структуры конвертируемого займа:

Структура состоит из трех частей:

1. Определение основных параметров. Здесь фиксируется: размер займа, процентная ставка, срок — время на которое был выдан конвертируемый заём.

2. В следующей части обсуждается так называемый repayment — может ли заём быть погашен деньгами? Необходимо определить условия:

- Repayment по требованию инвестора. Если инвестор решил, что хочет вернуть свои деньги с процентами, а не получать долю компании.

- Repayment по выбору инвестора и команды. Когда у команды есть возможность отдать долг с накопившимися процентами, не отдавая долю в компании.

- No repayment. Заём не выплачивается деньгами.

3. Конвертация

Данная часть также делится на три основные пункта:

- Автоматическая конвертация при квалифицированном финансировании. Сперва даётся определение, что будет считаться квалифицированным финансированием. Например, на следующем инвестиционном раунде, в компанию должно быть вложено не меньше $1M. Также в данном пункте определяется Discount и Cap.

- Опциональная конвертация при неквалифицированном финансировании. То есть, если на следующем раунде, в компанию было проинвестировано меньше $1M, то финансирование будет неквалифицированным. Условия конвертации останутся те же, что и при квалифицированном инвестировании, но решение о конвертации принимает инвестор. Либо конвертирует, либо ждет следующего раунда.

- Если же в течение срока займа нового финансирования не случается, то возможно еще несколько вариантов исхода:

- Компания должна вернуть заём с процентами.

- Конвертируется в акции по заранее определённым условиям. Обсуждается привязка к бизнес метрикам (выручке, прибыли, количеству клиентов и т.п.).

- В ряде случаев — продление займа с изменением условий или без.

Как это выглядит на практике?

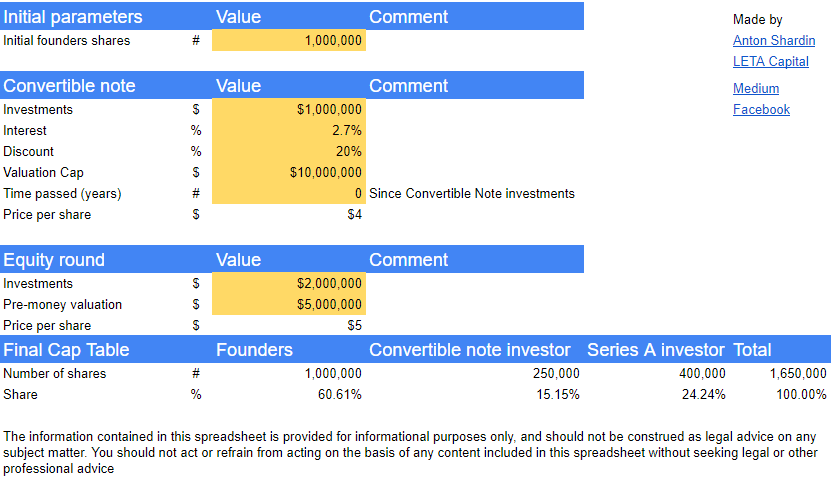

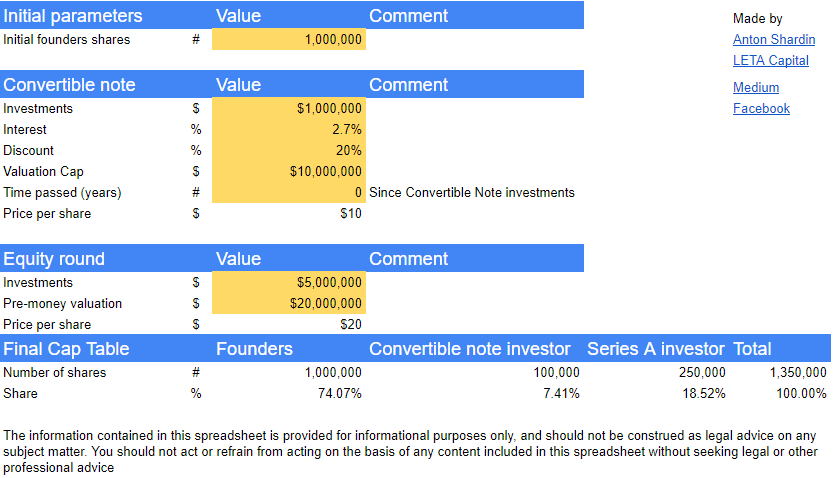

Для простоты расчетов, возьмем компанию с 1,000,000 акций, распределенных среди основателей.

Инвесторы ранней стадии дают в виде займа $1,000,000. Срок 1.5 года. С процентной ставкой 2.7% годовых. Дисконт составляет 20%. А Сap пусть будет $10,000,000.

Далее приходит новый инвестор и происходит квалифицированное финансирование. Также мы считаем, что с момента конвертируемого займа до нового раунда финансирования прошло меньше года. Тогда может быть два варианта развития событий:

1. Пусть pre-money оценка компании составляет $5,000,000, а это означает, что цена акции компании $5 (так как всего 1,000,000 акций, то есть $5,000,000/1,000,000 = $5). Тогда в дело вступает дисконт и для раннего инвестора цена за акцию будет составлять $5*0.8 = $4 (умножение на 0.8 берется из того, что discount составляет 20%, то есть 0.2). Так как новый инвестор хочет положить в компанию $2,000,000, то он получает 400,000 акций по $5 каждая. А предыдущий инвестор получает 250,000 акций по $4, так как он инвестировал $1,000,000 ($1,000,000/$4 = 250k).

($1,000,000)*(1+0.027)^(год = 0)/($5*0.8) = 250,000

Просуммировав все акции, мы можем определить долю каждого участника. 1,000,000 + 400,000 + 250,000 = 1,650,000 акций. Получается у основателей~61% компании, ~24% у нового инвестора и ~15% у раннего инвестора. Важно отметить, что если бы не было раннего инвестора, то новый инвестор получил бы большую долю. Так как тогда бы при этих же инвестициях и той же оценке, в сумме бы получилось 1,000,000 + 400,000 =1,400,000 акций компании. То есть у основателей бы был ~71%, а у нового инвестора ~29% компании.

2. Во втором случае рассматривается оценка компании большая, чем Cap. Пусть pre-money оценка будет $20,000,000, а раунд будет составлять $5,000,000. Тогда новый инвестор получает 250,000 акций компании по цене $20 каждая ($20,000,000/1,000,000 акций = $20, $5,000,000/$20 = 250,000 акций). А у раннего инвестора вступает в силу условие по cap. Иначе говоря, для него оценка компании будет составлять $10,000,000. Поэтому для него стоимость акции будет $10, и он получит 100,000 акций компании (так как инвестировал 1,000,000). Просуммировав акции 1,000,000 + 250,000 + 100,000 = 1,350,000, мы снова можем определить доли в компании. У основателей~74%, у нового инвестора ~18.5%, а у раннего инвестора ~7.5%.

Теперь вы получили общее представление о том, что такое конвертируемый заём и как он работает. В реальных сделках, нюансов, на которые стоит обращать внимание всегда больше. Поэтому рекомендую всегда внимательно относиться к документам и вместе с инвестором фиксировать все точки, в которых возможно недопонимание в будущем.

По ссылке ниже вы найдете Convertible loan калькулятор, сделанный мной для расчётов в этой статье. Вы можете скачать его и попробовать рассчитать различные данные при определенных вами условиях:

Источник https://habr.com/ru/company/luxoft/blog/156547/

Источник https://rb.ru/opinion/zaem/

Источник https://medium.com/letavc/%D1%87%D1%82%D0%BE-%D1%82%D0%B0%D0%BA%D0%BE%D0%B5-%D0%BA%D0%BE%D0%BD%D0%B2%D0%B5%D1%80%D1%82%D0%B8%D1%80%D1%83%D0%B5%D0%BC%D1%8B%D0%B9-%D0%B7%D0%B0%D1%91%D0%BC-5c10a4b4c500