Как я создал собственную гугл-таблицу для учета капитала

Привет, меня зовут Михаил, и у меня нет кредитов, ипотеки и работы. Инвестировать я начал, когда еще был студентом.

Моя основная финансовая боль всегда была связана с эффективным учетом всех активов — то есть всего, что у меня есть. Я инвестирую через различных брокеров, не только в РФ, но и за ее пределами, а еще вкладываю в недвижимость, депозиты, монеты и страхование юнит-линкед.

Мне было сложно увидеть полную картину активов, потому что у разных финансовых посредников нет единой формы и стандарта отчетов. Ни одна из программ, которыми я пользовался, не подходила мне на сто процентов: в основном приходилось слишком долго возиться с добавлением новых бумаг, подтягиванием нужных котировок.

Поэтому я разработал собственную отчетную форму в «Гугл-таблицах»: туда я импортирую отчеты разных брокеров и записываю активы, чтобы понимать, что происходит с моим капиталом, и видеть достоверный бюджет поступлений на месяц вперед.

Как работает таблица

Изначально мой отчет был табличкой в экселе с использованием упрощенного языка программирования VBA, но сейчас я перенес его в гугл-таблицу без использования скриптов.

Чтобы таблица была не просто очередным шаблоном, я дал ей собственное имя — SilverFir: Investment Report. Название говорит о том, что это инвестиционный отчет, а silver fir отсылает к разновидности вечнозелёных деревьев.

Прежде чем пошагово расписать, как пользоваться шаблоном гугл-таблицы, необходимо сделать несколько важных пояснений.

Форматы данных. В настройках таблицы указаны региональные настройки Соединенных Штатов. Это означает, что разделитель целой и дробной части числа — точка, то есть 105.1 — правильная запись, а 105,1 выдаст ошибку. Это сделано, чтобы не загромождать формулы автоматической заменой точки на запятую. Все американские и многие российские сайты выдают цены именно с точкой в качестве разделителя.

Даты указаны в формате «год-месяц-день», то есть «2020-03-11» — 11 марта 2020 года.

Разделитель в формулах при американских региональных настройках — запятая, в отличие от российского формата — точки с запятой. Если вы будете переносить формулы в какие-то свои таблицы, имейте это в виду.

Как победить выгорание

Основные параметры, используемые в таблице. Чтобы заполнить таблицу и корректно ею пользоваться, необходимо знать следующие параметры:

- Идентификатор — обычно тикер или ISIN, международный идентификационный код ценной бумаги.

- Валюта — в соответствии с кодами валют: USD, RUB, EUR, GBP.

- Дата покупки — нужна, чтобы считать доходность и определять стоимость в рублях на момент покупки, если актив в валюте, отличной от рубля.

- Количество — может измеряться и в штуках, и в квадратных метрах.

- Цена покупки — заносится вместе с комиссией, ведь иной раз за сделку приходится платить ощутимые комиссионные.

Знание экселя и регулярных выражений не помешает

Актуальные цены многих активов подтягиваются со сторонних сайтов с помощью функции ImportXML. Для разных активов используются разные сайты. Например, данные по актуальной стоимости квартиры на Арбате я беру с сайта «Домофонд». И тут две проблемы.

Во-первых, если «Домофонд» обновит структуру сайта, формула может слететь, потому что она обращается к конкретной части страницы. На момент публикации статьи все формулы работают, но со временем что-то может поменяться.

Во-вторых, если вы захотите подтягивать актуальную цену квартиры в другом районе или городе, формулу нужно будет переписать.

Если вам нужна будет помощь с этим, я постараюсь отвечать в комментариях к статье.

Пошаговое руководство по заполнению

По ссылке откроется сразу ваша копия таблицы — можно редактировать данные прямо в ней. Никто другой не имеет доступа к данным в вашей копии.

Представим, что у вас есть несколько типов активов: два вклада в разных валютах, ИИС, обычный брокерский счет, арендная квартира в Москве и монета «Георгий Победоносец». Разберемся, как получить полную картину по сбережениям.

Начнем с вкладов. Готовые примеры занесены в строки 7 и 8 таблицы.

Пусть это будет вклад 50 000 Р под 5,8% годовых, открытый 22 марта 2020 года сроком на год — до 22 марта 2021 года. Разнесем данные по столбцам таблицы:

Как следить за бюджетом

- «Имя» — произвольное.

- «Базовая цена» — 50 000 Р .

- «Ожидаемая дох-ть, %» — 5,8.

- «Дата поступления» — 2021-03-22 . Это дата, когда вы сможете обналичить вклад.

- «Размер поступления» — в ячейке уже стоит формула, суммирующая первоначальную сумму вклада и ожидаемый доход.

- «Валюта» — RUB.

- «Посредник» — в этой ячейке я указываю название брокера, банка или просто тип активов, например «вклады». Это нужно для того, чтобы было удобно просматривать данные в сводных таблицах.

- «Дата покупки» — 2020-03-22.

Если ваш вклад не в рублях, то таблица автоматически рассчитает начальные затраты в рублях в столбце «Цена покупки, Р » по курсу на дату открытия вклада.

Индивидуальный инвестиционный счет (ИИС). Допустим, что на ИИС куплено 100 облигаций федерального займа ОФЗ-ПД 26225. Код этой ценной бумаги — SU26225RMFS1. Облигации куплены 3 сентября 2018 года по цене 89% от номинала.

Код ценной бумаги можно посмотреть в отчете брокера или на сайте биржи

Разнесем данные по столбцам таблицы, которые надо заполнить вручную:

- «Имя» — ОФЗ-ПД 26225 10/05/34.

- «Идентификатор» — SU26225RMFS1.

- «Кол-во» — 1000 штук. Не 100, потому что цена облигации на Мосбирже указывается в процентах. Для того чтобы корректно вести расчеты в рублях, эти проценты можно умножить на 10: номинал облигации — 1000 Р .

- «Базовая цена»: 1000 Р (номинал облигации) × 89% (цена покупки) × 100 шт. = 89 000 Р .

- «Валюта» — RUB.

- «Посредник» — в этом случае ИИС.

- «Дата покупки» — 2018-09-03.

Брокерский счет. Допустим, на брокерском счете — бумаги двух эмитентов:

- 70 рублевых облигаций группы компаний «Пионер» серии БО-02, код ценной бумаги — RU000A0JWK66, куплены 28 сентября 2018 года по цене 65% от номинала, то есть за 45 500 Р .

- 10 акций биржевого инвестиционного фонда FXMM, куплены 20 апреля 2018 года по цене 1426,8 Р за штуку.

Разнесем данные по столбцам таблицы. Для облигаций ГК «Пионер»:

- «Имя» — группа компаний «Пионер» БО-02.

- «Идентификатор» — RU000A0JWK66.

- «Кол-во» — 700 штук.

- «Базовая цена» — 1000 Р × 65% × 70 шт. = 45 500 Р .

- «Валюта» — RUB.

- «Посредник» — рос. брокер.

- «Дата покупки» — 2018-09-28.

- «Имя» — FinEx Cash Equivalents UCITS ETF.

- «Идентификатор» — FXMM.

- «Кол-во» — 10 штук.

- «Базовая цена» — 1426,8 Р × 10 шт. = 14 268 Р .

- «Валюта» — RUB.

- «Посредник» — рос. брокер.

- «Дата покупки» — 2018-04-20.

Если в дальнейшем я буду докупать те же бумаги, нужно просто обновить в этой строке количество бумаг и базовую цену. Остальные значения остаются неизменными. Таким образом, «Дата покупки» — это, строго говоря, дата первой покупки актива.

Квартира в Москве. Основная идея табличного отчета в том, что можно брать цены на совершенно любые классы финансовых активов — лишь бы они публиковались в интернете в свободном доступе. Так и с недвижимостью: есть множество сайтов, которые публикуют статистику цен. Представим, что у вас есть доля в мини-квартире в Москве, в районе Арбата. Квартира сдается в аренду. Правда, вам принадлежит всего 1 м². Купили вы эту долю 13 декабря 2017 года за 460 000 Р . Каждый месяц 25 числа вы получаете арендный доход — 3742 Р .

Разнесем данные по столбцам таблицы:

- «Имя» — квартира в Москве, район Арбат.

- «Кол-во» — 1 м².

- «Базовая цена» — 460 000 Р .

- «Дата поступления» — в этой ячейке записана формула, которая всегда будет показывать дату следующего платежа. В примере это 25 число, его можно поменять на любое другое.

- «Размер поступления» — ежемесячный платеж, который поступает вам за аренду.

- «Ожидаемая доходность» — из расчета, что платят 10 месяцев в году: Ежемесячный платеж × 10 / Текущая стоимость недвижимости × 100.

- «Валюта» — RUB.

- «Дата покупки» — 2017-12-13.

Монета «Георгий Победоносец». Такая же ситуация и с инвестиционными монетами. Например, 11 лет назад, 13 июля 2009 года, вы купили 50 серебряных монет «Георгий Победоносец» номиналом 3 Р . Заплатили 600 Р за каждую.

Разнесем данные по столбцам таблицы:

- «Имя» — Георгий Победоносец (3 рубля).

- «Кол-во» — 50 штук.

- «Базовая цена» — 30 000 Р .

- «Посредник» — монеты.

- «Дата покупки» — 2009-07-13.

Что делать после заполнения данных

После того как вы внесете исходные данные, сразу можно увидеть работу формул. Данные начнут скачиваться, и таблица автоматически заполнится недостающими параметрами.

Теперь можно узнать следующие показатели по каждому из активов:

- Прибыль или убыток у вас по позиции на текущий момент в рублях — независимо от валюты вложения: столбец G.

- Сколько процентов годовых приносит эта инвестиция, если срок больше года, или просто процент изменения, если срок меньше года: столбец H.

- Ожидаемая доходность и средний ежемесячный доход в валюте вложения: столбцы J и K.

- Даты грядущих поступлений — или прошлых, если информация по будущим выплатам еще недоступна: столбцы L и M. Если вы покупаете дивидендные акции, ячейки посчитают размер и дату ближайшего дивиденда.

- Процентное изменение бумаги за последние несколько лет для акций: столбец I. За сколько именно — зависит от сайта, откуда берутся данные.

- Текущий вес бумаги в портфеле: столбец V.

Дополнительно вручную можно указать категории и классы активов, если вы хотите смотреть распределение и по ним. Автоматическое скачивание возможно реализовать только на гугл-скриптах.

Анализ сводных показателей портфеля

Перейдем теперь к сводным показателям всего портфеля. Их можно смотреть на разных вкладках.

«Данные» — это главная вкладка, куда вносятся все исходные. Светло-голубым выделены ячейки, которые надо заполнить вручную. Также на этой вкладке рассчитывается прибыль и убыток по позиции, дата и размер ближайшего поступления от актива.

«Валюты» — полностью автоматическая вкладка, которая содержит отчет по используемым валютам. Как только вы редактируете что-либо на вкладке «Данные», этот мини-отчет сразу меняется.

«Посредники» — отчетная вкладка, которая показывает распределение сумм по брокерам и весовое значение процента капитала. Еще она показывает количество бумаг у каждого брокера и расчетный ежемесячный доход, также этот доход отображается в процентах годовых.

На этой вкладке можно оценить, насколько успешен тот или иной счет, потому что отображаются изменения в рублях с момента покупки.

«Классы активов» — здесь вы увидите отчет о диверсификации вашего портфеля. Я формализовал описания классов активов из Quicken и описаний нескольких авторов, в том числе Сергея Спирина, Александра Силаева, Павла Комаровского.

«Покупки» — это мини-отчет об истории покупок по времени. Здесь вы сможете узнать, в каком месяце сколько денег потратили.

«Капитал» — на этой вкладке отображается текущая дата и две совокупных стоимости всех активов: стоимость покупки и текущая рыночная стоимость портфеля в рублях. Эта вкладка реализована с помощью формул, а формулы не могут сами копироваться в другие ячейки — для создания истории придется вручную копировать эти данные на строчку ниже.

«Капитал график» — визуализирует данные с вкладки «Капитал».

«Идентификаторы» — в графическом виде отображает распределение по бумагам в таблице.

«Отчет» — сводный отчет о планируемых поступлениях на три месяца вперед в рублях, то есть сумма купонов, арендных платежей. Также вкладка дает информацию о ближайших выплатах на 30 дней вперед и назад, а еще — о лидерах роста и падения вместе с историей капитала.

Запомнить

- Эта таблица — удобный вариант, когда у вас несколько разных брокеров, в том числе зарубежных, и есть доходная недвижимость. Вклады и другие активы тоже легко учесть.

- Данные в вашем экземпляре таблицы принадлежат только вам, ни у кого другого не будет к ним доступа. В любой момент только вы сами можете изменить или удалить любую информацию из вашей копии.

- За счет автоматических мини-отчетов на основе данных из таблицы вы всегда знаете, что происходит в портфеле. Неважно, насколько он сложен.

- Если вы хотите добавить свой актив, изменение цены на который можно отслеживать на общедоступном сайте, то напишите мне в комментарии к статье. Я помогу с написанием формулы или гугл-скрипта.

Тебе не придётся напрягаться с учётом инвестиций, если у тебя их нет!

(картинка, с умным негром)

тьфунатебя, да, обычно так и пишут в комментариях. ♂️ Недавно еще было популярный комментарий — инвестировал в пачку гречки.

Спасибо за материал, взял на заметку пару интересных моментов.

Для себя тоже веду Excel-таблицу, сначала она была такая же сложная, потом постепенно приходил к выводу, что та или иная аналитика избыточна. В итоге пришел к варианту буквально с двумя страницами: на первой веду все операции с активами (покупка, продажа, купоны/дивиденды), на второй автоматически собирается вся необходимая мне сводная информация:

1. Текущая доля каждого класса актива и отклонение от желаемой доли.

2. Текущая доля распределения по валютам и по отраслям.

3. Текущая доля каждого актива относительно всего портфеля.

4. Текущая стоимость каждого актива в рублевом эквиваленте (тоже подтягивается автоматически из разных источников).

5. Количество.

6. Годовая доходность каждого актива.

7. Общая стоимость и годовая доходность всего портфеля.

8. Денежный поток по каждому активу (сколько купонов/дивидендов получено).

9. Общая прибыль в рублевом выражении с учетом изменения цены актива и всех полученных по нему купонов/дивидендов.

В итоге, когда приходит момент докупить какой-то актив, я за 2 минуты понимаю какой именно это должен быть актив: смотрю сначала на текущую долю в классах (акции/облигации), потом смотрю на долю в валютах, а потом, сузив диапазон до «Ага, понятно, нужно купить акции в $», уже выбираю конкретную акцию в зависимости от отрасли, доли каждой акции в портфеле и текущей экономической ситуации. После этого добавляю строчку о сделке, а все остальное перерасчитывается автоматически.

А, ну еще есть одна страница, на которой красивый график, показывающий прогнозную стоимость моего портфеля на 20 лет вперед, если я буду продолжать дисциплинированно инвестировать дальше. И на этом же графике вторая кривая, показывающая фактический результат. Очень мотивирует.

Отчеты для инвесторов

Если вы имеете свой бизнес, то наверняка понимаете важность финансовой отчетности для привлечения потенциальных инвесторов и удержания существующих. Но как ее правильно составлять — темный лес. В статье расскажем: кому и зачем нужно знать читать показатели компании, где заинтересованные лица могут найти вашу отчетность, каким требованиям должен соответствовать документ. Покажем разницу между документами для разных групп пользователей и приведем пример финансового отчета для инвестора.

Финансовый отчет — это документ, содержащий полную исчерпывающую информацию о состоянии дел в компании на конкретный момент времени. Документ расскажет читателю о движении денежных средств, прибыльности, финансовых рисках, перспективах роста.

Он может быть годовым, ежеквартальным или ежемесячным.

Кому интересно читать отчеты компании:

- инвесторам (потенциальным и настоящим);

- акционерам;

- кредиторам;

- поставщикам и покупателям;

- налоговым органам;

- общественности (СМИ, регулирующие органы, различные общественные организации).

Зачем инвесторам и другим заинтересованным лицам изучать показатели компании

Потенциальному инвестору финансовые данные нужны, чтобы понять перспективность бизнеса: насколько рискованно ведутся дела, есть ли спрос на продукт, стоит ли вкладывать деньги и какую отдачу можно ожидать.

Собственникам документ расскажет о реальном состоянии дел в компании и перспективах развития: есть ли прибыль, растет ли она из года в год, эффективно ли руководство использует средства, каких дивидендов стоит ожидать.

Кредиторы ищут информацию о платежеспособности фирмы и решают: стоит ли предоставлять займы, в каком размере и на какой срок.

Налоговики контролируют насколько правильно были подсчитаны и уплачены налоги в бюджет.

Поставщики ищут гарантий: способна ли компания оплачивать поставленные материалы.

Покупатели хотят понять, будут ли товары поступать вовремя и в нужном объеме.

Как получить отчетность компаний

Где можно найти финансовую информацию о компании:

- Сайт Росстата. Здесь хранятся данные всех зарегистрированных в РФ компаний за последние пять лет. Для поиска информации понадобится ИНН и/или ОКПО (Общероссийский классификатор предприятий и организаций) юридического лица.

- Государственный информационный ресурс бухгалтерской отчетности (ГИР БО). Сюда ФНС выкладывает бухгалтерские отчеты компаний. Информацию можно получить бесплатно.

- СМИ. Все зарегистрированные на территории РФ организации обязаны обнародовать свою отчетность до 1 июля каждого года. Это может быть собственный сайт компании, печатные издания, выпуск брошюр, буклетов и т.д.

Стандарты составления отчетов

25 ноября 2011 года Министерство Финансов РФ утвердило приказ №160 о введении МСФО в Российской Федерации. МСФО — это международные стандарты финансовой отчётности.

Главный стандарт, регулирующий составление отчетности, — МСФО (IAS) 1 «Представление финансовой отчетности». Согласно ему в документе обязательно должны быть описаны:

- движение денежных средств (ДДС);

- прибыль и убытки (ОПУ);

- изменения уставного, резервного, дополнительного капиталов;

- активы и пассивы (Баланс);

- примечания, поясняющие нюансы учетной политики и другие важные моменты.

МСФО диктует следующие требования:

- информация должна быть полной;

- предоставлять отчет нужно своевременно;

- главное в документе — содержание, а не форма;

- данные не должны противоречить друг другу.

Кроме того, МСФО (IAS) 1 требует:

- документ должен быть полезным для всех заинтересованных лиц;

- информацию нужно представлять так, чтобы ее можно было сопоставить с данными из отчетов за любой из предыдущих периодов;

- должен соблюдаться принцип начисления — то есть экономические события признаются в том периоде, в котором они случаются, а не тогда, когда они вызывают движение денежных средств.

Содержимое годового финансового отчета и отчета инвестору

Не существует единого формата представления финансового документа — все зависит от конкретного бизнеса и целей составления отчета. Но есть общие правила относительно состава документа.

Рассмотрим на примере, чем отличается содержание годового отчета от отчета для инвесторов.

Годовой финансовый отчет обычно содержит:

- ДДС;

- ОПУ;

- информацию об изменении капиталов;

- Баланс;

- примечания;

- письмо акционерам;

- обзор основных финансовых показателей и хоздеятельности;

- отчет руководства о результатах своей работы и текущего положения дел;

- заявление об ответственности руководства и список руководящего состава предприятия;

- результаты аудиторской проверки.

Отчеты компании для инвесторов могут быть более развернутыми:

- ДДС;

- ОПУ;

- информацию об изменении капиталов;

- Баланс;

- примечания;

- отчет об успехах;

- примеры успешной работы с клиентами;

- отзывы о фирме;

- анализ неудачных моментов;

- статистические данные (сколько клиентов привлекли и удержали, позиции продукта на рынке и т.д.);

- графики изменения прибыли по месяцам;

- список и суммы заключенных сделок;

- список возможных партнеров;

- кадровые изменения на ведущих позициях.

Если это документ для уже сложившихся в бизнес инвесторов, то можно включить в него просьбы и благодарности.

Пример финансового отчета инвестору

Рассмотрим пример финансовой отчетности для уже вложившегося в бизнес инвестора — какие пункты важно указать и почему:

- Обложка. Формирует первое впечатление, поддерживает имидж, отражает бренд. Ее главная цель — вызвать у читателя желание открыть документ и прочитать его до конца. Поэтому подача может быть как официозно-сухой, так и креативной (с юмором, лозунгами и т.д.) — зависит от специфики бизнеса.

- Обращение к инвестору. Этот пункт задает общий вектор и тон документа. Рассказывает об основных достижениях фирмы за период, а также о том, что планируется предпринять для развития бизнеса в ближайшем будущем и в долгосрочной перспективе.

- Основные моменты. Идет упор на успехи. Как взаимодействовали с клиентами, какие приемы и стратегии принесли успех, а какие планируете протестировать (и в последующих отчетах рассказать о результатах этих тестов). Тут же надо рассказать о прибыли и понесенных убытках. Объяснить, какие и почему были допущены ошибки, как планируете не допустить их в будущем.

- Статистика. Здесь важны цифры: объем рынка, объем продаж, доля продукта на рынке, уровень цен, маржинальность, внешние факторы, влияющие на рынок. Указываем общее число клиентов и показатели удержания. Если показатели неутешительные, важно дать пояснения, почему так произошло и как улучшить их в будущем.

- Финансовый отчет. Сюда входят стандартные данные о движении средств, изменении капиталов, балансе. Здесь же даем прогнозы по развитию бизнеса, описываем воронку продаж, ее эффективность, теории по корректировке (если нужны), данные по оттоку клиентов.

- Новые разработки. Сюда нужно включить информацию по заключенным сделкам и потенциальным партнерам (с кем собираетесь начать работать), планируете ли выходить на новые рынке и как именно. Если установили какие-то важные для развития связи, тоже укажите — это важно для понимания перспектив бизнеса.

- Команда. Конечно, не нужно расписывать весь коллектив фирмы. Укажите имена управляющего состава, какие изменения произошли за отчетный период и почему, как новые люди должны повлиять на развитие бизнеса.

- Просьбы. Не больше стратегически важных для компании просьб. Расскажите, в какой помощи нуждается компания и почему, как решение проблем повлияет на будущее бизнеса в целом.

- Благодарности. Получать комплименты всегда приятно. Покажите, как вы благодарны инвестору за помощь, подчеркните важность их участия в жизни компании.

И напоследок совет: пишите «человеческим» языком, чтобы любой заинтересованный пользователь видел, что имеет дело с живыми людьми. Старайтесь облегчить понимание документа, представляйте данные в виде списков, графиков, инфографики — так информацию легче воспринимать и сравнивать. Работайте над оформлением, но не увлекайтесь «украшательством», ведь читателю важна информация, а не «обертка».

Like Centre — это не просто компания, занимающаяся созданием образовательных курсов, это настоящее сообщество предпринимателей, которые нацелены на развитие и готовы внедрять новые подходы ведения бизнеса.

Блог Лайк Центра помогает молодым стартаперам и опытным владельцам бизнеса черпать свежие идеи, первыми узнавать об эффективных инструментах и способах масштабирования своего дела. Это платформа для смелых, инициативных предпринимателей, которые не боятся рисковать, но риск этот должен быть оправданным и обоснованным.

В блоге в свободном доступе находится информация, которая помогает:

- успешно запускать новые проекты;

- масштабировать проекты старые и выводить их на космический уровень; и внедрять перспективные инструменты; и поддерживать дружеские отношения с уже имеющимися;

- работать на рынке, полном конкурентов, анализировать их ошибки и выигрышные стратегии, а также применять лучшие практики в деятельности своей компании.

Мир меняется очень быстро, завладеть вниманием потребителя становится не так просто как раньше. Поэтому Лайк Центр делится актуальной информацией, которая помогает держать руку на пульсе и всегда оставаться в курсе изменений на рынке. При этом не забывает и об основных постулатах — нетленном своде правил, который помогает становлению и развитию бизнеса.

Новые технологии, маркетинговые приемы, дополненная реальность, соцсети с молниеносно изменяющимися алгоритмами — все это способно поставить в тупик. Поэтому Like Centre взял на себя обязательство пролить свет на все важные аспекты построения успешной компании, которая уверенно занимает высокие позиции на современных рынках, быстро подстраивается под нестабильную обстановку и неизменно выходит на новый уровень даже в кризисное время.

Безусловно, поддержка бизнеса не строится только на статьях из блога. «Лайк Центр» предлагает и обучающие курсы ведения бизнеса, которые содержат не только полезную информацию, но и реальные кейсы по выведению компании из кризиса, максимизации ее прибыли и решению других глобальных проблем.

Обучение ведения бизнеса подойдет тем, кто готов последовательно прилагать усилия, хочет всегда оставаться в курсе последних новостей и не бояться внедрять тенденции в работу.

Like Centre blog — это база знаний, позволяющая рассмотреть проблемы комплексно, оперативно их выявить и решить. А для тех, кто готов продвинуться дальше, Лайк Центр готов оказать помощь в ведении бизнеса в Москве и любом другом регионе России.

Как вести учёт сделок в Excel

Основное преимущество интернет-сервисов по учёту инвестиций в том, что в любой момент вы можете посмотреть состояние дел в вашем портфеле из любой точки мира. Но что делать, если вы не хотите тратить лишние деньги или не доверяете Интернету? В таком случае можно вести учёт сделок самостоятельно в Excel. Минус этого подхода в том, что вам необходим именно тот компьютер, на котором хранится отчётность. Хотя с применением облачных технологий этот недостаток легко устраняется. Неудобством является то, что вы не сможете оценить стоимость портфеля в режиме онлайн, как это доступно в интернет-сервисах, но и эта проблема решается, если вы аккуратный инвестор и регулярно проверяете свой портфель.

Далее на примере показано, как можно вести отчётность. Подразумевается, что все разделы отчётности — листы одной книги Excel, т.е. физически всё хранится в одном файле.

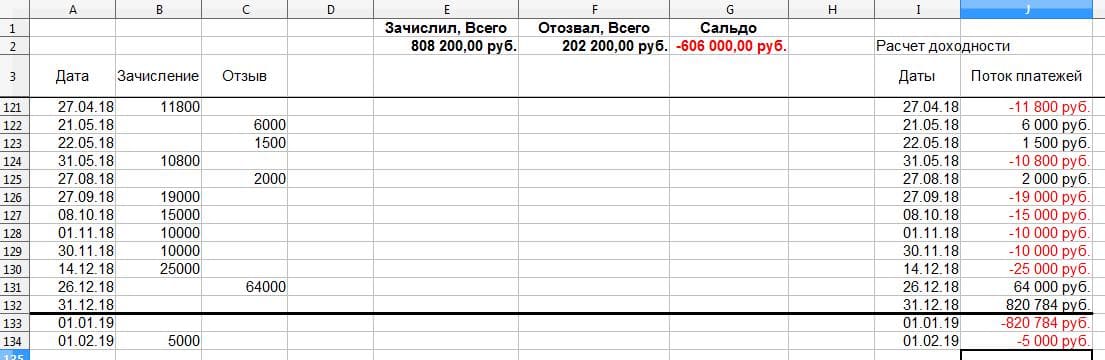

1. Движение денежных средств по счёту

Простая таблица из трёх столбцов: «Дата», «Зачисление», «Отзыв». Желательно, чтобы была ещё и сводная статистика по зачисленным и отозванным денежным средствам за всё время инвестирования.

Для определения «Зачислил, Всего» вам нужно суммировать все значения в столбце «Зачисление». Для получения значения «Отозвал, Всего» — суммируете значения в столбце «Отзыв». «Сальдо» определяется как разница между «Отозвал, Всего» и «Зачислил, Всего». В том, что сальдо отрицательное, нет ничего страшного, если вы вносите на счёт намного большие суммы, чем отзываете. Важнее другое: сумма сальдо и текущего баланса счёта должна быть положительной. Это означает, что в случае, если вы закроете счёт и выведете все деньги, то окажетесь с прибылью. В нашем примере 31.12.18 года на счёте было 820 тысяч рублей, сальдо равнялось − 606 тысяч. Если бы вы закрыли счёт и вывели все деньги в последний день 2018 года, то ваша прибыль составила бы 214 тысяч рублей. Это накопленный итог за всё время инвестирования.

Обратите внимание, что в таблице присутствуют даты 31.12.18 и 01.01.19, но в эти дни не производилось ни зачисление, ни отзыв денег. Они необходимы для определения доходности вложений в течение года.

Одна полезная функция, встроенная в Excel — возможность фиксировать строки, чтобы они не прокручивались. Обратите внимание, что на рисунке после третьей строки идёт 121-я. Фиксация строк делает работу с длинными таблицами намного удобнее.

Видеокурс для тех, кто готов прокачать свои навыки

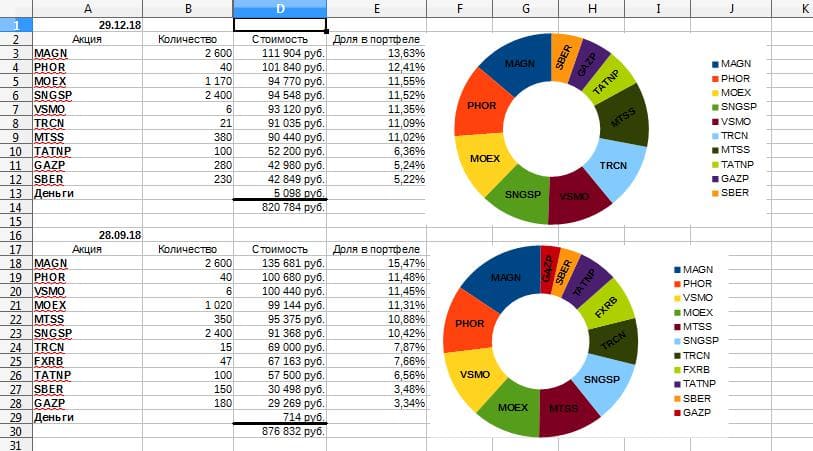

2. Состав портфеля

Следующий лист в книге — «Состав портфеля на отчётную дату». В нашем примере отчётными датами выступают последние дни кварталов.

На рисунке биржевые тикеры акций используются для краткости. Значения для количества акций и стоимости соответствующей позиции можно посмотреть в терминале. «Доля в портфеле» определяется как отношение стоимости соответствующей позиции к общей стоимости портфеля. Диаграмма приведена для наглядности.

Лист с составом портфеля позволяет отслеживать динамику акций. Если вы собираетесь проводить ребалансировку, то столбец с долями акций в портфеле подскажет, как её осуществить.

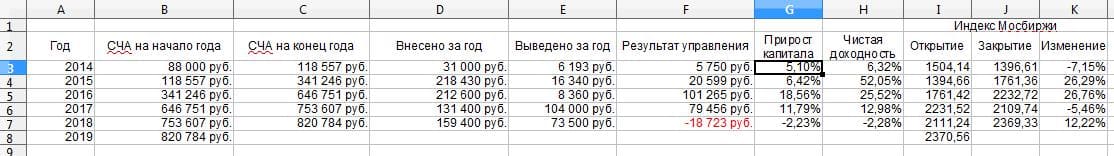

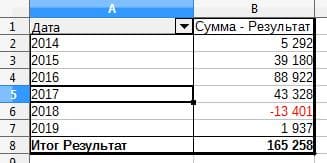

3. Динамика портфеля по годам

Состав портфеля на определённую отчётную дату может быть весьма информативен, но если нужно подсчитать доходность вложений за длительный период, то необходимы дополнительные данные. Помимо ежеквартальной отчётности желательно вести годовую.

«Результат управления» рассчитывается как разница между стоимостью активов в конце года и начале, с поправкой на сальдо ввода и вывода денежных средств. «Прирост капитала» рассчитывается как отношение результата управления к стоимости активов на конец года.

«Чистая доходность» — это внутренняя норма доходности ваших вложений, учитывающая ввод и вывод денежных средств со счёта. Смысл внутренней нормы доходности поясним на примере.

На рисунке вы видите, что по итогам 2016 года «Чистая доходность» составила 25,52%. Представьте, что вы нашли депозит в банке со ставкой 25,52% и совершили следующие действия:

- внесли в начале года 341 246 рублей;

- в течение года внесли суммарно 212 600 рублей, такими же частями и в те же даты, что и на брокерский счёт;

- в течение года вывели 8 360 рублей, такими же частями и в те же даты, что и с брокерского счёта.

В этом случае в конце года на вашем депозите было бы 646 751 рубль.

При отслеживании динамики портфеля по годам желательно сравнивать «Чистую доходность» портфеля с Индексом Мосбиржи. Об этом читайте в статье «Почему стоит ориентироваться на индекс при покупке акций».

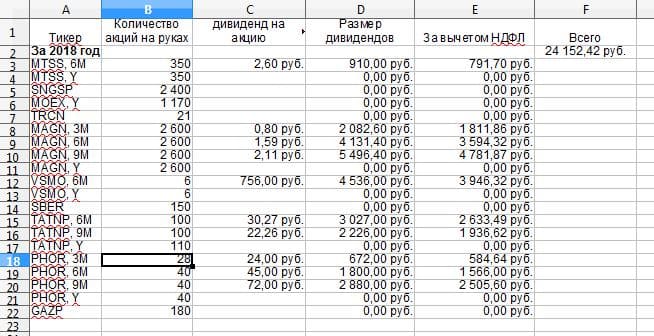

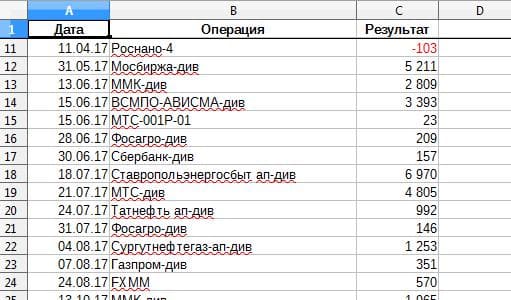

4. Учёт дивидендов и купонов

Если ваш инвестиционный подход ориентирован на получение дивидендов и купонов, то важно отслеживать суммарные дивидендные и купонные выплаты по итогам того или иного года.

Биржевые тикеры акций и обозначения 3М, 6M, 9M, Y используются для краткости. Если дивиденды пока не известны, например, по акциям «Газпрома», в таблице стоят нули.

5. Сделки с ценными бумагами

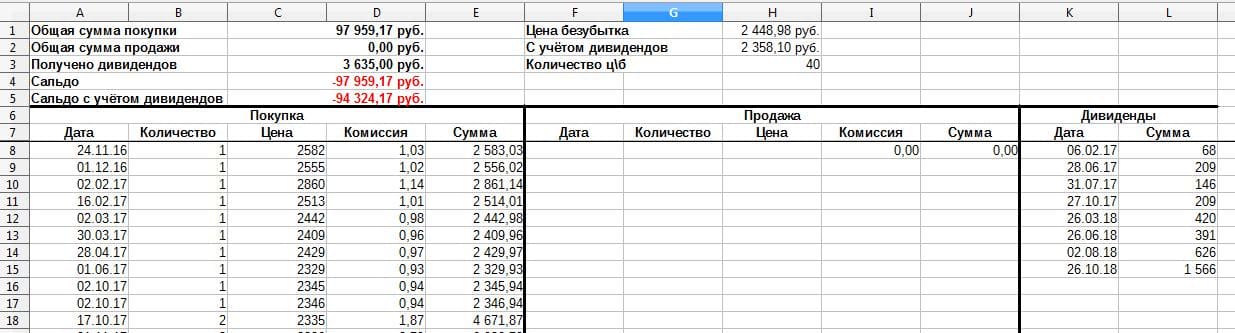

Учёт сделок показан на примере акций «ФосАгро». «Сумма покупки» и «Сумма продажи» учитывают комиссии брокера. «Сальдо» определяется как разница между суммой продажи ценных бумаг и суммой покупки. В нашем примере ни одна акция не продавалась, поэтому сальдо отрицательное. Если текущая стоимость акций будет выше 98 тысяч рублей, то при продаже акций и закрытии позиции будет прибыль. Если в финансовом результате учитывать полученные дивиденды, то для получения прибыли нужно продать акции дороже, чем за 94 325 рублей. «Цена безубытка» определяется как отношение сальдо, взятого со знаком «—», к количеству акций в портфеле. «Цена безубытка с учётом» дивидендов определяется аналогично, только в расчётах используется «Сальдо с учётом дивидендов». «Количество цб» рассчитывается автоматически на основании содержимого столбцов «Количество» в разделах «Покупка» и «Продажа».

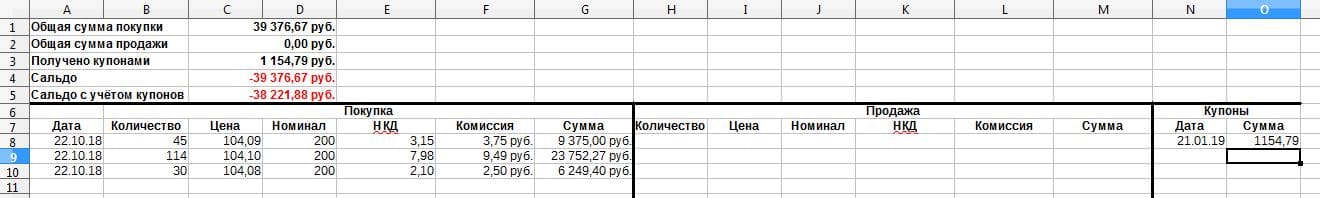

Для облигаций учёт будет аналогичным, но с учётом НКД и номинала при покупке и продаже.

На каждую позицию в вашем портфеле следует завести соответствующий лист в книге Excel. Поскольку позиций в вашем портфеле может быть много, то будет лучше вынести листы со сделками в отдельную книгу. Финансовые результаты сделок можно вести на отдельном листе.

Для большей информативности удобно завести в таблице с финансовыми результатами отдельный столбец, в котором содержится тип дохода: дивиденды, купоны, закрытие позиции. Он будет полезен при составлении сводной таблицы для группировки финансовых результатов, т.к. доступна сумма по каждой категории.

В нашем примере ведётся учёт финансового результата без разделения на типы доходов, поэтому группировка выполнена по годам.

Скачать файл с примером моих таблиц можно по ссылке.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение – вместе мы сделаем «Открытый журнал» ещё лучше!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://journal.tinkoff.ru/investment-report/

Источник https://blog.likecentre.ru/investicii/otchety-dlya-investorov/

Источник https://journal.open-broker.ru/trading/kak-vesti-uchet-sdelok-v-excel/