Содержание

Как купить акции физическому лицу

Инвестирование капитала в акции — один из видов пассивного заработка, суть которого заключается в приобретении долей компаний и предприятий с последующим получением части их прибыли. С другой стороны, эмитенты, привлекая акционеров, обеспечивают себе необходимые финансовые вливания.

Что такое акции?

Акция — вид ценной бумаги, которая свидетельствует о вкладе физического лица в компанию с правом получения доли с ее прибыли. Акционер (владелец акции) также имеет право голоса в процессе решения важных вопросов для компании.

Взамен инвестор получает дивиденды — определенный процент от прибыли предприятия, размер которого прямо пропорционален количеству имеющихся в собственности ценных бумаг: больше акций — выше прибыль. Покупка акций — один из видов инвестирования, который при правильном подходе может принести физическому лицу прибыль, превышающую первоначальные вложения в несколько раз.

Основной способ купли-продажи акций — игра на бирже. Все основные торги проходят на двух из них: Московской и Санкт-Петербургской. Во втором случае можно приобрести акции крупных зарубежных компаний. Для покупки акций на бирже необходимо воспользоваться услугами посредника — брокера.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Первоначальная сумма для входа в сегмент не имеет никакого минимального или максимального порога. Одна компания может выпустить от 2-3 акций до нескольких миллионов. Также многое зависит от масштабов компании: акции крупных предприятий стоят дороже, а небольших или только начинающих свою деятельность — дешевле.

Где купить акции — ТОП-4 популярных способа

Далее будут рассмотрены 4 наиболее популярных способа покупки акций.

На бирже

Чтобы проводить операции с акциями, физическое лицо открывает счет у биржевого брокера. Затем брокер открывает доступ в специальную компьютерную программу (торговый терминал), через которую ведутся торги.

Напрямую у эмитента

Для покупки акций в обход биржи необходимо связаться с компанией, которая их выпускает. В некоторых случаях объявления о продаже акций размещаются на специализированных сайтах и форумах в интернете. При покупке активов на бирже инвестор получает гарантии того, что другая сторона исполнит условия сделки. Приобретая акции напрямую, инвестор по всем своим рискам отвечает самостоятельно.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В банковской организации

Покупка акций предприятий доступна клиентам большинства крупных российских банков. В ряде случаев это можно сделать в мобильном приложении, но с обязательным открытием брокерского счета. После открытия счета его нужно пополнить для совершения интересующей покупки.

У частных инвесторов и компаний

Для этого потребуется найти соответствующее предложение. Частные инвесторы размещают объявления на специализированных интернет-ресурсах, а компании — на своих официальных сайтах. Сделка совершается путем заключения договора с привлечением регистратора и нотариуса.

Как купить акции частному (физическому) лицу — 6 основных этапов

Физическое лицо не может просто прийти на биржу и купить ценные бумаги. Для совершения операций ему необходимо заключить брокерский договор. Поэтапно процедуру покупки можно описать следующим образом:

- — профессиональный участник рынка ценных бумаг, имеющий лицензию ЦБ РФ на свою деятельность, который от имени и по поручению клиента заключает сделки на бирже. Основные критерии выбора брокера:

- Надежность. Потому что если брокер разорится, то как минимум инвестор потеряет время, пока его бумаги будут переведены к другому брокеру, как максимум — все деньги.

- Комиссия. Иногда хочется получить более качественные услуги и многое чего дополнительного, красивое приложение, визит представителя на дом, и так далее. Но на самом деле, инвестиции — это работа за деньги, и стоимость услуг — пожалуй, самый важный фактор.

- Подходящий тарифный план. Если инвестор планирует не спекулировать на рынке целыми днями, а сформировать портфель и получать доход, лишь иногда пересматривая его, то критически важно, чтобы не было платежей при отсутствии сделок.

- Первый тип дает возможность на налоговый вычет в размере в 54 тыс. рублей в год.

- Второй тип освобождает от налога на доходы физических лиц по прибыли, полученной за три года.

- Установка программы для торговли — программы для торговли бывают трех видов:

- Устанавливаемая на компьютер программа — чаще всего, она работает быстрее, это самый надежный вариант.

- Веб страница с разделом для торговли — ничего устанавливать не надо, гарантированная мультиплатформенность. Но цена этим удобствам — потеря скорости. Фактически это торговля через браузер, который не всегда работает идеально.

- Мобильное приложение, устанавливаемое на смартфон или планшет. Это удобно и доступно. Но зачастую, слишком просто — из-за маленького экрана, меньших, чем у большого компьютера, вычислительных возможностей, и так далее.

Торговые программы могут быть как собственными разработками брокеров, так и общепринятый в России вариант — программный комплекс Quick, и компьютерная программа, и мобильное приложение. Хорошая практика — когда брокер предлагает на выбор и то, и то, и свое, и общепринятое.

- Пополнение счета — пополнить брокерский счет можно с любого банковского счета. Но в этом есть одна особенность, которая впоследствии поможет сэкономить немалые деньги. Дело в том, что переводы денег между разными банками, как правило, не бывают бесплатными. Поэтому и для пополнения, и для того, чтобы в будущем забирать прибыль и выводить номинал, лучше всего заключить договор на обслуживание в той же кредитной организации, с которой связан брокер.

- Выбор акций — самый лучший вариант предварительного отбора акций — использование так называемого скрининга акций. Скрининг — это вывод на экран подборки ценных бумаг определенного сегмента в виде таблицы с возможностью их сортировки по различным параметрам, например таким как:

- Название компании

- Биржевой тикер

- Отрасль

- Цена последней сделки

- Изменения за день, неделю, месяц, год

- Дивиденды, дивидендная доходность

- Биржевые коэффициенты, которые иногда называют мультипликатарами, например, EPS, P/E Ratio, и так далее.

Последнее дает возможность выбирать акции, которые потенциально могут быть недооценены или переоценены рынком. Затем следует переходить к анализу компании, исследованию ее отчетности, рынка сбыта продукции и услуг, перспектив бизнеса, и так далее.

- Покупка бумаг — в конце концов, когда акции выбраны, и решение принято, осталось только купить ценные бумаги. Это очень просто сделать через уже установленное торговое приложение — достаточно ввести заявку, указав ценную бумагу, вид сделки — покупка или продажа, количество, цену и подтвердить ввод.

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

- «Яндекс»;

- «Татнефть»;

- «Полюс».

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Последняя рекомендация для тех, кто хочет не просто вложить деньги, проиграть их и забыть о фондовом рынке навсегда. Если инвестор пришел всерьез и надолго, ему следует поступать следующим образом: определить допустимые потери, например, 5% от стоимости ценной бумаги. И поставить так называемые приказы стоп-лосс — распоряжение системе немедленно закрыть позицию, если котировка достигнет этого критического уровня. Почти все программы для торговли ценными бумагами позволяют вводить такие заявки.

Где продать акции — особенности сделки

Если работа ведется через торговый терминал, то продажа акций совершается без прямого взаимодействия с покупателем. Если соответствующее предложение заинтересует инвестора, после продажи акций деньги оседают на брокерском счете. Получить их можно одним из следующих способов: на банковскую карту, на счет, в офисе брокера — через кассу.

Если продажа совершается без услуг брокера, то сделка совершается на основании договора купли-продажи и обращением к регистратору или держателю реестра (эмитенту). Перед заключением соглашения потребуется получить выписку по счету держателя, в которой указывается точное количество акций, находящееся на руках у него в собственности.

Когда покупать и продавать акции

Чтобы инвестиционный портфель приносил хорошую прибыль, нужно грамотно им управлять. Нет никаких универсальных математических формул, помогающих определить, какое количество и каких именно акций нужно включать в портфель: управление инвестициями — это в первую очередь опыт и навыки самого инвестора.

С помощью математики можно найти идеальное соотношение акций в портфеле, но если на рынке случится обвал, изменятся экономические условия в отрасли, резко сменится денежно-кредитная политика, появятся политические и военные слухи и так далее — решение придётся принимать самому инвестору, причём делать это в условиях неопределённости.

Если говорить конкретнее, в рамках грамотного управления инвестиционным портфелем инвестор должен:

- Уметь отличать прибыльные компании от убыточных, успешные — от неустойчивых.

Так выглядит практический алгоритм управления инвестициями. Рассмотрим некоторые пункты немного подробнее.

Когда стоит покупать акции?

Важно понимать, что между ростом цен на акции и ростом чистой прибыли компании есть

Бесплатный видеоурок для начинающих

Когда продавать акции?

Как уже сказано выше, существует два основных критерия продажи акций: появление более привлекательной инвестиции и падение финансовых показателей компании.

Появление более привлекательной инвестиции — тот случай, когда вы купили акции успешной компании, получили некую прибыль, а потом заметили, что акции такой же успешной компании, пусть и из другой отрасли, начали в течение года падать. Вы продаёте акции предыдущей компании — полностью или частично — и покупаете акции новой, сулящие хороший рост.

Это не касается компаний, которые терпят убытки на протяжении многих лет — такие акции покупать ни в коем случае нельзя. Также стоит насторожиться, если компания, которая раньше была успешной, после покупки вами ее акций начала отчитываться об убытках. Возможно, появились проблемы, о которых вы пока не догадываетесь. В этом случае лучше сократить позиции в ней или вовсе продать все купленные акции.

Падение финансовых показателей компании — ситуация, когда компания начинает из квартала в квартал отчитываться с убытками или заявляет о большом убытке, превышающем прибыль прошлого года. Чтобы вовремя узнать о проблеме, инвестор должен ежеквартально отслеживать отчётность компаний. А именно такие показатели, как чистая прибыль, долгосрочный долг, собственный капитал. Также необходимо регулярно изучать график вашей акции. Если перечисленные показатели ухудшаются, а цены на графике падают, значит, пора продавать бумаги. Если цены остаются на прежнем уровне, акции можно пока подержать. Когда они начнут снижаться, и вы увидите, что новых максимумов может и не быть, начинайте продавать бумаги по частям — например, половину позиций сразу, а другую половину — если в отчётности следующих кварталов сохранится негативная динамика.

Примеры покупки и продажи акций

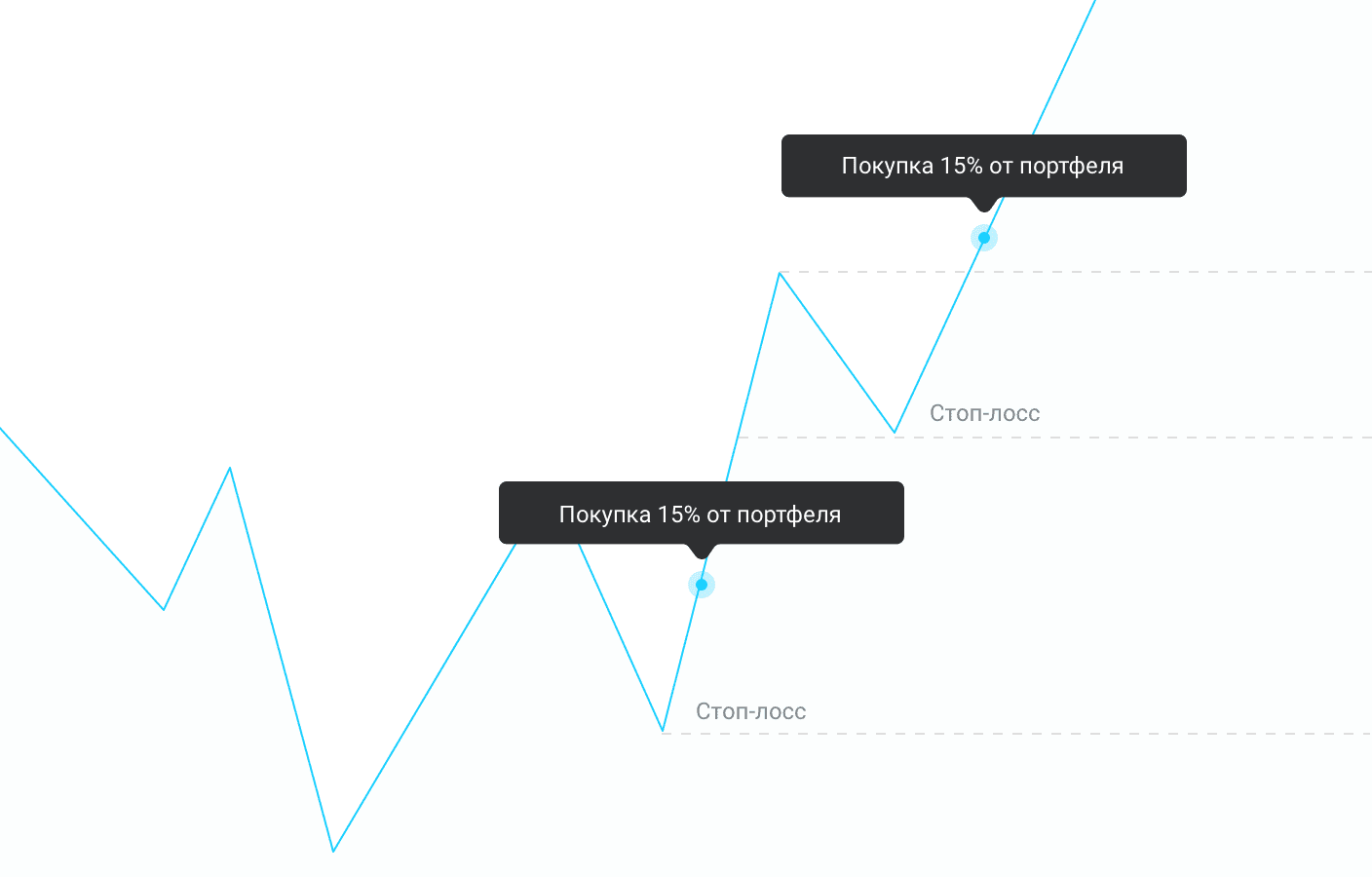

Как вы уже поняли, покупать акции нужно тогда, когда они упадут в цене или находятся в долгом боковике при условии роста чистой прибыли компании. Но как точно определить момент, когда надо покупать акции? Оптимальный вариант — подождать, когда акции упадут более чем на 20-30 % от текущего максимума. Неважно, если это происходит на фоне плохих новостей — главное, чтобы эти новости не вредили компании ни в среднесрочной, ни в долгосрочной перспективе. Покупать лучше на втором минимуме, если он равен или выше самого низкого минимума. После нужно увеличить позицию при пробитии ближайшего самого низкого максимума, когда день закроется выше него. На первом входе рекомендуется инвестировать до 15 % капитала, на втором — докупить ещё 15 %.

В качестве примера возьмём компанию «М.Видео». На фоне роста доллара и негативных явлений в мировой политике акции компании упали с 300 до 125 рублей. Инвестор совершил покупку по средней цене — 144 рубля. За 2014 год компания показала рекордную чистую прибыль, и цена акции поднялась до отметки 270 рублей. То есть прибыль составила около 87,5%.

Этот пример — всего лишь один из вариантов ответа на вопрос, когда нужно покупать акции. Стопроцентно точных правил на бирже не существует, поскольку многое зависит от психологической подготовки самого трейдера.

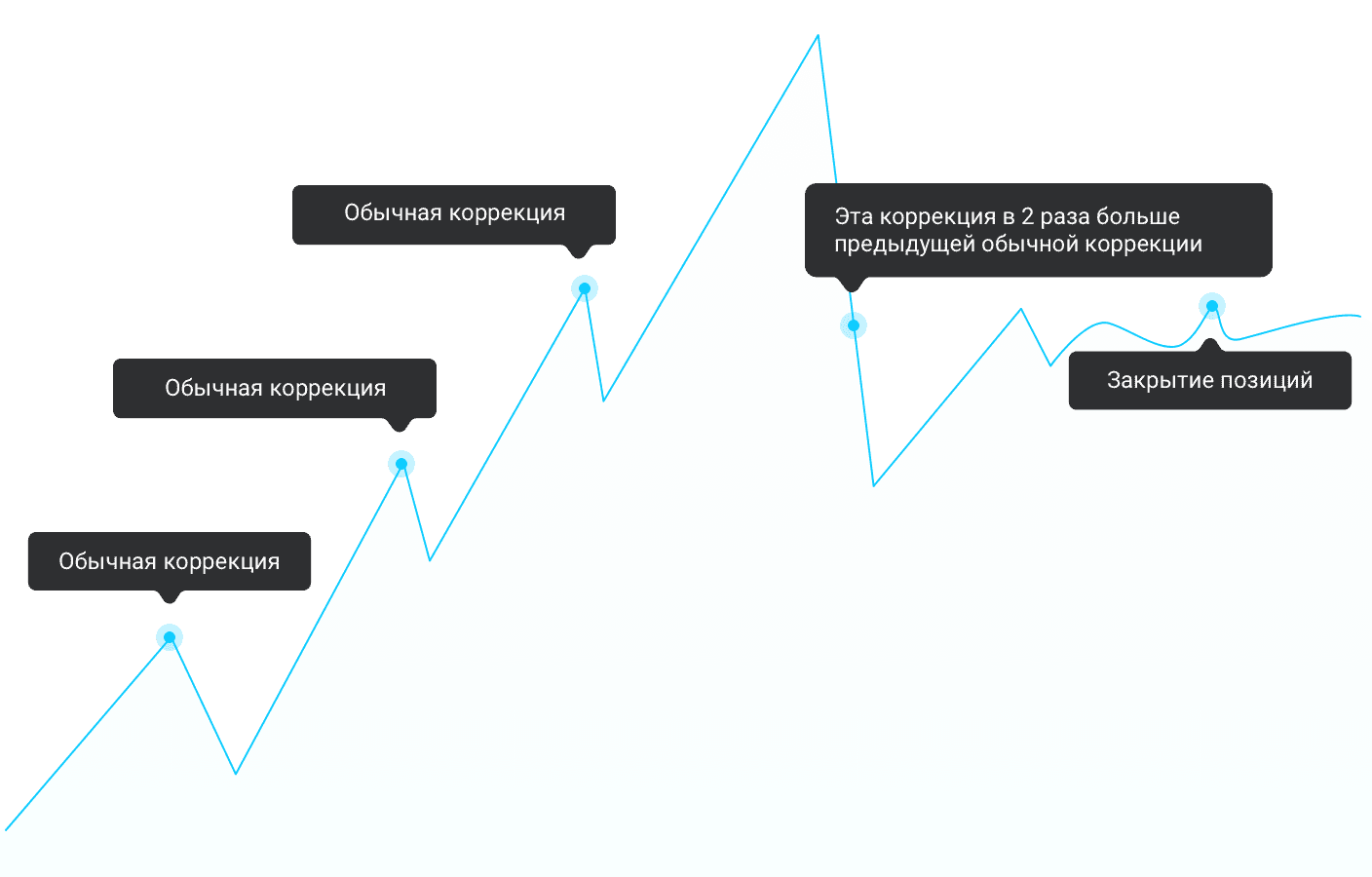

Закрывать позиции, если речь идёт об успешной компании, следует тогда, когда её финансово-экономические показатели начинают падать. Чтобы продать ценные бумаги с прибылью, необходимо тщательно изучить, как развивался растущий тренд вашей акции. Главный нюанс, на который следует обратить внимание, — размер коррекции, произошедшей после очередного роста цен. Как только она окажется в два раза больше, чем все остальные коррекции в среднем, — это сигнал о возможном начале конца растущего тренда. Зафиксировав такую ситуацию, отметьте этот минимум. Но не спешите продавать — скоро возникнет ещё одна попытка роста, и цены начнут штурмовать максимум. Пробоя, скорее всего, не случится, цены развернутся и пойдут вниз. После этого можно продавать свои акции и фиксировать прибыль. Длина коррекции считается по теням свечей, с которых она началась и на которых закончилась.

Следует отметить, что описанный метод наиболее подходит для ситуации, когда тренд продолжается уже довольно долго, имеет хорошие импульсы роста и небольшие коррекции.

Вывод.

В заключение хотим отметить, что не существует универсальных алгоритмов покупки и продажи акций, которые подходят всем без исключения. То, что удобно доверительному управляющему, необязательно подойдёт частному инвестору который торгует самостоятельно. В конечном результате каждый практикующий инвестор должен выработать собственные правила покупки и продажи акций, которые будут эффективно выполнять свою задачу именно для достижения его инвестиционных целей.

Статья подготовлена по материалам книги А. Г. Хачатряна

«Успешные инвестиции на фондовом рынке: как зарабатывать на акциях».

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Источник https://bankiros.ru/wiki/term/kak-kupit-akcii-fiziceskomu-licu

Источник https://journal.open-broker.ru/investments/kogda-pokupat-i-prodavat-akcii/

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/