Содержание

Как купить акции физическому лицу

Инвестирование капитала в акции — один из видов пассивного заработка, суть которого заключается в приобретении долей компаний и предприятий с последующим получением части их прибыли. С другой стороны, эмитенты, привлекая акционеров, обеспечивают себе необходимые финансовые вливания.

Что такое акции?

Акция — вид ценной бумаги, которая свидетельствует о вкладе физического лица в компанию с правом получения доли с ее прибыли. Акционер (владелец акции) также имеет право голоса в процессе решения важных вопросов для компании.

Взамен инвестор получает дивиденды — определенный процент от прибыли предприятия, размер которого прямо пропорционален количеству имеющихся в собственности ценных бумаг: больше акций — выше прибыль. Покупка акций — один из видов инвестирования, который при правильном подходе может принести физическому лицу прибыль, превышающую первоначальные вложения в несколько раз.

Основной способ купли-продажи акций — игра на бирже. Все основные торги проходят на двух из них: Московской и Санкт-Петербургской. Во втором случае можно приобрести акции крупных зарубежных компаний. Для покупки акций на бирже необходимо воспользоваться услугами посредника — брокера.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Первоначальная сумма для входа в сегмент не имеет никакого минимального или максимального порога. Одна компания может выпустить от 2-3 акций до нескольких миллионов. Также многое зависит от масштабов компании: акции крупных предприятий стоят дороже, а небольших или только начинающих свою деятельность — дешевле.

Где купить акции — ТОП-4 популярных способа

Далее будут рассмотрены 4 наиболее популярных способа покупки акций.

На бирже

Чтобы проводить операции с акциями, физическое лицо открывает счет у биржевого брокера. Затем брокер открывает доступ в специальную компьютерную программу (торговый терминал), через которую ведутся торги.

Напрямую у эмитента

Для покупки акций в обход биржи необходимо связаться с компанией, которая их выпускает. В некоторых случаях объявления о продаже акций размещаются на специализированных сайтах и форумах в интернете. При покупке активов на бирже инвестор получает гарантии того, что другая сторона исполнит условия сделки. Приобретая акции напрямую, инвестор по всем своим рискам отвечает самостоятельно.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В банковской организации

Покупка акций предприятий доступна клиентам большинства крупных российских банков. В ряде случаев это можно сделать в мобильном приложении, но с обязательным открытием брокерского счета. После открытия счета его нужно пополнить для совершения интересующей покупки.

У частных инвесторов и компаний

Для этого потребуется найти соответствующее предложение. Частные инвесторы размещают объявления на специализированных интернет-ресурсах, а компании — на своих официальных сайтах. Сделка совершается путем заключения договора с привлечением регистратора и нотариуса.

Как купить акции частному (физическому) лицу — 6 основных этапов

Физическое лицо не может просто прийти на биржу и купить ценные бумаги. Для совершения операций ему необходимо заключить брокерский договор. Поэтапно процедуру покупки можно описать следующим образом:

-

— профессиональный участник рынка ценных бумаг, имеющий лицензию ЦБ РФ на свою деятельность, который от имени и по поручению клиента заключает сделки на бирже. Основные критерии выбора брокера:

- Надежность. Потому что если брокер разорится, то как минимум инвестор потеряет время, пока его бумаги будут переведены к другому брокеру, как максимум — все деньги.

- Комиссия. Иногда хочется получить более качественные услуги и многое чего дополнительного, красивое приложение, визит представителя на дом, и так далее. Но на самом деле, инвестиции — это работа за деньги, и стоимость услуг — пожалуй, самый важный фактор.

- Подходящий тарифный план. Если инвестор планирует не спекулировать на рынке целыми днями, а сформировать портфель и получать доход, лишь иногда пересматривая его, то критически важно, чтобы не было платежей при отсутствии сделок.

- Первый тип дает возможность на налоговый вычет в размере в 54 тыс. рублей в год.

- Второй тип освобождает от налога на доходы физических лиц по прибыли, полученной за три года.

- Установка программы для торговли — программы для торговли бывают трех видов:

- Устанавливаемая на компьютер программа — чаще всего, она работает быстрее, это самый надежный вариант.

- Веб страница с разделом для торговли — ничего устанавливать не надо, гарантированная мультиплатформенность. Но цена этим удобствам — потеря скорости. Фактически это торговля через браузер, который не всегда работает идеально.

- Мобильное приложение, устанавливаемое на смартфон или планшет. Это удобно и доступно. Но зачастую, слишком просто — из-за маленького экрана, меньших, чем у большого компьютера, вычислительных возможностей, и так далее.

Торговые программы могут быть как собственными разработками брокеров, так и общепринятый в России вариант — программный комплекс Quick, и компьютерная программа, и мобильное приложение. Хорошая практика — когда брокер предлагает на выбор и то, и то, и свое, и общепринятое.

- Пополнение счета — пополнить брокерский счет можно с любого банковского счета. Но в этом есть одна особенность, которая впоследствии поможет сэкономить немалые деньги. Дело в том, что переводы денег между разными банками, как правило, не бывают бесплатными. Поэтому и для пополнения, и для того, чтобы в будущем забирать прибыль и выводить номинал, лучше всего заключить договор на обслуживание в той же кредитной организации, с которой связан брокер.

- Выбор акций — самый лучший вариант предварительного отбора акций — использование так называемого скрининга акций. Скрининг — это вывод на экран подборки ценных бумаг определенного сегмента в виде таблицы с возможностью их сортировки по различным параметрам, например таким как:

- Название компании

- Биржевой тикер

- Отрасль

- Цена последней сделки

- Изменения за день, неделю, месяц, год

- Дивиденды, дивидендная доходность

- Биржевые коэффициенты, которые иногда называют мультипликатарами, например, EPS, P/E Ratio, и так далее.

Последнее дает возможность выбирать акции, которые потенциально могут быть недооценены или переоценены рынком. Затем следует переходить к анализу компании, исследованию ее отчетности, рынка сбыта продукции и услуг, перспектив бизнеса, и так далее.

- Покупка бумаг — в конце концов, когда акции выбраны, и решение принято, осталось только купить ценные бумаги. Это очень просто сделать через уже установленное торговое приложение — достаточно ввести заявку, указав ценную бумагу, вид сделки — покупка или продажа, количество, цену и подтвердить ввод.

- Выбрать брокера.

- Открыть счет.

- Ввести на счет деньги.

- Определиться с эмитентами, которые будут входить в инвестиционный портфель, самостоятельно или с помощью управляющего.

- Купить акции выбранных компаний.

- ведет учет полученных от клиента денежных средств на счете;

- регистрирует физическое лицо на биржах, где тот будет вести торговлю;

- предоставляет информацию о торгах, актуальных котировках и других важных новостях;

- сдает налоговую отчетность по клиентам.

- обязательное наличие лицензии на осуществление брокерской деятельности (лицензия на такой вид деятельности выдается бессрочно ЦБ РФ, лишить ее также может главный регулятор);

- рейтинг со стабильным прогнозом (обращать внимание на брокеров с рейтингами от одного из известных международных рейтинговых агентств — Standard & Poor’s, Moody’s или Fitch Ratings, которые задают стандарты для оценки финансовых показателей инвестиционных компаний или банков);

- не высокие тарифы;

- размер минимального стартового депозита (одни брокеры позволяют начать торговлю с минимальными вложениями, другие – ориентированы на инвесторов с большими капиталами от 1 млн рублей и выше);

- наличие мобильного приложения;

- наличие программ доверительного управления (тем клиентам, которые не готовы сами вникать в тонкости биржевой торговли предоставляется управляющий, который формирует инвестиционный портфель с учетом рисков и пожеланий клиента);

- доступ ко всем международным торговым площадкам (такое предлагают не все брокеры, обычно ограничиваются российскими);

- дистанционное открытие счета;

- наличие программа обучения и консультирования (чем больше брокер заинтересован у успешной торговли клиентов, тем больше вариантов обучения предлагает, многие из которых могут быть бесплатными или условно-платными – при пополнении счета на определенную сумму, открывается доступ к дополнительным обучающим материалам).

- БКС. Один из старейших брокеров. Образует целую финансовую корпорацию: банк, брокер и депозитарий. Разработал собственную платформу с большим количеством бесплатного материала для обучения основам торговли на фондовых рынках (Инвестиции101).

- Сбербанк. Заслуженно пользуется доверием клиентов, как самая стабильная и крупная финансовая организация в стране. Сам банк выступает брокером.

- ВТБ. Также является одновременно банком. Один из крупнейших и системообразующих в стране.

- Открытие брокер. Еще одна старейшая компания, которая работает более 20 лет.

- Финам. Предлагает своим клиентам полный спектр услуг по торговле: брокер, депозитарий и банк. Большое количество обучающего материала в свободном доступе.

- КИТ Финанс Брокер. Ведет деятельность с 2000 года.

- Тинькоф инвестиции. Довольно молодая компания, активно набирающая обороты. По количеству привлеченных клиентов входит в лидеры сегмента.

- общая стоимость всех ценных бумаг, находящихся во владении составляет более 6 млн рублей;

- есть наличные денежные средства на общую сумму 6 млн рублей;

- есть опыт торговли ценными бумагами от 2 лет (при работе с квалифицированным инвестором) или от 3 лет при работе с организацией, не имеющей статуса;

- количество совершенных сделок за последний месяц не менее одной. И не менее 10 за квартал (при этом объем совершенных сделок не менее 6 млн рублей);

- высшее экономическое образование (в аккредитованном вузе) или аттестат специалиста финансового рынка (типы аттестатов перечислены в Указании ЦБ РФ №3629-У, это, например, сертификат ФСФР).

- Fidelity. Одна из крупнейших компаний в мире, основанная в 1946 году.

- Interactive Brokers. Один из известнейших американских брокеров, пользуется заслуженной популярностью у многих российских трейдеров.

- E*Trade. Еще одна авторитетная американская торговая площадка, существующая с 1982 года.

- TD Ameritrade.

- Charles Schwab.

- Какая ликвидность у акций, чем она выше, тем лучше;

- Какой рост прогнозируется по акции. Подобные аналитические обзоры регулярно делаются аналитиками известных брокерских компаний. Важно приобрести акции в нужный момент – когда цена находится на минимуме или в зоне коррекции с ожиданием дальнейшего роста.

- Познакомиться с бизнесом компании, выпускающей акции. Понять его перспективы и потенциал роста, изучить бухгалтерскую отчетность.

- Провести анализ компании-эмитента (в сравнении с конкурентами) с использованием специальных производных финансовых показателей – мультипликаторов (самые важные среди них):

- P/E показывает отношение капитализации компании к чистой прибыли (отношение стоимости одной акции к прибыли по этой акции). Считается, чем ниже показатель, тем лучше. По нашему рынку значение в районе 6 – это хороший показатель и к компании стоит присмотреться, для американского – ниже 25. Нельзя использовать для анализа работы компаний с отрицательным балансом.

- P/S – отношение текущей цены компании к ее годовой выручке. Значение 2 – это норма, ниже 1 – это отлично.

- EV/EBITDA показывает способность эмитента оплачивать текущие кредиты. Чем показатель ниже, тем лучше.

- ROE показывает рентабельность собственного капитала компании без заемных средств. Чем выше, тем лучше – считается, что показатель должен быть выше ставки среднегодовой ставки по облигациям иначе нет смысла вкладываться в акции подобной компании.

- ROA – отношение совокупного капитала компании (с учетом кредитных обязательств) к полученной прибыли, показывает насколько результативно компания используется имеющие активы. Чем выше показатель, тем лучше для эмитента.

- D/E покажет отношение собственного капитала компании к заемному. Оптимальное значение для финансово устойчивых компаний 1-1,5.

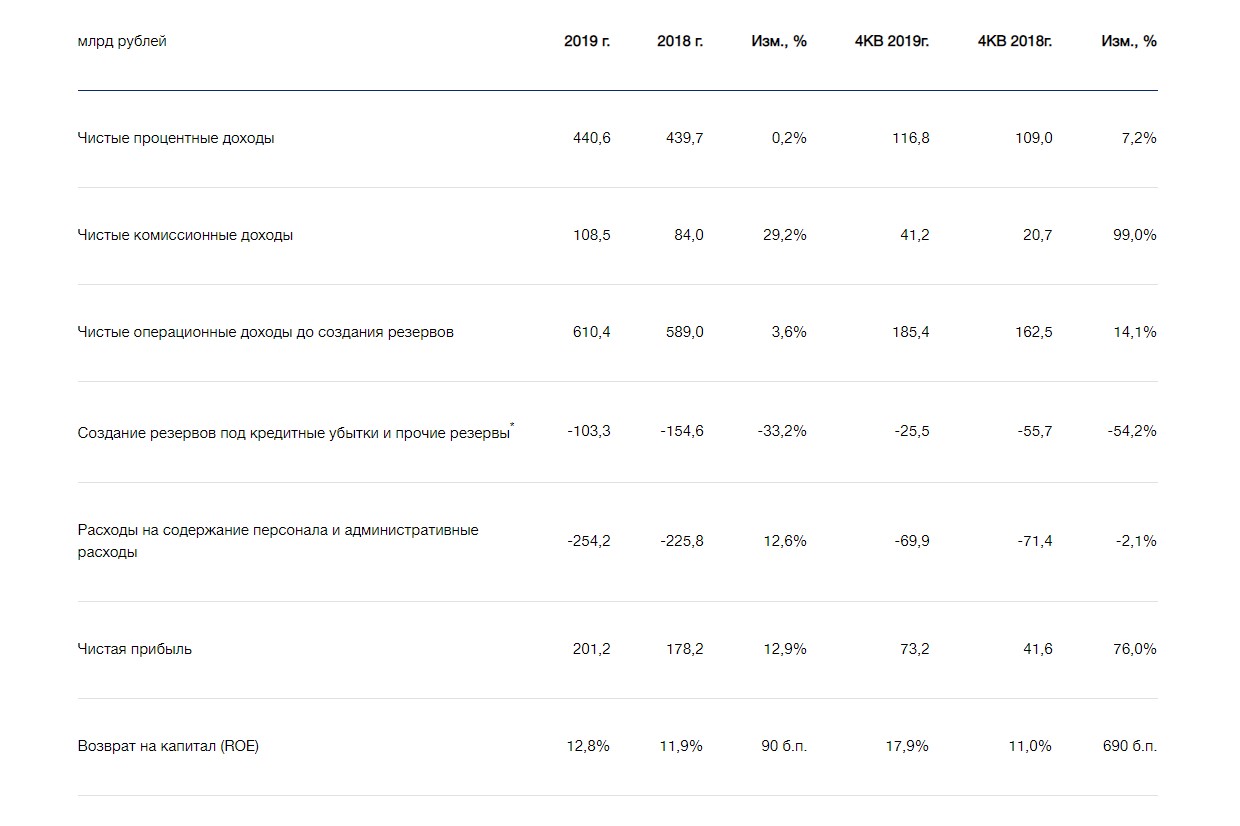

- чистые процентные доходы (ЧПД) — 440,6 млрд руб.;

- чистые комиссионные доходы (ЧКД) — 108,5 млрд руб.;

- чистые операционные доходы до создания резервов — 610,4 млрд руб.

- в виде дивидендов;

- за счёт разницы стоимости при покупке и продаже.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Последняя рекомендация для тех, кто хочет не просто вложить деньги, проиграть их и забыть о фондовом рынке навсегда. Если инвестор пришел всерьез и надолго, ему следует поступать следующим образом: определить допустимые потери, например, 5% от стоимости ценной бумаги. И поставить так называемые приказы стоп-лосс — распоряжение системе немедленно закрыть позицию, если котировка достигнет этого критического уровня. Почти все программы для торговли ценными бумагами позволяют вводить такие заявки.

Где продать акции — особенности сделки

Если работа ведется через торговый терминал, то продажа акций совершается без прямого взаимодействия с покупателем. Если соответствующее предложение заинтересует инвестора, после продажи акций деньги оседают на брокерском счете. Получить их можно одним из следующих способов: на банковскую карту, на счет, в офисе брокера — через кассу.

Если продажа совершается без услуг брокера, то сделка совершается на основании договора купли-продажи и обращением к регистратору или держателю реестра (эмитенту). Перед заключением соглашения потребуется получить выписку по счету держателя, в которой указывается точное количество акций, находящееся на руках у него в собственности.

Покупка акций на бирже: Где они хранятся, Сколько стоят и Что такое КИ?

Согласно американской статистике 90% богатейших людей в мире, так или иначе имеют отношение к торговле на фондовых рынках. Капитал миллиардеров в той или иной степени задействован в ежедневных торгах. Фондовый рынок – это место безграничных возможностей для заработка.

Акции присутствуют в портфеле каждого трейдера. Они относятся к инвестиционным инструментам с высокой категорией рисков, поэтому торговать следует при наличии должной теоретической подготовки и достаточного опыта. Доходность ликвидных акций американских или российских компаний составляет до 50-100% годовых. Самыми ликвидными считаются акции, торгуемые на американских фондовых площадках.

Как купить акции, или с чего начать работу на фондовом рынке?

Купить акции или облигации компании физическое лицо может только на специализированной для такой торговли площадке – бирже, где ведется торговля инвестиционными инструментами любого типа.

Прямой доступ к биржевой площадке для физического лица закрыт. Получить возможность участвовать в торгах допускается через брокера, который выступает посредником. Перед покупкой акции инвестор выполняет следующие действия:

Для осуществления брокерской деятельности финучреждениям необходимо иметь лицензию. Часто брокерами выступают банки, иногда специально образованная для таких целей компания – управляющая или инвестиционная. Основные функции, выполняемые брокерскими компаниями:

На сайте о фондовом рынке, акциях и других финансовых активах — Stolf, приводится понятная и простая инструкция, как можно купить акции — https://stolf.today/kak-kupit-akcii.html. Именно этим материалом мы были вдохновлены. Если перефразировать, то перейдем к выбору брокера.

Как выбрать брокера для торговли на бирже?

Брокер является финансовым партнером. Сотрудничество с ним должно приносить клиенту положительные эмоции и минимум сложностей. Выбор брокера можно осуществлять по таким параметрам:

Важно. Самые ликвидные акции торгуются на международных площадках: американских биржах, европейских или азиатских. Доходность по акциям американских крупных корпораций доходит до 70-100% годовых. По статистике, объемы российских торгов составляют лишь около 1% от мирового. Поэтому реальные капиталы и доходы находятся за пределами нашей страны.

Другим вариантом выбора брокера считается анализ статистики Московской Биржи по количеству капитала, находящегося в обороте у посредника. На основании анализа общих финансовых показателей, выделяются следующие управляющие компании, предоставляющие максимальные возможности своим клиентам для работы на фондовом рынке:

При открытии брокерского счета следует обратить внимание на ИИС и дополнительные льготы, которые он предоставляет клиентам.

Важно. Большинство брокеров в России предоставляют доступ к работе на любых площадках: российских и международных. Для работы с американскими акциями (и другими активами) по российскому законодательству введено ограничение. Физическое лицо должно обладать статусом квалифицированного инвестора для доступа к любым инструментам, обращающимся на международных фондовых рынках. Получить предлагается у каждого брокера, с выполнением одного из обязательных условий.

Статус квалифицированного инвестора: условия получения и для чего необходим

Получение статуса квалифицированного инвестора (КИ) проходит через сертификацию. Статус подтверждается уполномоченным юридическим лицом: брокером, управляющей компанией.

КИ может торговать ценными бумагами и другими инвестпродуктами, которые не доступны обычному инвестору и находятся в обращении за пределами России: на международных финансовых площадках. Требования, которым необходимо соответствовать прописаны в Федеральном Законе «О рынке ценных бумаг» №39-ФЗ, в статье 51.2. Для прохождения сертификации инвестор должен выполнить одно из предложенных законом условий:

У каждого брокера существует определенных набор активов, к которым инвестор получает доступ при получении статуса КИ. Об этих инструментах следует уточнять заранее.

Иностранные брокеры — вариант торговли американскими акциями без статуса КИ

Одним из вариантов торговли с иностранными активами без получения статуса квалифицированного инвестора считается открытие счета у зарубежных брокеров. Самыми авторитетными считаются:

Помимо отсутствия необходимости получения статуса КИ есть другие преимущества работы на американских площадках, среди которых: налог на дивиденды 13% (вместо 30%, которые удерживаются российскими биржами при торговле американскими акциями), огромное количество инструментов, в частности ETF.

Важно. Не все иностранные брокеры готовы открывать счета нерезидентам. Также у многих установлен минимальный порог инвестирования при открытии счета – от 10 тысяч долларов.

Где хранятся приобретенные инвестором акции?

При открытии брокерского счета клиенту, одновременно открывается другой счет для специальных операций. Депозитарный счет, который ведет учет всех купленных ценных бумаг на бирже. Депозитарными счетами ведает депозитарий – отдельная организация, занимающаяся регистрацией и учетом размещенных акций. Крупные брокеры имеют свой депозитарий – так удобнее.

Помимо специализированных депозитариев, работающих при конкретном брокере, существует некоммерческая организация – «Национальный расчетный депозитарий». Он контролирует учет всех ценных бумаг, размещенных в частных депозитариях брокеров и их работу.

Важно. При переходе к другому брокеру, все приобретенные активы, размещенные в депозитарии, по заявлению переносятся на хранение к новому брокеру и депозитарию. Если брокер и депозитарий – это одно лицо, то заявление пишется брокеру. Если брокер пользуется услугами сторонней компании по обслуживанию депозитарных счетов, заявление следует писать регистратору или привлечь к этому нового брокера.

Сколько нужно денег для покупки акций?

Акции выпускаются разными компаниями, которые отличаются размерами капитала и оборотов.

Торговля акциями на зарубежных площадках дает безграничные возможности. Ликвидность акций американских компаний достаточно высокая, чтобы на покупке акций мог заработать любой инвестор с любым размером капитала. Стоимость акций также различная: есть варианты за 10 долларов, а есть более дорогие бумаги, цена за 1 акцию которых доходит от 1 тысячи до нескольких тысяч долларов.

Например, акции Freeport-McMoRan Inc. – компании, занимающейся производством меди и являющейся одной из крупнейших компаний по производству золота, в августе 2019 года стоили в районе 9 долларов, в августе 2020 года их цена составляет 15 долларов. Годовая доходность около 72%.

Так, акции компании AMD – американская транснациональная компания, занимающаяся производством микропроцессоров, разработкой технологий для компьютеров, в августе 2019 торговалась за 29-34 долларов за 1 акцию. В августе 2020 года стоимость одной акции уже 81-85 долларов. Доходность актива за год около 170%.

Одна из самых известных компаний Apple в августе 2020 года торгуется в районе 500 долларов, что выше на 139% по сравнению с ценой августа 2019 года – в районе 200 долларов за акцию.

Еще одна известная российскому пользователю компания Adobe, показала доходность по акциям 80% за последние 12 месяцев: стоимость акций с августа 2019 года в размере 270-285 долларов поднялась до 516 дол. в августе 2020 года. За последние пять лет доходность составила 442% годовых (с цены 70-80 долларов в августе 2015 до 516 дол. в 2020 году).

Важно. Работа с акциями предполагает долгосрочную торговлю. Максимальную доходность активы показывают за несколько лет (от 12 месяцев и более). Однако, предыдущая доходность не гарантирует получения прибыли в будущем.

Как зарабатывать на акциях: выбор компании-эмитента и особенности торговли акциями

Для того, чтобы выбрать акции, с которыми трейдер начнет работу на фондовом рынке, нужно определиться компанией. Прогнозируемая доходность акций напрямую зависит от финансовых показателей компании, являющейся эмитентом. Общие правила для выбора следующие:

Формировать инвестиционный портфель следует по принципу диверсификации – одному из главных правил при торговле финансовыми активами, в частности, теми, которые отличаются высокой волатильностью. Акции к ним относятся, поскольку могут сильно реагировать на внешнеэкономические факторы. С учетом этого следует выбирать акции разных эмитентов, из разных отраслей, показывающих различную динамику. Не вкладываться в акции из одного сегмента рыночного сектора. В случае негативных событий, все акции могут резко снизиться и привести к потере депозита. В то время как если часть портфеля была вложена в другую отрасль – реакция оказалась бы менее сильной или вообще отсутствовала.

Важно. Анализ компании с помощью мультипликаторов помогает выявить недооцененные компании, которые в ближайшей перспективе могут принести высокую доходность владельцу. Или, наоборот, показать сигналы для приближающегося падения стоимости активов. Как говорит один из самых богатых людей мира (и успешных трейдеров) Уоррен Баффет вкладывать деньги следует в акции тех компаний, в бизнесе которых инвестор разбирается. Анализ эмитента по главным финансовым показателям обязателен для успешной торговли. Но не является основополагающим и универсальным.

Заключение

Грамотный выбор компании-эмитента делает покупку акций перспективной для получения прибыли.

Для того, чтобы купить акции и заработать на этой сделке, важно грамотно выбрать брокера, торговую стратегию, проанализировать наиболее подходящие варианты компаний-эмитентов. Определиться с инвестиционной стратегией и сроком, на который совершаются сделки. Покупка акций – это долгосрочные инвестиции, которые позволяют зарабатывать не только на повышении стоимости цены актива, но и на получении регулярно выплачиваемых дивидендов.

Эксперты рекомендуют распределить свой портфель равномерно между инструментами с различной доходностью и уровнем волатильности. Так, чтобы волатильные активы, были уравновешены присутствием в портфеле консервативных. Последние помогают пережить инвестору «просадку» в случае сильных ценовых движений из-за различных внешних или внутренних экономических событий.

Как купить акции «ВТБ» частному лицу

«ВТБ» — крупнейшая финансовая группа, занимающая лидирующие позиции в банковском секторе России. В её состав входит более двадцати финансовых и кредитных компаний, деятельность которых охватывает все рыночные сегменты банковских услуг. Банк «ВТБ» занимается выпуском и обслуживанием карт, предоставляет потребительское и ипотечное кредитование, предлагает вклады и многие другие услуги. В России он занимает первое место по размеру уставного капитала и второе по величине активов. Сеть филиалов, насчитывающая 1 086 офисов, рассредоточена по 75 субъектам РФ. В начале 2018 г. к компании присоединился дочерний банк «ВТБ24».

Контрольный пакет акций финансовой группы (60,9%) принадлежит государству, а остальная часть — владельцам глобальных депозитарных расписок и миноритарным акционерам.

Заслуженная репутация и устойчивые позиции «ВТБ» делают акции компании привлекательным инструментом для инвестирования. В этой статье мы расскажем, как и где купить акции «ВТБ» физическому лицу, какова их цена и на что ещё нужно обратить внимание.

Финансовые показатели

Перед тем как купить акции, первым делом необходимо ознакомиться с финансовыми показателями «ВТБ». Приведём основные финансовые и операционные результаты «ВТБ» по МСФО (международные стандарты финансовой отчётности) за 2019 г.

Доход компании делится на:

ЧПД по итогам 2019 г. составили 440,6 млрд руб., что на 0,2% больше по сравнению с 2018 г. ЧКД показали хороший рост — 29,2% и составили 108,5 млрд руб.

Чистая прибыль «ВТБ» в 2019 г. выросла на 12,9% и составила 201,2 млрд руб.

Как купить акции «ВТБ» физическому лицу: инструкция

Получать доход от акций можно двумя способами:

В обоих случаях с прибыли вычитается налог в размере 13%. Брокер, через которого открываются сделки, выступает налоговым агентом. Т. е. частному лицу нет необходимости заполнять декларацию и подавать её в налоговую службу — этим занимается брокер.

Рис. 2. Дневной график акций VTB (VTBR) за период с 01.08.2019 г. по 10.03.2020 г. Источник: ru.investing.com

Чтобы купить акции «ВТБ» и получать дивиденды, необходимо открыть брокерский счёт — это можно сделать онлайн, не выходя из дома. По ссылке вы найдёте подробную инструкцию.

Для совершения сделок можно воспользоваться как личным кабинетом, так и торговыми терминалами. Также можно скачать приложение «Открытие Брокер» из AppStore или Google Play и совершать те же самые операции на вашем смартфоне.

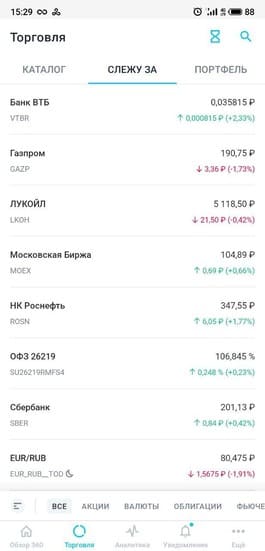

Ниже мы расскажем, как купить акции через приложение.

1. Зайти в приложение.

2. Перейти в раздел «Торговля».

3. Найти акции компании «ВТБ» через поиск по тикеру VTBR.

4. На вкладке инструмента доступны графики котировок за различные периоды, а также информация об инструменте: цена, объём торгов и размер лота.

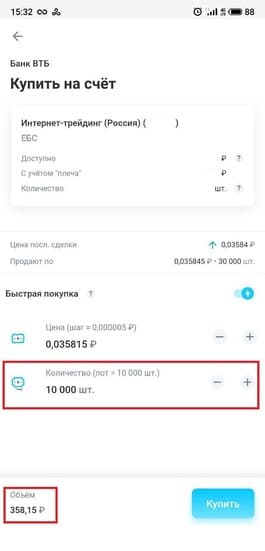

5. Нажать «Купить», ввести торговый пароль (если установлен) и перейти к оформлению сделки.

Акции можно приобрести по рыночной цене или по той, которую желает инвестор. Во втором случае необходимо указать цену покупки, и сделка будет совершена не сразу, а когда стоимость бумаги достигнет указанных значений.

При долгосрочном инвестировании с целью получения дивидендов нет необходимости отслеживать небольшие колебания котировок. Сделку можно совершить по рыночной цене. Для этого выберите пункт «Быстрая покупка».

6. Указать нужное количество акций. Ценные бумаги «ВТБ» торгуются целыми лотами по 10 000 шт., а значит, приобрести можно минимум один лот либо кратное количество — 20 000 шт., 30 000 шт. и т. д. Стоимость сделки рассчитывается сразу.

7. Снова нажать «Купить» и подтвердить покупку.

При возникновении каких-либо вопросов о торговле на бирже можно заполнить форму обратной связи в приложении или на сайте «Открытие Брокер», и с вами свяжутся специалисты.

Перспективность вложений в компанию

Акции «ВТБ» — это акции первого эшелона, одни из наиболее ликвидных ценных бумаг. Чистая прибыль компании за последний год возросла на 12,9% и составила 201,2 млрд руб. Согласно новой стратегии развития на ближайшие годы, которая была презентована «ВТБ» весной 2019 г., на выплату держателям акций компания направит 50% чистой прибыли. По мнению аналитиков, рост уровня дивидендных выплат способен ликвидировать недооценку активов.

Новая стратегия развития предполагает к 2022 г. выйти на прибыль, равную более 300 млрд руб. в год.

Что важно знать перед покупкой

Разобравшись, как и где купить акции «ВТБ», обратите внимание и на следующие аспекты.

-

Комиссия. При совершении сделки следует учитывать, что биржа и брокер взимают в свою пользу комиссию. Величина комиссии брокера зависит от конкретного тарифа, поэтому ещё на начальном этапе важно подобрать максимально выгодный тариф по приемлемой цене. Кроме того, учёт комиссии позволит рассчитать необходимую сумму депозита.

-

зарегистрированным в реестре номинальному держателю и доверительному управляющему — не позднее десяти дней с даты, на которую определяются имеющие право на выплату лица;

Приобретая ценные бумаги компании, имеющей единую стратегию развития и бренд, вы становитесь обладателем голубых фишек с большим потенциалом для роста. Чтобы как можно выгоднее купить акции «ВТБ», прямо сейчас подайте заявку через сервисы «Открытие Брокер» и станьте акционером одной из крупнейших финансовых компаний России.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://bankiros.ru/wiki/term/kak-kupit-akcii-fiziceskomu-licu

Источник https://www.klerk.ru/materials/2020-08-31/pokupka-akcii-na-birzhe-gde-oni-khranyatsya-skolko-stoyat-i-chto-takoe-ki/

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-vtb-chastnomu-licu/