Блог компании Тинькофф Инвестиции | Стоит ли инвестировать в китайский фондовый рынок? Топ-5 акций китайских компаний

Фондовый рынок Китая по своей величине является вторым в мире после американского. Он был основан более 100 лет назад (фондовому рынку США более 200 лет). На материковой части Китая существует две фондовые биржи: Шанхайская и Шэньчжэньская. Согласнонедавним оценкам Bloomberg, рыночная капитализация всех акций, торгуемых на китайских фондовых биржах составляет более $10 трлн. Это является рекордным значением после обвала китайского фондового рынка в 2015 году. При этом, такая совокупная капитализация все равно примерно в четыре раза меньше, чем на биржах в США.

Помимо Шанхайской и Шэньчжэньской бирж, есть также фондовая биржа в Гонконге. Однако, Гонконг имеет практически полную экономическую и политическую независимость от материкового Китая.

После обвала в 2015 году, который по большому счету произошел по причине нескольких обстоятельств (“перегрев экономики”, спекулятивное давление), фондовый рынок Поднебесной многими инвесторами воспринимался почти как лотерея. Рыночная волатильность китайского фондового рынка поражала многих опытных участников рынка ценных бумаг. Безумные ценовые колебания были вызваны, в первую очередь, огромным влиянием крупных китайских частных инвесторов, которые еще 5 лет назад владели практически половиной китайского рынка капитала. Сейчас ситуация кардинальным образом изменилась, о чем свидетельствуют официальные статистические данные.

Согласно недавним оценкам, институциональным инвесторам принадлежит порядка 70% всех китайских акций, которые находятся в свободном обращении. Иностранным инвесторам принадлежит примерно 5%. Доля китайских частных инвесторов существенно сократилась и сейчас составляет немногим больше 20%. Это помогло существенно сократить ценовые манипуляции и уменьшить рыночную волатильность. Институциональные инвесторы гораздо более профессиональны в анализе фундаментальных ценностей компаний, руководствуются в первую очередь логикой и обоснованными умозаключениями, чем эмоциями и азартом.

Несмотря на то, что рыночная капитализация китайского рынка капитала превышает $10 трлн, он все еще довольно молод и относится к категории развивающихся. Китай в последнее время прилагает немало усилий на привлечение иностранных инвестиций на свой фондовой рынок. Это важный шаг для развития китайского рынка капитала.

Экономическая ситуация в Китае

В последние годы мы наблюдаем замедление темпов ежегодного роста ВВП Китая. Однако экономика Поднебесной все еще растет относительно высокими темпами. Кроме того, Китай одна из немногих стран, которая по итогам 2-го квартала 2020 года уже смогла показать экономический рост.

Согласно последним данным, представленным правительственной статистикой Китая, рост ВВП в 3-ем квартале 2020 года составил 4,9% по сравнению с прошлым годом.

Ряд экспертов, опрошенных Bloomberg и CNBC, полагают, что китайская экономика сохраняет огромный потенциал роста и может стать крупнейшей в мире в ближайшие годы. Например, такого мнения придерживается глава отдела индексного инвестирования DWS Group Люк Оливер: “У Китая есть большой потенциал роста, он уже завершил V-образное восстановление, а в следующем 2021 году прирост ВВП может составить 8,5% в годовом исчислении. Тем самым, вторая по величине экономика мира представляет “огромные возможности” для инвесторов”.

Риски китайской экономики

По мнению Всемирного банка существуют определенные риски, которые оказывают давление на экономический рост Китая. В первую очередь речь идет о замедлении темпов сокращения числа бедных, что в свое очередь сказывается на более медленном росте доходов домохозяйств. Всемирный банк предполагает, что в 2020 году “вырваться” из нищеты сможет на 8-20 млн людей меньше, чем предполагалось ранее в допандемическом сценарии. Реальные масштабы бедности, а также безработицы в Китае оценить достаточно трудно из-за закрытости статистических данных.

Также следует держать во внимании внешнеполитический дестабилизирующий фактор — это торговая война между США и Китаем. Торговая война в итоге может привести к непредсказуемым последствиям и оказать негативное влияние, в первую очередь, для самих стран-участников: США и Китая.

Всемирный банк утверждает, что структурных проблем Китаю удастся избежать, если правительство страны сможет проводить гибкую денежно-кредитную политику, в частности путем снижения рыночных процентных ставок и обеспечения высокой ликвидности.

Кроме того, по мнению Всемирного банка, необходимо, чтобы фискальная политика играла решающую роль в экономическом развитии. Необходимо оказывать поддержку наиболее пострадавшим от влияния пандемии гражданам и сферам бизнеса, а также оказывать стимулирующие меры воздействия на рост внутреннего потребления, который остается слабым.

Как растут в текущем году фондовые индексы Китая?

Китайский фондовый бенчмарк — индекс CSI300, который отслеживает топ 300 акций на рынках материкового Китая (биржи Шанхая и Шэньчжэня) в текущем году продемонстрировал существенный рост, значительно опережая динамику роста индекса широкого рынка США — S&P 500. С начала года CSI300 вырос более чем на 16%, в том время как S&P 500 показал рост всего на 6% (на момент написания статьи).

SSE Composite — китайский биржевой индекс, который отслеживает значения всех акций (более 1000 компаний), торгующихся на Шанхайской фондовой бирже. Третий по величине фондовый индекс в мире (после S&P 500 и NASDAQ Composite). SSE Composite с начала года вырос почти на 9%. Также опережает в росте своего американского собрата.

Chinext Composite — фондовый индекс, отслеживающий акции компаний технологического сектора Китая. Аналог американского NASDAQ Composite. С начала года Chinext Composite вырос более чем на 50%, также обогнав американского конкурента (NASDAQ Composite c начала года вырос примерно на 28%).

По итогу. Как вы могли заметить основные индексы Китая по динамике роста в текущем году значительно обгоняют американские. Здесь в первую очередь ключевую роль сыграло быстрое восстановление деловой активности в Китае после локдауна, ожидания инвесторов, меры государственного стимулирования.

Топ-5 акций китайских компаний для инвестирования

Рассмотрим наиболее интересные акции китайских публичных компаний, которые доступны для покупки российскому инвестору. Обращаю ваше внимание, что подборка носит информационно-рекомендательный характер, прежде чем инвестировать в упомянутые ниже компании следует самостоятельно провести комплексную оценку и не забывать о рисках, связанных с инвестициями на фондовом рынке.

1. Alibaba Group – одна из крупнейших китайских компаний, владеет и управляет торговыми онлайн-площадками (e-commerce). Китайский внутренний рынок является основным где работает компания. Крупнейший акционер с долей в 24% – японский финансовый холдинг Softbank. По итогам 2020 финансового года компания увеличила выручку на 35%, а чистую прибыль на 75% (в сравнении с 2019 годом). Аналитики S&P Global прогнозируют, что выручка Alibaba Group в ближайшие годы будет расти среднегодовыми темпами в 20%.

Текущие значения мультипликаторов:

2. China Mobile – крупнейший в мире оператор мобильной связи (по количеству абонентов), предоставляет свои услуги по всему КНР, а также в Гонконге. На сегодняшний день на долю компании компании приходится порядка 60% внутреннего рынка Китая, а количество клиентов составляет более 1,3 млрд человек. До 1997 года была частью China Telecom. Крупнейший акционер – China Mobile Communications Group с долей собственности – 72%, фактически главный акционер China Mobile – правительство КНР. Согласно последней публичной отчетности компании, выручка за последние 12 месяцев практически не изменилась, как и чистая прибыль (в сравнении со значениями 2019 года). Аналитики прогнозируют рост выручки в ближайшие три года среднегодовыми темпами в 3%. China Mobile выплачивает достаточно щедрые дивиденды с текущей годовой дивидендной доходностью в 6,8% с Payout Ratio = 57%.

Текущие значения мультипликаторов:

NetDebt/Equity = 0% (нет долгов)

3. JD.com – китайская компания, также занимается онлайн-торговлей и электронной коммерцией, предоставляет розничную инфраструктуру в КНР. Является одним из главных конкурентов Alibaba Group. Основной акционер компании с долей в почти 19% – Tencent Holdings. По итогам последних 12 месяцев выручка компании увеличилась на 13%, чистая прибыль выросла на 81% (в сравнении с 2019 годом). Прогнозируется, что темпы роста выручки составят 11,5% в год.

Текущие значения мультипликаторов:

4. Momo – китайская компания, разработчик мессенджера для мобильных устройств, некий расширенный аналог “What’s up”. Помимо классического мессенджера позволяет искать пользователей по схожим интересам и по геопозиции. Приложением ежедневно пользуется более 110 млн активных пользователей. Кроме того, с 2014 компания фокусируется на интеграции своих решений для e-commerce. Главный акционер – председатель совета директоров и генеральный директор MOMO Ян Танг, с долей собственности чуть больше 19%. За последние 12 месяцев выручка компании сократилась на 2%, а чистая прибыль практически не изменилась (в сравнении с показателями 2019 года). По прогнозам аналитиков из S&P Global, в ближайшие годы выручка будет расти в среднем на 26% в год. Momo выплачивает дивиденды с текущей годовой дивидендной доходностью в 5,3% с Payout Ratio = 30%.

Текущие значения мультипликаторов:

5. Tencent Holdings (доступна только квалифицированным инвесторам) – китайская инвесткомпания, одна из крупнейших в мире, работает на международном уровне. В основном инвестирует в IT-отрасль. Владеет долями во многих зарубежных компаниях (например 7% бизнеса Mail.ru Group принадлежит Tencent). Через свои дочерние предприятия предоставляет в Китае, США и Европе услуги мобильной связи и интернета. Платит символические дивиденды (около 0,2% годовой дивидендной доходности) в размере 10% от чистой прибыли. По итогам последних 12 месяцев выручка компании увеличилась на 13%, чистая прибыль выросла на 11% (в сравнении с 2019 годом). Прогнозируется, что темпы роста выручки составят 16,5% в год.

Текущие значения мультипликаторов (не для сторонников стоимостного инвестирования):

Формулы расчетов показателей (мультипликаторов)

P/E = цена компании (капитализация) / чистая прибыль за последние 12 месяцев

EV/EBITDA = (капитализация компании + чистый долг) / прибыль до вычета расходов по процентам, налогам и амортизации

P/B = капитализация компании / балансовая стоимость активов

P/S = капитализация компании / выручка

ROA = чистая прибыль / совокупные активы * 100%

ROS = чистая прибыль / выручка * 100%

ROE = чистая прибыль / собственный капитал * 100%

NetDebt/Equity = чистый долг / собственный капитал

Payout Ratio = дивидендные выплаты / чистая прибыль * 100%

Автор: Николай Коротков, частный инвестор, трейдер на валютном рынке, профиль в Пульсе —Vizo, блог в Instagram — Инвестиции и финансы

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Стоит ли покупать китайские акции в 2022 году

Акции компаний из Китая в последние годы показывали отрицательную динамику. Одним из факторов стало государственное вмешательство в деятельность крупнейших компаний страны. Но это начиналось в кажущемся далёком 2020 году, и сейчас многое меняется и в КНР, и в мире. Рассказываем, стоит ли покупать китайские акции и что интересного предлагает рынок Поднебесной.

Кратко об экономике Китая сегодня

По итогам 2021 года КНР показала положительную тенденцию: экспорт побил рекорды — рост на 30%, а ВВП вырос на 8% — это самая высокая динамика в мире.

В первом же квартале 2022 года ВВП составил 4,8%, а по итогам всего года власти ожидают значение на уровне 5,5%. Но аналитики не так оптимистичны. Например, Bloomberg, ссылаясь на экспертов, прогнозирует уменьшение роста китайского ВВП до 2%.

Прежде всего такой пессимизм связывают с политикой нулевой терпимости коронавируса. Чтобы избежать распространения заболеваемости, правительство идёт на радикальные меры, закрывая города или целые провинции. Так, Шанхай, крупнейший деловой и промышленный центр Китая, закрывался на целую неделю, что обернулось соответствующими экономическими потерями.

Во втором квартале 2022 года наблюдаются недвусмысленные признаки замедления экономики. По данным Национального бюро статистики Китая, в апреле упали розничные продажи (-11%), продажи недвижимости (-58,6%) и автомобилей (-48,1%). Наблюдается и снижение промышленного производства: выпуск цемента сократился на 18,9%; стали на 5%; машин на 44%.

В первую очередь играют роль внутренние факторы:

- Сокращение спроса из-за пандемии.

- Падение доходов среднего класса.

- Подросший уровень безработицы — до 6,1%.

Правительство делает всё возможное, чтобы этот спад был временным. Так, была уменьшена ставка на ипотеку при первичной покупке жилья, в Шанхае активно снимают карантинные меры, планируется введение налоговых послаблений для бизнеса.

В конце мая премьер-министр Китая Ли Кэцян на встрече с чиновниками отметил, что приоритет правительства сейчас просто вернуть экономику на уровень роста, и признал, что прежние цели по ВВП могут быть недостижимы. Таким образом, действия по устранению внутренних факторов и тенденция переориентации на внутренний потребительский рынок скорее всего только смягчат резкое замедление экономики.

В случае с фондовым рынком КНР нельзя ориентироваться только на общий экономический фон. Далее на примере крупных игроков разберёмся, какой контекст ещё нужно понимать.

ТОП китайских акций

Среди наиболее интересных бумаг Поднебесной выделим:

- Alibaba — лидер онлайн-ритейла в стране (Taobao.com, Tmall, Alibaba.com, AliExpress).

- Tencent — инвестиционная холдинговая компания, одна из ведущих технологических компаний мира (социальные сети, игры, онлайн-сервисы).

- Baidu — владелец крупнейшего поискового сервиса Китая.

- JD.com — интернет-торговля и электронная коммерция.

- NetEase — представляет ряд интернет-сервисов, производит онлайн-игры.

Факт! Фондовый рынок Китая по капитализации на втором месте после рынка США.

Несложно проследить, что крупнейший бизнес КНР так или иначе завязан на интернет-технологиях и электронной коммерции. Подробнее поговорим, чем интересны китайские акции для российского инвестора.

1. Alibaba #BABA

С максимумов 2020-го года акции компании упали уже более чем на 70%. Связано это с целой цепочкой событий, которую запустил основатель Alibaba Джек Ма. Он неосторожно высказался касательно устаревших методов финансового регулирования в Китае, чем вызвал недовольство правительства.

Последствия не заставили себя ждать, и Ant Group, дочерняя компания Alibaba, не смогла выйти на IPO, т.к. китайские власти приостановили её листинг. Далее госрегуляторы продолжили агрессивное давление Alibaba, вводя ограничения и периодически «простреливая» миллиардными штрафами. При чем подобная тенденция коснулась всего финтех сектора страны.

Давление имеется и со стороны регуляторов США, которые уже десятки лет пытаются заставить китайские компании быть более открытыми и отчитываться по международным стандартам.

По итогам последнего годового отчёта Alibaba показала наименьшие темпы роста за последние 5 лет: выручка увеличилась только на 10%, чистая прибыль упала в 2 раза, а облачное подразделение Aliyun ощутимо теряет долю на рынке (с 46% до 37% за 2 года), что вызывает тревогу среди инвесторов. Но Aliyun всё ещё лидер рынка и его доходы увеличились на 20%.

- Продолжается рост выручки от основного сегмента — онлайн-ритейл, который развивается на фоне роста китайской экономики, увеличения клиентской базы и развития международных направлений бизнеса.

- Alibaba запускает собственный сервис международных переводов.

- Компания анонсировала увеличение объёма обратного выкупа акций до $25 млрд до марта 2024 года.

Аналитики рекомендуют покупать и закладывают большой потенциал роста компании с целевой ценой $150 (+75 %).

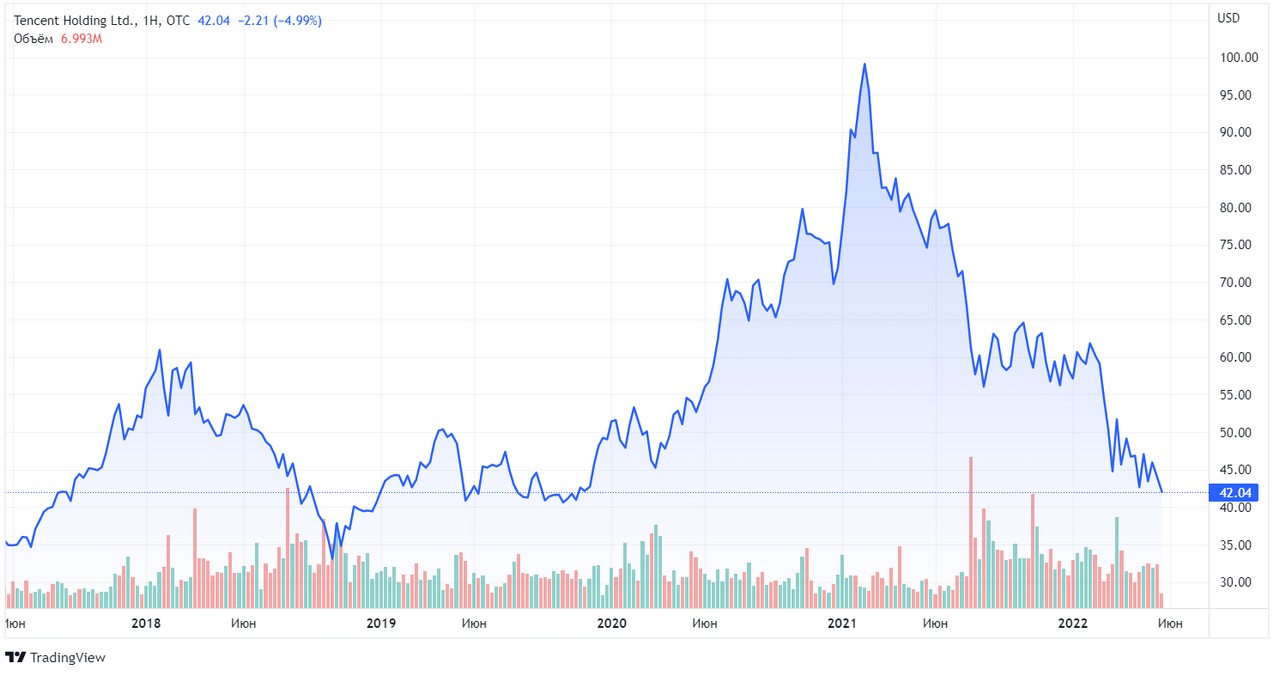

2. Tencent #TCEHY

Здесь похожая ситуация по котировкам со сходными причинами. С пика в начале 2021 года цена акций упала на 58%. Давление со стороны регуляторов дало знать о себе позже, чем у Alibaba, но имело место быть.

Рост бизнеса у Tencent очевидно замедлился. Достаточно посмотреть выручку за прошлый год, которая составила + 16% по сравнению со среднегодовым в 33% за последние 5 лет.

Важно! Для торговли акциями #TCEHY нужен статус квалифицированного инвестора.

- Власти КНР готовы обсуждать с крупнейшими IT-компаниями регулирование отрасли. Например, рассматривается возможность снятия ограничений на использование мобильных приложений подростками, что значительно улучшит финансовые показатели Tencent, которая владеет большим количеством таких продуктов.

- У компании есть своя платёжная система WeChatPay, через которую проходят более миллиарда транзакций в месяц.

- Приложение Tencent Games удерживает первое в Китае место по числу пользователей и первое в мире среди игровых приложений по объёму выручки.

Ожидается, что рост выручки компании в этом году может достигнуть 20% во многом за счёт финтех и облачного сектора, которые показывают уверенный рост прибыли.

В этом случае аналитики дают прогноз роста стоимости акций до $55 (+33%).

3. Baidu #BIDU

По состоянию на 2022 год доля одноименного поисковика на китайском рынке составляет более 80%, что не обделяется вниманием антимонопольных органов. Это выливается большими штрафами и повышенным вниманием к бизнесу со стороны правительства КНР. С пика 2021-го котировки просели на 66%.

За год компания увеличила выручку на 10%, что по темпам сопоставимо с предыдущими периодами.

- Стабильность достигается за счёт диверсификации каналов прибыли: нерекламный бизнес (всё, что кроме поисковика) составляет 26% от общего дохода и растёт.

- Baidu работает в сфере искусственного интеллекта, облачных технологий и беспилотных автомобильных систем.

- Уже в 2024 году компания планирует выпускать электромобили совместно с автоконцерном Geely.

Согласно консенсус-прогнозам целевая стоимость акции может вырасти до $140 (+17%).

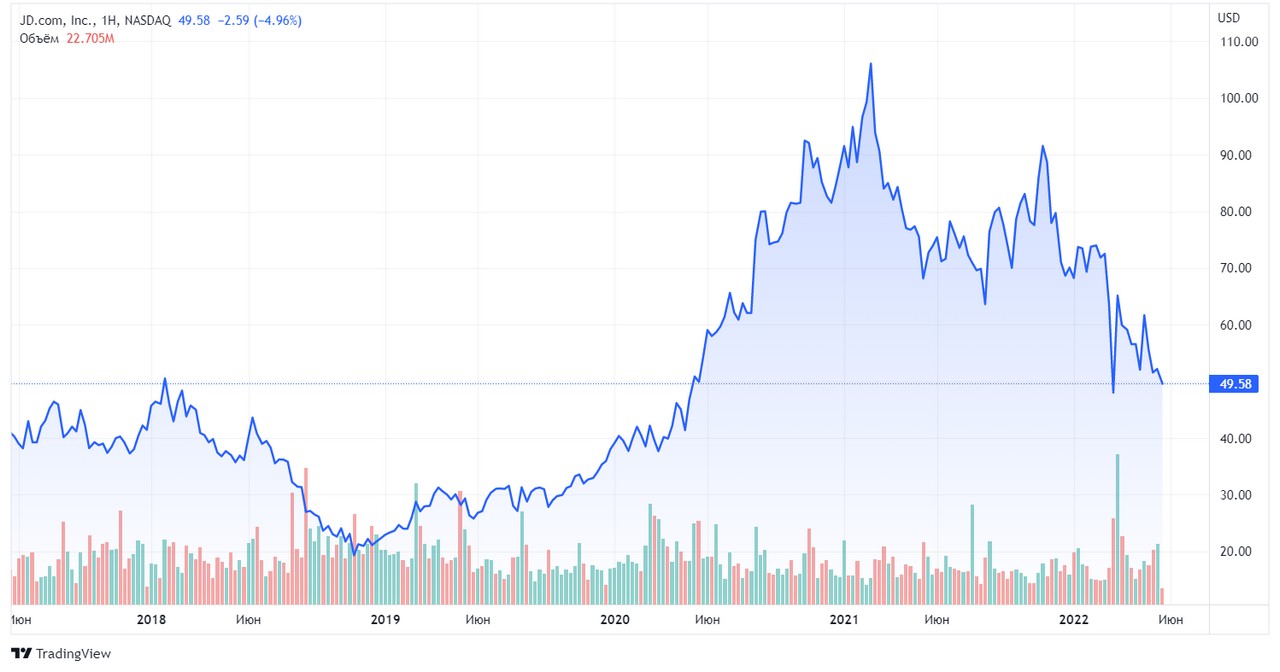

4. JD.com #JD

Акции онлайн-ритейлера относительно неплохо держались в последний год, если сравнивать с другими участниками ТОПа. Но к текущему моменту потеряли 53% стоимости с пика в феврале 2021 года.

Согласно годовому отчёту, выручка JDвыросла на 18%. Хоть этот показатель выше, чем у той же Alibaba, нужно понимать, что на последнюю приходится более 50% рынка e-commerce, а у JD — 15%.

- У компании лучшая логистическая сеть, охватывающая даже отдалённые округа Китая. В 90% случаев обеспечивается доставка за 1 день.

- JD делает ставку на автоматизацию. В Шанхае уже работает полностью автономный склад, а параллельно ведутся разработки дронов для доставки.

Аналитики рекомендуют покупать с целевой ценой $80 (+61%).

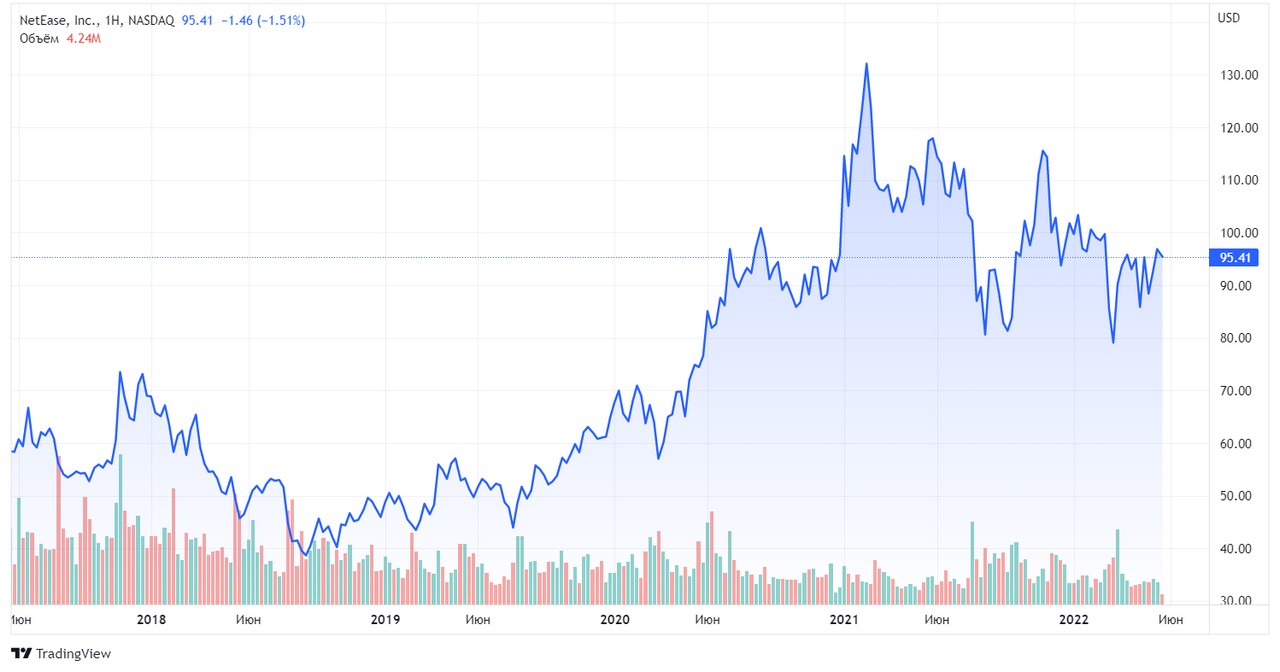

5. NetEase #NTES

Основная часть выручки компании идёт от игрового сегмента (около 70%), остальное приходится на облачные сервисы, электронную почту, мультимедийные сервисы. Акции NetEase показывают наибольшую устойчивость, если сравнивать с участниками нашей подборки. Их стоимость снизилась всего на 27%.

Выручка за 2021 год выросла на 13,5%, чистая прибыль — на 30%.

- Компания активно захватывает позиции на рынке видеоигр. Например, сейчас NetEase готовится выкупить 100% акций разработчика игры Detroit: Become Human.

- Открываются студии видеоигр в Японии, а в мае появилась и первая студия в США.

- Анонсирован запуск NFT-площадки, построенной на собственном блокчейн-протоколе.

Аналитики оценивают потенциал с целевой ценой $128 (+43%).

Риски в акциях Китая

Принимая решение касательно того, стоит ли покупать китайские акции, учитывайте, что фондовый рынок Поднебесной очень волатилен. Наглядно это можно увидеть на истории основных индексов рынка Китая (SSE Composite).

Выбор отдельных акций несёт в себе повышенные риски возможной коррекции из-за вероятности новых инициатив по государственному регулированию каких-либо отраслей, новых геополитических факторов и прочих негативных причин, к которым котировки очень чувствительны.

«Китайский рынок достаточно перспективный для долгосрочного инвестора, но по моему мнению совсем не подходящий для краткосрочных и среднесрочных вложений.»

Михаил Юрин, трейдер-аналитик Школы биржевой торговли TrendUP

Касательно компаний из нашего ТОПа можно сказать, что это крупные игроки с обоснованным потенциалом и хорошими прогнозами аналитиков. Здесь риск в том, что точно неизвестно, когда начнётся восстановление. Государство уже давало понять, что готово идти на диалог и возможно будут допущены послабления в регулировании. Вопрос «Когда?».

Кратко

Рост китайской экономики в 2022 году замедлился — о себе дали знать коронавирусные ограничения со всеми вытекающими. Акции китайских компаний уже второй год в отрицательной динамике из-за «конфликта» с госорганами Китая, но аналитики высоко оценивают их потенциал, т.к. в целом бизнес хорошо развивается.

10 лучших китайских акций для покупки, июль 2021 г.

В этой статье мы рассмотрим 10 лучших азиатских акций, преимущественно из Китая, которые стоит рассмотреть к покупке уже сейчас. Особое внимание мы бы уделили компаниям из первой 5-ки.

Азия привлекает внимание инвесторов благодаря своему взрывному потенциалу роста за счет человеческого капитала, быстрорастущих компаний, стремительного роста ВВП и масштабного цифрового перехода. Китай является явным лидером на континенте, где расположены такие крупные компании, как Baidu, Inc., Alibaba Group Holding Limited, Bilibili Inc. и Pinduoduo Inc.

Наряду с технологиями, электронная коммерция также остается движущей силой азиатского фондового рынка. Согласно отчету, азиатский рынок электронной коммерции, как ожидается, будет расти в среднем на 18% к 2025 году. Регион также является лидером по онлайн-продажам, на которые в 2020 году пришлось 59% мировых онлайн-розничных продаж.

Такие компании, как Alibaba, JD.com, и Vipshop — одни из самых крупных имен в секторе электронной коммерции в Азии. Alibaba Group Holding Limited — одна из лучших азиатских компаний для покупки в настоящее время: цена акций выросла на 172% за последние пять лет. Интернет-присутствие компании также находит отклик у инвесторов, поскольку ей принадлежат два самых известных китайских веб-сайта для онлайн-покупок: Tmall.com и Taobao.com.

Baidu, Inc. — ведущая компания в области искусственного интеллекта, базирующаяся в Китае, стоимость акций которой за последний год выросла более чем на 67%. Компания занимает 80% поискового рынка Китая. Точно так же Pinduoduo Inc. достигла рыночной капитализации в 152 миллиарда долларов всего за 6 лет. Акции компании за это время также выросли на 395%.

Китай является лидером на рынке электронной коммерции, поскольку на этот сектор приходится почти половина мировых продаж электронной коммерции. JD.com, Inc. — важное имя для инвесторов: за последний год ее акции выросли на 17,9%. Южнокорейская компания Coupang, Inc. — новое имя в секторе электронной коммерции. В марте 2021 года компания провела многообещающее IPO, собрав более 4,6 миллиарда долларов.

Еще одна азиатская акция, привлекающая внимание инвесторов, — это Sea Limited, которая постоянно растет, особенно в Юго-Восточной Азии и Латинской Америке. Компании удалось увеличить свою рыночную капитализацию на 41,8% до 142 млрд долларов в 2021 году. Она работает в быстрорастущих сферах бизнеса, таких как игры, платежи и электронная коммерция.

В свете этого давайте проанализируем лучшие азиатские акции для того, чтобы присмотреться к покупкам уже сейчас. При выборе этих акций мы принимали во внимание настроения хедж-фондов, рейтинги аналитиков, факторы будущего роста и фундаментальные факторы.

Лучшие азиатские акции для покупки, июль 2021 г.:

10. Vipshop Holdings Limited

Количество держателей хедж-фондов: 54

Vipshop Holdings Limited занимает десятое место в нашем списке лучших азиатских акций для покупки в июле 2021 года. В первом квартале 2021 года выручка компании составила 4,4 миллиарда долларов, увеличившись на 51% по сравнению с аналогичным периодом прошлого года.

Акции VIPS привлекают внимание инвесторов. Хотя цена акций снизилась на 33% с начала 2021 года, c начала 2020 года компания все еще в плюсе на 32%. А за весь 2020 год акции Vipshop Holdings Limited поднимались до 79%.

По состоянию на первый квартал 2021 года 54 хедж-фонда, отслеживаемые Insider Monkey, владеют долями в Vipshop Holdings Limited. Их количество увеличилось с 27 фондов в предыдущем квартале.

9. Baidu, Inc.

Количество держателей хедж-фондов: 89

Baidu, Inc. — ведущая технологическая компания Китая, специализирующаяся на искусственном интеллекте и поиске. Это одна из крупнейших технологических компаний в мире с рыночной капитализацией 66,85 миллиарда долларов. В первом квартале 2021 года выручка Baidu, Inc. составила 4,3 миллиарда долларов по сравнению с 3,5 миллиардами долларов за аналогичный период прошлого года. Ожидается, что в 2021 году выручка вырастет на 2%.

Baidu, Inc. — одна из лучших азиатских компаний для покупки сейчас. В феврале 2021 года цена акций достигла рекордного уровня в 339,9 долларов за акцию. В прошлом году компания вернула своим акционерам 54,6%. Baidu, Inc. объявила о своем партнерстве с BAIC Group, чтобы запустить роботакси Apollo без водителя по доступной цене. Более того, благодаря растущему облачному бизнесу Baidu, Inc. остается лучшим интернет-выбором по версии японского банка Mizuho и ожидает потенциального роста облачного бизнеса во втором квартале 2021 года.

Согласно базе данных Insider Monkey, хедж-фонды настроены оптимистично в отношении Baidu, Inc. По состоянию на первый квартал 2021 года 89 хедж-фондов имеют доли в Baidu, Inc. по сравнению с 51 фондом в предыдущем квартале. Общая стоимость этих пакетов составляет 6,5 миллиарда долларов.

Как и Vipshop Holdings Limited, NetEase, Inc. и NIO Inc., Baidu, Inc. — одна из лучших азиатских акций для покупки сейчас.

Фирма по управлению инвестициями Horos Asset Management опубликовала письмо инвесторам за первый квартал 2021 года и упомянула Baidu, Inc. Вот что говорит фирма:

«Мы также полностью отказались от нашей доли в Baidu, учитывая их выдающиеся результаты в течение периода и их более низкий относительный потенциал роста по сравнению с другими инвестиционными альтернативами, которые мы обсудим ниже.

Китайская технологическая компания Baidu также находится в портфелях, которыми управляют Алехандро, Мигель и я в течение нескольких лет. В течение этого периода мы наблюдали очень высокую волатильность цены его акций, чем мы воспользовались, чтобы сделать существенные шаги по ребалансировке нашей позиции (фактически, мы даже однажды продали всю нашу позицию, когда считали, что потенциал роста акций исчерпан). После нескольких лет нестабильности настроения на рынке стали очень позитивными, положив конец историческим проблемам с рекламой в секторе здравоохранения, продаже активов O2O (Online-to-Offline), которые продолжали оказывать давление на рентабельность компании, и частичное IPO потокового бизнеса iQiyi (который скрывал базовые возможности Baidu по генерированию денежных средств) и жесткой конкуренции со стороны других отраслевых гигантов, таких как Tencent и Alibaba, а также появление новых игроков с разрушительными бизнес-моделями (ByteDance). В то же время недавняя приверженность компании электромобилям внесла еще больший вклад в это изменение повествования. Цена акций Baidu выросла почти в четыре раза с минимумов марта 2020 года до рекордных максимумов и достигла такой оценки, при которой, на наш взгляд, запас прочности был слишком узким».

8. Bilibili Inc.

Количество держателей хедж-фондов: 53

Bilibili Inc. — китайский сайт для обмена видео, в основном посвященный комиксам, играм и анимации. Сайт набирает популярность среди аудитории: за последний год количество активных пользователей выросло на 59% в месяц. Это одна из лучших азиатских акций для покупки в июле 2021 года: за последний год она выросла на 191%.

В первом квартале 2021 года выручка Bilibili Inc. составила почти 609 миллионов долларов по сравнению с 361 миллионами долларов за аналогичный период прошлого года. Ожидается, что при таких текущих темпах выручка вырастет на 27,3% в следующем году. На сектор мобильных игр компании приходилось 33% выручки в 2020 году. В 2020 году акции вернули акционерам 193%. Среднее количество активных пользователей в месяц также увеличилось на 30% и составило 223 миллиона, при этом количество активных пользователей мобильных устройств составило 208 миллионов. Благодаря хорошему кварталу и солидной клиентской базе, Credit Suisse повысил рейтинг Bilibili Inc. с «нейтрального» до «лучше» в апреле 2021 года.

По состоянию на первый квартал 2021 года 53 хедж-фонда, отслеживаемые Insider Monkey, владеют долями в Bilibili Inc., по сравнению с 46 фондами в предыдущем квартале.

Tao Value, фирма по управлению инвестициями, опубликовала письмо инвесторам за 4 квартал 2020 года и упомянула несколько акций, в том числе Bilibili Inc. Вот что говорит фирма:

«Билибили аналогичным образом сообщил о взрывном росте в третьем квартале 2020 года. Билибили достигла среднего MAU в 197 млн при высоком коэффициенте оплаты 7,6%, что свидетельствует о значительном росте числа пользователей и высокой вовлеченности. Кроме того, сегмент высокомаржинальной рекламы показал исключительно сильную тенденцию, увеличившись на 126% год к году. Хотя это удивительно для многих, я думаю, что это естественный результат создания все более ценной платформы пользовательского контента. Если это не реклама, я считаю, что эти ценности, созданные Bilibili, будут накапливаться в ней другими способами. Один интересный момент заключается в том, что руководство упомянуло, что средний возраст новых пользователей все еще составляет около 20 лет, что указывает на то, что они все еще находятся на ранней стадии длительного роста. Я рад видеть, что эта позиция разыгрывается так, как я предполагал в первоначальной диссертации, и буду рад продолжать следить за ее развитием».

7. NetEase, Inc.

Количество держателей хедж-фондов: 32

NetEase, Inc. занимает седьмое место в нашем списке лучших китайский акций для покупки в июле 2021 года. Это компания, занимающаяся интернет-технологиями, базирующаяся в Китае, специализирующаяся на коммуникациях и торговле. Это одна из самых быстрорастущих компаний Китая с рыночной капитализацией 76 миллиардов долларов.

Выручка NetEase, Inc. в первом квартале 2021 года составила более 3,2 миллиарда долларов по сравнению с 2,6 миллиарда долларов за аналогичный период прошлого года, показав рост на 30% по сравнению с аналогичным периодом прошлого года. Акции выросли на 34% в прошлом году и на 29,4% за последние шесть месяцев. Сектор онлайн-игр вырос на 11% и принес 2,3 миллиарда долларов. Продажи поисковой системы Youdao выросли на 148% и составили 204 миллиона долларов. Годовой дивиденд NetEase, Inc. составляет 1,19 доллара на акцию, а дивидендная доходность — 1,04%.

По состоянию на конец первого квартала 2021 года 32 хедж-фонда имеют доли в NetEase, Inc. на сумму 3,5 миллиарда долларов.

6. NIO Inc.

Количество держателей хедж-фондов: 28

NIO Inc. занимает пятое место в нашем списке лучших китайский акций для покупки в июле 2021 года. Автомобильная компания базируется в Китае и специализируется на электромобилях. У него солидная клиентская база в Германии, Великобритании и США.

В своем отчете за первый квартал 2021 года NIO Inc. заявила, что выручка превысила 2,1 миллиарда долларов по сравнению с 214 миллионами долларов за аналогичный период прошлого года. В апреле 2021 года компания продала более 7000 автомобилей. Ранее в июне Citigroup оценила акции NIO как «Покупка» из-за высокого спроса на электромобили. Акции также выросли на 567% за последний год, идя вслед за Tesla.

28 хедж-фондов, отслеживаемых Insider Monkey, имеют доли в NIO Inc. на конец первого квартала 2021 года. Общая стоимость этих долей составляет 1,32 миллиарда долларов.

5. Sea Limited

Количество держателей хедж-фондов: 98

Sea Limited — сингапурская интернет-компания, в основном занимающаяся играми, электронными платежами и электронной коммерцией. Компания владеет Garena, мировым разработчиком онлайн-игр. В своих отчетах за первый квартал 2021 года Sea Limited объявила о росте выручки на 146,7% в годовом исчислении до 1,8 миллиарда долларов. Выручка от цифрового сектора компании составила более 781,3 миллиона долларов, что на 111,4% больше по сравнению с аналогичным периодом прошлого года.

Bank of America оценил акции SE как «Покупка», повысив целевую цену до 340 долларов с 260 долларов.

По состоянию на первый квартал 2021 года 98 хедж-фондов, отслеживаемых в нашей базе данных, владеют долями в Sea Limited на сумму 10,4 миллиарда долларов.

ClearBridge Investments недавно опубликовала письмо инвестора за первый квартал 2021 года и упоминает в нем Sea Limited. Вот что говорит компания по управлению инвестициями:

«Сингапурская компания Sea сохраняет лидирующие позиции в Юго-Восточной Азии в сфере видеоигр и электронной коммерции, а также управляет развивающимся бизнесом в области цифровых платежей и банковских операций. Хотя компания вкладывает значительные средства в электронную коммерцию и платежи, этот рост финансируется за счет высокодоходного игрового сегмента. Мы видим длинный путь для роста бизнеса Sea с многочисленными возможностями, такими как расширение электронной коммерции в Латинской Америке, которые сегодня не полностью учтены в оценке. У компании также есть уважаемая команда менеджеров, которая успешно расширила свой адресный рынок. Наряду с существующим холдингом Alibaba, Sea обеспечивает доступ к долговременным тенденциям роста на развивающихся рынках, которые труднее воспроизвести с помощью акций США».

4. Pinduoduo Inc.

Количество держателей хедж-фондов: 56

Компания Pinduoduo Inc., основанная в 2015 году, специализируется на сельскохозяйственных технологиях в Китае. Даже за такое короткое время компания стала одним из самых быстрорастущих ритейлеров в Китае с рыночной капитализацией в 152 миллиарда долларов. В первом квартале 2021 года выручка компании составила более 3,4 миллиарда долларов по сравнению с 1,02 миллиарда долларов за аналогичный период прошлого года. Аналитики ожидают роста выручки на 80% по сравнению с прошлым годом в 2021 году.

По состоянию на конец первого квартала 2021 года 56 хедж-фондов имеют доли в Pinduoduo Inc., по сравнению с 54 фондами в предыдущем квартале.

Компания по управлению инвестициями Tao Value опубликовала письмо инвесторам за первый квартал 2021 года. Фирма упомянула Pinduoduo Inc. в своем письме. Вот что в нем говорится:

«Pinduoduo сообщила об успешном квартале, сообщив, что MAU составляет 720 миллионов, что в настоящее время превосходит Taobao от Alibaba. Однако это было омрачено более важной новостью о том, что Колин Хуанг уходит из Совета и полностью отмежевывается от управления и деятельности PDD. Хуанг объяснил в своем письме акционерам, что он начнет фундаментальные исследовательские инициативы в области пищевой науки. Хотя я не совсем шокирован (поскольку он уже ушел с поста генерального директора в июле 2020 года), я удивлен быстрыми темпами такого перехода. Я по-прежнему уверен в организации и культуре, которую создал Хуан, но буду внимательно следить за ней».

3. JD.com, Inc.

Количество держателей хедж-фондов: 75

JD.com, Inc. занимает третье место в нашем списке лучших азиатских акций для покупки в июле 2021 года. Это одна из крупнейших компаний электронной коммерции в Китае, входящая в список Fortune Global 500.

В первом квартале 2021 года доход JD.com, Inc. составил более 203 миллиардов юаней по сравнению с 146,2 миллиарда юаней за аналогичный период прошлого года. Цена акций также растет после минимума в 39 долларов в марте 2020 года. В феврале этого года акции JD достигли своего исторического максимума и торговались по 106 долларов за акцию. В целом за последние 5 лет акции JD.com, Inc. выросли на 254,8%.

По состоянию на первый квартал 2021 года 75 хедж-фондов, отслеживаемых в нашей базе данных, имеют долю в JD.com, Inc. Общая стоимость этих пакетов составляет 11,3 миллиарда долларов.

Фирма по управлению инвестициями Arisaig Partners опубликовала письмо инвестору за первый квартал 2021 года и упомянула в нем JD.com, Inc. Вот что говорит фирма:

«Наш крупнейший холдинг как фирма, JD.com, мы ожидаем роста прибыли на 30% в годовом исчислении в течение следующих пяти лет, что означает, что в конце этого периода он будет торговаться по EV / EBITDA на уровне 7,5х. Это акции роста или ценные бумаги? Кого-нибудь волнует? Эти ярлыки действительно имеют значение?

В случае с Азиатским фондом, с учетом того, что в текущем году мы уже больше выделяем наши основные активы FMCG, мы воспользовались волатильностью рынка капитала, чтобы сконцентрироваться на наших самых известных именах. JD.com был основным направлением наших ограниченных перераспределений, поскольку продолжают появляться свидетельства, подтверждающие наш тезис о том, что компания имеет сильное право на выигрыш на большом и сильно фрагментированном китайском продуктовом рынке.

Нас также воодушевляет тот факт, что после многих лет настойчивости компания начинает взаимодействовать с нами по вопросам ESG (мы специально обсуждали защиту данных, изменение климата и циркулярную экономику). В настоящее время ESG рассматривается на уровне совета директоров, и в ближайшие месяцы должна появиться конкретная отчетность по вопросам устойчивого развития. Давно демонстрируя здоровую одержимость обслуживанием клиентов, мы интерпретируем эти последние разговоры как знак того, что JD начинает развивать более глубокое понимание своего воздействия на все заинтересованные стороны».

2. Coupang, Inc.

Количество держателей хедж-фондов: 40

Coupang, Inc. — компания электронной коммерции, базирующаяся в Сеуле, Южная Корея. Это одна из лучших азиатских акций для покупки в июле 2021 года, потому что рынок электронной коммерции в Южной Корее быстро растет и, как ожидается, достигнет 325 миллиардов долларов в 2025 году. Coupang, Inc. является азиатской заменой американского гиганта электронной коммерции Amazon. .com, inc., имея почти 24% доли рынка электронной коммерции Южной Кореи.

Выручка Coupang, Inc. в 2020 году составила почти 12 миллиардов долларов по сравнению с 6,2 миллиардами долларов в 2019 году. Компании также удалось снизить операционные убытки за год до 500 миллионов долларов с 600 миллионов долларов в 2019 году. Кроме того, выросла цена акций CPNG на 9,4% за последний месяц. Coupang, Inc. пытается завоевать международный рынок, расширяя свою деятельность в Малайзии после Японии и Токио. Ранее в мае 2021 года Фонд Билла и Мелинды Гейтс продал все свои доли в Apple Inc. и Twitter, Inc. и начал укреплять свои позиции в Coupang, Inc. с 5,7 миллионами акций на сумму 220 миллионов долларов.

По состоянию на конец первого квартала 2021 года 40 хедж-фондов, отслеживаемых Insider Monkey, владеют долями в Coupang, Inc. на сумму 21,6 миллиарда долларов.

1. Alibaba Group Holding Limited

Количество держателей хедж-фондов: 135

Alibaba Group Holding Limited возглавляет наш список лучших китайских акций для покупки в июле 2021 года. Это многонациональная компания, занимающаяся технологиями и электронной коммерцией, базирующаяся в Китае.

Выручка Alibaba Group Holding Limited в первом квартале 2021 года составила 187 миллиардов юаней по сравнению с 114 миллиардами юаней за аналогичный период прошлого года. Акции также восстанавливаются после пандемии Covid-19. Стоимость акций за последний месяц выросла на 1,4%. 12 апреля акции BABA выросли более чем на 9% при цене 244 доллара. Это было зарегистрировано как лучшая динамика акций с середины октября 2020 года, когда она достигла рекордного уровня — 309,9 доллара за акцию.

Инвесторы следят за акциями Alibaba Group Holding Limited из-за прогнозируемого роста. По прогнозам аналитиков, в этом году ожидается рост выручки на 39%.

По состоянию на 1 квартал 2021 года 135 хедж-фондов владеют позициями в Alibaba Group Holding Limited на сумму 15,4 млрд долларов.

Источник https://smart-lab.ru/company/tinkoff_invest/blog/653615.php

Источник https://trendup.pro/trendbook/stoit-li-pokupat-kitajskie-akczii-v-2022-godu/

Источник https://chinastocks.net/china-2/top-10-akciy-kitaya-na-ijul-2021/?lang=ru