Как купить акции «Татнефти»

Акции — один из основных инструментов долгосрочных инвестиций. Для этих целей обычно выбирают ценные бумаги известных эмитентов из развитых секторов экономики, чья отчётность показывает положительную динамику. ПАО «Татнефть» — одна из таких компаний. Её ценные бумаги востребованы на рынке, и не последняя причина этого — принадлежность к нефтяной отрасли. Разберёмся, как можно купить акции «Татнефти».

Описание компании

ПАО «Татнефть» основана в 1950 году по инициативе Министерства нефтяной промышленности СССР. Сегодня холдинг относится к крупнейшим нефтяным вертикально интегрированным компаниям. По данным на конец 2019 года рыночная капитализация составила более 28 млрд долл., а доля в нефтедобывающем секторе России — около 5%. Наиболее перспективный ресурс — сверхвязкая нефть.

Интересы компании давно вышли за пределы нефтяной отрасли. Помимо добычи и переработки углеводородов, «Татнефть» занимается:

- развитием шинного комплекса через дочерние предприятия ПАО «Нижнекамскшина» и ООО «Нижнекамский завод шин ЦМК», продукция которых насчитывает более четырёхсот видов товаров и представлена в сорока странах мира;

Финансовые показатели

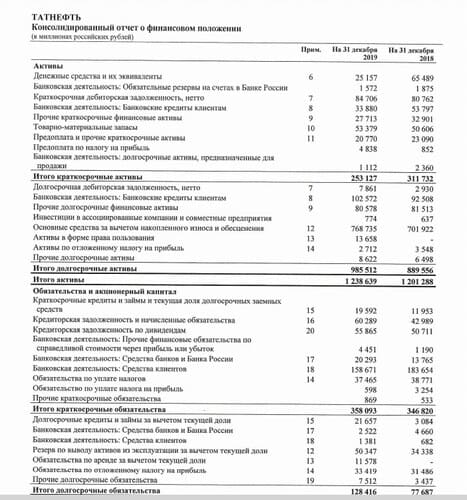

На сайте холдинга в разделе «Акционерам и инвесторам» публикуется актуальная информация, которая позволяет оценить привлекательность ПАО «Татнефть» на фондовом рынке как объекта для инвестиций, — квартальные и годовые финансовые отчёты за разные периоды, дивидендная политика, структура управления. Данные обязательно следует изучить перед тем, как купить акции.

Согласно аудированной финансовой отчётности по МСФО за 2019 год (по сравнению с 2018 годом):

- активы компании — 1,239 млрд руб. (было 1,201 млрд руб.);

- выручка от небанковской деятельности — 932 296 млн руб (на 21 762 млн больше, чем в 2018 году);

- совокупный доход — 193 327 млн руб. (против 211 700 млн руб.);

- прибыль на обыкновенную акцию — 84,43 руб. (годом ранее — 94,11 руб.).

Дивидендная политика организации обновилась в 2017 году, ознакомиться с ней можно на сайте компании «Татнефть» в соответствующем разделе . Количество выпущенных акций:

- обыкновенных — 2 103 млн штук;

- привилегированных — 148 млн штук.

Основное различие между ними в том, что привилегированные акционеры имеют право голоса только в исключительных случаях (например, при ликвидации компании). Обладатели обыкновенных акций могут участвовать в принятии решений по вопросам меньшего масштаба. При этом привилегированные стоят в приоритете при выплате дивидендов.

В 2020 году в связи с пандемией руководство «Татнефти» решило не выплачивать итоговые дивиденды за год по обыкновенным акциям. По привилегированным сумма будет минимально допустимой — 1 рубль. В 2020 году дата закрытия реестра по ним — 30 июня, то есть купить бумаги нужно до 26 июня. Как будут происходить выплаты дальше — пока трудно точно сказать, но они ожидаются по результатам первого полугодия 2020 года.

Такая ситуация не противоречит дивидендной политике, по условиям которой акционеры получают не менее половины годовой прибыли: за 2019 год она составила 192,26 млрд руб., а промежуточные дивидендные выплаты — 149,97 млрд руб., то есть 78%. Все обязательства перед акционерами соблюдены.

Как купить акции «Татнефти» частному лицу

Стать акционером компании несложно. Пошагово разберём, что для этого нужно.

1. Открыть брокерский счёт. Для этого не придётся посещать офис, что очень удобно. Всё можно сделать онлайн, а если есть сомнения, предлагаем инструкцию с пошаговым описанием действий и скриншотами.

2. Установить на смартфон приложение «Открытие Брокер. Инвестиции». Это поможет совершать сделки в любой удобный момент — нужен только интернет. Ссылки для скачивания для Андроид и iOS .

3. Открыть приложение и зайти в раздел «Торговля».

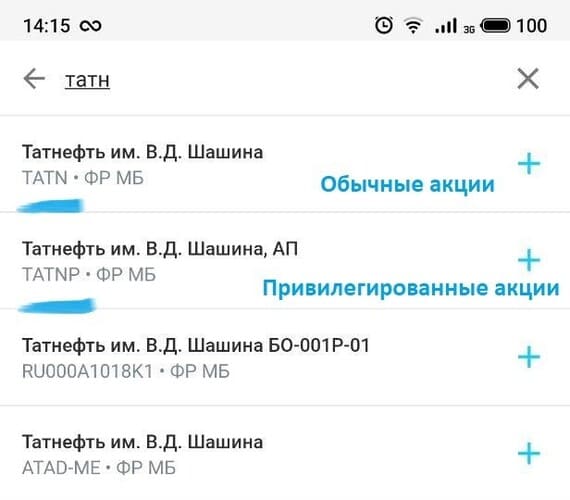

4. В поиске вбить тикер компании — TATN для обычных акций или TATN_p для привилегированных.

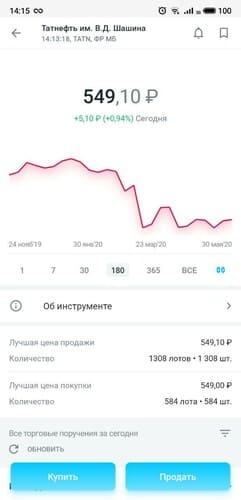

5. Выбрать инструмент. Во вкладке доступна основная информация о нём: стоимость одной акции, объёмы торгов, лучшие цены покупки и продажи.

6. Нажать «Купить» и ввести торговый пароль.

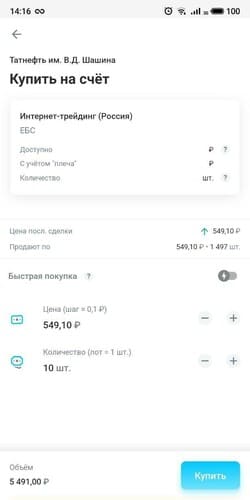

7. Установить цену покупки. Если она равна рыночной — сделка будет совершена практически сразу, если нет — в момент, когда рыночная цена совпадёт с указанной в ордере.

8. Указать количество лотов для покупки. Один лот акций «Татнефть» равен одной штуке.

9. Подтвердить покупку, нажав соответствующую кнопку.

Перспективы вложений в компанию

Ценные бумаги ПАО «Татнефть» — голубые фишки российского фондового рынка. До конца 2019 года они показывали стабильный рост, но и сейчас падение в целом соответствует среднему по рынку. Акции входят в состав индексов МосБиржи, РТС, голубых фишек, нефти и газа.

Уровень дивидендов компании выше средних показателей в отрасли и в целом среди российских компаний — и он существенно увеличился за последние годы, возможно, исчерпав предел роста. Так, годовые выплаты за 2016 год составили 22,81 руб. на акцию, за 2017 — 39,94, за 2018 — 84,91. С учётом отмены дивидендов по итогу за год сумма выплат за 2019 всё равно составила 64,47 руб. (для сравнения, дивиденды «Роснефти» — 15,34 руб.).

Принадлежность к нефтяной отрасли вызывает некоторые опасения из-за высокой волатильности цен на сырьё, но «Татнефть» активно развивает не только работу с углеводородами. Полный перечень компаний, входящих в группу «Татнефть», доступен на сайте . Отдельно стоит заметить, что правительство Татарстана имеет право блокировать решения, принятые советом директоров, которые имеют стратегически важное значение.

Осенью 2019-го компания утвердила новую стратегию развития на период до 2030 года. Она предполагает рост капитализации, сохранение дивидендной политики, развитие новых сфер деятельности компании и оптимизацию имеющихся процессов. Отдельное внимание «Татнефть» уделяет социальной политике и экологической безопасности производств. Новости холдинга публикуются на официальном сайте и в аккаунтах социальных сетей.

Акции «Татнефти» подойдут для кратко- и долгосрочной стратегий. Как их использовать: в первом случае ценные бумаги покупают в период пониженных котировок для последующей продажи по более высокой цене. Во втором их можно купить и держать в портфеле длительный период, чтобы получать дивиденды.

Что важно знать перед покупкой

Финансовая отчётность, дивиденды и перспективы, несомненно, важны для принятия решения о покупке ценных бумаг конкретного эмитента. Но есть и другие факторы, которые необходимо учитывать перед приобретением активов.

- Расписание торговых сессий. Акции ПАО «Татнефть» торгуются на Московской бирже. Как можно купить бумаги — в будние дни с 10:00 до 18:40 через брокерский счёт.

Многих волнует вопрос налогообложения при торговле на бирже. Здесь всё просто: налоговым агентом выступает брокер. Он самостоятельно рассчитает и перечислит НДФЛ в размере 13% от полученной прибыли. Кстати, если открыть ИИС, можно получить приятный бонус — налоговый вычет.

Мы рассказали, где можно купить акции ПАО «Татнефть» и как это сделать. Помните: любые инвестиции сопряжены с рисками, но грамотная торговая стратегия и выбор надёжных эмитентов сделают их минимальными. «Открытый журнал» рад поделиться полезными советами, оставайтесь с нами!

Блог компании Иволга Капитал | Татнефть. Стоит ли покупать акции?

Татнефть — одна из крупнейших российских нефтяных компаний. В свете изменившейся экономической ситуации попробуем оценить, стоит ли покупать акции компании.

Для начала разберемся с техническими параметрами акции:

- входит в индекс «голубых фишек»;

- высокая ликвидность;

- коэффициент «бета» — 0,66;

- Free-float — 33%.

Бумага является «голубой фишкой» и ее ликвидность, даже сейчас, позволяет комфортно оперировать позицией в десятки миллионов рублей.

Основные показатели отчета за 1 кв. 2022 год:

- рост добычи на 9,4% до 7 млн тонн за 3 месяца;

- переработано 4,1 млн тонн сырья, произведено 4,2 млн тонн нефтепродуктов — рост около 50%;

- выручка выросла на 62% г/г до 360,5 млрд;

- чистая прибыль утроилась год к году и составила 120 млрд рублей.

На бумаге показатели отличные. Но важно учитывать по отчетности, что в новой реальности прошел только март, и то не весь. Очевидно, пока мы не видим эффектов санкций: сложности будут как с продажей, так и с бурением скважин, на фоне ухода международных нефтесервисных компаний. Тем не менее, это не банк, и компании не нужно соблюдать нормативы достаточности капитала, так что выплату дивидендов считаю не невероятной, и сегодня Татнефть объявила размер финальных дивидендов до 5%, что все же не перекрывает инфляцию и не создает большого потенциала роста котировок. В части возможных дивидендов Газпром выглядит куда более привлекательно.

Компания во многом работает на внутренний рынок: это 71% в сегменте сырой нефти и 59% нефтепроктов. В данном случае считаю, что это плюс: наблюдая за опытом Ирана можно предположить, что в первую очередь пострадают экспортные поставки нефтепродуктов. Мощности НПЗ есть во многих регионах, они как правило недозагружены. В условиях санкционного давления, покупатели получают дополнительную переговорную позицию: зачем покупать дорогие нефтепродукты, если можно купить сырую нефть и получить добавленную стоимость на собственном рынке? И хотя мы видим небольшое восстановление переработки в апреле и мае, на мой взгляд, долгосрочный тренд будет не в пользу нефтепродуктов. Татнефть обладает собственной сетью АЗС из порядка 800 станций, это позволяет сгладить ограничительные эффекты за счет вертикальной интеграции внутри страны.

Недавно «Татнефть» продала бизнес по производству шин «Кама». Шинный бизнес приносил компании всего несколько процентов от общей прибыли, так что его продажа не скажется значительно на бизнесе группы. По всей видимости сделка готовилась достаточно быстро, поэтому не стоит ожидать, что сегмент будет продан по хорошей для группы цене. Денежный поток, полученный от сделки, не повлияет на размер дивидендов, так как этого не предполагает дивидендная политика компании, так что в целом я бы это оценил как нейтральный или умеренно негативный фактор. Дополнительный кэш от этой продажи акционеры, скорее всего, не получат.

Что в сухом остатке? Сбалансированная компания с хорошим внутренним бизнесом и рисками в части переработки нефти. Ожидаемая дивидендная доходность, скорее, умеренная, она не создает потенциала взлета котировок при фактическом объявлении выплат. На мой взгляд, акции Татнефти — хороший претендент для диверсификации в нефтегазовой отрасли как относительно стабильная история, до 5% портфеля акций.

/Акции #TATN входят в портфели PRObonds Акции на 2,72%, проследить динамику портфеля можно в телеграм Probonds по #акции/

Не является инвестиционной рекомендацией.

Автор: Дмитрий Александров, управляющий директор ИК «Иволга Капитал»

Инвестидея: «Татнефть», потому что выполняет свою стратегию

У меня есть идея, которая подойдет как сторонникам зарабатывать здесь и сейчас на дивидендах, так и тем, кто рассчитывает на долгосрочную перспективу: акции «Татнефти», одной из крупнейших российских нефтяных компаний.

Срок: от полугода.

Доходность: от 20% годовых с учетом дивидендов.

Почему акции могут вырасти: «Татнефть» несколько лет назад объявила своей главной стратегической целью повышение капитализации — и пока эта цель неплохо достигается.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

На чем зарабатывает компания

«Татнефть» — вертикально интегрированная нефтяная компания, то есть она объединяет всю цепочку процессов по разведке и добыче нефти, ее переработке, а также продаже нефти и нефтепродуктов. Еще в группу «Татнефть» входят нефтехимические предприятия (АО «Танеко»), предприятия по производству шин (ПАО «Нижнекамскшина» — производитель шин марок «Кама» и Viatti) и банковский бизнес (банковская группа ПАО «Зенит»). Основные активы расположены в республике Татарстан.

Уставный капитал компании поделен на акции двух типов: обыкновенные (93,66%) и привилегированные (6,34%). Мы разбирали отличия между этими типами акций в другой статье.

В августе 2016 года «Татнефть» утвердила стратегию развития до 2025 года. Основные цели: удвоение капитализации, диверсификация за счет большего вклада в структуру выручки нефтеперерабатывающего комплекса, работа над эффективностью. В итоге капитализацию получилось удвоить уже в 2018 году, то есть значительно раньше срока.

Так как поставленные цели достигли настолько рано, в сентябре 2019 года компания утвердила новую стратегию развития — теперь сразу до 2030 года. В целях все так же очень приятные для акционеров пункты: существенное увеличение капитализации, выплата дивидендов в соответствии с дивидендной политикой, увеличение, диверсификация и повышение эффективности всех сфер производства.

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

Как реализуется стратегия компании

Цель по капитализации, как я писал выше, реализуется отлично. В последние годы компания входит в десятку лидеров нефтегазовой отрасли по приросту акционерной стоимости.

Рост дивидендов. По дивидендной политике целевой уровень выплат — от 50% чистой прибыли по МСФО или РСБУ — по какому отчету получится больше, по тому и платят. В реальности сейчас отдают всю чистую прибыль, при этом выплаты три раза в год. Руководство даже подумывает над переходом на квартальные дивиденды.

Посмотрим подробнее, что делают для реализации производственной части стратегии.

Повышают объем добычи нефти. По своей стратегии компания планирует наращивать добычу нефти на 2,2% в год.

Повышают объем нефтехимического производства. На «Танеко» ввели в эксплуатацию вторую установку по первичной переработке нефти — это позволит увеличить проектную мощность первичной переработки на две трети.

Расширяют географию бизнеса в нескольких постсоветских республиках. Пока это первые шаги: подписание договоров о взаимопонимании с компаниями из Туркменистана и Казахстана, старт геологоразведки и запуск сети заправок в Узбекистане.

Почему акции могут вырасти

Стратегия выполняется как в производственном, так и в финансовом плане. Как я описал выше, компания успешно реализует свою стратегию, расширяя производство, увеличивая выручку и прибыль, — самая что ни на есть фундаментальная причина для роста акций.

Отличная дивидендная доходность. Все любят дивиденды, а на российском рынке в последние годы — особенно. «Татнефть» даже при текущих ценах даст дивидендную доходность предположительно больше 10% — это выше среднего по рынку, в том числе больше, чем дают конкуренты по отрасли. А такую акцию много кто хочет купить, повышая на нее цену своими покупками.

Смягчение монетарной политики. В этом году многие центральные банки, включая ЦБ РФ, смягчали монетарную политику, снижая ключевую ставку. Вполне вероятно, что этот процесс продолжится и дальше. А за ключевой ставкой вниз ползут и доходности по депозитам. В таких условиях акции, особенно с высокой дивдоходностью, еще более привлекательны.

Хорошие мультипликаторы. Одни из основных мультипликаторов — ROE (рентабельность капитала) и «чистый долг / EBITDA» (отношение долга к EBITDA) — очень привлекательны.

Что может помешать

Зависимость от конъюнктуры. Даже при успешной реализации стратегии значительная часть бизнеса в той или иной степени зависит от цены на нефть. Если она сильно упадет, то и финансовые показатели компании серьезно снизятся. Сюда же можно отнести действующие ограничения добычи нефти в рамках сделки ОПЕК+: при падении цен на нефть компания будет ограничена в возможности компенсировать падение выручки существенным увеличением объема добычи.

Ухудшение качества месторождений. «Татнефть» не от хорошей жизни так активно инвестирует в развитие технологий по добыче сверхвязкой нефти. На основных месторождениях нефть добывается уже достаточно давно, они истощаются — приходится осваивать все более сложные в технологическом и менее рентабельные в финансовом плане участки.

Возможное снижение дивидендов. Выше я уже упоминал о больших дивидендах как о плюсе компании, но тут есть и оборотная сторона: «Татнефти» уже особо некуда повышать дивиденды — она и так платит практически все, что может. Долго так продолжаться не будет. При снижении абсолютных сумм дивидендов акции могут пойти за ними вниз: осенью 2019 года через это проходят наши металлурги.

Не все мультипликаторы хороши. Несмотря на хороший ROE и отрицательный чистый долг, рассмотренные выше, по P / E и EV / EBITDA «Татнефть» дороже среднего по отрасли, в том числе более крупных конкурентов, кроме разве что классической истории роста «Новатэка».

В итоге

«Татнефть» — это голубая фишка с отличной дивидендной доходностью, которая в последние годы многого добилась как в производственном, так и в финансовом плане. На мой взгляд, на данный момент это одна из лучших историй на нашем рынке из разряда «купи и держи» на средней и длинной дистанции.

Из двух типов акций я рекомендую покупать привилегированные: они дешевле и, как следствие, у них выше дивидендная доходность. С привилегированными акциями у инвестора нет права голоса на собраниях акционеров, но для частных инвесторов оно не так важно. Да и ликвидность по ним все равно будет достаточной.

У вас есть инвестидея? Расскажите, во что, по вашему мнению, стоит вложить свои кровные.

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-tatnefti/

Источник https://smart-lab.ru/company/ivolga_capital/blog/804614.php

Источник https://journal.tinkoff.ru/news/idea-tatnp/