Содержание

ВТБ Мои Инвестиции: анализ брокера, тарифы, обзор приложения

Банк ВТБ попал под эти санкции. Что важно знать:

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

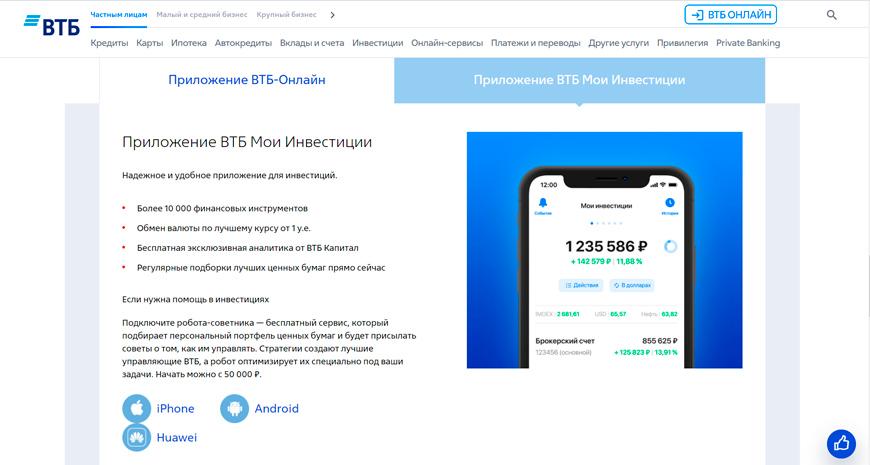

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Как я открывал брокерский счет в ВТБ

Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Как открыть брокерский счет в ВТБ

Многие клиенты предпочитают выбирать брокера для работы на фондовом рынке среди кредитных организаций. И это представляется в достаточной мере правильным решением, так как к банкам предоставляется значительно более высокие требования, чем к обычным компаниям. Тем более, что такие предложения на рынке есть, хотя и со своими особенностями. Попробуем разобраться, как открыть брокерский счет в ВТБ.

Открытие брокерского счета онлайн и в офисе

Открыть брокерский счет в ВТБ можно двумя способами: первый – традиционный, прийти в офис для заключения договора. А второй возможен даже без визита в ВТБ, через онлайн приложение.

Процедура различается для тех, кто уже является клиентом кредитной организации и всех остальных.

Инструкция, как открыть брокерский счет без визита в офис

Для того, чтобы открыть брокерский счет в ВТБ, тем, кто уже является клиентами банка посещать офис не обязательно. Все необходимые действия можно произвести через интернет. Пошаговая инструкция будет такая.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

- Прежде всего, надо зайти в систему ВТБ Онлайн. Далее выбрать раздел верхнего меню «Инвестиции» и нажать на кнопку «Открыть брокерский счет» красного цвета – видимо, так выбрали разработчики, чтобы клиенты точно не промахнулись.

- В открывшемся окне предлагается проверить автоматически заполненную форму, убедиться, что все данные, фамилия, имя, отчество, и так далее, указаны правильно. Если все хорошо, то надо нажать на кнопку «Все верно».

- Затем клиенту предлагается выбрать, не хочет ли он также открыть ИИС, индивидуальный инвестиционный счет, дающий ряд налоговых льгот.

- Далее следует страница со ссылками на документы: регламент брокерского обслуживания, условия депозитария, уведомление о рисках, связанных с операциями на рынке ценных бумаг. Клиент должен выразить свое согласие.

- В итоге ему предлагается подтвердить открытие брокерского счета, получив SMS уведомление на телефон. Сразу же после этого должно прийти уведомление о том, что счет открыт.

Разумеется, помимо открытия счета через ВТБ Онлайн, это можно сделать и в отделении банка.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Как открыть брокерский счет в ВТБ не клиенту

Если у клиента нет счета в ВТБ, то ему придется посетить офис. Для открытия брокерского счета понадобится только паспорт. Однако лучше сразу принести также и документ, подтверждающий присвоение ИНН клиенту – он должен понадобиться в дальнейшем, когда клиент захочет вывести все или часть средств.

Далее сотрудники банка предложат заполнить анкету-заявление на открытие счета, подготовят договор на брокерское обслуживание, форму присоединения к регламенту.

Заранее нужно определиться, какие секции биржи требуются: это может быть валютный, фондовый рынок, секция срочного рынка.

Можно также порекомендовать открыть обычный расчетный счет в банке, так как в этом случае пополнение и вывод средств с брокерского счета будет происходить значительно быстрее.

Выбор ИИС счета

Индивидуальный инвестиционный счет ИИС дает возможность получить либо налоговые вычеты в размере до 52 тысяч рублей, либо позволяет не платить налоги на полученную прибыль в конце срока инвестирования, который составляет минимум три года.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Каждый клиент может иметь только один ИИС. Однако предоставлять какие-либо документы, подтверждающие, что другого такого счета у клиента нет, не требуется. Достаточно поставить галочку при выборе типа счета, что он обязуется закрыть другой ИИС, если он есть, в течение одного месяца.

Условия обслуживания в ВТБ для инвесторов

Базовый тариф на фондовом рынке у банка ВТБ составляет 0.05% от суммы сделки, одинаково за ценные бумаги и валюту. Плюс к этому с клиента удерживается биржевой сбор в размере 0.01% от стоимости ценных бумаг и 0.0015% за операции с валютой. Есть и другие тарифные планы, с меньшими процентами, которые можно получить при соблюдении определенных условий. Однако и так ясно, что эти ставки вполне конкурентоспособны.

Помимо брокерских комиссий с клиента берется также 150 рублей в месяц за депозитарное обслуживание, но только в том случае, если по счету проводились какие-либо сделки. Если инвестор решил сохранить портфель ценных бумаг и при этом не покупал и не продавал ничего на бирже, то соответственно, платить просто за хранение ничего не надо.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Однако при этом в ВТБ есть комиссия за вывод средств. Если клиент выводит с биржи более 300 тыс. рублей в месяц, до банк возьмет с него 0.2% от суммы превышения. При этом стоимость валюты будет пересчитана по курсу ЦБ РФ на день трансакции. Зато пополнять счет можно совершенно бесплатно.

Договор на брокерское обслуживание в ВТБ: что дальше

После того, как клиент открыл брокерский счет, теоретически он может начать покупать и продавать ценные бумаги. Однако для этого ему потребуется еще кое-что: доступ к торгам. Получить его можно, скачав и установив самостоятельно дистрибутив обычной на российском фондовом рынке системы Quick, затем пройти процедуру регистрации, генерации ключа и регистрации его в банке.

Помимо общепринятой системы, у ВТБ есть и своя, под названием «Мои инвестиции», которое доступно для мобильных устройств всех основных систем: в Apple Store, Google Play и даже AppGallery.

Отличия брокерского счета в ВТБ

Помимо базовых возможностей ВТБ также представляет ряд дополнительных сервисов для своих клиентов. От простых и недорогих, как, например, автоматический торговый робот в приложении «Мои инвестиции» до индивидуальной поддержки клиентов консультантами банка – профессиональными советниками.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Последнее будет стоит 20 тысяч рублей в месяц, если совершена хотя бы одна операция на рынке. Причем комиссия включается в эту сумму. Например, если за месяц клиент должен 10 тысяч комиссии, то он заплатит банку все равно ровно 20 тысяч как минимальный платеж. А если, предположим, комиссия составит 30 тысяч рублей, то ровно эту сумму с него и возьмут, консультации будут бесплатными. Правда, при выборе такой услуги и комиссионный сбор банка – на порядок выше, 0.2% от суммы сделки.

Такой профессиональный советник, вне всякого сомнения, подойдет тем, у кого деньги есть, а знаний для работы на рынке – явно недостаточно.

Интересно, то банк ВТБ предлагает также своим клиентам выход на рынок IPO и SPO, первичных и повторных размещений ценных бумаг на бирже. Причем этот процесс в достаточной степени автоматизирован: принять участие в аукционах можно прямо через приложение «Мои инвестиции».

В целом ВТБ считается достаточно надежной кредитной организацией и имеет хорошую репутацию на внутреннем рынке.

Источник https://investfuture.ru/edu/articles/vtb-moi-investitsii-analiz-brokere-tarify-obzor-prilozhenija

Источник https://www.banki.ru/news/columnists/?id=10946725

Источник https://bankiros.ru/wiki/term/kak-otkryt-brokerskij-scet-v-vtb