Содержание

Бизнес планирования в коммерческом банке (на примере «ПриватБанка»)

Сущность банковской деятельности. Понятие финансового планирования. Отличительные особенности микрокредитования. Оценка кредитных операций коммерческого банка. Структурно-динамический анализ краткосрочных кредитных вложений и процентной политики КБ.

| Рубрика | Банковское, биржевое дело и страхование |

| Вид | дипломная работа |

| Язык | русский |

| Дата добавления | 13.06.2014 |

| Размер файла | 33,8 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА

«ОРЛОВСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ»

Кафедра «Финансы и кредит»

Курсовой проект (работа)

На тему: «Бизнес планирования в коммерческом банке

(на примере ПриватБанка)»

1. Теоретические основы планирования в коммерческих банках

1.1 Сущность банковской деятельности

1.2 Понятие и сущность финансового планирования

2. Анализ эффективности краткосрочного кредитования

2.1 Схема и методы проведения анализа эффективности краткосрочного кредитования

2.2 Оценка кредитных операций КБ «Приватбанк»

2.3 Структурно-динамический анализ краткосрочных кредитных вложений и процентной политики КБ

Выводы и предложения

Одним из главных элементов современной экономики, является банковская система. Крепкие и устойчивые банки означают стабильную экономику и наоборот, банкротства банков, невозвращенные кредиты, неуплаченные проценты — все это ослабляет банковскую систему и говорит о болезни экономики.

Банковский менеджмент в общем виде представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это — управление отношениями, касающимися формирования и использования денежных ресурсов, то есть взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере. Разделение банковского менеджмента на финансовый менеджмент и управление персоналом в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора.

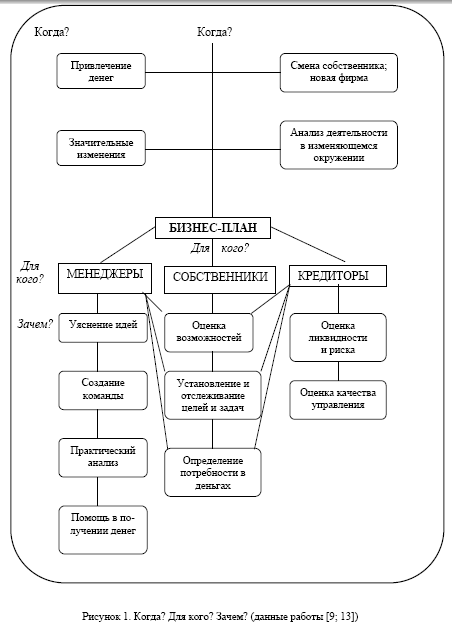

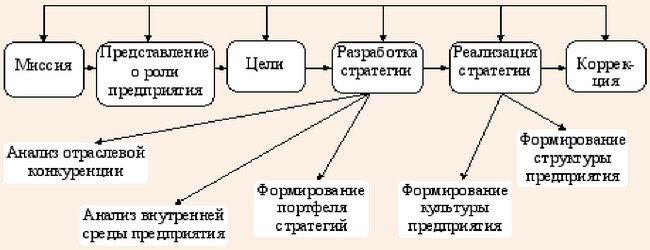

Бизнес — планирование позволяет заглянуть в будущее банка, предусмотреть цели, сферу, масштабы и результаты его деятельности в соизмерении с источниками и затратами. Процесс планирования включает составление перспективных и текущих планов-прогнозов, назначение которых состоит в том, чтобы обеспечить коллективу банка понимание общих задач, стратегии и тактики их выполнения, а также ресурсов, имеющихся в распоряжении банка. Кроме того, планирование определяет рамки, границы, в которых предстоит работать сотрудникам. Планирование позволяет взаимоувязать все стороны деятельности банка через сводные показатели, увязать их выполнение с интересами коллектива посредством системы материального и других видов стимулирования труда. Планы позволяют определить направления поиска новых сфер и методов деятельности в условиях конкуренции на денежном рынке.

Таким образом, планирование представляет собой многоуровневый процесс, охватывающий все подразделения банка и определяющий локальные и общие перспективы развития банка. А результатом планирования является разработка бизнес-плана (сводного плана развития банка), а также оперативных планов по отдельным направлениям (кредитная, инвестиционная, депозитная, процентная, кадровая и др. политика).

Главной целью дипломной работы является разработка бизнес-плана по микрокредитованию филиала коммерческого банка и определение путей по совершенствованию методики бизнес-планирования.

Для достижения поставленной цели в дипломной работе решаются следующие задачи: 1) изучить теоретические основы планирования в КБ, раскрыть сущность банковской деятельности, и дать понятия финансового планирования; провести анализ эффективности краткосрочного кредитования на примере КБ «ПриватБанка»; разработать бизнес-план в направлении краткосрочного кредитования, выбрать и определить наиболее эффективную ценовую стратегию КБ.

1. Теоретические основы планирования в коммерческих банках

1.1 Сущность банковской деятельности

Специфика банка определяется особенностями его деятельности. Результатом этой деятельности является создание банковского продукта. Банковским продуктом являются: создание платежных средств и предоставление услуг.

Создание платежных средств проявляет себя на уровне экономики в целом (или, как говорят, на макроуровне). Известно, что обмен продуктами труда производится не в форме обмена одного продукта на другой, а в форме купли-продажи. Товаропроизводитель предлагает рынку свой товар. Покупатель в свою очередь может приобрести необходимый ему товар только в том случае, если он продаст свой собственный продукт. В рыночном хозяйстве для совершения акта купли-продажи нужны деньги как всеобщее платежное средство. Без их помощи обмен труда между товаропроизводителями может не состоятся. Банк в лице Национального банка производит выпуск денег, необходимых для обращения, для приобретения и потребления материальных благ и продолжения процесса воспроизводства.

Второй составной частью продукта банка являются предоставляемые им услуги. Их можно классифицировать следующим образом (табл.1):

Таблица 1 — Обобщенная классификация банковских услуг

Тип предоставляемых услуг

В зависимости от соответствия специфике банковской деятельности

В зависимости от субъектов получения услуг

В зависимости от способа формирования и размещения ресурсов банка

В зависимости от оплаты за предоставление

В зависимости от связи с движением материального продукта

Услуги, связанные с движением материального продукта

Банковские услуги прежде всего можно подразделить на специфические и неспецифические услуги. Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида выполняемых ими операций:

1) депозитные операции,

2) кредитные операции,

3) расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты). Исторически данной операции предшествовала сохранная операция, когда люди помещали свои ценности на сохранение в банки, обеспечивающие надежность и безопасность сбережений. В последующем сохранность денежных средств стала перерастать в сохранность от обесценения. Люди стали помещать свои денежные ресурсы в банк не только как в наиболее удобное, безопасное место, но и в целях получения дохода, их сохранения от обесценения, инфляции. За помещение денег на депозит клиенты банка получают ссудный процент.

Кредитная операция является основной операцией банка. Не случайно банк иногда называют крупным кредитным учреждением. И это действительно так: в общей сумме активов банка основной удельный вес составляют кредитные операции. Чаще всего за счет кредитования клиентов банк получает и большую часть дохода.

1.2 Понятие и сущность финансового планирования

Финансовое планирование — это планирование всех доходов и направлений расходования денежных средств банка для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Исходя из этого финансовые планы можно разделить на перспективные, текущие и оперативные.

Примером сочетания перспективного и текущего планирования является бизнес-план, который принято разрабатывать в экономически развитых странах при создании нового направления деятельности либо создания нового структурного подразделения банка. Он составляется на период от трех до пяти лет, поскольку как показывает практика, плановые разработки на более длительные периоды не могут быть достоверными.

Бизнес-план не является только финансовым планом, он необходим для разработки стратегии финансирования или привлечения конкретного инвестора на определенных условиях к участию в создании новой программы.

Составление бизнес-плана, несомненно, способствует внутреннему управлению банком, так как он разрабатывается на основе постановки целей, способов их практического осуществления, увязки финансовых, материальных и трудовых ресурсов. Профессиональное составление бизнес-плана позволяет сохранить средства инвесторов и снижает вероятность банкротства.

Руководство банком все время находится перед необходимостью выбора. Оно должно осуществлять выбор оптимальной цены реализации плана, принимать решения в области кредитной и инвестиционной политики и много другое.

Необходимо добиться такого положения, чтобы вся деятельность банка в комплексе была бы рентабельна и обеспечивала бы денежные поступления в объеме, удовлетворяющем заинтересованные в результатах работы банка группы лиц (владельцев, кредиторов и пр.). Описание ожидаемых результатов экономической деятельности в будущий период имеет место при составлении бюджетов (планов) банка.

Как правило, различают краткосрочное и долгосрочное планирование. Значение некоторых из принимаемых решений распространяется на очень долгую перспективу. Это относится, например, к решениям в таких областях, как приобретение элементов основного капитала, кадровая политика. Такие решение определяют деятельность банка на много лет вперед и должны быть отражены в долгосрочных планах (бюджетах), где степень детализированности обычно бывает довольно невысока. Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, составными элементами которой являются краткосрочные планы.

В основном в банковском менеджменте используется краткосрочное планирование и имеют дело с плановым периодом, равным одному году. Это объясняется тем, что за период такой протяженности, как можно предположить, происходят все типичные для жизни банка события, поскольку за этот срок выравниваются сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы).

Невозможно выработать общие правила, устанавливающие степень детализации бюджета. В первую очередь она зависит от того, насколько высок уровень надежности составляемых расчетов. Кроме того, в каждом конкретном банке необходимо оценить степень необходимой детализации бюджетов для обеспечения координации отдельных запланированных действий.

Организация планирования зависит от величины банка, т.е. величины его активов.

В литературе о планировании в банковской деятельности обычно различают две схемы организации работ по составлению бюджетов (планов): по методу break-down (сверху-вниз) и по методу build-up (снизу-вверх). По методу break-down работа по составлению бюджетов начинается “сверху”, т.е. руководство банка определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели во все более детализированной, по мере продвижения на более низкие уровни структуры банка включаются в планы подразделений. По методу build-up поступают наоборот. Например, расчет показателей начинают отдельные подразделения, и затем уже руководитель отдела банка сводит эти показатели в единый бюджет (план), который в последствии может войти составной частью в общий бюджет (план) банк.

Методы break-down и build-up представляют две противоположные тенденции. На практике не целесообразно использовать только один из этих методов. Планирование и составление бюджетов представляют собой текущий процесс, в котором необходимо постоянно осуществлять координацию бюджетов различных подразделений банка.

Таким образом, банк должен осуществлять планирование и контроль в двух основных экономических областях. Речь идет о прибыльности (рентабельности) его работы и финансовом положении. Поэтому бюджет (план) по прибыли и финансовый план (бюджет) являются центральными элементами внутрифирменного планирования.

В разрезе рассматриваемой темы дипломной работы в следующей главе рассмотрим мероприятия, повышающие доходность КБ на примере «ПриватБанка» по операциям микрокредитования. Для этого необходимо будет провести анализ этих операций, и выработать пути, повышающие их эффективность.

2. Анализ эффективности краткосрочного кредитования

2.1 Схема и методы проведения анализа эффективности краткосрочного кредитования

Для того, что бы приступить к планированию деятельности банка в области микрокредитования, необходимо провести анализ финансово-экономической деятельности по краткосрочному кредитованию, который включает в себя углубленный анализ краткосрочных кредитных вложений, процентной политики по краткосрочным кредитным операциям и общий анализ доходов и расходов банка, их влияние на прибыль.

Анализ деятельности коммерческого банка включает:

— оценку состояния и результатов деятельности банка за отчетный период;

— сравнение финансового состояния и показателей деятельности с показателями других банков либо с прошлым периодом;

— обобщение результатов анализа и подготовку рекомендаций для принятия управленческих решений, направленных на улучшение деятельности банка.

Информационной базой для проведения анализа являются: данные синтетического учета (оборотные ведомости, бухгалтерские книги), аналитического учета (лицевые счета, журналы, картотеки), банковский баланс и другие формы статистической отчетности, банковские договора. Основным инструментом анализа является баланс банка, который состоит из активной и пассивной частей. Активы включают в себя все имущество, которым владеет банк, движимое и недвижимое, в том числе денежную наличность, ценные бумаги, оборудование и так далее. Схема проведения анализа представлена в приложении .

Краткосрочные кредиты, выданные банком, являются одной из основных статей актива. Пассивы состоят из всех обязательств банка: остатки на расчетных счетах, вклады физических лиц, депозиты юридических лиц и другие.

В процессе анализа применяются такие методы как метод сравнения, группировки, коэффициентов.

Метод сравнения дает возможность определить причины и уровень динамических изменений по статьям, их влияние на ликвидность банка и прибыльность операций. Также будут определены резервы повышения доходности операций банка по краткосрочному кредитованию.

Метод группировки дает возможность понять суть основных процессов, происходящих в ЗАО КБ «ПриватБанк».

Метод коэффициентов дает возможность определить качественную взаимосвязь между статьями, разделами или группами статей. Определяется удельный вес статей в общем объеме пассива или актива, рассчитываются темпы роста, коэффициенты ликвидности.

Углубленный анализ краткосрочных кредитных операций и ценовой политики банка включает в себя следующие виды анализа: функциональный, структурный, операционно-стоимостной.

Функциональный анализ позволит определить специализацию деятельности коммерческого банка, его роль в обслуживании рыночных сегментов, формы и перспективы деятельности на других рынках, дает оценку эффективности и целесообразности кредитной политики. Анализ осуществляется на основе данных о структуре и динамике краткосрочных кредитных вложений в разрезе отраслевых сегментов. Удельные веса сегментов будут характеризовать степень их важности для банка. Систему приоритетов дополняет рассмотрение ценовой стратегии в динамике по отраслевым сегментам.

Структурный анализ осуществляется, например, при анализе краткосрочного кредитного портфеля банка в целом и по группам риска в частности.

Операционно-стоимостной анализ углубляет определение доходности банка и дает представление о стоимости рентабельности конкретных операций. На основе анализа определяется значение каждого фактора на формирование прибыли и разрабатываются на его основе мероприятия по максимизации дохода.

2.2 Оценка кредитных операций КБ «Приватбанк»

ПриватБанк осуществляет кредитование малого и среднего бизнеса в рамках программы поддержки малого и среднего бизнеса. Предоставление таких кредитов производится по методике микрокредитования.

Предоставление кредита по методике микрокредитования возможно как за счет средств ПриватБанка так и с использованием ресурсов международных организаций.

Программа микрокредитования развивается в рамках сотрудничества с международными финансовыми организациями:

* ЕВRD (ЕБРР — Европейский банк реконструкции и развития) в рамках программы SМЕ1 (Small and micro enterprise) с лимитом 8 500 000 долларов США. Консупьтацтонную поддержку осуществляет IРС (International Project Consulting) рамках программы ТАСIS;

* КFW (Kreditnstalt fur Wiederaut)- Немецко-Украинский фонд «Кредит для возрождения»).

Практическое микрокредитование, осуществляемое КБ «ПриватБанком» имеет существенное отличие от стандартной схемы оценки кредитного продукта, описанной в Руководстве по кредитным процедурам ПриватБанка. Это отличие заключается в том, что кредитный эксперт единолично выполняет функции трех кредитных уровней: от первого обращения клиента до полного погашения кредита.

Одноуровневая организация кредитного процесса благоприятно сказывается на взаимоотношениях банка и клиента, поскольку клиент знает, что его обслуживает один человек на протяжении всего цикла. Клиенту не приходится самостоятельно проходить многие службы банка — это входит в обязанности кредитного эксперта.

Микрокредитование направлено на максимальное сокращение сроков рассмотрения кредитной заявки без снижения качества анализа кредитного проекта (5 дней с момента предоставления документов).

В результате этого:

* кредит может получить Заемщик, не имеющий опыта работы с кредитами и, следовательно, кредитной истории;

* ПриватБанк гарантирует гибкий подход к анализу действующего бизнеса Заемщика и обеспечению кредита;

* выдача кредита производится максимум в течение 5 рабочих дней;

* микрокредит может быть выдан в валюте;

* частным предпринимателям без образования юридического лица и не имеющим текущего счета в банке возможно предоставление кредитов наличными;

* кредиты на пополнение оборотных средств предоставляются на срок до 1 года, на приобретение основных средств до 1,5-2 лет;

* четкий график погашения кредита, который предусматривает собой ежемесячное погашение кредита и начисленных по нему процентов равными долями, обеспечивает низкую эффективную процентную ставку.

Требования к заемщику:

Кредитная линия КБ «Приватбанка» открыта для заемщиков, относящихся к одной из следующих категорий:

* Частные предприниматели без образования юридического лица, имеющие патент или лицензию на предпринимательскую деятельность;

* Семейные предприятия, работающие без использования наемного труда;

* Малые предприятия (определяются в соответствии с ЗУ «О предприятиях в Украине).

Требования к проекту:

Проект должен не противоречить нормам охраны окружающей среды, здравоохранения и безопасности, включая действующие законы об охране окружающей среды и нормативные акты Украины. Кроме того, кредитные средства не могут быть использованы для:

— производства или торговли оружием или другим военным оборудованием;

— производства или торговли изделиями, произведенными из

— материалов, которые относятся к исчезающим видам животных или растений;

— производства или торговли табачными изделиями;

— производства или торговли спиртными напитками;

— функционирования казино или других учреждений игорного бизнеса:

— операций спекулятивного характера;

— инвестиций в какие-либо виды ценных бумаг.

А так же, кредиты не предоставляются для погашения существующих обязательствЗаемщика.

Процедура микрокредитования является частью Руководства по кредитным процедурам ПриватБанка.

Методика микрокредитования предполагает выдачу кредита Заемщику даже в условиях ограниченной информации о финансовом состоянии клиента, что делает невозможным получение обычного банковского кредита. Определяющим фактором при принятии решения о выдаче кредита является не обеспечение и даже не деятельность клиента в прошлом, а перспективы кредитуемого проекта, что достигается использованием специфических методов анализа и требует максимально тесного и открытого взаимодействия клиента и ответственного работника банка. Одной из основных особенностей методики кредитования является обязательное наличие графика погашения кредита. Он может быть:

* Равными частями в течение срока действия кредита;

* Увеличивающимися (уменьшающимися) частями;

* С отсрочкой первого транша погашения.

Такой порядок погашения задолженности ведет к тому, что эффективная процентная ставка оказывается значительно ниже задекларированной в кредитном соглашении.

Для рассмотрения проекта Заемщик подает в ПРИВАТБАНК или его филиал заявку и следующие документы:

Для юридических лиц:

* Квартальные отчеты (баланс, форма №2, декларация о прибыли, НДС) за текущий год и все имеющиеся отчеты предшествующего года .

* Копии учредительных документов, документов о регистрации, перерегистрации, а также подтверждение о полномочиях руководителей (Протокол №1).

* Приказ о назначении главного бухгалтера.

* Копии паспортов руководителей, имеющих право подписи, и главного бухгалтера.

* Копии договоров аренды помещений и транспорта, договоров о совместной деятельности.

* Выписку о движении средств по расчетному и валютному счету за последние три месяца.

* Список основных средств.

* Список товарно-материальных запасов (товары, готовая продукция, сырье, полуфабрикаты).

* Копии лицензий на право занятия определенными видами деятельности, патентов и разрешений.

* Список дебиторов и кредиторов Заявителя на момент подачи заявки (с условиями и сроками расчетов).

* Документы, подтверждающие право собственности на залоговое имущество.

* Протокол собрания учредителей о решении взять кредит.

Для частных предпринимателей без образования юридического лица

* Копию свидетельства о государственной регистрации.

* Копию справки ГНА о присвоении идентификационного кода.

* Копии лицензий на право занятия определенными видами деятельности, патентов и разрешений.

* Накладные, хозяйственные договора и / или другие документы, подтверждающие деятельность предпринимателя.

* Договора аренды или правоустанавливающие документы на объекты, арендуемые предпринимателем или принадлежащие ему (офис, квартира).

* Документы, подтверждающие право собственности на залоговое имущество.

По представленным документам проводится предварительная экспертиза с целью проверки Заемщика и инвестиционного проекта на соответствие критериям Кредитной линии ЕБРР.

Срок проведения предварительной экспертизы после получения полного комплекта документов — от 2 до 5 дней.

Таким образом, при использовании кредита для покупки основных средств, требующих времени для закупки, монтажа и ввода в эксплуатацию, возможна отсрочка погашения основного долга ее более двух месяцев при обосновании необходимости отсрочки.

Любое изменение графика погашения кредита (составление специального графика, предоставление отсрочки) при выдаче кредита ПМ должно быть согласовано с Департаментом услуг на внутреннем рынке Общесистемного Бизнеса Корпоративных Клиентов, либо с закрепленным за РП долгосрочным консультантом.

Микрокредиты предоставляются субъектам хозяйственной деятельности всех форм собственности на коммерческой, договорной основе, при условии соблюдения принципов обеспеченности, возвратности, срочности, платности, целевой направленности.

При микрокредитовании соблюдаются все положения кредитной политики «ПриватБанка», которые отражены в Декларации о Кредитной Политике и Руководстве по кредитным процедурам (размещенным на внутреннем сайте банка (10.1.100.50) в разделе «Информация для сотрудников, менеджеров Информация бизнесов Общесистемный Бизнес Корпоративных Клиентов»).

Приоритетным направлением является кредитование малых предприятий и частных предпринимателей, на цели, связанные с их хозяйственной деятельностью.

Главными отличительными особенностями микрокредитования является одноуровневая система организации кредитного процесса и методика оценки финансового состояния потенциальных заемщиков, основанная на использовании технологии, применяемой при кредитовании за счет средств ЕБРР и Немецко-Украинского Фонда в рамках кредитных линий для поддержки малого и среднего бизнеса.

При одноуровневой организации кредитного процесса кредитным экспертом по микрокредитованию производится:

— поиск и привлечение клиентов

— предварительная оценка клиента и кредитуемого проекта;

— сбор всех документов, необходимых для оценки возможности кредитования;

— финансовый анализ и оценка кредитоспособности заемщика;

— выбор и оценка обеспечения кредита;

— подготовка заключения (резюме) по результатам проведенного анализа;

— защита кредитного проекта на заседании малого кредитного комитета;

— оформление выдачи кредита;

— контроль целевого использования кредита;

— работа с просроченной задолженностью.

Оценка «сложных» видов обеспечения, проверка юридической «чистоты» предоставляемых заемщиком документов, определение рейтинга кредита для расчета страхового резерва по методике НБУ, расчет финансового лимита по методике НБУ, проверка репутации заемщиков выполняются соответствующими подразделениями банка (подразделением залоговых операций, юридической службой и службой безопасности, кредитными специалистами II-го уровня кредитной работы).

На основании вышеизложенного можно вывести общие принципы краткосрочного кредитования, а именно:

Погашение выданных ПМ кредитов и начисленных по ним процентов осуществляется Заемщиком ежемесячно равными долями, начиная с даты зачисления кредита на его ссудный счет. При наличии ярко выраженной сезонности в ведении хозяйственной деятельности, возможно применение специального графика погашения — уменьшение либо увеличение суммы погашения основного долга в зависимости от сезонных колебаний выручки клиента.

При использовании кредита для покупки основных средств, требующих времени для закупки, монтажа и ввода в эксплуатацию, возможна отсрочка погашения основного долга ее более двух месяцев при обосновании необходимости отсрочки.

Любое изменение графика погашения кредита (составление специального графика, предоставление отсрочки) при выдаче кредита ПМ должно быть согласовано с Департаментом услуг на внутреннем рынке Общесистемного Бизнеса Корпоративных Клиентов, либо с закрепленным за РП долгосрочным консультантом.

Микрокредиты предоставляются субъектам хозяйственной деятельности всех форм собственности на коммерческой, договорной основе, при условии соблюдения принципов обеспеченности, возвратности, срочности, платности, целевой направленности.

При микрокредитовании соблюдаются все положения кредитной политики «ПриватБанка», которые отражены в Декларации о Кредитной Политике и Руководстве по кредитным процедурам (размещенным на внутреннем сайте банка (10.1.100.50) в разделе «Информация для сотрудников, менеджеров Информация бизнесов Общесистемный Бизнес Корпоративных Клиентов»).

Приоритетным направлением является кредитование малых предприятий и частных предпринимателей, на цели, связанные с их хозяйственной деятельностью.

Главными отличительными особенностями микрокредитования является одноуровневая система организации кредитного процесса и методика оценки финансового состояния потенциальных заемщиков, основанная на использовании технологии, применяемой при кредитовании за счет средств ЕБРР и Немецко-Украинского Фонда в рамках кредитных линий для поддержки малого и среднего бизнеса.

При одноуровневой организации кредитного процесса кредитным экспертом по микрокредитованию производится:

— поиск и привлечение клиентов

— предварительная оценка клиента и кредитуемого проекта;

— сбор всех документов, необходимых для оценки возможности кредитования;

— финансовый анализ и оценка кредитоспособности заемщика;

— выбор и оценка обеспечения кредита;

— подготовка заключения (резюме) по результатам проведенного анализа;

— защита кредитного проекта на заседании малого кредитного комитета;

— оформление выдачи кредита;

— контроль целевого использования кредита;

— работа с просроченной задолженностью.

Оценка «сложных» видов обеспечения, проверка юридической «чистоты» предоставляемых заемщиком документов, определение рейтинга кредита для расчета страхового резерва по методике НБУ, расчет финансового лимита по методике НБУ, проверка репутации заемщиков выполняются соответствующими подразделениями банка (подразделением залоговых операций, юридической службой и службой безопасности, кредитными специалистами II-го уровня кредитной работы).

В ходе дальнейшего анализа доходности краткосрочного кредитования, необходимо определить процентную ставку для отдельного клиента и установить механизм определения кредитного риска (кредитоспособности).

Процентная ставка устанавливается на основе средней ставки кредитования, которая корректируется в зависимости от надежности клиента и надежности самого проекта. Как отмечалось выше, средняя ставка кредитования зависит от таких объективных характеристик как уровень инфляции, избыток или недостаток денежных средств, учетная ставка Национального банка Украины, фаза экономического развития, и др.

На установление конкретной ставки кредитования отдельного заемщика оказывает влияние множество факторов, оценка которых и анализ как раз и составляет процесс анализа кредитоспособности клиента. В этом процессе можно выделить три этапа:

— Формирование общего представления о клиенте.

— Анализ финансового состояния.

— Анализ кредитуемого проекта (сделки).

На 1-м этапе происходит личное знакомство с клиентом руководителя банка, начальника кредитного отдела, экономиста. Здесь оцениваются деловые и личностные характеристики руководителя и главного бухгалтера, происходит общее обсуждение кредитуемого проекта и оговаривается процентная ставка по кредиту. При формировании представления о клиенте рассчитываются и/или анализируются следующие показатели:

— период функционирования предприятия;

— собственность на фонды;

— деловая активность клиента;

— соотношение кредита и объема реализации продукции.

Изучение учредительных документов состоит прежде всего из оценки состава учредителей, поскольку значительную роль играет их репутация. Необходимо исключить возможность кредитования ненадежных учредителей через созданные ими предприятия, особенно если у них имелись факты неплатежа, либо имела место ликвидация предприятий данного учредителя. Нужно обратить внимание на смену учредителей, в связи с чем она происходила. Внимательно издается устав и правоспособность юридических лиц и их руководителей на предмет возможности кредитования и осуществления кредитуемого проекта.

Если заемщик не является собственником основных и оборотных фондов, это говорит о его низкой платежеспособности. В случае неплатежа могут возникнуть проблемы с истребованием кредита.

Деловая активность клиента оценивается сопоставлением итога баланса за определенный период. Должен наблюдаться рост баланса, причем темп его роста должен превышать темп инфляции.

Рентабельность активов показывает эффективность размещения средств и определяется отношением нераспределенной прибыли за минусом платежей в бюджет к итогу баланса за вычетом результата от реализации.

Рентабельность затрат отражает долю прибыли от каждой гривны затрат на производство и реализацию продукции. Показатель рассчитывается отношением нераспределенной прибыли к затратам на производство и реализацию.

Сопоставляя сумму кредита и объем реализации, положительно оценивается превышение последнего показателя.

Анализ финансового состояния клиентов производится с помощью следующей системы показателей:

— обобщающий показатель платежеспособности;

— коэффициент соотношения заемных и собственных средств;

— коэффициент обеспеченности запасов и затрат собственными источниками формирования;

— оборот материалов и готовой продукции;

— длительность дебиторской задолженности;

— бюджет денежных средств.

В результате расчета, оценки и анализа вышеприведенных показателей кредитный работник делает вывод о финансовом состоянии заемщика, которое позволяет или не позволяет, либо позволяет при определенных условиях иметь кредитные отношения.

Дальнейшим этапом анализа является характеристика и изучение кредитуемого проекта. Она производится с учетом следующих факторов:

§ Объект кредитования. Он должен соответствовать целям клиента, его производственным интересам. С осторожностью следует кредитовать проекты, преследующие иные цели.

§ Срок кредитования. Для торгово-посреднических сделок кредит предоставляется обычно до 3-х месяцев, производственные затраты кредитуются в течение 1 года, инвестиционные проекты — до 2 лет.

§ Размер кредита. Кредит не должен быть больше, чем необходимо для конкретной сделки. Не должен быть он и меньше, чтобы не возникла потребность в дополнительных средствах. Ссуда обычно предоставляется при наличии и собственных вложений клиента в кредитуемое мероприятие, поскольку это повышает заинтересованность клиента.

§ Наличие обеспечения. Имущество должно быть собственностью клиента, обладать высокой ликвидностью, покрывать кредит и проценты по нему плюс возможные издержки по реализации.

§ Окупаемость кредитуемого проекта. Проект должен принести прибыль, срок окупаемости его должен быть меньше срока погашения кредита.

По завершению 3-го этапа анализа кредитный работник составляет письменное заключение о возможности кредитования указанного мероприятия. Здесь же отражаются результаты анализа финансового состояния. Необходимо отметить, что по всем рассчитываемым коэффициентам результат сравнивается с нормативным значением и отмечается его выполнение или невыполнение. Комплексная же оценка кредитоспособности производится на основе представления о важности каждой составляющей этой оценки. Такой подход к оценке каждого фактора не дает полного представления о состоянии дел заемщика, поскольку нормативные значения одними предприятиями могут выполняться (не выполняться) в большей степени, чем другими. Важность каждого фактора в системе показателей кредитоспособности также не зафиксирована, что не позволяет определить его роль и дает возможность маневрирования с целью получения желаемого представления о клиенте. Кредитный риск не получает количественного выражения и если и включается в процентную ставку, то только на уровне общих представлений.

2.3 Структурно-динамический анализ краткосрочных кредитных вложений и процентной политики КБ

С целью общего анализа динамических и структурных сдвигов в активных операциях банка по краткосрочному кредитованию, произведем сравнение статей актива за 2001 — 2002 года (Приложение ).

Основной удельный вес в активе баланса занимают три статьи: выданные кредиты, основные средства и капиталовложения, прочие активы. Выданные кредиты в течение 2001 года выросли в 2,6 раза и составили на 1.01.01г. 13604,9 тыс. грн., что обеспечило рост удельного веса в структуре активов с 17.6% на 1.01.01г. до 34,7% на 1.01.02г. В течение 2002 года общая сумма кредитных вложений выросла до 14400.7 тыс. грн. или на 6% Однако удельный вес в структуре активов снизился на 8.4 пункта и составил 26,3% от общей суммы актива. В общей сумме задолженности по кредитам основной частью являются краткосрочные кредиты. Так, по состоянию на 1.01.02г. из 26.3% активов на долю кратких приходится 21.8%, а долгих — 4.5%. Долгосрочное кредитование значительной роли не играет ввиду нестабильности экономической ситуации, уровня инфляции, ссудной политики НБУ и других факторов.

Значительными темпами за анализируемый период росли фонды банка. Так, на 1.01.00г. они составляли 9.4% всех пассивов, на 1.01.01. — 16.4%, на 1.01.02 — 32.4%, или 17749,6 тыс. грн. Очень важными статьями для понимания деятельности банка являются расчетные и текущие счета, депозиты, вклады. На протяжении 2001 г. самые дешевые ресурсы составляли около 38% всех пассивов, тогда как на 1.01.02г. они составили 20% или 10942,5 тыс. грн., что означает потерю ресурсов и в абсолютной сумме — 4241.8 тыс. грн. Вместе с этим доля дорогих ресурсов постоянно увеличивается.

Однозначным и бесспорным является тот факт, что на уровень доходов банка самое непосредственное влияние оказывает величина активов, приносящих доход, а именно краткосрочных кредитных вложений, как главной составляющей. В связи с этим проанализируем структуру краткосрочных кредитных вложений банка за 2001 — 2002 годы. Ситуация с краткосрочными кредитными вложениями в анализируемом периоде подвергалась изменению. За 1-е полугодие 2001 года общий объем кредитов вырос в 2,8 раза и составил на 1.07.01г. 13977 тыс. грн. За второе полугодие уровень вложений снизился на 2462 тыс. грн. или на 17.6%, за счет снижения задолженности по сельскому хозяйству, которое к концу года рассчитывается за счет полученного урожая. В течение 1-го полугодия 2002 года общая задолженность продолжает снижаться (на 1667тыс. грн. или 14.4%) до уровня 9848 тыс. грн. За период 2-го полугодия 2002 года задолженность несколько превысила уровень начала года и составила 11952 тыс. грн. Годовой темп роста составил 103.8%.

Оценивая отраслевую структуру задолженности, видно, что в 2001 году краткосрочные кредитные вложения осуществлялись в основном в сельское хозяйство. Доля сельского хозяйства составила на 1.01.01г. 55%, на 1.07.01г.- 53%, на 1.01.02г. — 32%. Однако этого нельзя сказать о 2002 годе, когда удельный вес задолженности сельхозпроизводителей составлял на 1.01.01г. — 32%, на 1.07.01. — 38%, на 1.01.02г. — 21%. Доля промышленности АПК постоянно росла и составила на конец 2002 года 37%. Постоянный рост отмечается и по «другим» предприятиям, куда относятся коммерческие структуры и общества с ограниченной ответственностью и прочие.

Причиной снижения роли для банка его основного рыночного сегмента, как показывает анализ, является высокий риск вложений в отрасль, который выражается в значительном объеме просроченной задолженности и неуплаченных процентов. Так, на 1.01.01г. просрочка составляла 557 тыс. грн. или 11.3% от общей задолженности, а на 1.01.02г. — 1585 тыс. грн. (13.8% задолженности). Абсолютный рост просроченной задолженности составил 1028 тыс. грн. или в 2,8 раза. Причем, из всей просроченной задолженности на долю сельского хозяйства приходилось: на 1.01.00г. -80%, на 1.01.01г. — 78%, на 1.01.02г. — 60%, то есть львиная доля. Если говорить о риске вложения в отрасль на основе удельного веса просрочки в общей задолженности отрасли, то и здесь сельское хозяйство является лидером: на 1.01.00г. — 16,4%, на 1.01.01. -31,8%, на 1.01.02г. — 12,3%.

Необходимо отметить, что общее снижение просроченной задолженности и изменение ее структуры по состоянию на 1.01.02г. отчасти вызвано тем, что банк произвел списание безнадежных долгов в убыток за счет сформированного резерва.

Уровень неуплаченных процентов в течение года значительно колебался, что определяется в основном цикличностью производства сельского хозяйства, как основного должника. У него самый большой удельный вес неуплаченных процентов по отношению к сумме задолженности по отрасли; на 1.01.00г. — 28.4%, на 1.01.01г. — 12.6%, на 1.01.02г. — 31%.

С точки зрения привлекательности отраслевых сегментов, минимизации риска невозврата кредита и неуплаты процентов банку следовало бы больше уделить внимания промышленности АПК, торговле и прочим отраслям.

Итак, как мы выяснили, краткосрочные кредитные вложения неоднородны по своему составу. Они могут быть срочными, пролонгированными или просроченными. С точки зрения обеспечения кредитов, можно различить более или менее обеспеченные в зависимости от вида обеспечения, его суммы, качества. Все вышеперечисленные характеристики кредитов положены в основу группировки кредитов по уровню кредитного риска и расчета размера страхового фонда. Положение НБУ «О порядке формирования и размерах страхового фонда коммерческих банков» выделяется 5 групп кредитного риска: стандартные, нестандартные, опасные, сомнительные, безнадежные. Каждой группе соответствует свой процент отчислений в фонд резерва на покрытие возможных потерь, соответственно 2, 5, 30, 80, 100% от суммы группы кредитов. Как показывают данные, качество краткосрочного кредитного портфеля банка значительно улучшилось. Удельный вес нестандартных кредитов снизился на 22,1%, сомнительных — на 15.3%, опасных — на 1.4%, безнадежных на 1.9%. Соответственно снизились отчисления в страховой фонд по всем группам кредитов, кроме стандартных, но это следует считать нормальным явлением, поскольку общая задолженность возросла.

Рассчитывая величину влияния факторов на размер страхового фонда, необходимо выделить 2 фактора:

Влияние уровня задолженности можно рассчитать на основе изменения стандартных кредитов. Отклонение по ним составило +102 тыс. грн., то есть привело к увеличению страхового фонда. Влияние же второго фактора, структурных сдвигов, оценивается только как положительное, поскольку доля всех рисковых кредитов значительно снизилась, а следовательно снизились и отчисления в страховой фонд. Структурные сдвиги снизили отчисления на 991 тыс. грн., общее влияние факторов привело к снижению размера страхового фонда на 889 тыс. грн.

В изменениях процентной ставки в целом по банку просматривается четкая тенденция. Начиная с января 2001 г. по август 2001 г., процентная ставка неуклонно снижается, со 183% до 72% соответственно. С сентября 2001 по январь 2001 года ставка кредитования по вновь выданным кредитам выросла до 116% годовых. В дальнейшем ставка кредитования снижалась по август 2002 г. и составила 48% годовых. И в последние три месяца 2002 года опять происходит повышение ставки до уровня 81%.

Однако, следует отметить, что если предыдущие колебания ставки процента вызваны изменением учетной ставки Нацбанка Украины, то последнее повышение 2002 года вызвано изменением в политике ценообразования банка. Этот факт подробнее будет разбираться ниже.

Во втором полугодии 2002 г. ситуация меняется. При средней ставке по выданным кредитам 79% ниже ее уровня кредитовались три отрасли: промышленность АПК (75%), сельское хозяйство (74%), снабжение и сбыт (74%). Это объясняется как изменением структуры кредитования, так и системы приоритетов. В целом по результатам 2002 года ставка по банку составила 104%. Наибольшее благоприятствование оказывалось промышленности АПК и снабженческо-сбытовым предприятиям (по 96%), а только затем идет сельское хозяйство с 100% годовых. Максимальная ставка составила 121% по другим предприятиям. Разрыв минимальной и максимальной ставки составил 121-96-25 пунктов, то есть диверсификация снизилась в 1.8 раза.

Как видно, в целом по банку происходит смена приоритетов в кредитной политике. Сельское хозяйство с 1-го места опустилось на предпоследнее в течении 2001 — 2002 годов. Наряду этим следует отметить уменьшение разрыва процентных ставок, что говорит о более общем подходе в ссудной политике в отношении отраслевых сегментов.

Необходимо обратить внимание и на тот факт, что резко увеличилось количество заключаемых кредитных договоров. За 2001 год заключено 2550 договоров на сумму 32486 тыс. грн., а за 2002 г. -1681 договор на 25344 тыс. грн. Активность кредитования снизилась на 44%, а размер предоставляемого кредита увеличился с 12.7 тыс. грн. до 15.1 тыс. грн., что можно охарактеризовать как увеличение риска на одного заемщика. В отраслевом разрезе активнее всего кредитуются торговля (760 договоров в 2000 г.) и другие предприятия (563 договора). Вместе с этим, выдача за 2002 г. сельскому хозяйству (191 договор) и торговле практически одинаковая, то есть сумма кредита и риска на 1-го заемщика в первом случае составляет 39.2 тыс. грн., а во втором — 10.4 тыс. грн. Торговля с этой точки зрения более предпочтительна.

Сопоставляя данные по приоритетам в процентных ставках с данными по структуре просроченной и неуплаченных процентов, вызывает сомнение проводимая банком политика. Торговля, практически не допускающая неплатежей, в системе ценовой политики находится на последнем месте. В результате банк применяет ценовую дискриминацию, перекрывая риски сельского хозяйства за счет увеличения ставок по другим отраслевым сегментам. С другой стороны, это можно объяснить стремлением банка не отпугивать клиентов сельского хозяйства, поддерживать их, перекладывая риски на других.

В целом же можно сделать вывод, что банк при формировании ценовой политики практически не учитывает отраслевые риски и не закладывает их в процентные ставки с целью компенсации возможных потерь.

При анализе процентной политики банка особое внимание хотелось бы уделить росту процентных ставок по выдаваемым кредитам в сентябре-декабре 2002 года, что не соответствовало направлению движения учетной ставки Нацбанка Украины, которая в этом периоде снижалась. Это объясняется тем, что банк применял ценовую стратегию, которую можно охарактеризовать как затратную.

Ставка кредитования устанавливалась на основе минимальной и расчетной процентных ставок. Минимальная ставка устанавливалась Правлением ЗАО КБ «ПриватБанк» с учетом инфляции, учетной ставки Нацбанка Украины и маржа.

Расчетная ставка устанавливалась в процентах с учетом следующих ее составляющих:

? Стоимость привлеченных ресурсов относилась к средним кредитным вложениям за минусом неработающих, то есть по которым не уплачиваются проценты.

? Величина некредитных затрат, которая не перекрывалась некредитными доходами, относилась к тому же знаменателю.

? Размер плановой прибыли относился к тому же знаменателю.

Расчетная ставка получалась в результате суммирования ее составляющих. При установлении же ставки кредитования исходили из следующего:

§ если расчетная ставка была меньше минимальной, то устанавливалась последняя;

§ если расчетная ставка превышала минимальную, то устанавливалась расчетная, причем, в случае превышения ею рыночной ставки по региону — устанавливалась рыночная ставка. Однако при этом требовалась компенсация недополученного дохода за счет прочих банковских операции.

В условиях роста затрат на переоборудование филиалов и развитие сети банка такая ценовая стратегия привела к росту ставок, которое мы отмечали в конце 2002 года. Этот рост происходил на фоне снижения учетной ставки НБУ и ставок кредитования других коммерческими банками. Это формировало отрицательное мнение о банке и отталкивало потенциальных клиентов от кредитования. Некоторые клиенты предпочитали кредитоваться в других банках.

В целом же о такой ценовой стратегии можно говорить как о затратной, поскольку банк вынужден любой рост своих расходов перекрывать процентной ставкой, даже тех расходов, которые рассчитаны на отдачу в будущем. Кредитные риски, которые закладываются в ставку путем уменьшения средних вложений на сумму неработающих активов, распределяются абсолютно на всех заемщиков. Такой подход отнюдь не стимулирует надежных клиентов к кредитованию. Никто не желает нести лишние расходы. На основе вышеизложенного можно сделать вывод о низкой эффективности применяемой ценовой политики.

планирование банк микрокредитование

Выводы и предложения

В результате выполненной работы и в ходе изучения материала по данной тематике можно сделать следующие выводы:

Существует несколько целей составления бизнес-плана. В соответствии с этими целями принято выделять следующие типы бизнес-планов:

1. Полный бизнес-план коммерческой идеи или инвестиционного проекта — изложение результатов маркетингового исследования, обоснование стратегии освоения рынка, предполагаемых финансовых результатов.

2. Концепт бизнес-плана коммерческой идеи.

3. Бизнес-план компании (группы) — изложение перспектив развития компании на предстоящий плановый период перед советом директоров или собранием акционеров с указанием основных бюджетных наметок и хозяйственных показателей для обоснования объемов инвестиций или других ресурсов.

4. Бизнес-план структурного подразделения — изложение перед высшим руководством корпорации плана развития хозяйственной (операционной) деятельности подразделения для обоснования объемов и степени приоритетности централизованно выделяемых ресурсов или величины прироста оставляемой в распоряжении подразделения прибыли.

Понятно, что при составлении бизнес-планов каждого вида должно быть больше уделено внимания определенным вопросам, связанным с целью его составления. Бизнес-план должен быть достаточно подробным, чтобы, ознакомившись с ним, потенциальные инвесторы и кредиторы смогли получить полное представление о предлагаемом проекте и его целях. Состав бизнес-плана и степень его детализации зависят от размеров будущего проекта и сферы, к которой он относится.

Предметом проведенного исследования является бизнес-план в направлении микрокредитования КБ «ПриватБанк». Вообще, банковское кредитование осуществляется в различных формах: срочный кредит, контокоррентный кредит, онкольный кредит, учетный кредит, акцептный кредит, факторинг, форфейтинг.

Порядок краткосрочного кредитования, оформление и погашение краткосрочных кредитов регулируются кредитным договором, который заключается между банком — кредитором и заёмщиком. Обеспечения возвратности кредита — является обязательным условием кредитования вообще. Одним из основных способов обеспечения возвратности кредитных средств является договор залога.

В результате анализа доходности операций краткосрочного кредитования, проведенного на базе ЗАО КБ «ПриватБанк» было установлено:

1. Банк является одним из крупнейших в Крыму. Его отделения, филиалы, кассы охватывают практически все города и райцентры Украины.

2. Анализ статей баланса в динамике позволил определить, что банк развивается достаточно динамично. Рост капиталовложений банка обеспечит его надежное функционирование в будущем. Объемы кредитных вложений позволяют получать банку достаточную прибыль, позволяющую расширять свою деятельность. Макроэкономические изменения (снижение денежного предложения, темпа инфляции) привели к удорожанию денежных ресурсов и снижению доли прибыли банка

3. Анализ кредитных вложений и ценовой политики банка привел к выводу, что у банка происходит смена приоритетов по отношению к отраслевым сегментам. Сельское хозяйство отходит на второй план ввиду его высокой рискованности.

4. Говоря об уровне риска кредитных вложений в сопоставлении с ценовой политикой наблюдается перекладывание риска с клиентов одних отраслей на другие, что можно охарактеризовать как ценовую дискриминацию.

Бизнес — планирование в коммерческом банке

Авторская разработка на тему «Бизнес — планирование в коммерческом банке» по предмету «Бизнес-планирование» содержит 68 страниц, 7 рисунков, 7 таблиц и 36 источников.

Ключевые слова: Бизнес-планирование.

Объектом исследования является анализ условий «Бизнес — планирование в коммерческом банке». Предметом исследования является рассмотрение отдельных вопросов, сформулированных в качестве задач данного исследования.

Целью исследования является изучение темы «Бизнес — планирование в коммерческом банке» с точки зрения новейших отечественных и зарубежных исследований по сходной проблематике.

Работа имеет традиционную структуру и включает в себя введение, основную часть, состоящую из 3 глав, заключение и библиографический список.

В процессе работы выполнялся теоретико-методологический анализ темы «Бизнес — планирование в коммерческом банке», в том числе исследовались теоретические аспекты изучения явления «Бизнес — планирование в коммерческом банке», изучалась природа темы «Бизнес — планирование в коммерческом банке».

Далее проводилось исследование актуальности «Бизнес — планирование в коммерческом банке» в современных условиях с привлечением статистических данных и научных публикаций последних лет.

В результате исследования выявлены и количественно обоснованы конкретные пути решения проблемы «Бизнес — планирование в коммерческом банке», в том числе обозначены некоторые возможности решения проблемы «Бизнес — планирование в коммерческом банке» и определены тенденции развития тематики «Бизнес — планирование в коммерческом банке».

Степень внедрения — предложения и конкретные мероприятия опробованы в деятельности организации, послужившей базой для учебной практики.

Предложенные мероприятия с некоторой конкретизацией могут быть использованы в работе кадровых служб российских предприятий.

Реализация предлагаемых мер позволяет обеспечить более точное понимание природы и актуальных проблем «Бизнес — планирование в коммерческом банке».

- 1.1. Теоретические аспекты изучения явления «Бизнес — планирование в коммерческом банке»

- 1.2. Природа явления «Бизнес — планирование в коммерческом банке»

- 3.1. Возможности решения проблемы «Бизнес — планирование в коммерческом банке»

- 3.2. Тенденции развития тематики «Бизнес — планирование в коммерческом банке».

- 1. Нормативно-правовые акты

- 2. Библиография

- 3. Периодические источники

- 4. Интернет-источники

В списке литературы, использованной при подготовке данной работы, представлено 36 библиографических источников. Охарактеризуем некоторые из них:

Обозначенную проблему «Бизнес — планирование в коммерческом банке» рассматривает И. А. Киселева в книге «Коммерческие банки: модели и информационные технологии в процедурах принятия решений», изданной в 2002 году и содержащей 400 стр. Из описания книги можно сделать вывод, что

Монография посвящена методологическим вопросам совершенствования деятельности коммерческих банков. Рассмотрены особенности банковской деятельности на современном этапе, методы оценки рискованности объектов размещения ресурсов, методы оптимального распределения средств коммерческого банка, а также математические модели, используемые в банковской деятельности. Проведен анализ современного состояния исследований в области разработки информационного и программного обеспечения банковской деятельности, уделено внимание проблемам создания банковских экспертных систем. Для студентов, аспирантов и преподавателей экономических специальностей, а также для специалистов банковских структур и разработчиков автоматизированных банковских систем.

Также проблем регулирования современных вопросов по теме «Бизнес — планирование в коммерческом банке» касается Н. Л. Маренков в монографии «Антикризисное управление. Контроль и риски коммерческих банков и фирм в России». Данная книга была выпущена в издательстве «Едиториал УРСС» в 2002 году, содержит 360 стр.

В экономической теории многими видными учеными-экономистами рассматривались проблемы кризисов в предпринимательской деятельности. Российская экономика в последние годы переживает спад производства в связи с переходом на рыночные отношения. Отступление от командных методов управления и плановой централизации хозяйственных операций требует изучения сущности рисков и контроля в управлении предпринимательской деятельностью в коммерческих банках и фирмах. В настоящей книге на конкретных примерах разобраны применяемые виды стратегий, технологии управления инвестиционными проектами с учетом рисков, методы устранения рисков и управления ими. Большое значение придается страхованию рисков и финансовому контролю в антикризисном управлении коммерческими банками и фирмами. Одной из новых форм финансового контроля, возрожденных в России, является независимый аудит. Создание процедуры аудиторских проверок, использование международного опыта и национальных стандартов аудита.

Ряд актуальных проблем был затронут в книге «Бизнес-планирование на компьютере». Дмитрий Рябых определил актуальность и новизну этой темы в своем исследовании, опубликованном в 2009 году в издательстве «Книга по Требованию». В описании книги сказано следующее.

В книге доступно и подробно изложено, что такое бизнес-план, каковы его содержание и структура, каких стандартов следует придерживаться при его составлении. Рассматриваются компьютерные программы, которые целесообразно использовать при разработке бизнес-плана. Упор делается на применение стандартных офисных приложений, однако дополнительно приведен обзор специализированного программного обеспечения для составления бизнес-планов. Уникальной особенностью книги является то, что в ней учтена специфика бизнес-планирования в условиях российской экономики. Издание окажется чрезвычайно полезным менеджерам, предпринимателям, преподавателям и студентам экономических ВУЗов — в общем, всем, кто сталкивается с необходимостью создания бизнес-планов. К книге прилагается компакт-диск, на котором вы найдете профессиональные бизнес-планы, а также некоторые описанные программы.

- Новости. «Налогообложение, учет и отчетность в коммерческом банке», № 12, декабрь 2007.

- Концепция планирования выездных налоговых проверок. О.В. Данильчук, «Налогообложение, учет и отчетность в коммерческом банке», № 10, октябрь 2007.

- Тенденции международного налогового планирования. М.А. Булатов, «Налогообложение, учет и отчетность в коммерческом банке», № 4, апрель 2007.

- Бизнес нацелен на эффективные технологии. Е.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 2, март — апрель 2007.

- Стратегическое планирование и управление рисками в коммерческом банке. А. С. Воронин, «Управление в кредитной организации», № 1, январь-февраль 2007.

Представленная работа посвящена теме «Бизнес — планирование в коммерческом банке».

Проблема данного исследования носит актуальный характер в современных условиях. Об этом свидетельствует частое изучение поднятых вопросов.

Тема «Бизнес — планирование в коммерческом банке» изучается на стыке сразу нескольких взаимосвязанных дисциплин. Для современного состояния науки характерен переход к глобальному рассмотрению проблем тематики «Бизнес — планирование в коммерческом банке».

Вопросам исследования посвящено множество работ. В основном материал, изложенный в учебной литературе, носит общий характер, а в многочисленных монографиях по данной тематике рассмотрены более узкие вопросы проблемы «Бизнес — планирование в коммерческом банке». Однако, требуется учет современных условий при исследовании проблематики обозначенной темы.

Высокая значимость и недостаточная практическая разработанность проблемы «Бизнес — планирование в коммерческом банке» определяют несомненную новизну данного исследования.

Дальнейшее внимание к вопросу о проблеме «Бизнес — планирование в коммерческом банке» необходимо в целях более глубокого и обоснованного разрешения частных актуальных проблем тематики данного исследования.

Актуальность настоящей работы обусловлена, с одной стороны, большим интересом к теме «Бизнес — планирование в коммерческом банке» в современной науке, с другой стороны, ее недостаточной разработанностью. Рассмотрение вопросов связанных с данной тематикой носит как теоретическую, так и практическую значимость.

Результаты могут быть использованы для разработки методики анализа «Бизнес — планирование в коммерческом банке».

Теоретическое значение изучения проблемы «Бизнес — планирование в коммерческом банке» заключается в том, что избранная для рассмотрения проблематика находится на стыке сразу нескольких научных дисциплин.

Объектом данного исследования является анализ условий «Бизнес — планирование в коммерческом банке».

При этом предметом исследования является рассмотрение отдельных вопросов, сформулированных в качестве задач данного исследования.

Целью исследования является изучение темы «Бизнес — планирование в коммерческом банке» с точки зрения новейших отечественных и зарубежных исследований по сходной проблематике.

В рамках достижения поставленной цели автором были поставлены и решения следующие задачи:

- Изучить теоретические аспекты и выявить природу «Бизнес — планирование в коммерческом банке».

- Сказать об актуальности проблемы «Бизнес — планирование в коммерческом банке» в современных условиях.

- Изложить возможности решения тематики «Бизнес — планирование в коммерческом банке».

- Обозначить тенденции развития тематики «Бизнес — планирование в коммерческом банке».

Работа имеет традиционную структуру и включает в себя введение, основную часть, состоящую из 3 глав, заключение и библиографический список.

Во введении обоснована актуальность выбора темы, поставлены цель и задачи исследования, охарактеризованы методы исследования и источники информации.

Глава первая раскрывает общие вопросы, раскрываются исторические аспекты проблемы «Бизнес — планирование в коммерческом банке». Определяются основные понятия, обуславливается актуальность звучание вопросов «Бизнес — планирование в коммерческом банке».

В главе второй более подробно рассмотрены содержание и современные проблемы «Бизнес — планирование в коммерческом банке».

Глава третья имеет практический характер и на основе отдельных данных делается анализ современного состояния, а также делается анализ перспектив и тенденций развития «Бизнес — планирование в коммерческом банке».

По результатам исследования был вскрыт ряд проблем, имеющих отношение к рассматриваемой теме, и сделаны выводы о необходимости дальнейшего изучения/улучшения состояния вопроса.

Таким образом, актуальность данной проблемы определила выбор темы работы «Бизнес — планирование в коммерческом банке», круг вопросов и логическую схему ее построения.

Теоретической и методологической основой проведения исследования явились законодательные акты, нормативные документы по теме работы.

Источниками информации для написания работы по теме «Бизнес — планирование в коммерческом банке» послужили базовая учебная литература, фундаментальные теоретические труды крупнейших мыслителей в рассматриваемой области, результаты практических исследований видных отечественных и зарубежных авторов, статьи и обзоры в специализированных и периодических изданиях, посвященных тематике «Бизнес — планирование в коммерческом банке», справочная литература, прочие актуальные источники информации.

| Бизнес-планирование | образцы работ |

- И.А. Киселева. Коммерческие банки: модели и информационные технологии в процедурах принятия решений. – М.: Едиториал УРСС, 2002. – 400 с.

- Н.Л. Маренков. Антикризисное управление. Контроль и риски коммерческих банков и фирм в России. – М.: Едиториал УРСС, 2002. – 360 с.

- Дмитрий Рябых. Бизнес-планирование на компьютере. – М.: Книга по Требованию, 2009. – 240 с.

- Н.П. Радковская. Маркетинг в коммерческих банках. – М.: Знание, ИВЭСЭП, 2004. – 96 с.

- Джозеф Синки. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг. – М.: Альпина Паблишер, 2007. – 1024 с.

- Е.М. Эпштейн. Российские коммерческие банки. – М.: Российская политическая энциклопедия, 2011. – 136 с.

- А.А. Волков. Управление рисками в коммерческом банке. – М.: Омега-Л, 2012. – 160 с.

- Бухгалтерский учет в коммерческих банках (комплект из 2 книг). – М.: Юрайт, 2012. – 768 с.

- О.Н. Бекетова, В.И. Найденков. Бизнес-планирование. – М.: Эксмо, 2007. – 32 с.

- О.В. Борисова. Бизнес-планирование деятельности предприятий торговли. – М.: Академия, 2009. – 208 с.

- А.Р. Алавердов. Менеджмент персонала в коммерческом банке. – М.: , 2010. – 360 с.

- В.П. Галенко, Г.П. Самарина, О.А. Страхова. Бизнес-планирование в условиях открытой экономики. – М.: Academia, 2008. – 288 с.

- Н.Н. Куницына, А.В. Малеева, Л.И. Ушвицкий. Бизнес-планирование в коммерческом банке. – М.: Магистр, 2009. – 384 с.

- А.С. Волков, А.А. Марченко. Бизнес-планирование. – М.: РИОР, Инфра-М, 2010. – 80 с.

- В.Г. Баев, Е.С. Ч.Ковальски. Европейский конституционализм Германии и Польши (опыт историко-теоретического анализа). – СпБ.: Издательство юридического института (Санкт-Петербург), 2011. – 392 с.

- Н.В. Горелая. Организация кредитования в коммерческом банке. – М.: Форум, Инфра-М, 2012. – 208 с.

- М.А. Поморина. Финансовое управление в коммерческом банке. – М.: , 2017. – 376 с.

- О.В. Курныкина, Т.Н. Нестерова, Н.Э. Соколинская. Бухгалтерский учет в коммерческих банках. – М.: КноРус, 2013. – 360 с.

- Бизнес-планирование. – М.: Вузовский учебник, Инфра-М, 2013. – 304 с.

- Риск-менеджмент в коммерческом банке. – М.: КноРус, 2014. – 456 с.

- Г.Н. Белоглазова. Бухгалтерский учет в коммерческих банках. Учебное пособие. – М.: Юрайт, 2013. – 479 с.

- А.А. Волков. Управление рисками в коммерческом банке. Практическое руководство. – М.: Омега-Л, 2014. – 160 с.

- Е.И. Костюкова, А.В. Фролов, А.А. Фролова. Бухгалтерский учет в коммерческих банках. Учебно-практическое пособие. – Ростов-на-Дону: Феникс, 2015. – 304 с.

- А.В. Пухов, А.Ю. Мацкевич, А.В. Рего, П.В. Ушанов. Электронные деньги в коммерческом банке. Практическое пособие. – М.: КноРус, ЦИПСиР, 2015. – 208 с.

- Ольга Серикова. Финансовое планирование деятельности коммерческого банка. – М.: LAP Lambert Academic Publishing, 2012. – 164 с.

- Ольга Александровна Серикова. Совершенствование планирования деятельности коммерческого банка. – М.: LAP Lambert Academic Publishing, 2012. – 164 с.

- Наталия Меркулова. Капитализация коммерческого банка: стратегия управления и развития. – М.: LAP Lambert Academic Publishing, 2011. – 192 с.

- Руслан Сагитов. Системные риски в коммерческих банках. – М.: LAP Lambert Academic Publishing, 2011. – 180 с.

- Елена Лукьянова. Управление денежными средствами клиентов в коммерческих банках России. – М.: LAP Lambert Academic Publishing, 2011. – 192 с.

- В.Д. Жариков, В.В. Жариков, В.В. Безпалов. Основы бизнес-планирования в организации. Учебное пособие. – М.: КноРус, 2016. – 200 с.

- В.Н. Курсов, Г.А. Яковлев. Бухгалтерский учет в коммерческом банке. Новые типовые бухгалтерские проводки операций банка. Учебное пособие. – М.: Инфра-М, 2012. – 368 с.

- В.И. Баев. Светотехника. Практикум по электрическому освещению и облучению. Учебное пособие. – М.: Юрайт, 2017. – 195 с.

- Курныкина О.В. , Соколинская Н.Э. Бухгалтерский учет в коммерческих банках. Учебник. – М.: КноРус, 2018. – 368 с.

- Бизнес-планирование в туризме. Учебник. – М.: Дашков и Ко, 2017. – 288 с.

- В.И. Баев. Светотехника: практикум по электрическому освещению и облучению. Учебное пособие для академического бакалавриата. – М.: Юрайт, 2017. – 196 с.

- Ширяев В.И., Баев И.А., Ширяев Е.В. Алгоритмы управления фирмой. – М.: , 2018. – с.

- Новости. «Налогообложение, учет и отчетность в коммерческом банке», № 12, декабрь 2007.

- Концепция планирования выездных налоговых проверок. О.В. Данильчук, «Налогообложение, учет и отчетность в коммерческом банке», № 10, октябрь 2007.

- Тенденции международного налогового планирования. М.А. Булатов, «Налогообложение, учет и отчетность в коммерческом банке», № 4, апрель 2007.

- Бизнес нацелен на эффективные технологии. Е.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 2, март — апрель 2007.

- Стратегическое планирование и управление рисками в коммерческом банке. А. С. Воронин, «Управление в кредитной организации», № 1, январь-февраль 2007.

- Роль расчетов и операционной работы в деятельности банка. интервью с Р. Давыдовым, начальником управления корпоративного бизнеса ОАО «Первый Республиканский Банк», членом экспертного совета журнала. А. Воронин, «Расчеты и операционная работа в коммерческом банке», № 1, январь — февраль 2007.

- Законодатели ориентируются на экономический рост и развитие бизнеса. интервью с П.А. Медведевым, первым заместителем председателя Комитета Государственной Думы по кредитным организациям и финансовым рынкам, доктором экономических наук. Е.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 9, сентябрь 2006.

- Управленческие системы как непременное условие успеха в банковском бизнесе. И.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 6, июнь 2006.

- IV Международная конференция и выставка «Технологии банковского бизнеса: управление банком». В. Абрамов, «Налогообложение, учет и отчетность в коммерческом банке», № 5, май 2006.

- Управление кредитным риском в системе кредитования малого бизнеса. интервью с А.Г. Аксаковым, заместителем председателя Комитета Государственной Думы по кредитным организациям и финансовым рынкам. Е.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 3, март 2006.

- IFIN-2006: технологии плюс бизнес-аспекты. Е.Е. Смирнов, «Расчеты и операционная работа в коммерческом банке», № 2, февраль 2006.

- Банковское отделение будущего. интервью с Камероном МакКворри. Cameron MacQuarrie, менеджером по развитию бизнеса компании Cisco Systems в области корпоративных финансов в регионе EMEA. Европа, Ближний Восток, Африка. Н.Ф. Колюшенко, «Расчеты и операционная работа в коммерческом банке», № 2, февраль 2006.

- II Всероссийский налоговый форум: «Бизнес и налоговая политика государства». М.А. Булатов, «Налогообложение, учет и отчетность в коммерческом банке», № 12, декабрь 2005., № 1, январь, № 2, февраль, № 3, март 2006.

- Ритейловые решения RS-Bank/Pervasive для розничного бизнеса в SMB-банке. О. Гроздова, «Расчеты и операционная работа в коммерческом банке», № 10, октябрь 2005.

- Оценка качества стратегического планирования в коммерческом банке. Н.Г. Коростелев, «Управление в кредитной организации», N 2, март-апрель 2012 г.

- Инновационные подходы в развитии карточного бизнеса. М.А. Андросова, «Расчеты и операционная работа в коммерческом банке», N 3, май-июнь 2011 г.

- Услуги эквайринга: как исправить ошибки и правильно построить бизнес. интервью с Е. Виноградовой, заместителем генерального директора ЗАО «Компания объединенных кредитных карточек». UCS. компания группы Global Payments. Г.Н. Коваленко, «Расчеты и операционная работа в коммерческом банке», N 2, март-апрель 2010 г.

- Каковы перспективы карточного бизнеса?. Г. Коваленко, «Расчеты и операционная работа в коммерческом банке», № 5, сентябрь-октябрь 2009.

- Методика оценки уровня интенсификации карточного бизнеса. В.Г. Брюков, «Расчеты и операционная работа в коммерческом банке», № 4, июль-август 2009.

- Оптимизация работы документарного бизнеса в коммерческом банке. С.Г. Петров, «Факторинг и торговое финансирование», № 1, I квартал 2009.

- Розничный бизнес предполагает развитое карточное направление. интервью с Л. Салигиной, директором департамента розничного бизнеса МКБ. А.С. Воронин, «Расчеты и операционная работа в коммерческом банке», № 4, июль-август 2008.

- Бизнес ждет оптимальных решений в налоговом законодательстве. Е.Е. Смирнов, «Налогообложение, учет и отчетность в коммерческом банке», № 3, март 2008.

- Аналитическая поддержка крупного розничного бизнеса для снижения операционных рисков. А.С. Воронин, «Расчеты и операционная работа в коммерческом банке», № 2, март-апрель 2008.

Свяжитесь со мной, если вам нужна консультация по этой теме или сопровождение.

Гладышева Марина Михайловна

Спасибо, ваше сообщение отправлено

В ближайшее время мы пришлем сообщение с ценой и возможными сроками консультации. Если Вас все устроит, то мы начнем работать.

Если никто из сотрудников не сможет вас проконсультировать, то мы сообщим об этом письмом в течение суток.

По истечении указанного срока узнать о судьбе заказа Вы можете у Марины marina@studentochka.ru, телефон с 9 до 21 ч. по Москве.

Пример бизнес-плана коммерческого банка. Структура коммерческого банка

Банковская деятельность приносит большую прибыль, но заниматься предпринимательством в данном сегменте могут немногие. Нужно иметь большие инвестиции и хороший опыт работы. Учитывая особенности российского законодательства, сегодня проще купить готовый банк, чем открыть новый. Но даже в этом случае нужно иметь бизнес-план коммерческого банка и хорошо знать внутренние процессы.

Открыть банк в РФ

Иногда для обслуживания главного предприятия открытие банка просто необходимо. Тогда акционерам приходится искать крупных инвесторов, чтобы сформировать капитал коммерческого банка, разрабатывать детальный бизнес-план и собирать пакет документов для регистрации. Стоит ли оно того?

Конкуренция на рынке большая. Россияне скорее испытывают переизбыток кредитных учреждений. В то же время существует несколько видов банков. Инвестиционные финансовые учреждения работают только с предпринимателями, а с физическими лицами сотрудничают универсальные коммерческие банки. Услуги, предлагаемые банком, также во многом зависят от выбранной стратегии развития. Инвестиционные банки предлагают интересные тарифы на обслуживание вкладов, но взимают большую комиссию за РКО. Универсальные финансовые учреждения предоставляют весь спектр услуг по умеренным тарифам.

Центральным звеном системы является Банк России, который регулирует деятельность коммерческих банков. Последние условно делятся на две категории. Универсальные банки работают во всех направлениях, а инвестиционные занимаются инвестированием средств в перспективные ЦБ.

Формирование коммерческого банка

Для осуществления деятельности в данном сегменте нужно получить лицензию. В ней содержится перечень разрешенных операций. Документ действует два года. Этого времени достаточно, чтобы выбрать конкретное направление работы на рынке.

Сначала нужно зарегистрировать юридическое лицо. Обычно банки открываются в форме АО. Далее нужно направить информацию о финучреждении в территориальное управление регулятора. На этом этапе у акционеров уже должен быть сформирован капитал. ГТУ будет проверят наличие минимальной суммы для регистрации банка, финансовую историю организации и всех акционеров. Если часть информации будет скрыта, то на получение лицензии впредь можно не рассчитывать.

На следующих этапах документы проверяются в Банке России и в Комитете надзора. Если принимается положительное решение, то данные по новому банку передаются в ФНС. С этого момента у учредителей есть 30 дней, чтобы внести капитал на счет.

Документы

Для регистрации банка нужно предоставить:

- Заявление.

- Бизнес-план коммерческого банка.

- Протокол собрания акционеров.

- Квитанцию об уплате госпошлины.

- Анкеты лиц, которые будут занимать должности руководителя, бухгалтера и заместителей.

- Заключение аудиторов о достоверности отчетности (для предпринимателей); доказательства источников происхождения средств (для физлиц).

- Документы, подтверждающие соблюдение банком требований для проведения кассовых операций.

- Копию разрешения из федерального антимонопольного органа о согласии на создание финансовой организации.

- Пакет документов для первичной эмиссии ценных бумаг, если банк создается в форме АО.

- Полный список акционеров.

Рутинную работу по сбору и оформлению документов можно доверить посредникам. Но кроме дополнительных затрат на регистрацию, это ничего не даст, так как никто не может гарантировать получение лицензии. Посредник поможет составить бизнес-план, оформить документы и, возможно, немного ускорит процесс их рассмотрения. Но не более.

Структура банка

Кредитное учреждение имеет определенную структуру. Главным органом управления является совет акционеров, который назначает совет директоров для принятия оперативных решений. Вся ответственность лежит на председателе, которого избирают на тайном голосовании.

В зависимости от видов предоставляемых услуг в банках создаются соответствующие отделы:

- депозитарий;

- кредитный отдел;

- экономический отдел;

- служба по управлению ЦБ;

- ВЭД;

- операционный отдел и т. д.

Во внутренних процессах банка задействованы администрация, отдел кадров, бухгалтерия, ревизионное управление, ИТ и отдел хозяйственного обеспечения. Так выглядит структура коммерческих банков.

Функции коммерческих банков

Современные кредитные учреждения являются основным звеном системы. Их отношения носят коммерческий характер и направлены на получение прибыли. Для достижения этой цели современный коммерческий банк выполняет такие функции:

- посредническая функция в осуществлении платежей;

- предоставление кредитов;

- посредничество в проведении платежей и создание платежных средств;

- эмиссия ценных бумаг.

Какую еще роль исполняюи коммерческие банки? Функции коммерческих банков включают в себя также консультирование по всем экономическим вопросам.

Изначально банки для работы использовали только собственные финансы, но их не хватало для выполнения всех задач. Поэтому учреждения начали привлекать средства от населения и предпринимателей. В результате доля заемных средств в капитале банков выросла до 80%. Чтобы его перераспределить, деньги инвестируют в разные сектора экономики. Например, предоставляют кредиты, выступая посредником между лицами, имеющими свободные средства, и теми, кто в них нуждается. С помощью займов предприятия могут расширять производства, увеличивать запасы и спрос на свои товары.

Посредническая функция заключается также в осуществлении переводов средств по всему миру. Об эффективности применения новых платежных инструментов свидетельствует сокращение наличного оборота в России до 46%. Для осуществления этой функции банки открывают счета и осуществляют клиринговые расчеты.

Для промышленных предприятий одним из способов привлечения заемных средств является эмиссия собственных ценных бумаг. Банки и здесь помогают организациям, осуществляя первичный выпуск и реализацию акций на рынке. Расширение этой функции привело к тому, что с начала XX ст. финансовые учреждения начали составлять реальную конкуренцию фондовым биржам.

Принципы

Бизнес-план – это результат исследований конкретных направлений деятельности на рынке в сложившихся условиях. Бизнес-план коммерческого банка является базой для определения стратегии развития.

Составление документа осуществляется по таким принципам:

- Планирование осуществляется только с положительным финансовым результатом. Если имеет место убыток, то нужно предоставить план по оздоровлению учреждения.

- Изменение пассивов сопровождается изменением активов.

- При составлении плана нужно стремиться увеличить разницы между средневзвешенными ставками и привлечениями за счет оптимизации капитала.

Структура бизнес-плана

В первом разделе плана представлена общая информация о банке: наименование, данные о лицензиях на все виды деятельности, расположение главного офиса и сети филиалов. Указывается информация об объеме собственного капитала и доле каждого акционера. Здесь же предоставляются принципы учета в БУ активов и пассивов. Дается краткое описание предоставляемых услуг.