Содержание

Зачем банкам нужны дебетовые карты с кэшбеком? Рассказываем очевидные и совсем неочевидные причины + обзор лучших карт с кэшбеком 2019 года

Сейчас множество банков предоставляет огромное количество вариантов дебетовых карт с кэшбеком. И вроде все они выгодны, но во-первых, для вас выгодны не одинаково (очевидно, что есть получше и похуже), во-вторых, они всегда выгодны банкам. Самое смешное, что далеко не все люди об этом задумываются, но очевидно, что вопрос тут далеко не только в погоне за клиентом. Скорее уж за длинным рублем, причем настолько длинным, что вы даже не догадываетесь. Я же расскажу свои доводы по поводу выгоды для банков от дебетовых карт с кэшбеком: от весьма очевидных до близких к теории заговора.

Для начала что такое кэшбек?

Кэшбек – это возврат средств (“деньги назад” по-английски, спасибо гугл трэнслейт). В случае с дебетовыми картами это возврат части средств, которые вы потратили на покупки. Есть еще всякие кэшбек-сервисы, но это отдельная история, про которую я расскажу в двух словах:

Кэшбек-сервисы зарабатывают на банальном привлечении клиентов. Все эти 1.5%, 2% и 5%, да даже и 30% компенсируют им магазины, которым кэшбек-сервисы притаскивают клиентов, да еще и приплачивают сверху, чтобы самим сервисам тоже была на что жить и развиваться. Такой вот лидген под ключ. Кстати, удобно.

Кто-то пишет, что кэшбек на дебетовых картах это что-то типа скидки. На самом деле это ни хрена не скидка. Это тупо поощрение за то, что вы оплатили покупку картой, а банк получил с этого свой процент. И это только самое очевидное…

Банк получает процент с каждой транзакции по дебетовой карте. С них и платит вам кэшбек

Ну это прям самое очевидное. Не надо быть супер-гением, чтобы это понимать. Думаете тот же Олег Тиньков будет платить вам просто за то, что вы пользуетесь его карточкой? Ага, потом догонит и еще приплатит. На самом деле каждый предприниматель, кто принимает платежи по карте, платит в среднем 3% с каждой операции банку. Еще часто покупает само устройство для приема электронных платежей. А еще иногда платит за его обслуживание. Банк же платит вам, например, по 1% с каждой покупки.

А если у меня карта не того банка, который написан на устройстве для приема электронных платежей? Например, у вас дебетовая карта тинькофф банка, а у вашей любимой палатки с шаурмой эквайринг от сбербанка. Как пойдут в таком случае финансовые потоки? Начнем с того, что по-любому ваш любимый шаурмист заплатит скорее всего 3% за покупку вами своей шаурмы в банк. Жалеть его не надо, ибо эти расходы уже включены в стоимость вашей шаурмы (а вы-то думали почему она подорожала на 20 рублей за 2018 год?!). Дальше Сбербанк обрабатывает платеж, забирая 1.5% себе, а Тинькову отправляет оставшиеся 1.5%. Тинькофф банк забирает себе 0.5%, а вам с барского плеча отправляет целый 1%. Почему так? Потому что в Тинькофф банке транзакций в минуту проходит хренова туча. И если он с каждой операции будет забирать себе хотя бы 0.5%, то это уже будет неслабый такой денежный в любую единицу времени. Вам же платит 1% тупо чтобы смотивировать вообще платить картой. Может быть я ошибаюсь по поводу распределения денег между банками, может они по-братски делят на всех по 1%. Но банк имеет с этого бабло. Это очевидно. Такая вот жлобская математика.

А Тинькофф банк дает категории повышенного кэшбека до 30%! Что ты скажешь на это, Илон Маск?

А скажу, что тут работает схема как с кэшбек-сервисами. Тот же Тинькофф банк дает вам на выбор те или иные категории. А что-то, на что дать вам повышенный кэшбек, иногда определяет сам. А кто все эти магазины, в которых дают повышенный кэшбек? Партнеры банка! Скорее всего они договариваются о том, что банк тупо подгоняет им клиентов, а они ему за это приплачивают. Самое смешное (и на самом деле страшное!), что банк часто угадывает что вам предложить для того, чтобы вы могли воспользоваться повышенным кэшбеком. И на этой позитивной ноте мы переходим к следующему доводу, который кого-то может повергнуть в шок.

С помощью кэшбека банк мониторит ваше потребительское поведение

Та-дам! Довод из стана “теории заговора”, но он очень близок к реальности. Настолько, что вы просто охренеете. Давайте разложу все по полочкам на примере того же Тинькофф банка. Я вот недавно прочитал книгу О.Тинькова “Революция: как построить крупнейший онлайн-банк в мире”. И там он писал о том, что люто лоббирует внедрение новейших технологий, в том числе Big Data технологии. Технологии Big Data позволяют обрабатывать огромные массивы информации. И речь тут не только об упущенных процентах по кредиткам (они и без всяких там Data справляются), а о том, что хранить информацию о покупках своих клиентов. Всех покупках.

Зачем это банкам? Продавать вас компаниям-партнерам. В прямом смысле этого слова. Допустим, год назад вы купили себе новенькую Ауди по дебетовой карте Тинькофф банка. Получили там какой-то кэшбек, банк на вас тоже немного наварился, а вот данные о покупке попали к банку. И лежали там 3 года. А потом гарантия на вашу Ауди кончилась (4 года дают сейчас), а вам поступает такое предложение: “возьми топовую модель киа, там вообще гарантия 7 лет, да и по деньгам дешевле гораздо”. Ну или мерседес….

Давайте пример попроще. Вы постоянно затариваетесь в магазине автозапчастей. Ну сыпется ваше ведрышко на колесах, что тут сделаешь?! Банк наблюдает за этим в течение года, копит данные, а потом предлагает вам выгодный авто-кредит по выгодной ставке от банка на новенький солярис, на который так же от банка вы получите скидку. Ну типа поменяй свое сыпучее ведро на ведро поновее, а мы скидку организуем! И вы начинаете задумываться “почему бы и нет? ведь правда задолбали эти автомагазины”… А за недельку до этого банк связался с автосалонами и предложил им вас со всеми вводными данными (что постоянный клиент автомагазинов, так что давить надо на надежность нового авто), получив по итогу сделки с автосалона хорошенький такой навар. А вы тачку новую со скидкой. А автосалон клиента. И вроде все довольны…

Но это гребаная слежка за клиентами! И офигенный материал для работы маркетологов и рекламщиков. А если это все автоматизируется, то там такой можно финансовый поток организовать, что мало не покажется. Наиболее целевая и лояльная аудитория, поданная магазинам на блюдечке. И самое шокирующее, что тоже самое может прокатывать с чем угодно: шаурмой, продуктами, одеждой и всем, чем угодно. И это есть уже сейчас. А знаете почему? А вот почему:

Это выдержка из новогоднего поздравления меня от Банка Тинькова. Ну типа сколько денег вы заработали на банке, куда тратили и т.д.

Сами себя спалили-то на самом деле. Теория заговора, говорите?

С помощью кэшбека банк собирает данные о ваших деньгах и передает их государственным органам

На самом деле это уже практикуется. Причем давно. Если у вас белые доходы, вы не занимаетесь отмыванием денег или обналом, то все у вас будет хорошо и бояться вам нечего. Однако, онлайн-платежи стремительно вытесняют оборот наличных денег. И если государство наладит такого рода отношения с банками (в чем я ни сколько не сомневаюсь), то все эти левые платежи, самозанятые граждане, которые уходят от налогов, и прочие мутные движения с баблом будут как на ладони. Безработный гражданин, который год назад купил себе кайен с кэшбеком по дебетовой карте, ей же оплатил страховку, 2 ТО и 2 цистерны бензина, вызовет у налоговых органов вполне закономерное беспокойство.

Может стоит отказаться от дебетовых карт с кэшбеком?

Ну вообще это выгодно. Мне вот, например, пофигу на все эти факторы. Пусть следят, предлагают рекламу и считают мои деньги, мне не жалко. Они все это и так делают. И будут делать, а вот кэшбек бывает очень даже приятным. За вас решать не берусь. Делайте выбор сами.

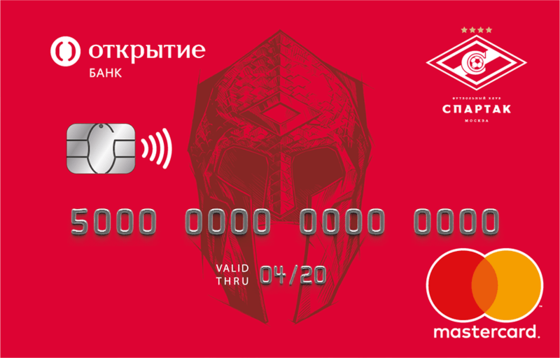

Обзор лучших дебетовых карт с кэшбеком 2019 года

Кредитные карты обозревать не будем. Они – настоящее зло. И технические моменты тоже затрагивать не будем, сейчас почти все карты поддерживают бесконтактные платежи и возможность оплаты с помощью телефонов. И Сбербанк тоже не будем рассматривать с его этими “Спасибо”. Спасибо, не надо. Посмотрим нормальные дебетовые карты с кэшбеком с нормальными предложениями от банков здорового человека.

Дебетовые карты Тинькофф банка с кэшбеком

Реально выгодные вещи. Говорю, ибо тестил на своем опыте:

Читайте отзывы, там же можно бонусы при регистрации получить нормальные. Честно скажу, что Тинькофф Драйв мутновата, а вот Тинькофф Блэк – вообще самое то. Из всех дебетовых карт с кэшбеком она самая выгодная и понятная по условиям уже несколько лет подряд. Ну по-крайней мере лично для меня.

Дебетовая карта Альфа Банка с кэшбеком “Альфа-Карта с преимуществами”

К слову, в 2018 году у них появилась весьма крутая дебетовая карта с кэшбеком “Альфа-Карта с преимуществами”. Там кэшбек до 2% на все покупки (вроде как и условия без мути). И стоимость обслуживания небольшая.

Да простит меня Альфа Банк, но я прям вижу, что все слизали у Тинькова. И условия плюс-минус. И даже их фишку в виде короткой и понятной документации.

За что вам платят в этой картой с кэшбеком:

- Операции в первые 2 месяца после открытия – 2% кэшбек на все.

- Операции после 2 месяцев при тратах более 10 000 руб. в месяц – 1.5% кэшбек, при тратах более более 70 000 руб. в месяц – 2%.

- Процент на остаток при тратах более 10 000 руб. в месяц – 1%, при тратах более более 70 000 руб. в месяц – 6%.

За что платите вы:

- 100 рублей в месяц обслуживание (после первых 2 месяцев). Если покупаете на сумму более 10 000 рублей, либо на счету весь месяц было более 30 000 руб, то бесплатно.

- СМС-информирование 59 рублей в месяц.

Вроде карта неплохая. Можно попробовать.

Дебетовая карта Рокетбанка с кэшбеком “Уютный космос”

Круто, что бесплатная. Совсем. Полностью. А так – кэшбек 1% со всех покупок (10% в “любимых местах”). 5.5% годовых на остаток. Остальное все плюс-минус как у конкурентов. Карта прикольная, если не хотите считать все эти выгоды, а просто хотите тратить с нее 30 000 рублей в месяц и получать 300 рублей на оплату, например, услуг связи по мобилке. И все.

Для чего банки настаивают на использовании пластиковых карт?

Многие банковские учреждения рекомендуют своим клиентам осуществлять покупки и расплачиваться за различные работы или услуги пластиковыми картами. Для удобства предоставляются беспроцентные льготные периоды по кредитным картам и выгодные условия по безналичным платежам. Почему банки так активно призывают к этому клиентов и в чем их выгода?

Преимущества для банков

Оплата товаров в магазине картой

Мало кто знает, что, совершая расчет в магазинах по пластиковой карте, клиент обрекает продавца на выплату комиссии банку. Торговая компания, принимающая в качестве оплаты пластиковые карты, заключает с банком договор, на основании которого, продавец перечисляет оговоренную комиссию, размер которой может достигать 3 %.

Процент удерживается от суммы совершенной покупки в магазине. Для торговых компаний такая процедура не всегда выгодна и в итоге, магазин может сработать в минус от продажи.

Такой подход выгоден для банка. В его интересах не просто предложить клиенту оформить карту, но и убедить расплачиваться ей в магазинах. Для того чтоб мотивировать клиента, разрабатываются специальные скидки и выгодные предложения.

Например, расплатившись картой, клиент получает в качестве бонуса скидку или начинает действовать программа «Cash back».

Подводные камни карты Tinkoff Black:

Как заработать на карте – Cash back или бонусы

Cash back – фраза, которая находится на слуху постоянно. С помощью данной программы, держатель пластиковой карты имеет возможность вернуть часть потраченной суммы от покупок. Не все магазины практикуют данную программы. По некоторым видам карт, вернуть Cash back можно обратно при условии, что ежемесячный оборот по карте составит не менее 10-15 тысяч рублей.

Автоплатеж от Сбербанка – риски, опасности и недостатки такой услуги для клиентов подробно разобраны в статье на нашем сайте.

Бонусы, начисляемые за покупки, можно тратить на определенный вид объектов, в магазинах-партнерах банка. Некоторые бонусы имеют «срок годности». По истечении определенного времени они обнуляются.

Завлекая такими программами клиентов, банки не всегда раскрывают полностью карты, поэтому, совершать покупки по картам нужно с умом.

Есть ли риски и что нужно знать клиентам банка? Фото: crew.resumejobgenius.com

Что скрывают банки

Как бы красиво и заманчиво банки не рассказывали о выгодном использовании пластиковых карт, всегда найдутся «подводные камни», о которых клиенту могут либо вообще не сообщить, либо рассказать не полностью.

Какие затраты понесет клиент при использовании карты:

- Годовое обслуживание. Стоимость такого обслуживания может варьироваться от нескольких сотен до нескольких тысяч рублей ежегодно. Все зависит от типа оформленной карты.

- Дополнительные услуги. Такие опции, как смс-информирование, страхование и пр., не являются обязательными к подключению. Банки могут автоматически их включить в перечень оказываемых услуг и удерживать с клиента. При желании, их можно отключить.

- Комиссия. Если лимит за обналичивание средств не установлен по карте, банком может быть введена комиссия за получение денежных средств, комиссия за перевод денег банком или иные операции. Например, взимается комиссия за снятие денег в сторонних банкоматах.

Такие скрытые моменты лучше сразу обговаривать с банковским специалистом, чтобы в при эксплуатации карты, не возникало вопросов.

Комиссия за услуги Сбербанка – за что придется доплатить и на чем можно сэкономить вы узнаете в нашей новой статье.

В чем выгода кредитных карт

Самая большая выгода банков, предлагающих оформить кредитные карты – проценты. Чтобы завлечь клиентов, кредиторы разработали по картам льготный период, в течение которого не взимаются проценты.

Главное условие – погасить весь долг за данный период. Если заемщик не успевает, происходит начисление процентов. В среднем, ставка по кредитным картам от 19 до 30 % годовых.

Еще один плюс для банка заключается в том, что кредитной карте за снятие денежных средств берется определенный процент. Это же происходит в том случае, если совершается перевод денежных средств с карты на карту.

Для клиента выгода наступает в то случае, если он уложится в льготный период. Для активно пользующихся картами граждан, банки могут предусматривать лояльные программы бонусов при покупке у магазинов-партнеров или начисления Cash back.

При оформлении вклада банки в обязательном порядке навязывают оформление кредитной карты:

Заключение

Безусловно, банковская карта – выгодный платежный инструмент, без которого не обойтись в современном мире. Кроме главной ее функции – хранить и передавать денежные средства, карта позволяет экономить и зарабатывать (бонусы, скидки, программы лояльности и пр.).

Выбор карты зависит от образа жизни самого человека. Но карта не может быть выгодной для всех. При ее выборе следует проводить сравнение, изучать условия и выбирать оптимальный вариант.

Что такое дебетовая карта и как ее можно использовать с максимальной выгодой?

Пожалуй, это одна из самых избитых тем, ведь дебетовые карты просто заполонили наши кошельки и все активнее вытесняют наличные рубли из привычного товарно-денежного оборота. Но оказывается, далеко не все знают, как пользоваться дебетовой картой правильно для получения максимальной пользы собственному карману. Ведь сегодня дебетовая карта дает массу дополнительных возможностей, позволяющих не только хранить деньги на счету, но и зарабатывать бонусы и проценты. О том что же из себя представляет дебетовая карта сегодня и как использовать ее возможности по полной я поделюсь с вами в обзоре.

Освежим знания: что же такое дебетовая карта?

Я уже давно работаю в банковской сфере и была уверенна, что благодаря СМИ и повальной цифровизации о дебетовых и кредитных картах, а также о принципах их использования знают все, и даже дети. Однако, от одной своей знакомой я услышала то, что никак не могла ожидать от современной молодой женщины (всего-то 34 года): «Получив деньги на карту я сразу их снимаю, зачем мне безналичные расчеты, а вдруг деньги пропадут, а так они под моим контролем». Честно говоря, я ожидала услышать нечто подобное от пожилых людей. Но даже многие из них уже давно научились пользоваться картой для оплаты покупок, и не носят с собой в кошельке всю пенсию.

Оказывается, даже среди молодежи есть те, кто еще не знает всех возможностей дебетовой карты, и до сих пор переживают о сохранности своих кровных, предпочитая хранить их в стеклянной банке, а не в реальном банке, то есть в финансовом учреждении. По этой причине я решила помочь освежить знания тем, кто активно использует дебетовые карты по назначению, и рассказать обо всех реальных возможностях этих карточек для тех, кто «привык использовать наличные» и с осторожностью относится к безналичным операциям.

Дебетовая карта – это пластиковый носитель, к которому привязан счет, на который держатель карты может зачислять собственные средства для безналичного использования, например, чтобы платить картой, переводить деньги кому-то еще или просто их там хранить.

Дебетовую карту можно открыть как по собственной инициативе, так и для выплаты заработной платы, пособия, пенсии, или любых других зачислений.

Важно! Сразу отмечу, что при открытии карты для личных нужд, вы можете самостоятельно выбрать банк и тип карты, опираясь на собственные потребности и ожидания от карточки. В случае же с социальными или зарплатными выплатами выбор предоставляется реже. Некоторые организации сами определяют банк, с которым ему выгодно сотрудничать, открывая счета для работников и получая лояльное обслуживание как для корпоративных клиентов. При желании сменить банк нужно обратиться с соответствующим заявлением в бухгалтерию.

При этом никто не забирает ваше право иметь сразу несколько дебетовых карт. Вы самостоятельно можете переводить средства между картами и использовать ту, что будет более выгодной для проводимых операций.

Для чего может понадобится дебетовая карта

Ошибочно полагать, что дебетовая карта – это только средство для зачисления денег или виртуальный кошелек для безналичной оплаты товаров в магазинах. Современная дебетовая карта может предложить гораздо больше:

- Инструмент для хранения средств . Действительно, это первая и самая важная функция дебетовой карты. Это виртуальный кошелек, на который зачисляются и хранятся ваши деньги. Вы имеете полное право использовать их в любое удобное время.

- Деньги с дебетовой карты можно снимать без процентов, в отличии от денег, размещенных на кредитной карте . Вы никому ничего не платите за снятие наличных. Не будем забывать, что у разных банков есть ограничения по единовременному использованию или снятию крупных сумм. Так операции по снятию наличных на обычных картах могут быть ограничены суммой до 50 тыс. за одну операцию, и до 150 тыс. за месяц. А на премиальных, к примеру, в Тинькофф банке, этот лимит уже увеличен до 1 млн за одну операцию.

- Инструмент для оплаты товаров и услуг безналичным способом . Уже давно многие страны отказались от повсеместного использования наличных, и отдали предпочтение оплате картой или, еще современней, смартфоном. Теперь покупку товаров или услуг, заправку авто, поход в кафе или кинотеатр можно оплатить картой или смартфоном. Конечно, все это может и кредитная карта, но в случае с дебетовыми картами вы все оплачиваете за счет собственных средств.

- Средство для оплаты товаров через интернет . Все что нужно – выбрать товар на проверенном ресурсе, ввести данные карты и все: оплата проведена, а ваш товар готовится к отправке. Покупки через интернет серьезно упрощают поиск подходящих товаров, экономят время на совершении покупки и деньги, ведь чаще всего стоимость товаров в интернет-магазинах меньше, чем в обычных торговых точках.

- Удобный способ перевести деньги . Больше не нужно возвращать долги лично, идти в банк или на почту для отправки денежного перевода. Ваша карта и личный мобильный кабинет помогут совершить любой перевод на выгодных условиях.

- Карта с возможностью получения процентов . Уже настало то время, когда клиент сам может выбрать банк, а значит банки должны бороться за клиентов, предлагая более привлекательные условия, чем остальные. Теперь не нужно открывать депозит, чтобы получать проценты. Достаточно просто оставлять несгораемую сумму на счету и получать проценты на остаток или открыть отдельный накопительный счет и переводить туда свободные деньги. И вы уже сможете получать небольшой доход, просто храня деньги на карте.

По моему мнению, это самый удобный способ копить: есть стимул не тратить, но при этом всегда есть возможность воспользоваться собственными деньгами в нужное время. В отличие от вклада, с карты можно взять только нужную сумму, и не нужно ждать разрешения банка или терять проценты за весь период.

Правда, не будем забывать, что выпуск дополнительных карт может быть платным, но в премиальных продуктах даже возможен бесплатный выпуск до 3 дополнительных карт.

И это далеко не весь список возможностей. Функционал дебетовой карты настолько велик, что без нее уже сложно представить свою повседневную жизнь большинству людей и мне в частности. Множество операций теперь можно выполнять просто имея карту, телефон и мобильный кабинет вашего банка.

Как использовать дебетовую карту правильно?

С возможностями разобрались, осталось выяснить, как эти все функции использовать с максимальной пользой. Я предлагаю вам изучить простое руководство по выбору и использованию дебетовой карты для получения всех возможных привилегий от своего банка.

Итак, допустим, вы только планируете открыть новую карту, поэтому вам сначала необходимо:

- Определиться с необходимыми функциями карты , выбрав самые важные: максимальный кэшбэк или возможность получать повышенные проценты на остаток, получение VIP-статуса или возможность использовать сразу несколько валютных счетов.

- Выбрать банк , условия которого будут максимально комфортны для вас. Причем в зависимости от специфики вашей деятельности и потребностей стоит обратить внимание на партнеров банка, возможность снятия наличных без комиссии, участие в Системе быстрых платежей и многое другое.

- Оформить карту онлайн . Как правило, это серьезно сокращает затраты времени на поход в банк и оформление заявки в офисе. Тем более что и получить платежную карту можно с курьерской доставкой на дом.

- Активировать карту и личный кабинет на сайте банка . Только после их активации можно начинать использовать все возможности карты. Причем отмечу, что большинство банков разработало мобильное приложение для использования личного кабинета, что особенно актуально для прогрессивных держателей карт.

И конечно же, все что останется – это разобраться с функционалом личного кабинета. В нем вы сможете настраивать лимиты, автоплатежи и совершать большинство операций.

Если все эти операции уже проделаны, остается правильно использовать предложенный функционал:

- Снимать наличные нужно только в банкоматах своего банка или в партнерской сети . Это позволит не платить проценты за снятие собственных денег.

К справке! Новые дебетовые карты, в том же Тинькофф банке, позволяют снимать наличные с помощью смартфона, с привязанной к нему картой, или сгенерировав QR-код в мобильном приложении банка. В этом случае можно обойтись даже без самой карты.

Как видите, дебетовая карта – это гораздо больше, чем просто кошелек для хранения безнала. Поэтому я рекомендую внимательно читать условия договора на обслуживание, проверять актуальную информацию о действующих акциях и тарифах, быть в курсе нововведений, и тогда использование дебетовой карты даст вам намного больше, чем вы от нее ожидали.

Источник https://konstantin-freeman.ru/zachem-bankam-nuzhny-debetovye-karty-s-k/

Источник https://fbm.ru/finansy/bezopasnost/banki-nastaivajut.html

Источник https://bankstoday.net/last-articles/chto-takoe-debetovaya-karta-i-kak-ee-mozhno-ispolzovat-s-maksimalnoj-vygodoj