Содержание

Депозит в 1С 8.3: размещение, начисление процентов, возврат + проводки

Термин “Банковский вклад (депозит)” означает положить деньги в банк под проценты. Это могут сделать не только физические лица, но и организации. В инструкции рассмотрим, как отразить сам депозит и проценты по нему в 1С 8.3.

Пример: организация положила свободные деньги в размере 500 000 рублей в банк ВТБ под 6% годовых. Срок депозита — 1 год.

Нужно отразить операции оформления депозита, начисления и выплаты процентов, а также возврата депозита.

Размещение депозита

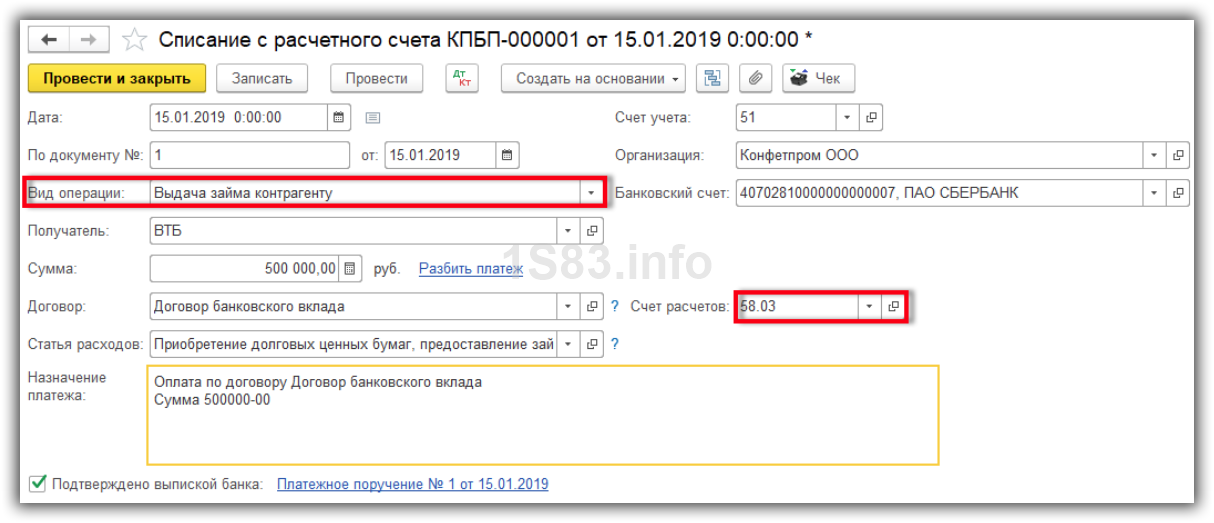

Для перевода денег на банковский вклад создадим документ “Списание с расчетного счета”, операция “Выдача займа контрагенту”:

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

В документе укажем:

- Дату и организацию.

- Получателя ВТБ и договор.

- Сумму вклада.

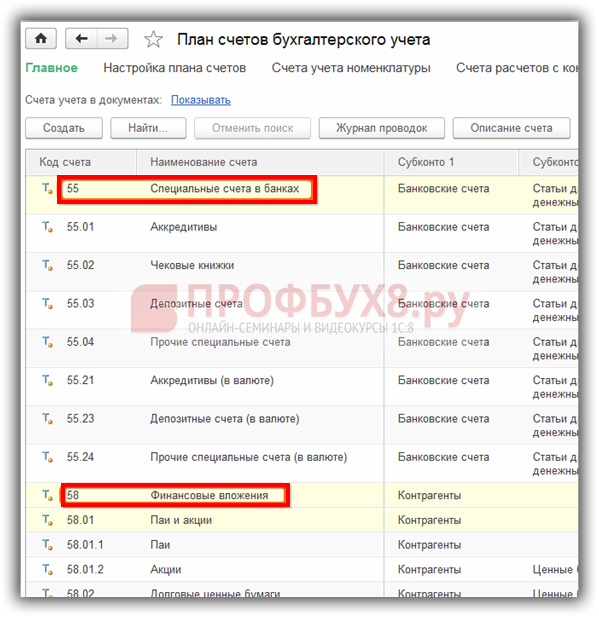

- Счет расчетов 58.03 Предоставленные займы. Кроме этого счета можно использовать счет 55.03 Депозитные счета. Какой из этих счетов выбирать, решает организация и закрепляет в учетной политике.

Проводка Дт 58.03 Кт 51 отражает факт перевода денег на депозит.

Начисление процентов по депозиту

Проводки по начислению процентов

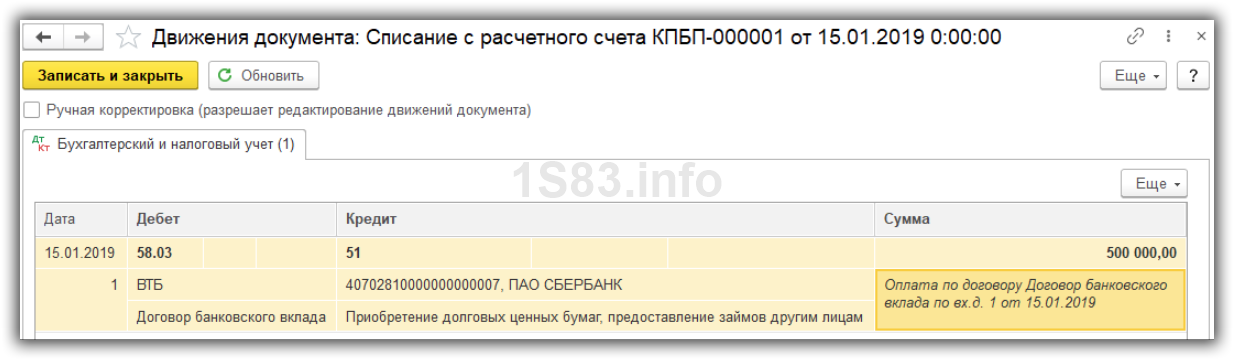

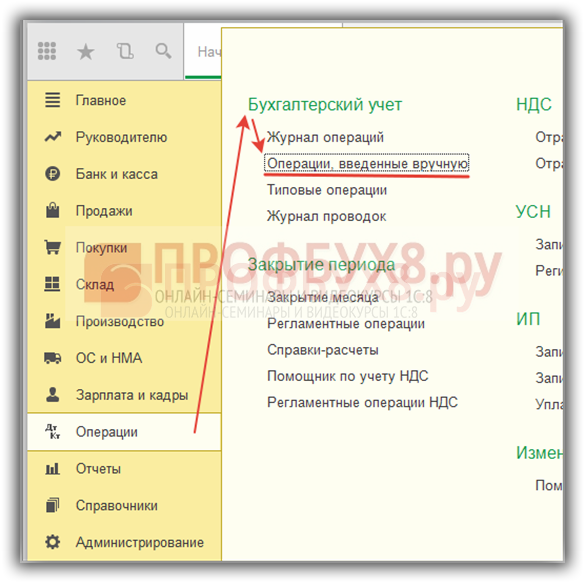

Для начисления процентов по вкладу создадим ручную операцию в меню “Операции — Бухгалтерский учет — Операции, введенные вручную”:

Получите понятные самоучители по 1С бесплатно:

Укажем проводку Дт 76.09 Кт 91.01 и сумму процентов за месяц. Проценты будут начислены на счет 91.01 Прочие доходы.

Проценты за другие месяцы начисляем точно так же.

Поступление оплаты по процентам

При перечислении процентов от банка на расчетный счет создаем документ “Поступление на расчетный счет”, операция «Прочие расчеты с контрагентами»:

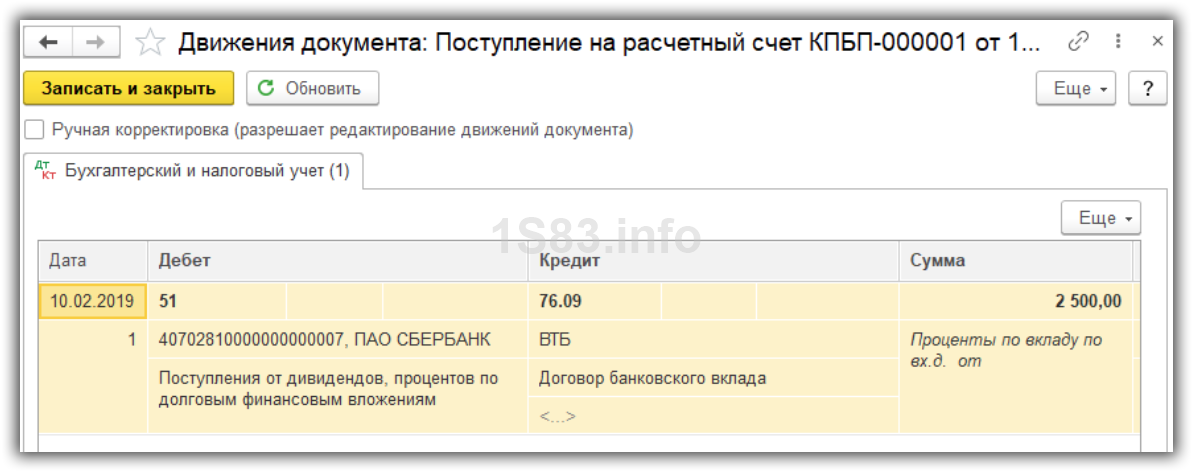

Проведем документ и посмотрим проводки:

Информацию по начисленным и выплаченным процентам за любой период можно посмотреть в Оборотно-сальдовой ведомости по счету 76.09:

Возврат депозита

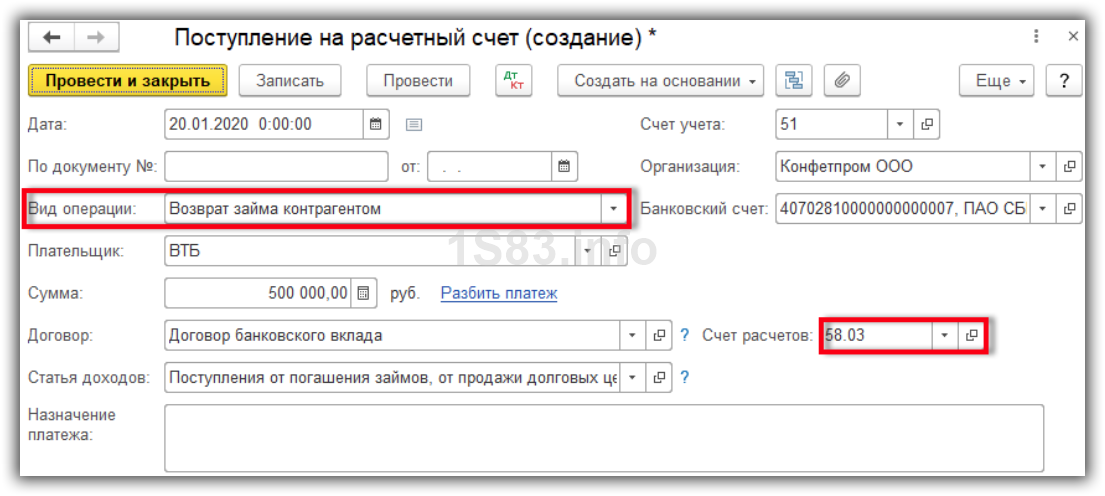

При завершении срока вклада банк возвращает основную сумму долга. В программе создаем документ “Поступление на расчетный счет”, операция “Возврат займа контрагентом”:

В документе указываем:

- Дату и организацию.

- Плательщика ВТБ и договор.

- Возвращаемую сумму.

- Счет расчетов 58.03.

Для проверки взаиморасчетов с банком сформируем Оборотно-сальдовую ведомость по счету 58.03:

Что такое депозитный счет

Депозитом называют деньги или другие активы, которые положены клиентом – физическим или юридическим лицом – в банк под проценты. Для их размещения используется депозитный счет. Он отличается от обычного расчетного или лицевого, поэтому имеет смысл рассмотреть особенности популярного финансового инструмента подробнее.

Что такое депозитный счет

Депозитный счет предназначен для учета активов, положенных клиентом банка или другой финансовой организации с целью получения дохода в виде процентов. Не следует путать этот вид банковских услуг с другими, например, вкладом. Последний представляет собой исключительно деньги, размещенные в банке.

С юридической точки зрения понятие депозита заметно шире и допускает использование разных активов – ценных бумаг, золота и других ценных металлов в разной форме (физической или на так называемых ОМС – обезличенных металлических счетах). Хотя в обиходе понятия «вклад» и «депозит» часто объединяются. Это объясняется тем, что намного чаще речь идет именно о деньгах, предоставленных банку под проценты.

Отдельного упоминания заслуживает депозитарный счет. Это еще один специализированный финансовый инструмент. Он предназначен для размещения и учета исключительно ценных бумаг. Услуга оказывается профессиональными участниками фондового рынка и заметно отличается от банковских продуктов.

Виды депозитных счетов

Классификация депозитных счетов выполняется по нескольким разным критериям. Один из них – статус вкладчика. По данному параметру различают депозиты, открытые:

- частными лицами;

- ИП;

- организациями;

- отдельными категориями физических лиц в рамках получения специализированных банковских услуг (например, пенсионерами, студентами и т.д.)

По сроку действия различают два вида депозитов. Первый – срочный, где длительность размещения активов в банке четко прописана. Второй – до востребования, при котором у клиента имеется возможность снять деньги в любой момент, но обычно с потерей большей части начисленных процентов.

Еще один критерий для классификации – управление деньгами. По этому параметру различают четыре вида депозитных счетов:

- до востребования с пополнением – клиент имеет возможность как пополнить счет, так и снять с него деньги;

- до востребования без пополнения – не допускается увеличение суммы депозита с сохранением опции снятия;

- срочный с пополнением – нельзя снимать средства, но можно пополнять счет;

- срочный без пополнения – не разрешается или штрафуется лишением процентов как снятие денег, так и внесение новых в течение срока действия договора с банком.

Завершающий критерий – вид активов. Этот вопрос уже затрагивался выше. В рамках договора на открытие депозитного счета разрешено размещать в банке:

- деньги;

- золото и драгоценные металлы в физической форме;

- золото и драгоценные металлы в обезличенной форме;

- другие ценности.

Отличие депозитного счета от текущего

Депозитный и обычный расчетный (текущий, лицевой) счет – два популярных банковских продукта. Первый открывается для получения прибыли посредством начисления процентов, второй – для выполнения различных финансовых операций. Самый простой способ продемонстрировать разницу между ними – свести основные характеристики и особенности каждого в единую таблицу.

| Критерий сравнения | Депозитный вид счета | Текущий вид счета |

| Доступ клиента к деньгам или активам | По завершении срока действия договора | В любое время |

| Начисление процентов | Автоматическое, в соответствии с условиями договора | Отсутствует, реже – отдельно прописывается в договоре на РКО |

| Доходность | Высокая | Отсутствует или низкая |

| Срок действия | Четко прописан в договоре | Не ограничен и автоматически продлевается |

| Финансовые операции – списание или пополнение счета | Не проводятся за исключением случаев, указанных в договоре | Проводятся в рамках денежных средств, предоставленных клиентом |

| Страхование активов | Необходимо (за очень редким исключением) | Не требуется и выполняется только по желанию клиента |

Депозитный счет справедливо считается гибким банковским продуктом. Поэтому не стоит удивляться, что условия некоторых договором на его открытие достаточно сильно напоминают аналогичные для текущего. Несмотря на приведенный выше внушительный перечень существенных отличий между ними. Именно такая гибкость и выступает основной причиной путаницы, которая нередко возникает у потенциальных клиентов российских банков.

Как узнать какой счет: депозитный или текущий

Первый и самый простой способ узнать статус банковского счета – посмотреть договор. В документе обязательно прописано, какую именно услугу оказывает банк клиенту. Альтернативные варианты получения интересующей информации предполагают следующие действия, предпринимаемые вкладчиком:

- обращение непосредственно в отделение банка или другой финансовой организации (потребуется паспорт);

- звонок в службу поддержки, реквизиты которой также указаны в договоре (обычно необходимо кодовое слово или другие данные для идентификации клиента);

- авторизация в личном кабинете на сайте банка с последующим использованием функционала системы удаленного банковского обслуживания (нужны логин и пароль, полученные при регистрации).

Что такое карточный счет

Еще одной очень востребованной в настоящее время банковской услугой выступает оформление пластиковой карты – кредитной или дебетовой. Ее оказание сопровождается открытием карточного счета. Последний схож с текущим, но заметно отличается от депозитного. Главным различием становится свободный доступ к средствам клиента, размещенным на балансе карточки (если речь идет о дебетовой), или предоставленным банком в виде займа (для кредиток).

Основной особенностью карточного счета выступают специальные условия выпуска и обслуживания карты. Они детально прописываются в договоре, заключаемом с банком. Наиболее значимыми условиями выступают такие:

- стоимость выпуска карточного продукта;

- тариф на обслуживание клиента;

- возможность подключения и стоимость сервисов интернет- или мобильного банка;

- комиссии за отдельные финансовые операции (обналичивание, карточные переводы, оплата услуг и т.д.)

Вместо вывода

Финансовый рынок России предоставляет клиентам широкий выбор разнообразных услуг. Большая их часть сопровождаются открытием разных специальных счетов – депозитного, карточного, текущего и т.д. Чтобы пользоваться банковскими продуктами с максимальной пользой, важно знать и четко понимать разницу между счетами, а также особенности, плюсы и недостатки каждого.

Учет депозитов и процентов в 1С 8.3 Бухгалтерия предприятия 3.0

Так случается, что у организации возникают свободные денежные средства, вследствие чего принимается решение временно изъять их из оборота по обычным видам деятельности и положить на депозитный банковский счёт с целью получения процентов. В этой статье будет рассмотрено, как отразить данный факт хозяйственной жизни в бухгалтерском учёте с помощью программы 1С 8.3 Бухгалтерия предприятия 3.0.

Но сначала небольшое вспомогательное методологическое предисловие.

Что такое депозит или о чём пойдёт речь в статье?

С правовой точки зрения речь пойдёт о банковском вкладе, правила которого установлены одноимённой 44-й главой Гражданского кодекса Российской Федерации.

По поводу учёта депозитов в бухгалтерской нормативной базе есть известное противоречие. Согласно Инструкции по применению плана счетов (далее – ИППС) наличие и движение депозитов учитывается на субсчёте 55.3 «Депозитные счета» счёта 55 «Специальные счета в банках»; с другой стороны, пунктом 3 ПБУ 19/02 «Учёт финансовых вложений» депозитные вклады в кредитные организации отнесены к финансовым вложениям:

Однако ИППС прямо не предусмотрено учитывать банковские вклады на специальном счёте 58 «Финансовые вложения», поэтому, не вдаваясь далее в теоретические рассуждения, для учёта депозитов мы будем использовать счёт 55.03 «Депозитные счета». При этом взамен него возможно использование счёта 58 — на порядок оформления операций по банковскому вкладу в 1С Бухгалтерии это никак существенно не повлияет. Вообще, конкретный способ учёта депозитов в организации устанавливается учётной политикой.

Оформление депозита в 1С 8.3 Бухгалтерия

Предположим следующую хозяйственную ситуацию:

25.01.2016г. наша организация заключила договор банковского вклада и внесла на депозитный счёт 1 000 000 руб. сроком на 6 месяцев под 12% годовых. Предусмотрено ежемесячное начисление и выплата процентов по договору.

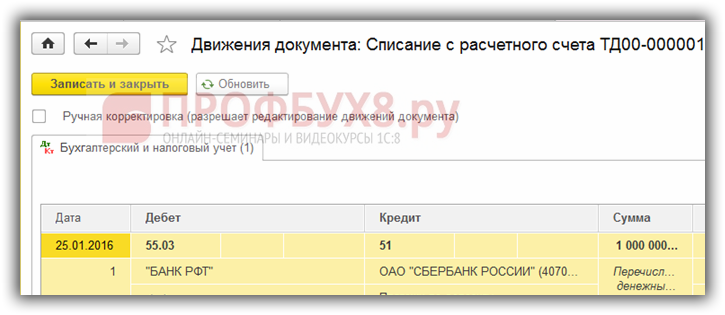

Таким образом, в нашем примере будут участвовать проводки:

- Дебет 55.03 — Кредит 51: перечисление денежных средств организации на депозит;

- Дебет 51 — Кредит 55.03: проводка, обратная предыдущей, то есть возврат банком вложенных средств.

Примечание: если вклад открыт в иностранной валюте, то со счётом учёта финансовых вложений корреспондирует счёт 52 «Валютные счета».

- Дебет 76 — Кредит 91.1: начисление входящих процентов по депозиту;

- Дебет 51 — Кредит 76: выплата процентов по депозиту.

В примере использована демонстрационная база на конфигурации Бухгалтерия предприятия, редакция 3.0 (3.0.43.241).

Перечисление денежных средств на депозит в 1С 8.3

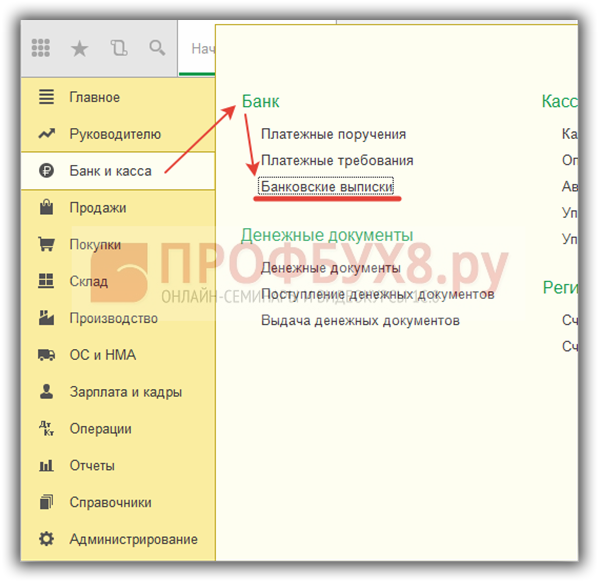

Для оформления операции перечисления денежных средств с расчётного счёта организации на банковский депозит в 1С Бухгалтерия 3.0 используется документ “Списание с расчетного счета“. Для его создания обратимся к журналу Банковские выписки в разделе Банк и касса – группа команд Банк – команда Банковские выписки:

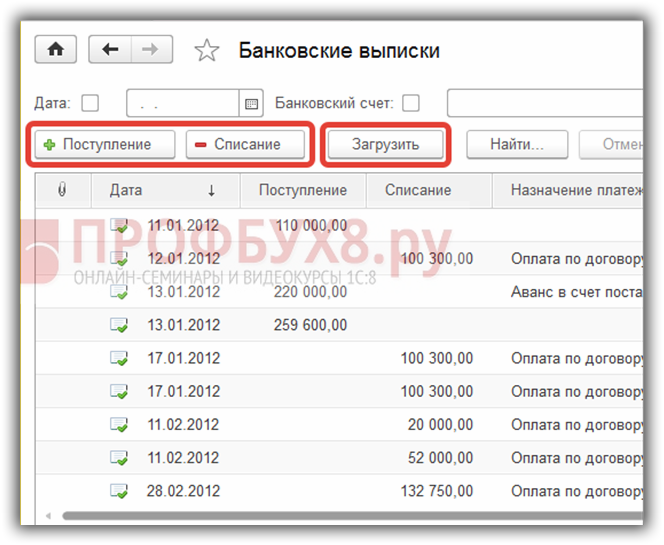

Сверху на форме этого журнала есть кнопки для ручного (Поступление и Списание) и автоматизированного (Загрузить – запускает обработку обмена документов с банком) ввода банковских документов:

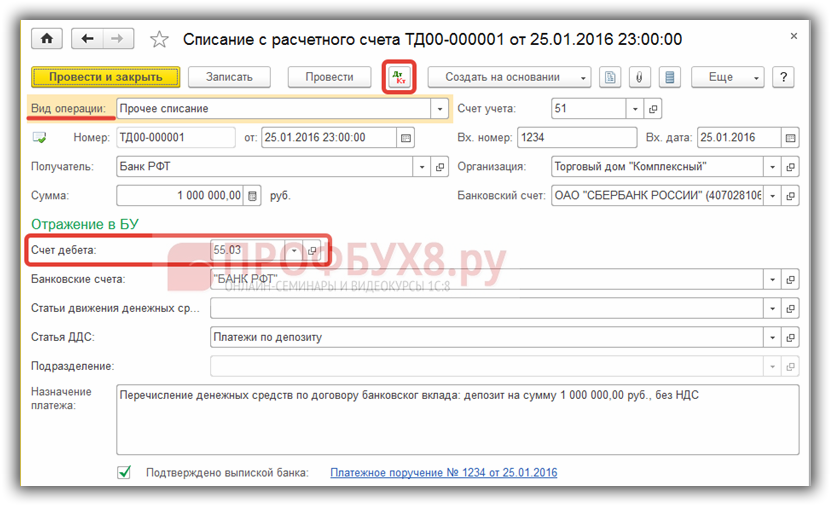

Создадим вручную документ Списание с расчетного счета. Соответственно, нажав кнопку Списание – в результате откроется форма нового документа, все необходимые реквизиты которого надо заполнить:

- Для начала следует выбрать подходящий Вид операции – в нашем случае это будет Прочее списание.

- Далее, помимо основных стандартных реквизитов, указывается счет дебета – 55.03, а так же заполняется соответствующая аналитика в виде банковского счёта и статьи движения денежных средств.

- При этом необходимость указания, вид СДДС для каждой конкретной денежной операции устанавливаются организацией в соответствии с бухгалтерской нормативной базой.

На выходе имеем ожидаемую проводку, отражающую перечисление денежных средств на депозит (кнопка Показать движения):

Начисление и поступление процентов по депозиту в 1С 8.3

В бухгалтерском учёте в соответствии с пунктом 7 ПБУ 9/99 проценты по депозиту признаются прочими доходами. В налоговом же учёте проценты по депозитам классифицируются как внереализационные доходы (пункт 6 статьи 250 НК РФ) и признаются полученными и включаются в состав соответствующих доходов на конец каждого месяца независимо от даты их выплаты (пункт 6 статьи 271 НК РФ). Поэтому в данном, общем, случае расхождений по отражению депозитных процентов между этими двумя видами учёта не будет.

При условии, что сумма банковского вклада поступила в банк 25.01.2016г. и возвращена банком 24.06.2016г., распределение начисленных по месяцам процентов будем считать следующим образом:

Оформление операции начисления процентов по банковскому вкладу в программе 1С Бухгалтерия предприятия 8.3 осуществляется специальным документом Операция. Его создание происходит из соответствующего списка: раздел Операции – группа команд Бухгалтерский учет – команда Операции, введенные вручную:

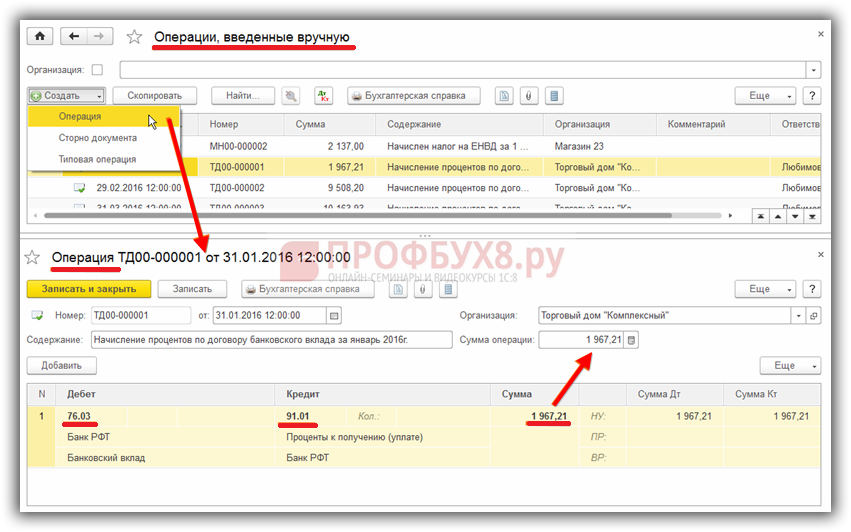

Далее в открывшейся форме нажимаем кнопку Создать и в выпавшем меню выбираем Операция. В результате откроется форма нового документа, все необходимые реквизиты которого надо заполнить.

В шапке документа (верхняя не табличная часть) заполняются общие для проводок (в случае, если их несколько) реквизиты.

Для добавления проводки в табличную часть документа:

- Нажимаем кнопку Добавить;

- Заполняем нужные счета по дебету и кредиту, а так же их аналитику;

- Указываем сумму. При заполнении данного поля в 1С 8.3 автоматически заполнится реквизит шапки документа «Сумма операции». При изменении значения поля либо при добавлении новой строки, реквизит «Сумма операции» будет автоматически пересчитываться.

Документ Операция в 1С 8.3 формирует бухгалтерские проводки непосредственно:

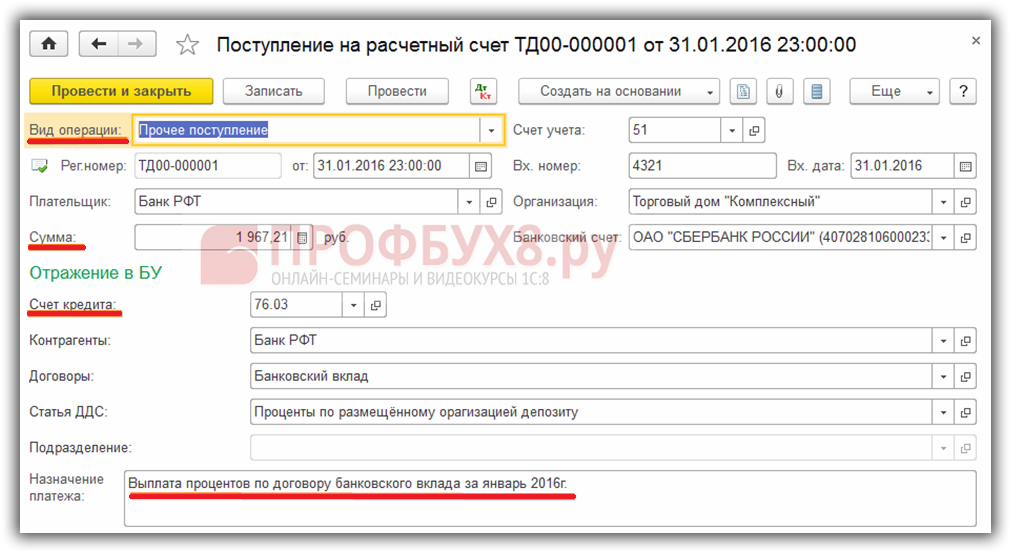

Следом необходимо учесть в 1С Бухгалтерия 3.0 (8.3) фактическую выплату банком процентов по депозиту. Для этой цели подходит документ Поступление на расчетный счет. Создадим его, нажав на кнопку Поступление журнала банковских выписок (о том, как туда попасть, смотрите выше), и заполним реквизиты открывшейся формы нового документа:

- Для начала следует выбрать подходящий вид операции – в нашем случае подойдёт Прочее поступление.

- Далее, помимо основных стандартных реквизитов, указывается счет кредита – 76.03.

- Так же заполняется соответствующая аналитика в виде контрагента, договора и статьи движения денежных средств. При этом необходимость указания, вид СДДС для каждой конкретной денежной операции устанавливаются организацией в соответствии с бухгалтерской нормативной базой:

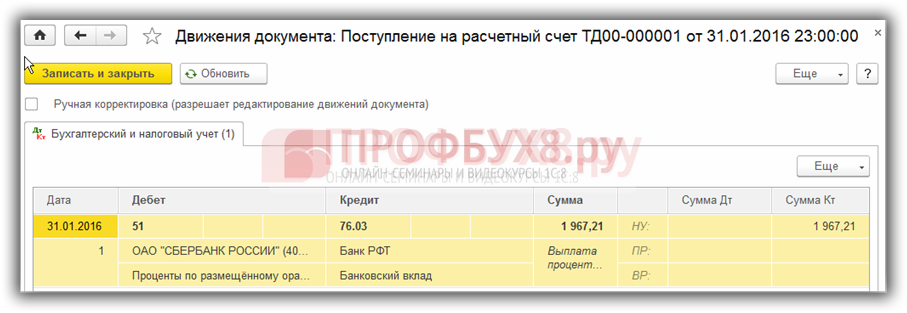

На выходе имеем ожидаемую проводку, отражающую поступление процентов по депозиту на расчетный счет:

Перечисленные выше операции начисления и получения процентов по депозиту необходимо провести в программе 1С 8.3 Бухгалтерия 3.0 ежемесячно согласно графику договора:

Возврат депозита в 1С 8.3

Итак, в завершение срока действия договора банковского вклада, банк осуществил перечисление денежных средств с депозитного счёта на расчётный счёт организации, то есть возвратил положенные на депозит деньги.

Данная операция оформляется в 1С Бухгалтерия 3.0 на основании подтверждающей сей факт банковской выписки с помощью уже упоминавшегося выше документа Поступление на расчетный счет:

- Вид операции укажем Прочее поступление;

- Счет кредита – 55.03;

- Далее заполняем необходимую аналитику к бухгалтерским счетам:

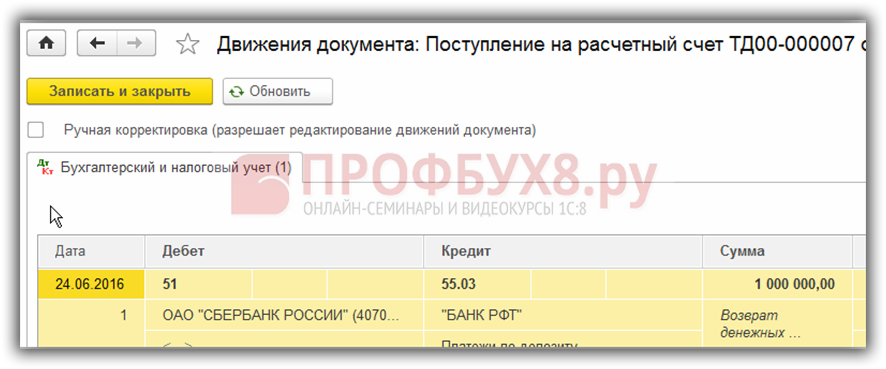

Результат проведения документа:

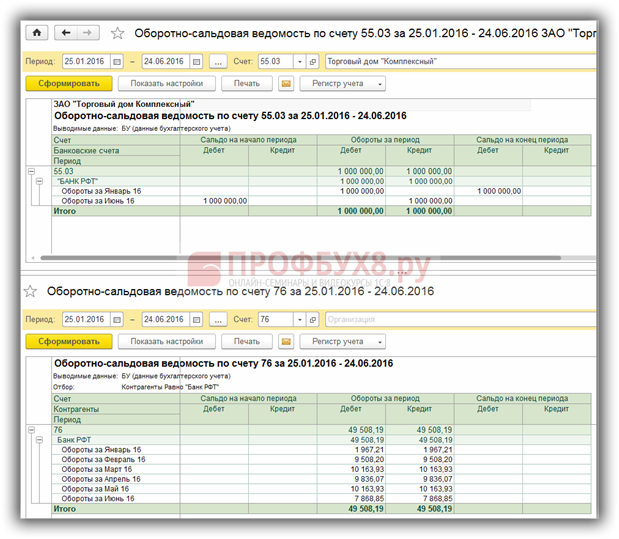

Сформируем для проверки в программе 1С 8.3 отчёты Оборотно-сальдовая ведомость по счетам 55.03 и 76 за период расчётов по депозиту и с периодичностью по месяцам:

В заключение…

Как видим, конфигурация Бухгалтерия предприятия 3.0 на платформе 1С Предприятие 8.3 помогает бухгалтеру просто и точно вести учёт операций по договору депозита. Конечно, с помощью этой программы можно легко и эффективно решать весь спектр бухгалтерских задач, в том числе такие более редкие и «заковыристые» ситуации, как, например, учёт в иностранной валюте, временные разницы, досрочное расторжение договора банковского вклада с необходимостью пересчёта начисленных процентов. Все это можно изучить в других материалах сайта или в комплексном курсе о ведении бухгалтерского учёта «1С Бухгалтерия 8.3 ред. 3.0».

Подробнее о курсе смотрите в нашем видео:

Источник https://1s83.info/obuchenie/1s-buh/proczenty-po-depozitu-v-1s.html Источник https://meta.ru/help/cto-takoe-depozitnyi-scet Источник https://profbuh8.ru/2016/06/uchet-depozitov-i-protsentov-v-1s-8-3-buhgalteriya-predpriyatiya-3-0/