Содержание

Як обрати банк для депозиту

Банківський депозит – доступний і начебто зрозумілий інструмент для збереження і примноження грошей. На перший погляд все просто: несеш гроші в банк, і через певний час забираєш їх з відсотками. Але коли доходить до справи, з’являються питання і починаються «муки вибору»: який внесок під які відсотки обрати, на який термін, чи я зможу в будь-який момент забрати гроші, чи надійний банк? «Фінанси.uа» підготував кілька рекомендацій для тих, хто вирішив довірити свої заощадження банку. Що і за чим треба робити.

Крок 1: визначаємо мету інвестування і під неї обираємо депозит

Наприклад, ви не планували витрачати свої заощадження в найближчий рік-два і спочатку націлені отримати максимальний прибуток за вкладом – в цьому випадку підійде строковий депозит на тривалий термін (півроку-рік) без можливості поповнення, без можливості дострокового зняття та з виплатою відсотків в кінці терміну. Під такі депозити банки дають максимальні відсотки. А от якщо накопичений капітал знадобитися через кілька місяців, але при цьому потрібно швидко заробити – краще відкрити короткостроковий депозит на 1-6 місяців з правом поповнення. Оптимальний варіант для тих, хто потребує додаткового регулярного доходу – довгострокові депозити, що передбачають щомісячну виплату відсотків.

Приклад №1

Ситуація. У Сергія накопичилося 100 000 гривень заощаджень, які в найближчий рік він не має наміру використовувати. Щомісячний дохід Сергія – зарплата 10 000 грн. На поточні витрати він витрачає близько 8 000 гривень на місяць. 2000 гривень взяв за правило відкладати. Але останнім часом витрати Сергія збільшилися на 1000 гривень – до 9000.

Мета. Отримати додатковий дохід, який покривав би збільшені витрати, тобто 1000 гривень.

Ідея. Розмістити на рік 100 000 гривень на депозиті з можливістю щомісячної виплати відсотків і прибутковістю, яка дозволить отримувати додатковий дохід у розмірі 1000 грн на місяць.

Рішення. Сергій шукає серед пропозицій банків депозит з можливістю щомісячної виплати відсотків і відсотковою ставкою не менше ніж 14% – в цьому випадку його додатковий дохід становитиме бажані 1000 грн на місяць. Сергій зупиняється на строковому вкладі від ОТП Банку терміном на рік, із щомісячною виплатою відсотків і без можливості дострокового розірвання договору (у найближчий рік Сергій все одно не планував витрачати свої заощадження). Базова ставка депозиту – 12,5% річних. Трохи недотягує до 14%. Але Сергій скористався пропозицією банку отримати додаткові 2% річних при оформленні строкового вкладу в гривні через інтернет-банкінг. Тепер Сергій отримує щомісячну надбавку до зарплати у розмірі 973 гривні (з вирахуванням 18% податку на доходи фізосіб і 1,5% військового збору). Банк перераховує відсотки на його картковий рахунок.

Процентні ставки за вкладами з можливістю дострокового розірвання договору і щомісячною виплатою відсотків на 1-4% річних нижчі, ніж за депозитами, які не передбачають ці опції

Приклад №2

Ситуація. Олександр накопичив 200 000 гривень. Нагледів невеликий будиночок в селі, але йому не вистачає 15 000 гривень. Господарі готові почекати, але не більше ніж 6 місяців.

Мета. За 6 місяців примножити свої заощадження, щоб вистачило на купівлю будиночка.

Ідея. Розмістити 200 000 гривень на депозиті з прибутковістю, яка за 6 місяців принесе 15 000 гривень.

Рішення. Олександр моніторить максимальні ставки банків. Завдання: знайти депозит із ставкою не менше ніж 19% річних для вкладів строком на 6 місяців. Зупиняється на вкладі «Альтернативний» від банку «Форвард». Базова ставка за вкладом 18%, але, оформивши депозит через фінансовий портал «Мінфін», Олександр отримав ще 1% річних у вигляді бонусу.

Через півроку він отримає 15 390 грн (після вирахування податків) і купить бажаний будиночок у селі.

Ставки за короткостроковими депозитами (до 6 місяців), як правило, на 1-4% річних нижчі, ніж за довгостроковими – на рік і більше

Приклад №3

Ситуація. У Юрія під матрацом зберігаються 200 000 гривень. Вирішив, що вони повинні приносити йому додатковий дохід. Але заощадження можуть знадобитися в будь-який момент – Олександр давно мріє придбати автомобіль, але ніяк не може знайти підходящий варіант.

Мета. Максимально примножити заощадження, але при цьому мати до них доступ.

Ідея. Покласти 200 000 гривень на депозит з можливістю дострокового зняття.

Рішення. Промоніторивши пропозиції банків, Юрій зупинився на депозиті «Вільний депозит» від ПУМб – 10% річних, виплата відсотків в кінці строку з можливістю зняття всієї суми без розірвання договору зі збереженням усіх нарахованих відсотків. Через 5 місяців він таки знайшов автомобіль своєї мрії. Юра знімає з депозиту свої заощадження разом з відсотками – за 5 місяців йому накапало 6750 грн (з вирахуванням податків).

Багато банків у договорах за строковими вкладами передбачають можливість його дострокового розірвання, але в таких випадках перераховують відсотки за ставкою 0,01-2% річних, а також утримують комісію за оформлення документів на розірвання вкладу

Крок 2-й: порівнюємо пропозиції різних банків; підшукуємо банк з відповідним депозитом

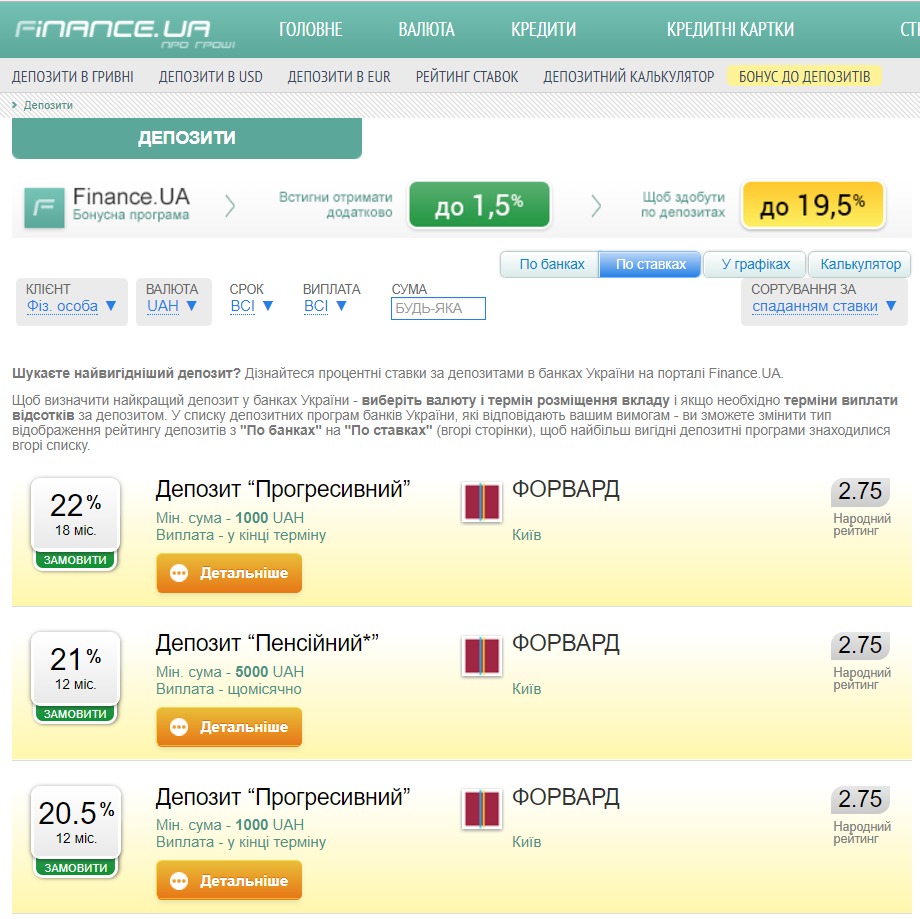

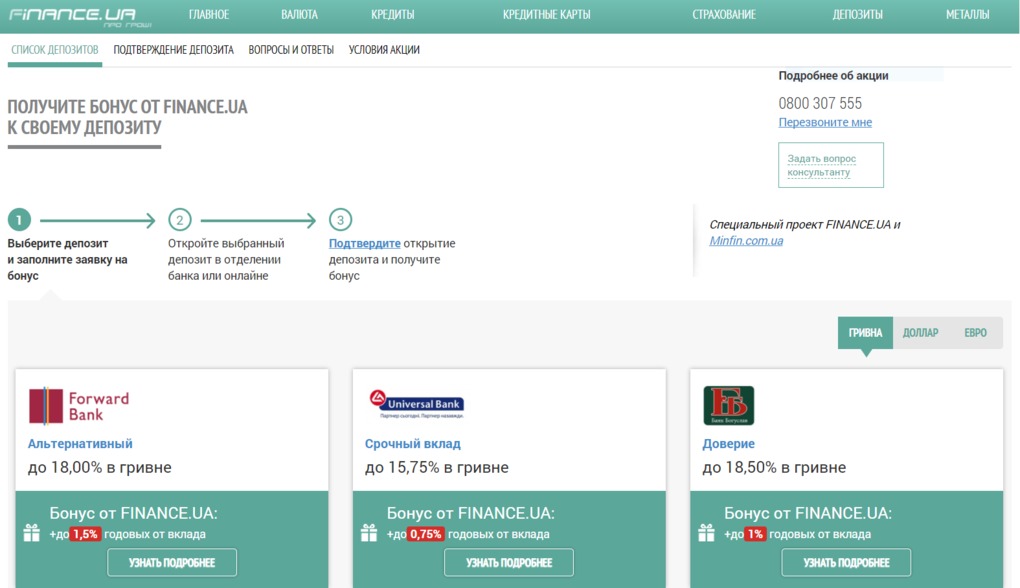

Порівняння і пошук можна спростити, скориставшись одним з інтернет-сервісів, де зібрані всі депозитні пропозиції банків. Наприклад, дізнатися процентні ставки за всіма депозитами і підібрати оптимальний варіант вкладу можна на порталі Finance.UA

В пошуковику ти валюту, у якій хочете розмістити депозит, планований термін розміщення вкладу, суму і, якщо необхідно, строки виплати відсотків за депозитом. Система пошуку видасть депозитні програми банків, які відповідають вашим вимогам. Список можна відсортувати «за ставками», щоб депозитні програми з найбільшою прибутковістю перебували вгорі рейтингу. Тут же можна отримати бонус до 1,5% річних до базової відсоткової ставки банку, якщо оформити депозит через портал Finance.UA

Крок 3-й. Перевіряємо надійність банку

За останні 2,5 року 88 банків були визнані неплатоспроможними. Банкопад сповільнився, але ризики нарватися на проблемну фінустанову як і раніше високі. Максимальна сума відшкодування, яку держава гарантує вкладникам у разі ліквідації банку – до 200 тисяч гривень, включаючи нараховані відсотки. Однак перевірка банку на надійність все одно залишається актуальною, особливо в таких ситуаціях:

- вклад у банку може знадобитися через пару місяців після розміщення. Процес відшкодування вкладів в проблемних банках нерідко розтягується на 2 і більше місяців.

- маєте намір довірити одному банку більше ніж 200 тисяч гривень. Навіть якщо розкласти заощадження на суму, більшу ніж 200 тис. гривень, на кілька депозитів в одному банку, в разі його ліквідації Фонд гарантування вкладів виплатить тільки 200 тис. Хоча в таких випадках правильніше було б відкрити по депозиту в різних банках, щоб сума вкладу разом з відсотками в одній фінустанові не перевищувала 200 тисяч гривень.

Універсального способу, за допомогою якого можна на 100% визначити надійність банку, звичайно ж, немає. Але за цілою низкою ознак можна судити про прогресуючу хворобу фінустанови з можливим летальним результатом.

Ознака 1-а: банк довго тримає завищені відсотки за депозитами

Приміром, Платинум Банк, визнаний на початку 2017 року неплатоспроможним, весь минулий рік платив за депозитами 25-26% річних, тоді як більшість банків пропонували не більше ніж 20%. Банк Михайлівський, що перебуває в стадії ліквідації, також тривалий час заманював вкладників депозитами під 26% річних. Для порівняння, банки із західним капіталом минулого року пропонували не більше ніж 10% річних за гривневими вкладами і не більше ніж 2-3% – за валютними. Високі ставки за депозитами можуть свідчити про проблеми з ліквідністю, банк не може виконувати поточні зобов’язання, тому гостро потребує грошей.

Розмір депозитних ставок може служити лише індикатором фінансової стабільності банківської установи. Вкладникам не слід побоюватися високих процентних ставок за умови їх фінансової обґрунтованості. Так, банк може залучати депозити за більш високою ціною, якщо ці кошти потім використовують при видачі дорогих кредитів. До того ж вибір депозитів виключно з високими ставками може бути інвестиційною стратегією, якщо стоїть мета отримати максимальний дохід. Адже навіть у разі банкрутства банку Фонд гарантування поверне внесок. Щоб мінімізувати ризики – розміщуйте в одному банку депозит, сума якого разом з відсотками не перевищує 200 000 гривень

Ознака 2-а: тільки погані новини

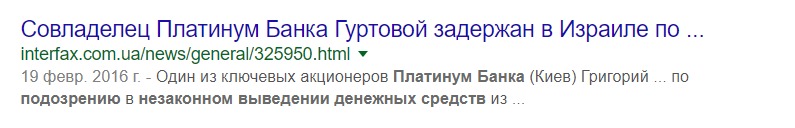

Про негативні зміни в банку може свідчити поганий бекграунд фінустанови. Шукаємо згадки про банк в Інтернеті. Насторожити має наступна інформація з відкритих джерел:

- банк не дотримується обов’язкових економічних нормативів, встановлених Нацбанком (нормативи достатності капіталу, ліквідності, кредитного ризику, інвестування)

- у фінустанові проводилися обшуки і вилучення документів (у тому числі щодо клієнтів банку)

- банк або його акціонери і топ-менеджери фігурують у розслідуваних кримінальних справах або судових процесах

- до фінустанови мають претензії державні органи – Нацбанк, Державна фіскальна служба, МВС, Генпрокуратура, СБУ

- рейтингові агентства знизили кредитний рейтинг банку

- з капіталу банку вийшли відомі і великі акціонери із заміною їх на невідомих на ринку або з поганою репутацією

- негативні відгуки клієнтів банку на банківських форумах: необґрунтовано не видав грошові кошти з вкладу, відклав їх видачу під будь-яким приводом; ввів обмеження на видачу коштів; не виконав вчасно платіжні доручення; затримав більше ніж на день виконання платіжних доручень

- банк тривалий час не розкривав на вимогу Нацбанку інформацію про реальних власників

Ознака 3-я: фінанси співають романси

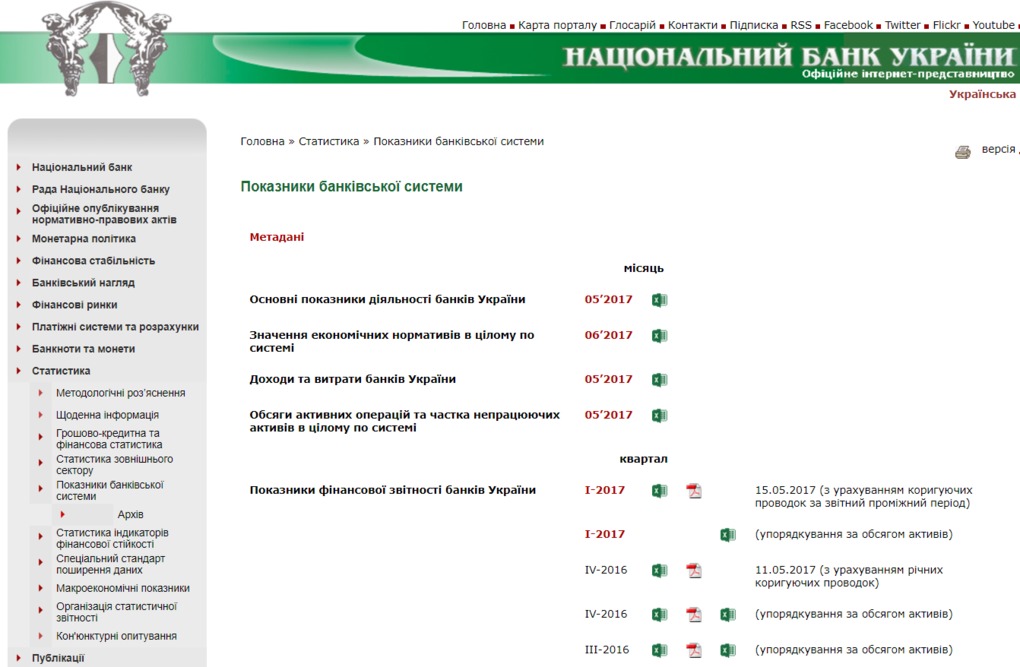

Погані фінансові показники банку протягом тривалого періоду – вірна ознака ненадійності банку. За бажання, витративши час навіть на поверхневий аналіз фінзвітності банку, можна визначити, чи здоровий банк. Отримати необхідну інформацію можна з відкритих джерел, вся вона є в інтернеті. Зокрема, фінпоказники всіх банків можна знайти на сайті НБУ.

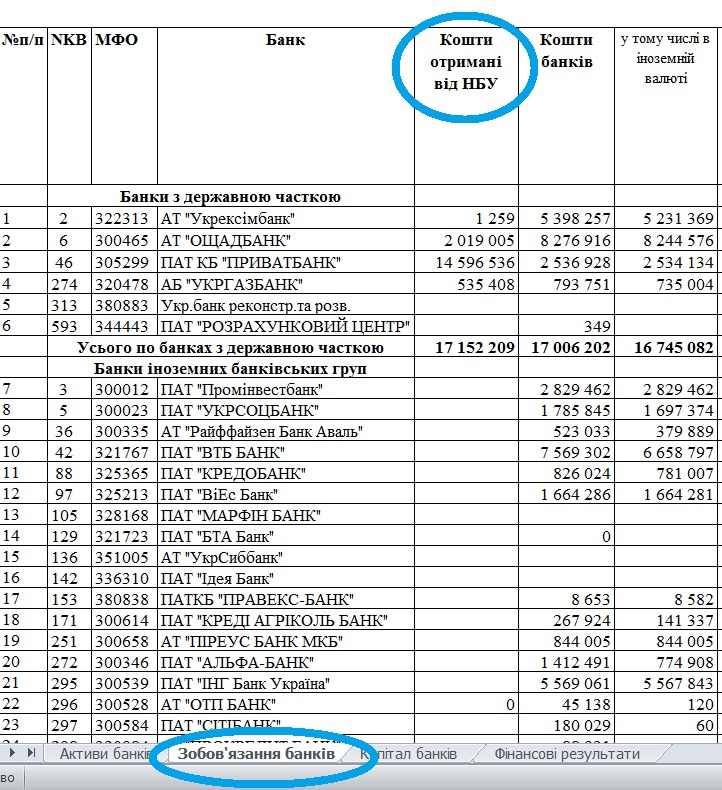

Заходимо в розділ «Статистика». Знаходимо підрозділи «Показники банківської системи» – «Показники фінансової звітності банків України»

У зведеній таблиці (у розрізі кожного банку) на 1-е число кожного кварталу представлені дані про структуру активів банків, структуру зобов’язань і капіталу, фінансові результати діяльності, окремі показники за кредитними операціями, показники рентабельності активів. Звичайно ж, самостійно розрахувати, наприклад, наскільки економічні нормативи банку відповідають вимогам Нацбанку, не вийде, бо для цього потрібні певні бухгалтерські знання і додаткова аналітична інформація, яка не публікується. Та й особливої потреби в цьому немає. Досить зіставити лише кілька основних фінансових показників банку.

Поганий знак, якщо:

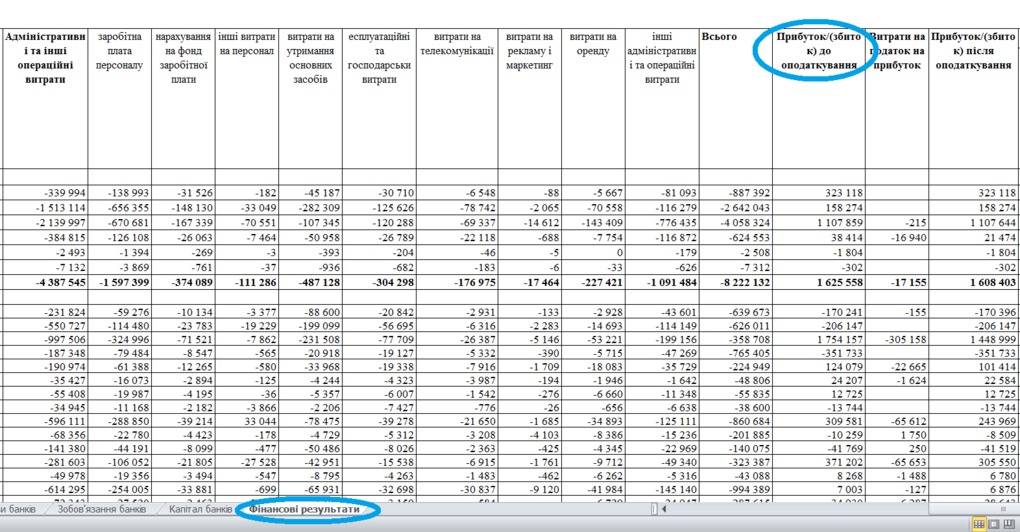

- Збитки банку продовжують зростати кілька кварталів поспіль. Суттєві за обсягом збитки спроможні завдати банку шкоди аж до повної втрати капіталу і відкликання ліцензії. Наявність збитків — негативний фактор, що говорить про проблеми банку. Якщо збиток є протягом тривалого часу або зростає в динаміці — краще від такого банку триматися подалі. Необхідну інформацію шукаємо в розділі «Показники фінансової звітності банків України». Відкриваємо таблицю, що відповідає певному кварталу. У розділі «Фінансові результати» (шукаємо внизу таблиці) дивимося графу «Прибут/збиток».

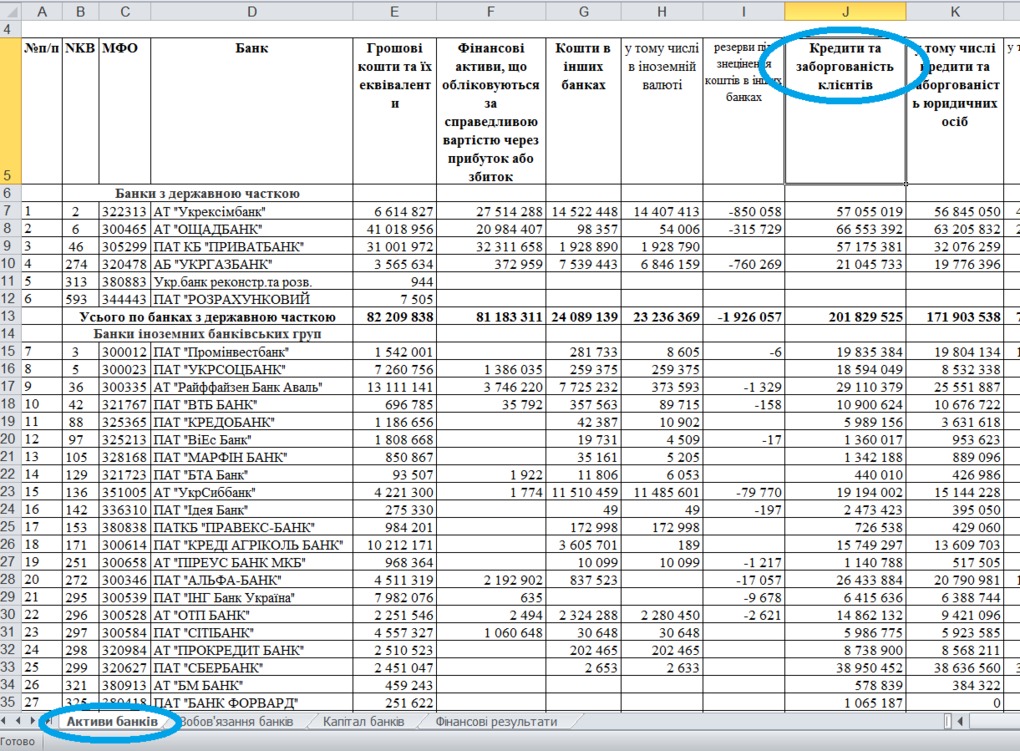

- Кредитний портфель банку різко знизився – більш ніж на 20-30%. Кредити — основний актив нормального банку. Причиною зниження кредитного портфеля може бути заміщення кредитів іншими, непрофільними для банку активами або продаж частини кредитів третім особам (що іноді застосовується для поліпшення ліквідності). Нормальна частка кредитного портфеля в складі активів — на рівні 50-80%. Нормальний рівень простроченої заборгованості — до 5-7% максимально. Зіставити обсяги кредитного портфеля банку поквартально можна в розділі «Показники фінансової звітності банків України». Відкриваємо таблицю, що відповідає певному кварталу. Знаходимо внизу таблиці розділ «Активи банків», відкриваємо – шукаємо графу «Кредити та заборгованість клієнтів»

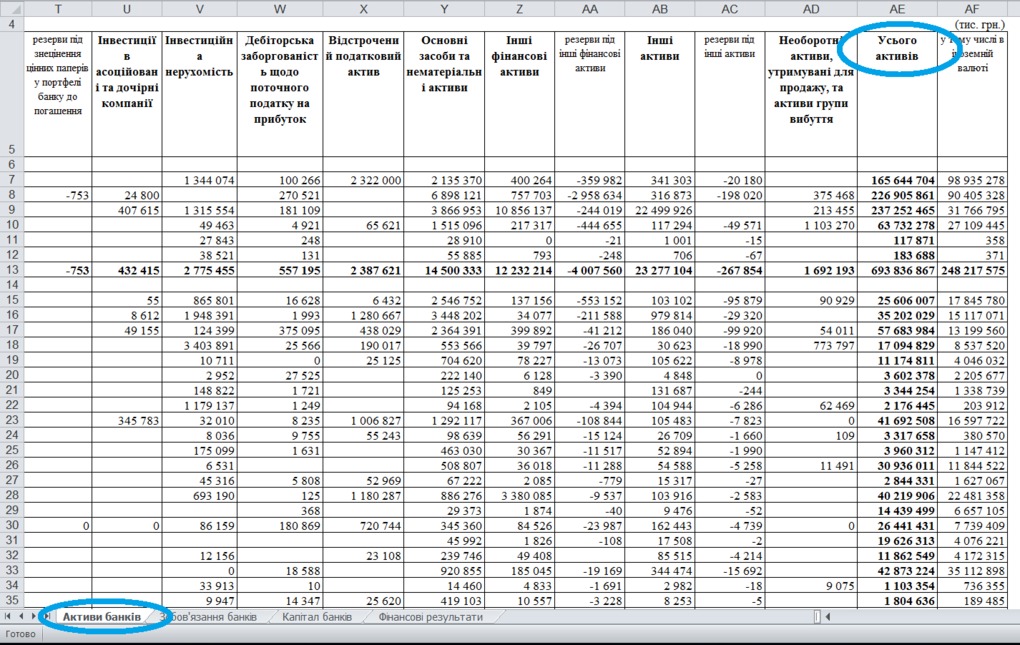

- Активи банку за рік знизилися на 20% і більше. Нормальним є помірне зростання активів або збереження на попердньому рівні. Сильне зростання — причина активного розвитку банку або приєднання до нього інших банків. У розділі «Показники фінансової звітності банків України» відкриваємо таблицю, що відповідає певному кварталу. В розділі «Активи банків» знаходимо графи «Усього активів». Зіставляємо.

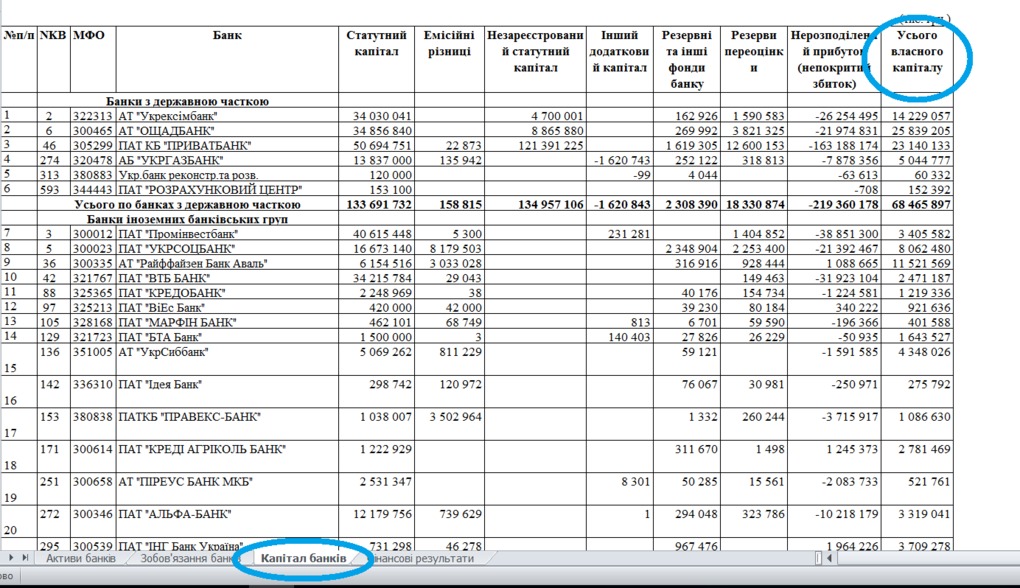

- Зниження капіталу (власних коштів) банку на 10% і більше — ще один фактор, який несе суттєві ризики для банку. Чим вищій капітал, тим більш серйозний відтік коштів здатний перенести банк. Капітал може зменшуватися за рахунок зазнаних збитків або створення резервів за кредитами. У розділі «Показники фінансової звітності банків України» відкриваємо таблицю, що відповідає певному кварталу. Знаходимо розділ «Капітал банків». Шукаємо графи «Усього власного капіталу». Порівнюємо.

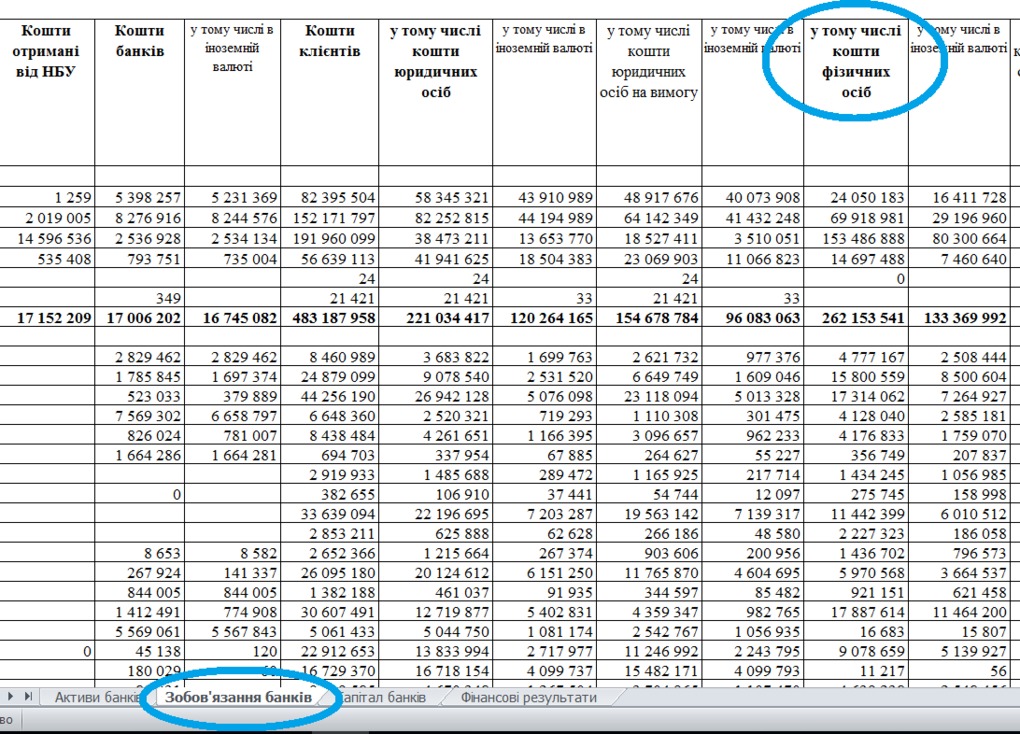

- Значне зниження обсягу коштів фізосіб в динаміці може свідчити про початок їх відтоку з банку. Різке збільшення також не є позитивним моментом. Причиною може бути ввімкнення банком «пилососа», коли він на будь-яких умовах змушений залучати населення, щоб замістити відтік інших клієнтів. У розділі «Показники фінансової звітності банків України» відкриваємо таблицю, відповідну звіту за визначені квартал. У розділі «зобов’язання банків» знаходимо графу «У тому числі коштів клієнтів». Порівнюємо дані за кілька кварталів.

- Якщо обраний вами банк недержавний і він отримував допомогу від НБУ. Слід задуматися, чи варто довіряти йому свої гроші – у стабільного банку повинно бути достатньо власного капіталу, без допомоги зі сторони, для того, щоб вчасно і в повному обсязі виконувати свої зобов’язання. Як перевірити: у розділі «Показники фінансової звітності банків України» відкриваємо таблицю, відповідну звіту за визначені квартал. У розділі «зобов’язання банків» знаходимо графу «Кошти отримані від НБУ».

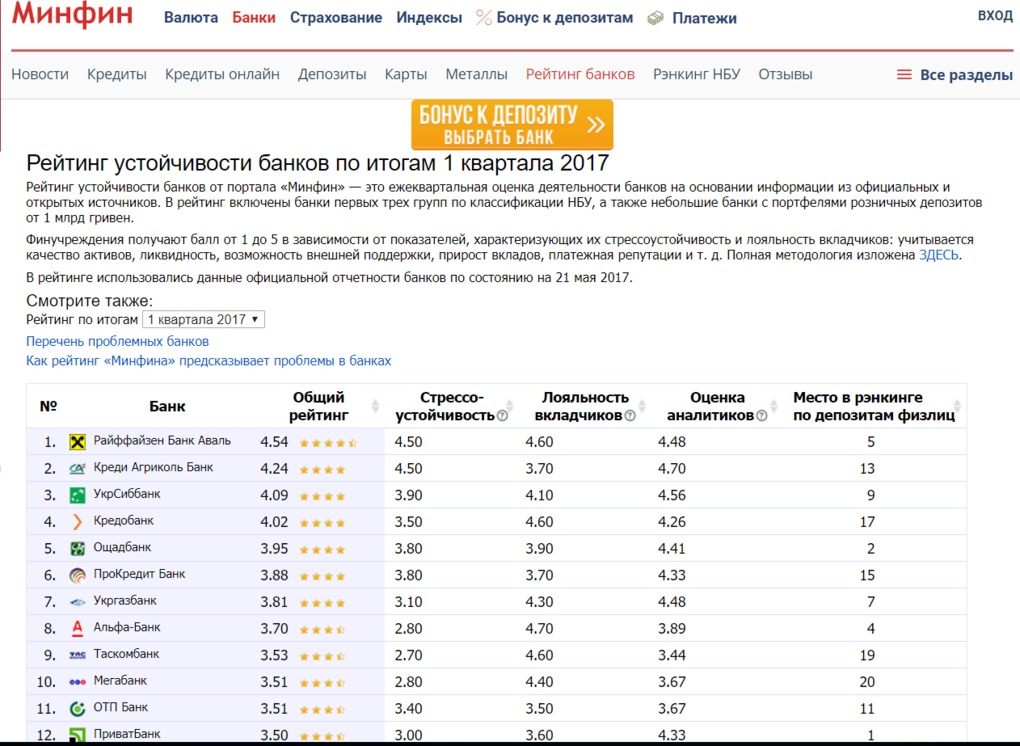

Ознака 4-а: низькі оцінки в банківських рейтингах

Банківські рейтинги складають різні ЗМІ і профільні інтернет-проекти. Але варто врахувати, що прогнозна здатність такого роду рейтингів залежить від якості методики, досвіду та, чого гріха таїти, порядності його розробників: за останні роки було кілька випадків, коли укладачів подібних рейтингів ловили на маніпулюванні даними на користь одного або декількох банків, які згодом, до речі, потрапили під ліквідацію.

Але і рейтингів з незаплямованою репутацією теж достатньо: з великою історією і високим рівнем точності. Наприклад, за рейтингом стійкості банків від порталу «Мінфін» з високою часткою ймовірності можна відстежити, які банки «не доживуть» до наступного кварталу – досі жоден банк, який згодом потрапив в руки Фонду гарантування вкладів, не отримав за методикою порталу «Мінфін» більше ніж 2,5 зірки за результатами останнього кварталу перед дефолтом (максимальна оцінка – 5). Рейтинг порталу «Мінфін» оновлюється щоквартально. Діяльність банків оцінюється на підставі інформації з офіційних і відкритих джерел. Враховується якість активів, ліквідність банку, можливість зовнішньої підтримки, приріст вкладів, платіжна репутація тощо.

Навіть найбільш правильна методика рейтингу не дасть 100% гарантії стійкості фінансового інституту

Багато банків мають кредитні і депозитні рейтинги, що присвоюються банкам незалежними агентствами, як українськими («Кредит-Рейтинг», «Експерт-Рейтинг», IBI-Rating, «Рюрик»), так і іноземними (Fitch Ratings, Standard & Poors, Moody’s). Значення присвоєних кредитних рейтингів показують імовірність банкрутства банку, на думку відповідного рейтингового агентства: що вищій рейтинг (за шкалою агентства), то нижча ймовірність банкрутства. Але важливо розуміти: кредитний та депозитний рейтинг — це послуга, яку надає рейтингове агентство фінустанові. Тобто агентство висловлює свою думку про надійність банку, після того як отримує від банку гроші. Якщо агентство буде дуже жорстко оцінювати банк, то втратить клієнта і гроші – банк відмовиться від його послуг. Якщо занадто м’яко і толерантно поставиться до негативних моментів банку — агентство втратить авторитет на ринку. Таким чином, значення кредитного чи депозитного рейтингу – це свого роду компроміс замовника і виконавця. Крім того, у агентств, як правило, запізніла реакція на негативні зміни в рейтингованому банку. Тому якщо банку присвоєно рейтинг надійності депозитів на рівні «5» (найвища надійність), не варто сприймати оцінку «п’ять» як гарантію того, що банк не збанкрутує. Хіба що як одну з ознак надійності банку, який все одно потрібно оцінювати в комплексі з іншими факторами стійкості. А ось погані сигнали від рейтингових агентств цілком можна взяти до уваги:

- кредитний рейтинг банку знижений на одну-дві сходинки (іноземним рейтинговим агентством) або два і більше щаблі (українським рейтинговим агентством)

- банк відмовився від послуг рейтингового агентства (особливо іноземного). Про це можуть свідчити позначки у списку рейтингу навпроти назви банку: «Відкликано» або «Призупинено». Цілком може виявитися, що банк і агентство не домовилися щодо рівня рейтингу (за результатами перегляду у бік погіршення), і банк заборонив публікувати цей рейтинг або взагалі від нього відмовився.

- зниження рейтингу або прогнозу щодо нього в динаміці за один-два роки, особливо кількома агентствами.

Лайфхак

Самостійна діагностика банку дозволить визначити перші симптоми хвороби і таким чином уникнути співпраці з «проблемною» фінустановою. Ось як це вийшло у журналіста Сергія Литвиненка.

З року на рік Сергій влаштовує полювання на найвищі депозитні ставки на ринку, щоб отримати максимальну прибутковість за своїми заощадженнями. В кінці 2016 року Сергій спокусився на 26% річних за депозитом, які пропонував Платинум Банк. Він розуміє: високі ставки – одна з ознак ненадійності фінустанови, але при цьому не боїться нарватися на проблемний банк, покладаючись на гарантії держави за вкладами фізосіб. І небезпідставно. Сергій вже виводив з банку-банкрута всю суму депозиту, включаючи нараховані відсотки. На початку 2008 року він поклав частину своїх заощаджень на депозит під 25% річних в Укрпромбанк. На той момент – найвища процентна ставка на ринку. У січні 2009 року НБУ ввів тимчасову адміністрацію в Укрпромбанку, а його зобов’язання за вкладами фізосіб передав в Родовід Банк. Через нього Сергій і отримав свій вклад разом з відсотками.

Але у випадку з Платинум Банком Сергій вирішив перестрахуватися. Заощадження могли знадобиться будь-якої миті, і затримка з поверненням депозиту через Фонд гарантування вкладів стала б справжнім форс-мажором.

Сергій вирішив перевірити Платинум на надійність. Спочатку промоніторив інформацію про банк в Інтернеті, і виявилося, що протягом останнього року у ЗМІ банк згадувався виключно в негативному контексті.

Проаналізувавши всі новини, пов’язані з Платинум банком, Сергій робить попередній висновок: фінансові проблеми не тільки у самої фінустанови, але і у її основних акціонерів. Щоб остаточно переконатися у своїх припущеннях, Сергій проаналізував фінансову звітність банку. Виявилося, що за рік його збитки збільшилися вдвічі – до 333,9 млн гривень за підсумками дев’яти місяців 2016 року. Власний капітал банку на 1 жовтня 2016 становив «мінус» 162,539 млн грн, тоді як на початок року цей показник був позитивним – 171,460 млн грн.

І, нарешті, останній етап діагностики банку також завершився не на його користь: на банківських форумах багато клієнтів Платинуму скаржилися, що банк не видає депозити після закінчення строку.

Сергій приймає рішення не віддавати гроші Платинуму, і він не помилився – через пару місяців Нацбанк визнав його неплатоспроможним. А ще через тиждень Сергію все-таки довелося витратити більшу частину своїх заощаджень.

Крок 4-й: оцінюємо прогресивність банку

Кількість відділень, банкоматів і терміналів самообслуговування – опція важлива, але далеко не визначальна при виборі банку, в якому плануєте розмістити вклад. А от наявність прогресивного інтернет-банкінгу та мобільного додатка – додатковий плюсик банку. Всі подальші операції з депозитом – його пролонгація або скасування автоматичної пролонгації, перегляд нарахованих відсотків і контроль дати закінчення строку дії договору – зручніше проводити через систему інтернет-банкінгу. Таку послугу для фізосіб вже запустили практично всі ключові гравці на роздрібному ринку. Багато банків також дозволяють оформляти деякі види депозитів і поповнювати їх дистанційно, а деякі і зовсім пропонують оформити онлайн всі вклади. При цьому ставки за вкладами, оформленими через інтернет-банкінг, зазвичай, вищі – на 0,25–2,5 п. п., ніж за депозитами, оформленими у відділенні. Деякі банки дозволяють поповнювати депозит в інтернеті з іншої картки. Ще однією зручною опцією є СМС-повідомлення: вкладникові на телефон приходять повідомлення про нараховані відсотки або про наближення закінчення терміну дії депозиту.

Крок 5-й: відкриваємо депозит

Отже, банк перевірено на надійність і прогресивність. З видом депозиту визначилися. Можна йти здаватися. Якщо обраний депозит не можна оформити через інтернет-банкінг, доведеться прийти у відділення – пройти процедуру ідентифікації, підписати всі необхідні документи, зокрема депозитний договір, відкрити рахунок і внести на нього потрібну суму коштів.

Уважно прочитайте депозитний договір. Умови договору повинні збігатися з вашими інвестиційними цілями: термін вкладення грошей, можливість виплати відсотків в кінці строку, щомісячно або щоквартально, можливість поповнення депозиту або його капіталізації, або варіанти частково дострокового зняття особистих грошей з депозиту тощо.

У договорі за строковим вкладом, що передбачає дострокове розірвання, важливо перевірити, чи передбачений штраф у разі повного закриття депозиту раніше за строк дії договору – багато банків у таких випадках перераховують прибутковість за ставкою 0,01-2% річних, а також утримують комісію за оформлення документів на розірвання вкладу.

Надалі поповнювати депозит можна в банкоматі з функцією кеш-ін, в терміналі самообслуговування або через інтернет-банкінг. Практично всі банки видають вкладникові пластикову картку – на неї будуть перераховуватися відсотки за депозитом, а після закінчення терміну дії вкладу – вся сума заощаджень. У такому разі необхідності повторно йти в банк за грошима немає. Найпростіші картки (наприклад, Visa Electron) з обмеженим функціоналом обслуговуються банком безкоштовно. За картку більш високого класу доведеться платити. Вартість залежить від типу та класу картки, а також її можливостей. Наприклад, картка рівня Platinum може коштувати до 500 гривень на місяць. Загалом, до вибору банківської картки потрібно підійти не менш серйозно, ніж до вибору депозиту, але це вже зовсім інша історія.

Визначення банківського депозиту

Банківський депозит — це фінансові заощадження вкладника, які він передав на тимчасове зберігання банку. При таких відносинах між організацією і громадянином укладається договір.

- Депозит передбачає наявність договору і відкриття окремого банківського рахунку.

- Кошти, які передав банку вкладник, обов’язково повинні бути повернуті.

- Терміновість. Повернення необхідної грошової суми здійснюється у встановлені договором терміни.

- Платність. Банк зберігає гроші вкладника зі своєю вигодою. Він на них заробляє. За надану можливість заробити на коштах клієнта банк платить вкладнику відсотки.

Маючи на руках вільні кошти, вкладник міг би розпорядитися ними у своїх особистих інтересах. Наприклад, відкрив би власний бізнес або розширив вже наявний. Прибуток громадянина відразу збільшився б у кілька разів. Однак клієнт вчинив інакше: він віддав гроші банку.

УВАГА! Саме за упущену вигоду фінансова організація нараховує користувачеві певний відсоток.

Для вкладника капіталізація за рахунком — це:

- компенсація упущеної вигоди;

- захист заощаджень від інфляції.

Якщо складати всі свої вільні кошти в панчоху і зберігати гроші під матрацом, вони рано чи пізно знеціняться.

Вигідний вклад — це такий вклад, коли відсоткова ставка за депозитом вище рівня інфляції. Гроші захищені від знецінення.

Функція і вид депозиту

Банківський депозит буває терміновий і до потребування. Останній передбачає, що клієнт може забрати свої фінанси в будь-який момент, як тільки вони йому знадобляться. Для банку це не найвигідніший варіант, тому на подібний вклад встановлений мінімальний відсоток. Користувач розуміє, що він отримує невеликий прибуток, але його кошти під надійним захистом.

Відповідно до встановлених правил, кожен банк — це учасник програми страхування. У разі виникнення непередбачених ситуацій вкладник отримує назад гроші до встановленої суми. Головний плюс депозиту — гарантована виплата заощаджень і надійність.

ДОВІДКА! Банк також має свою вигоду, він отримує безкоштовно в користування певну суму грошей.

Характеристика строкового депозиту:

- у момент підписання договору клієнт знає суму, відсоткову ставку і термін вкладу;

- договір може бути складений як на тривалий термін, наприклад на 5 років, так і на коротший: 3 місяці, пів року, рік;

- підвищена відсоткова ставка.

Протягом визначеного часу банк має право змінювати відсоткову ставку. Клієнт може вносити гроші на депозит або знімати нараховані відсотки. Не заборонено дотерміново закрити вклад. В цьому випадку клієнт втратить можливість отримати підвищені відсотки, а його депозит прийме статус «до потребування».

Крім перерахованого, термінові вклади заведено поділяти на підгрупи:

- Накопичувальний рахунок. Існує можливість систематично поповнювати вклад протягом усього терміну зберігання фінансів.

- Ощадний рахунок. Стандартний різновид вкладу, за умовами якої не можна поповнювати та знімати кошти протягом встановленого терміну.

- Розрахунковий рахунок. Універсальний вклад, який має на увазі вільне використання коштів за своїм бажанням.

Валютний депозит

Диверсифікація фінансів зазвичай здійснюється в гривнях, доларах або євро. Більшість вкладників намагаються мати депозит у гривнях. Банки пропонують вигідні умови на гривневі депозити: відсоткові ставки за цією валюті вище.

Фінансисти рекомендують зберігати фінанси в тій валюті, яку бажає отримати вкладник після закінчення договору з банком. Іншими словами, якщо ви не плануєте переходити з одного виду валют на інший, то не варто відкривати подібний вклад.

ВАЖЛИВО! Банківські організації стягують певний відсоток за проведення операцій. А це негативно позначається на вашій депозитної прибутковості.

На що звернути увагу при укладенні депозитного договору?

Перш ніж укласти депозитний договір, важливо звернути увагу на наступні пункти:

- дата укладення та закінчення договору;

- чи відповідають умови договору раніше заявленим;

- чи передбачає банк зняття комісії за відкриття та ведення депозиту. Уточніть, в якому обсязі це буде здійснюватися і як відіб’ється на підсумковому відсотку після закриття рахунку. У більшості випадків таку інформацію банк вказує в договорі дрібним шрифтом або зображає в додаткових документах. Дізнайтеся у співробітника банку, які ще передбачені приховані комісії;

- перевірте, на вашому примірнику договору обов’язково повинна стояти печатка банку. В іншому випадку документ не має юридичної сили.

Депозит в золоті

У зв’язку зі сформованим несприятливим становищем, а також, якщо вірити прогнозам фінансових аналітиків про можливість падіння долара, зараз дуже вдалий час звернути увагу на відкриття вкладу в цінних металах.

УВАГА! Важливо ретельно уточнити правила та умови розміщення депозиту в золоті.

Внесок у золоті настільки багатогранний, що проблематично простежити за всіма нюансами, здатними звести можливий прибуток клієнта до мінімальних значень.

Ще одна класифікація банківських депозитів

- Наявність забезпечення. Держава, будь-яка юридична особа, підприємство або організація має право відкрити подібний внесок. Він забезпечується цінними паперами, облігаціями. Депозити фізичних осіб вважаються незабезпеченими.

- Характер розпорядження. Персональний депозит може відкрити лише господар коштів. Однак не заборонено передавати накопичену суму спадкоємцям.

- Період нарахування відсотків. Прибуток може нараховуватися щомісяця і капіталізуватися кожен квартал або по завершенні терміну дії вкладу.

- здатність поповнювати обігові кошти фінансової організації;

- можливість збільшувати суму, призначену для обслуговування кредитів;

- гроші «працюють». Банк направляє кошти в різні вигідні проєкти;

- громадяни отримують можливість придбати додатковий прибуток.

Переваги депозитних рахунків:

- депозит — це один з найнадійніших способів зберегти свої кошти;

- відкрити відповідний банківський рахунок може будь-який громадянин. Банк не висуває жорстких вимог до вкладників. Досить прийти у відділення банку з паспортом і готівкою. Споживачі банківських послуг можуть скористатися мобільним додатком для відкриття депозитного рахунку;

- депозитом можна легко керувати. Навіть, якщо вам несподівано знадобилися гроші, ви можете забрати їх у банку в будь-який момент. Звичайно, відсотки можуть і не зберегтися, проте всі передані банку кошти клієнт отримає в повному обсязі.

Депозитний рахунок вважається простим і зрозумілим способом не тільки зберігання заощаджень, але і їх примноження. Це один з найстаріших способів залучення грошей від населення.

Депозит допомагає зберегти чи заробити гроші?

Незалежно від того, що для банків настали кризові часи, депозити зберігають свої провідні позиції як інструмент збереження фінансів. Ніякі цінні папери не замінять чинний банківський рахунок з підвищеною ставкою на залишок по рахунку.

Згідно зі статистикою, маючи довготерміновий внесок з підвищеними відсотками, можна компенсувати процес девальвації та інфляції.

Політика фінансового ринку

Згідно з даними НБУ, населення України має на рахунках понад 500 млрд. грн. У порівнянні з даними минулого року сума депозитів значно зросла. Велика частина депозитів розрахована на термін менше одного року. Вкладники стали більше довіряти банкам свої кошти та частіше укладають договори на термін від двох років.

Найпопулярніші серед українців накопичувальні вклади до запитання і депозити терміном до одного року. Стрибок за обсягами депозитів стався практично за всіма фінансовими напрямками. Виняток становить рахунок терміном від двох років. Їх частка в банківському портфелі незначно зменшилася.

ДОВІДКА! Зниження частки депозитів в даному сегменті пов’язане з політичними ризиками.

Намічається позитивна динаміка. Значний внесок вніс високий рівень відсоткових ставок за депозитами в гривнях.

- Депозити

- Кредити

- Кредитні картки

- Бізнес

- Гроші

- Банки

- Перекази

- Корисне про фінанси

- Дебетові карти

- Страхування

- Кредитна історія

- Інвестиції

- Криптовалюта

- Іпотека

- Обережно, шахраї

- Мікропозики

© 2021 Finanso.com. Всі права захищені.

РОЗКРИТТЯ ІНФОРМАЦІЇ ПРО РЕКЛАМОДАВЦІВ. Finanso® це незалежний, який отримує прибуток від розміщення реклами сайт порівняння. Пропозиції, які з’являються на цьому сайті, лунають із боку компаній, від яких Finanso® отримує винагороду. Ця компенсація може вплинути на те, як і де продукти з’являються на цьому сайті, включаючи, наприклад, порядок їх появи в категоріях лістингу. Інші фактори, такі як правила нашого власного сайту та ймовірність схвалення кредиту заявниками, також впливають на те, як і де продукти з’являються на сайті. Finanso® не містить перелік доступних фінансових або кредитних пропозицій у вашій країні.

РОЗКРИТТЯ ІНФОРМАЦІЇ ПРО РЕДАКЦІЇ. Всі матеріали підготовлені редакцією Finanso®. Думки, висловлені на порталі, належать виключно редакції та не були розглянуті або схвалені будь-яким рекламодавцем. Інформація, включаючи тарифи та збори за картками, представлена в огляді, є точною на дату проведення огляду. Перевірте дані в верхній частині цієї сторінки та на вебсайті банку для отримання найактуальнішої інформації.

Finanso® — зареєстрований товарний знак.

Виключне право на товарні знаки третіх осіб, у тому числі фінансових організацій, зображені на Finanso®, належить їх правовласникам Відповідно до публікацій у відкритих реєстрах уповноважених органів. Товарні знаки третіх осіб, зображені на finanso.com, вказуються виключно в інформаційних цілях. Finanso® не надає послуги, так чи інакше пов’язані з вищевказаними знаками. Фінансові організації (правовласники) самостійно надають фінансові послуги під цими знаками.

Что такое банковский депозит?

Депозит в банке – это размещение денежных средств на банковском счете за определенный установленный доход в виде процентной ставки. Обязательные условия существования депозита – возвратность денег клиенту, срочность (действия соглашения в течение конкретного срока), платность (выплата вознаграждения клиенту за предоставленные деньги).

Простыми словами депозит – это деньги, которые клиент отдал банку в пользование в обмен на регулярный доход. Это один из самых простых способов инвестирования, потому что для него не нужны специализированные знания. При этом прибыль гарантированная и стабильная. Риски минимальны, потому что депозиты физических лиц застрахованы.

Банковские вклады и депозиты – есть ли отличия?

По сути, вклад и депозит – это одно и то же. Депозит – это англицизм, который переводится как «банковский вклад, вложение, сдача на хранение». В русскоязычной среде эти два слова являются синонимами.

Однако есть небольшие смысловые отличия в значении двух понятий. Термин «вклад» предполагает только денежные вложения. Депозит очерчивает более широкий круг инструментов инвестирования:

- ценные бумаги;

- ценные металлы;

- деньги на банковском счете и т.д.

Более того, депозит не всегда обеспечивает прибыль, потому что ценные вещи могут быть переданы только на хранение. А понятие вклада подразумевает обязательный доход от размещения денежных средств.

Виды депозитов

Выделить депозиты в отдельные группы можно по разным критериям. Самый популярный критерий – срок – делит все вклады на две большие группы:

Бессрочные депозиты – это вклады до востребования. Главная цель таких вкладов – не получение прибыли, а комфортное управление денежными средствами на счету. Разрешается снимать деньги в любой момент, переводить их, пополнять счет без ограничительных сумм.

При этом процентная ставка минимальна – 0,01% годовых. Низкая ставка обусловлена тем, что банкам не выгодны неопределенные сроки вклада: так трудно использовать средства вкладчиков.

Срочные вклады – те, что ограничиваются конкретным периодом, прописанном в договоре. Они делятся на три группы:

- – для сбора определенной суммы, разрешено пополнение; – для сохранения и преумножения капитала, пополнение и частичное снятие запрещено;

- целевые (например, детские).

Если снять деньги раньше установленного срока, то процентная ставка сократится до уровня ставки вклада до востребования.

Другие виды банковских вкладов:

- и валютные (чаще всего в долларах и евро), мультивалютные (допускается одновременно три счета); и долгосрочные;

- для физических лиц и юридических лиц и т.д.

Условия депозитов в банках

Все условия детально прописываются в договоре. Предварительно ознакомиться с ними можно на официальных порталах банков или специализированных сайтах, которые собирают информацию из всех российских кредитно-финансовых организаций.

Условия напрямую зависят от вида депозита и самого банка. Основные параметры:

- процентная ставка. Чем выше ставка, тем меньше «бонусов» для клиента: нет возможности пополнения и частичного снятия, длительный срок размещения;

- минимальная и максимальная сумма вклада. Чаще всего стартовая сумма для открытия – 10 000 рублей;

- возможность пополнения счета. В некоторых вкладах делать дополнительные взносы можно только в определенный период после открытия;

- возможность частичного снятия. Снимать можно только деньги сверх «несгораемого» остатка;

- капитализация – регулярное прибавление прибыли от процентов к телу вклада. Чем чаще происходит капитализация (еженедельно, ежемесячно), тем больше в итоге будет доход от вложений;

- пролонгация. Может быть автоматической или по заявлению клиента.

Для наглядности условия вкладов в крупных банках мы разместили ниже.

Предложения банков

В таблице ниже собраны самые доходные вклады для физических лиц крупнейших российских банков. Предложениями с дополнительными условиями (инвестиционное страхование, взносы в частные пенсионные фонды и т.д.) не рассматривались.

- бонусы пенсионерам;

- капитализация;

- возможность онлайн открытия.

от 30 тыс. рублей

- капитализация;

- возможность онлайн-открытия.

от 50 тыс. рублей

- открытие вклада через мобильное приложение.

- онлайн-открытие;

- капитализация;

- автоматическая пролонгация.

от 10 тыс. рублей

- нет ограничений по максимальной сумме;

- оформление через мобильный или интернет-банк.

от 1 тыс. рублей

- оформление онлайн;

- возможно пополнение в течение 185 дней после открытия;

- капитализация.

от 50 тыс. рублей

от 10 тыс. рублей

- возможно пополнение;

- возможно частичное снятие до суммы неснижаемого остатка.

от 10 тыс. рублей

- оформление онлайн;

- капитализация.

от 500 тыс. рублей

Как видно из таблицы, самые высокие процентные ставки – у «негибких» вкладов в банке. То есть у тех, которыми неудобно управлять: нет пополнения и частичного снятия.

У вкладов с инвестиционным страхованием и другими подобными условиями процентная ставка возрастает в среднем до 7%.

Как рассчитать проценты по вкладу?

Рассчитать доходность можно самостоятельно или с помощью онлайн-калькулятора. Второй способ гораздо проще и быстрее. Нужно всего лишь указать базовые данные о депозите – срок действия и сумму вложений. Как правило, данные о процентной ставке уже содержатся в калькуляторе. Сервисы по расчету есть на официальных сайтах банков, а также на финансово-информационных порталах.

Для самостоятельного подсчета нужно использовать формулу (без капитализации процентов):

А – сумма вклада

С – процентная ставка

D – количество дней в году

Часто при самостоятельном подсчете совершаются ошибки. Для более точного расчета лучше использовать таблицы EXCEL. Также можно обратиться за консультацией к сотруднику банка.

Для расчета доходности вкладов с капитализацией нужно использовать более сложную формулу, в которой учитывается каждый месяц.

Страхование банковских депозитов

Физические лица могут не переживать за сохранность своих сбережений, если выбранный банк участвует в программе государственного страхования вкладов. Проверить этот факт можно на сайте Агентства по страхованию вкладов – организации, которая отвечает за программу страхования.

Чтобы обезопасить депозит, вкладчикам ничего делать не нужно. Страхованием занимается банковская организация. Денежная компенсация выплачивается в двух случаях:

- банкротства банка;

- отзыва лицензии у кредитно-финансового учреждения.

Агентство по страхованию вкладов возмещает 100% депозита, но не больше, чем 1 400 000 рублей в одном банке. Если сумма вложений вкладчика больше, советуем хранить ее в разных банках. Учитывайте, что разные филиалы – это все равно одна организация. Поэтому максимальная сумма выплат будет 1,4 млн рублей.

Что нужно для возврата денег при наступлении страхового случая?

- До завершения процедуры банкротства обратиться в Агентство по страхованию вкладов с заявлением. Можно обратиться и позже, но нужно будет документально объяснить причину позднего запроса.

- Агентство рассмотрит заявление и в течение трех рабочих дней перечислит денежную компенсацию. Если в этом же банке был оформлен кредит, то возмещение будет меньше (сумма компенсации минус долг).

Как открыть депозит – инструкция

Для создания депозита нужно пройти три простых шага. Для офлайн оформления:

- Изучить информацию о депозитных предложениях в разных банках города. Выбрать подходящий вид вклада и удобные условия.

- Прийти в отделение банка и написать заявление об открытии депозитного счета. При себе нужно обязательно иметь паспорт. Могут понадобиться и другие документы, особенно если предусмотрены льготы определенным категориям граждан, – пенсионное удостоверение, военный билет и т.д. Вклады для юридических лиц предполагают другой список документов.

- Последний шаг – ознакомление с договором и его подписание. Обратите внимание на пункт о досрочном изъятии средств, на процентную ставку (фиксированная или плавающая), на возможность пролонгации.

Онлайн процедура открытия гораздо проще. Но чтобы ее совершить, необходимо уже являться клиентом банка – нужен доступ в мобильный или интернет банк. Алгоритм действий:

- Войти в личный кабинет онлайн банка.

- Выбрать вкладку «Вклады» и нужный депозит.

- Указать параметры – срок договора, валюту вклада, счет и сумму списания, вариант получения дохода от процентов (капитализация или перечисление на отдельный счет).

- Прочитать договор.

- Подтвердить онлайн оформление.

У онлайн оформления есть несколько преимуществ. Во-первых. Банки часто предлагают повышенную ставку. Во-вторых, так удобней следить за счетом и полученной прибылью. Никаких походов в банк и очередей за выписками со счета.

Часто задаваемые вопросы

Наиболее доходные предложения – долгосрочные вклады на большую сумму денег. При этом вряд ли будет разрешено пополнение и частичное снятие. Самая высокая процентная ставка – у инвестиционных вкладов.

Это вклады, состоящие из двух частей. Первая денежная часть идет на стандартный депозитный счет. Вторая – на оплату паевых инвестиционных фондов (ПИФ). За первую часть начисляется регулярный доход. Эта часть вклада застрахована на случай банкротства банка. Процентная ставка депозита – около 7%. Вторая часть – инвестиции в акции или ценные бумаги. Соответственно, эта часть накоплений не застрахована и подвергается определенным рискам.

Процентная ставка – важный, но не определяющий фактор при выборе. Проверяйте банк в списках Агентства по страхованию вкладов. Обращайте внимание на наличие капитализации, автоматической пролонгации, возможности пополнения или частичного снятия.

Номинальная ставка – это процент, анонсированный банком за вклад. Эффективная ставка – это процент, который учитывает все факторы (капитализацию, срок, сумму).

Источник https://finance.ua/ua/saving/kak-vybrat-bank-dlya-depozita Источник https://finanso.com/ua/blog/depoziti/sho-take-depozit-u-banku/ Источник https://mainfin.ru/wiki/term/chto-takoe-bankovskiy-depozit