Содержание

Функции Центрального Банка

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Центральный Банк — это ключевая финансовая организация России, регулирующая все денежные отношения в стране. Несмотря на то, что это важная составляющая российской экономики, Центральный Банк Российской Федерации — это независимая структура, он выступает как особый институт. То есть Госдуме ЦБ не подчиняется, но работает с ней в полном контакте.

- Закон о деятельности центрального банка РФ

- Важная функция ЦБ РФ — организация денежного обращения

- Денежно-кредитная политика

- Регулирование и надзор

- Международная деятельность

- Надзор и регулирование небанковского сектора

Основные функции Центрального Банка, чем он занимается, кому принадлежит. Бробанк.ру рассказывает обо всех видах деятельности регулятора, что он контролирует, его роль в российской экономике.

Закон о деятельности центрального банка РФ

Существует отдельный закон, который определяет функции Центрального Банка и его статус. Речь о ФЗ-86 от 10 июля 2002 года. Это большой законодательный акт, который состоит из 16-ти глав. Вот основные из них:

- разъяснение ситуации с капиталом регулятора ЦБ РФ. В частности, он имеет уставной капитал в 3 млрд. рублей;

- органы управления. Коллегиальный орган — Национальный совет, в который входят 12 человек. Что входит в компетенцию совета — все это определяет ФЗ-86. Здесь же разъясняются права и обязанности Председателя;

- взаимоотношения регулятора с органами власти. Ключевая функция Банка России — участие в разработке экономической политики в стране;

- отчетность. Центробанк регулярно направляет правительству ежегодный отчет по проделанной работе и аудиторское заключение;

денежно-кредитная политика; - международная деятельность и пр.

Закон четко разъясняет, что такое Центробанк, какие задачи он выполняет. Это важный финансовый институт для страны, имеющий особый статус, он кардинально отличается от всех других банков страны, путь и системно-значимых.

Если рассматривать организационно-правовой статус, то ЦБ — это юридическое лицо с территориальным расположением в Москве. Функции Центрального Банка РФ осуществляются вне зависимости от любых органов власти.

Важная функция ЦБ РФ — организация денежного обращения

Именно регулятор занимается тем, что разрабатывает методы защиты денежных знаков, занимается изготовлением банкнот, отслеживанием их оборота. Выпускаемые им банкноты и монеты — единственные законные платежные средства в России.

Основные функции и задачи ЦБ РФ в этом направлении:

- прогнозирование производства, осуществление заказа на изготовление купюр и монет;

- перевозка и хранение денежных единиц, плюс установка правил на перевозку и инкассацию;

- формирование признаков подлинности российских денежных знаков, создание новых мер защиты, их внедрение;

- изъятие из оборота ветхих купюр;

- разработка новых образцов купюр, банкнот старого образца;

- разработка порядка осуществления кассовых операций юрлицами.

Ключевая функция Центробанка РФ — защита рубля, поддержание его стабильности, формирование условий для экономического роста.

Денежно-кредитная политика

Ключевая роль Центрального Банка — регулирование финансового рынка России, создание условий для его бесперебойной, стабильной работы. Регулятор следит за всеми банками, МФО, ломбардами и другими финансовыми структурами.

Финансовые компании обязуются держать отчет перед регулятором, принимают его постоянные проверки и аудит. Таким образом ЦБ контролирует рынок, защищает его от недобросовестных, черных игроков.

Примерно с 2015 года ЦБ РФ начал активно зачищать банковский сектор от недобросовестных и черных компаний. Таким образом были закрыты тысячи организаций, произошло тотальное оздоровление банковского сектора. К концу 2019 года процесс был практически завершен.

Функции Центрального Банка России по этой части деятельности:

- регулирование объемов выдачи кредитов, проблемных портфелей;

- проведение политики воздействия на рыночные процентные ставки;

- работа с ценными бумагами, валютой;

- установление лимитов и правил проведения финансовых операций для кредитных компаний.

По факту Центральный Банк РФ — это наивысшее звено среди всех российских банков и микрофинансовых организаций. Именно он инициирует важные решения в финансовой отрасли, создает нормативные акты, регулирует деятельность, осуществляет надзорные проверки.

Все банки обязаны регулярно передавать Центробанку отчеты. Невыполнение этого требования может привести к отзыву лицензии. Таким образом регулятор защищает население от “плохих” банкиров.

СИН, Последние важные новшества, внедренные с помощью ЦБ РФ: Закон о коллекторской деятельности, обязательные кредитные каникулы, ипотечные каникулы, снижение ставки по займам до максимального уровня в 1%, создание пределов по росту долга в результате просрочки в МФО.

Регулирование и надзор

Статья 56 ФЗ-86 как раз и говорит, что Банк России является надзорным органом над всеми “точками” банковской системы РФ. Он ведет анализ деятельности отдельных банков и финансовых холдингов. Главная задача — сохранение стабильности банковской системы РФ. Надзорные функции выполняет Комитет банковского надзора.

Чем занимается Центральный Банк в этой области:

- организация правил проведения финансовых операций, бухгалтерского учета и отчетности;

- требования от кредитных структур подготовки планов восстановления финансовой устойчивости;

- создание методики определения системно-значимых банков страны;

- работа с Бюро Кредитных Историй, негосударственными Пенсионными Фондами;

- оценка рисков, устойчивости капитала финансовых компаний;

- обеспечение безопасности по части технической защиты информации.

На практике объем функций Центр Банка по этой части самый объемный. На российском рынке работают тысячи финансовых структур. Кроме банков и МФО это ломбарды, различные кооперативы, инвестиционные компании, БКИ, НПФ и пр. И все они находятся под началом ЦБ РФ, для каждой отрасли разрабатываются свои схемы работы и нормативные акты.

Международная деятельность

Целями деятельности Банка России является и качественное функционирование на международном рынке, он отвечает за внешнеэкономическую деятельность. В этом направлении от сотрудничает с Центральными Банками других стран.

Важная составляющая — обмен информацией с другими странами в рамках международных договоров и двусторонних соглашений. Кроме того, именно ЦБ выдает разрешения иностранным финансовым компаниям создавать свои филиалы в РФ.

В основные функции Центробанка также входит формирование курсов валют и публикация этой информации в свободном доступе. Он же осуществляет функцию валютного контроля.

Надзор и регулирование небанковского сектора

Определен перечень некредитных организаций, которые также подчиняются нормам Центрального Банка и подконтрольны ему. В этот перечень включены 19 видов деятельности, вот некоторые из них (полный перечень — в ст 76 ФЗ-86):

- участники рынка ценных бумаг;

- инвестиционные фонды, ПИФы, НПФ;

- компании, ведущие клиринговую деятельность;

- фирмы, ведущие деятельность центрального депозитария;

- страховое дело;

- потребительские кооперативы;

- ломбарды;

- кредитные рейтинговые агентства и пр.

Целями деятельности Банка России являются защита рубля, укрепление банковской системы и обеспечение ее бесперебойной работы. Регулятор должен создавать благоприятную атмосферу для работы финансовых структур и развития экономики.

Частые вопросы

ЦБ — это Центральный Банк. Синонимами также являются: Банк России, регулятор, Центробанк. Расшифровка ЦБР — Центральный Банк России.

Согласно Википедии, это организация, отвечающая за денежно-кредитную политику в стране и обеспечивающая работу платежной системы.

Основные функции, если говорить кратко, — эмиссия ценных бумаг и банкнот, регулирование финансового рынка, поддержка рубля, определение курсов валют, осуществление международных экономических отношений.

Уставной капитал регулятора — это федеральная собственность. При этом государство не отвечает по обязательствам ЦБ и наоборот.

Депозитарная деятельность

Депозитарная деятельность — финансовые услуги, связанные с хранением сертификатов ценных бумаг и/или учётом и переходом прав на ценные бумаги.

Депозитарий. осуществляющий расчеты по результатам сделок, совершенных на торгах организаторов торговли по соглашению с такими организаторами торговли и (или) с клиринговыми организациями, осуществляющими клиринг таких сделок, именуется:

- расчетным депозитарием.

Депозитарий – это проф. участник РЦБ, который осуществляет депозитарную деят-ть.

Расчетный депозитарий – это тот депозитарий, который осуществляет расчеты по результатам сделок, совершенных на торгах организаторов торговли по соглашению с такими организаторами торговли и/или с клиринговыми организациями.

Список литературы:

ст. 7 ФЗ «О РЦБ»

Депозитарной деятельностью является оказание услуг:

- по учету и переходу прав на ценные бумаги.

Депозитарная деятельность — это оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на них.

В соответствии с нормами Федерального закона «О рынке ценных бумаг» депонентом именуется лицо:

- пользующееся услугами депозитария по хранению ценных бумаг и/или учету- и переходу прав на ценные бумаги.

Лицо, пользующееся услугами депозитария по хранению ЦБ и/или учету прав на них, именуется депонентом.

Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется:

- депозитарным договором.

Депозитарный договор (договор о счете депо)- это соглашение между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деят-ти.

Ценной бумагой является:

- документ, соответствующий установленным законом требованиям и удостоверяющий обязательственные и иные права, осуществление или передача которых возможны только при предъявлении такого документа;

- обязательственное и иное право, которое закреплено в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав;

- акция;

- чек.

Ценные бумаги — это документы, которые соответствуют установленным законом требованиям и удостоверяют обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Список литературы:

п. 1 ст. 142 ГК РФ

Выделяют следующие виды документарных ценных бумаг:

- предъявительские, ордерные и именные.

Документарные ценные бумаги могут быть:

✓ предъявительскими (на предъявителя);

✓ ордерными;

✓ именными.

Список литературы:

п. 1 ст. 143 ГК РФ

Выпуск или выдача предъявительских ценных бумаг допускаются в случаях:

- установленных законодательством.

В случаях, установленных законом, допускается выпуск или выдача предъявительских ценных бумаг.

Список литературы:

п. 5 ст. 143 ГК РФ

Учет прав на бездокументарные ценные бумаги осуществляется путем:

- внесения записей по счетам лицом, действующим по поручению лица, обязанного по ценной бумаге;

- внесения записей по счетам лицом, действующим на основании договора с правообладателем.

Учет прав на бездокументарные ЦБ осуществляется путем внесения записей по счетам:

✓ лицом, действующим по поручению лица, обязанного по ЦБ;

✓ лицом, действующим на основании договора с правообладателем или с иным лицом, которое в соответствии с законом осуществляет права по ЦБ.

Список литературы:

п. 2 ст. 149 ГК РФ

Допустимые случаи совмещения видов профессиональной деятельности на рынке ценных бумаг:

- брокерская;

- дилерская;

- управление ценными бумагами;

- депозитарная деятельность.

Ограничения при совмещении видов проф. деят-ти на РЦБ, указанных в статьях 3, 4, 5 и 7 ФЗ «О РЦБ» (брокерская, дилерская, депозитарная, деятельность по управлению ЦБ,), и операций с фин. инструментами:

✓ проф. участник РЦБ, осуществляющий брокерскую и/или дилерскую деят-ть, и/или деят-ть по управлению ЦБ, не вправе совмещать данные виды с деятельностью расчетного депозитария;

✓ проф. участник РЦБ, осуществляющий деят-ть клиентского брокера в соответствии с Указ. Банка России от 25 июля 2014 года N 3349-У «О единых требованиях к правилам осуществления брокерской деят-ти при совершении операций с имуществом клиента брокера», зарег. Минюстиции РФ 25 августа 2014 года N 33865 («Вестник Банка России» от 10 сентября 2014 года N 81) (далее — клиентский брокер), не вправе совмещать этот вид деятельности с депозитарной.

Список литературы:

п. 1.4 Положения о лицензионных требованиях и условиях осуществления проф. деят-ти на РЦБ, ограничениях на совмещение отдельных видов проф. деят-ти на РЦБ, а также о порядке и сроках представления в Банк России отчетов о прекращении обязательств, связанных с осуществлением проф. деят-ти на РЦБ, в случае аннулирования лицензии проф. участника РЦБ .

Депозитные операции: функции, виды, влияние на политику банка

Депозитные операции затрагивают широкий круг клиентов, поэтому кредитно-финансовые организации заинтересованы в развитии этого направления. Банки разрабатывают новые виды продуктов, которые станут интересны большинству населения. Мы изучили, что такое депозитные операции банка, какие они бывают и чем могут быть полезны каждому.

Определение и функции депозитных операций

Для осуществления деятельности банку, как и любой другой организации, нужны средства (ресурсы, капитал).

Основные источники средств банков:

- собственные;

- привлечённые.

Собственные — это фонды, которые формируются для определённых целей. К примеру, задача резервного фонда — компенсация потерь при возникновении убытков.

Привлечённые средства — те, которые банковские учреждения привлекают за плату.

Недепозитные операции включают привлечение заёмного капитала (кредитов между банками и займов), выпуск ценных бумаг банка (векселя, облигации). Кредиты между банками могут быть рассчитаны как на длительный срок, так и на перекрытие разрыва в поступлениях (на день).

Привлечённые средства играют важную роль в деятельности кредитно-финансовых организаций. Именно благодаря им банки покрывают свои нужды в капитале.

В их доле значимую часть занимают депозитные операции.

Депозитные операции — те, которые направлены на рост банковских ресурсов, а также на размещение денег с целью извлечения дохода. Именно они являются основным источников средств. Главная роль — последующее их вложение и получение прибыли банком.

Субъекты и объекты депозитных операций

Субъекты депозитных операций — те, с кем взаимодействуют банки и другие кредитно-финансовые организации при привлечении средств.

- население,

- частные предприятия,

- индивидуальные предприниматели,

- общественные организации,

- предприятия с долей иностранного капитала,

- другие банки,

- государственные организации;

- общества;

- товарищества;

- кооперативы;

- страховые компании;

- прочие.

Объектом депозитных операций являются депозиты.

Депозит — это вложения в банк, который капитал хранит и использует для получения дохода. Банк оперирует средствами для развития своей деятельности, а клиенту платит вознаграждение в виде процентов.

Какие бывает депозитные операции

Депозитные операции делятся на виды в зависимости от признака, лежащего в основе классификации.

Активные и пассивные

Активные депозитные операции — размещение средств и получение за счёт этого дохода.

К ним относятся:

- депозиты в других банках;

- счета НОСТРО (средства в заграничных банках).

Пассивные — привлечение средств для формирования ресурсной базы и выполнения деятельности.

К ним относятся:

- привлечение депозитов;

- счета ЛОРО (средства заграничных банков в банке-резиденте);

- выпуск ценных бумаг.

Срочные, до востребования и условные

Срочные депозиты открываются на оговоренный срок. Они бывают:

- на месяц;

- на квартал;

- на полгода;

- на год;

- от двух до трёх лет;

- более трёх лет.

До востребования — не имеют твердого срока. Включают:

- деньги на счетах населения и организаций разных форм собственности;

- корреспондентские счета в других банках;

- депозиты до востребования;

- расчёты по аккредитивам, чекам;

- прочие.

Для банка недостаток депозитов до востребования в том, что невозможно предугадать, когда и сколько денег заберёт клиент.

Условные — на время до выполнения определённого условия, например, до достижения вкладчиком 18 лет.

Повышенные процентные ставки по срочным вкладам назначают с целью привлечения большего количества вкладчиков. Для банка данный вид операций наиболее надёжен. Поэтому чем больше срок и сумма, тем выше ставка по вкладу. Депозиты до востребования привлечь легко и быстро, именно они важны в поддержании банковской ликвидности — способности в кратчайший срок рассчитаться по своим обязательствам. Однако из-за отсутствия конкретного времени снятия средств проценты по таким депозитам невысоки.

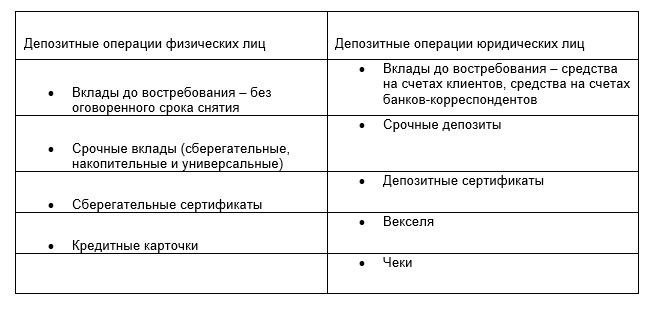

Депозитные операции физических и юридических лиц

Депозиты для физических лиц — для населения. Существуют специальные продукты для отдельных групп граждан: для пенсионеров, детские, социальные.

Депозитные операции юридических лиц — вклады организаций различных форм собственности.

Депозитные операции можно раздробить по группам:

Наибольшим источником являются средства на расчётных счетах организаций и счета банков-корреспондентов.

Срочные вклады включают:

- Сберегательные вклады — для сбережения денег. По ним не осуществляются операции дополнительного внесения денег и снятия.

- Универсальные — с возможностью добавлять и снимать суммы.

- Накопительные — дают возможность накопить определённую сумму. По ним возможно пополнение.

Сберегательные и депозитные сертификаты — уточняют сумму вклада и права вкладчика или третьего лица получить её по истечении времени. Могут быть именными или на предъявителя, последние можно передать другому лицу. В Российской Федерации сберегательные сертификаты выпускают лишь в российских рублях. Выгодны тем, что имеют фиксированную процентную ставку, которая не изменится в течение всего срока действия сертификата. Сберегательные предоставляются физическим лицам, а депозитные – юридическим.

В настоящее время сберегательные сертификаты для физических лиц не выпускаются в связи с поправками в Гражданский кодекс. Продолжается обслуживание ранее выпущенных сертификатов.

Векселя — фиксируют обязательство банка выплатить его владельцу оговорённую сумму.

Таким образом, виды привлечённых средств разнятся. Постепенно продукты обновляются, по ним появляются новые условия, учитывающие факторы развития экономики и максимально удовлетворяющие потребности клиентов.

Депозитная политика банка

Депозитная политика — комплекс мер по привлечению средств для их последующего размещения и получения прибыли. При формировании депозитной политики банк должен учитывать не только пассивные операции, но и активные. Приводить их в соответствие друг другу, обеспечивать их тесное взаимодействие, чтобы в конечном результате извлечь прибыль.

Депозитная политика включает:

- Разработку стратегии.

- Формирование методов достижения целей.

- Контроль за их исполнением.

- Анализ результатов и выводы.

В условиях конкурентной борьбы за капитал населения и организаций, постоянно появляющихся новых учреждений, банки разрабатывают различные методы достижения целей.

За счёт дифференциации предлагаемых продуктов, активного привлечения новых клиентов, увеличивается объём привлекаемых ресурсов. Депозитная политика призвана обеспечить сопоставление по срокам привлекаемых и предоставленных средств, повышение доходности.

Банк может заключать с клиентами соглашения как стандартной формы, так и индивидуальной — с условиями, разработанными под конкретного вкладчика.

Существуют особые ставки, которые обсуждаются руководством банка и устанавливаются именно для этого клиента. Как правило, такой клиент имеет большие обороты по счетам и банку выгодно взаимное сотрудничество с ним.

Однако затраты банк также несёт, выплачивая процентное вознаграждение за пользование денежными ресурсами. Поэтому разрабатываются всё новые условия роста средств, а ставки по депозитам так разнообразны.

Задачи депозитной политики:

- поддержать ликвидность банка и при этом минимизировать расходы;

- согласовать активные и пассивные операции;

- обеспечить рост базы ресурсов;

- создать условия для получения прибыли в будущем.

Кроме того, на политику банка оказывает влияние ряд внешних факторов, не зависящих от самого банка:

- государственная политика;

- экономическая ситуация в стране;

- развитость финансово-кредитных организаций и отношений между ними;

- демографическая ситуация;

- информационная среда.

Разработка и выполнение депозитной политики — трудная задача. Справляясь с ней, банки обеспечивают прибыль и возможность дальнейшего развития деятельности.

Таким образом, депозитные операции играют важную роль в привлечении банком капитала. Их многообразие служит тому подтверждением. Стратегия развития депозитных операций определяется депозитной политикой банковских организаций. На принятие решений и формирование политики оказывает влияние множество факторов.

Источник https://brobank.ru/funkcii-centralnogo-banka/ Источник https://kvaal.ru/a-fsfr/fsfr-4/depoz-deyat/ Источник https://moneyscanner.net/depozitnye-operacii/