Содержание

Выбор брокера для начинающих инвесторов — Топ 8 лучших

Каков он — идеальный брокер для начинающих инвесторов и трейдеров? На что обратить внимание новичкам при выборе выгодного брокера фондового рынка? Каковы критерии отбора лучших?

Самые выгодные брокеры для начинающих.

Критерии отбора

Размер комиссий

При неудачном выборе брокера, комиссии и прочие расходы могут сжирать большую часть прибыли.

Касается это в основном частных инвесторов С небольшими капиталами. И такими же скромными пополнениями счета.

Что делать, чтобы не попасть на лишние бабки?

Правильно. Перед началом инвестирования немного помучаться. Проанализировать тарифы брокеров и выбрать для себя самый оптимальный.

В первую очередь в тарифе не должно быть дополнительных и обязательных месячных платежей. В виде минимальной абонентской платы и депозитарных расходов.

Их размер может варьироваться от нуля до нескольких сотен рублей в месяц (100-200, 300-500).

Обидно наверное будет ежегодно выбрасывать на ветер несколько тысяч рублей в год.

Про опасность дополнительных расходов и влияния на конечную прибыль инвестора рекомендую статьи:

Новичкам следует остановить выбор на брокере, у которого отсутствуют обязательные месячные платежи.

Минимальный депозит

Некоторые брокеры имеют ограничитель для открытия брокерского счета, в виде минимально необходимой суммы. Обычно это 30-50 тысяч и выше.

Для кого-то это это может быть проблемой. Хочется просто попробовать, протестировать фондовый рынок малыми суммами. А изыскивать дополнительные деньги просто для открытия счета как-то не хочется.

Обращаем внимание на брокеров, у которых отсутствует требование к минимальным вложениям.

Доступ на биржи

Если вы хотите торговать только на Московской бирже — проблем нет. Все российские брокеры предоставляют доступ. Акции российских компаний, отечественные облигации (государственный и корпоративные), ETF и биржевые ПИФ. Для начинающих доступных инструментов хватит с лихвой.

Доступ к американским акциям происходит через Санкт-Петербургскую биржу (СПБ). Плюс кто-то захочет покупать еврооблигации, номинированные в иностранной валюте. Для получения долларового дохода.

В идеале, брокер должен предоставлять доступ на все вышеперечисленные активы.

Надежность

Новичкам лучше отсеять сразу всякие мелкие шарашкины конторы. Это как при выборе банка. Сегодня он есть — завтра прикрылся.

Из нескольких сотен брокерских домов, лучше остановить свой выбор на на верхушке. ТОП-10, 20. Ниже опускаться наверное нет смысла.

Только крупнейшие брокеры, работающие продолжительное время. Можно обратить внимание на дочки крупных банков.

Удобство и прочие нюансы

К ним относятся возможность открытия счета онлайн. Удобство ввода-вывода денежных средств (брокерского счета). Техподдержка. Различные программы лояльности действующих клиентов. И много других субъективных факторов.

Лучшие брокеры для новичков

Для самостоятельно сбора информации по действующим тарифам брокеров может уйти несколько часов. И все равно некоторые моменты могут быть не установлены. Брокеры бывает «зарывают» различные скрытые комиссии глубоко в тарифах.

Ниже представлены брокеры, с условиями наиболее оптимальными для начинающих инвесторов (трейдеров). Без требований к минимальным вложениям. Отсутствием депозитарных комиссий и прочих месячных обязательных поборов (или с минимальным уровнем). Из верхней части рейтинга по надежности, количеству действующих клиентов и капитализации.

Открытие

Основной мой брокер, с которым «дружу» с 2008 года. По качеству обслуживания и стабильности работы — считаю его одним из лучших.

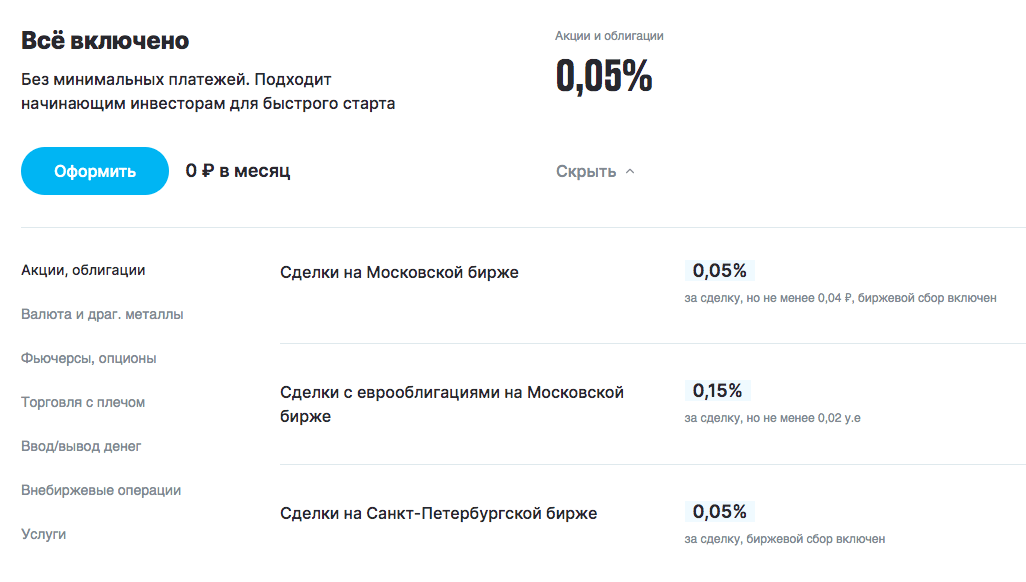

Что по тарифам? Самый выгодный — тариф «Все включено».

Ставка — 0,05% от оборота (биржевой сбор включен) на Мосбирже и СПБ.

Кстати про биржевой сбор. Практически все брокеры не указывают в своих тарифах — биржевой сбор. Напомню, кто забыл — ставка биржи 0.01%. То есть по факту (если сравнить с другими брокерами, как они указывают ставку в тарифах) — реально Открытию можно было написать — 0.04%.

Это в принципе единственные расходы, которые понесет инвестор. Депозитарной комиссии нет. Дальнейшее обслуживание ноль.

Открыть счет можно онлайн (авторизация через Госуслуги).

Советую для удобного ввода-вывода средств сразу заказать карту Открытия. Рекомендую бесплатную карту Opencard. Есть кэшбек — 2% на все. При заказе через меня — получите бонус 500 рублей.

С 11 марта 2022 года брокер Открытие повысил комиссию за сделку с 0,05 до 0,08%.

Тинькофф

Брокер хочет с клиента комиссию 0,3% от суммы сделки (тариф Инвестор).

Либо 0,04% от оборота + 290 рублей в месяц (тариф Трейдер). Плата берется за активные периоды. Если вы не торгуете, ничего не платите.

Честно говоря — это немного дорого для начинающих.

Но я включил брокера в список по ряду причин.

Онлайн-открытие счета. Заполняете заявку и договор привезут вам лично куда пожелаете (домой, на работу). В удобное для вас время.

Одно из лучших и удобных мобильных приложений. Мало того, что некоторые брокеры не имеют мобильных приложений (нужно устанавливать, настраивать и разбираться в специальной программе), так еще они бывают до того запутанные и неудобные, что страшно становиться.

Бесплатная карта. В довесок банк выпускает вам дебетовку Tinkoff black. Для пополнения и снятие денег с брокерского счета. Карта умеет стягивать на себя деньги с других карт. Также есть возможность бесплатно переводить средства на карты других банков без комиссии (лимит 20 тысяч в месяц).

Сама карта интересна кэшбэком и входит в рейтинг выгодных карт.

Перейдя на тариф 6.2 делам пластик абсолютно бесплатным.

Обмен валюты. Один из самых главных пунктов, почему брокер может быть полезен новичкам.

Если вы планируете покупать иностранные акции или еврооблигации (номинированные в долларах) можете столкнуться с определенной проблемой. Конвертация валюты.

Обычно покупка-продажи долларов происходит на валютной бирже. Но с минимальным лотом — 1 000 долларов.

Допустим $1000 (рублевый эквивалент) вы насобираете. Купите акций или облигаций. И вот тут начинается самое печальное. У вас всегда от вашей первоначальной тысячи останется некий остаток.

Когда вы будете получать дивиденды купоны (естественно в долларах) — что делать с этой суммой? Компании платят дивиденды раз в 3 месяца. Будет вам капать по 5-10 долларов или того меньше каждые несколько месяцев.

Иностранные акции в среднем стоят 80-100 долларов. Евробонды вообще от 1000.

И получается, что оставшиеся или поступившие деньги некуда пристроить. Остается только хранить их на счете мертвым грузом до лучших времен (иногда по полгода и больше). Пока снова не наберется необходимая для покупки сумма.

К чему все это? У брокера Тинькофф реализована возможность покупки-продажи валюты по биржевому курсу, начиная от 1 доллара.

Бесплатный тест-драйв. Некоторые новички просто хотят попробовать начать инвестировать. Вложить небольшую сумму. А как там дальше пойдет — видно будет.

При регистрации по ссылке, брокер начислит вам бонус — бесплатный месяц торговли без комиссий.

Предупреждаю! Ссылку даю в корыстных целях. Мой интерес — 1 000 рублей от банка, за привлечение нового клиента.

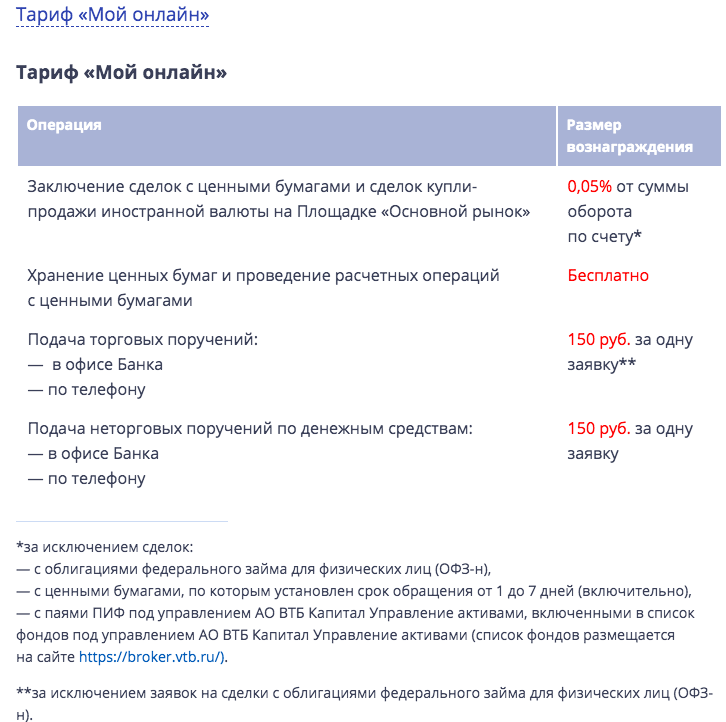

В июне 2019 года банк ввел новый тариф Мой Онлайн. С единой комиссией за сделку 0,05%. И на этом все. Никаких дополнительных поборов.

Старый тариф «Инвестор стандарт» предполагал депозитарную плату в 150 рублей в месяц. Сейчас всех новых клиентов автоматически подключают на новый тарифный план.

Единственное предостережение. Платные услуги по торговым и неторговым поручениям через банк или телефон — 150 рублей.

Позвонить брокеру и дать ему поручение купить акции компаний будет стоить вам 150 рублей. Или бесплатно через приложение или торговую программу.

Доступ на Мосбиржу и СПБ.

При открытии счета можно заиметь неименную бесплатную карту. Пластик моментальный. Выдается сразу в момент обращения. Удобно для работы с брокерским счетом (пополнение и снятие).

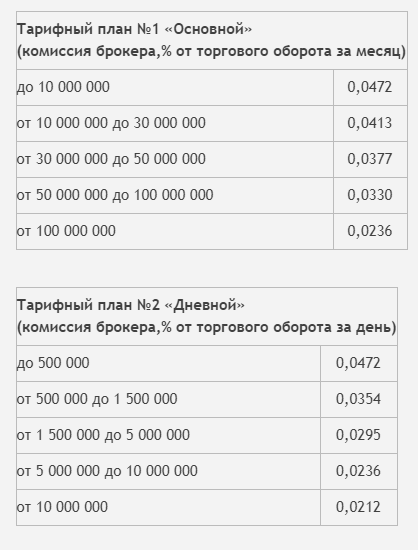

УралСиб

Брокер с нулевой платой за обслуживание счетов.

Действует единая ставка — 0,0472% за сделку.

Для совсем начинающих есть тариф — «15 лучших».

Внимание! С нулевой комиссией за сделку. И прочих скрытых поборов.

Из минусов. Минимальная плата за торги на бирже Санкт-Петербурга (покупка американских акций) — 100 рублей в месяц. Берется только за активные периоды.

Вывод средств бесплатный — от 3 тысяч рублей. Либо при выводе всей суммы с брокерского счета (остатка).

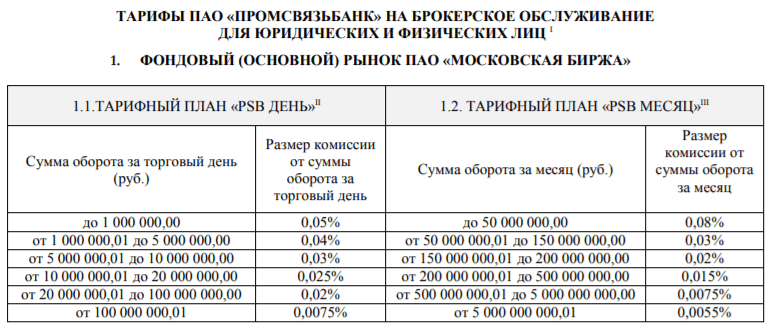

Промсвязьбанк

Брокер ПСБ дает доступ к торгам за 0,05% в виде комиссий за сделки. Тариф «Дневной».

Есть некая программа скидок для постоянных клиентов. За каждые 6 месяцев жизни счета, брокер дает скидку 1% на свои услуги. Максимум можно накопить 10%. И снизить комиссию за сделки до 0,045% (правда за 5 лет).

К минусам можно отнести отсутствие доступа к СПБ. И санкционный запрет по покупку иностранных активов. В первую очередь — это некоторые виды ETF (типа Finex), еврооблигации и акции «вроде бы российских компаний» (Тинькофф, Русал, Агро). «Черный список» можно посмотреть на сайте брокера по ссылке

В Промсвязьбанке (ПСБ) с 1 ноября 2020 г. изменились тарифы. Для новых клиентов комиссия теперь 0,25%. Рост тарифов в 5 раз. Ссылка — http://psbinvest.ru/tarify_services/tariffs.php

Альфа

Тариф «Трейдер:. Ставка — 0,049% за операции.

У брокера есть депозитарная комиссия. Берется не фиксированная часть, а небольшой «процентик» от совокупной стоимости активов клиента.

- 0,06% в год по акциям;

- 0,04% — по облигациям.

Для инвесторов с небольшими капитала — это будет практически незаметно. С каждых вложенных 100 тысяч рублей — плата составит 40-60 рублей в год или 3,5-5 рублей в месяц. )))

Из минусов.

Нет возможности самостоятельно управление ИИС. Только доверительное управление (с платой брокеру).

Газпромбанк

Условия по сделкам:

- 0,3% (тариф базовый) или

- 0.06% (тариф Инвестор). Но не менее 10 рублей за поручение. Для счетов менее 50 000 рублей есть абонентская плата — 100 рублей в месяц.

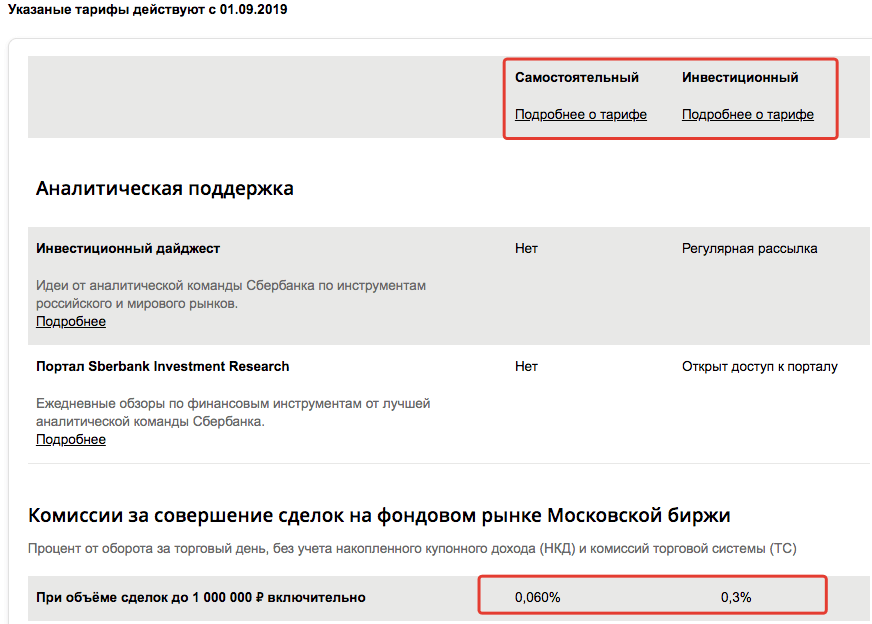

Главный банк страны с 1 сентября 2019 года отменил плату за депозитарное обслуживание. Ранее с клиентов брокера взималось 149 рублей в месяц.

Остались только фиксированные ставки за оборот (сделки купли-продажи ценных бумаг).

- Самостоятельный — 0,06%.

- Инвестиционный — 0,3% (с подсказками брокера и аналитикой).

Больше никаких торговых поборов нет.

Учитывая, что клиентом банка является каждый второй (а то и первый) житель страны, процесс открытия брокерского счета будет максимально простым: онлайн, через личный кабинет.

В заключение

На мой взгляд — это наиболее оптимальные брокеры для старта инвестиций. Возможно я кого пропустил. И есть другие выгодные предложения. Пишите в комментариях. Если брокер будет стоящий — обязательно добавлю с рейтинг.

Не обязательно зацикливаться только на одном. Можно остановить свой выбор на нескольких. Попробовать. Разорвать отношения можно без проблем в любой момент.

К слову. Имею открытые действующие брокерские счета у 6 из выше представленных брокеров: Открытие, ВТБ, ПСБ, Уралсиб, Сбер и Tinkoff.

Форекс брокеры для новичков — ТОП 6 лучших брокеров

Первая задача, с которой сталкивается каждый начинающий трейдер, — выбор брокера. На рынке представлено множество компаний, но далеко не каждая из них подходит для того, чтобы начать свой путь в трейдинге. Брокеров, которые подходят новичкам, можно определить по ряду критериев. Предлагаем разобрать каждый из этих критериев, чтобы раз и навсегда усвоить, как начинающему трейдеру выбрать первого брокера для торговли на Форекс.

| Брокер | Минимальный депозит | Типы счетов |

|---|---|---|

| RoboForex | $10 | ProCent, Pro, ECN, Prime, Pro Affiliate, ECN Affiliate, Cent Affiliate, Demo |

| TeleTrade | $1 | ECN, NDD, CENT, Demo |

| World Forex | $1 | W-Cent, W-Profi, W-Instant, W-ECN, W-Crypto, W-Digital |

| Forex Optimum Group | $10 | Стандартный, центовый |

| EXNESS | $1 | Standard, Standard Cent, Standard Plus, Raw Spread, Zero, Pro |

| Forex4you | $1 | Demo, Cent, Cent NDD, Classic, Pro STP |

ProCent, Pro, ECN, Prime, Pro Affiliate, ECN Affiliate, Cent Affiliate, Demo

ECN, NDD, CENT, Demo

W-Cent, W-Profi, W-Instant, W-ECN, W-Crypto, W-Digital

Standard, Standard Cent, Standard Plus, Raw Spread, Zero, Pro

Demo, Cent, Cent NDD, Classic, Pro STP

Критерии выбора брокера для начинающих трейдеров

Начинающему трейдеру при выборе своего первого брокера стоит обратить внимание на следующие критерии:

- надежность;

- депозит;

- типы счетов;

- инструменты;

- способы пополнения счета и вывода средств;

- комиссии;

- кредитное плечо;

- бонусы;

- обучение;

- служба поддержки.

Грамотно оценив каждый из этих критериев, любой пользователь сможет с легкостью выбрать брокера для начинающего трейдера.

Надежность Форекс брокера

Этот фактор одинаково важен как для новичков, так и для профессионалов. Выбирая брокера, в первую очередь стоит проверить, можно ли ему доверять. Сделать это несложно — надежные компании имеют лицензию на предоставление услуг, они зарегистрированы и регулируются специальными органами.

Лицензия может быть как локальной (выданной на территории конкретной страны), так и международной. Для определения страны, в которой зарегистрирован брокер, достаточно проверить адрес главного офиса: как правило, именно в этой стране компания и зарегистрирована. Что же касается органов-регуляторов, то чем их больше, тем лучше для трейдера.

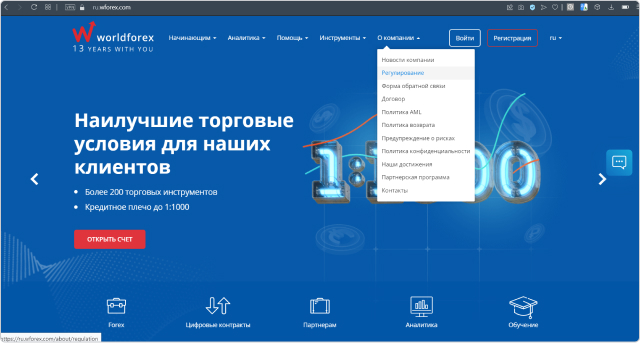

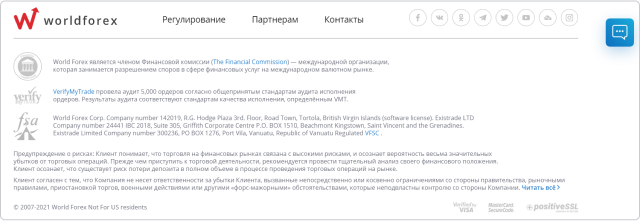

Проверить наличие лицензии, адрес регистрации и наличие регулирующих органов можно в разделе «О компании».

Форекс брокеры для новичков — Торговые условия

Эта же информация нередко находится в нижней части экрана.

Форекс брокеры для новичков — Торговые условия

Обратите внимание и на даты, указанные в последней строке: по ним в большинстве случаев можно определить, как давно брокер предоставляет услуги. Исключение — брокеры, которые сделали ребрендинг и поменяли адрес сайта, но они встречаются нечасто.

Чем дольше компания существует — тем она надежнее. Эта информация поможет начинающему трейдеру отличить проверенные временем компании от скама — брокеров-однодневок, которые получают от клиентов деньги, а потом внезапно закрываются, оставив горе-трейдера ни с чем.

К слову, о сохранности клиентского капитала. Чтобы не переживать об этом, рекомендуем выбирать компании с сегрегированными счетами. Что такое сегрегированный счет? Это счет, зарегистрированный в банке или другом финансовом учреждении на имя клиента, к которому брокерская компания не имеет доступа. Таким образом, трейдер может быть уверен, что все его деньги останутся заморожены и брокер не будет их использовать в личных целях.

Итак, чтобы выбрать надежного брокера, новичку стоит ориентироваться на следующие факторы:

- Наличие регистрации и лицензии.

- Какие органы регулируют деятельность брокера.

- Срок работы брокера.

- Предлагает ли компания сегрегированные счета.

Если вы не можете найти необходимую вам информацию на сайте брокера, рекомендуем обратиться в службу поддержки и запросить нужные вам данные до того, как открыть в компании реальный торговый счет.

Уровень минимального депозита брокера

Первое, на что ориентируются начинающие трейдеры, — это размер минимального депозита. Иными словами, это минимальная сумма, на которую трейдер может пополнить свой счет, чтобы начать торговать. Чем она ниже — тем доступнее брокер. По уровню минимального депозита, установленного в компании, легко определить, подходит ли брокер для начинающих трейдеров.

Согласитесь, мало кто из новичков готов пополнять депозит на 100 и более долларов. И это логично — торговля на Форекс сопряжена с рисками, и брокер не дает гарантий, что трейдер заработает и сможет «отбить» вложенные средства. Именно по этой причине Форекс брокеры для новичков устанавливают невысокий уровень депозита.

Размер минимального депозита каждый брокер устанавливает самостоятельно. Например, компания RoboForex установила минимум в $10, в то время как в TeleTrade сумма минимального пополнения всего $1. При этом оба брокера предлагают оптимальные условия для новичков. А вот брокеров, чей минимальный депозит начинается от $100 и более, рекомендуем оставить на случай, когда вы повысите свой профессиональный уровень.

Типы торговых счетов Форекс

К этому критерию отбора новички обращаются куда реже, и зря: ведь от типа счета могут зависеть торговые условия, в частности, количество доступных инструментов, услуг и бесплатных функций.

Однако новичкам необязательно проверять торговые условия для каждого из счетов, которые предлагает брокер. В начале торгового пути стоит обратить внимание на два типа счетов:

Демо-счет — это виртуальный счет. С его помощью начинающие трейдеры могут получить свой первый опыт в торговле, при этом не рискуя собственными деньгами. Стоит отметить, что заработать на этом счете не получится, его задача — дать трейдеру возможность попрактиковаться и увидеть результаты своих действий, будь то виртуальная прибыль или виртуальный убыток.

Когда трейдер получил первый опыт на демо-счете, можно переходить к реальной торговле. В этом вопросе лучший брокер для начинающих — это брокер, у которого есть центовые счета.

Их отличие от обычного счета заключается в том, что сумма на депозите считается в центах. Например, трейдер пополнил счет на $10. На стандартном счете эта сумма будет отображаться как 10 долларов, а на центовом — как 1000 центов. Соответственно, торговать на центовом счете можно с использованием очень маленьких сумм, однако и размер прибыли также будет небольшим.

Центовый счет также считается тренировочным, однако он, в отличие от демо-счета, позволяет торговать в реальных рыночных условиях и отслеживать психологические реакции трейдера на получение реального убытка и прибыли.

Торговые инструменты и активы Форекс

На рынке достаточно брокеров, которые предлагают огромный выбор инструментов, но точно так же есть компании, в которых ассортимент состоит всего из 100 активов. Какой брокер лучше для новичка? И тот, и другой.

Количество инструментов — не ключевой критерий при выборе компании, но на него все же стоит обратить внимание. Дело в том, что трейдеру-новичку нужно не только получить опыт в торговле, но и понять, с каким инструментом ему нравится работать больше всего, и собрать свой собственный «инвентарь». А сделать это можно только при условии, что брокер предлагает достаточно широкий выбор активов.

Это не значит, что стоит выбирать брокера, который предложит больше инструментов. Вопрос, в первую очередь, в разнообразии — важно, чтобы компания предлагала не только валютные пары, но и, например, акции, индексы и металлы. На этот критерий и советуем ориентироваться при выборе брокера.

А чтобы упростить вам задачу, предлагаем ознакомиться с таблицей ниже, в которой представлены наиболее популярные среди новичков компании и инструменты, которые они предоставляют.

| Брокер | Валют ные пары |

Крипто валюта |

Мета ллы |

CFD | Инде ксы |

ETF | Акции | Опци оны |

|---|---|---|---|---|---|---|---|---|

| RoboForex | Есть | Нет | Есть | Есть | Есть | Есть | Есть | Нет |

| TeleTrade | Есть | Есть | Есть | Есть | Есть | Есть | Есть | Нет |

| World Forex | Есть | Есть | Есть | Есть | Есть | Нет | Есть | Нет |

| Forex Optimum Group | Есть | Есть | Есть | Есть | Есть | Нет | Есть | Нет |

| EXNESS | Есть | Есть | Есть | Есть | Есть | Нет | Есть | Нет |

| Forex4you | Есть | Есть | Есть | Есть | Есть | Нет | Нет | Нет |

Самые популярные торговые инструменты рынка Форекс

Forex

— так обычно обозначают валютные пары (например, GBP/USD). При торговле валютой трейдер покупает или продает валюту, которая указана в паре первой (GBP), при этом расплачивается второй (USD) и зарабатывает на разнице цен. Бывают как стандартные валютные пары, так и экзотические, в которые входят нераспространенные валюты.

Криптовалюта

— крайне популярный инструмент, эталоном которого считается Bitcoin. Это электронная валюта, которая не привязана ни к одной стране, и зарабатывать на ней можно разными способами. Например, покупать и продавать в тот же день, или же покупать и ждать, когда ее цена вырастет, чтобы продать криптовалюту дороже.

Металлы

— в эту группу по стандарту входят золото, серебро, медь и другие металлы.

— более сложный инструмент. Его специфика — возможность торговать на разнице цен. Работает это так: трейдеру не нужно покупать актив, чтобы заработать. CFD — это договор между трейдером и владельцем актива, при котором трейдер может получить прибыль, если цена актива с момента покупки увеличится, или убыток, если цена актива упадет.

Индексы

— этот инструмент включает в себя несколько акций, и его стоимость — это средняя стоимость всех его составляющих.

— также называется биржевым фондом. Чтобы получать доход, трейдер покупает часть готового инвестиционного портфеля и получает с него равную часть дохода.

Акции

— трейдеры также могут торговать акциями различных компаний. Такие сделки осуществляются уже на рынке ценных бумаг, а не на Форекс, и спрогнозировать их рост или падение немного проще.

Опционы

— наиболее простой для понимания инструмент, однако при этом не самый надежный. Торговля опционами базируется на ставках: трейдеру, чтобы заработать, нужно сделать ставку на то, упадет цена инструмента или поднимется. Если ставка сработала — трейдер получает прибыль, если нет — убыток.

Способы пополнения счета и вывода средств

Еще один не менее важный фактор, который нужно учитывать новичкам на рынке, — это платежные системы, с которыми сотрудничает брокер. Широкий выбор способов пополнения депозита и вывода заработка действительно позволяет избежать сложностей с транзакциями и выбрать максимально удобный способ. Однако платежные системы — это не только про комфортный сервис.

Куда более важной является скорость зачисления средств. Иногда трейдеру для открытия новой сделки, которая кажется ему крайне выгодной, нужно иметь на счете больше средств, чем есть сейчас, и единственным решением в такой ситуации будет возможность совершить мгновенное пополнение депозита. А скорость перевода напрямую зависит от платежной системы.

Например, переводы через банковские системы занимают от 2 до 5 рабочих дней, в зависимости от банка, поэтому для мгновенного перевода этот вариант рассматривать не стоит. Криптовалютные кошельки также занимают время на обработку платежа, от 1 часа. А вот электронные платежные системы позволяют пополнить счет за короткий срок. И чем больше электронных платежных систем предлагает брокер — тем удобнее для трейдера. В частности, мгновенный перевод дает возможность приступить к торговле сразу же после открытия реального счета.

Чаще всего брокеры предлагают такие способы пополнения и вывода:

Торговая и неторговая комиссия Форекс брокера

Начинающему трейдеру при выборе брокера также стоит обратить внимание и на комиссию. Она бывает двух типов: торговая и неторговая.

Торговая комиссия — это сбор, который брокер взимает за совершение сделки. Его также называют спредом. Спред может быть как фиксированным, так и плавающим. Фиксированный спред — это четко установленная сумма, которую взимает брокер, его плюс в возможности рассчитать свои расходы на комиссию. Плавающий спред больше подходит профессиональным трейдерам, поскольку сумма комиссии может как значительно уменьшаться, так и увеличиваться, в зависимости от ситуации на рынке.

Неторговая комиссия — сбор за другие действия трейдера, например пополнение счета и вывод средств, за отсутствие активности на аккаунте, за обслуживание счета, использование торговой платформы и поставку котировок. Неторговая комиссия необязательна, брокер может и не взимать плату с трейдеров, а вот торговая комиссия присутствует у всех брокеров, и вопрос только в ее размере: чем ниже комиссия — тем выгоднее начинающему трейдеру сотрудничать с компанией.

Ознакомиться с размером торговых и неторговых комиссий, установленных в лучших брокерских компаниях для новичков, можно в таблице ниже.

| Брокер | Торговая комиссия | Неторговая комиссия |

|---|---|---|

| RoboForex | От $1,5 | Отсутствует |

| TeleTrade | От $2 | Отсутствует |

| World Forex | От $1,8 | Есть |

| Forex Optimum Group | От $12 | Есть |

| EXNESS | От $0,03 | Отсутствует |

| Forex4you | От $0,01 | Есть |

В качестве неторговой комиссии учитывается, взимает ли брокер с клиентов плату за вывод заработка на свой личный счет. Эта комиссия также может взиматься платежной системой, а не брокером напрямую.

Размер торговой комиссии для каждого из типов счета, представленных в компании, устанавливается индивидуально: то есть на центовом аккаунте комиссия может быть до $1, а на стандартном — $10. Учитывайте это при открытии счета.

Кредитное плечо

При описании торговых условий брокеры указывают такой параметр, как размер кредитного плеча. Что же это такое и нужно ли начинающему трейдеру учитывать этот критерий при выборе компании?

Кредитное плечо — это функция, которая помогает трейдерам увеличивать размер своего депозита за счет использования денег брокера. Как это работает? Допустим, трейдер пополнил счет на сумму $100 и использует кредитное плечо 1:10. Плечо повышает покупательную способность трейдера до $1000 и дает возможность торговать большими объемами, чем при депозите в $100.

Использование кредитного плеча кажется новичкам весьма выгодным, ведь с его помощью можно увеличить свою прибыль, но не все так просто. Действительно, кредитное плечо может повысить доход от сделки, но оно точно так же увеличивает размер убытков, если сделка оказалась провальной.

Брокеры устанавливают разные максимальные значения кредитного плеча: от 1:500 до 1:2000 и более. Но это не значит, что трейдеру обязательно нужно пользоваться такой функцией. При открытии счета и в его настройках пользователь может устанавливать нужный размер кредитного плеча.

Начинающим трейдерам рекомендуется устанавливать кредитное плечо 1:1, чтобы избежать возможных убытков и практиковаться в торговле за счет собственных средств. Использование кредитного плеча рекомендуем проверять на демо-счете, чтобы понимать, как это работает, и не рисковать собственными вложениями.

Бонусные программы брокера

Наличие у брокера бонусных программ — плюс для трейдера с любым опытом в торговле. Новичкам же бонусы могут оказаться особенно полезны, ведь большинство брокеров предлагает приветственный бонус — это когда трейдер пополняет счет, например, на $10 и столько же получает бонусом. Бонус, как правило, используется только в торговых целях, в редких случаях — доступен к выводу.

Размер приветственного бонуса может меняться в зависимости от условий, которые компания устанавливает для бонусной программы. Зачастую он зависит от суммы первого пополнения счета: чем она выше, тем больше трейдер получает бонусных средств на счет.

Оптимальные варианты брокеров для инвестора-новичка

Здравствуйте, дорогие друзья! Не существует брокера, у которого были бы идеальные условия для опытных и начинающих трейдеров. Задача новичка на стартовом этапе — подобрать компанию, которая бы давала выход на интересующие его рынки с минимальным стартовым депозитом, не затягивала с выводом денег и не манипулировала с котировками. Этим вопросом сегодня и займемся: выясним, кто лучший брокер для начинающих и разберемся с торговыми условиями компаний.

Определяемся со стилем работы

Выбор компании условно разделю на 2 этапа:

- Разбираетесь с тем, чем планируете торговать и как. Краткосрочные спекуляции на Форексе и пассивное инвестирование в американский фондовый рынок – совершенно разные стили работы. Оптимальные брокеры под эти цели также будут отличаться. На основании этого формируете требования к компании.

- Оцениваете непосредственно брокеров.

Все сводится к 3 вариантам:

- Спекуляции на рынке Forex – подойдут стандартные Форекс брокеры.

- Инвестиции в ETF и зарубежный фондовый рынок в целом. Сюда же отнесу вложения в IPO, этот вариант возможен с United Traders и Just2Trade. Новичкам рекомендую пройти небольшой ликбез, что такое ETF фонды.

- Пассивное инвестирование в облигации и ИИС. Подойдут российские брокеры – БКС, Тинькофф и прочие. Если ранее с этим направлением работы не сталкивались, полезной будет статья как инвестору купить облигации, в ней же разбирается вопрос за счет чего формируется доходность держателей этих бумаг.

Не обязательно останавливаться на одном виде работы. Можно сформировать портфель, 50-60% капитала направить в пассивное инвестирование, 20-30% – в торговлю на фондовом рынке, а оставшиеся 10-20% использовать для активной работы на Форексе. Состав портфеля зависит от капитала и того, сколько времени можете уделять финансовым рынкам.

Критерии отбора брокеров

При выборе рекомендую оценивать:

- Опыт работы на рынке, репутацию.

- Наличие лицензии ЦБ РФ. Если работаете с зарубежным брокером и ее нет, должны присутствовать иностранные регуляторы.

- Ограничения по стартовому капиталу. Для новичка нежелательно рисковать суммами в $1000+.

- Комиссия и торговые условия в целом. Если ваша цель попрактиковаться с парой сотен долларов, на это можете не обращать внимание (разница будет в пару долларов между разными брокерами). Если инвестируете миллионы, есть смысл сравнивать комиссии.

- Какое ПО используется. Форекс брокеры обычно предпочитают МТ4 и МТ5, на фондовом рынке используют QUIK, Aurora, ToS. Могут быть и собственные терминалы. Обязательно ознакомьтесь с функционалом платформы.

- Выход на торговые площадки.

- Возможность удаленного открытия счета. Наличие представительств брокера в вашей стране/городе.

- Удобство пополнения счета, скорость вывода.

- Работа техподдержки. Бывает, что брокер неплох по условиям, но консультанты работают из рук вон плохо. Пример – CapTrader. Ответы приходится ждать долго и не факт, что вам ответят по существу.

Учтите, «вес» у пунктов разный. Если компания выводит трейдеров на нужные рынки, не ставит высокий порог для стартового капитала, не затягивает с выводом денег, но при этом техподдержка работает неидеально, с этим можно смириться.

Ошибки при выборе

Новички чаще всего допускают следующие ошибки:

- Не учитывают свои потребности при выборе компании. Например, лучший брокер для скальпинга не будет оптимальным выбором для инвестирования в фондовый рынок. И наоборот, тот же Interactive Brokers – не лучший выбор для агрессивной внутридневной торговли.

- Вложение всех средств сразу. Не торопитесь, хотя бы месяц поработайте с небольшой суммой, оцените терминал, удобство работы, скорость вывода.

- Выбор компании на основе бонусов, обучающих материалов, отзывов в сети. Это вообще не имеет значения и не должно приниматься как решающий аргумент.

- Торговля, инвестирование без подготовки, понимания базовых принципов функционирования рынка.

Все перечисленное кажется очевидными вещами, но новички регулярно ошибаются именно в этом.

Лучшие брокеры для фондового рынка

Оптимальный выбор для начинающих – Just2Trade и United Traders. Здесь нет завышенных требований по депозиту, а возможности не хуже, чем у топовых компаний.

Just2Trade

Входной порог здесь равен $200, с таким капиталом получаете допуск к зарубежным рынкам. Можно торговать акциями и формировать инвестпортфель. Just2Trade работает с 2006 г., а с 2015 г. начался новый этап в его истории (компанию выкупил Финам). Несмотря на офшорную регистрацию, J2T входит в мой рейтинг надежности брокеров.

Условия работы с брокером:

- Используется единый счет, с которого работа ведется на любой торговой площадке. Есть выход на ММВБ, NYSE, NASDAQ, биржи Европы, Азии.

- Регулируется CySEC, в Европе соответствует MiFID II.

- Комиссия зависит от торговой площадки, полное описание тарифов доступно здесь . Например, для ММВБ за один трейд при обороте до 1 млн. руб. комиссия 0,0354%, но не менее 35 руб. + 0,01% от объема.

- Есть работа на Forex с плечом до 1:500, по фондовому рынку плечи на порядок ниже.

- Используемое ПО – Transaq, ROX, МТ4, CQG.

- Поддерживается маржинальная торговля криптой с плечом до 1:3.

- Инвестиционные возможности – есть ПАММ счета, услуга доверительного управления.

- Масса вариантов пополнения счета. По выводу направления меньше, но все не сводится к банковской карте и счету. Есть даже вывод в криптовалюте. Клиенты банка Финам могут пополнять счет без комиссии в долларах.

Подробный обзор брокера Just2Trade делался ранее. Если дать короткое резюме – то с точки зрения размера депозита это лучший брокер для новичка. С надежностью, несмотря на офшорную регистрацию, проблем не наблюдается.

Открыть счёт для рынка США и валютных пар на just2trade

United Traders

Минимальный стартовый капитал ненамного выше по сравнению с Just2Trade. Брокер стал довольно известным в России после получения награды «Лучший частный инвестор» от Московской биржи.

Условия работы с United Traders:

- Капитал – от $300.

- Регулируется ЦБ РФ, лицензия выдана 18 мая 2016 г. Это облегченный вариант стандартной лицензии, необходим субброкер для торговли акциями и деривативами.

- Есть торговля на американских NYSE, AMEX, NASDAQ, BATS. Совокупное количество доступных активов превышает 10 000.

- Плечо для акций доходит до 1:20, привязано к типу счета.

- На тарифах Начинающий и Дейтрейдер комиссия фиксированная $0,02 и $0,0066 за акцию. Для тарифа Инвестор она составляет 0,05% от оборота.

- Торговать можно через платформу Аврора, поддерживаются PairTrader, Sterling Trader, LaserTrader, Volfix.Net, Fusion. Aurora предоставляется бесплатно за исключением тарифа Дейтрейдер, на нем придется платить $60 в месяц.

- Предлагаются инвестиционные идеи со стартом от $10.

По количеству клиентов в рейтинг лучших брокерских компаний не входит, но на надежность это не влияет. Как и Just2Trade UT подходит для старта на фондовом рынке.

Есть у брокера и особенность – возможность участвовать в IPO, у J2T такой опции нет. Детали этого предложения:

- Специалисты брокера самостоятельно оценивают грядущие IPO, изучают отчетность компаний, выбирают самые перспективные.

- Минимальный входной порог – $5000. Из средств желающих участвовать в IPO и денег самого брокера формируется капитал (несколько миллионов долларов), за него и покупаются акции напрямую у собственников компании.

- Обычно период Lock-up составляет 3 месяца. Покупка происходит непосредственно перед IPO, после 3-месячной заморозки акции продаются.

С United Traders IPO становится доступным обычным инвесторам, требования к капиталу снижаются с нескольких миллионов до $5000.

Источник https://vse-dengy.ru/vybor-brokera-dlya-nachinayuschih-investorov.html

Источник https://ratingfx.ru/foreks-brokery-dlya-novichkov/

Источник https://guide-investor.com/brokery/4-newbies/