Содержание

Прямые иностранные инвестиции в реальном секторе экономики России: итоги 2016 года Текст научной статьи по специальности «Экономика и бизнес»

ИНОСТРАННЫЕ ИНВЕСТИЦИИ / FOREIGN INVESTMENT / ИНВЕСТИЦИОННЫЙ КЛИМАТ / INVESTMENT CLIMATE / ТЕХНОЛОГИЧЕСКИЕ ИННОВАЦИИ / TECHNOLOGICAL INNOVATIONS / НАУКОЕМКОЕ ПРОИЗВОДСТВО / SCIENCE INTENSIVE PRODUCTION / ТЕРРИТОРИЯ ОПЕРЕЖАЮЩЕГО РАЗВИТИЯ (ТОР) / TERRITORY OF ADVANCED DEVELOPMENT / СПЕЦИАЛЬНЫЕ ИНВЕСТИЦИОННЫЕ КОНТРАКТЫ (СПИК) / SPECIAL INVESTMENT CONTRACTS (SPIC)

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Васильева Нина Ивановна

Автор статьи анализирует динамику притока иностранных инвестиций (ПИИ) в экономику России, а также отраслевую и региональную структуру ПИИ, современное состояние российского инвестиционного климата , риски и факторы, препятствующие активному притоку ПИИ и их эффективному использованию. Рассматриваются возможные меры стимулирования инвестиционной активности в условиях исполнения бюджета РФ на 2017 год.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Васильева Нина Ивановна

Особенности посткризисных векторов прямых иностранных инвестиций в странах азиатско-тихоокеанского региона

Direct Foreign Investments into Real Sectors of Russian Economy: Results of 2016

The author analyzes the dynamics of the inflow of foreign investment (FDI) into the Russian economy, the sectoral and regional structure of FDI, the current state of the Russian investment climate , risks and factors that prevent the active inflow of FDI and their effective use. Possible measures to stimulate investment activity in the context of the implementation of the budget of the Russian Federation for 2017 are studied.

Текст научной работы на тему «Прямые иностранные инвестиции в реальном секторе экономики России: итоги 2016 года»

ПРЯМЫЕ ИНОСТРАННЫЕ ИНВЕСТИЦИИ В РЕАЛЬНОМ СЕКТОРЕ ЭКОНОМИКИ РОССИИ: ИТОГИ 2016 ГОДА

Аннотация. Автор статьи анализирует динамику притока иностранных инвестиций (ПИИ) в экономику России, а также отраслевую и региональную структуру ПИИ, современное состояние российского инвестиционного климата, риски и факторы, препятствующие активному притоку ПИИ и их эффективному использованию. Рассматриваются возможные меры стимулирования инвестиционной активности в условиях исполнения бюджета РФ на 2017 год.

Ключевые слова: иностранные инвестиции, инвестиционный климат, технологические инновации, наукоемкое производство, территория опережающего развития (ТОР), специальные инвестиционные контракты (СПИК).

Васильева Нина Ивановна — кандидат экономических наук, доцент кафедры глобалистики факультета глобальных процессов Московского государственного университета им М.В. Ломоносова. E-mail: vasilieva-msu@yandex.ru

N.I. Vasilieva. Direct Foreign Investments into Real Sectors of Russian Economy: Results of 2016

Abstract. The author analyzes the dynamics of the inflow of foreign investment (FDI) into the Russian economy, the sectoral and regional structure oof FDI, the current state oof the Russian investment climate, risks and factors that prevent the active inflow of FDI and their effective use. Possible measures to stimulate investment activity in the context of the implementation oof the budget oof the Russian Federation for 2017 are studied.

Keywords: foreign investment, investment climate, technological innovations, science intensive production, territory of advanced development, special investment contracts (SPIC).

Vasilieva Nina Ivanovna — candidate of Economic sciences, Associate Professor of the Department of Global studies of the Faculty of Global processes, Lomonosov Moscow State University. E-mail: vasilieva-msu@yandex.ru

В глобализирующейся экономике важное место среди источников устойчивого роста и развития занимают внешнеэкономические связи. Открывая широкие возможности для использования международного разделения труда, привлечения внешних материальных, финансовых и иных ресурсов для решения внутренних задач, они позволяют также подключиться к поискам коллективных ответов на глобальные вызовы.

После глобального кризиса, начавшегося в 2008 г., в мире идет поиск нового равновесия. Эта «новая нормальность» характеризуется выравниванием темпов роста развитых и развивающихся экономик, бурным развитием технологий, снижением спроса на сырье, изменением направления движения глобального капитала. Структурная перестройка мировой экономики сопровождается замедлением темпов роста мировой торговли, которая перестает быть драйвером экономического роста. В 2016 г. — впервые с 2008 г. — объем международной торговли в стоимостном выражении снизился на 11%. Глобальный перегрев сменился глобальным охлаждением. В таких условиях российская экономика находится в относительно устойчивом состоянии. Она консолидировалась и в целом адаптировалась к новым условиям.

Экономика России пережила два последовательных шока, примерно одинаковых по глубине, связанных с падением цен на нефть и девальвацией рубля: в конце 2014 — начале 2015 и в конце 2015 — начале 2016 гг. И если первая «волна» прошла болезненно, то вторая — уже вполне спокойно. Главный фактор этого спокойствия — набранный экономикой запас прочности. Сейчас формируется основа новой экономики: построен ряд новых предприятий, модернизированы целые отрасли. Второй фактор — адекватная антикризисная политика правительства РФ, смягчившая для экономики жесткость «посадки» и создавшая условия для использования имеющихся и новых конкурентных преимуществ, что нашло отражение в принятом в декабре 2016 г. федеральном бюджете на 2017 г. и на плановый период 2018-2019 гг. [7].

Дали свои плоды усилия по поддержке реального сектора экономики. Только в рамках программы проектного финансирования поддержаны 42 проекта более чем в 20 регионах. На эти цели было выделено 59 млрд руб. госгарантий, что позволило привлечь 240 млрд руб. долгосрочных кредитных ресурсов [1, с. 119]. В результате на фоне общего спада в отдельных сферах -например в сельском хозяйстве, пищевой, химической промышленности, машиностроении — наблюдаются очевидные положительные тенденции. В целом можно сказать, что удалось не просто стабилизировать ситуацию, но и обеспечить определенные заделы для дальнейшего развития.

Сегодня важно сделать правильный выбор в отношении идеологии экономической политики на среднесрочную перспективу. Она должна обеспечить структурную перестройку экономики, переход к новой модели роста. В современных условиях функционирования российской экономики привле-106

чение иностранных инвестиций является одним из основных факторов, оказывающих позитивное влияние на развитие не только отдельных предприятий, но и отраслей экономики в целом.

С 2002 по 2016 г. объем иностранных инвестиций, поступивших в российскую экономику, возрос более чем в 8 раз. Однако кризисные явления в мировой экономике стали причиной снижения иностранных инвестиций в 2010 г. Начиная с 2012 г. иностранные инвестиции также ежегодно снижаются. Структура поступивших в РФ инвестиций подтверждает заинтересованность инвесторов из-за рубежа во вложении средств в сырьевые отрасли и отрасли с быстрой окупаемостью инвестиций.

В 2016 г. иностранные инвесторы вкладывали средства в предприятия, осуществляющие деятельность по добыче полезных ископаемых. Их доля в общем объеме иностранных инвестиций составила 24%, доля предприятий транспорта и связи — 20,9, обрабатывающих производств — 18,1, предприятий, осуществляющих операции с недвижимым имуществом — 10,6% [составлено по: 5].

В связи с неоднородным социально-экономическим развитием регионов Российской Федерации наблюдается неравномерное вложение иностранных инвестиций в экономику субъектов РФ. По объему поступивших иностранных инвестиций лидером является Тюменская область, удельный вес которой в 2016 г. составляет 13,21%. Второе место занимает г. Москва (11,07%), третье — Республика Татарстан (4,24%), четвертое — г. Санкт-Петербург (3,58%) [составлено по: 5].

Крупнейшие по уровню инвестиционного потенциала регионы (Москва и Московская область, Краснодарский край, Свердловская область и др.) в рейтинге 2016 г. не снизили своих позиций. Это обусловлено развитием масштабных инвестиционных программ в рамках государственно-частного партнерства в данных регионах или при поддержке федерального бюджета. Значительные средства бюджета направлены также на развитие Крыма и Севастополя, однако иностранные инвесторы не спешат инвестировать в данный регион вследствие политических разногласий и принятых экономических санкций.

По сравнению с 2015 г. Россия сохранила восьмое место в рейтинге европейских стран по активности международных инвесторов. При этом существенно улучшились количественные показатели инвестиционной активности иностранных инвесторов, в частности число проектов прямых иностранных инвестиций (ПИИ) увеличилось на 61%. Благодаря ПИИ было создано 13 672 новых рабочих места; по этому показателю Россия заняла четвертое место в Европе.

Произошли изменения и в составе основных стран-инвесторов. В 2010 г. тройку лидеров по объему поступивших иностранных инвестиций в россий-

скую экономику составляли Кипр, Бермуды, Виргинские и Британские острова, удельный вес которых достигал почти 53,0% от общего объема иностранных инвестиций. В 2016 г. наибольший удельный вес составляют инвестиции из Кипра (133 млрд долл. США), Нидерландов (54 млрд долл.), Люксембурга (38 млрд долл.) [11, с. 48].

Значительную часть иностранных инвестиций составляют «псевдоиностранные» инвестиции, представляющие собою возврат ранее вывезенных из России капиталов из офшорных и спарринг-офшорных юрисдикций, где регистрируются головные компании (расчетные центры) российских холдингов. Следовательно, большая часть инвестиций, поступающих в Россию, хотя и считаются иностранными, но имеют российское происхождение [4, с. 4-5].

В 2015-2016 гг. иностранные инвесторы особенно интересовались российскими предприятиями атомной сферы, фармацевтическими компаниями, инфраструктурными объектами, субъектами естественных монополий и недропользователями. Однако на фоне политической и макроэкономической нестабильности

другие сферы экономики зарубежных инвесторов не привлекают.

Пока российская экономика является областью приложения по преимуществу краткосрочных инвестиций. Деньги приходят на фондовый рынок и быстро уходят с него. Их присутствие является положительным фактором, но стабильный рост экономики во многом зависит от долгосрочного вложения средств в различные отрасли. Размеры и сроки привлечения иностранного капитала во многом зависят от инвестиционных рисков и факторов, оказывающих негативное влияние на развитие инвестиционного климата в стране. К основным такого рода рискам можно отнести кризисные явления в мировой экономике и, как следствие, в экономике России, а также международные политические разногласия, обусловленные стремлением политической элиты США сохранить глобальное лидерство в противовес растущему влиянию Китая и процессу евразийской экономической интеграции [2, с. 258].

Можно выделить следующие основные риски и факторы, препятствующие активному притоку и эффективному использованию иностранного капитала в РФ.

1. В настоящее время отсутствует системный подход к оценке износа основных фондов, восстановлению материально-технической базы. В 2017 г. на восстановление материально-технической базы планируется вложить 4 трлн руб., при этом данные средства необходимы только для ее поддержания в сложившемся состоянии. Согласно данным Росстата, процент износа основных фондов в промышленности в 2016 г. составлял от 47 до 55% [составлено по: 5].

2. Вклад наукоемкого производства России в мировую экономику оценивается в размере около 0,3%, что свидетельствует о нерациональном использовании инвестиций. По данным Росстата, показатели инновационной активности предприятий промышленности в России являются низкими. Так, удельный вес организаций, осуществлявших технологические инновации, в общем числе организаций промышленности в 2016 г. в среднем составил 9,3%. Удельный вес инновационных товаров, работ, услуг в общем объеме товаров, выполненных работ, услуг организаций в 2016 г. в среднем составил 5,8% [9].

3. Отсутствие заинтересованности в инновациях и проведении научно-исследовательских и опытно-конструкторских работ (НИОКР) в России обусловлена низкой конкурентоспособностью продукции как внутри страны, так и на мировом рынке, высокой стоимостью заемных средств, отсутствием налоговых преференций. В целом слабое развитие промышленности и инновационных технологий создает угрозу экономической безопасности страны путем снижения конкурентоспособности российской промышленной продукции, ослабления экономического роста и препятствует притоку иностранного капитала в экономику страны.

4. Применение зарубежными странами против Российской Федерации экономических санкций и введение наших ответных мер значительно ухудшили инвестиционную активность иностранных инвесторов.

5. Проблемы в области государственного управления, бюрократия также не способствуют улучшению инвестиционного климата. Сюда же следует отнести и несовершенство российского инвестиционного законодательства.

6. Также не способствуют привлечению иностранных инвестиций высокая степень коррупции в сфере управления экономикой, нецелевое использование государственных ресурсов, вывоз капитала из страны. Международной неправительственной организацией Transparency International рассчитан индекс восприятия коррупции, который измеряет общую степень коррумпированности государственной власти. Самой некоррумпированной страной за период 2013-2015 гг. признана Дания, а в 2016 г. Дания и Новая Зеландия разделили первое место. Россия в 2016 г. заняла 131-е место по уровню коррумпированности страны, средний балл индекса восприятия коррупции составил 29, что на четыре балла больше по сравнению со странами Африки [10].

В настоящее время основным направлением развития инвестиционных отношений России и стран дальнего зарубежья является переориентация инвестиционного сотрудничества от стран ЕС на страны Азиатско-Тихоокеанского региона (АТР). Сегодня объем прямых инвестиций из стран

АТР составляет около 10 млрд долл. Россия — совместно с рядом государств, таких как Китай, Япония и др. — активно создает инвестиционные фонды.

Общий объем инвестиций Китая в экономику России с 2006-2016 гг. составил около 26 млрд долл. Основной приток финансовых вложений обеспечивают приграничные к России территории Северо-Востока КНР, в основном провинция Хэйлуцзян, через которую проходит 40% всех инвестиций. При этом для увеличения объемов внешней торговли между странами существенно не хватает современных пограничных переходов. В настоящее время работы по строительству железнодорожного мостового перехода через Амур в районе Нижнеленинское (ЕАО) — Тунцзян (КНР) протяженностью 2,2 км пока ведутся на территории КНР.

Привлечение иностранных инвестиций на Дальнем Востоке осуществляется, в частности, с помощью территорий опережающего развития (ТОР). В 2016 г. в этом регионе действовали 15 ТОР. На данных территориях действует преференциальный налоговый режим: налог на прибыль организаций заморожен на десять лет, вчетверо снижены социальные платежи и обнулен налог на имущество организаций. Привлечению иностранных партнеров должен способствовать и облегченный визовый и таможенный режим. Создаются системы инфраструктурной и административной поддержки [3, с. 240].

Среди заключенных в настоящее время между Россией и Китаем договоров преобладают договора, предусматривающие совместные проекты в топливно-энергетической отрасли. В настоящее время в перечне инвестиционных российско-китайских проектов насчитывается 58 позиций, причем половина из них в стадии реализации.

В 2012 г. был организован Российско-китайский инвестиционный фонд, учредителями которого стали подконтрольные своим государствам Российский фонд прямых инвестиций и Китайская инвестиционная корпорация. Предполагается более 70% капитала Российско-китайского инвестиционного фонда инвестировать в проекты на территории России и других стран СНГ, а остальные средства — в китайские проекты с участием российского бизнеса. Со временем вклады российского и китайского партнеров должны составить по 1 млрд долл., еще почти столько же планируется привлечь от внешних инвесторов.

Несмотря на успехи, в российско-китайских торгово-экономических отношениях сохраняются серьезные дисбалансы, главными из которых являются незначительная доля России во внешней торговле Китая и сырьевой характер российского экспорта в Китай.

Помимо стран Тихоокеанского региона интерес к инвестиционному сотрудничеству с Россией проявляют Арабские Эмираты.

Объектом интересов арабских партнеров является сельское хозяйство. Представители Дубая видят в российской агропромышленности большой

нереализованный потенциал и хотят принять участие в капитализации этой отрасли сейчас, чтобы обеспечить собственную продовольственную безопасность в будущем. Они стремятся развить тесные партнерские отношения, пока момент для сближения не упущен.

Фонд Mubadala из Абу-Даби имеет все шансы стать партнером России в проекте по разработке двух крупных месторождений нефти в Западной Сибири — Эргинского и Назымского. Фонд готов вложить в проект более 7 млрд долл. Согласно проекту, добытую нефть Абу-Даби будет перерабатывать на российских НПЗ. При этом право распоряжаться активами остается за российской стороной.

Подводя итоги исследования, следует отметить, что потенциальные достоинства нашей экономики можно конвертировать в реальные только одним способом: обеспечить иностранным инвесторам гарантии, в которые они поверят. Основой привлечения прямых иностранных инвестиций в страну должны стать совершенствование правовых условий ведения хозяйственной деятельности на территории России иностранными инвесторами, своевременное обновление и уточнение соответствующих текстов федеральных законов и нормативных актов к ним, а также создание возможностей для развития бизнеса в стране, комфортных условий для сотрудников, развитой инфраструктуры, обеспечение поддержки местных органов власти, прозрачности и деверсифицированность экономики в целом [6; 8].

Зарубежные партнеры должны быть уверены в том, что экономика России стабильна. Улучшение инвестиционной привлекательности страны во многом зависит от создания целостной, работоспособной и прозрачной системы функционирования государства.

1. Алимова И.О. Особенности привлечения иностранных инвестиций в современную экономику России // Экономика и управление: Проблемы, решения. 2015. № 3. С. 118-121.

2. Глаголев С.Н. Проблемы иностранных инвестиций в России в условиях экономических санкций. Белгород: Изд-во БГТУ, 2014. 258 с.

3. Латкин А.П. Российский Дальний Восток: Предпосылки и условия привлечения иностранных инвестиций. Владивосток: ВГУЭС, 2015. 240 с.

4. Селезнев А. Об особенностях и содержании политики привлечения прямых иностранных инвестиций // Экономист. 2015. № 8. С. 3-11.

5. Федеральная служба государственной статистики РФ [Электронный ресурс]. URL: http://www.gks.ru (Дата обращения: 20.01.2017.)

6. Федеральный закон от 09.07.1999 № 160-ФЗ «Об иностранных инвестициях в Российской Федерации» // СПС «КонсультантПлюс». URL: http://www.consultant.ru/document/cons_ doc_LAW_16283/ (Дата обращения: 20.01.2017.)

7. Федеральный закон от 19.12.2016 № 415-ФЗ «О федеральном бюджете на 2017 год и на плановый период 2018 и 2019 годов» // СПС «Консультант плюс». URL: http://www.con-sultant.ru/document/cons_doc_LAW_209150/ (Дата обращения: 20.01.2017.)

8. Федеральный закон от 29.04.2008 № 57-ФЗ «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства» // СПС «КонсультантПлюс». URL: http://www. consultant.ru/document/cons_doc_LAW_76660 (Дата обращения: 20.01.2017.)

9. Юнусов Л.А. Прямые иностранные инвестиции в условиях глобализации мировой экономики // https://www.google.ru/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&ved=0ahUK EwiB-vKH2t3TAhULFCwKHSsuBvUQFggmMAA&url=http%3A%2F%2Foldvak.ed.gov.ru%2F common%2Fimg%2Fuploaded%2Ffiles%2Fvak%2Fannouncements%2Feconomich%2F2009%2F06-07%2FUnusovLA.doc&usg=AFQjCNFYcpoYNyT2XawcaeGwjxkWcn0IBQ&cad=rjt (Дата обращения: 20.01.2017.)

10. Transparency International [Электронный ресурс]. URL: http://www.transparency.org/ news/feature/corruption_perceptions_index_2016 (Дата обращения: 20.01.2017.)

11. UNCTAD. World Investment Report Overview. New York; Geneva, 2016. 48 p.

Alimova I.O. Osobennosti privlechenija inostrannyh investicij v sovremennuju jekonomiku Rossii // Jekonomika i upravlenie: Problemy, reshenija. 2015. N 3. P. 118-121.

Federal’naja sluzhba gosudarstvennoj statistiki RF [Jelektronnyj resurs]. URL: http://www. gks.ru (Data obrashhenija: 20.01.2017.)

Federal’nyj zakon ot 09.07.1999 № 160-FZ «Ob inostrannyh investicijah v Rossijskoj Federa-cii» // SPS «Konsul’tantPljus». URL: http://www.consultant.ru/document/cons_doc_LAW_16283/ (Data obrashhenija: 20.01.2017.)

Federal’nyj zakon ot 19.12.2016 № 415-FZ «O federal’nom bjudzhete na 2017 god i na planovyj period 2018 i 2019 godov» // SPS «Konsul’tant pljus». URL: http://www.consultant.ru/document/ cons_doc_LAW_209150/ (Data obrashhenija: 20.01.2017.)

Federal’nyj zakon ot 29.04.2008 № 57-FZ «O porjadke osushhestvlenija inostrannyh investicij v hozjajstvennye obshhestva, imejushhie strategicheskoe znachenie dlja obespechenija oborony strany i bezopasnosti gosudarstva» // SPS «Konsul’tantPljus». URL: http://www.consultant.ru/document/ cons_doc_LAW_76660 (Data obrashhenija: 20.01.2017.)

Glagolev S.N. Problemy inostrannyh investicij v Rossii v uslovijah jekonomicheskih sankcij. Belgorod: Izd-vo BGTU, 2014. 258 p.

Junusov L.A. Prjamye inostrannye investicii v uslovijah globalizacii mirovoj jekonomiki // https://www.google.ru/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&ved=0ahUKEwiB-vKH2t3 TAhULFCwKHSsuBvUQFggmMAA&url=http%3A%2F%2Foldvak.ed.gov.ru%2Fcommon%2 Fimg%2Fuploaded%2Ffiles%2Fvak%2Fannouncements%2Feconomich%2F2009%2F06-07%2F UnusovLA.doc&usg=AFQjCNFYcpoYNyT2XawcaeGwjxkWcn0IBQ&cad=rjt (Data obrashhenija: 20.01.2017.)

Latkin A.P. Rossijskij Dal’nij Vostok: Predposylki i uslovija privlechenija inostrannyh investicij. Vladivostok: VGUJeS, 2015. 240 p.

Seleznev A. Ob osobennostjah i soderzhanii politiki privlechenija prjamyh inostrannyh investi-cij // Jekonomist. 2015. N 8. P. 3-11.

Объем инвестиций в Россию в 2016 году вырос в 5,5 раз

В 2016 году инвестиции в Россию текли широкой рекой. По предварительным данным Emerging Portfolio Fund Research (EPFR) Global, организации, которая следит за потоками денег в инвестиционные фонды, а также из них и распределением средств, рост зафиксирован аж 5-кратный. Однако перспективы, даже если они и неплохие, могут быть омрачены целым рядом негативных факторов.

© Яков Филимонов / Фотобанк Лори

Если говорить о конкретных цифрах, то инвестиционный поток достиг 1,14 миллиарда долларов в 2016 году против 208 миллионов долларов в 2015-м. Оговоримся сразу, все это благолепие с точки зрения динамики касается ориентированных на российские активы фондов. При этом, например, приток средств в фонды акций Российской Федерации по итогам четвертого квартала 2016 года составил 1,61 миллиарда долларов.

Причины такого интереса к российским активам, считают в агентстве, в принципе лежат на поверхности. «Инвесторы пересчитывают прогнозы на 2017 год с учетом ожиданий снижения ключевой ставки, роста цен на сырьевые товары и постепенной отмены санкций США и Евросоюза», — поясняет агентство.

Что до позитивных новостей, которые могут говорить о хороших инвестиционных перспективах России в 2017 году, то стоит отметить одну — от агентства Bloomberg. Оно в самом начале года включило Россию в список из семи государств с развивающейся экономикой, которые в течение 2017 года будут являться наиболее привлекательными для инвесторов. В перечне также оказались ЮАР, Мексика, Бразилия, Чили, Индия и Индонезия. Агентство отметило, что рубль в наступившем году станет главной ставкой для инвесторов, которые занимают в валютах государств с низкой процентной ставкой и покупают высокодоходные бумаги.

Возврат от инвестиций в рубль по стратегии carry trade в 2017 году составит 26 процентов по прогнозу швейцарского банка UBS Group AG. Это, кстати, самый лучший результат среди рынков Европы, Ближнего Востока и Африки.

Между тем в среду 11 января премьер-министр РФ Дмитрий Медведев провел заседание правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ. Напомним, что этой теме уделяется постоянное внимание — при этом на заседании комиссии, которое прошло в октябре 2016 года, глава кабинета министров констатировал, что иностранные инвесторы сохраняют интерес к России. И называл «хорошим политическим сигналом» тот факт, что к консультативному совету по иностранным инвестициям при российском правительстве в 2016 году присоединился ряд компаний из Европы и Азиатско-Тихоокеанского региона.

На последнем, кстати, тридцатом заседании глава правительства отметил, что «статистика также говорит о том, что есть позитивные сдвиги, хотя общая сумма пока далека от показателей более благополучного 2014 года. На докризисные показатели мы ещё пока не вышли, тем не менее, есть неплохие результаты».

Действительно, в бочке инвестиционного меда есть и ложка дегтя. Или даже несколько ведер, если представить возможный негативный эффект.

В этом качестве вполне способен выступить законопроект о санкциях в отношении России за якобы имевшее место вмешательство в президентскую кампанию. Он был внесен в сенат США 10 января. Документ предусматривает санкции против юридических и физических лиц, которые инвестируют в российскую добычу углеводородов более 20 миллионов долларов, включая поставку товаров и услуг, а также технологий. Более того, инвесторы, которые в течение года направят в строительство Россией трубопроводов более пяти миллионов долларов, также попадают под действие санкций.

Пресс-секретарь президента России Владимира Путина уже выразил официальную точку зрения на возможное принятие этого документа. Конечно, по его оценке «определенные негативные последствия и для нашей страны» безусловно возможны. Однако с другой стороны, подчеркнул он, «нет никакого сомнения, что сама система, сам сектор этой экономики — он найдет соответствующие компенсационные меры для того, чтобы минимизировать какой-либо возможный ущерб от таких действий, если это будет реализовано».

Никакой опасности вообще нет, заявил деловому журналу «Инвест-Форсайт» ведущий эксперт Союза нефтегазопромышленников Рустам Танкаев. «Финансовые санкции против нефтегазового комплекса России — самые нелепые из всех, которые можно придумать. После продажи 19,5-процентного пакета акций «Роснефти» наша страна вошла в тройку самых привлекательных с точки зрения вложений средств в ТЭК стран. И административными методами эту инициативу не убрать», — уверен он, добавив, что уже созданы необходимые финансовые инструменты, которые без проблем помогут преодолеть любые финансовые санкции, связанные с инвестициями.

И дальнейшие перспективы, по крайней мере, в сфере инвестиций в российский ТЭК, как показывает даже не экспертная оценка, а научная, весьма радужные.

«80 миллиардов тонн нефтяного эквивалента — на горизонте ближайших 20-25 лет именно этот объем будет открыт к добыче именно в России, при этом все извлекаемые запасы на настоящий момент — 300 миллиардов тонн. Сами понимаете, мимо такого куска нефтяного пирога с точки зрения инвестиций в его разработку и добычу не пройдет ни один сколь-нибудь думающий иностранный бизнес», — резюмирует эксперт.

Автор: Валентин Искитимов

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Наши телеграм-каналы:

Стартапы и технологии

Новые бизнес-тренды

Итог инвестиций в 2016 году

Подведем итоги 2016 года. Год оказался успешным для нашего основного портфеля, который показал результаты на уровне рынка. Среднегодовые результаты за 11 лет намного превышают при этом рыночные.

С января 2016 года мы публично открыли состав нашего инвестиционного портфеля. Посмотрите эту запись здесь. Портфель ведется с 2006 года, в разные периоды времени в него были инвестированы разные суммы денег. Стратегия подходит для умеренных долгосрочных инвесторов, которым подойдет доходность на уровне инфляция + 5-10%. Наш портфель за 11 лет показывает среднегодовую доходность на уровне 19,3%. Вы сами можете инвестировать подобным образом, если купите активы в 2017 году в целевой пропорции. Состав портфеля на 2017 год можно посмотреть здесь. Только должно быть понимание, что доходность не гарантирована. Даже по нашей истории можно посмотреть, что доходность за год варьируется от -26,67% до + 78,71%.

Советую инвестировать хотя бы на три года и в рамках личного финансового плана. Плюс таких инвестиций в том, что не нужно следить постоянно за рынком и новостями. Один раз в году купили и забыли на 12 месяцев. Можно для своего успокоения и интереса подводить ежемесячные итоги разве что.

Итоги инвестиций

1. Вавилон Рус +26,3% с учетом дивидендов. Индекс ММВБ за этот же период +26,7%. Период с 30 декабря 2015 по 30 декабря 2016.

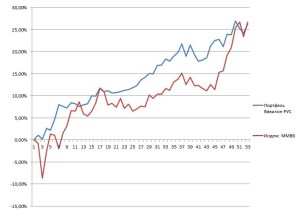

Портфель в итоге чуть-чуть уступил рынку, вот так он вел себя в течение года:

Портфель Вавилон Рус и индекс ММВБ в 2016 году

В портфеле в 2016 году была весомая доля золота в 35%. В конце года золото просело, что сказалось на итогах. Мы можем видеть, что движения портфеля более плавные по сравнению с индексом ММВБ. Такое поведение задается разным классом активов в составе портфеля. На долгосрочных интервалах времени плавная доходность опережает резкие колебания. Я люблю приводить в пример такой кейс:

Спекулянт говорит, что зарабатывает в среднем около 30% в год. Начинаем разбираться в статистике. Оказывается, что за последние 2 года она заработал: в первый год + 73%, а во второй год -22%. По “его понятиям” в среднем он зарабатывает около 25-30% в год.

Мы сказали, что наша стратегия зарабатывала 18% ежегодно за такое же время. На это высказывание спекулянт ответил смешком и назвал нас дилетантами. Затем мы посчитали финансовый итог за два года:

Стратегия спекулянта: 1,73*0,78=1,3494

Стратегия разумного инвестора: 1,18*1,18=1,3924

Стратегия разумного инвестирования показала результат на 4% лучше в абсолютном выражении, чем стратегия спекулянта. Спекулянт несколько раз пересчитывал на калькуляторе итоги портфелей. Ушел в недоумении.

При долгосрочном инвестировании доходность спекулянта скорее всего ещё снизится. В перспективе такие различия приведут к тому, что портфель Разумного Инвестора будет в несколько раз лучше, чем портфель Спекулянта.

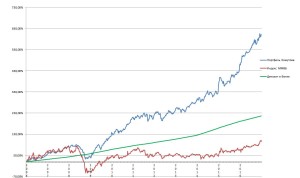

Теперь посмотрим, как этот кейс раскрывается на реальных данных за 11 лет:

Портфель на фондовой бирже, индекс ММВБ и депозиты за 11 лет

В этом году мы проиграли рынку 0,4%, но посмотрите на долгосрочные результаты. Явное преимущество разумного подхода по сравнению с инвестированием в один класс активов.

Акции: МосБиржа (6,4%), Транснефть ап (7%), ММК (6,1%), Северсталь (6,4%), Аэрофлот (6,4%), Сургут пр (6,4%), Сбербанк ао (6,4%);

Золото (35%): FinEx Gold ETF;

Облигации (19,9%): FinEx FXRB ETF.

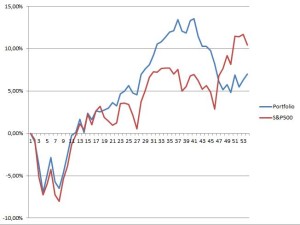

2. Vavilon Globe +7% с учетом дивидендов. Индекс S&P 500 +10,45% за этот же период. Период с 22-23 декабря 2015 (портфель формировался в эти даты) по 30 декабря 2016.

Портфель уступил рынку 3% за счет своей сбалансированности. Следует добавить, что это мои тесты зарубежных инвестиций. Они пока только расчетные. Возможно, в будущем я склонюсь к тому, что имеет смысл на международных площадках строить портфель преимущественно из ETF.

Вот так вел себя портфель в течение года:

Вавилон Globe в течение 2016 года

В конце года просели облигации и золото, что привело в итоге к снижению доходности.

Состав портфеля Vavilon Globe на 2016 год:

Облигации (доля 12,01%): ETF HYD

Золото (доля 12,01%): ETF IAU

Недвижимость (доля 12,01): ETF VNQ.

В конце года я заменил 5 акций в портфеле и незначительно поменял соотношение активов. Состав портфеля на 2017 год можно посмотреть по ссылке.

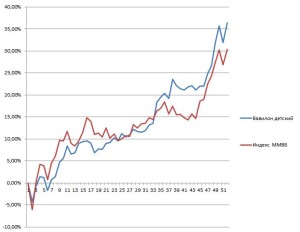

3. Вавилон детский +36,38% с учетом дивидендов. Индекс ММВБ +30,36% за этот же период. Период с 11 января 2016 по 30 декабря 2016.

Абсолютный лидер по доходности портфель, в котором я подбираю состав активов, а моя дочь случайным образом ежеквартально выбирает акции для инвестиций. У этого портфеля в данный момент самая агрессивная стратегия, что означает потенциально самую высокую доходность, но и большой риск. Постепенно риск будем снижать, включая все больше консервативных инструментов. Финансовый эксперимент будет вестись 25 лет. О целях эксперимента можно почитать здесь.

Вот так себя вел портфель в течение года:

Первый год финансового эксперимента на графике

У Дарьи Александровны минимум золота, инвестирует случайным образом в лидеров рынка. Портфель достаточно волатильный на данном этапе, но тем не менее и надежен. В него можно смело инвестировать деньги, если ваша цель находится на 25-30-летнем промежутке.

Состав портфеля на конец 2016 года был таким:

Сбербанк ао: 12,71%

В январе мы исключим из него Северсталь, которая не оправдала себя и сработала хуже рынка. В новом видео мы выберем акцию, которая заменит ее.

Рад подарить вам пожизненную скидку 20% на торговые комиссии на бирже Binance (можно покупать криптовалюту с пластиковых карт):

Источник https://cyberleninka.ru/article/n/pryamye-inostrannye-investitsii-v-realnom-sektore-ekonomiki-rossii-itogi-2016-goda

Источник https://www.if24.ru/obem-investitsij-v-rossiyu-v-2016-godu-vyros-v-5-5-raz/

Источник https://www.finvavilon.ru/itogi2016/