Содержание

Где взять кредит для бизнеса без залога и поручителей

Традиционно бизнес-кредитование ставит одним из условий залог недвижимости и другого ликвидного имущества. Другой вариант – поручительство, когда возврат средств гарантирует третье лицо. В этом случае банк избавляет себя от риска финансовых потерь, если заемщик не сможет погасить долг. Но есть программы, в рамках которых предприниматели могут получить деньги на открытие и развитие бизнеса без залога и поручительства. Т. к. выдача кредитов без обеспечения несет для банков определенные риски, к заемщику предъявляются строгие требования. Рассмотрим особенности кредитования малого бизнеса без залога и поручителей. Подробнее остановимся на программах пяти банков, которые предлагают займы для ООО и ИП на выгодных условиях.

На какие цели предоставляется кредит

Займы без залога и поручительства могут получить малые предприятия, которые соответствуют критериям банка.

Обратите внимание! Чтобы получить кредит на открытие и развитие бизнеса без поручителей и залога, в договоре должны быть четко обозначены цели, на которые будут потрачены заемные деньги.

Предприниматели могут оформить заявку на кредит для решения следующих задач:

- обновление технологического оборудования компании;

- ремонт недвижимости, используемой для бизнеса;

- закрытие кассовых разрывов (например, чтобы избежать задержки в выплате заработной платы сотрудникам);

- развитие предпринимательства (открытие новых филиалов, освоение других направлений бизнеса, расширение торгового ассортимента и пр.);

- проведение рекламных и маркетинговых кампаний;

- закупка товаров для их последующей реализации.

Не в каждом банке кредиты выдаются на все эти цели. Заемщику при этом важно доказать, что полученная прибыль или иные источники дохода гарантируют возврат денег с процентами.

Так как кредит оформляется целевой, в договоре будет указано, на что выдаются средства предпринимателю. Заемщик, в свою очередь, должен документально отчитаться о том, каким образом были потрачены деньги.

Требования к бизнесу

У каждой финансовой организации свои критерии для клиентов-предпринимателей. Приведем наиболее распространенный перечень требований, которым должны соответствовать ООО и ИП:

- компания зарегистрировано минимум 12 месяцев на момент подачи заявки;

- у юридического лица нет непогашенных долгов по другим кредитам (также желательно, чтобы в прошлом у нее не было просрочек);

- в штате предприятия – не менее ста человек;

- у компании нет проблем с ФНС (в том числе подозрительных операций, долгов по налогам и пр.);

- предприятие получает прибыль, достаточную для выплаты займа – с учетом размера ежемесячного взноса;

- компания не имеет задолженности по заработной плате перед своими сотрудниками;

- фирма имеет договора с другими предприятиями, проекты соглашений и может подтвердить свою реальную финансовую деятельность.

Взять кредит без поручителей и залога могут те компании, которые четко обозначают цель получения денег и докажут свою платежеспособность.

Необходимые документы

В случае положительного ответа по заявке клиент должен будет собрать необходимые документы (их перечень лучше согласовать с менеджером банка). Традиционно в пакет бумаг, которые нужны для оформления кредита для бизнеса входят

- устав и свидетельство о регистрации компании,

- ИНН и ОГРН,

- паспорт заявителя,

- финансовая отчетность перед ФНС,

- справка об отсутствии задолженности по заработной плате перед сотрудниками.

Это минимальный список бумаг для оформления кредита. У каждого банка он может быть своим. Ознакомиться с перечнем необходимых документов вы можете на странице с описанием займа (или согласовать его с менеджером банка по телефону).

Дополнительно могут потребоваться следующие бумаги:

- лицензия (патент), подтверждающая право бизнес-деятельности;

- документы о вводе в должность директора и главного бухгалтера;

- справка о присвоении кодов в соответствии с действующими классификаторами.

Также банки нередко запрашивают сведения о собственниках компании (ЕГРЮЛ/ЕГРИП, адреса, телефоны). Если речь идет об ИП, может потребоваться карточка с образцами подписей и печатей руководства.

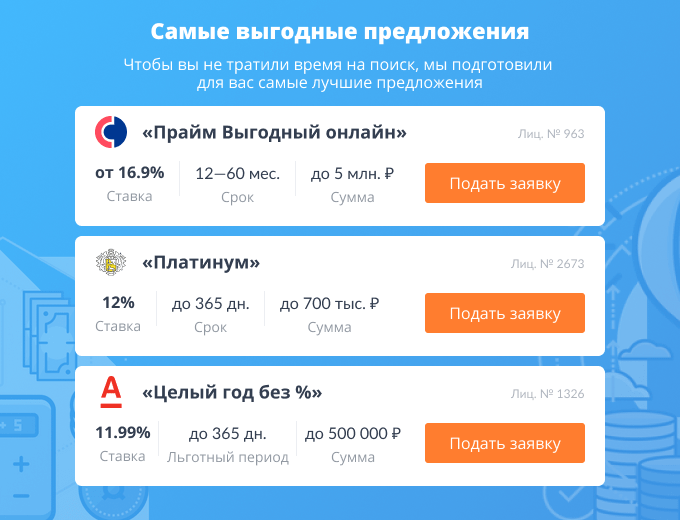

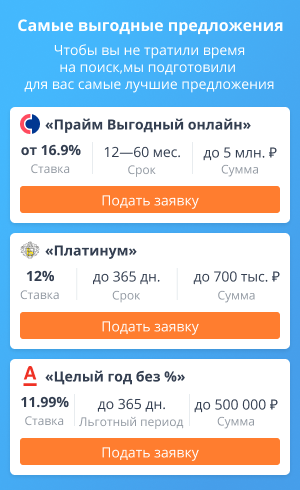

Топ−5 банков

Чтобы выбрать подходящую программу, важно проверить, соответствует ли предприятие требованиям финучреждения, а цель кредитования – условиям банка. Для этого перейдите на страницу с описанием интересующего вас займа на финансовом портале Выберу.ру.

Рассмотрим программы пяти банков, которые предлагают наиболее выгодные кредиты для бизнеса.

- Сбербанк. Всего действует 10 программ для ООО и ИП. Четыре из них предполагают кредитование без залога:

- «Экспресс-Овердрафт». Программа предусматривает выдачу кредита на сумму до 2,5 млн руб. заемных денег сроком на 1 год. Процентная ставка – 14,5%. Если клиент – ИП, залог и поручительство не требуются, если ООО – поручителем выступает владелец компании;

- «Бизнес-Овердрафт». Лимит кредитования – до 17 млн руб. Срок погашения также составляет 1 год. Процентная ставка при этом ниже – 12%;

- «Доверие». Программа рассчитана на развитие бизнеса и предполагает заем до 3 млн руб. на срок до 3 лет. Ставка составляет 15,5% годовых. При этом программа хотя и не предполагает залога, необходимо участие поручителя. Для ИП им может стать физлицо, для ООО – собственник предприятия;

- «Бизнес-Доверие». Основные условия такие же, как у предыдущей программы, но при этом деньги можно взять на любые цели.

- Тинькофф. Предлагает три программы для предпринимателей. Процентная ставка – нефиксированная и зависит от срока кредитования.

- «Увеличение оборотных средств». В долг заемщик может взять до 1 млн руб. на срок до полугода. Ставка – от 12 до 36% годовых (зависит от периода погашения, чем он дольше – тем больше переплата);

- «На любые цели». Заемщик может получить до 2 млн руб. на срок до 3 лет. Минимальная ставка 12%. Два главных плюса программы: пересчет процентов при досрочном закрытии долга и нецелевой характер кредитования;

- «Закрытие кассового разрыва». Происходит овердрафт на сумму до 400 тыс. руб. Ставка определяется для каждого клиента индивидуально.

- ВТБ. Также предлагает три выгодные программы для предпринимателей:

- «Овердрафт». Программа предполагает до 150 млн руб. Лимит зависит от объема оборотом компании по расчетным счетам – 50% от суммы. Срок кредитования – до 2 лет. Процентная ставка – 11,5% годовых;

Важно! Средства по программе поступают в течение 60 дней.

- «Экспресс-кредитование». Предприниматель может взять сумму до 5 млн руб. на срок до 5 лет. Процентная ставка – 13−16% годовых. Минус программы – необходимо поручительство. Плюс программы – быстрое рассмотрение заявки;

- Кредит для участия в электронном аукционе. Предусматривает до 35 млн руб. на срок до 1 года. Процентная ставка – 12% годовых.

- Альфа-Банк. Предлагает две программы кредитования малого бизнеса без залога:

- «Экспресс-овердрафт». Клиент может получить до 40 млн руб. на срок до 3 лет. Процентная ставка определяется индивидуально;

- «Займы для частных инвесторов». Средства выделяются через инвестиционное общество «Альфа-Поток». Бизнесмен может получить до 5 млн руб. на срок до 6 месяцев. Процент переплаты также рассчитывается в индивидуальном порядке.

- Модульбанк. Предлагает три программы для предпринимателей:

- «На закупку товаров». Предоставляет до 2 млн руб. на срок до 2 лет. Процентная ставка – 14% годовых;

- «Под обороты кассы». Возможно оформление кредита на сумму до 500 руб. на срок до 2лет. Плюс программы – выгодная ставка – всего 1% годовых;

- «Овердрафт». Предусматривает перевод до 2 млн рулей. Процентная ставка варьируется от 19 до 21%. Срок кредитования устанавливается индивидуально.

Вы можете найти и другие выгодные программы для предпринимателей.

Заключение

Условия в каждом банке отличаются как по целям кредитования, так и по сумме и сроку погашения займа. Процентная ставка может быть фиксированной или индивидуальной для каждого заемщика.

Обратите внимание! Кредитно-финансовые организации разработали уже ставший традиционным порядок выдачи денег. Сотрудники финансового учреждения проверяют корректность информации в бумажной или электронной заявке, делают запрос в БКИ на предмет просрочек у заемщика.

Если у клиента хорошая кредитная история и в анкете указаны достоверные сведения, вероятность одобрения заявки будет высокой.

Получить крупную сумму без залога предприниматель может в рамках целевого займа. При этом если средства предоставляются по овердрафту, они переводятся по безналичному расчету и расходуются на те цели, которые указаны в заявке.

Не стоит также рассчитывать на то, что банк смягчит требования к заемщику. Исключение может быть сделано только для тех организаций, которые не один год сотрудничают с финансовой организацией и погашают займы в соответствии с графиком.

Обратите внимание! В каждом банке свой регламент проверки предоставленной информации и кредитной истории клиента.

Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу.

Кредиты для бизнеса

Кредиты для бизнеса в 2022 году от 1% — получите ссуду на открытие и развитие малого и среднего бизнеса. Изучите 195 предложений российских банков, посмотрите, где выгоднее получить кредит на бизнес и выберите подходящий вариант.

Поиск кредитов на бизнес в России

Сравнительная таблица кредитов малому бизнесу в России

- Сумма от 300 000 до 10 000 000

- Срок от 13 мес. до 36 мес.

- Возраст от 18 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 500 000 до 150 000 000

- Срок от 12 мес. до 120 мес.

- Возраст от 22 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 500 000 до 60 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 22 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 10 000 до 10 000 000

- Срок от 13 мес. до 60 мес.

- Возраст от 25 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 100 000 до 1 000 000 000

- Срок от 1 мес. до 84 мес.

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 1 мес. до 36 мес.

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 12 мес. до 120 мес.

- Время рассмотрения до 120 часов

- Сумма от 50 000

- Срок от 1 мес. до 24 мес.

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 6 мес. до 180 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 1 000 000 до 60 000 000

- Срок от 6 мес. до 96 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000 до 200 000 000

- Срок от 6 мес. до 96 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 6 мес. до 96 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 6 мес. до 180 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 500 000 до 20 000 000

- Срок от 6 мес. до 120 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 1 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 1 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 250 000 до 200 000 000

- Срок от 1 мес.

- Возраст от 21 лет

- Время рассмотрения до 120 часов

- Сумма от 50 000 до 200 000 000

- Срок от 3 мес. до 60 мес.

- Время рассмотрения до 120 часов

- Сумма от 3 000 000 до 2 000 000 000

- Срок от 1 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 48 часов

- Сумма от 50 000 до 200 000 000

- Срок от 6 мес. до 120 мес.

- Время рассмотрения до 120 часов

- Сумма от 500 000 до 2 000 000 000

- Срок от 1 мес. до 120 мес.

- Возраст от 21 лет

- Время рассмотрения до 120 часов

- Сумма от 50 000 до 50 000 000

- Срок от 6 мес. до 24 мес.

- Время рассмотрения до 120 часов

- Сумма от 100 000

- Срок от 1 мес. до 180 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 100 000 до 2 000 000 000

- Срок от 1 мес. до 144 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 500 000

- Срок от 6 мес.

- Время рассмотрения до 72 часов

- Сумма от 1 000 000

- Срок от 12 мес. до 60 мес.

- Время рассмотрения до 72 часов

- Сумма от 100 000 до 300 000 000

- Срок от 12 мес. до 360 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 500 000 до 100 000 000

- Срок от 12 мес. до 120 мес.

- Время рассмотрения до 48 часов

- Сумма от 500 000 до 50 000 000

- Срок от 12 мес. до 180 мес.

- Время рассмотрения до 48 часов

- Сумма от 300 000 до 50 000 000

- Срок от 12 мес. до 180 мес.

- Возраст от 18 лет до 75 лет

- Время рассмотрения до 48 часов

- Сумма от 4 500 000 до 166 000 000

- Срок от 12 мес. до 120 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 48 часов

- Сумма от 100 000 до 10 000 000

- Срок от 1 мес. до 24 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 48 часов

- Сумма от 4 500 000 до 177 000 000

- Срок от 12 мес. до 120 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 48 часов

- Сумма от 4 500 000 до 177 000 000

- Срок от 4 мес. до 36 мес.

- Время рассмотрения до 48 часов

- Сумма от 200 000 до 15 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 200 000 до 15 000 000

- Срок от 12 мес. до 120 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 200 000

- Срок от 1 мес. до 120 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 72 часов

- Сумма от 200 000

- Срок от 1 мес. до 36 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 72 часов

- Сумма от 1 000 000 до 200 000 000

- Срок от 12 мес. до 120 мес.

- Время рассмотрения до 72 часов

- Сумма от 1 000 000 до 50 000 000

- Срок от 12 мес. до 60 мес.

- Время рассмотрения до 72 часов

- Сумма от 100 000 до 5 000 000

- Срок от 1 мес. до 36 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 100 000

- Срок от 1 мес. до 180 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 2 500 000 до 200 000 000

- Срок от 1 мес. до 120 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 50 000 до 34 000 000

- Срок от 12 мес. до 36 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 100 000

- Срок от 1 мес. до 180 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 48 часов

- Сумма от 500 000 до 100 000 000

- Срок от 1 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 3 000 000 до 100 000 000

- Срок от 1 мес. до 120 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 100 000 000

- Срок от 1 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 100 000 000

- Срок от 1 мес. до 24 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 33 000 000

- Срок от 3 мес. до 26 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 100 000 до 200 000 000

- Срок от 1 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 200 000 до 20 000 000

- Срок от 6 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 200 000 до 5 000 000

- Срок от 6 мес. до 36 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 120 часов

- Сумма от 500 000 до 100 000 000

- Срок от 1 мес. до 24 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 100 000 до 10 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 100 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 300 000 до 7 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 300 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Сумма от 1 000 000 до 50 000 000

- Срок от 12 мес. до 60 мес.

- Время рассмотрения до 72 часов

- Сумма от 1 000 000 до 10 000 000

- Срок от 12 мес. до 24 мес.

- Время рассмотрения до 72 часов

- Сумма от 500 000 до 50 000 000

- Срок от 12 мес. до 84 мес.

- Время рассмотрения до 72 часов

- Сумма от 1 000 000

- Срок от 6 мес. до 60 мес.

- Время рассмотрения до 72 часов

Отзывы о кредитах для бизнеса

Сбербанк — крупнейший из игроков и такой абсурд. Оформляли кредит под3%, с господдержкой. Сразу поставили условие: вы должны подключить допуслуги. спрашиваю зачем они мне? нам и так тяжело, общепит еле держится, зачем нам допрасходы? ответ — иначе мы вам его не дадим! Бред! Ладно, давайте зарпла. Читать далее

Решил заняться бизнесом небольшим и как всегда на старт не хватало денег, решил взять потребительский кредит 350 000 в Почта Банке. Даже не ожидал, что справки о доходах не потребуют, достаточно паспорта и снилса. Оформила все быстро девушка менеджер и дала советы и рекомендации, как и что платить и. Читать далее

Моя компания уже не новичок в госзакупках, и нужен было взять кредит, так как в первом банке изменили условия, и стало неудобно выплачивать. В sbi привлёк порядок погашения и сроки, я взял на 1,5 года. В итоге заработал на контракте, вернул, в будущем хочу у вас же брать средства.

В октябре 2020 г. подали запрос на кредитование на развитие бизнеса, с нами связался сотрудник Ц-ов Антон Александрович, назначили встречу в отделении Москва, ул. 2-я Владимирская дом 45.Ц-ов А. А. изначально нам озвучил условия которые нас устроили и мы потянем, уверяя нас что все будет успешно.Пос. Читать далее

Занимаюсь уже долгое время бизнесом. Порой нужны не малые суммы на дальнейшее развитие своего дела. Приходится идти на рискованные шаги (кредит под залог), но последнее время сотрудничаю с этим банком и нет у меня никаких проблем и забот. Банк стабилен и безопасен, ведь он уже на рынке больше 25 лет. Читать далее

Являюсь предпринимателем, свой бизнес начал только недавно и был удивлен, что многие банки мне отказали в кредите, хотя у меня идеальная БКИ. Кредит нужен был для моего бизнеса, но везде либо отказ или грабительские условия по займу. Здесь ко мне отнеслись по человечески, внимательно выслушали мою п. Читать далее

Все кредиты для малого и среднего бизнеса в банках России

Предпринимательская деятельность рано или поздно требует дополнительного финансирования извне. Поэтому многие банки России предлагают взять кредиты малому и среднему бизнесу на различных условиях. Чаще всего выгодные предложения требуют обеспечения, но есть и финансовые учреждения, выдающие кредиты без залога.

Какие кредиты для бизнеса выдают банки?

- .

Индивидуальные предприниматели могут получить два вида кредита — кредит на бизнес с нуля и на развитие существующей предпринимательской деятельности. Клиенту придется предоставить банку структурированный, детальный бизнес-план и технически-экономическую целесообразность проекта. Требуется авторитетный поручитель, залог. .

Такое кредитное предложение направлено на увеличение товарооборота компании, финансирования насущных потребностей бизнеса и преодоление финансовых разрывов при сезонном спросе или дефиците средств при необходимости оплаты счетов. Кредит требует залогового обеспечения. .

Инвестиционный кредит под бизнес доступен существующим компаниям, успешно работающим в представленной отрасли не менее 1-2 лет. Целью получения финансирования может быть модернизация производственных мощей, приобретение или ремонт транспорта, недвижимости, оборудования, внедрение новейших технологий. .

Такой кредитный продукт позволяет приобретать или реконструировать оборудование, спецтехнику, транспортные средства. .

Позволяет осуществлять платежи, превышающие сумму основного баланса при возникновении дефицита средств.

Условия кредитов для малого бизнеса

Для получения кредитов под бизнес следует собрать обширный пакет документов и иметь чистую кредитную историю. В большинстве случаев, получить одобрение банка можно только с залоговым обеспечением или предоставив солидного поручителя.

Как найти выгодный кредит для бизнеса

На нашем сайте собраны самые выгодные кредитные предложения. Помочь малому и среднему бизнесу готовы многие ведущие банки России — СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и многие другие. Получить кредит можно, отправив заявку в выбранное финансовое учреждение на нашем сайте.

Кредиты на открытие бизнеса

Условия кредитов на открытие бизнеса с нуля для ИП и ООО под процентные ставки от 5%. Сравнение предложений, расчет переплат калькулятором, онлайн-заявка на сайте.

Поиск кредитов на открытие бизнеса

Найдено 9 кредитов на открытие бизнеса

- ИП, ОАО, ООО и др.

- Без залога

- Единовременный кредит

- Док-ты по запросу банка

- ИП, ОАО, ООО и др.

- Без залога

- Кредит, кредитные линии

- Док-ты по запросу банка

- ИП, ОАО, ООО и др.

- Без залога

- Единовременный кредит

- Док-ты по запросу банка

- ИП, ОАО, ООО и др.

- Требуется залог

- Единовременный кредит

- Док-ты по запросу банка

- ИП, ООО

- Без залога

- Единовременный кредит

- Учредительн.+ 2 документа

- ИП, ОАО, ООО и др.

- ИП, малый бизнес

- Требуется залог

- Док-ты по запросу банка

- ИП, ООО

- ИП, малый бизнес

- Требуется залог

- Док-ты по запросу банка

- ИП, ООО

- ИП, малый, средний бизнес

- Без залога

- Док-ты по запросу банка

- ИП, ОАО, ООО и др.

- Без залога

- Единовременный кредит

Отзывы о кредитах для бизнеса

МосИнвестФинанс

Компания странная, по сути брокер. Кредит одобрили под залог, процент огромный, если плохая кредитная история, еще можно подумать обратиться, но хороших условий ожидать не стоит.

Газпромбанк

В жизни каждого человека бывают ситуации, когда нужно немедленно принять решение. Имею небольшой продуктовый магазин, а возле меня по соседству был цветочный бутик. Из-за плохих продаж они закрылись, и помещение выставили на продажу. Я давно мечтала о расширении, но, как и всегда финансовый вопрос стоял на первом месте. Найти деньги оказалось не простым заданием, попросила владельца помещения подождать. Думала что помогут знакомые, но даже не представляла что настолько стыдно просить в долг .

РНКБ

Не вводите в заблуждение! Нет никакого у Вас льготного кредитования для бизнеса! Вы не помогаете бизнесу! Ставка указана от 5%, по факту от 14,85%, и срок кредитования тоже совсем другой. Я являюсь клиентом банка как ИП, заполнив заявку на льготное кредитование субъектов малого предпринимательства, получила ответ от сотрудника банка: «Льготное кредитование уже закончилось». А информация о нем так и висит на сайте банка. ОБМАНЩИКИ! Исправьте информацию на сайте!

Газпромбанк

Моя компания обслуживается в Газпромбанке уже много лет. Никогда не было у меня таких ситуаций, чтобы с банком возникли недопонимания. Периодически привлекал кредитные средства и всегда вовремя отдавал. Вот и сейчас, возникла проблема, которую надо было решать, а с деньгами напряг. Из-за всей этой ситуации с COVID партнёры стали плохо рассчитываться за товар. Обратился в банк за помощью и, как всегда, получил своевременную поддержку. Спасибо банку!

МосИнвестФинанс

Время сейчас для малого бизнеса тяжелое, поэтому был необходим достаточно крупный кредит. Очень рад, что обратился в МосИнвестФинанс, где мне под залог квартиры быстро и без проблем выдали необходимую сумму. Кредит уже погасил, никаких трудностей и подводных камней не возникло.

Точка

4 года назад я открыла первый салон красоты. Теперь он вырос в небольшую сеть, не без участия профессионалов банка Точка. Они подсказывали мне нюансы работы с документами, решали налоговые вопросы и консультировали в бухгалтерских задачах. Я рекомендовала всем знакомым бизнесменам присмотреться к банку как к надежному партнеру. В прошлом году точка впервые подвела меня. Из-за неправильной консультации произошла ошибка, повлекшая убыток в несколько десятков тысяч рублей. Сейчас эмоции улеглись.

Развитие-Столица

Бизнесу нужен был толчок финансовый. Надо было срочно найти крупную сумму денег. Обратился в этот банк по совету своего друга, его фирма сотрудничает с банком уже 9 лет. Менеджеры грамотные вежливые. Проконсультировали, все обьяснили. Оформили кредит под залог квартиры. Процентная ставка нормальная, условия меня устроили. Им бы еще расширить спектр онлайн услуг

Банк ВТБ

В октябре 2020 г. подали запрос на кредитование на развитие бизнеса, с нами связался сотрудник Цветков Антон Александрович, назначили встречу в отделении Москва, ул. 2-я Владимирская дом 45. Цветков А. А. изначально нам озвучил условия которые нас устроили и мы потянем, уверяя нас что все будет успешно. После того как мы проделали огромную работу над нашим проектом, проделали путь по нескольким регионам, привлекли очень большое количество сторонних лиц, потратили свое здоровье, время, д.

Точка

У меня небольшой цветочный бизнес, работаю как индивидуальный предприниматель. Постоянно метался в поисках хорошего банка для ведения расчетного счета. Наконец, открыл для себя Точку. Первое, что меня удивило – скорость открытия счета. Весь процесс проходит удаленно. Заявка заполняется на сайте, потом собеседование в формате видеоконференции. Есть всякие удобные возможности, например, расчет налогов. Можно отдать бухгалтерию на аутсорсинг. Отдельный плюс за телефонную поддержку – такая слажен.

Развитие-Столица

Сроду никогда кредитов не брала, а в прошлом году обстоятельства вынудили, так как мой бизнес на грани банкротства оказался. В данный банк с таким подавленным настроением шла, готовая к тому, что много всяких расспросов будет, рассмотрение заявки отнимет уйму времени, да и что в получении кредита вообще могут отказать. К огромному удивлению, меня там очень даже хорошо приняли, такой добродушное отношение к клиентам сейчас большой редкостью является. Кредит получила в минимальный срок, под вы.

МосИнвестФинанс

Мне нужна была сумма для вложения в бизнес.Лишних денег не было, нужно было получить займ и я пришел в Мосинвестфинанс. Со мной работал сотрудник Вениамин. Паренек детально мне все разжевал. И я все же решил все оформить под залог загородного дома. Я подал заявку, рассматривали несколько банков, ответ пришел в течение часа, уже думал не одобрят. Ушел с нужной суммой.

Взять кредит на открытие бизнеса

Банки неохотно кредитуют новоявленных предпринимателей, еще не имеющих опыта и завершенных проектов. Чтобы взять кредит на открытие бизнеса с нуля, придется доказать финансовому учреждению актуальность подготовленного бизнес-плана, найти поручителя или предоставить залог. Ряд банковских организаций разрабатывают специальные программы, направленные на поддержку разных направлений в предпринимательстве.

Условия кредитования

Чаще всего финансовые учреждения оформляют кредиты ИП или юридическим лицам под конкретные цели, например, строительство складов, покупку торгового оборудования и т. д. Есть предложения нецелевых кредитов, когда полученные средства можно использовать по своему усмотрению. Отдельные банки, дающие кредиты на открытие бизнеса, специально создают финансовые инструменты, для помощи предпринимательству.

Условия и требования в каждом банке отличаются, перед подачей заявки желательно ознакомиться с ними подробнее. Важными параметрами являются:

- процентная ставка;

- график и размер ежемесячных платежей;

- наличие комиссии за досрочное погашение задолженности;

- применение штрафных санкций при невыполнении обязательств заемщиком.

Сравнив разные кредитные предложения можно найти наименее затратный вариант и подать онлайн-заявку с нашего сайта.

Требования к заемщику

Чтобы получить кредит на открытие бизнеса с нуля, заявитель должен подходить под ряд требований банка:

- зарегистрироваться как юридическое лицо или ИП;

- обладать хорошей кредитной историей;

- не иметь непогашенных штрафов и налоговых задолженностей;

- иметь постоянную прописку в городе, где присутствует отделение выбранного банка;

- быть собственником недвижимости;

- подтвердить свою платежеспособность;

- проходить по возрастным ограничениям выбранного учреждения.

Список требований в разных банковских организациях может отличаться. Одни обязательным условием считают наличие обеспечения, другие допускают оформление кредита на открытие бизнеса без залога.

Необходимые документы

Перед тем как подавать заявку на кредит под открытие бизнеса с нуля, нужно подготовить ряд документов. Обязательным является паспорт гражданина РФ, также могут быть запрошены следующие документы:

- гражданские паспорта учредителей;

- постоянная или временная регистрация каждого партнера;

- военный билет (при наличии);

- справку о доходах по форме 2-НДФЛ;

- учредительные документы;

- проработанный бизнес-план;

- выписку из ЕГРЮЛ или ЕГРИП;

- ИНН;

- свидетельство о собственности на недвижимость.

- договор поручительства и аренды;

- соглашение франшизы;

- заключенные контракты с поставщиками и т. д.

Какие банки России дают кредиты на открытие бизнеса?

В таблице можно посмотреть условия кредитования бизнеса в некоторых финансовых учреждениях по состоянию на июнь 2022 года.

Источник https://www.vbr.ru/biznes/help/biznes-kredity/bez-zaloga-i-poruchitelej/

Источник https://bankiros.ru/business-credits

Источник https://mainfin.ru/business-credits/na-otkrytie