Содержание

Лизинг и факторинг: привлекаем финансы для бизнеса

Развитие бизнеса тесно связано с необходимостью в привлечении финансирования. Именно поэтому тема кредитов всегда актуальна, но получить их достаточно сложно не только представителям малого и микробизнеса, но и среднего. Следует отметить, что финансирование требуется для приобретения каких-либо материальных ценностей, покрытии кассовых разрывов. Но не всегда предприниматели задумываются об альтернативных способах привлечения финансирования, к которым с уверенностью можно отнести лизинг и факторинг. Лизинг подойдет в случае, когда компания планирует пополнить парк автомобилей, купить спецтехнику, станки и дорогостоящее оборудование. Факторинг подойдет компаниям, которые работают с сетями и вынуждены регулярно предоставлять отсрочку платежа, что почти всегда является требованием сети, в связи с чем у компании-поставщика формируются кассовые разрывы. В данной колонке рассмотрим преимущества лизинга и факторинга, а также те особенности, которые необходимо учесть, чтобы избежать негативного опыта при использовании этих инструментов.

Лизинг

Лизинг по своей сути представляет собой вид финансовой услуги, при которой лизингодатель (лизинговая компания) приобретает у поставщика оборудование и затем сдает его в аренду за определенную плату, на определенный срок и на определенных условиях лизингополучателю (клиенту) с последующим переходом права собственности лизингополучателю.

Конституционный Суд Российской Федерации в Постановлении от 20 июля 2011 г. № 20-П подтверждает такое определение, указав на то, что лизингодатель при помощи финансовых средств оказывает лизингополучателю своего рода финансовую услугу, приобретая имущество в свою собственность и передавая его во владение и пользование лизингополучателю, а стоимость этого имущества возмещает за счет периодических лизинговых платежей, образующих его доход от инвестиционной деятельности.

Исходя из ст. 665, ст. 624 Гражданского кодекса, ст. 2 Федерального закона от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)» лизинг с правом выкупа предполагает интерес залогодателя в размещении денежных средств в имущество, передаваемое лизингополучателю за плату, а интерес лизингополучателя заключается в пользовании имуществом и последующем выкупе. Плата за предоставленное лизингополучателю финансирование определяется в процентах годовых на размер финансирования в соответствии с п. 3.5 Постановления Пленума ВАС РФ от 14 марта 2014 г. № 17 «Об отдельных вопросах связанными с договором выкупного лизинга».

В договоре лизинга в соответствии со ст. 432 ГК РФ должны быть четко указаны предмет, срок финансовой аренды, цена, а также иные существенные условия, так как в Письме Президиума ВАС РФ № 165 указано, что отсутствие в договоре существенных условий приведет к тому, что договор будет признан незаключенным.

Для заключения договора лизинга необходимо определиться с предметом лизинга и поставщиком, который чаще сам порекомендует лизинговую компанию-партнера, хотя можно обратиться непосредственно в лизинговую компанию, которой Вы доверяете, чтобы та порекомендовала поставщика, который предоставит максимальную скидку. После определения предмета лизинга, поставщика и лизингодателя проходит этап согласования лизинговой компанией самого лизингополучателя. Этот этап схож с андерайтингом в банке при предоставлении компании кредита, но процедура более упрощенная и требования менее высокие, особенно, если авансовый платеж составит 25-40% от стоимости предмета лизинга, когда в определенных лизинговых компаниях могут ограничиться только учредительными документами. Срок работы компании-лизингополучателя должен составлять в любом случае не менее 6 месяцев. После одобрения подписывается договор с лизингодателем, выплачивается авансовый платеж, затем заключается трехсторонний договор с поставщиком, предмет лизинга переходит в собственность лизингодателя, а лизингополучателю передается имущество в пользование. Ежемесячные платежи снижают сумму, которую необходимо будет выплатить для выкупа предмета лизинга. Крайне внимательно необходимо анализировать удорожание предмета лизинга, количество лизинговых платежей, а также выкупной платеж, так как это все влияет на расходы. Помимо условий, которые прописаны в договоре лизинга, имеются общие правила, с которыми лизингополучатель соглашается, подписывая договор лизинга в соответствии со ст. 428 ГК РФ.

Особенности лизинга

Постановление Пленума ВАС РФ от 14 марта 2014 г. № 17 (далее – Постановление Пленума ВАС РФ № 17) изменило подход к правовой природе лизинга от арендной к кредитной, что изменил судебную практику. Такой подход предполагает аналогию расчетов кредитора и должника при обращении взыскания на предмет залога. Это означает, что в случае нарушения обязательств и изъятии предмета лизинга для продажи лизингодателем, последний должен будет вернуть лизингополучателю, а если меньше, то лизингополучателю придется компенсировать разницу. Поэтому с 2014 года лизинг можно рассматривать как альтернативу кредиту.

Преимуществами лизинга является то, что лизингополучатель часто получает значительную скидку, которую поставщик дает именно для лизинговой компании, сбор документов при значительном авансе не займет много времени, есть возможность согласовать не только аннуитентные платежи, но и дифференцированные, снизив переплату до минимальных значений. К дополнительным преимуществам стоит отнести снижение налогооблагаемой базы, так как выплаты по договору лизингу снижают налог на прибыль, вся сумма НДС, которая входит в платежи, идет к зачету, также происходит ускоренная амортизация предмета лизинга, что приводит к снижению налога на имущество.

К рискам, с которыми может столкнуться лизингополучатель, относится в первую очередь риск внесудебного изъятия имущества в случае просрочки очередного платежа. Это связано с тем, что собственником имущества является именно лизингодатель, а потому свое имущество в случае нарушения условий договора он может изъять, установить срок погашения задолженности и оплаты расходов на изъятие имущества, удерживая его у себя до исполнения возложенных обязательств. Именно поэтому необходимо оценивать свои финансовые возможности для того, чтобы не лишиться имущества и внимательно читать договор лизинг и условия, чтобы понимать когда у лизингодателя возникнет право изъять имущество в случае просрочки платежа. В случае если погашение задолженности и оплата штрафных санкций не будет произведена лизингополучателем в установленный срок, то автомобиль будет продан с торгов. В договоре и в стандартных условиях и правилах лизинга чаще весь порядок дальнейших расчетов регламентирован. При оформлении лизинга следует учитывать, что лизинговой компании могут понадобиться дополнительные оборотные средства, а потому они могут заложить, например, ПТС автомобилей, которые переданы в лизинг, что в случае финансовых сложностей у лизинговой компании может вызвать сложности при выкупе предмета лизинга. Такие проблемы лизингополучателю не грозят в случае заключения договора лизинга с финансово устойчивой компанией.

Разрешение споров

При расторжении договора лизинга сложилась определенная судебная практика. В случае нарушения лизингополучателем порядка оплаты лизингодатель вправе досрочно договор, что предусмотрено в п. 2 ст. 13 Федерального закона от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)». Нарушение, которое служит основанием для расторжения договора, как правило, прописано в Общих условиях – с ними, к сожалению, не всегда знакомятся лизингополучатели. В общих условиях обычно прописано, что договор лизинга расторгается с момента направления соответствующего уведомления. В случае если по требованию лизингодателя лизингополучатель не осуществил возврат имущества, то лизингодатель вправе требовать оплаты за весь период нахождения имущества у лизингополучателя, а также взыскать причиненные такой задержкой убытки и штрафные санкции, которые предусмотрены условиями лизинга.

В Постановлении Пленума ВАС РФ № 17 даны разъяснения о том, что стоимость возвращенного предмета лизинга определяется по его состоянию на момент перехода к лизингодателю риска случайной гибели или случайной порчи предмета лизинга исходя из суммы, вырученной лизингодателем от продажи предмета лизинга в разумный срок после получения предмета. При этом лизингодатель может доказать, что при определении цены продажи предмета лизинга лизингодатель действовал недобросовестно или неразумно, что привело к занижению стоимости предмета лизинга при расчете взаимных обязательств.

Решением Арбитражного суда г. Москвы от 26 января 2016 г. по делу № А40-199762/2015 было взыскано с лизингодателя ООО «Каркаде» в пользу лизингополучателя ЗАО «Диск» 584 398,99 руб. неосновательного обогащения, расходы по госпошлине в сумме 14 687,98 руб., как разница между полученными лизингодателем от лизингополучателя платежами (за исключением авансового) в совокупности со стоимостью возвращенного ему предмета лизинга, доказанной лизингодателем суммой предоставленного лизингополучателю финансирования, платы за названное финансирование за время до фактического возврата этого финансирования, по договору лизинга.

Или, например, по делу № А40-81089/19-53-738 Арбитражный суд г. Москвы рассматривал исковые требования лизингополучателя ООО «Аренда Сток Авто» к лизингодателю ООО «Каркаде» и встречные исковые требования лизингодателя. По данному делу лизингодатель в связи с нарушением оплаты уведомил лизингополучателя о расторжении договора лизинга и изъял предмет лизинга. В отсутствие платежных получений на оплату цены продажи изъятого предмета лизинга, датой окончания периода финансирования суд принимает дату реализации предмета лизинга. Расходы на страхование, проценты до момента продажи, а также расходы на хранение предмета лизинга были возложены на лизингополучателя.

Факторинг

Иной альтернативой кредиту или скорее кредитной линии может быть факторинг, как инструмент привлечения финансирования, который направлен на пополнение оборотного капитала. Факторинг регулируется главой 43 ГК РФ. С 1 июня 2018 года были внесены изменения в договор факторинга, который перестал в обязательном порядке предусматривать обязанности по финансированию клиента, что изменили подход к договору факторингу. Привлечение финансирования через факторинг проще, с меньшими рисками и часто быстрее, чем получение кредита, который сейчас банки, как правило, выдают под поручительство и залог. Факторинг полезен предпринимателю тогда, когда он часто предоставляет отсрочку платежей, поставляя свои товары, например, в розничную сеть. Нуждаясь в оборотном капитале, самое разумное взять денежные средства, заключив договора факторинга. Факторинг, по сути, представляет собой финансирование под уступку права требования компанией-поставщиком фактору, который предоставляет финансирование. В факторинговых сделках участвуют три стороны:

- факторинговая компания (или факторинговый отдел банка), Фактор;

- клиент (поставщик товара или услуги);

- предприятие (фирма, организация) – покупатель товара.

Для правильно выбора инструмента финансирования необходимо знать, что факторинг бывает с регрессом или без права регресса.

При факторинге с регрессом компания может рассчитывать на получение до 90% от общей суммы сделки, получить быстрое финансирование и выгодное финансирование на период отсрочки платежа в сравнении с кредитованием. Регрессный факторинг дает право факторинговой компании или факторинговому отделу банка требовать возврата долга в случае его неуплаты покупателем с продавца. Факторинг с правом регресса предполагает такую же последовательность за исключением второго этапа, на котором клиент может получить от фактора 90-95% от суммы поставленного товара или услуги и последнего этапа, на котором фактор вправе предъявить требования, как к клиенту, так и к компании, которая получила товар или услугу. Факторинг с регрессом предполагает более тщательный анализ, более длительные сроки и большие риски для клиента. Факторинг – хороший и полезный инструмент для компаний, которые нуждаются в оборотных средствах, но необходимо очень внимательно читать договор – лучше, чтобы это делал профессионал. Судебная практика такова, что по договору регрессного факторинга в случае неоплаты с клиента взыскивается и сумма предоставленного финансирования, фиксированный сбор за обработку документов по каждой поставке, комиссия за факторинговое обслуживание, процент от суммы поставки, комиссия за предоставление финансирования (в процентах), которая начисляется с момента выплаты финансирования фактором Клиенту до дня поступления соответствующих денежных средств на счет Фактора, как, например, в Решении Арбитражного суда г. Москвы от 4 апреля 2016 г. по делу № А40-4806/2016.

Безрегрессный факторинг доступен в случае, если покупателями являются крупнейшие российские и иностранные компании. Безрегрессный факторинг имеет целый ряд преимуществ:

- повысить ликвидность и улучшить финансовые показатели за счет списания дебиторской задолженности с баланса организации;

- увеличить покупательную способность;

- уменьшить размер рабочего капитала;

- улучшить коэффициент отношения долга к показателю EBITDA.

Схема получения финансирования выглядит следующим образом:

- поставщик доставляет товар или оказывает услугу;

- фактору передаются документы, подтверждающие выполнение обязательств со стороны клиента;

- фактор оплачивает 60-70% от поставленных товаров/выполненных услуг;

- когда получатель услуги оплачивает фактору за поставленные товары или услуги фактор забирает оплаченное клиентом, остальное переводит клиенту за вычетом комиссии. При неисполнении обязательств со стороны получателя товара или услуги фактор сам принимает меры по взысканию долга.

Таким образом, можно сделать вывод о том, что лизинг и факторинг могут быть хорошей и выгодной альтернативой кредиту или кредитной линии, если с должной осмотрительностью выбирать контрагентов и партнеров, а также внимательно читать все условия договора и планировать финансовые поступления.

Банки теряют лизинг

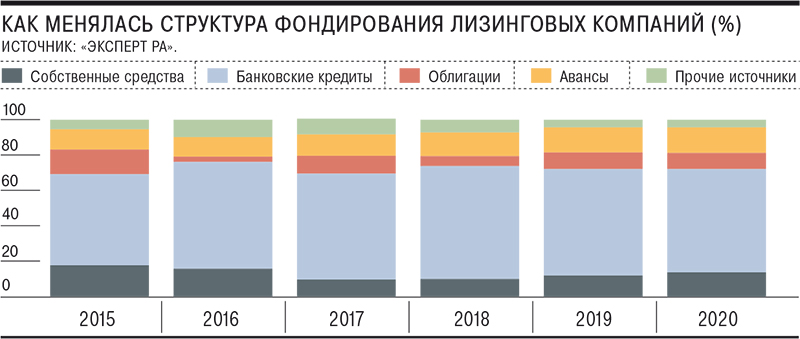

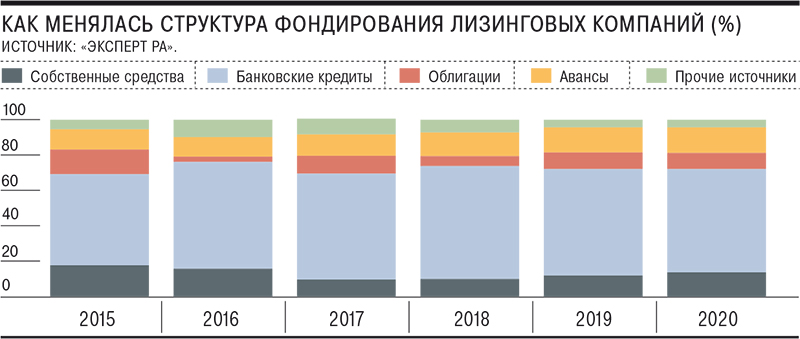

Доля фондирования лизинговых компаний за счет банковских кредитов по итогам 2020 года достигла минимума за пять лет. Помимо коронакризиса, сократившего интерес банков к рисковым операциям, повлияли и другие факторы. В частности, компании, не связанные с банковскими группами, увеличили долю собственных средств и авансов, а также стали чаще выбирать облигации для привлечения финансирования.

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Доля фондирования лизинговых компаний через банковские кредиты в 2020 году сократилась до минимального значения за пять лет и составила 58,4% от привлеченных средств, свидетельствуют данные «Эксперт РА». Обзор агентства основан на анкетировании 131 лизингодателя, на которых приходится 96% рынка. С 2018 года доля банковского кредитования сократилась на 5,5 п. п., рост показали другие источники финансирования. Значительнее всего увеличилась доля фондирования за счет капитала самих компаний (за два года выросла на 3,8 п. п., до 13,7%), размещение облигаций (рост на 3,5 п. п., до 9,1%) и авансовых платежей от лизингополучателей (рост на 1,1 п. п., до 14%).

По прогнозам «Эксперт РА» и НРА, в 2021 году рынок лизинга ждет восстановление после прошлогоднего падения, когда новый бизнес сократился на 6% (см. “Ъ” от 15 февраля). «Эксперт РА» в базовом сценарии прогнозирует прирост нового бизнеса по итогам года на 10–15%, примерно до 1,6 трлн руб. а НРА — «минимум на 20%», до 1,8 трлн руб.

Рост привлечения за счет авансов и собственных средств был связан с кризисной ситуацией, сложившейся в экономике из-за распространения коронавирусной инфекции. «Возросшие риски на рынке лизинга в 2020 году могли привести к увеличению размеров авансов лизинговым компаниям, что сказалось на увеличении их доли в структуре фондирования»,— поясняет младший директор «Эксперт РА» Зоя Советкина. Частичное закрытие или сокращение банками лимитов кредитования лизингодателей в первом полугодии прошлого года, по ее словам, привели к росту доли в структуре средств собственного капитала.

Сохранилась и тенденция к отказу от банковских кредитов со стороны лизинговых компаний, не входящих в банковские группы. «Банковский процессинг на лизинговом направлении сильно устарел, кроме того, сохраняются очень высокие текущие операционные издержки на обслуживание финансирования»,— поясняет гендиректор «МСБ-Лизинга» Роман Трубачев. «Банковское кредитование — технически сложный процесс, накладывающий на компании множество ограничений»,— соглашается финдиректор «Интерлизинга» (входит в группу банка «Уралсиб») Евгений Кочуров.

По его словам, банки зачастую выдают кредитные транши под каждую лизинговую сделку, требуя предоставлять всевозможную информацию о лизингополучателях, и сами анализируют их надежность, зачастую отказывая после этого в предоставлении средств. Одновременно при заключении кредитных договоров на них накладываются многочисленные ковенанты.

«Количество небольших и региональных банков-кредиторов становится все меньше, что затрудняет получение банковского финансирования малым по размеру лизинговым компаниям»,— также указывает госпожа Советкина.

Кроме того, на фоне роста интереса частных инвесторов к фондовому рынку и снижению процентных ставок, лизинговые компании чаще стали привлекать облигационное финансирование (см. “Ъ” от 24 июля 2020 года). «Зачастую привлечь средства напрямую от частных или институциональных инвесторов, выпустив облигации, стало дешевле, чем получить кредит»,— отмечает господин Кочуров. Роман Трубачев говорит, что фондирование за счет бондов «не сильно дороже», чем банковское. «А вот отсутствие многочисленных ограничений и простой процессинг позволяют лизинговым компаниям в полной мере реализовывать свои идеи в формировании актуальных и удобных продуктов для бизнеса»,— подчеркивает он.

Как у лизинговых компаний на конец третьего квартала 2020 года около 20% всех активов оказались проблемными

И «Эксперт РА», и НРА ожидают увеличения фондирования компаний за счет облигационных выпусков. Зоя Советкина добавляет, что на развитии заимствований на долговом рынке положительно скажется переход лизингодателей на новый стандарт ФСБУ 25, который повышает «прозрачность отчетности лизинговых компаний для внешних пользователей и потенциальных инвесторов». По оценке старшего аналитика НРА Марии Сулимы, при условии стабилизации экономической ситуации потенциально доля облигационного фондирования лизинговых компаний может вырасти на 3 п. п. за счет доли банков.

Лизинг с изъятием

Контекст

В 2020 году по сравнению с 2019 годом объем имущества, изъятого лизинговыми компаниями у лизингополучателей, увеличился на 9,4% и составил в среднем около 5% портфеля на конец года, оценили в «Эксперт РА». При этом, по данным рейтингового агентства, доля имущества, реализованного на вторичном рынке, выросла на 24 процентных пункта, до 53%, тогда как доля переданного новым клиентам изъятого имущества сократилась в два раза и составила по итогам 2020 года около 20%. Рост объема изъятого имущества в компаниях объясняют эффектом коронакризиса. «Несмотря на в целом лояльную политику лизинговых компаний в отношении реструктуризаций и отсрочек, не все (клиенты.— “Ъ” ) смогли сохранить свой бизнес и технику»,— говорит гендиректор «МСБ-Лизинга» Роман Трубачев. По его словам, для ряда лизингополучателей карантинные ограничения оказались «фатальными». Однако, как отмечает руководитель «Регион Лизинга» Рустем Мухаммедов, «не все лизинговые компании были готовы идти на реструктуризацию условий договоров». Изменения структуры изъятого имущества связаны с дефицитом нового имущества, указывает руководитель направления аналитики группы компаний «Альфа-Лизинг» Андрей Петров. «В 2020 году клиенты были готовы купить новую технику, но, не находя ее в продаже, покупали ее на вторичном рынке»,— отмечает он.

Банк и лизинговая компания — брак по расчету

Банковские кредиты все еще остаются основным источником финансирования лизинговых компаний,но нормативы на одного заемщика не дают банкам разогнаться в их энтузиазме по отношению к дочернему лизингу. А самим лизинговым компаниям становятся все интереснее услуги инвестиционного банкинга, которые можно получить не толькоу материнского банка, — облигации, кредитные ноты, секьюритизация активов — вплоть до IPO.

Яблоко от яблони недалеко падает

Значительная часть лизинговых компаний в России возникла изначально как дочерние подразделения банков. Многие из них стали потом независимыми фирмами, однако, даже обретя формальную самостоятельность, многие лизинговые компании остаются крепко привязанными к банку, так как нуждаются в значительном объеме кредитных ресурсов. Эти средства направляются на приобретение имущества, которое и предоставляется лизингополучателям (клиентам) на условиях финансовой аренды. Для быстрого развития бизнеса собственных средств компании, как правило, не хватает, и таким образом лизинговые компании попадают в категорию клиентов кредитных институтов.

Заместитель генерального директора компании «Локат Лизинг Руссия» Дмитрий Шабалин рассказал «БО» о двух основных формах сотрудничества лизинговых компаний и банков. Первая — когда банки служат основным источником кредитных средств для лизинговых компаний. Это верно как для фирм, которые являются дочерними предприятиями банков, так и для независимых лизингодателей. Вторая форма сотрудничества — привлечение кредитной организацией своих клиентов для лизинговой фирмы. Подобная схема работы характерна для игроков рынка финансовой аренды, которые являются банковскими «дочками». «У всех «банковских» лизинговых компаний доля клиентов, которые привлечены кредитным институтом, составляет как минимум половину портфеля сделок», — уверяет Дмитрий Шабалин.

В зависимости от степени самостоятельности дочерней лизинговой компании материнский банк может обеспечивать лизингодателя дополнительными услугами: администрированием текущих сделок, проверкой потенциальных клиентов, юридическим сопровождением. В некоторых случаях кредитная организация выступает для лизинговой фирмы клиентом-лизингополучателем. В основном это касается сделок финансовой аренды автомобилей и банковского IT-оборудования.

От кредитов до IPO

«Среди всех перечисленных вариантов сотрудничества на первом месте, естественно, находится прямое банковское кредитование, — считает Дмитрий Шабалин («Локат Лизинг Руссия»). — Однако его размер ограничен нормативом Банка России». Банк может кредитовать одного заемщика на сумму, не превышающую 25% от собственного капитала кредитной организации. Когда этот лимит исчерпывается, банкам и лизинговым компаниям приходится изобретать другие способы финансирования. Выходом может стать как дробление дочернего лизингового бизнеса, создание целой группы дочерних лизинговых компаний, так и организация синдицированного кредитования или выпуска ценных бумаг. Есть у банкиров и другие способы найти деньги для лизингодателя, например, выход на фондовые рынки, участие в подготовке секьюритизационных схем, организация IPO. По словам специалистов лизинговой компании «Центр-Капитал», зачастую для средней лизинговой компании банк выступает как незаменимый финансовый консультант и помощник в организации привлечения западного финансирования и подготовке CLN (Credit Linked Notes, еврооблигации-кредитные ноты. — Прим. «БО»).

По словам финансового директора компании «ВКМ-Лизинг» Дениса Махова, вексельные программы и облигационные займы наиболее актуальны для независимых или быстрорастущих компаний, за которыми не стоят финансовые институты или нет мощной поддержки со стороны производителя. Например, если на начальном этапе развития фирма «ВКМ-Лизинг» активно пользовалась поддержкой компании «Рузхиммаш», то сейчас для сохранения существующих темпов развития лизингодателю придется выходить на фондовый рынок.

Кредит для лизинга — свидетельство слабости или надежности?

Руководители лизинговых компаний согласны в том, что банковские кредиты остаются одним из самых популярных способов привлечения средств, однако расходятся в оценке компаний, которые преимущественно пользуются кредитами. «Любая рыночная компания использует прежде всего банковские кредиты для финансирования реализуемых лизинговых проектов», — уверяет финансовый директор компании «Глобус-Лизинг» Павел Коржавин. Денис Махов («ВКМ-Лизинг») считает, что кредиты в банках — это традиционный способ привлечения денежных средств для лизинговых компаний с целью финансового обеспечения сделок. «Ссуды или использование кредитных линий является эволюционным элементом развития любой лизинговой компании», — объясняет эксперт. Когда компания полностью выбирает установленный банком-партнером лимит, она или останавливается в росте, чего, как правило, не происходит, или ищет финансирование иного рода. Это неизбежный этап, так как требуется чем-то заместить привлеченные кредиты и высвободить установленные банковские лимиты. Чтобы иметь возможность развиваться, лизинговой компании необходимо использовать весь спектр финансовых инструментов для привлечения заемных средств (векселя, облигации, секьюритизация, IPO).

Эксперты расходятся и в оценках доли банковских кредитов в общей массе займов лизинговых фирм, но большинство из них согласно с тем, что этот показатель не опускается ниже 60%. По словам финансового директора компании «Скания Лизинг» Александра Рябчинского, сейчас кредиты банков являются основным источником финансирования российских лизинговых компаний и составляют до 90% в общей массе полученных заемных средств. Конечно, есть и исключения, отмечает эксперт. У некоторых компаний, как правило, аффилированных с госструктурами, значительную долю финансирования может составлять уставный капитал или облигационные займы.

Финансовый директор компании «Стоун-XXI» Владимир Панибратец более сдержан в оценках. Он полагает, что доля кредитов составляет около 80% в общем объеме заемного финансирования лизинговых компаний. А Дмитрий Шабалин («Локат Лизинг Руссия») говорит о еще меньшей доле ссуд — 60% от размера источников формирования пассивов лизинговой компании. Однако эксперт отмечает, что остальные источники денег (авансы лизингополучателей, коммерческие кредиты поставщиков, собственные средства лизингодателя) играют значительно меньшую роль.

Статистика упоминания слова «лизинг»

в российских печатных СМИ за последние 10 лет

Кредиты популярные и недоступные

На лизинговом рынке часто говорят о том, что есть масса альтернатив банковским кредитам — облигации или секьюритизация обязательств клиентов. Только вот освоить такие способы получения финансирования многим лизингодателям, особенно небольшим фирмам, до сих пор не по силам. У кого-то кредитный рейтинг клиентов не достаточно высокий, кто-то не может найти специалистов, чтобы провести сделку. Поэтому банковский кредит остается пусть не самым дешевым (в среднем кредиты выдаются под 14%), зато отработанным и доступным способом найти деньги.

По мнению специалистов компании «Центр-Капитал», ситуация вряд ли изменится, и в ближайшем будущем кредиты сохранят свою популярность. Ведь несмотря на то, что тот же выпуск облигаций — это далеко не новый способ достать деньги, число лизинговых компаний, выпустивших такие ценные бумаги, на сегодняшний день очень и очень мало. Дмитрий Шабалин («Локат Лизинг Руссия») тоже считает, что существенного сокращения банковских кредитов, предоставленных лизинговым компаниям, не произойдет. Во-первых, их просто нечем заменить, особенно в условиях постоянного роста объема лизингового рынка, а для лизинговых компаний это самый легкий путь привлечения заемных средств. Во-вторых, у многих российских банков сегодня существует реальная проблема размещения своих свободных средств, а лизинговый бизнес является довольно надежным вариантом их инвестирования.

Впрочем, и банковские кредиты лизинговым компаниям не всегда даются легко. Конечно, проще всего получить ссуду кэптивным лизинговым фирмам. А вот если в банк обращается независимый лизингодатель, процесс получения ссуды значительно усложняется. Далеко не все кредитные организации адекватно оценивают лизинговые фирмы, пытаясь привязать финансируемые контракты к какому-то виду производства. Поэтому число банков, готовых кредитовать операции финансовой аренды, ограничено, как и объемы займов, которые могут привлечь лизинговые компании. Это связано не только с ограничениями у банков, но и с территориальными требованиями. Например, многие кредитные организации отказываются выдавать ссуду, если лизингодатель или его клиент располагаются в другом регионе.

«Капризы» банкиров имеют объяснение. «Нормативные акты, регулирующие работу банков, не в полной мере адаптированы к условиям лизинговой деятельности, — рассказывает Денис Махов («ВКМ-Лизинг»). — В частности, коэффициентный анализ, который применяется при кредитовании промышленных предприятий, нельзя использовать для лизинговых компаний». Поэтому, несмотря на то, что лизингодатель показывает растущие показатели, банки, опираясь на нормативные акты, помещают компанию в категорию рискованных и низкоклассных клиентов, со всеми вытекающими последствиями (повышение ставки, снижение сроков финансирования).

Но даже если не брать во внимание факт несовершенства нормативной базы, то банкам все равно довольно сложно принять решение о выдаче кредита лизингодателю «со стороны». В случае неплатежей по ссуде с дочерней фирмой разобраться будет просто. А сторонняя организация может повести себя совершенно непредсказуемо, как и ее клиент, под контракт с которым выдавалась ссуда. «Главная проблема при кредитовании лизингодателей — это степень кредитного риска», — считает Дмитрий Шабалин («Локат Лизинг Руссия»). Ведь лизинговая компания не сама по себе генерирует выручку, достаточную для погашения банковского кредита, — это делает лизингополучатель. Поэтому, предоставляя ссуду лизинговой фирме, банк принимает на себя не только кредитный риск заемщика-лизингодателя, но еще и риск конечного пользователя средств — лизингополучателя. «При совершении некрупных лизинговых сделок анализ банком лизингополучателя экономически неэффективен — это снижает возможность финансирования таких сделок, — отмечает Владимир Панибратец («Стоун-XXI»). — Кроме того, кредитные организации иногда требуют поручительство лизингополучателя, на что последние идут не всегда охотно». Однако такой скрупулезный подход банкиров приносит свои плоды. «Пока доля сомнительных долгов в российском лизинговом секторе значительно меньше, чем доля проблемных банковских кредитов в остальных отраслях», — отмечает Дмитрий Шабалин.

Еще одним серьезным препятствием в предоставлении кредитов сторонним лизингодателям для банков, по словам заместителя генерального директора компании «Экспо-лизинг» Татьяны Шульги-Морской, является непрозрачность лизингополучателей. Это приводит к тому, что банк долго рассматривает и оценивает проекты, под которые запрашивается кредит, и заставляет предоставлять огромное количество документов как лизингодателя, так и лизингополучателя. А вот Александр Рябчинский («Скания Лизинг») уверен, что главная трудность — размер и имя лизинговой фирмы. Чем фирма больше и известнее, тем лучше условия, которые банки могут ей предложить. А вот маленьким компаниям придется потрудиться, чтобы доказать банку свою надежность. Кроме того, по словам финансового директора лизинговой компании «Каркаде» Алексея Смирнова, лизинговые фирмы, не входящие в банковско-промышленные группы, при привлечении финансовых ресурсов через банк сталкиваются с наличием в его структуре компании-конкурента, что иногда серьезно осложняет ситуацию.

Формы сотрудничества банков и лизинговых компаний

Упражнение для инвестиционного банкира

Лизинговые компании, которые специализируются на финансовой аренде имущества, как правило, не имеют в штате специалистов, способных, например, организовать выпуск внутренних облигаций или евробондов. В этом деле лизинговые фирмы часто пользуются помощью банкиров. Банки могут и сами выступить с той или иной инициативой. Причем если лизингодатель тесно связан с банком, то поле для деятельности расширяется. Например, на базе сотрудничества инвестиционного банка «КИТ Финанс» и его дочерней лизинговой компании «Магистраль Финанс», а также фирм «Инвестиционный партнер» и «Объединенные инвесторы», была реализована первая сделка по секьюритизации лизинговых обязательств. Она позволила лизингодателю получить большой объем средств — 12,57 млрд рублей на выгодных условиях (под 7,875% годовых). Основной смысл схемы заключался в том, чтобы собрать в единый пул (пакет) обязательства по лизинговым контрактам Российских железных дорог, далее перепродать их иностранной компании специального назначения — Red Arrow International Leasing PLC, которая выступит эмитентом облигаций.

Как рассказал генеральный директор лизинговой компании «Магистраль Финанс» Константин Яковлев, сделка имела сложную структуру, как и любой процесс секьюритизации активов, который сам по себе достаточно трудный и дорогостоящий. Ведь в нем участвует много звеньев: оригинатор, основной и запасной сервисные агенты, андеррайтеры, управляющий денежными средствами, юрисконсульты, платежный агент, рейтинговое агентство. Вряд ли «Магистраль Финанс» была бы в состоянии организовать выпуск бумаг без поддержки материнского инвестбанка. Интересно, что и сама кредитная организация изначально рассматривала лизинг как вариант структурного финансирования. По словам управляющего директора банка «КИТ Финанс» Максима Цыганова, его организации было важно найти новый сегмент рынка, где он смог бы предложить структурные продукты как инвестиционный банк. То есть не только поддерживать дочернюю лизинговую фирму собственными вливаниями, но и помочь ей получить дополнительные средства на развитие по низкой цене и на долгий срок. Для этого как раз подошла схема секьюритизации лизинговых обязательств.

Структура источников финансирования деятельности лизинговых фирм

Дорога в светлое будущее

Сейчас на российском рынке финансовой аренды самостоятельных компаний стало больше, чем «банковских» лизингодателей. Однако этот факт не мешает укреплению и развитию сотрудничества лизинговых фирм и банкиров. В компании «Центр-Капитал» считают, что со временем заинтересованность банков в лизинговых компаниях как в клиентах будет повышаться. Ведь игроки рынка финансовой аренды — это крупные клиенты и заемщики. Да и лизингодатель, как правило, приходит в кредитную организацию не с пустыми руками, а со своими клиентами, которые в будущем могут начать работать и с самим банком.

Павел Коржавин («Глобус-Лизинг») прогнозирует, что в дальнейшем произойдет упрощение процедур кредитования лизинговых компаний. При этом получат развитие скоринговые подходы. Кроме того, банки станут активнее участвовать в организации облигационных выпусков лизинговых фирм.

Татьяна Шульга-Морская («Экспо-лизинг») считает, что лизинговые компании будут организовывать все более и более сложные проекты, требующие тесного взаимодействия с кредитующим банком и совместной работы по организации финансирования. Те лизингодатели, которые сейчас работают только с одним финансовым институтом, по мере роста бизнеса будут расширять список банков-партнеров, что вызовет увеличение конкуренции между кредитными организациями за интересные лизинговые проекты.

Что касается альтернативных кредитованию инструментов привлечения финансирования, то здесь опрошенные «БО» эксперты тоже были единодушны. Они полагают, что все большее количество лизингодателей будет обращаться к помощи банков для размещения своих векселей и облигаций, а интерес лизинговых компаний к новому и перспективному для них направлению — секьюритизации, а также выходу на рынок через IPO, значительно возрастет.

Трудности, которые встают на пути сотрудничества лизинговых компаний и кредитных организаций:

Источник https://www.garant.ru/ia/opinion/author/avdeeva/1285018/

Источник https://www.kommersant.ru/doc/4751181

Источник https://bosfera.ru/bo/bank-i-lizingovaya-kompaniya-brak-po-raschetu