Содержание

Что выгоднее: кредит или кредитная карта

Многие пользуются и кредитованием на разные цели, и картами с кредитным лимитом. Из этой статьи вы узнаете о плюсах и минусах этих банковских продуктов, чтобы использовать их с максимальной выгодой.

Сложно найти человека, который ни разу не сталкивался с кредитом или кредитной картой. Обычно люди пользуются и кредитованием на разные цели, и картами с кредитным лимитом. Из этой статьи вы узнаете о плюсах и минусах этих банковских продуктов, чтобы использовать их с максимальной выгодой.

Кредитные карты

Популярность кредитных карт обусловлена простотой их использования. Многие люди оформляют кредитки как финансовую подушку – для незапланированных трат.

Преимущества кредитных карт

- Удобна в использовании.

- Безопасность – при утере или краже карту можно заблокировать.

- Льготный период без начисления процентов. Сейчас банки предлагают карты с грейс-периодом в среднем 90-100 дней.

- Возможность получать бонусы и кешбэк.

- Процент начисляется только на потраченную часть средств.

- Лимит карты возобновляется для повторного использования.

- Кредитную карту просто оформить – подать заявку можно в мобильном приложении или на сайте банка.

Недостатки кредитных карт

- Высокая процентная ставка.

- При получении карты предоставляется небольшой денежный лимит, который увеличивается только на усмотрение банка-эмитента.

- Оплата обслуживания – списывается из кредитных средств сразу при активации карты.

- При снятии наличных взимается комиссия.

- Необходимо контролировать начало и конец льготного периода после каждой покупки, чтобы избежать переплаты.

- Негарантированный льготный период.

- В случае малейшей просрочки грейс-период по кредитке мгновенно обнуляется и банк начисляет процент на всю сумму задолженности.

- Непрозрачная схема начисления процентов и расчета минимального ежемесячного платежа.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кэшбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 11% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Кредит наличными

Кредит – универсальный финансовый инструмент. Он может закрыть глобальные потребности – приобретение недвижимости, автомобиля, дорогостоящей техники, оплату образования или ремонта.

Преимущества кредита

- Широкий выбор кредитных продуктов с выгодными процентными ставками.

- В кредит можно получить крупную сумму.

- Как правило, не взымается плата за обслуживание кредитного счета.

- Отсутствует комиссия за получение наличных.

- Фиксированный график платежей по возврату займа.

Недостатки кредита

- Начисление процентов происходит на всю сумму, даже если вы потратили её частично.

- Нет беспроцентного периода – переплата с первого месяца.

- Сложнее в оформлении.

- Иногда действуют ограничения по полному или частичному досрочному погашению долга.

Что выгоднее?

Выбор в пользу одного из вариантов зависит прежде всего от цели заемщика.

Если выгода заключается в экономии на переплате – лучше выбрать карту с максимальным на рынке беспроцентным периодом и не выходить за его пределы. Такой вариант подойдет для повседневного использования.

Для оплаты дорогостоящей покупки выгодным решением станет потребительский кредит. Сумма по такому займу будет в разы больше, а процент наоборот – ниже, чем у кредитной карты. Еще один аргумент в пользу кредита наличными – комфортный срок возврата денег.

В Совкомбанке можно оформить кредит наличными на любые цели. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Когда лучше взять кредитную карту

Кредитка может быть полезна для многих целей:

- Для получения кешбэка за повседневные траты

Многие кредитки предлагают программу лояльности за покупки внутри партнерской сети. Возвращаться может до 10% от потраченных сумм. Некоторые клиенты используют такие карты, как способ получить дополнительные бонусы, при этом в кредитных средствах они заинтересованы меньше.

- Для оплаты срочных покупок

Карта с кредитным лимитом иногда выполняет функцию финансовой подушки, особенно в путешествиях. Карта с удобным грейс-периодом может финансово выручить и дать время уладить проблемы без негативных последствий.

- Для экономии времени

Возобновляемый лимит кредитки поможет сэкономить время на оформление потребительских займов для совершения простых покупок – бытовой техники, образовательных курсов, туристической путевки.

Иногда кредитные средства – неотъемлемая часть быта человека. В таком случае кредитка в возобновляемым лимитом – хороший выбор для экономии времени. Планировать бюджет с учетом заемных средств можно, но важно соблюдать дисциплину и тратить деньги лишь на то, что действительно необходимо.

- Для начала кредитной истории

Претендовать на крупный потребительский займ может тот заемщик, у которого есть кредитная история с высоким рейтингом. Кредитка может стать первым успешным опытом, который выступит фундаментом для будущих взаимодействий с другими банковскими продуктами.

Когда выгоднее оформить кредит

Потребительский кредит выгоднее в тех ситуациях, когда заемщик понимает, что не сможет вернуть средства банку в короткий срок, как это предусмотрено правилами использования кредитных карт.

Существуют и другие причины, по которым выгоднее получить потребительский займ:

По потребительским займам можно получить крупную сумму, которая будет в разы больше лимита по кредитке.

Риск потратить средства банка на незапланированные нужды ниже, так как заемщик обращается к кредитору для покупки или оплаты конкретной цели. Долг в процессе пользования деньгами не растет, как могло бы быть в случае с кредиткой, а переплата известна заранее и её можно снизить.

При оформлении кредитного договора составляется график платежей, согласно которому можно заранее предугадать, какая часть дохода будет направлена на выплату задолженности перед банком. Для людей, которые ценят стабильность, это важное преимущество.

И потребительский займ, и кредитку используют по-разному. Среди положительных есть и отрицательная тенденция по использованию карт: после выхода из грейс периода заемщика затягивает в порочный круг – выход на ежемесячный платеж и его регулярный рост.

Основная задолженность становится больше, переплата тоже. Для таких пользователей выгоднее брать займ с фиксированным графиком выплат и использовать его целенаправленно.

На повышение пользы банковских продуктов напрямую влияет финансовая грамотность самого клиента, его информированность. Для достижения положительного эффекта от кредитных услуг необходимо подходить к их использованию с дисциплиной и умением принимать осознанные решения.

Выгода по займу зависит от многих факторов, среди них:

- тип платежа – аннуитетный или дифферинцированный

- процентная ставка

- правила досрочного погашения

- возможность получить кредитные каникулы

- способы погашения

- страховка

Объективный взгляд на персональную выгоду для каждого клиента в отдельности обеспечивает комфортное пользование любыми услугами банка.

Что выбрать: кредит наличными или кредитную карту

Хочу сделать ремонт в ванной, который обойдется в 200 000 ₽. Если возьму кредит наличными на год под 12,9% — переплачу 14 249 ₽. По карте за этот же срок переплачу 33 581 ₽. Но если мне нужно перехватить небольшую сумму до получки — с кредитной карты деньги можно снять бесплатно. Я сравнила кредит и кредитную карту для разных жизненных ситуаций и делюсь выводами.

Банки устанавливают определенные требования к заемщику и условия по кредиту:

- возраст — старше 21 года;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 50 000–300 000 ₽ — без подтверждения дохода, свыше 300 000 ₽ — со справкой о доходах;

- ставка: 5,9–25,9% годовых;

- срок: до 7 лет;

- минимальный пакет документов: паспорт и СНИЛС.

ПРИМЕР: На ремонт нужно 100 000 ₽, и вы берете кредит под 12,9% на год. Если будете выплачивать минимальную сумму взноса, за год вернете банку 107 124,44 ₽. Общая переплата составит 7124 ₽.

Если снимать деньги с кредитной карты и гасить долг частями, можно переплатить в 2,5-3 раза больше, чем по кредиту наличными. Ставки по кредитным картам всегда выше, а доступная сумма — ниже. Лимита средств на кредитке может не хватить. Если нужна большая сумма, лучше взять кредит.

Покупки наличными. Не всегда дорогостоящую покупку можно оплатить кредитной картой или оформить целевой кредит. Например, вы покупаете подержанный автомобиль с рук — вам нужны наличные, чтобы расплатиться с продавцом.

Если покупаете автомобиль у частного продавца, автокредит оформить нельзя. Снять большую сумму с кредитной карты не получится, на ней установлен лимит. Например, в первый месяц заемщик может снять не больше 30 000 ₽. Если заемщик своевременно внес деньги по кредиту, лимит могут увеличить до 50 000 или 80 000 ₽.

Некоторые банки устанавливают лимит на бесплатное обналичивание карты. Если заемщик снимает сверх лимита, ему начисляют дополнительный процент. Я посчитала, сколько придется переплатить, если снять 400 000 ₽ на покупку авто с пробегом.

Чтобы получить кредитную карту по условиям банка, тоже необходимо соответствовать его критериям. Просмотрела условия пяти банков и выделила общие критерии, которым должен соответствовать заемщик, а также необходимые условия для получения кредитной карты:

- возраст — от 18 лет;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 5000–1 000 000 000 ₽;

- ставка при выходе из льготного периода: 11,99–49,9% годовых;

- льготный период: 50–240 дней;

- минимальный пакет документов: паспорт.

Пока карта не активна — заемщик не оплачивает картой покупки и не снимает наличные — плату за годовое обслуживание не начисляют. Сумма обслуживания для активных карт зависит от условий кредитной программы и банка — в среднем от 499 до 1499 ₽ в год.

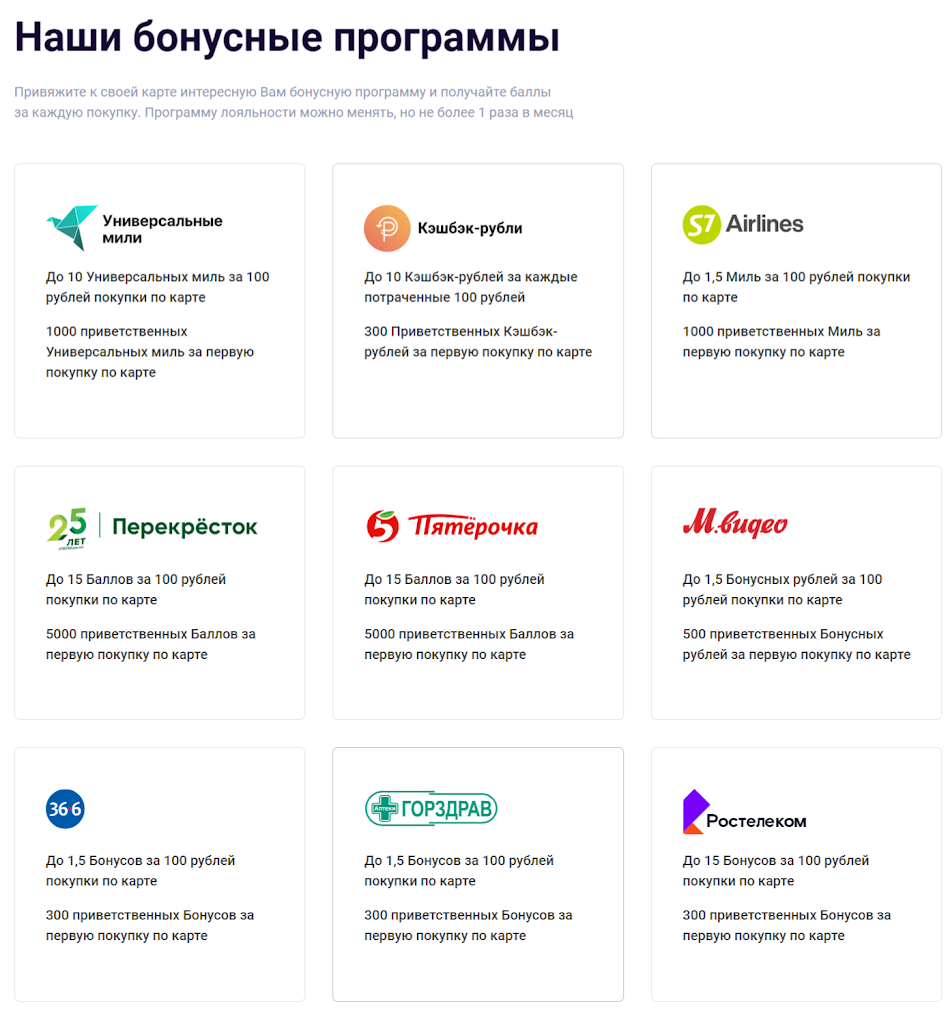

Повседневные траты. Кредитные карты часто ассоциируются с переплатами и процентами, но на кредитке можно даже заработать. Если подключить программу лояльности и вовремя вносить платежи, банк возвращает кэшбэк, который заемщик может потратить на покупку товаров в магазинах — партнерах банка. А может накопить мили и обменять бонус на билет.

Например, я пользуюсь кредитной картой Ак Барс Emotion и за каждую покупку от 100 ₽ получаю бонусы. Их можно потратить:

- в супермаркетах «Перекресток», «Пятёрочка», «Карусель»;

- в магазинах «М.Видео», Sunlight, ЦУМ;

- в аптеках «36,6» и «Горздрав»;

- в программах S7 Priority, Utair Status, РЖД-Бонус и прочих.

Программа лояльности «Сливки» от «Ак Барс Банка» включает 15 бонусных программ. Раз в месяц программу можно менять

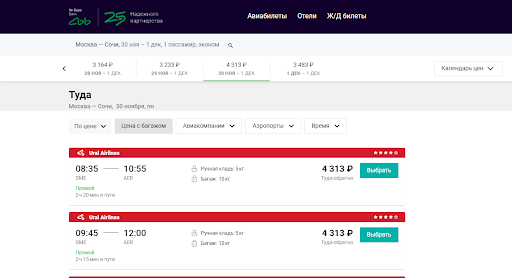

Когда запланировала отдых в Сочи, поставила цель — накопить мили и обменять их на билет. Подключила программу «Универсальные мили» и за все покупки расплачивалась кредитной картой. За месяц тратила около 45 000 ₽, которые возмещала в день получки. За покупки мне начисляли около 900 миль в месяц. Через год на бонусном счете накопилось 10 800 миль — этого с лихвой хватило на перелет до Сочи и обратно.

Я выбрала рейс и обменяла накопленные мили на билет прямо на сайте программы лояльности. Цены актуальны на конец ноября 2020 года.

Когда кредитная карта выгоднее кредита наличными

Кредиты можно разделить на два вида: ссуда наличными и кредитная карта. Как взять кредит и не переплатить? Что лучше оформить: потребительский кредит или кредитную карту? В этом материале Bankiros.ru разобрался, когда выгоднее взять кредитку, а когда кредит наличными.

Чем кредитная карта отличается от кредита

Кредит может быть целевым, когда деньги перечисляются на покупку какого-то товара или услуги, например, лечение или обучения, и нецелевым. Нецелевой кредит выдается заемщику наличными, которые он может потратить их на свое усмотрение. Отчитываться за траты перед банком не нужно. Таких же ограничений нет и у кредиток. Единственный момент – сумма трат не может превысить установленный лимит. В чем же принципиальное различие кредита и карты?

Проценты по кредиту начисляются на полную сумму с момента выдачи. По кредитной карте процент начисляется после того, как клиент воспользуется картой – оплатит товар или снимет с нее наличные.

Кредит погашается равными частями. При кредитке вы можете внести только минимальный платеж. После погашения всей суммы по карте, лимит будет доступен вам в полном объеме заново, и деньги снова можно будет потратить. Кредит же не возобновляется. После погашения вам придется взять новую ссуду при необходимости.

Какие преимущества и недостатки есть у кредита

Кредит достаточно просто оформить. Решение по нему принимается в течение одного дня. Для заявки необходим минимальный набор документов. Может выдаваться на срок от нескольких месяцев до нескольких лет. Кредит можно закрыть досрочно и в некоторой степени он защищает вас от инфляции.

Проценты на кредит начисляются на всю сумму, даже если вы не пользуетесь деньгами. Погашать ссуду необходимо точно в срок фиксированными платежами. После погашения кредит является завершенным и вам придется брать новый для покупки какого-то товара.

Какие преимущества и недостатки есть у кредитной карты

Проценты по кредиту начисляются с момента снятия средств или оплаты товара и только на потраченную часть. Использовать кредитку можно только при необходимости на случай непредвиденных трат. У многих карт установлен грейс-период в среднем на 60 дней. Если вы вовремя погашаете задолженность, платить проценты не нужно. При оплате товаров кредиткой вам не нужно платить комиссию. Если срок действия карты заканчивается, банк изготовит вам новую.

Источник https://sovcombank.ru/blog/krediti/chto-vigodnee-kredit-ili-kreditnaya-karta-

Источник https://life.akbars.ru/pf/kreditnaya-karta-ili-kredit/1

Источник https://bankiros.ru/news/kogda-kreditnaa-karta-vygodnee-kredita-nalicnymi-7337