Содержание

Зачем нам фондовый рынок?

Сейчас в сети набирают обороты тренинги и курсы по финансам, личным инвестициям, и прочим платным мероприятиям, направленных объяснить обывателям суть денег и тем, как ими грамотно распоряжаться.

Так сложилось, что я работаю в одной из финансовых управляющих компаний и немого огорчён тем, что то, что можно получить в сети и из наших материалов (без рекламы, чтобы не навлечь на себя гнев модераторов), продаётся людям за немалые деньги. Потому попробую повыкладывать сюда полезные материалы столько, сколько получится, на откуп читателям и администрации pikabu. По этим материалам, кстати, можно поучаствовать в конкурсе, чтобы почувствовать себя труЪ инвестором, даже если нет денег, но агитировать и давать ссылок не буду. Кто ищет, тот всегда найдёт. Так и начнём.

Зачем нам фондовый рынок?

В этом материале рассказывается о том, какую пользу обществу приносит фондовый рынок.

Назначение фондового рынка № 1: возможность владеть бизнесом с помощью акций

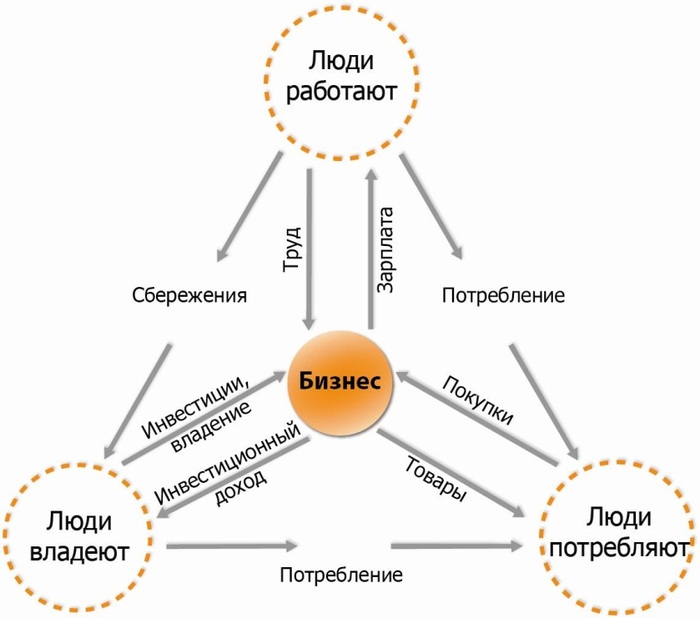

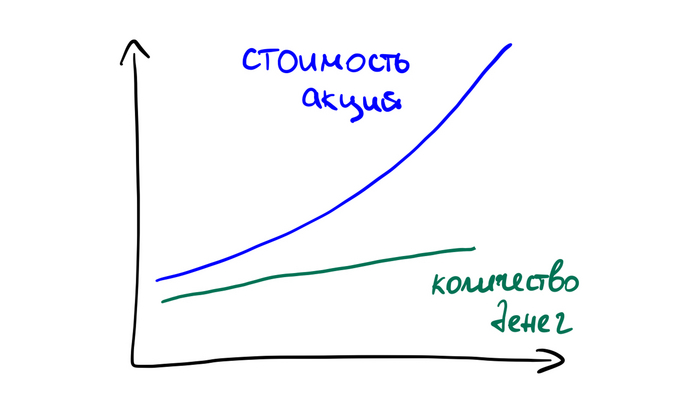

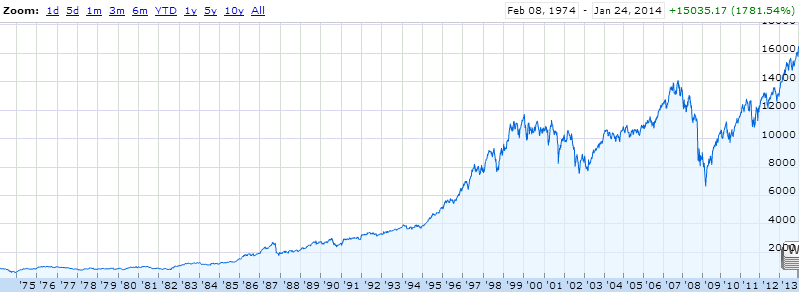

Большинство людей работает и получает зарплату. Полученные деньги люди тратят на товары и услуги. В том числе на товары и услуги тех предприятий, где они сами и работают. В развитых странах люди еще и владеют акциями компаний, чьи товары и услуги они покупают, и тех, где они трудятся. Это повышает уровень жизни людей и делает общество в целом богаче.

Уровень жизни зависит не от номинального количества денег, а от того, насколько хорошо мы работаем друг для друга. У кого повернется язык сказать, что чиновник, который наворовал денег и может потреблять много благ, принес пользу людям и повысил их уровень жизни?

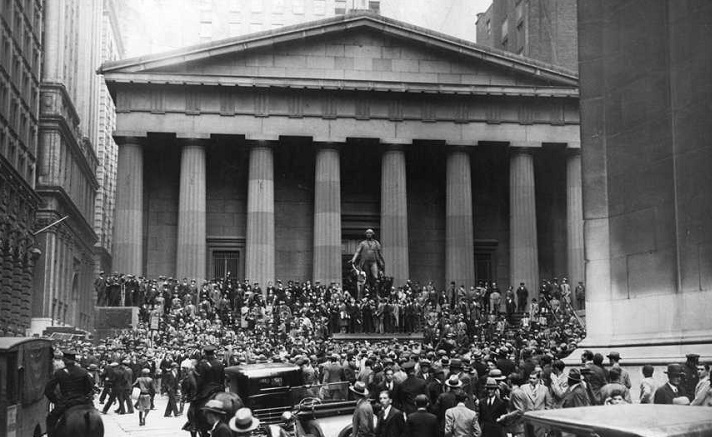

Какую пользу принес фондовый рынок Америке?

Мы все не любим Америку. Сейчас стало очень модно обвинять американцев в том, что они живут за счет другого мира. Только весь остальной мир сам добровольно принес и отдал им свои ресурсы: мы — нефть, китайцы — свой труд в обмен на их «бумажки». А те, кто громче всех «охаивают» американцев, зачастую, идут и вкладывают свои сбережения в доллары.

Сила и конкурентоспособность американской экономики базируется на самом развитом фондовом рынке. Средний размер free-float (это показатель, характеризующий долю акций, принадлежащих миноритарным акционерам) для американских компаний составляет 80-85% и только 15-20% принадлежит крупным акционерам.

В России все наоборот: в среднем 80-85% акций компаний принадлежит государству и крупным собственникам. И только 15-20% распределено среди «мелких» акционеров, причем большинство среди них — это иностранные инвесторы.

У нас менее 1% населения вкладывает свои сбережения в фондовый рынок и паевые фонды, да и то по большей части — это спекулянты, пытающиеся сыграть на колебаниях, а не люди, стремящиеся владеть бизнесом. В США 80% населения вовлечено в инвестирование на фондовом рынке: напрямую, через паевые фонды или через пенсионные программы.

В России революция большевиков прошла под лозунгом «земля — крестьянам, заводы и фабрики — рабочим». Однако ни земля, ни промышленность народу не принадлежали, а принадлежали государству, и это в конечном итоге привело к потере конкурентоспособности и упадку экономики. А в капиталистической Америке благодаря эффективному механизму фондового рынка добились того, что построили самую сильную экономику и обогнали значительно более развитую европейскую экономику. При этом их экономика напрямую принадлежит их гражданам, то есть народу.

Когда Китай только задумался о том, чтобы свои огромные золотовалютные резервы направить на приобретение акций американских компаний, в США тут же ввели ограничения на владение стратегическими компаниями для иностранцев. Власти США не против того, чтобы американский бизнес делал богаче граждан Америки, но они против того, чтобы американский бизнес делал богаче компартию Китая.

Если люди не хотят владеть бизнесом, который работает в их стране, экономика такой страны никогда не будет сильной, а люди не будут обладать высоким уровнем жизни.

Назначение фондового рынка № 2: возможность для бизнеса получать средства на развитие

Компании могут размещать акции и облигации. На полученные деньги они открывают новые производства и запускают новые продукты. Внедрение новых технологий, повышение производительности труда и увеличение масштаба производства делает товары и услуги доступнее для людей. Параллельно компании создают новые рабочие места и привлекают на работу специалистов.

Это тоже делает общество богаче все трудятся на благо друг друга и делают это все более и более эффективно.

Назначение фондового рынка № 3: отбор лучших компаний

Фондовый рынок — это еще одна форма конкуренции и механизм естественного отбора лучших компаний. Улучшая качество продукции и снижая цены, предприятия конкурируют на товарном рынке. Привлекая классных специалистов, компании конкурируют на рынке труда. На фондовом рынке компании ведут сражение за средства инвесторов. Без этих средств им будет гораздо сложнее и на рынке труда, и на рынке своей основной продукции.

На фондовом рынке деньги легче получить тем, кто ведет более эффективный и масштабный бизнес. Тем, кто честнее и умеет лучше работать. Ежедневная торговля акциями на фондовом рынке обеспечивает удобную и технологичную возможность для приобретения и продажи бизнеса. Кроме того, стоимость акций является естественным критерием для оценки эффективности работы менеджмента и успешности компании в целом.

Фондовый рынок — это механизм, позволяющий людям улучшать уровень жизни и иметь защиту в старости, обменивая свой труд в настоящем на труд других людей в будущем.

Фондовый рынок — это механизм, дающий возможность бизнесу привлекать деньги для развития и обеспечивающий конкуренцию среди компаний.

Развитый фондовый рынок делает экономику сильнее, а общество богаче.

Если материалы понравятся — опубликую тут ещё.

Большинсто пикабушников не видят разницы между форекснаебалово и нормальным, регулируемым фондовым рынком. Интересно, буду ждать ещё.

Ты в арсагере работаешь? Знаю такую УК, сам недавно заинтересовался данным направлением и читаю вашу книгу заметки в инвестировании

Теперь потерять деньги намного проще

Последнее пару месяцев на бирже только так

Источник с мемами про инвестиции: https://t.me/sttonks

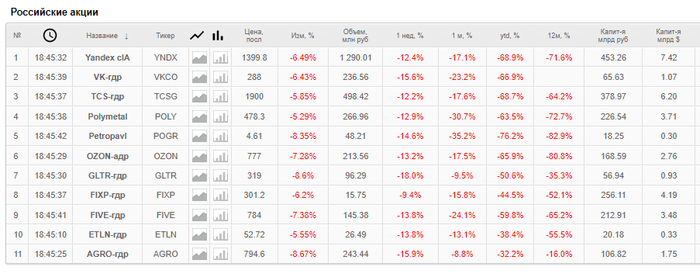

Дивидендная эйфория проходит. На смену пришла бесперспективность иностранных активов для российского инвестора

До объявления дивидендных выплат Газпрома я писал, что акции и рынок в целом удерживают на плаву. Тогда основным триггером роста IMOEX являлся именно GAZP (стоит учитывать его «дочек» ОГК-2, Мосэнерго и ГазпромНефть). Добавьте сюда новость о том, что ряд гос. компаний направят 50% прибыли на дивиденды, и получите ажиотажный спрос. Прошла неделя, и мы можем наблюдать совсем другую картину.

Позитива поубавилось в связи с объявлением 6-го пакета санкций. Блокировка НРД ударила по большинству частных инвесторов, но до этого точно были предпосылки:

Ещё в марте европейские депозитарии прекратили взаимодействия с НРД. Euroclear постарался на славу. Иностранные активы на Московской бирже оказались заморожены, а вот СПБ-биржа торговала.

Неделю назад ЦБР ограничил биржевые торги иностранными ценными бумагами и заморозке подверглись ещё некоторые бумаги СПБ-биржи (представители СПБ просили не переживать, ведь бумаги находятся на неторговом счёте, а не заморожены ).

Сейчас ясно одно — страновой диверсификации теперь не существует. Мне искренне жаль, кто оказался с замороженным портфелем и потерянными дивидендами/купонами, но к этому всё шло (держателям активов через IB необходимо ещё всё 100 раз взвесить). Что же повлияло на IMOEX?

📉 Депозитарные расписки — рухнули. Всё те же проблемы с НРД и Euroclear. Российский инвестор временно потерял возможность получать дивиденды по деп. распискам (стоит признать, что дивиденды отменяли/переносили именно по этой причине). Соответственно

инвесторы в ожидании редомициляции (смена страны регистрации), однако некоторые опасаются, что их средства могут заблокировать, и сливают акции.

📉 Металлурги. Оказались самой лёгкой мишенью. Санкции и курс доллара сделали своё грязное дело (ММК должно быть полегче, они больше ориентированы на внутренний рынок, но, как мы можем наблюдать, акционеров это не останавливает). Замечу, что металлурги, которые держались с начала СВО и не показывали такой сильной просадки, всё же догнали остальные акции.

Объявление дивидендных выплат оказало краткосрочный эффект. Каждая последующая новость не прибавляет позитива для нашего рынка. Поэтому мы не должны стоить дороже февральского закрытия биржи. СВО ещё не завершилось, а санкции всё придумывают, благо и для Европы это не закончится положительно.

С уважением, Владислав Кофанов

Так себе приключения получились

Источник с мемами про инвестиции: https://t.me/sttonks

У меня так было с теслой

Источник с мемами про инвестиции: https://t.me/sttonks

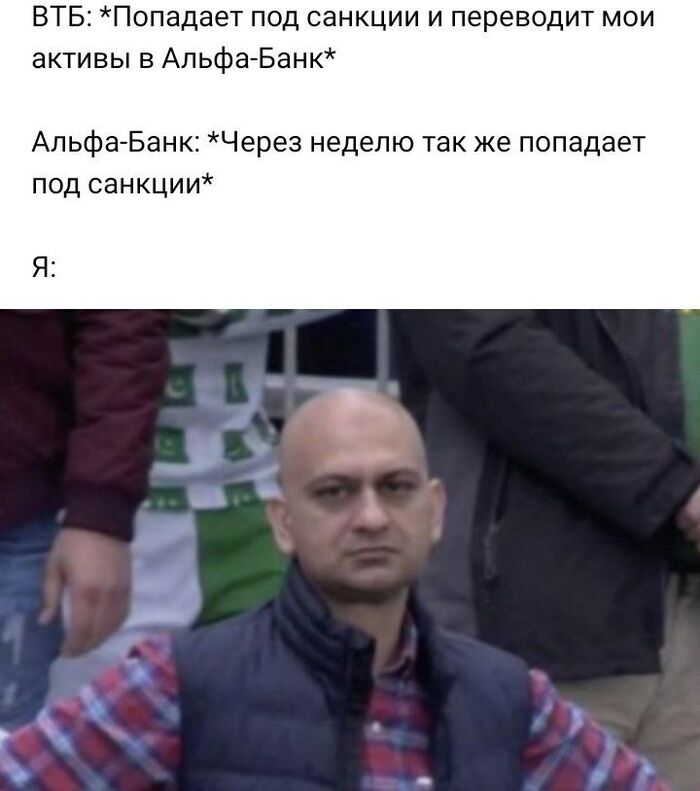

Как же сложно быть российским инвестором

Источник с мемами про инвестиции: https://t.me/sttonks

История экономической мысли. Часть 3. Меркантилизм

Хронологическое продолжение поста про экономику Средних веков

Окончание Средневековья и переход к Новому времени традиционно связывают с несколькими историческими событиями. В результате Реформации католическая церковь перестала быть самым влиятельным институтом, а феодальный образ жизни сменила идеология буржуазии. Оказалось, что новому классу не нужна показная роскошь, напротив, он стремится к развитию производства и накоплению капитала.

На карте мира появляется новый континент, открытый Колумбом, что положило начало Великим географическим открытиям, которые навсегда изменили мировую экономику.

Постепенно устанавливается колониальная система, которая определила экономическое развитие наций на столетия вперед. Центр европейской экономики смещается из Средиземноморья в Западную Европу, а именно, в город Антверпен, который становится сердцем торговли и научно-технического прогресса.

Революция цен как вишенка на торте, лишь подстегнула переосмысление наболевших вопросов. Экономическая мысль, конечно, остается нормативной, однако если раньше она концентрировалась на жизни отдельного человека, то теперь экономика приобретает политический характер. Все внимание фокусируется на проблемах только одного, особого «домохозяйства» — хозяйства государева двора.

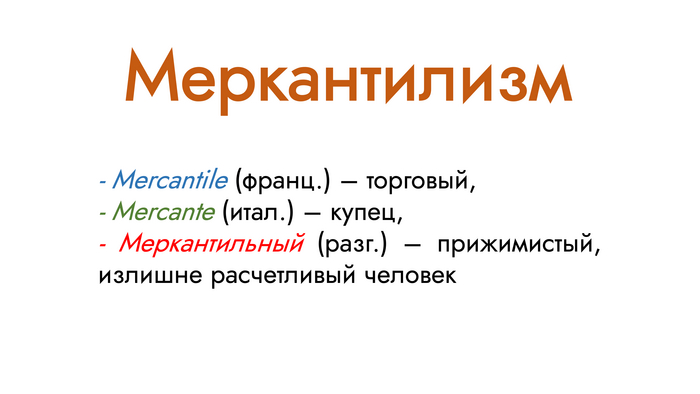

Большинству мыслителей того времени очевидно, что богатство — в золоте и серебре. Вокруг этой концепции скоро образуется целая система доктрин, которая позже получит название – меркантилизм, от латинского mercari – торговать.

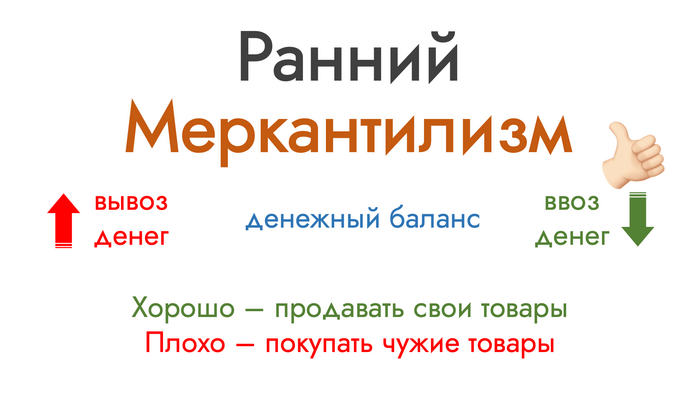

Идеи раннего меркантилизма (XV-XVI) пропагандировались еще в XV веке представителями бульонизма. Суть идей сводились к регулированию денежного баланса, а точнее, поддержанию его в активном состоянии. Такая активность, по мнению бульонистов, достигается за счет сокращения ввоза товаров и продажи за рубеж отечественных товаров по максимальным ценам.

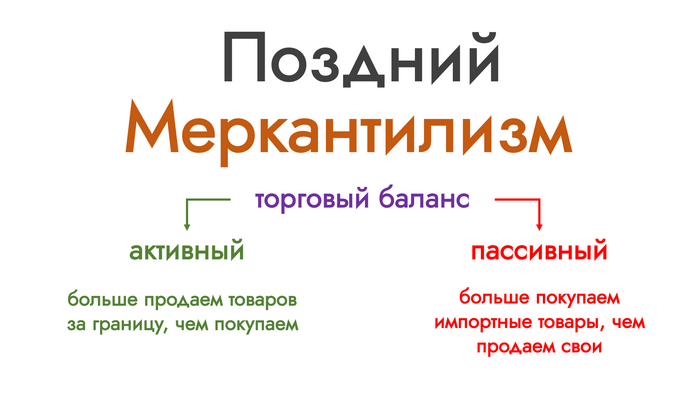

Но очевидно, что ни одна страна не может полностью себя обеспечить, например – Германии дешевле купить апельсины у Испании, чем выращивать их самостоятельно. Поэтому поздние меркантилисты делают упор на баланс не денежный, а торговый.

Чтобы сделать такой баланс активным надо поддерживать производство, тогда отечественная продукция будет пользоваться спросом на мировых рынках, и экспорт превысит импорт. Сам термин «торговый баланс» был введен англичанином Э. Мисселденом в Трактате «Круг торговли» в 1623 году.

В то время главной концепцией остается политика протекционизма (от фр. protectionnisme, от лат. protection — защита, покровительство) – всемерная защита отечественного производителя.

Например, в XVI в. в Англии действовал порядок, по которому два дня в неделю запрещалось есть мясо – покупайте, мол отечественную рыбу. А предписание XVII века — погребать покойников исключительно в шерстяном платье было направленно в поддержку английской суконной промышленности.

Чтобы достичь активного торгового баланса необходимо повышать конкурентоспособность национального товара, иначе его никто не купит. И по мнению меркантилистов самый простой способ – снизить цену товаров за счет сокращения заработной платы.

Поэтому неудивительно, что многие меркантилисты видели население одновременно многочисленным и бедным. Преобладало мнение, что бедняки склонны к праздности, и только крайняя нужда может заставить их работать.

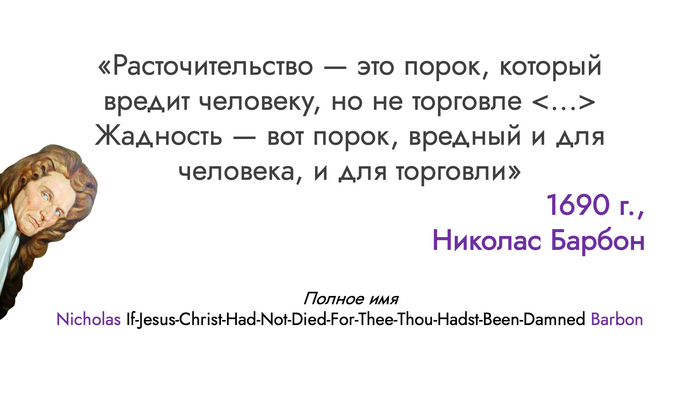

Что же касается богатых, то от них требовалось расточительство, которое стимулирует движение денег в экономике. «Расточительство — это порок, который вредит человеку, но не торговле — писал в 1690 г, англичанин Н. Барбон — жадность — вот порок, вредный и для человека, и для торговли».

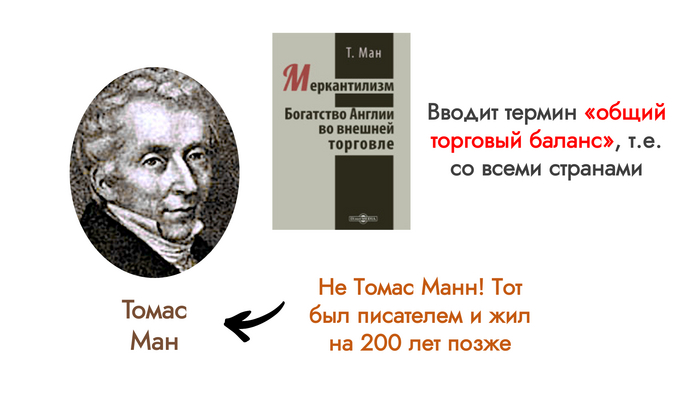

При этом, не так важно, чтобы торговый баланс был активным со всеми странами. Решающее значение поздние меркантилисты во главе с Томасом Маном (1571-1641) придают значение именно общему торговому балансу, при котором дефицит в торговле с одними странами компенсируется активным балансом с другими.

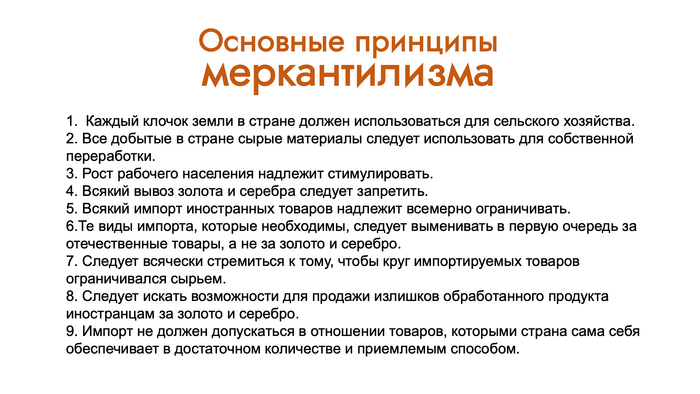

Все основные положения меркантилистской доктрины, о которых вы только что услышали, обнаруживаются в манифесте Филиппа фон Хёрнигка «Австрия превыше всего, если она только сама захочет».

Больше моего контента, в том числе, видео, можно посмотреть в Telegram, VK, YouTube, .

Подписывайтесь, где вам удобнее ✌🏻

Как теряют деньги на «форексе»: часть 2

В первой части мы обсудили, что «форексом» в интернете называют игровые площадки, которые заключают с клиентами сделки на угадывание движений валютного курса. В названии таких компаний часто фигурируют слова форекс, fx или forex. Если клиент прав в предсказании динамики курса, то компания выплачивает разницу в курсах клиенту. Если клиент ошибается и курс движется в противоположную от прогноза сторону – деньги со счета клиента списываются в пользу площадки.

Форекс площадки можно разделить на две группы. Первая группа – это офшорные компании, зарегистрированные в иностранных юрисдикциях. Вторая группа – российские компании, имеющие лицензию Банка России, официально такие компании называются форекс-дилерами.

По состоянию на июнь 2022 года в России всего 4 компаний имеют лицензию форекс-дилера: Финам-Форекс, Альфа-Форекс, БКС-Форекс и ВТБ-Форекс. Важно, что лицензированные российские компании обязаны ежеквартально раскрывать статистику по обобщенным финансовым результатам клиентов. Например, Альфа-Форекс раскрывает эту информацию на своем сайте с 2018 года. За 1-й квартал 2022 обобщенный финансовый результат клиентов Альфа-Форекс составил минус 385 миллионов рублей. В абсолютном большинстве случаев клиенты форекс-дилера остаются с убытками, то есть действительно зарабатывает на форексе только организатор казино.

Еще хуже дело обстоит с офшорными компаниями. Они не обязаны раскрывать подобную статистику, но логично предположить, что и там зарабатывает на таких играх организатор, а не клиент. При использовании услуг офшорных компаний возникают еще и риски откровенного мошенничества, кражи внесенных денег, так как эти компании не находятся под надзором Банка России. Если ваши права будут нарушены, то защищать их придется в иностранной юрисдикции.

Форекс компании без лицензии Банка России включаются в список компаний с выявленными признаками нелегальной деятельности на финансовом рынке. Этот список публикуется на сайте Банка России и регулярно обновляется. По состоянию на 5 июня 2022 года в списке 5454 компании с признаками нелегальной деятельности.

Перед тем, как заключать договор с компанией, обязательно проверьте её лицензии на сайте Банка России в справочнике финансовых организаций. Только компании с лицензией Банка России могут законно оказывать финансовые услуги.

Важно четко понимать, что форекс – это игра с отрицательным ожиданием. Прибыль клиента – это всегда убыток организатора, поэтому форекс-компании заинтересованы в том, чтобы клиенты теряли свои деньги. И если вы все-таки решите сыграть в такую игру, ограничьте сумму внесения такими деньгами, которые будет не жалко потерять.

Автор: Михаил Емец, финансовый консультант.

Ответ на пост «Второй пошел: «ирландский» биржевой фонд схлопнулся и похоронил 8 млрд рублей российских вкладчиков»

C FXRU не все так однозначно.

Чем обусловлена высокая доля инструментов денежного рынка в составе фонда FXRU?Как мы уже писали ранее, рынок для большинства еврооблигаций российских компаний не функционирует, а значит, рыночные цены облигаций для расчета справедливой стоимости акций фонда отсутствуют. Поэтому для оценки администратор фонда использует нулевые или близкие к нулевым цены. Кроме того, в конце марта прекратил существование индекс, за которым следует FXRU/FXRB. В такой беспрецедентной ситуации инвестиционный управляющий фондами принял решение временно использовать инструменты денежного рынка внутри FXRU для вложения наличности, которая образуется в результате поступления купонов и выплат по облигациям при их погашении. В настоящее время состав фонда FXRU на 19,5% состоит из инструментов денежного рынка (краткосрочных казначейских векселей США, T-bills).

Т.к. евробонды российских компаний не торгуются, их стоимость приравняли к 0, а купоны реинвестируют в инструменты денежного рынка, которых накопилось уже 19.5%. Они и составляют стоимость портфеля для отчета.

Второй пошел: «ирландский» биржевой фонд схлопнулся и похоронил 8 млрд рублей российских вкладчиков

2022 год приносит все больше сюрпризов.

Вслед за историей с Российским Lehman Brothers, которую я описывал здесь пару месяцев назад Российский Lehman Brothers: УНИВЕР КАПИТАЛ. Что случилось? Объясняю простыми словами , произошли ещё более печальные события.

И всё это произошло в начале марта, но биржевые воротилы-управляющие фондами держали информацию в секрете до последнего. До последнего дня, когда им необходимо отчитаться перед регуляторами рынка.

Я о компании FinEx и их биржевых фондах ETF, которые были очень популярными среди российских маленьких частных инвесторов, коими в последнюю пару лет стали очень многие.

Компания FinEx управляет более чем 100 млрд ₽ активов российских инвесторов и знакома очень многим из тех, кто хоть сколько-то времени потратил на изучение тонкостей инвестирования в разные акции и облигации в России. Особенностей, которые привлекали внимание было две:

1. За очень скромные деньги можно было купить паи фондов ETF, внутри которых тысячи бумаг, и ты как бы за небольшую сумму покупаешь долю в сразу куче компаний — Apple, Netflix, Google — всё вместе.

2. FinEx всегда позиционировала себя как ирландская компания, которая любезно предоставляет услуги российским клиентам и торгует свои фонды на российской бирже. Своих конкурентов — российскую индустрию фондов, зеленую, молодую — компания безудержно чморила, рассказывая, что в ирландских фондах в развитом законодательстве все стабильно и надежно, а российские чмошники не умеют управлять бумагами, и их БПИФ сравнивать с ETF никак нельзя. Более того! Главная говорящая голова FinEx Владимир Крейндель всегда как мантру повторял выражение «Ваши активы надежно хранятся в Citi [имеется ввиду британский филиал американского банка Citibank], в отличие от непонятно как и непонятно где хранящихся бумаг из российских фондов!»

Владимир Крейндель (слева) и Олег Янкелев (справа) надежно хранят ваши активы в Citi!

В общем-то, компании удалось стать крупнейшим операторов фондов на российском поле. Да что греха таить! Даже я (несмотря на свое какое-то подсознательное недоверие и нелюбовь к подобного рода посредникам) покупал немного паев фонда на китайские акции, т.к. сами китайские акции по отдельности мне покупать было неохота.

Наверное, вы уже догадались из заголовка, компания потеряла значительные средства своих клиенетов. Потери коснулись фондов, в которых были помимо самих ценных бумаг (акций, облигаций) ещё и синтетические инструменты, предназначенные для того, чтобы сглаживать скачки курса рубля. В первую очередь — фонда на долларовые облигации российских компаний. Фонд был крупным — в нем было больше 10 млрд ₽ клиентских средств.

Причем, всегда компания позиционировала его не как единый фонд, а как два разных фонда! FXRB — для тех, кто хочет синтетику для сглаживания скачков курса, и FXRU — для тех кто не хочет этого, а хочет просто фонд на облигации — надежные инструменты.

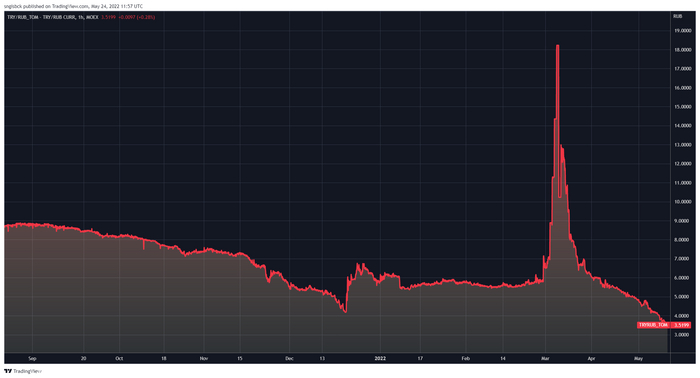

Но в начале марта курс улетел с 75₽ за доллар до 120₽ за доллар буквально за пару дней. Этот мощный скачок порвал всю синтетику как тузик грелку, и FinEx ничего не оставалось делать кроме как сливать активы клиентов за бесценок, чтобы покрыть долги, возникшие из-за этого скачка. Ситуацию очень просто и с шутками-прибаутками описал здесь вчера Павел Комаровский, вы можете почитать его пост здесь Фонд FinEx FXRB на российские облигации обнулился, инвесторы потеряли все вложенные деньги

Внутри фонда были российские еврооблигации, которые торгуются на зарубежных биржах. После начала «спецоперации» (извините), эти облигации резко стали мега-токсичными для всех зарубежных инвесторов, и все стали массово пытаться их продать. [. ]

Теперь вспоминаем, что одновременно с этим внутри FXRB был открыт рублевый хедж. Так как сами облигации в валюте (как я понимаю, в фонде в основном долларовые бонды, но давайте посмотрим на примере на евро), то чтобы нивелировать валютные колебания, хедж должен представлять собой обратную ставку на падение евро: тогда при укреплении евро, рост рублевой стоимости самих облигаций и убыток по хеджу должны, в теории, плюс-минус скомпенсировать друг друга.

[. ]

То есть, для фонда FXRB одновременно произошло два события (каждое из них по отдельности не было бы фатальным — печаль именно в том, что одно наложилось на другое):

1. Практически обнуление основных активов, которые лежали внутри фонда: на западных биржах никто не хотел покупать токсичные российские еврооблигации.

2. Гигантские убытки по хеджирующим позициям в деривативах из-за аномально резкого ослабления рубля.

В итоге активы любителей синтетики (рублевого хеджа) просто обнулились. Об этом FinEx сообщил в виде постскриптума к своей очередной заметки на своем сайте — так, между делом. Минус 3 миллиарда ₽.

Но пикантность ситуации заключается в том, что по документам оказалось, что FXRB и FXRU — это один фонд! И денег тех, что учитывались за любителями хэджа — не хватило! И их убытки покрыли за счет тех, кто специально выбирал более безопасный (по их мнению) инструмент.

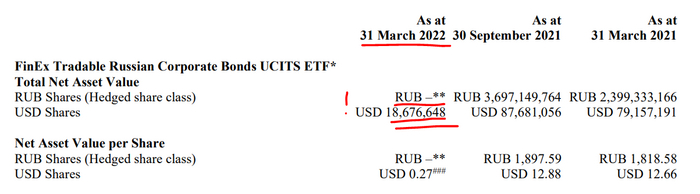

В итоге, их активы обрубились в 5 раз. По состоянию на начало года вкладчики FXRU имели примерно 95₽ на один пай, а сейчас судя по отчетности, им осталось 16,60₽ за пай. Правда, они об этом не знают — им никто об этом не сообщил. Это все узнали мы — обычные люди, интересующиеся инвестициями в фондовый рынок. Нас напрягло многозначительное молчание Крейнделя, и мы решили обратиться к первоисточнику — пошли на сайт Ирландского ЦБ и нашли там отчетность, поданную вчера. И в ней покопались.

Итого оцениваемые потери — свыше 7 млрд ₽.

Что ещё мы накопали?

Было несколько фондов с хедж-инструментами — FXWO/FXRW, FXFA/FXRD, FXIP/FXTP.

Данные фонды также имеют общую корзину активов для каждой пары биржевых тикеров, а сами тикеры — не что иное, как надстройки над единым фондом. Здесь инвесторам «повезло» больше, но урон для хеджирующей части — тоже значительный:

FXRW — стоимость пая на 31 марта 0,72₽, потеря примерно 43%;

FXRD — стоимость пая на 31 марта 55₽, потеря примерно 43%;

FXIP — стоимость пая на 31 марта 63,8₽, потеря примерно 40%.

Паи без хеджа (FXWO, FXFA, FXTP) от принудительных продаж не пострадали.

Итого на троих потери чуть менее 1 млрд ₽.

Конечно же, никакой информации об этом от самой компании нет, «Активы надежно хранятся в Citi!», а если инвесторы захотят судиться — им придется ехать в Дублин, что на острове Ирландия.

Есть и хорошие новости

Один фонд с синтетическими инструментами внутри каким-то чудом выжил (если судить по отчетности на конец марта). Это фонд денежного рынка FXMM/FXTB.

FXUS, FXIT, FXCN, FXGD и прочие фонды без хеджа также не пострадали. Эти фонды были самыми крупными, в них сидело больше всего народу. По крайней мере, пока не пострадали. У меня чуть меньше 300 тыс. ₽ в фонде на китайские акции FXCN, а сама компания продемонстрировала свое «прекрасное» отношение к клиентам — утаивая от них очень важные плохие новости (а вдруг не заметят! :D). Так что я вынужден следить за этим всем самостоятельно.

Продолжаю держать вас в курсе событий, это ужасное время для таких как я — частных инвесторов, которые размещали и продолжают размещать свои сбережения на бирже. Этот пост — это совокупность моих заметок из Telegram. Это невероятно трудное время, подготовившее огромное количество испытаний, и я предельно честно рассказываю о том, как мой пенсионный портфель переживает 2022 год. Вы можете следить за этим, подписавшись здесь, на Пикабу или в Telegram — где вам удобнее.

Как разобраться в бухучете за 15 минут

Привет, в свое время я отучился в вузе по специальности «Бухгалтерский учет, анализ и аудит» и не понаслышке знаю, как сложен бухучет для понимания. А ведь хотя бы поверхностное понимание его основных идей необходимо и руководителям, и разработчикам специального ПО, и частным инвесторам, чтобы читать отчетность. Поэтому очень хотелось простыми словами объяснить, как строятся бухгалтерские документы. Более 200 тысяч просмотров на ютубе говорят о том, что у меня это получилось не так уж и плохо. Приступим.

С развитием социальных отношений человечество создавало все новые и новые институты, которые были призваны удовлетворять личные и общественные потребности. Усложнение экономической деятельности сделало необходимым знание о том, откуда у организаций и государства берутся деньги, на что они расходуются, и как повысить эффективность их использования.

До Средних веков подобный учет велся, в основном, при оформлении сделок и сборе налогов. Не сказать, что в XV веке произошел какой-то качественный скачок в развитии европейской экономики, однако именно 1494 год считается датой рождения современного бухгалтерского учета. В этом году францисканский монах Лука Пачоли подробно описал применение двойной записи – пожалуй, основного инструмента бухгалтера.

Суть ее сводится к тому, что имущество организации учитывается вместе с источниками его приобретения. Имущество называется активами, а источники их формирования – пассивами. Увеличение активов отражают в левой части двойной записи, которая называется дебет, а их выбытие – в правой, которая называет кредит. Для пассивов все наоборот – по дебету записывается их уменьшение, а по кредиту – увеличение. Дальше я объясню, чем обусловлен такой подход.

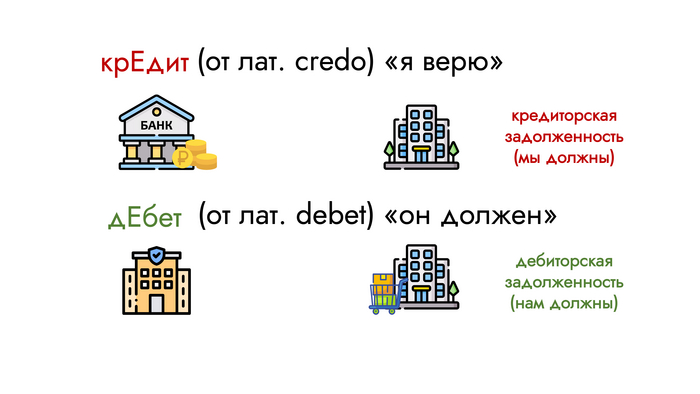

Кстати в бухучете правильно говорить, именно крЕдит, а не кредИт. Это два разных слова, которые произошли от одного корня. На латинском языке crе́do означает «я верю», т.е. тот же банк дал денег организации, потому что верит в их возврат, и у организации возникла кредиторская задолженность – обязательство выплатить долг банку. Дебет переводится как «он должен», и здесь уже возникает дебиторская задолженность – ситуация, при которой должны не мы, а нам. Например, товар организация отгрузила, а деньги еще не получила, в результате образуется дебиторская задолженность.

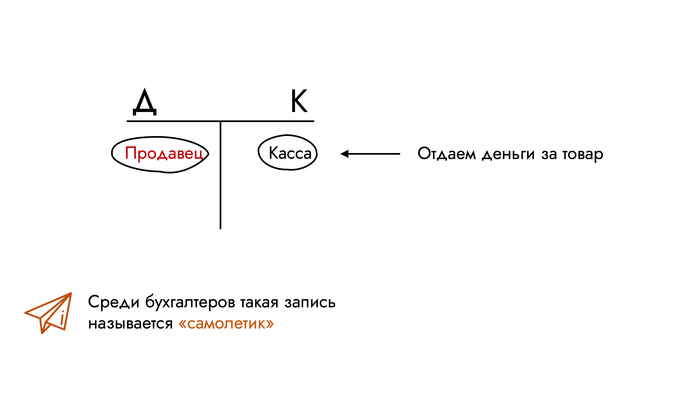

Получается, что любую хозяйственную операцию по движению денег или иных ценностей можно записать в виде небольшой таблички (самолетика), где слева будет дебет, а справа кредит.

Например, покупку товара можно зафиксировать следующим образом.

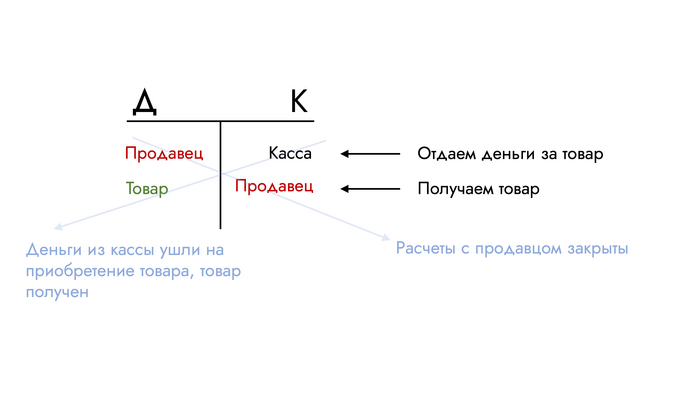

Здесь наше имущество уменьшилось за счет выплаченных из кассы денег, что мы отразили по кредиту, при этом у продавца появилась перед нами задолженность. Когда мы получим товар, эта задолженность погасится, что отразится следующей записью.

В результате такой записи, мы можем легко проследить цепочку действий от начала и до конца и убедиться, что никакие операции не упущены.

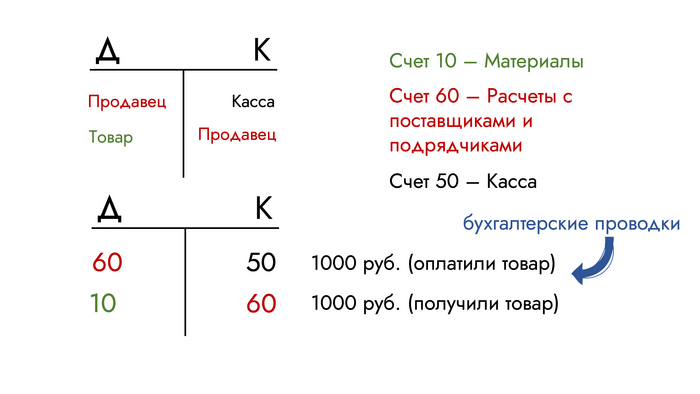

Согласитесь, что каждый раз придумывать название операции по дебету и кредиту очень неудобно. Поэтому в бухгалтерском учете существуют установленные наименования для каждого вида имущества и источников его формирования – бухгалтерский счет. Например, счет 10 называется Материалы, счет 60 – расчеты с поставщиками и подрядчиками, а счет 50 – касса. Зная это, мы можем записать наш пример в лаконичной форме.

Из кассы деньги ушли продавцу, а продавец передал товар в организацию. Каждая строчка, состоящая из дебета и кредита соответствующих счетов, называется бухгалтерской проводкой. Именно проводка лежит в основе учета всех хозяйственных операций.

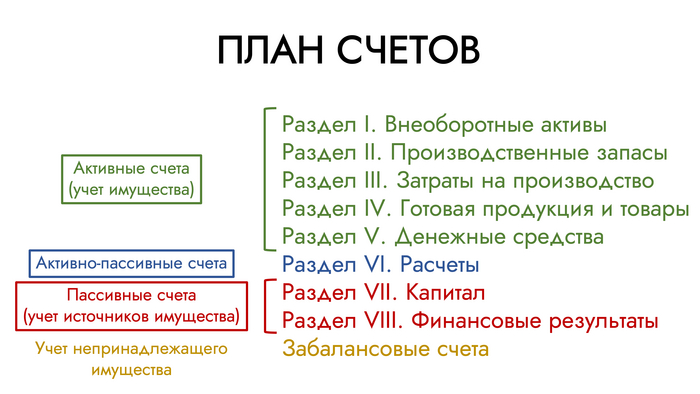

Вместе все счета образуют план счетов, на основании которого и ведется бухгалтерский учет. По действующему законодательству (Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению») план счетов состоит из восьми разделов и забалансовых счетов.

Первые пять разделов учитывают имущество организации, т.е. активы, поэтому счета, входящие в эти разделы, называются активными. Обратите внимание, что внеоборотные активы сгруппированы в первый раздел, в то время как разделы со второго по пятый содержат счета, на которых учитываются оборотные активы. Пассивы организации учитываются на счетах разделов VII и VIII, соответственно счета этих разделов называются пассивными.

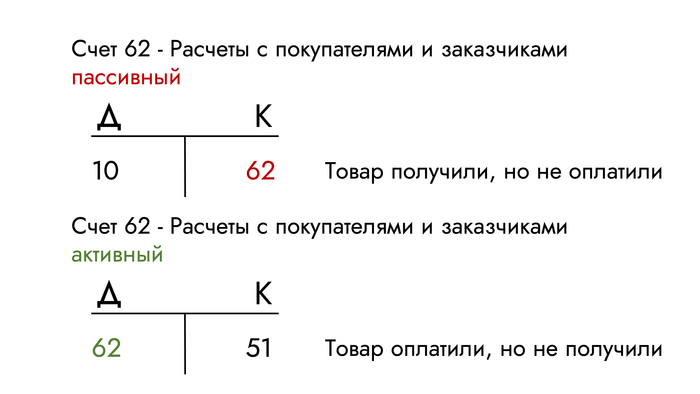

Хорошо, с этим разобрались, а что делать с шестым разделом? Счета этого раздела относятся к активно-пассивным, так как могут быть и активными, и пассивными в зависимости от того, кто кому должен. Например, если на счете 62 Расчеты с покупателями и заказчиками числится наше обязательство по оплате купленного товара, то счет будет пассивным, так как возникла кредиторская задолженность. И наоборот, если мы отгрузили товар покупателю, но денег за него пока не получили, то счет 62 будет активным, так как возникла дебиторская задолженность.

Также бывают случаи, когда фирме необходимо учесть объекты, в отношении которых она имеет ограниченные права собственности. Например, при сдаче или аренде основных средств. Для этих целей используются забалансовые счета, суммы по которым не входят в состав баланса, но учет которых необходим для контроля всех средств, которые использует организация.

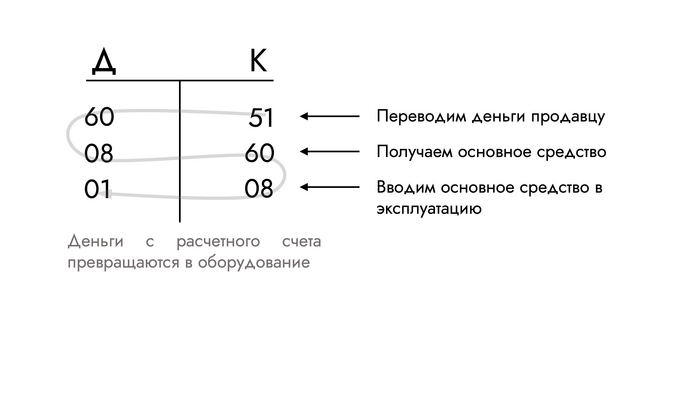

Наличие плана счетов обеспечивает стандартизированный учет движения всех средств в рамках предприятия. Так, покупка основного средства последовательно учитывается на счетах 51-60-08-01 (проводки 60-51, 08-60, 01-08), где с расчетного счета деньги уходят поставщику, превращаются в купленное оборудование, которое в итоге вводится в эксплуатацию.

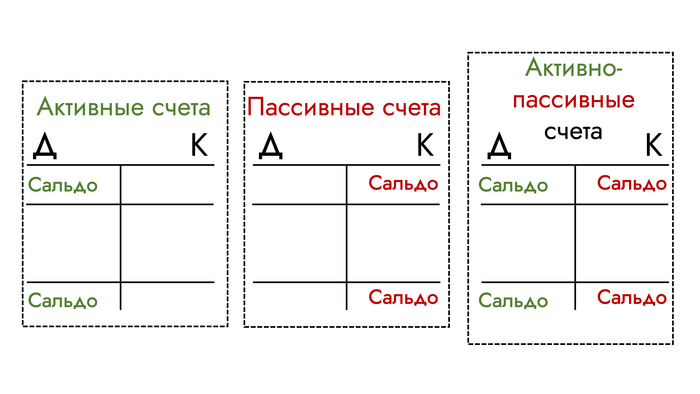

Разумеется, за год на каждом счете будет аккумулироваться множество операций по дебету и кредиту. Возьмем активный счет 01 Основные средства. Их постановка на учет отражается по дебету, а выбытие – по кредиту. В конце отчетного периода по этому счету сформируется оборот по дебету и кредиту и мы сможем рассчитать остаток счета. Такой остаток называется сальдо». Сальдо бывает начальным – остаток по счету на начало года, и конечным – остаток на конец года.

Для активных счетов сальдо всегда будет дебетовым, так как у нас не может выбыть активов больше, чем есть в организации. Поэтому чтобы рассчитать конечное сальдо по активному счету 01 мы к начальному сальдо прибавим оборот по дебету, а после вычтем оборот по кредиту. Для пассивных счетов сальдо всегда будет кредитовым, а расчет конечного сальдо будет проводиться путем прибавления оборота по кредиту и вычета оборота по дебету. Для активно-пассивных счетов сальдо будет определяться в зависимости от объема операций – и величины начального сальдо.

Как вы уже могли догадаться, сумма по счетам с дебетовым сальдо в организации равна сумме по всем счетам с кредитовым сальдо, так как, напомню еще раз, одна операция всегда указывается по дебету и по кредиту. Такой порядок позволяет отследить всю последовательность операций и обеспечивает главное равенство бухгалтерского учета – активов и пассивов.

Благодаря такой системе легко проверить наличие ошибок при группировке фактов хозяйственной деятельности – если по итогам года дебет не сходится с кредитом, это означает, что бухгалтер не учел какое-то имущество или неверно указал источники его возникновения.

Разумеется, бухгалтерский учет существует не для того, чтобы финансисты упражнялись в сведении элегантных равенств и получали удовлетворение от тождественности дебета и кредита. В конечном счете, важен результат работы бухгалтера, т.е. отчетность, в которой отражается основная информация о финансовом состоянии организации.

Бухгалтерская отчетность это набор унифицированных форм, в которых содержатся все финансовые сведения о компании. Пользователями такой отчетности могут быть разные категории лиц – это и руководители компании, и инвесторы, и государственные органы. В России крупные компании, такие как сбербанк или газпром представляют отчётность по двум стандартам – РСБУ и МСФО.

РСБУ это локальный формат отчетности для российских компаний, которая требуется для предоставления контролирующим и налоговым органам. По МСФО отчётность составляют компании, которые размещают свои ценные бумаги на бирже. Это необходимо, чтобы инвесторы могли взглянуть на финансовое состояние организации и принять решение о покупке или продажи ценной бумаги . Далее я не буду подробно рассказывать об отличиях между этими двумя стандартами, а остановлюсь на содержании форм, которые входят в эту отчетность.

Дальше примеры по РСБУ и МСФО на разделенном пополам слайде с названием форм.

Первая форма характеризует финансовое положение организации. Здесь можно увидеть размер ее имущества, а также собственные и заемные источники его формирования. По результатам анализа отдельных статей этой формы можно сделать выводы о рентабельности капитала, ликвидности бизнеса, уровне финансовой устойчивости и многом другом.

Вторая форма — отчет о финансовых результатах (отчет о прибылях и убытках/отчет о совокупном доходе) информирует пользователя о величине доходов, расходов и динамике прибыли.

Далее следует отчет об изменениях капитала (отчет об изменениях в составе собственных средств), в котором указываются источники его увеличения или уменьшения. Данная форма показывает эффективность управления имуществом и ресурсами организации. Например, рост собственного капитала за счет повышения прибыли является позитивным моментом, в отличие от дополнительного выпуска акций, который может стимулировать снижение капитализации компании.

Отчет о движении денежных средств (отчет о движении денежных средств) показывает денежные потоки организации в разрезе ее операционной, финансовой и инвестиционной деятельности. Помимо сравнения сальдо притоков и оттоков денежных средств, по данной форме можно сделать выводы о структуре поступлений и расходов организации.

Наконец, пояснительная информация к отчетности (примечание) содержит дополнительные данные, которые не вошли в основную часть. Это документ свободной формы, где организации могут указать принципы составления отчетности, порядок распределения прибыли, особенности управления рисками и иные моменты.

В общем, бухгалтерский учет – это универсальный стандартизированный финансовый язык, который позволяет вести строгую фиксацию всех фактов хозяйственной деятельности.

Этот, а также другой материал в видеоформате можно посмотреть в Telegram, YouTube, VK

Зачем ЦБР столько долларов и была ли другая альтернатива поддержки экономики России?

На этой неделе можно было зафиксировать неплохую прибыль, учитывая, что сигналы раздавал сам Банк России. Пользоваться этим или нет, было вашим решением. Укрепив доллар, Банк России по их мнению поддержал нашу экономику и фондовый рынок в целом, но данный эффект не долговечен. Мне бы хотелось перейти к главным темам на фондовом рынке и задаться некоторыми вопросами, которые должны волновать каждого частного инвестора.

Ещё 25 мая я писал, что мы преодолели уровень в 55 руб. за доллар. А этот предел указывали многие инвест-компании. Сигнал был получен и на рынок пришёл крупный скупщик валюты (добавьте сюда заседание ЦБРпо снижению ключевой ставки и укреплению доллара не миновать). Замечу, что даже купив в конце торгового дня 25 мая по 59 руб., можно было фиксировать профит более 10% сегодня. Теперь у меня назрел вопрос, мы с вами наблюдали два дня дивные объёмы на покупку в паре UsdRub, зачем ЦБР столько долларов?

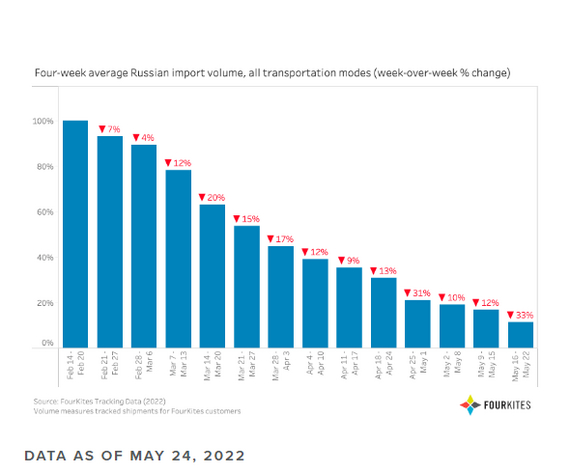

Импорт просёл на значимые проценты по сравнению с экспортом (89%). Даже если сюда добавить серые схемы приобретения импорта, то того объёма покупок до СВО не достичь.

Половина ЗВР заморожено, а покупку доллара в ФНБ не ведут с прошлого года. Сейчас в этом вообще нет целесообразности. Поэтому складировать доллар на этих счетах нет никого смысла.

Обслуживание российских евробондов прикрыл Минфин США. Необходимость выплачивать купоны в долларах — отпала.

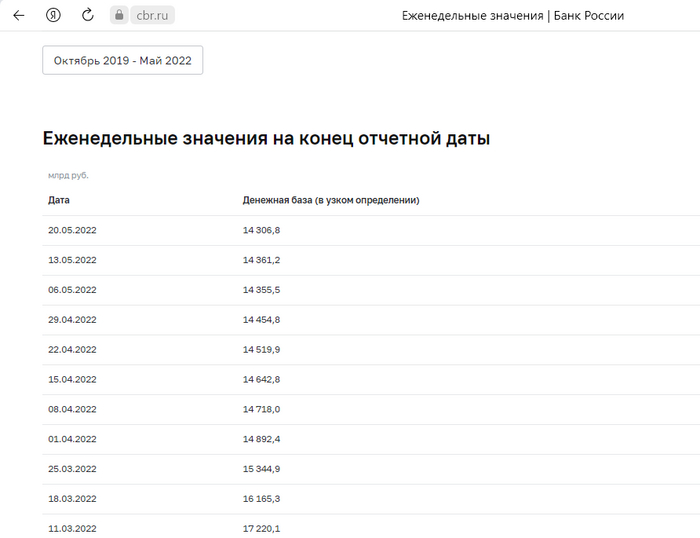

Видимо подпитка экспортёров и собственного бюджета, а в последующем конкурентоспособности внутреннего рынка — было в приоритете. Опять же, средства можно было пустить на скупку российских акций и ОФЗ, нарастив этим денежную базу/массу (учитывайте ещё включенный станок). А так у нас сокращенный импорт выросший в цене в пару раз, застоявшееся валюта на счетах и снизившаяся ставка по кредитам для бизнеса (из-за сокращения денежной базы доходы населения не растут, соответственно и спроса никого не будет, а значит кредиты для бизнеса бессмысленны). Низкая ставка, сокращение денежной массы = ВВП в минусе.

Когда радостные новости по дивидендам возымели некий эффект на фондовый рынок, мы явно не учли одно обстоятельство. Сейчас основные компании отчитаются о выплатах/невыплатах, а что дальше будет двигать наш рынок вверх? Газпром был реактивной ракетой во всей этой серой массе, понятно что ещё большинство компаний с гос. участием объявят о выплатах, но после выплат, то что?

СВО продолжается и требует затрат

Санкции всё ещё на месте. Обсуждается 6-пакет. Это неблагоприятно влияет на экономику России, благо и на их тоже

Те объёмы, которые торговались до февраля уже не восполнить. Без помощи крупного игрока доли нерезидентов не выкупить. Вы должны понимать, что прирост денежной базы просто необходим.

Потребление сокращается, отток из фонды денежных средств зафиксирован. Всё это влияет на эмитентов, которые в скором времени не дополучат прибыли.

Кризис только начинает своё шествие, мы его ещё не ощутили в полной мере.

Я не хочу наводить панику или рассказывать, что всё пропало, но предлагаю трезво подойти к ситуации. Готовится к худшему сценарию необходимо, как в психологическом плане, так и в финансовом. Возможно произойдёт чудо и всё проблемы решатся за короткий промежуток времени, я только буду рад этому. Но у меня большие сомнения на этот счёт.

С уважением, Владислав Кофанов

Как рухнула первая в мире финансовая пирамида

Первая в мире финансовая пирамида была создана в XVIII веке и имела вполне благородную цель – пополнить государственный бюджет. Казалось бы, откуда взять деньги, если на тот момент использовались золотые и серебряные монеты. Но предприимчивый шотландец Джон Ло попытался решить эту проблему выпуском бумажных денег, и вот что из этого получилось.

Филип Орлеанский, будучи регентом молодого Людовика XV (в 1715 году) столкнулся с печальным состоянием государственной казны. В этой ситуации требовались решительные меры, которые и предложил наш герой – Джон Ло.

В 1716 году он получает разрешение основать частный банк («Banque générale»), который спустя несколько месяцев открывается в Париже. Банк выпускает свои банкноты, и правительство объявляет их единственным средством уплаты налогов. Вынужденные обменивать золотые и серебряные монеты на эти банкноты, население и сборщики налогов пополняют хранилище банка драгоценным металлом.. Банк, в свою очередь, кредитует правительство на очень выгодных условиях. Денег в экономике, пусть и бумажных, становится достаточно, чтобы понизить стоимость кредитов, и стимулировать экономическую активность.

Дела шли так успешно, что через год (1717) Ло создает торговое общество, которое получает название Западная компания (позже — компания Миссисипи). Цель компании заключалась в колонизации земель штата Луизиана. а вся собственность французского государства в этой колонии уступалась компании безвозмездно на ближайшие 25 лет.

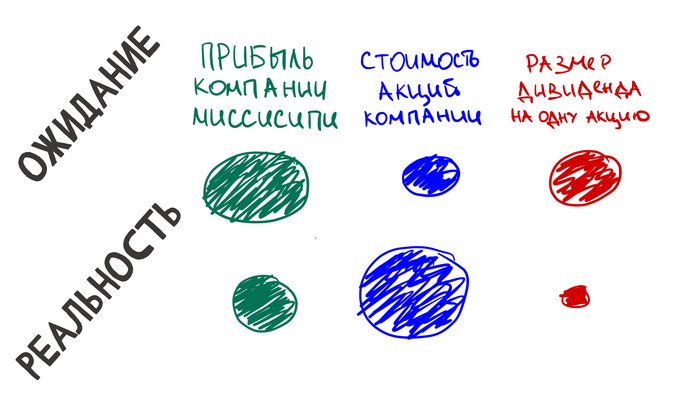

После поглощения ряда других компаний («Ост-Индской» и «Китайской компании», «Африканской компании») в 1719 году, акции компании Миссисипи начинают торговаться по всей Франции, и очень быстро растут в цене. Этому способствуют не успехи в освоении Нового света, а скорее спекуляции Ло. Мало того, что он заключал пари на рост цены акций и в случае проигрыша обещал вернуть разницу чистыми деньгами, так и акции нового выпуска продавались тем, кто предъявлял старые бумаги. Фактически, это первый в истории случай масштабного манипулирования рынком.

Уже вскоре банк и компания стали посредниками между казной Франции и ее кредиторами. Государству Ло реструктуризировал долги на выгодных условиях, а кредиторам казны предлагал конвертировать имеющиеся у них бумаги в акции своей компании.

Вдобавок ко всему банк получил от правительства право чеканки монеты, что вместе со слухами об успехах компании Миссисипи, вызвало небывалый ажиотаж среди инвесторов. Все от мала до велика бросились скупать акции компании.

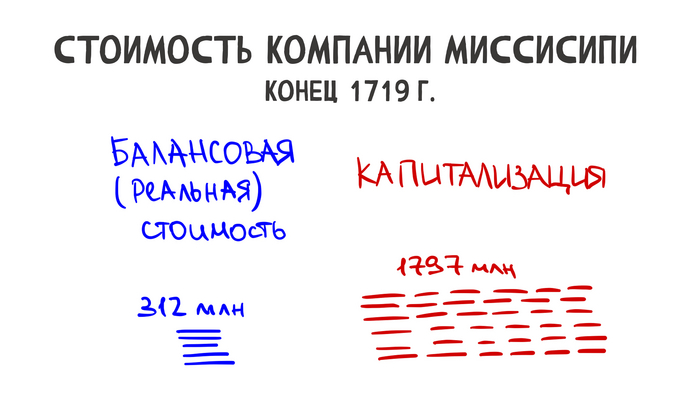

Ло, понимая, что никакая реальная прибыль не даст разумного процента на ту гигантскую сумму, которую стоили акции, стал выплачивать дивиденды за счет нового выпуска акций. Бумаги подорожали еще больше. В результате к концу 1719 года стоимость всех акций компании на бирже составила почти 2 миллиарда ливров, при балансовой стоимости в 312 миллионов. Рынок переоценил активы компании чуть ли не в шесть раз.

Чтобы обеспечивать деньгами огромный оборот акций банк Ло увеличил и объемы выпуска ассигнаций. При такой поспешной эмиссии страдало качество печати банкнот, что облегчило их подделывание. Дошло до того, что бумажные деньги почти вытеснили металл из обращения.

Реальные же успехи компании в освоении земель нового Света были очень скромными и не могли обеспечивать фантастический рост цены ее акций (со 160 ливров при первых выпусках до 18 тыс. ливров в 1720 г.).

В результате наступил момент, когда акции потеряли свою привлекательность и денежная масса, крутившаяся в схеме Ло, выплеснулась наружу. Стало ясно, что ни деньги, ни акции ничем не обеспечены и являются по сути фантиками. Население ринулось в банк менять их на металлические деньги.

Банк, конечно, с этими набегами не справился и объявил себя банкротом, а к октябрю 1720 года все банковские билеты были изъяты из обращения. Обанкротившийся банк имел финансовые активы на 300 миллионов ливров, при том что в обращении имелось до 3 миллиардов банковых билетов.

Крах пирамиды стал шоком для всей Европы. В ничто обращались тысячи состояний, разорялись предприятия и ломались судьбы многих людей. Сам Джон Ло был вынужден бежать из Франции, а все его имущество было конфисковано.

Однако для экономической науки это был важный урок. Стало ясно что когда финансовый сектор отрывается от реального, то возникает пузырь, который рано или поздно лопнет. И все же первый этап эксперимента Ло показал, что эмиссия способна оживить экономику при разумном подходе. Поэтому сегодня монетарные инструменты – важная часть денежно-кредитной политики любого Центрального банка.

Этот, а также другой материал в видеоформате можно посмотреть в Telegram, YouTube, VK

10 графиков, показавшихся мне интересными

Турецкая лира никогда не была так дёшева к рублю: 1000 лир можно купить уже за 3500₽. Правда, биржевой курс может существенно отличаться от реального — привычные многим путешественникам варианты доступа к турецкой валюте сейчас не работают. Так например, открытый ранее счет в турецких лирах в одном желтом банке (к нему можно было привязать карту и расплачиваться в лирах в магазинах) сейчас пополнить стандартным способом через приложение банка нельзя. Вывести с брокерского счета на банковский счет лиры также не получится.

Зато люди на местах говорят, что некоторые обменники принимают наличные рубли по курсу 3,80-4,20₽ за лиру.

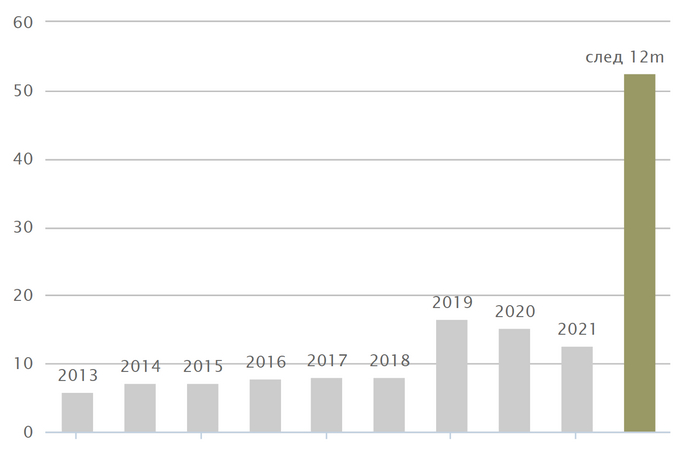

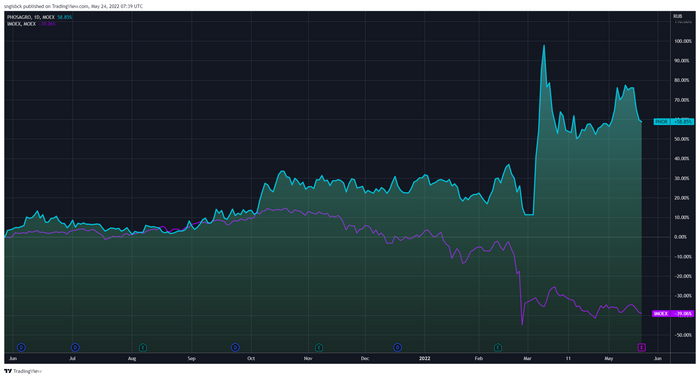

Главная интрига предстоящих недель — дивиденды Газпрома. Выплатит ли компания огромные дивиденды, будет ли она привержена своей дивидендной политике?

Дивидендная политика не была ранее ни отменена, ни даже пересмотрена. В соответствии с ней, Газпром должен выплатить в виде дивидендов 50% от чистой прибыли за 2021 год по стандартам МСФО. Аналитики считают, что размер выплаты может составить рекордные 52,50₽ на одну акцию, что равно сумме дивидендов, выплаченных в 2018, 2019, 2020 и 2021 г.

Последнее слово за основным акционером Газпрома — государством.

Акции компании ФОСАГРО выросли на 58% всего за один год, а с учётом дивидендных выплат, акционер Фосагро стал богаче на целых 76%. На фоне результатов российского рынка акций (-39%) этот результат выглядит впечатляющим.

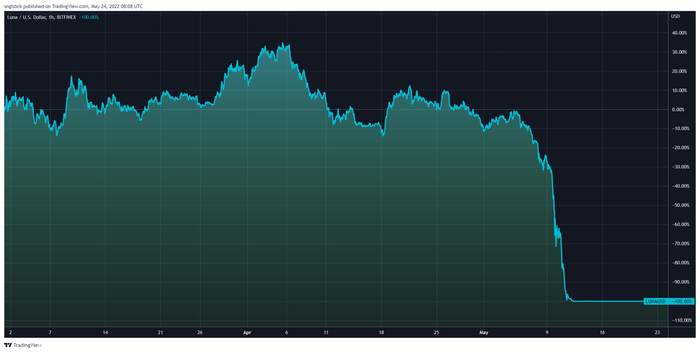

Буквально 1,5 месяца назад Terra (токен LUNA) являлся одним из самых перспективных крипто-проектов, а уже сейчас одна монета LUNA торгуется за $0,000165 вместо $117, а TradingView уже округляет это падение не до -99,99%, а до -100%. Стоимость монеты упала за полтора месяца в 707 тысяч раз. Южнокорейская полиция инициирует расследование против основателя проекта До Квона — вот так бесславно заканчивается одна из историй успеха. В криптовалютном мире всё происходит невероятно быстро.

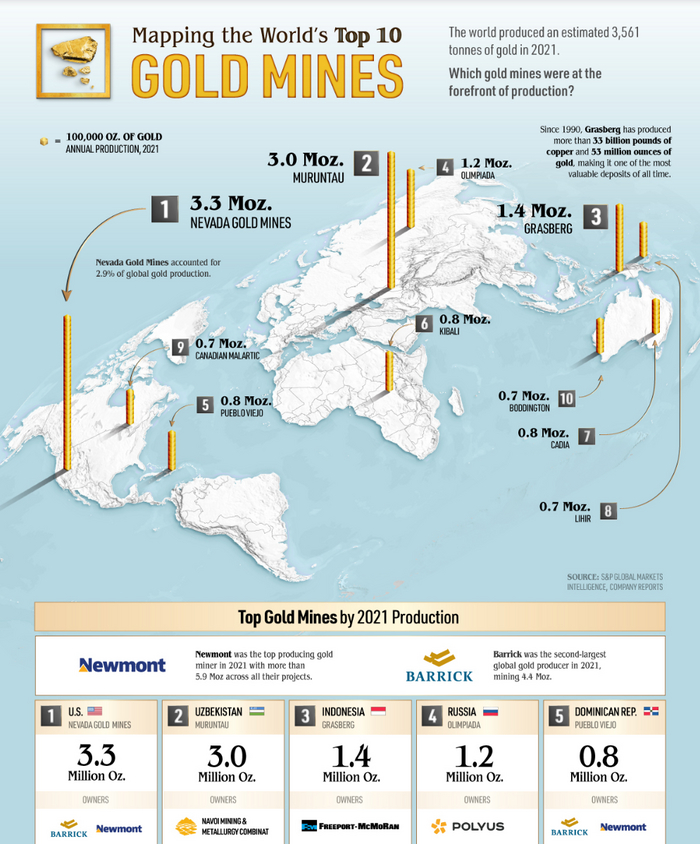

Оказывается, принадлежащее Полюс Золото месторождение «Олимпиада» является четвертым по объему добычи вы мире. Правда, из месторождения Мурунтау в Узбекистане в 2021 году добыли в 2,5 раза больше — 3 миллиона унций против 1,2 миллиона унций.

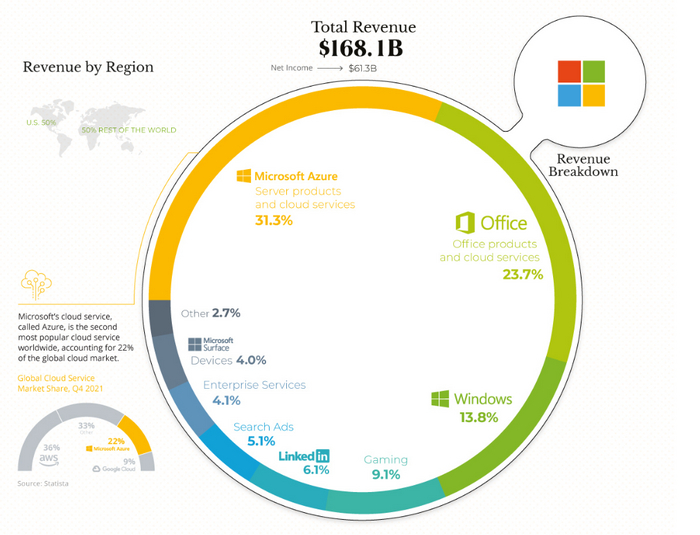

Облачный сегмент Azure теперь является крупнейшим по выручке среди всех сегментов технологического гиганта Microsoft. В 2021 году на облачный бизнес пришлось 31,3% выручки компании. Продажа операционной системы Windows приносит скромные 13,8% — она уже много лет не является основным бизнесом корпорации.

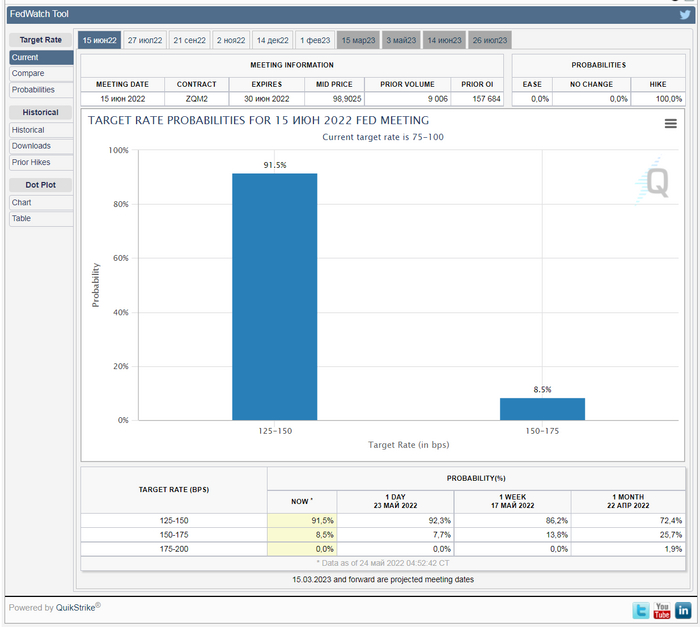

Рептилоиды-инвестбанкиры и их рабы-аналитики сходятся во мнении, что на заседании 15 июня ФРС поднимет ставку все-таки на 0,50%, а не на 0,75%. Если месяц назад сомнения были велики (примерно 25% рыночных воротил ставили на более резкое повышение ставки) то сейчас настроения поспокойнее — вероятность резкого и неожиданного решения всего 8,5%. На то, что ставка будет повышаться более плавно — на 0,25% — не ставит вообще никто.

Рептилоиды по-прежнему не считают инфляцию в США длительным явлением. На хоть сколько-то длинных периодах точка безубыточности, оценка которой основана на доходности гособлигаций США. Так, для 5-летнего периода она находится на уровне 2,9%, а для 10-летнего периода — на уровне 2,6%. Ожидания об инфляции повышались на протяжении 2 лет, и вот уже 2 месяца они не растут, а снижаются. Эта метрика как бы «предсказывает» динамику инфляции. По крайней мере, раньше всегда предсказывала.

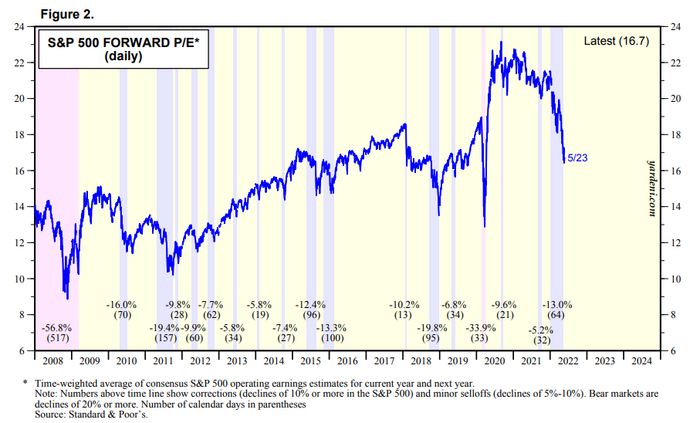

Рынок американских акций выглядит не таким перегретым, как это было в предыдущие два года. Forward P/E — метрика, оценивающая стоимость компаний относительно прогноза прибыли в следующем году. Forward P/E опустился уже до 16,5.

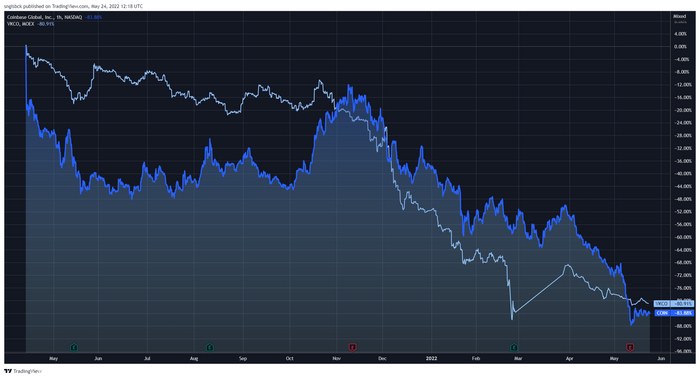

Американский Coinbase сделал российскую VK Company по результативности стоимости акций! Всего лишь за год акциям Coinbase удалось упасть на 84% — ошеломляющий результат.

Как устроен фондовый рынок

Знаете, сколько всего денег в мире? 37 триллионов долларов США. Это все наличные деньги, а также суммы на накопительных счетах. Если добавить сюда банковские депозиты, получим 215 триллионов. Вся недвижимость оценивается еще в 217. А знаете, что скрывается за суммой в 800 триллионов долларов? Ценные бумаги, которые обращаются на фондовых рынках.

Почему эта сумма такая большая? Давайте узнаем.

Привлекательность фондового рынка заключается в нескольких ключевых моментах:

Во-первых, на нем продается уникальный товар – ценные бумаги, которые дают возможность получить часть прибыли бизнеса, избегая при этом большинства предпринимательских рисков и сложных вопросов управления компанией.

Во-вторых, доходность вложений в ценные бумаги часто намного выше, чем вложений в другие активы. Например, положив в 2003 году 10 000 рублей на депозит в банк под 8% годовых, вы бы заработали 27100 рублей к 2015 году. Покупка портфеля из самых популярных российских акций на ту же сумму принесла бы вам 55200 рублей.

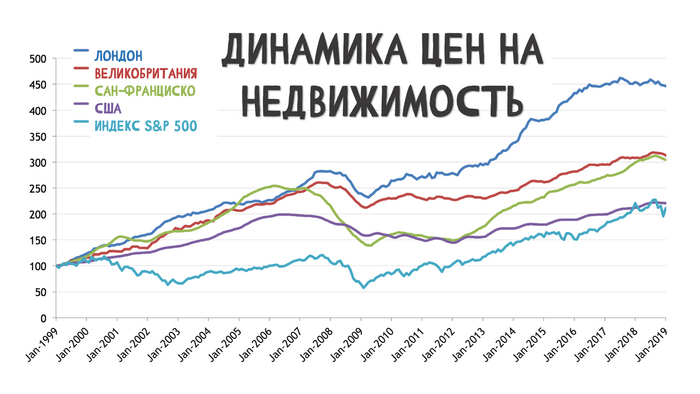

Вы можете резонно заметить, что если искать высокую доходность, то надо инвестировать в недвижимость. И отчасти будете правы. В последние десятилетия не только российская, но и зарубежная недвижимость выросла в цене значительнее, чем самый популярный фондовый индекс – S&P500.

И тут возникает третий ключевой момент в пользу инвестиций в ценные бумаги, а именно, низкий порог входа по сравнению с недвижимостью. Посудите сами, покупка квартиры как вложения требует большого начального капитала, да и еще никто не гарантирует, что именно эта жилплощадь вырастет в цене. Тогда как для начальных инвестиций в фондовый рынок хватит и 100 долларов.

Как же этот рынок работает?

Вот есть некая компания Лайт. Она занимается производством кроссовок и хочет привлечь деньги для расширения своего бизнеса. Для этого она становится акционерным обществом, выпускает акции и размещает их на бирже. То есть, проходит процедуру IPO.

Когда акции компании Лайт попадают на фондовую биржу, их может купить любой инвестор. Фактически, биржа это магазин, где эмитенты поставляют свои товары – ценные бумаги, а инвесторы покупают приглянувшиеся позиции на полках. Таких бирж в мире очень много, поэтому каждая компания сама решает, на какой бирже выгоднее всего разместить свои ценные бумаги.

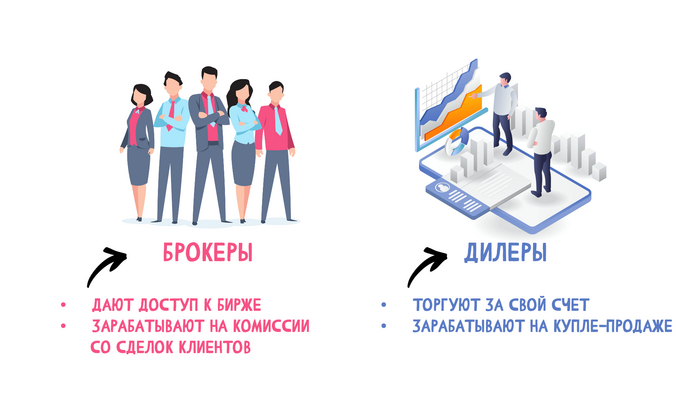

После того, как Лайт реализовала свои акции, те становятся объектом купли-продажи среди двух категорий покупателей – дилеров и брокеров.

Дилеры это крупные компании, которые покупают и продают ценные бумаги за свой счет и на этом зарабатывают. Брокеры это посредники, которые обеспечивают доступ инвесторов к торгам. Это означает, что вы не можете самостоятельно зайти на биржу и купить акцию Теслы. Вам придется открыть специальный счет у брокера, основной доход которого — комиссия от сделок своих клиентов.

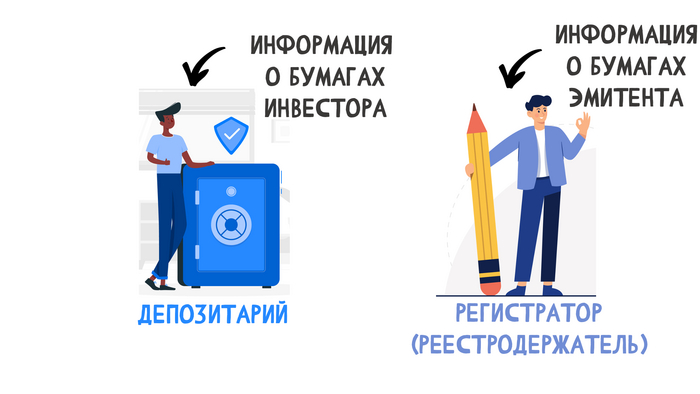

Итак, Лайт продала все свои акции на бирже, но как теперь узнать, кто их купил? Эту информацию собирает регистратор. Если наша компания выпустит другие ценные бумаги, то информацию об их владельцах тоже можно будет получить у него.

А как учитываются бумаги у инвесторов? Ведь все покупки на бирже проводятся в электронном формате, никто не получает стопку акций и не хранит ее дома под подушкой. Но продажа бумаги должна как-то фиксироваться! Услуги по учету и хранению бумаг инвесторов оказывают депозитарии – специальные юридические лица. На их счетах содержатся все данные о том, какие ценные бумаги есть у каждого клиента. То есть, регистратор ведет реестр всех владельцев ценных бумаг для эмитента, а депозитарий ведет счета каждого инвестора.

А теперь представьте, что за день на каждой бирже происходят миллионы сделок. Один и тот же инвестор может купить и продать ценную бумагу по несколько раз за торговую сессию, да и многие из этих сделок совершаются в кредит. Поэтому важно, чтобы был некий участник рынка, который будет проверять правильность всех расчетов. Этим занимается клиринговая организация.

Итак, давайте посмотрим, что происходит, когда вы нажимаете на кнопку «купить» в мобильном приложении брокера.

После этого нажатия брокер отправляет заявку о покупке на биржу, и там она будет висеть до тех пор, пока кто-то не пожелает продать именно такую ценную бумагу по вашей цене. Как только желания покупателя и продавца совпадают, биржа регистрирует сделку и передает информацию о ней в клиринговую организацию. Клиринговая компания проверяет достаточность денег у покупателя и бумаг у продавца, после чего проводит взаиморасчет и передает эти данные депозитарию. Тот фиксирует переход права собственности и переводит деньги от покупателя к продавцу, а бумагу – от продавца к покупателю. Сделка завершена.

Мы не рассмотрели многие вопросы – особенности IPO, листинг, андеррайтинг, внебиржевая торговля и прочее. Если эти темы вам интересны – дайте мне знать в комментариях.

Этот, а также другой материал на экономические темы можно посмотреть в моем Telegram, YouTube, VK

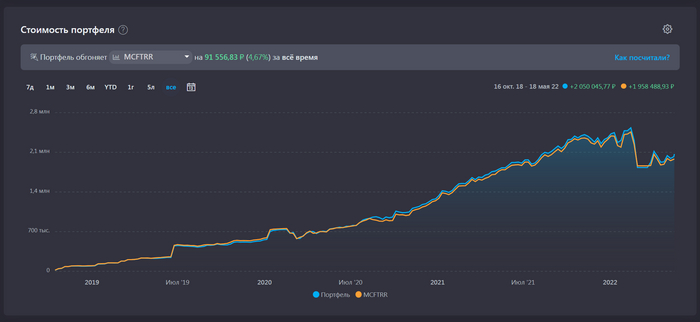

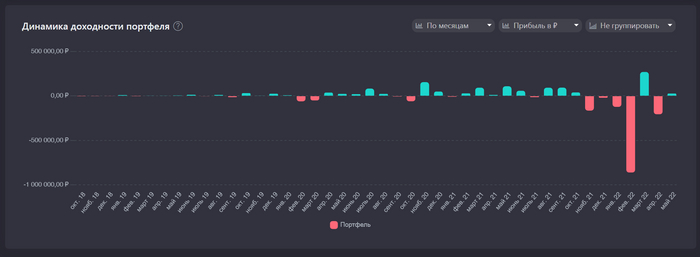

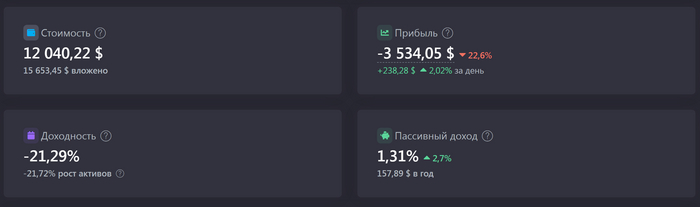

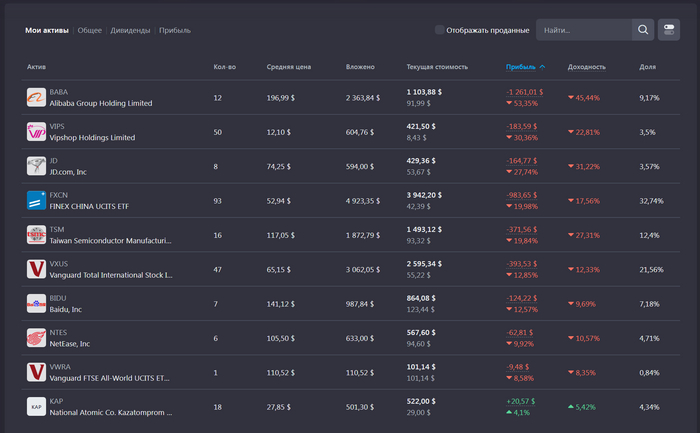

На пенсию в 40, на завод — в 41! Мой пенсионный портфель. Май 2022

Я стараюсь держать в курсе моих подписчиков на Пикабу, как у меня обстоят дела с моим планом накопить на свою собственную пенсию, используя довольно рискованную стратегию. Пишу об этом здесь уже четвертый год. И очень важно делать это не только когда все хорошо (получая тонну критики в ответ, якобы, я кого-то куда-то зазываю), но и когда всё не очень хорошо. И сейчас скорее второй случай.

Вот уже почти 3 месяца примерно половина моих накоплений заморожена («степень заморозки» у разных акций разная — но в общем-то всё упирается в одно бутылочное горлышко — восстановление связи с европейским расчетным центром Eauroclear, который в одностороннем порядке временно приостановил расчеты). Вот уже почти 3 месяца я не получаю полагающиеся мне дивиденды от иностранных компаний — они накапливаются непонятно где, и я рассчитываю их впоследствии получить всем скопом. Тем не менее, я не списываю эту часть своих активов со счетов.

Рынок акций российских компаний рухнул, рынок акций США сейчас также находится в затяжном падении. У меня выдался свободный час для того чтобы посмотреть, а что там с результатами — где я сейчас нахожусь и куда мне двигаться дальше в реализации своего плана.

Американские акции

Американские акции на данный момент являются основной частью моего Net Worth* — примерно 61%.

*Net Worth в данном случае — совокупная стоимость всех инвестиционных активов и сбережений (не учитывается стоимость жилья, авто и пр.).

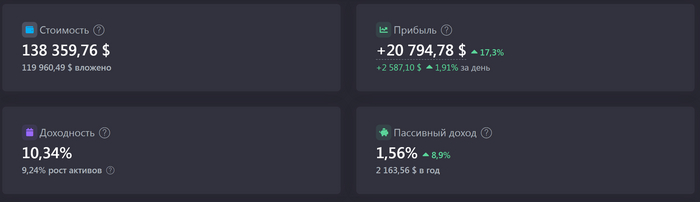

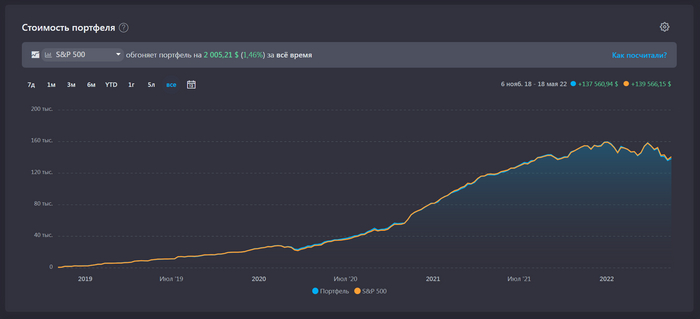

Несмотря на коррекцию рынка и несмотря на то, что я 3 месяца уже не получаю дивиденды (а это порядка $700 недополученной прибыли), эта часть портфеля по-прежнему в заметном плюсе. Я очень неравномерно пополнял портфель и покупал акции, но с учетом всей этой неравномерности, доходность составляет 10,3% годовых. Напомню, что я инвестирую чуть менее 4 лет.

Меня пока что не пугает рыночный риск (риск падения всего рынка, потому что глобальный кризис и т.п.), ведь я по-прежнему в начале пути.

На данный момент я немного уступаю индексу широкого рынка S&P500. Причины две: во-первых, результат S&P500 учитывает реинвестицию всех дивидендов, а я их уже продолжительное время не получаю и не реинвестирую; во-вторых, мой небольшой уклон в технологических гигантов вновь стал играть против меня — пока что незначительно, но кто знает, что будет дальше.

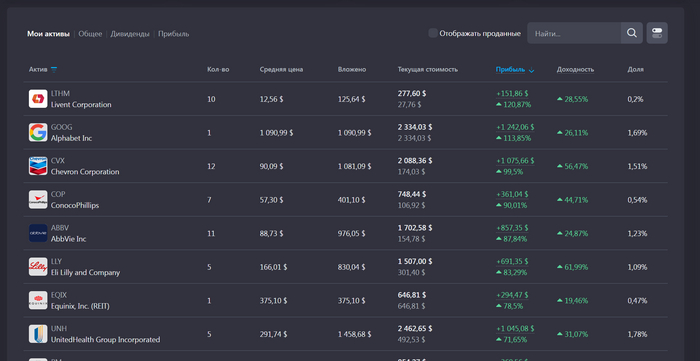

Наиболее доходные позиции на данный момент:

* Livent Corp — я купил немного акций этой компании уже больше 3 лет назад — в начале 2019 года по $12,50. Тогда я еще находился в поиске стратегии и брал все подряд. Одним из экспериментов была и эта покупка. Я пережил падение стоимости акций на -50%, и вот теперь они вырвались вперед, и выросли уже на +120%.

* Google — этот класс акций (Google class A) я купил еще в феврале 2019 года, и сейчас цена более чем удвоилась +113%. Впоследствии я докупал уже чуть более дешевый Google class C, и там более скромные +48% на две акции. Я все-таки стараюсь считать результат здесь в совокупности, так что это примерно +70%.

* Нефтяные компании Chevron (+99,5%) и ConocoPhilips (+90%) также почти удвоились, если учитывать высокие дивиденды, которые они платили мне.

* Сектор фармацевтики и здравоохранения тоже выдает неплохие долгосрочные результаты: AbbVie +88%, Eli Lilly +83%, United Health +71%.

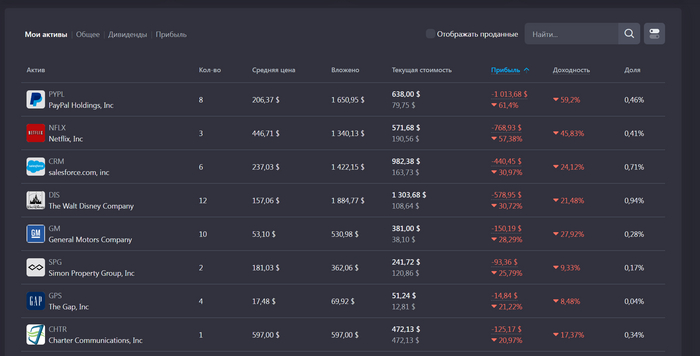

Есть и компании с ужасным результатом:

* Paypal -61% — покупал очень активно, когда акция достигала в стоимости $300 — так что средняя цена неприлично высокая.

* Netflix -57% — мне кажется, все в курсе, что netflix очень сильно упал месяц назад.

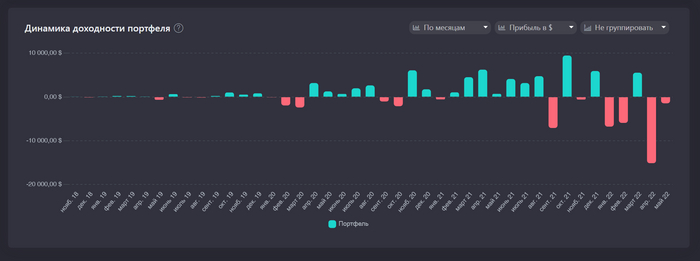

Портфель значительно вырос в размерах за пару лет, так что падение в апреле было самым большим в абсолютных числах за все время его существования — за апрель он «похудел» на $15000.

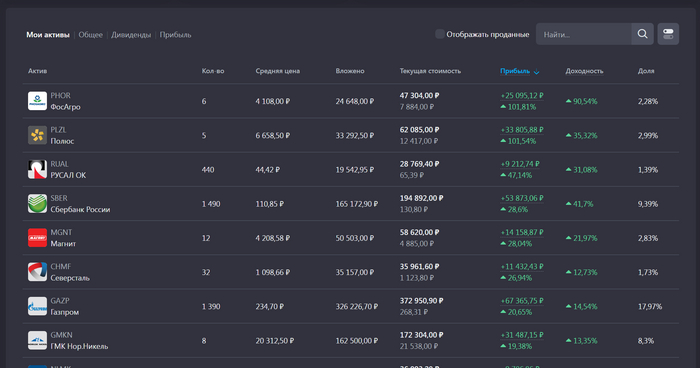

Российские акции

Это также значительная часть моего Net Worth — примерно 14,5%.

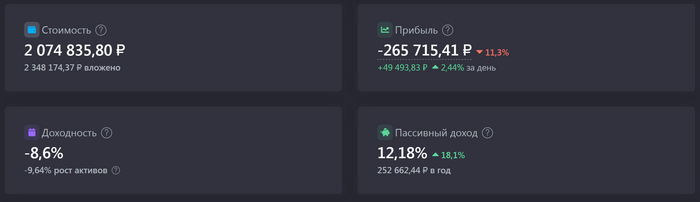

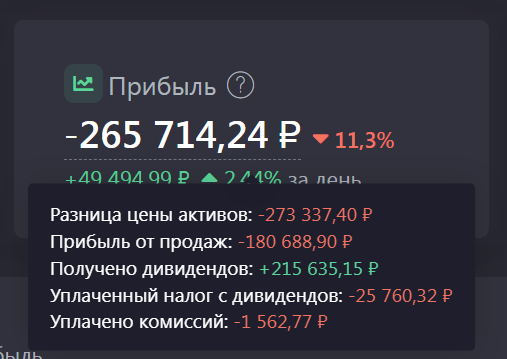

Российские акции в минусе — несмотря на то, что я активно покупал их по низким ценам в 2018-2020 годах, сейчас они стоят 2,07 млн ₽, а вложил я 2,35 млн ₽.

Полученные дивиденды (примерно 215000₽) перекрывают зафиксированный технический убыток, который образовался при перекладывании из привилегированных в обыкновенные акции Сбера 25 февраля, плюс налоги и комиссии.

Здесь также меня не пугает рыночный риск, и я даже немного расстроен, что действовал несмело месяц назад, и не закупился очень мощно в середине апреля, когда на российском рынке царила абсолютная депрессия. Акции по-прежнему дешевы, но Синдром упущенной выгоды проявляется.

Мой портфель по каким-то уже загадочным для меня причинам выглядит очень хорошо в сравнении с индексом Мосбиржи полной доходности. Надо бы разобраться в причинах.

Положительных результатов немало! Более чем удвоились Фосагро и Полюс Золото. Русал +47%. На Сбер не смотрим, ибо здесь надо брать совокупный результат с Сбер-преф, и совокупный результат будет в минусе. Газпром в плюсе, что примечательно, т.к. это крупнейшая позиция в этой части портфеля сейчас.

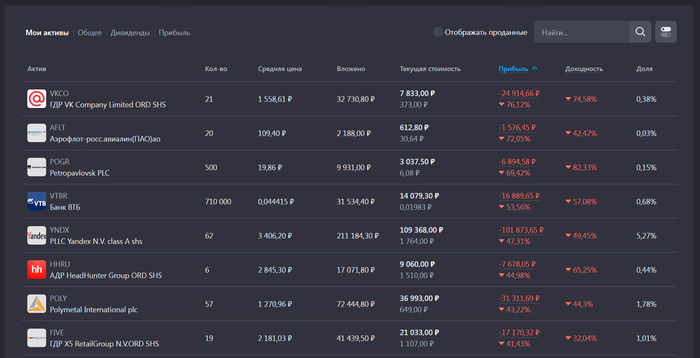

Есть и ужасные результаты. Без комментариев.

Февральское падение в стоимости (-860000₽ за месяц) выглядит гигантским.

Китайские акции

Китайские акции и акции компаний остального мира на данный момент занимают примерно 5,3% Net Worth.

Они по-прежнему в жопе, как и полгода назад — хоть где-то стабильность!

Единственная плюсовая инвестиция здесь — это Казатомпром. И то, это ненадолго, иногда он опускается ниже цены покупки.

Облигации сейчас занимают примерно 2,2% Net Worth. Нет понимания, каков их совокупный результат, ибо значительная их часть сейчас (евробонды) не торгуется.

Денежная позиция

Денежная позиция выросла значительно — это потому что сбережения прирастают быстрее, чем я успеваю их инвестировать. В марте инвестировать как-то совсем не хотелось. В апреле я немного ускорился. Сейчас денежная позиция занимает целых 14,7%. А в сумме с облигациями — почти 17%. Целевая же при сложившихся обстоятельствах (падение рынка) должна быть около 7%.

Правда, деньги не лежат просто так — они раскиданы по вкладам с очень хорошими ставками: 21% в рублях и 8% в долларах США. Возможно, эта часть сейчас работает лучше, чем другие.

Подушка составляет сейчас около 2,3% от Net Worth, и это примерно 3 месяца жизни. Здесь есть тонкости учета. Подушка лежит в наличной валюте и на накопительных счетах, и так получилось, что вклады выгоднее накопительных счетов. Поэтому в своей домашней бухгалтерии я считаю ее размер очень скромным. Но в реальности деньги из Денежной позиции могут быть легко использованы в качестве Emergency Fund.

Планы и мысли

1). Стоит признать, что не-продажа акций в момент объявления блокирующих санкций против ВТБ и Открытия — это ошибка. Я достаточно сильно переживаю за судьбу замороженных и находящихся в вечном депозитарном путешествии активов. Правда, у меня нет идей, что бы я делал с полученной наличностью — вероятно, вклад в $$$ под 8% был бы оптимальным решением, но далеко не факт, что я бы смог настолько грамотно всё разрулить.

2). Планирую продолжать покупать российские акции в объеме от 50 до 120 тыс. ₽ в месяц.

3). Планирую возобновить покупку американских акций, покуда цены стали привлекательными. Хотя бы понемногу.

4). Нужно постараться достичь баланса, при котором хотя бы Денежная позиция перестанет расти. Тем более, что валюту уже не положить на вклад под отличный от нуля процент.

5). Золото по-прежнему не рассматриваю как инвестиционный инструмент, несмотря на возможность купить биржевое золото без прослоек и паевых фондов в Открытии с разовой комиссией 0,08%.

6). Крипту по-прежнему не рассматриваю как инвестиционный инструмент.

7). Рынок недвижимости пока что не рассматриваю как инвестиционный инструмент.

8). Отпуск в этом году может стоить существенно дороже, что не является преградой при высоком доходе. Мы не планируем жертвовать привычным уровнем жизни ради сохранения возможности непрерывно сберегать. Так что летом/осенью прирост Net Worth засчет новых сбережений может замедлиться до нуля на пару месяцев.

9). Риски инфраструктуры по-прежнему огромные. Но меня переморозило где только можно в самом начале, и вот уже почти 3 месяца принципиально ничего не меняется — так что я надеюсь, что хуже быть не может.

10). Ни в коем случае не старайтесь повторять за мной. Мы — разные люди. ваше отношение к рискам может быть иным.

О своем опыте пишу как есть — в условиях суровой российской реальности американский опыт раннего пенсионерства как-то не идеально работает. Тем не менее, я не унываю и сохраняю базовый принцип: зарабатываю больше чем трачу. О своем пути рассказываю здесь на Пикабу и в своем скромном блоге в Telegram, откуда этот пост сюда и перекочевал. Если у вас есть желание, вы можете подписаться там где вам удобно, чтобы узнать, получится ли у меня из этого что-то или нет.

ЦБ начнет контролировать все денежные переводы между гражданами

ЦБ начнет запрашивать у банков данные по всем денежным переводам между физическими лицами. Это нужно ему для борьбы с нелегальными онлайн-казино, криптообменниками и бизнесом, принимающим оплату на личные карты, считают эксперты

Банк России разослал кредитным организациям новую форму отчетности о денежных переводах между физическими лицами. Из нее следует, что ЦБ будет запрашивать информацию обо всех p2p-транзакциях (от физлица физлицу), в том числе персональные данные отправителей и получателей средств, рассказали РБК три источника на платежном рынке. Получение формы для предоставления отчетности подтвердил представитель платежной компании QIWI.

По словам заместителя председателя правления Совкомбанка Олега Машталяра, Банк России начнет риск-ориентированный мониторинг p2p-переводов с января 2022 года. «ЦБ уведомил, что планирует периодически запрашивать информацию по p2p-переводам по данной форме с 2022 года», — добавил представитель QIWI.

Основная цель введения новых форм отчетности — оптимизация представления данных банками и получение актуальной информации о платежных услугах, сообщил РБК представитель ЦБ. Использоваться они будут для анализа рынка как в целом по стране, так и в территориальном разрезе и для формирования статистических показателей.

Какие данные интересуют ЦБ

РБК ознакомился с разъяснениями ЦБ по новой форме отчетности, которую он разослал банкам. Как следует из документа, в отчет должны включаться все входящие и исходящие переводы денежных средств между физическими лицами, которые проводятся по следующим сценариям:

с карты на карту;

со счета на счет;

с электронного кошелька на электронный кошелек, с карты на кошелек и обратно;

со счета абонента оператора связи на кошелек или карту и обратно;

платежи через Систему быстрых платежей;

трансграничные переводы денежных средств физическими лицами;

переводы денежных средств без открытия счета, в том числе через платежные терминалы платежных агентов;

переводы физического лица между собственными счетами в рамках одной кредитной организации;

переводы через системы денежных переводов, например Western Union, CONTACT и пр.

К p2p-операциям не относятся перечисление денежных средств на депозитные счета, счета для погашения кредитов, брокерские/инвестиционные счета, комиссии кредитных организаций за обслуживание, а также переводы в пользу юридических лиц и индивидуальных предпринимателей, пояснил ЦБ.

Информация по каждой операции должна содержать номера карт отправителя и получателя средств, данные банков, уникальный ID клиента (выпускается кредитной организацией), назначение платежа, сумму переведенных средств, дату и время перевода, код страны отправителя и получателя и т.д. Отчитываться должны будут банки-эмитенты, банки-эквайеры, банки, предоставляющие интернет-сервисы для p2p-переводов, а также магазины и юридические лица, если они предоставляют онлайн-сервисы по переводам, и т.д.

Запросы будут формироваться по всем денежным переводам за определенный период. В отдельных случаях ЦБ может запрашивать информацию по отдельным операциям. Например, данные по конкретным картам или по определенным физическим лицам (ID, паспорт, ИНН, телефон).

По данным ЦБ, за девять месяцев 2021 года граждане перевели друг другу с помощью карт около 42,5 трлн руб., совершив почти 8,5 млрд транзакций. Основную долю на рынке карточных переводов занимает Сбербанк. Через СБП с начала года было совершено более 0,8 млрд переводов на 4,7 трлн руб.

Зачем нужно усиливать контроль

Как объяснили собеседники РБК, новая форма отчетности была разработана после публикации методических рекомендаций (16-МР), которые ЦБ выпустил в начале сентября. В них регулятор определил признаки карт и электронных кошельков для приема платежей в адрес нелегальных онлайн-казино, организаторов финансовых пирамид, форекс-дилеров и криптовалютных обменников (карты оформляются на физлиц, а платежи в адрес нелегального бизнеса проходят как p2p-переводы). Банкам рекомендовано отслеживать такие карты и кошельки и блокировать операции по ним. К признакам, по которым можно определить подозрительные платежные инструменты, ЦБ отнес несколько «аномалий», среди них следующие:

Необычно большое количество контрагентов — физических лиц в качестве как плательщиков, так и получателей средств. Например, более десяти в день и более 50 в месяц.

Необычно большое количество операций по зачислению и списанию денежных средств, проводимых с физическими лицами. Например, более 30 операций в день.

Значительные объемы операций по списанию и зачислению денежных средств, совершаемых между физическими лицами. Например, более 100 тыс. руб. в день, более 1 млн руб. в месяц.

По карте или кошельку не проводятся операции по оплате товаров и услуг.

Представитель QIWI считает, что ЦБ необходима новая отчетность для проверки выполнения банками рекомендаций 16-МР. Тинькофф Банк и Совкомбанк после применения рекомендаций из письма ЦБ не наблюдают существенного всплеска блокировок операций по счетам своих клиентов, так как подобный мониторинг производился ими и ранее, сообщили РБК их представители. У Альфа-банка количество блокировок увеличилось незначительно, так как сократился сам поток таких операций, рассказал источник, близкий к банку. Сбербанк отказался от комментариев, остальные крупные банки не ответили на этот вопрос РБК.

По словам представителя Росфинмониторинга, банки достаточно оперативно настроили системы противодействия отмыванию доходов на признаки указанных в 16-МР подозрительных p2p-операций и эффективно применяют меры превентивного характера. «Росфинмониторинг наблюдает увеличение количества финансовых организаций, информирующих о подозрительных операциях по результатам применения указанных методических рекомендаций», — сказал он. В ведомстве подчеркнули, что в 2021 году наблюдается рост числа сомнительных транзакций, связанных с оборотом криптоактивов, прежде всего по операциям так называемых криптообменников. «Связываем это в том числе с повышением уровня осведомленности банков о соответствующих рисках», — отметило ведомство.

Для чего нужны данные

«Эти данные (которые будет собирать ЦБ. — РБК) могут быть использованы для контроля за серым предпринимательством, когда люди собирают на карту платежи за свои товары или услуги. Государство с какого-то времени может перестать закрывать глаза на то, что, например, сантехники принимают платежи на карту и не уплачивают с доходов налоги», — считает председатель Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов.

С ним соглашается и Токарева: «Малый бизнес довольно часто принимает оплату либо наличными, либо переводом на карту физического лица. Видимо, цель ЦБ заключается в том числе в выявлении черных касс».

По ее мнению, это не сильно ужесточит контроль — под удар могут попасть только упомянутые продавцы и нелегальный бизнес из письма ЦБ. Ранее эксперты Московской школы управления «Сколково» оценили долю предприятий, принимающих переводы с карты на карту в качестве способа оплаты товаров, в 27%: это представители малого бизнеса из сегментов торговли, общепита и предоставления услуг.

Глава Федеральной налоговой службы Даниил Егоров в интервью РБК говорил, что такого рода платежи находятся в сфере внимания налоговиков, но в вопросе налогового контроля в этой области нужно быть достаточно аккуратным, «чтобы это не превращалось в набеги на бытовую деловую активность». «Система p2p-переводов имеет большую ценность, потому что она является альтернативой наличным расчетам. Если выбирать между наличными и безналичными расчетами, то, конечно, на государственном уровне интереснее именно такая система расчетов [безналичная]», — объяснял Егоров.

По мнению Достова, если ЦБ будет проводить мягкую политику в отношении пользователей денежных переводов, то это не приведет к оттоку банковских клиентов в наличные расчеты. Но если банки начнут дергать граждан из-за нескольких переводов в день и запрашивать документы, подтверждающие цель операции, то определенный сегмент клиентов может уйти в наличные расчеты, что негативно скажется на рынке безналичных платежей.

Еще одно возможное применение массива данных о переводах — это расширение платформы «Знай своего клиента» (ЗСК; пока создана для юридических лиц) на физических лиц, считает технический директор компании по обработке клиентских данных HFLabs Никита Назаров: «ЦБ хочет собрать данные о переводах физических лиц, чтобы по аналогии с юридическими лицами предоставлять банкам скоринг и, возможно, обязывать их учитывать его при совершении операций». Ранее о расширении ЗСК на физлиц говорил директор департамента финансового мониторинга и валютного контроля Банка России Илья Ясинский.

Если в будущем органам следствия, исполнительной власти или самому ЦБ потребуются данные о транзакциях, совершавшихся в прошлом некими лицами, то такая информация уже будет у регулятора, привел пример Павел Иккерт.

В чем сложности сбора сведений

Сложность передачи таких данных в ЦБ — в том, что они содержатся в различных банковских системах и их автоматизированный сбор затруднителен и требует соответствующих ИТ-доработок, говорит источник в одном из крупных банков.

При запросе массивов данных за длительный период можно столкнуться со сложностью их передачи дистанционно по защищенному каналу, добавил представитель QIWI: «В этом случае придется записывать данные на зашифрованные электронные носители и передавать их физически». В разъяснениях ЦБ указано, что реестр данных должен передаваться в электронном виде. Но в случае большого объема можно записывать их на электронный носитель и передавать регулятору с курьером.

Банкам придется реализовать на своих процессинговых системах процедуру экспорта всех переводов и привязывать к ним персональные данные клиентов, что повысит нагрузку на и без того перегруженные процессинги, предупреждает Назаров. Массив таких данных будет колоссальным и построение его аналитики — это вызов уровня мировых ИТ-гигантов, заключил эксперт.

Какую информацию о переводах банки уже передают

В рамках проверок ЦБ может точечно запрашивать информацию по p2p-переводам у любого банка, однако конкретной формы отчетности ранее не вводилось, говорит представитель QIWI. Пока такие запросы носят точечный характер в тех ситуациях, когда необходимо установить получателя и/или отправителя в рамках конкретной транзакции, теперь же банки де-факто будут обязаны предоставлять эту информацию обо всех p2p-операциях, добавил управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт.

Банки также обязаны предоставлять в налоговую сведения об открытых гражданами счетах; в свою очередь, налоговая в рамках проверок может запрашивать выписки с расчетных счетов граждан. Выписки с расчетных счетов может получать и Росфинмониторинг, напоминает партнер коллегии адвокатов Pen & Paper Екатерина Токарева.

ЦБ опроверг информацию о планах усилить контроль за переводами физлиц

Центробанк не планирует вводить для банков новую отчетность о переводах между физлицами. Регулятор будет собирать обезличенную информацию при риске использования банков для нелегальных операций онлайн-казино и букмекеров, сообщила пресс-служба ЦБ.

«Банк России не планирует вводить новую отчетность для кредитных организаций для контроля за операциями физических лиц. Они касаются противодействия платежам, которые проводятся нелегальным бизнесом в адрес нелегальных онлайн-казино и финпирамид», — сообщила пресс-служба (цитата по ТАСС).

Ранее сегодня РБК сообщил со ссылкой на три источника на платежном рынке, что ЦБ отправил банкам новую форму отчетности о денежных переводах между физлицами, согласно которой Банк России будет запрашивать информацию о таких транзакциях, в том числе персональные данные отправителей и получателей переводов.

Представитель ЦБ объяснил изданию, что такая форма отчетности вводится, чтобы оптимизировать представление банками информации и получать актуальные данные о платежных услугах. На основе этой информации ЦБ будет анализировать рынок в целом по стране и по регионам, чтобы иметь статистику.

Как устроена фондовая биржа

Первые биржи появились в Европе в 15 веке. На главной площади Брюгге регулярно собирались купцы и продавали свои товары.

Сначала биржи были универсальными, на них торговали товарами и ценными бумагами. Биржи, на которых торговали только ценными бумагами, появились в 16 веке в Антверпене и Лионе.

Расскажу, как работает биржа и зачем она нужна.

Что такое фондовый рынок и фондовая биржа

На фондовом рынке продают и покупают ценные бумаги: акции, облигации, паи биржевых фондов. Чтобы не было обманов и нечестной игры, биржа разрабатывает правила торговли ценными бумагами и гарантирует исполнение сделок.

Фондовая биржа организует торговлю ценными бумагами и контролирует участников торгов. Все сделки на бирже регистрируются. Юридические лица на фондовой бирже привлекают деньги для развития и производства, а частные лица превращают сбережения в инвестиции и получают дополнительный доход.

Зачем и как выпускают ценные бумаги. Компании выпускают акции или облигации, потому что им нужны деньги для производства и развития.

Если инвестор покупает акции, то становится владельцем кусочка бизнеса компании: он может участвовать в собрании акционеров и получать дивиденды. Если инвестор покупает облигации, он дает компании деньги в долг под процент на определенный срок, например на несколько лет. Для компании облигации — это аналог банковского кредита, часто под меньший процент. Органы власти тоже выпускают облигации.

Легальность фондовых бирж. Порядок и законность в работе бирж контролируют регуляторы. В разных странах регуляторами могут быть государственные организации, специальные комиссии или некоммерческие организации.

Регуляторы занимаются лицензированием и раскрывают важную для рынка информацию. Они расследуют нарушения: например, инсайдерскую торговлю, манипулирование ценами и воровство клиентских денег. Регуляторы могут лишить лицензии, оштрафовать или запретить занимать определенные должности.

В России работу бирж регулирует Центральный банк. Согласно ФЗ «Об организованных торгах» биржей может быть только акционерное общество, которое имеет лицензию. Полный список документов, регулирующих деятельность бирж в России, можно найти на сайте ЦБ.

Биржи не имеют права совмещать свою деятельность ни с какой другой, кроме клиринга.

В США работу бирж регулирует комиссия по ценным бумагам и биржам — SEC. В отличие от ЦБ, SEC может самостоятельно возбуждать уголовные дела и подавать иски в суд.

В Великобритании работу финансовых рынков регулирует управление по финансовому поведению — FCA. Япония в своих финансовых законах опиралась на законодательство США, поэтому финансовые споры здесь регулирует очень похожая на SEC комиссия по надзору за ценными бумагами и биржами — SESC.

Плюсы и минусы фондовых бирж. Биржи обеспечивают прозрачность компаний для инвесторов, потому что для допуска к торгам эмитенты должны предоставлять финансовую отчетность и соблюдать определенные правила.

Чтобы российские акции попали в первый или второй уровень листинга на Московской бирже, эмитенты должны существовать не менее трех лет, предоставлять отчетность как минимум за три года и соблюдать другие правила, которые можно найти на сайте биржи.

Каждая биржа сама разрабатывает правила, чтобы увеличить прозрачность компаний для инвесторов.

На крупных биржах оборот ценных бумаг очень большой, поэтому инвестор может быстро превратить ценные бумаги в деньги. Доходность на фондовом рынке может быть выше доходности по депозитам, но она не гарантирована. Инвестиции в ценные бумаги не застрахованы государством — есть риск потерять деньги.

Задачи и функции фондовой биржи

Фондовые биржи организуют торги и поддерживают справедливое ценообразование. Биржи гарантируют исполнение сделок, включают и исключают ценные бумаги в котировальные списки. Информация обо всех сделках на бирже публичная и доступна на сайтах бирж.

Торги на фондовой бирже происходят в определенное время и по правилам, которые устанавливает биржа.

Котировка цен — это определение стоимости ценных бумаг в процессе биржевых торгов. Кроме ценных бумаг на фондовых биржах можно торговать биржевыми контрактами.

Биржевые контракты — это производные финансовые инструменты, с помощью которых можно застраховать активы от резкого изменения цены. Биржевые контракты бывают фьючерсными или опционными.

Фьючерсный контракт — это обязательство купить или продать определенный актив в будущем по зафиксированной в контракте цене. Опционный контракт — это не обязанность, а право купить или продать актив по фиксированной цене. Активами может быть что угодно: товары, процентные ставки, индексы и даже погода.

Биржевыми контрактами торгуют на срочном рынке, потому что они подразумевают поставку базового актива в будущем, то есть через определенный срок.

Исполнение сделок на бирже гарантирует центральный контрагент. Например, на Московской бирже центральным контрагентом является Национальный клиринговый центр. Это посредник между покупателем и продавцом, который проверяет, что у покупателя достаточно денег, а у продавца есть в наличии ценные бумаги. Если на конец торгового дня какой-то участник не может выполнить свои обязательства по сделкам, их выполнит за него центральный контрагент.

Классификация бирж

По виду товара биржи бывают фондовые, товарные, валютные и криптовалютные. На фондовых биржах торгуют ценными бумагами. На валютных продают и покупают валюту — почти так же , как в обменных пунктах, но в гораздо большем количестве. На товарных биржах торгуют реальными товарами или фьючерсными и опционными контрактами. На криптовалютных биржах торгуют криптовалютами, такие биржи появились совсем недавно.