Содержание

Как начать торговать опционами: пошаговая инструкция для новичка

Опционы – миф или реальный источник доходов? Торговля опционами доступна только профессиональным инвесторам? Сколько получится заработать? Эти вопросы интересны как начинающим инвесторам, так опытным.

Я расскажу простыми словами о том, что такое опцион, как его использовать в инвестировании и реально ли заработать новичкам. Также затрону риски, которые несет в себе этот актив.

Что такое опционы

Опцион – контракт, позволяющий купить (call) или продать (put) базовый актив (товар либо ценные бумаги) в будущем по фиксированной цене (strike). Его особенностью является то, что обладатель такого контракта может использовать, а может и не использовать свое право на покупку (продажу).

За возможность использовать «отложенную» сделку вы должны заплатить определенную сумму, называемую премией опциона, которая и становится ценой контракта. Время, на которое откладывается сделка, называется экспирацией.

Как работают

Существует 2 вида опционных контрактов: call и put. Колл – право на покупку, а пут – на продажу БА по цене страйк.

Разберем пример работы этого дериватива.

Представим, что вы являетесь владельцем магазина детских игрушек. Прогнозы показывают, что в канун Нового года цена на плюшевых медведей поднимется с 200 до 500 рублей.

Чтобы обезопасить себя от лишних затрат, вы заключаете опционный контракт (call) с поставщиком игрушек. В нем указывается, что 1 декабря у вас есть возможность купить 100 плюшевых медведей по цене 200 рублей. Сумма премии составляет 1000 рублей.

Если прогноз сбудется и цена поднимется до пятисот рублей за штуку, то вы используете опцион и покупаете игрушки на сумму 100 * 200 = 20 000 рублей, хотя рыночная цена составляет 500 * 100 = 50 000 рублей. В итоге экономия составляет 29 тыс. руб.

В случае если стоимость упадет до 100 руб. за штуку, покупать товар станет невыгодно, поэтому вы не используете опцион и теряете только цену контракта (1000 руб.). В итоге вы экономите 20 000 — 10 000 — 1000 = 9 тыс. руб.

Кому и зачем нужны

Всем. Область применения деривативов очень широкая.

Например, фермер, выращивающий кукурузу, прогнозирует рост цен на свою продукцию. Однако, чтобы защитить себя от падения цен, он одновременно приобретает опцион на продажу. Если прогноз окажется успешным, фермер потеряет стоимость контракта (премию), но покроет убытки за счет продажи своей продукции.

В случае падения цен на кукурузу убытки будут покрыты за счет put-опциона. Следовательно, фермер гарантированно получит прибыль, независимо от спроса на товарный актив. Используется инструмент инвесторами и трейдерами для защиты позиций. Как и любой другой БА (финансовый, товарный), опционы имеют свою цену, следовательно, ими возможно спекулировать – торговать колебания курса на контракт.

Виды опционов и варианты их использования

Опционные контракты подразделяются на биржевые и внебиржевые. Первые имеют те же принципы обращения, что и фьючерсные контракты. Участники торгов определяют только размер премии, все же остальные условия устанавливаются биржей.

Условия заключения внебиржевых контрактов определяются непосредственно участниками сделки (обычно ими выступают крупные инвестиционные компании, которым необходимо хеджировать позиции).

По типу базового актива контракты распределяют на следующие:

- процентные. К ним относят контракты на процентную ставку (свопцион), соглашение о будущей процентной ставке, процентные фьючерсы;

- валютные. FX-опционы, использование которых связано с правом обмена одной валюты на другую (по цене страйк) в будущем. Их использование распространено среди компаний, занимающихся международной торговлей (экспорт/импорт). Подобные операции позволяют избежать убытков из-за колебаний курса валют;

- фондовые. Опционы на акции и фьючерсные индексы;

- товарные. Распространяются на физические товары (реальные товары, как в случае с детскими игрушками) и товарные фьючерсы (как в случае с производителем кукурузы).

По характеру исполнения опционы делятся на американские и европейские. Первый вариант предполагает исполнение только в момент экспирации. Американские деривативы позволяют исполнить контракт в любое время до истечения срока действия.

Чем торговля опционами отличается от фьючерсов

У фьючерса и опциона сходный принцип действия, однако они имеют одно существенное отличие: фьючерсный контракт обязывает выполнить условия независимо от того, выгодно это его обладателю или нет. Опционный лишь дает право.

Следовательно, обладатель может использовать, а может и не использовать его. В случае неисполнения контракта убытком будет только сама стоимость дериватива.

Могут ли новички без денег заработать на рынке опционов

Да, но однократно. Существует миф, что рынок опционов – золотая жила, торговля на которой дает 70 % прибыли каждому новичку. Такой исход возможен, но лишь раз или два по чистой случайности. После этого новичок со 100 % вероятностью сольет свой депозит.

Это связано с тем, что финансовые рынки не казино: без четкой прибыльной торговой стратегии и системных действий новичок будет полагаться только на удачу, а она в большинстве случаев не на его стороне.

Сколько можно заработать на опционах начинающему

Хотя большинство начинающих трейдеров теряют свои деньги, все-таки существуют способы избежать потери депозита. Для начала необходимо найти (а постепенно дорабатывать) торговую систему, после чего научиться следовать ей на демонстрационном (учебном) счете.

И только затем можно открывать реальный счет. Для начала хорошим результатом торговли будет 3–5 % в месяц, в перспективе рост прибыли не ограничен.

Плюсы и минусы

Любой финансовый актив имеет положительные и отрицательные стороны. Опционы не исключение. Трейдер может как заработать, так и потерять свои деньги.

- простота торговли по сравнению с Форексом или фондовым рынком;

- фиксированная прибыль и убытки (при правильном управлении капиталом риск составит небольшую сумму относительно депозита);

- низкий порог входа. Для торговли необязательно иметь счет в $ 100 000, существуют кредитные плечи;

- разнообразие базовых активов. Ими могут быть как валюты, фьючерсы, акции, так и физические товары.

Риски

- Поиск легких денег. Новичков привлекает высокая потенциальная прибыль, но они забывают о простых правилах управления капиталом, открывают сделки без четкой торговой системы, что приводит к потере всех денег. Срочный рынок не казино.

- Брокерские компании, являющиеся мошенниками. Да, вы можете научиться торговле в плюс, но есть вероятность, что недобросовестный брокер не позволит вывести деньги со счета. Следует доверять только проверенным компаниям (например, FiNMAX, IB).

- Психологическое напряжение во время торговли. Начинающие трейдеры подвергаются высокому уровню стресса, нахождение в позиции вызывает переживания об исходе сделки.

Как купить опцион физическому лицу: пошаговая инструкция

- зарегистрироваться на сайте брокерской компании. Выделю Финам и БКС Брокер. У них лучшие условия (низкие комиссии) и высокая надежность;

- заключить договор (открыть торговый счет);

- пополнить депозит удобным способом (электронные кошельки, карты, банковский перевод);

- скачать платформу (терминал);

- приступить к торговле.

Как торговать опционами на бирже

Мы разобрались, что нужно сделать, чтобы приступить к торговле. Главной составляющей успеха любого трейдера является правильная стратегия. Сейчас я простыми словами расскажу о популярных системах торговли.

Популярные стратегии для торговли

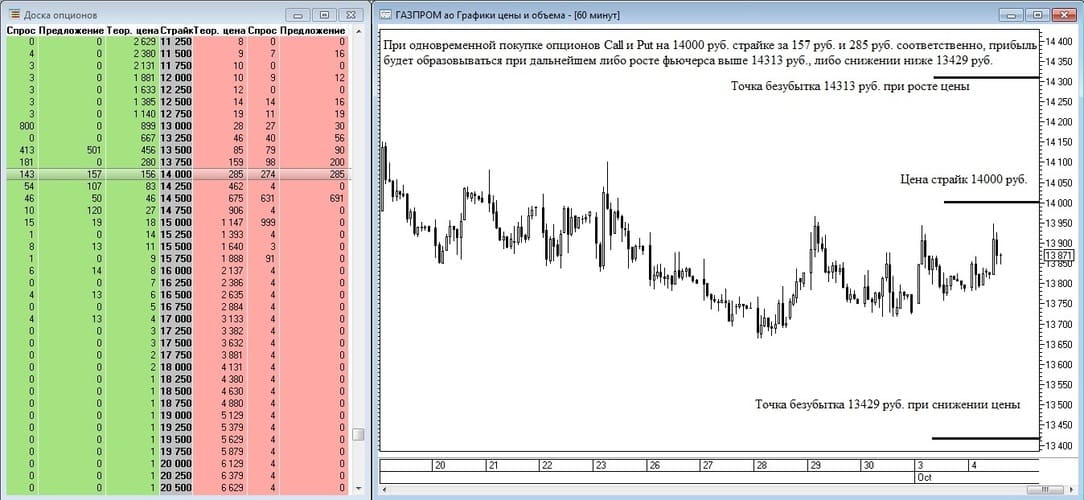

Стрэддл . Одна из самых простых стратегий. Если ожидается пробой консолидации и высокая волатильность, покупаются одновременно колл- и пут-контракты. Неважно, вверх или вниз, важно лишь наличие движения.

Проданная бабочка . Предположим, на графике образовался диапазон. По краям продается по 1 call-опциону, а в середине покупается 2 put-опциона. Например, покупается 10 колл-опционов со страйком 75 000 и продается 5 колл-контрактов со страйком 80 000 и 5 со страйком 70 000. Важной деталью является одинаковое время экспирации данных деривативов. Ниже даю график прибыли/убытка при торговле с помощью этой стратегии.

Стрэнгл . Похожа на стрэддл, однако покупка call- и put-опционов производится не на одном уровне, а на произвольном расстоянии друг от друга. Потенциальная прибыль от торговли выше, чем у стрэддла, однако необходимо ловить действительно мощные движения.

Как правильно рассчитать объем покупки опциона, чтобы вас не закрыл брокер по маржинколу

Торговля срочными контрактами имеет те же правила, что и любой другой инструмент. Управление капиталом является неотъемлемой частью любой торговой стратегии.

Новичкам советуют придерживаться правила: убыток от сделки не должен превышать 1–3 % от депозита. Многие начинающие трейдеры пытаются достичь сверхприбылей в торговле и используют крупные объемы, забывая об этом правиле.

Даже прибыльная стратегия в таком случае может слить депозит из-за череды неудачных торгов (что является неотъемлемой частью рынка).

Торговля опционами на примере

Чтобы торговать, необходимо установить платформу (в примере рассмотрим терминал QUIK). Первым шагом станет настройка опционной доски. После базовых настроек необходимо нажать на «Создать окно» – «Настроить меню».

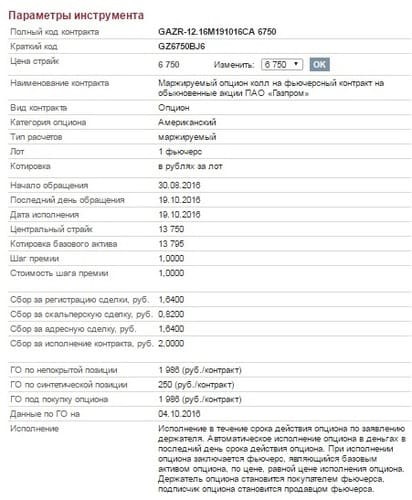

Слева находим кнопку «Фьючерсы и опционы» – «Доска опционов» – «Создать окно». Возьмем за пример опцион на индекс RTS. У каждого контракта есть код.

Набор букв и чисел (например, RI78500BD6) отражает основные характеристики опциона:

- RI – RTS (код базового актива);

- 78500 – страйк;

- B – тип расчетов;

- D – месяц исполнения и тип опциона (put/call);

- 6 – год.

В деске указываются следующие параметры: теоретическая (информативный характер) и реальная цена (складывается на основе спроса и предложения), страйк, цена БА, время экспирации (+волатильность).

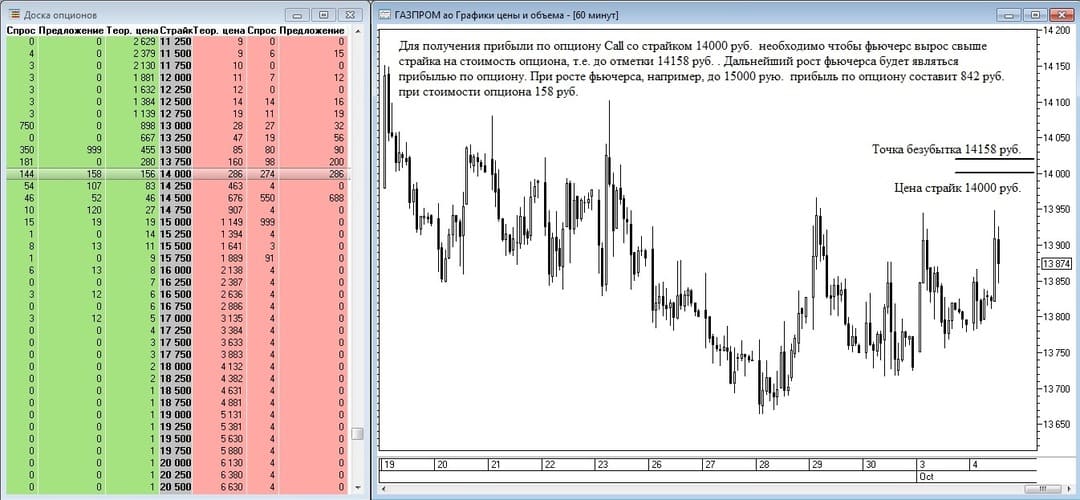

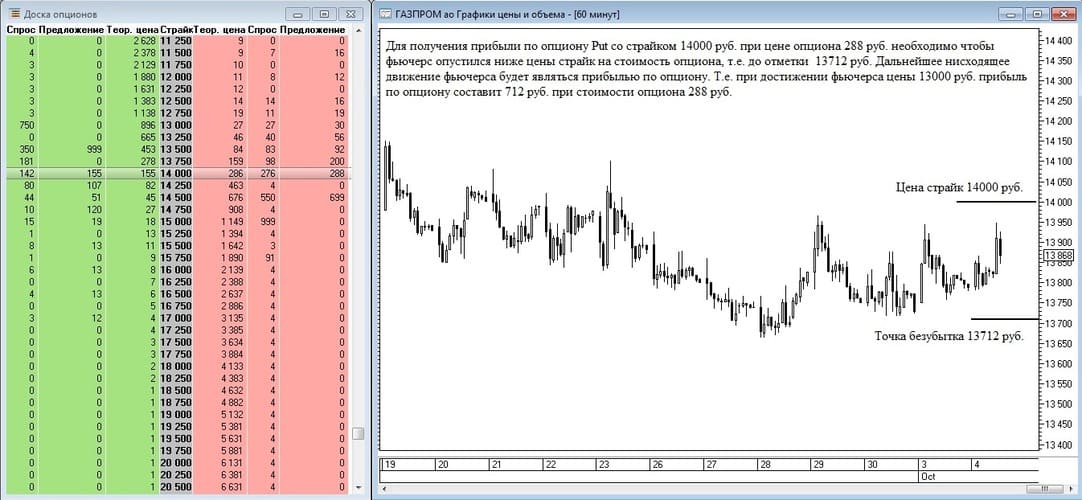

Важно учитывать цену (премию) опциона. Она необходима для расчета точки безубыточности (например, при покупке колл-дериватива со страйком 8000 и премией 300 рублей прибыль будет идти только после прохождения ценой отметки 8300).

Где поучиться торговле

Часто новичков интересует вопрос, как же научиться торговле. Существует два пути:

- тернистый, связанный с самостоятельным изучением тонн информации и тестированием стратегий;

- пройти обучение у профессионалов, что позволит сэкономить время, деньги и нервы.

В сети можно найти множество школ, однако я выделю следующие программы мастеров торговли:

Отзывы трейдеров

Кто-то считает, что торговля опционами – лохотрон. А другая сторона утверждает, что научились зарабатывать деньги путем проб и ошибок.

Для успешной торговли необходимо отслеживать большой поток технических и фундаментальных данных.

Поэтому полагаться на отзывы не стоит. Лучше самостоятельно изучить тему, проанализировать успехи на учебном счете.

Альтернативы

Заработать можно на торговле не только опционами. Прибыль может приносить любой актив. Все зависит лишь от ваших предпочтений в торговле: кому-то нравится совершать 100 сделок в день, а кому-то – спокойствие с 1–2 инвестициями в месяц.

Из основных инструментов я выделяю:

- акции;

- фьючерсы;

- Форекс;

- облигации;

- ETF;

- ПАММ-счета (доверительное управление).

Заключение

Опционы – финансовый инструмент, который может стабильно приносить высокие доходы. Но уйдет не один месяц усердной работы, тонны информации, нервов и ошибок. Есть вероятность, что вы сольете депозит (а то два или три), но при постепенном изучении темы, выборе прибыльной стратегии, контроле рисков, соблюдении правил управления капиталом добиться успешной торговли вполне возможно.

Частный инвестор с 8-летним опытом, личным портфелем на 1 000 000 рублей. Главный редактор портала greedisgood.one.

Основы торговли опционами

Опционы — это уникальный инструмент, позволяющий, с одной стороны, эффективно сокращать риски по имеющимся позициям как на срочном, так и на фондовом рынке. А с другой стороны, это актив, дающий возможность зарабатывать не только на направленном движении биржевых инструментов (на повышении при покупке и на снижении при продаже), но и на движении в любом направлении, нахождении рынка в боковике, или даже на невыходе цены к определенным уровням.

Начинать обучение торговле опционами нужно с момента покупки первой акции (или фьючерса), так как опционы помогают контролировать риск во многом эффективнее стоп-приказов, а успех в биржевых торгах зависит от того, насколько трейдер способен минимизировать риски.

По своей сути опцион напоминает страховку. Представьте, что, покупая акции, вы можете заключить биржевой договор сроком на месяц о возможности продать обратно ваши акции по заранее оговоренной цене (цене страйк), если цена акций, например, не будет расти. Причем стоимость подобного договора в среднем составит 3-3,5% от стоимости акций. Если же цена акций вырастет, то образуется прибыль по акциям, за вычетом стоимости опциона (так как исполнение продажи по более низкой цене нецелесообразно). Приблизительно подобную роль «биржевой страховки» и выполняют опционы, кстати, их стоимость может быть и ниже.

Организация торговли опционами

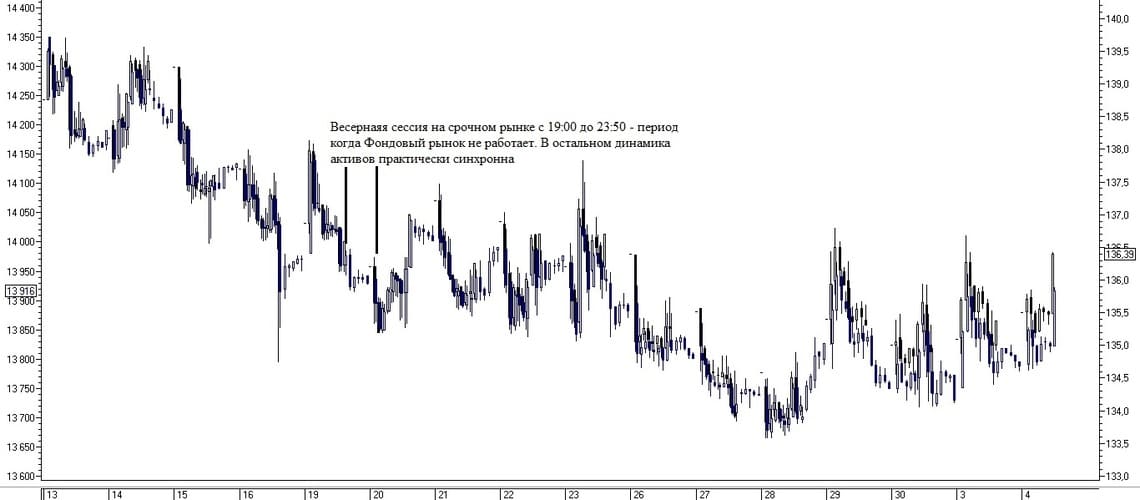

Торговля опционами на бирже проходит на срочном рынке, где также торгуются фьючерсные контракты. Образование прибыли/убытка по опционам происходит по принципу начисления/списания вариационной маржи в 19:00, а сделки заключаются путем резервирования гарантийного обеспечения (ГО), так же, как и при торговле фьючерсными контрактами. Торги опционами тоже проходят с 10:00 до 23:50 по расписанию срочного рынка.

Опцион — это право осуществления сделки с базовым активом по оговоренным заранее условиям (согласно спецификации) до определенной даты в будущем (даты экспирации).

Базовым активом на опционы как раз и выступают фьючерсы. На срочном рынке опционы представлены на те же активы, что и фьючерсы: на биржевые индексы, валюту, товары и наиболее ликвидные акции. А так как разницы между динамикой акций и фьючерсов на эти акции почти нет, то опционом на фьючерс можно страховать позиции по акциям.

Виды опционов и варианты их использования

Опционы бывают двух видов: call (колл) и put (пут). Опцион колл — это контракт на право покупки актива до определенной даты в будущем по цене и количеству, определенным в текущий момент. Опцион пут — это контракт на право продажи актива до определенной даты в будущем по цене и количеству, определенным в текущий момент.

Т.е. если вы купили фьючерс или акцию, и цена актива пошла вниз, то, обладая опционом пут (правом на продажу), можно списать имеющийся подешевевший актив по цене, оговоренной в опционе — так называемой цене «страйк».

Аналогично, обладая короткой позицией по активу и опционом колл (правом на покупку), вы можете при негативном движении цены проданного актива закрыть позицию по цене страйк.

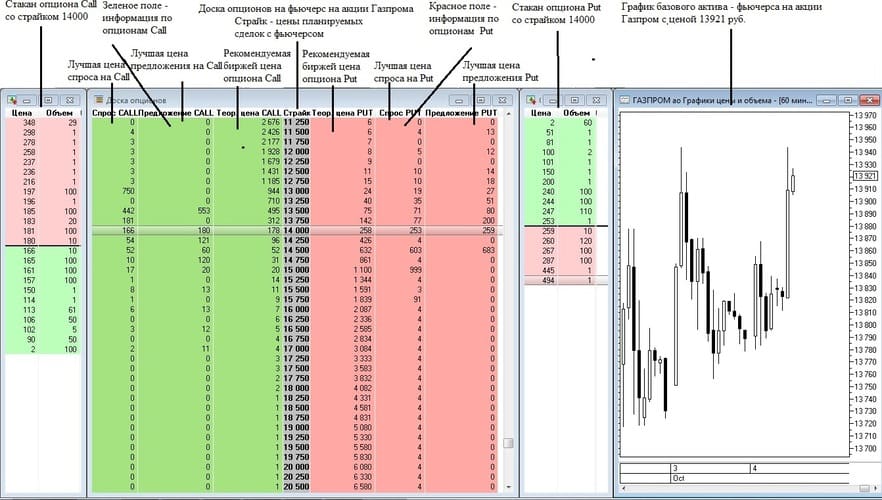

Информация по опционам представляется в форме опционных десков, где по центру представлены цены страйк (по которым будут совершаться сделки с фьючерсом); в зеленом поле слева — опционы call; в красном поле справа — опционы put. И напротив, для каждого страйка представлены цены опционов: теоретическая цена (рекомендуемая биржей), спрос (лучшая цена спроса) и предложение (лучшая цена предложения). Остальные цены (не только лучшие, с указанием объемов) можно посмотреть в стакане соответствующего опциона.

Покупка опционов. Стоит сказать, что торговать опционами можно и без базового актива. В этом случае прибыль от опциона колл образуется при росте цены базового актива выше цены страйк на значения выше стоимости самого опциона. Насколько цена превысит приведенное значение, это и будет являться прибылью по коллу (у вас будет право купить актив по стоимости ниже, чем текущая). Причем нет особой разницы, каким именно образом цена вырастет. Цена может сперва падать как угодно глубоко или сразу увеличиваться. Нужно, чтобы цена выросла до окончания срока действия опциона (до даты экспирации).

Для получения прибыли по опциону пут (право на продажу актива), нужно, чтобы цена базового актива опустилась ниже цены страйк на стоимость самого пута. Снижение больше обозначенного будет являться прибылью по опциону (у вас будет возможность продать дороже, чем актив стоит в моменте). И нет особой разницы, каким образом будет происходить это снижение, нужно чтобы цена снизилась до завершения срока действия опциона.

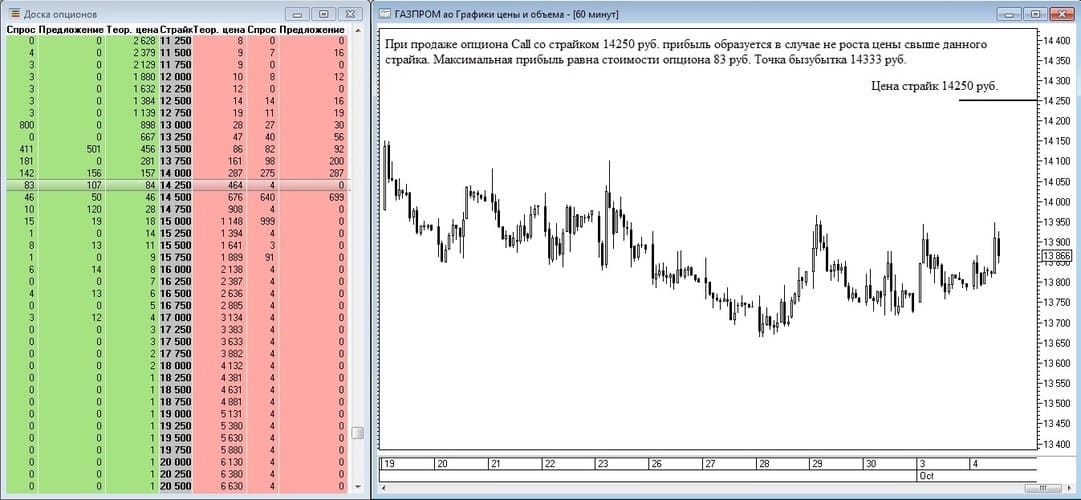

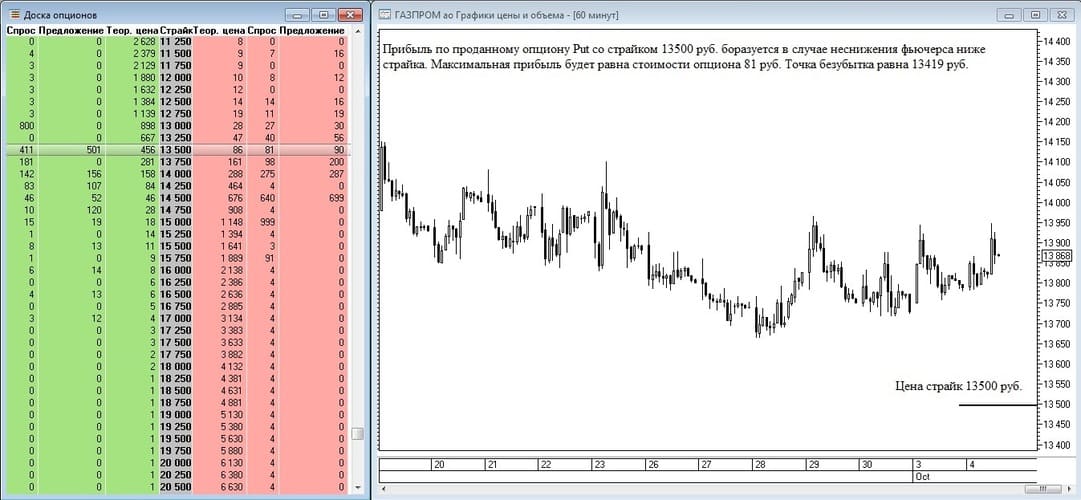

Продажа опционов. Опционы можно не только покупать, но и продавать, тем самым зарабатывая на недвижении актива до цены страйк. Если вы считаете, что рынок не вырастет выше определенного уровня (уровни можно брать выше текущей цены) до даты экспирации, то сможете заработать, продав опцион колл с соответствующим страйком. Если вы считаете, что актив не упадет в цене ниже определенного уровня до даты экспирации, то можно заработать, продав опцион пут с соответствующим страйком (цену страйк можно брать ниже рынка).

Прибыль/риск покупателей/продавцов опционов. Таким образом, получается, что покупатель и продавец опционов находятся в разных правах и возможностях. Если покупатель опциона имеет право на исполнение своего контракта (он может воспользоваться этим правом, а может и не воспользоваться, например, при нецелесообразности), то продавец опциона за сумму, уплаченную покупателем, должен по требованию покупателя исполнить свои обязательства.

Риск покупателя опционов — полная потеря стоимости опциона при нецелесообразности исполнения (если цена не вышла за страйк на стоимость опциона).

Риск продавца опциона — в необходимости исполнения требования покупателя по невыгодной цене (если цена опциона вышла за страйк на стоимость самого опциона).

Таким образом, покупатель имеет безграничный потенциал прибыли при движении стоимости базового актива сверх указанного страйка в направлении опциона, но 100% риск при нереализации этого движения до даты экспирации. (Но если вы видите, что движение вряд ли пойдет, то сможете продать имеющийся опцион, сократив свой риск).

Продавец опциона имеет ограниченный стоимостью самого опциона доход (сумма, уплачиваемая покупателем), но безграничный риск, если цена базового актива выйдет за цену страйк на сумму, превышающую стоимость опциона. Но вероятность получения прибыли продавцом выше, так как продавцу достаточно либо движения актива в противоположную цене страйк сторону, либо недвижении актива в принципе. Покупатель же получает прибыль в случае движения актива в сторону цены страйк.

Пример заработка на возрастании волатильности. Опционы можно покупать не только по отдельности, но и комплексно, образуя портфель опционов, который будет приносить доход более нелинейным способом. Так, например, если купить одновременно и колл, и пут на одном и том же страйке, то прибыль может образоваться при любом движении базового актива хоть в случае роста, хоть в случае падения цены на сумму, превышающую стоимость приобретения обоих опционов. Это происходит потому, что в случае роста опцион пут обесценивается, а колл — дорожает. И как только колл поднимется в цене выше стоимостей пута и колла, образуется прибыль. Аналогично, если стоимость базового актива снижается, то стоимость колла обесценивается, а стоимость пута повышается. И как только пут подорожает выше стоимости обоих опционов — образуется прибыль. Такого рода опционные конструкции называются покупкой волатильности.

Для ведения успешных биржевых торгов обучение торговле опционами крайне желательно, так как опционы помогают контролировать риски. Но помимо рисков можно зарабатывать на абсолютно нелинейных вариациях ценовых движений, выстраивая различные опционные конструкции, но это будет требовать большего опыта.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

Инструктаж по опционам. Классика трейдинга с минимальными рисками

Опционы – самый гибкий из существующих биржевых инструментов, по этому параметру они на голову обходят фьючерсы. Этот тип контрактов позволяет выстраивать максимально гибкие торговые стратегии, снижая риск до минимума. Опционы для начинающих кажутся сложным и непонятным инструментом, но это ложное впечатление. Потратьте 15-20 минут на чтение этого материала, и вы уже будете знать в общих чертах теорию. Останется лишь закрепить знания на практике.

Важное замечание – ниже речь пойдет о классических опционах, а не о бинарных. БО – инструменты, активно продвигаемые офшорными брокерами, не относятся к биржевым инструментам и не торгуются на классических фондовых биржах.

Что такое опцион

Под этим термином понимается ограниченный по времени контракт, дающий право на покупку или продажу любого актива. Из этого определения следует 2 ключевые особенности опционов:

- они дают право на покупку или продажу актива, а не обязанность. Например, держатель Call опциона на покупку акций Apple может не исполнять его, если цена базового актива (ценных бумаг «яблочной» компании) изменится в невыгодную для него сторону.

- эти контракты ограничены по времени, у них есть срок экспирации – это время, на которое откладывается заключение сделки.

Что касается типов базовых активов, то существуют опционные контракты на все типы инструментов. Это могут быть драгоценные металлы, валюты, инструменты товарного рынка, криптовалюта, предметы искусства. Есть контракты на погодные фьючерсы (торгуются в том числе и на Чикагской товарной бирже), трейдеры зарабатывают даже на правильном прогнозе погоды.

Опционы торгуются на тех же биржах, на которых трейдеры работают с фьючерсными контрактами. Если вы только начинаете работать в этом направлении, полезной будет статья, что такое фьючерс, обязательно прочтите ее.

На видео ниже – подробный разбор природы опционов. Рекомендую ознакомиться с ним.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Переходим к графику акций Аэрофлота. Покупка делалась, когда стоимость ценных бумаг составляла несколько меньше 80 рублей за штуку. В моменте их стоимость росла до 97,74 руб. за 1 акцию, максимум достигнут 9 июня 2020 г. Так как работа ведется на ММВБ, держатель Колл контракта может исполнить его досрочно, например, по цене 95,00.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Чем торговля опционами отличается от фьючерсов

Если описать, что такое опционы и фьючерсы простыми словами, то ключевое отличие заключается в гибкости:

- При работе с опционамипокупательприобретаетправо на покупку-продажу базового актива в будущем.

- При работе с фьючерсами стороны договариваются о сделке, отложенной по времени. У покупателя нет выбора относительно исполнения сделки в момент экспирации.

Оба типа инструментов можно рассматривать как спор между 2 сторонами о том, какой будет цена через определенное время. При покупке поставочного фьючерса, например, на акции Газпрома, покупатель фактически приобретает бумаги этой компании, но с отсрочкой по времени. При экспирации он получит акции по цене, оговоренной заранее.

Пример с фьючерсом Газпрома

На рисунке ниже – сентябрьский фьючерс на акции Газпрома. Предположим, покупка 1 контракта выполнена 17 июля 2020г. по цене 18 596 руб. (1 фьючерс подразумевает покупку 100 бумаг). Если не закрывать контракт встречной позицией и не продлевать его, то в сентябре возможно 2 варианта:

- Цена базового актива вырастет, например, до 250 руб. за бумагу, то покупатель все равно сможет купить акции по 185,96 руб.

- Цена упадёт, например, до 150 руб. за 1 ценную бумагу, трейдер все равно покупает их по 185,96 руб. за одну. Фактически теряет 35,96 руб. на каждой акции. Но обычно фьючерсы используют для спекулятивных операций и редко держат до экспирации. По ним либо фиксируется результат встречными позициями, либо контракт переносится на следующий месяц.

При работе с опционами в той же ситуации трейдер мог исполнить контракт при благоприятном изменении цены для него. Если стоимость акций падает, нет смысла делать это. Выгоднее потерять уплаченную при покупке контракта премию и не пользоваться правом на покупку ценных бумаг Газпрома. В этом ключевое отличие фьючерса от опциона

Если речь идет о маржируемом типе, разница уже не столь очевидна. В момент покупки контракта на счете блокируется гарантийное обеспечение. Во время клиринга происходит выплата вариационной маржи, позиции переоцениваются постоянно. Во время экспирации в терминале просто появится соответствующий фьючерс вместо опциона.

Разбираемся в терминологии

Заработок на различных опционах сопряжен с использованием специфической терминологии. Разберем самые ходовые понятия:

- Колл – это контракт, покупатель которого может в будущем приобрести базовый актив (БА) по фиксированной ранее цене. Не имеет значения, какой будет стоимость БА при экспирации.

- Пут – его покупатель получает право продать БА по заранее оговоренной цене. Вторая сторона не имеет возможности отказаться от покупки базового актива.

- Страйк – стоимость БА, по которой при экспирации может быть куплен или продан актив. В доске опционов для каждого есть целая серия страйков. В зависимости от них меняется стоимость контракта и вероятность получения дохода.

- Объем – размер позиции, измеряется в количестве контрактов.

- Open Interest – показывает число открытых контрактов. В момент «входа» новых игроков заключаются сделки между продавцами и покупателями, при этом OI растет. В зависимости от дальнейших действий он может как падать, так и расти.

- Уровни проторговки – возле них силы продавцов и покупателей на время уравниваются. График движется в узком ценовом диапазоне, слом проторговки указывает на более вероятное направление движения в будущем. На этом явлении построены некоторые системы торговли. Подробнее о методах трейдинга я расскажу позже в посте про анализ и стратегии опционов.

- Премия – сумма, уплачиваемая продавцу при покупке опционного контракта. Это своего рода плата за риск, что держатель права не воспользуется им в будущем и не приобретет БА у подписчика. Премия остается у продавца даже если покупатель не реализует возможность покупки базового актива. В случае с маржируемыми контрактами подписчик не получает премию на счет сразу, вместо этого у обоих участников сделки блокируется сумма, равная гарантийному обеспечению.

- Дата экспирации – время, когда между сторонами происходит взаимозачет. Если предусмотрена реальная поставка БА, покупатель может реализовать право на его покупку. Чаще все ограничивается корректировкой балансов счетов подписчика и покупателя опционного контракта. В спецификации указывается день экспирации, процесс происходит с 18:45 до 19:05 МСК, этот промежуток отведен под вечерний клиринг (он расширен на 5 минут в дни экспирации).

Есть и другие «узкие» термины, использующиеся при работе с этими инструментами. Уже очень скоро я опубликую статью о том, как торговать опционами и в рамках неё дам пояснение ряду выражений, применяющихся непосредственно в трейдинге.

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

- Вденьгах. Для Call контрактов цена исполнения должна быть выше страйка, для Put – ниже. Держателю права покупки (Колл) или продажи (Пут) БА выгоднее исполнить контракт.

- Вне денег. Для Колл контрактов цена БА ниже страйка, для Пут – выше, исполнять его невыгодно. При таком сценарии возникает убыток, но он не выходит за пределы премии.

- Около денег. Стоимость БА находится примерно в районе страйка и спрогнозировать, каким будет исход, невозможно.

- Глубоко в деньгах. Аналог первого пункта этого списка, но цена БА настолько далеко ушла от страйка в прибыльном направлении, что вероятность смены состояния контракта околонулевая. По тому же принципу выделяют вид «Глубоко вне денег».

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

- Покупается контракт Колл на июньский фьючерс на акции Роснефти. Страйк – 36 000, пока график остается над этим ценовым уровнем он находится «в деньгах». Трейдер может держать его до экспирации или ликвидировать встречной сделкой до этой даты. К дате истечения сделка все еще прибыльная.

- Тот же актив (фьючерсы на бумаги Роснефти), но сделка более рисковая, заключается в начале июня со страйком 40 000. Риск не оправдался, цена ненадолго вышла в состояние «в деньгах» и последовавший обвал сделал исполнение контракта финансово невыгодным.

- Переходим к опционам Put, БА оставим тот же. Предположим, покупается Put со страйком 40 000, прогноз отрабатывает, и вскоре цена падает ниже этой отметки. Как только акции Роснефти начинают стоить менее 400 руб. за одну бумагу, сделка переходит в состояние «в деньгах»;

- Менее удачливый трейдер мог купить контракт Пут в конце мая со страйком 36 500. Прогноз не отработал, стоимость БА стала расти, но убыток в любом случае ограничен лишь премией. При экспирации цена так и не перешла в состояние «в деньгах», так что контракт остается неисполненным.

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

Могут ли новички заработать деньги на торговле опционами

Само понятие «без денег» несколько условно, под ним понимаются новички со сравнительно малыми депозитами. С нулевым капиталом заработать невозможно ни на одном из рынков.

Финансовые требования к новичкам сравнительно небольшие. Депозита в 10-15 тыс. руб. с лихвой хватит для экспериментов в торговле.

Что касается дохода, то рекомендуем не рассматривать опционы как грааль. Этот инструмент действительно может давать высокую доходность в отдельных случаях, но лучше не рисковать и использовать консервативные стратегии. На стартовом этапе запомните основное правило – никогда не делайте «голых» продаж опционов. По таким позициям убыток не ограничен, можно не только потерять депозит, но и уйти в минус.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

Источник https://greedisgood.one/torgovlya-optsionami

Источник https://journal.open-broker.ru/trading/osnovy-torgovli-opcionami/

Источник https://guide-investor.com/fondovyj-rynok/options-for-newbies/