Содержание

Лучшие стратегии для форекс форум

Вы не можете создавать темы

Вы не можете создавать опросы

Вы не можете прикреплять файлы

Вы не можете отвечать на сообщения

Актуальное

на форуме

- 9046USD/JPY — обсуждение текущих торгов

- 3379USD/RUB — обсуждение текущих торгов

- 3981Обсуждение текущих торгов

- 8057Индекс доллара

- 3435EUR/USD — обсуждение текущих торгов

- 8155НЕФТЬ — обсуждение текущих торгов

- 7263GBP/USD — обсуждение текущих торгов

Прогноз на Европу

Прогноз на Америку

Сигналы

американской

сессии

Сигналы

европейской

сессии

Топ брокеров

С чего начать

Книги о Forex

Смежные проекты

На ряду с высокой прибольностью, операции на рынке Форекс содержат в себе высокий уровень риска. Будьте внимательны!

Использование материалов сайта возможно только при наличии прямой активной ссылки на analitika-forex.ru

Торговые системы и стратегии

Как учили «знающие» люди – торгуй график, на графике видны все действия игроков. Вот я и торговал график. И, если в моменте я был практически миллионером, то на дистанции утрачивал почти все преимущество. Что не так? Торгуя график, я полагался только на свои зрительные ощущения, а это влекло за собой досадные ошибки.

Поэтому я решил разобраться, а что я, собственно, торгую. Попытался сделать так, чтобы моей торговой системой мог управлять человек, который понятие не имел о трейдинге. Для этого пришлось препарировать бары и извлечь из них полезную, на мой взгляд, информацию, чтобы выявить закономерности. А уже эти закономерности представить в виде алгоритма, понятного всем.

Торговал я в то время фьючерсными контрактами на часовом и пятиминутном тайм-фреймах. Для примера, давайте разберем фьючерс на акции Сбербанка — часовик. Я заметил, что на рынке время от времени, возникают моменты, когда происходит жор. В это время игроки покупают актив прямо по рынку, по любой цене – лишь бы купить. Кто-то говорит, что это крупный игрок разгоняет цену, но я, больше, чем уверен, что крупный игрок так рынок не разгоняет, а делает это через новости. А жор – это пир спекулянтов, которые узнали о чем-то самыми последними.

Авто-репост. Читать в блоге >>>

Стратегия: дивиденды с плечом

На российском ФР есть множество хороших компаний, которые и дивиденды платят неплохие и телом прирастают.

В текущих реалиях процент за маржинальный займ уже не такой страшный, и можно подумать о следующем фокусе.

1. Находим брокера с нормальными (не конскими) процентами за плечи.

2. Покупаем акции нескольких эмитентов с хорошим плечом.

3. Ждем.

Разница между процентами за займ и дивидендами скорее всего будет перекрыта ростом котировок, если не случится какой-нибудь ( )( )

Улучшаем стратегию: по моим наблюдениям, разница между акциями и фьючерсами большую часть времени находится около нуля — точнее, отличается только на контанго, а держать фьючи дешевле. Примерно за 2 месяца до отсечки, когда еще нет точных данных о размере дивидендов, покупаем акции и держим до отсечки. Потом переходим в фьюч и держим до следующего периода. Лучше всего работает с акциями, у которых одна отсечка в году. Да, сужается количество инструментов, но мы ведь не собираемся брать 3 эшелон, правда? Да, ликвидность фьючей значительно меньше, поэтому такой фокус подходит не для любого размера портфеля.

Авто-репост. Читать в блоге >>>

Безубыточная стратегия

Расскажу вам о своей безубыточной стратегии (вниманию Карпова).

Стратегия простая, предполагающая закрытие всех сделок в плюс (это не стратегия Севена с пенистаками).

Я ее уже успешно обкатал на 3-ех плечевом етфе TQQQ. За месяц заработал процентов 10% помоему, но потом попал в просадку на 3 месяца и недавно закрыл позу в плюс. Если бы сидел в безплечевом етфе вышел бы в плюс гораздо раньше. В этом минус плечевых етфов.

Я вам не рекомендую использовать для этой торговли плечевые етф. Только без плеча.

Суть стратегии:

Берем постоянно растущий актив. Етф на SP500 или Наздак — SPY, VOO или QQQ.

Нужно постоянно удерживать позиции и выходить из лонгов только при наличии разворота.

В среднем удержании позы от нескольких дней до месяца.

Если признаки падения ложные, то нужно снова заходить на хаях и ждать новых сигналов на падение.

Только лонг, без стопов и плечей. Тайм фрейм: 1 час + дневка для общей картины.

Цель — обогнать индекс.

Плюсы:

1. не нужно залипать постоянно за монитором. Достаточно 2-3 раза в день проверять наличие разворота.

Авто-репост. Читать в блоге >>>

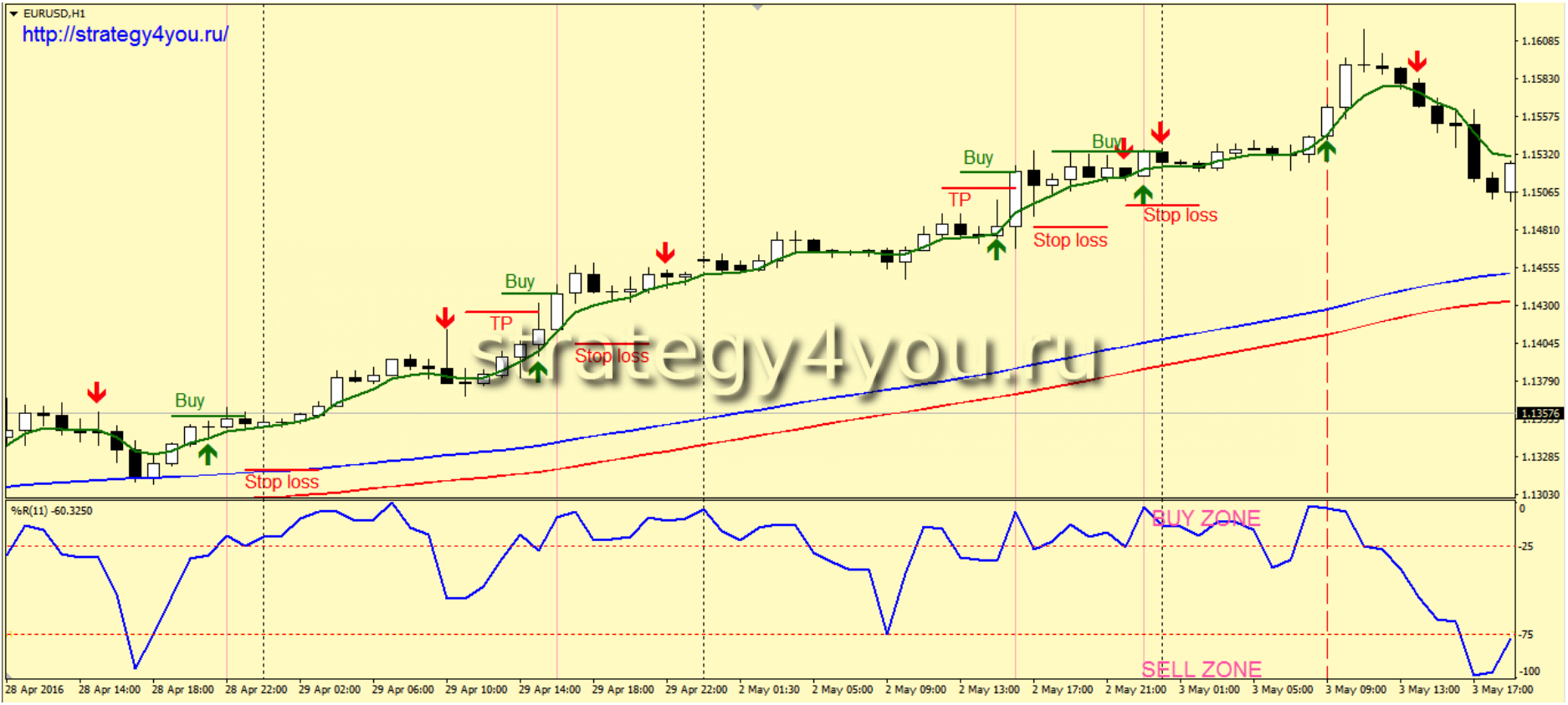

Стратегия «Три экрана Элдера». Когда фиксировать прибыль?

18 октября по стратегии «Три экрана» Элдера» были куплены акции Лукойла по цене 5725 рублей. Половина позиции закрыта по 5800. Вот ссылка на этот пост: smart-lab.ru/blog/568892.php. Когда же закрывать оставшуюся часть позиции? Ведь фиксирование прибыли это тоже искусство! Что же о выходе из позиции пишет сам Александр Элдер. » Существует несколько методов по взятию прибыли. Самый распространенный из них – это математический, то есть необходимо измерить расстояние между ценой открытия и стоп-лоссом, умножить его на 3 и отложить полученное расстояние от текущей цены. Таким образом, размер тейк-профита в 3 раза превышает потенциальный стоп-лосс, что увеличивает матожидание. Когда цена пройдет примерно половину расстояния до тейк-профита, сделку рекомендуется перевести в безубыток. М ожно выйти из позиции, когда Stochastic Oscillator перейдет в зону перепроданности или перекупленности на втором экране. Если вы применяете долгосрочную стратегию, то можете фиксировать прибыль, когда сформируется противоположный сигнал на первом экране. В этом случае количество сделок значительно сократится до 1-2 в месяц, но полученная прибыль вполне оправдает все ваши ожидания.»

По автору стратегии есть несколько вариантов выхода из позиции. И цена выхода из позиции зависит от того, на какой временной интервал была открыта позиция. По первому варианту Элдер предлагает выход из позиции, когда соотношение стоп лосс и тейк профит будет 1:3. В нашем случае позиция открыта по 5725, стоп лосс был поставлен на 5690. 5725-5690=35 рублей. Тогда выход из позиции должен произойти по цене: 5725+3*35=5830 рублей, что ниже текущей цены.

Авто-репост. Читать в блоге >>>

Первый экран Элдера — определение глобального тренда. Для начала необходимо решить, какие сигналы мы будем рассматривать – на продажу или покупку. Для этого нужно определить направление глобального тренда. Если вы будете торговать на 30-минутном графике, то следует открыть график с таймфреймом D и установить на него индикатор MACD со стандартными настройками. При этом понижающиеся столбики гистограммы MACD говорят о нисходящем тренде, а повышающиеся столбики свидетельствуют о восходящем тренде. Чем дальше от нулевой отметки начнется смена наклона MACD, тем больше шанс получить максимальную прибыль, так как вы можете оказаться у истоков зарождающегося тренда. В нашем случае у Лукойла на дневном таймфрейме по индикатору MACD тренд растущий, а график цены находится выше 21 дневной скользящей средней. Теперь обратим внимание на второй экран. Второй экран это ожидание коррекции на младшем таймфрейме. Определившись с направлением тренда, остается найти подходящий момент для заключения сделки, чтобы и стоп-лосс был небольшим, и цели для взятия прибыли были ощутимыми. Для этого открываем график с наименьшим по значимости таймфреймом Н2, и устанавливаем на него индикатор Stochastic Oscillator. Задача состоит в определении окончания коррекции на младшем таймфрейме, чтобы затем открыть сделку в направлении глобального тренда. В данном случае, Stochastic зашел в зону перепроданности (менее 20%). Ожидаем момент, когда на втором экране Stochastic Oscillator выйдет из зоны перепроданности. Третий экран — поиск точного входа в рынок. Начинающие трейдеры, чтобы не запутаться, могут входить в рынок уже на втором экране. Использование третьего экрана является более сложным вариантом стратегии и больше подходит для опытных трейдеров. Из преимуществ использования третьего экрана Элдера можно выделить более точный вход с минимальным стоп-лоссом. На третьем экране вспомогательные индикаторы не применяются, а используется метод смещаемой покупки или продажи. В акциях Лукойла в рассматриваемом примере на первом экране Элдера тренд восходящий, а на втором экране ждем когда согласно Stochastic Oscillator произойдет выход из зоны перепроданности и готовимся к покупке. Далее необходимо перевести взгляд на третий экран и установить ордер Buy Stop чуть выше максимума предыдущего бара. На рисунке видно, что этот момент еще не достигнут. Ближайшая цель согласно стратегии 5800, стоп лосс можно разместить ниже локального минимума 5695.

Авто-репост. Читать в блоге >>>

Техника входа и выхода. +Анонс «Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Прежде анонс топика который выйдет завтра в обед по мск.

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

Авто-репост. Читать в блоге >>>

Тестирую 100% стратегию

Принцип прост: пересечение полос Боллинджера плюс пара дополнительных фильтрующих индикаторов, хотя думаю с таким же успехом можно было бы и просто использовать пересечение«машек». Самое главное — это подобрать временной период для каждого индикатора.

Далее подбираем инструмент и такие периоды, чтобы «беспроигрышный» результат был в 100% случаев.

Теперь к результатам. Изначальную выборку я сделал ещё в мае, но лишь сейчас в сентябре буду смотреть что бы вышло, если бы я торговал по этой «беспроигрышной» стратегии.

Итак, первый инструмент MOEX: LKOH

Несмотря на то, что все предыдущие семь сделок были удачные и принесли бы 217% прибыли, та самая сделка, на которую я рассчитывал, принесла бы мне 7,5% убытков.

Ну что ж, проверим следующий инструмент NASDAQ: IRDM.

На момент «подгонки» индикаторов шесть сделок были успешными, принёсшими потенциальные 57% прибыли:

Авто-репост. Читать в блоге >>>

Стоп, равный размеру счета. Управление капиталом.

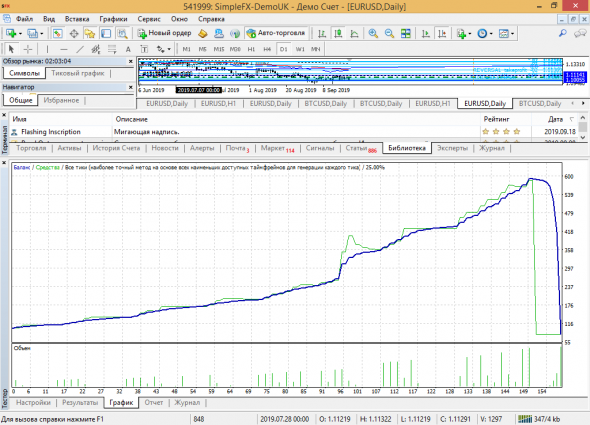

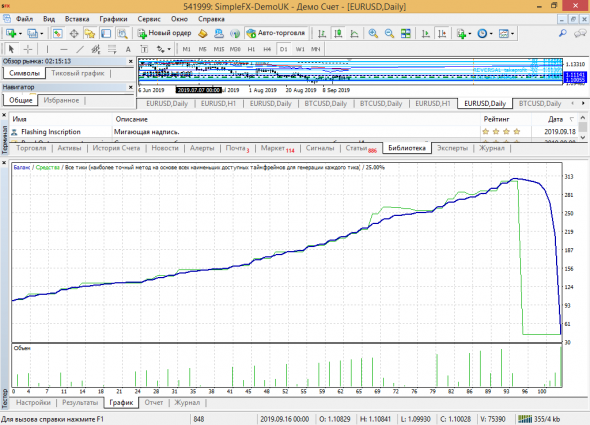

Уважаемые кванты (алго и сочувствующие) -прошу совет. Есть математический бот. Кривая типа:

это 3 июня-10 июня

11 июня-14 июня:

Авто-репост. Читать в блоге >>>

Если вы хотите начать стабильно уносить деньги с рынка, то первый шаг это поиск стратегии. Стратегия должна быть построена на утверждениях ЕСЛИ/ТОГДА. Вы должны специализироваться, найти свою нишу. Стать профессионал своего дела.

Во-первых, вам нужно определиться с контекстом который вы собираетесь торговать. На пример, я торгую гепы вверх (разрыв цены) на дешёвых акциях до пяти долларов на американских рынках NASDAQ и NYSE. Для меня важно чтобы геп был 30 процентов и выше, если нет, то потенциал у сделки будет не большой, и цена будет хаотично ходить в течение дня. Так же, для меня важно, чтобы у дневного графика был тренд вниз, и чтобы была история гепов. По мимо технических факторов, я так же учитываю характеристики акции (количество бумаг доступных для торговли или Float) и некие фундаментальные данные (новость, нуждаемость в деньгах компании, структура акций компании, имеются ли механизмы для выпуска акций). Я торгую всегда один и тот же контекст. Все вышеперечисленные параметры должны присутствовать у акций которые я торгую. Вы должны определиться с контекстом если вы хотите увеличить успех ваших сделок. Тот или иной паттерн может работать по-разному зависимо от контекста в котором вы его применяете.

Скажем вы определились с контекстом, что делать дальше? Теперь нужно собирать информацию. Как? Во-первых, вы должны делать ежедневно скрины графиков которые подходят под ваш контекст. Во вторых, вам нужна завести таблицу Excel где вы будете указывать как двигалась цена (открытие, закрытие, самая высокая/низкая цена за день, цена выросла на столько то процентов перед тем как начала падение, наторгованный объём за день и так далее), характеристики акции ( количество бумаг доступных для торговли) и фундаментальные данные.

После нескольких месяцев, у вас наберётся достаточное количество данных одного и того же контекста. Со временем, вы начнёте замечать некие закономерности как на графике, так и в таблице Excel. Важно это чтобы вы просматривали ежедневно графики. Если вы не будете этого делать, то вы нечего не найдёте. Так же, касаемо графиков, для внутридневной торговли, я советую использовать пятиминутный timeframe (меньше шума).

Вы нашли некую закономерность, какие ваши следующие действия? Вам нужно как можно детально формализовать эту закономерность. Вы должны дать ответ на следующие вопросы: 1) Что должно произойти что даст сигнал на вход?, 2) Какая моя цель?, 3) Где мой стоп?.

Впервые месяца, после формализации вашей стратегии и начала торговли по ней, вы будете находиться в процессе оптимизации. Потом, через некоторое время, у вас случится существенная просадка. Тогда, вы опять пересмотрите все правила и в этот раз, сделаете акцент на контроле риска. После этого, если вы будете придерживаться правил, ваш счёт будет рости до очередной существенной просадки. И этот цикл будет всегда повторяться.

Авто-репост. Читать в блоге >>>

Эта статья — фактически готовая торговая стратегия для работы с бумагами дальних эшелонов на ММВБ. Я полностью отказался от торговли неликвидами, поэтому решил опубликовать здесь эту стратегию. Она по-прежнему работает и может вполне пригодиться кому-то ещё.

Многие явно обратили внимание на периоды, когда очень часто в лидерах роста фигурировали акции весьма странных компаний, торги которыми ограничивались по регламенту биржи, поэтому их изменение цены было чем-то типа «+39.69%» и их нельзя было купить — в стакане не было заявок на продажу. Это и есть «планкосезоны», когда акции всевозможных шлаков регулярно улетали в планки. Но если акции нельзя купить или цена выросла до небес, как на этом зарабатывать? Разберём механику рынка, чтобы ответить на этот вопрос.

Сначала мелкие спекулянты, решившие за счёт низкой ликвидности поиграть в кукловодов, выбирают подходящий биржевой инструмент для выкупа всех заявок на продажу в стакане, чтобы инициировать мгновенный рост цены. Далее, этот рост становится виден другим участникам рынка в «лидерах роста» и они начинают покупать акции в надежде на прибыль. Маховик запущен и организаторам этой схемы остаётся только поддерживать искусственный рост, периодически ликвидируя крупные заявки на продажу в биржевом стакане. Скорость роста цены изменяется по экспоненте и со временем в торги вмешивается уже биржа, ограничивая продажу акций, со стороны толпы это выглядит как дефицит и мелкие спекулянты начинают ещё более активно скупать оставшиеся акции, «закрывая» планку. В стакане всё ещё могут появляться редкие заявки на продажу, но большие очереди из покупателей будут мгновенно ликвидировать их.

читать дальше на смартлабе

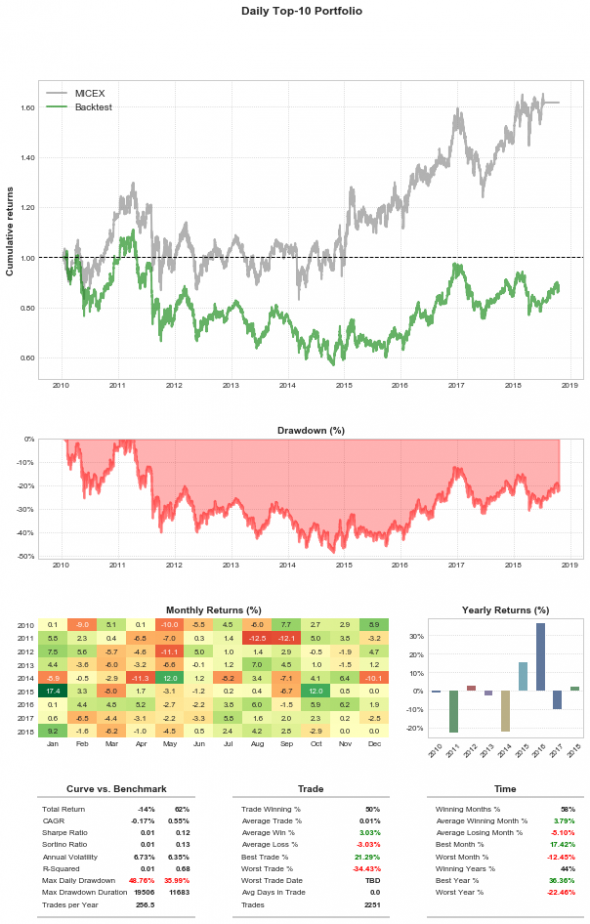

Это не в чистом виде оригинальная BWS, но очень приближенная по алгоритму: раз в неделю избавляемся от падающих бумаг и покупаем растущие, отличие от оригинальной стратегии в отсутствии стопов.

В системе не учитываются: стопы/рекапитализация/дивиденды/налоги/комиссия.

Итак, в определенный день недели покупаем 3 акции с наибольшей доходностью за неделю.

Через неделю опять отбираем 3 акции с наибольшей доходностью, если они у нас уже есть- акции держим, если какая-то бумага показала убыток — избавляемся от нее.

тестирование с 2007 по 2019, список акций в ротации:

AFLT

CHMF

GAZP

GMKN

LKOH

MAGN

MGNT

MSNG

MTSS

NLMK

NVTK

PLZL

RASP

ROSN

RTKM

SBER

SBERP

SIBN

SNGS

SNGSP

TATN

TRNFP

VTBR

Результаты:

После кризиса 2008 года эквити стабильно идет в гору, с 16 года повышается волатильность, с 17 года эквити перестает расти.

Если начать пользоваться системой на пиках 16-17 года, к текущему моменту имеем убыток.

Количество акций практически не влияет на эквити, разве что снижает риски.

Выводы:

Система рабочая, но входить нужно на проливах.

Эти системки мне неизвестны от слова «совсем». Так что потираю потные ладошки в ожиданиях расширения кругозора и будущего профита.

Тут формализовать чуть сложней, так как свечки сами понимаете.

В моей формализации системка выглядит так:

1. Дневная свеча позавчера 2. Дневная свеча вчера >2%

3. Взял случаи когда две свечи сильно друг от друга не отличаются: одна свеча не может быть по модулю больше другой более чем в 1,5 раза.

4. Так как котирки только 15 минутные, убираю первый бар из торговли.

5. Пробоем вчерашнего дня считаю закрытие клоуза выше вчерашнего хая

6. Открытие ниже хая вчерашнего дня

7. Время в позиции 30 минут.

Берем только первые фишки дня которые выполнили условие. Получаем:

| Названия строк | Колич | Profit % |

| 2010 | 22 | -0,23 |

читать дальше на смартлабе

Еще одна до боли знакомая мне система здесь значится как «Контртренд». У меня опять же немножко по другому, но логику мы пытаемся реализовать одну. У меня так сказать чуть подольше и покрупней, ибо оптимизирую я прибыль на сделку, у Татарин30 все поуже и сшибает он пипсы, максимизируя число профитных сделок. Ну, так сказать каждому свое.

В моей формализации система выглядит так:

1. Первые 2 часа шортим фишки которые сильно выросли: 2,5% от закрытия основной сессии вчера.

2. Даем им 30 минут и смотрим по MAE и MFE в WL. Таким образом я пытаюсь хоть как то релизовать предложенные стопы (сложность в том что на 15 минутных котировках совершенно непонятно, первым тебя вынесет по стопу в 0,5% или даст зафиксировать профит по 0,5/1%) .

Оке. Берем данные с 2010 по 2018 годы. Акции с обьемом от 300 лямов.

Оцениваем. Вот если просто закрыть через полчасика:

| Названия строк |

читать дальше на смартлабе

Еще более знакома мне система которая у Татарина30 называется «Лидеры роста от 4,5%». Эту систему я нашел где то лет 8 назад, тестируя данные с 2006 года. У меня она выглядит несколько иначе, но логика та же.

Давайте попробуем потестить некоторые моменты и утверждения.

Формализуем ее так:

1. Вход по клозу в 18.40

2. Закрытие в 10.30.

3. Тест на фишках с обьемом от 300 лямов в день.

4. Все остальное как описано в системе

Утверждается что лучше когда закрытие сессии произошло на максимумах дня, даже указывается длина тени: 0,3%. Если больше то типа не надо.

В формализации которой я привел с точностью до наоборот, чем ближе закрытие дня к экстремумам, тем… хуже:

| Названия строк | Колич | Profit % | ± |

| >0.3 | 359 | 0,95 | 0,61 |

читать дальше на смартлабе

Попались на глаза системы приписываемые Татарину30. Незнаю насколько это соответствует действительности, но по стилю изложения и грамматическим ошибкам, да, похоже Татарин приложил там руку и голову и все остальное к этому тексту.

Подход озвученный Татарином30 близок мне, я также предпочитаю строгую формализацию и тесты на историю и также юзаю WL. Из 11 систем озвученных здесь 2 мне показались так сказать «до боли знакомыми».

При этом я работаю на гораздо больших таймфреймов, и оптимизирую я средний профит на сделку, а не процент выигрышных сделок. И плечо 1:5 для меня невозможен. И нет стопов, вообще. Однако некоторые зависимости мы юзаем одинаковые, только то что у Татарина30 называется «Лидеры роста от 4,5%», у меня называется «Таймс», а «Фьючерсы» у меня проходят по ником «Фальстарт».

В чем прелесть системы «Фьючерсы»-она легко формализуется, за одним «но»-стопов. Это надо тестировать на тиках чтобы корректно оценить что первым сработает тейкпрофит или стоплосс, ведь разница между ними всего 0,7%. Однако если система работающая, то она должна показывать профит и без этих тонких настроек.

читать дальше на смартлабе

Пост в продолжение темы покупки лидеров из этого поста

smart-lab.ru/blog/508639.php

Автор покупает топ 8 лучших акций по итогам недели.

Думаю, данная стратегия переоценивается.

Возьмем 20 тикера из топ ликвидных на ММВБ.

И будем каждую неделю покупать 5 лучших. В отличии от предложенной стратегии здесь нет стоплоссов.

Система всегда в рынке, даже на падении.

Бэктест без учета комиссии с 2010 года в сравнении с индексом MICEX будет выглядеть так:

На растущем рынке еще как-то работает, но в боковике, увы, жестко проигрывает купил и держи.

Привет индексное инвестирование ))).

Не знаю, в какой чат написать свой вопрос. Где можно посмотреть динамику изменения ставки ФРС? Сколько раз они её уже поднимали в этом году?

где можно найти список простых стратегий торговли, простых для реализации

читать дальше на смартлабе

autotrade.ru, Зачем простых? Нужно эффективные системы искать. А самая эффективная система — собственная.

где можно найти список простых стратегий торговли, простых для реализации

читать дальше на смартлабе

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

Тестирование стохастического осциллятора на исторических данных

В данной статье нас интересует возможность проверить на исторических данных эффективность использования стохастического осциллятора для прогнозирования будущего движения цены. Данный индикатор технического анализа показывает положение текущей цены относительно диапазона цен за определенный период в прошлом и измеряется в процентах. Чтобы рассчитать значение стохастического осциллятора можно воспользоваться следующей формулой: K = (C – L_min)/(H_max-L_min)*100,

где С – цена сегодняшнего закрытия,

L_min – минимальная цена за расчетный период,

H_max — максимальная цена за расчетный период.

В качестве расчетного периода будем использовать период равный 5 дням. При этом считается, что стохастический осциллятор дает сигнал на покупку когда K был < 20%, а потом повысился и стал больше 20%, а сигнал на продажу данный индикатор дает тогда, когда K был >80%, а потом понизился и стал меньше 80%.

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил объемный и подробный материал, который, возможно, перевернет ваше представление о спекулятивной торговле, откроет новые возможности и даст пищу для ума. Для кого — то, безусловно он будет сухим, не новым и бесполезным.

Скорее всего – это мой последний пост на смарт – лабе, который так или иначе будет относится к теме спекуляций. Данную тематику полностью перевожу в свою группу ВК.

Ни в коем случае не гарантирую работоспособность своего подхода и не утверждаю, что это Грааль, но с уверенностью могу сказать, что лично мне он помогает и работает на трендовом рынке.

Это один из возможных подходов, при использовании которого увеличивается вероятность заработать копеечку в хаосе и беспорядке на рынке.

Речь пойдет о моей практической спекулятивной торговле, где я не использую технический анализ. Да. Вы правильно прочитали. Я не использую технический анализ.

Понимаю, что разговоры о том, работает технический анализ или не работает – бессмысленны. В этой статье я не буду доказывать его неработоспособность.

Продолжаем нашу серию увлекательных бэктестов систем с конкурса US500. В предыдущем посте рассматривалась система Валентина Елисеева, теперь настал через победителя конкурса, судя по количеству добавлений в избранное и общему количеству лайков.

Честно говоря, в отличие от топика Валентина, где были четко разложены критерии входа и выхода, в своей теме olimp не указал, какой период у индикатора RSI и каким образом он его вообще использует, поэтому пришлось интерпретировать, исходя из его скриншотов и «подгонять под ответ», RSI, вроде бы, с периодом 21. Итак, стратегия следующая:

Для лонгов быстрая МА(5) должна пересечь медленную МА(20) снизу вверх и RSI должен находиться ниже уровня 50.

Для шортов быстрая МА(5) должна пересечь медленную МА(20) сверху вниз и RSI должен находиться выше уровня 50.

Стоп/Выход при обратном пересечении МА.

Автор в теме указывал следующее: «Я обычно по профиту выхожу на максимальном расхождении желтой и синей линии». Лично я, не обладая экстрасенсорными способностями, могу узнать, где будет максимум, только постфактум, поэтому если автор дополнит в комментариях информацию по системе, могу протестировать её снова с исправлением неверно интерпретированных моментов.

читать дальше на смартлабе

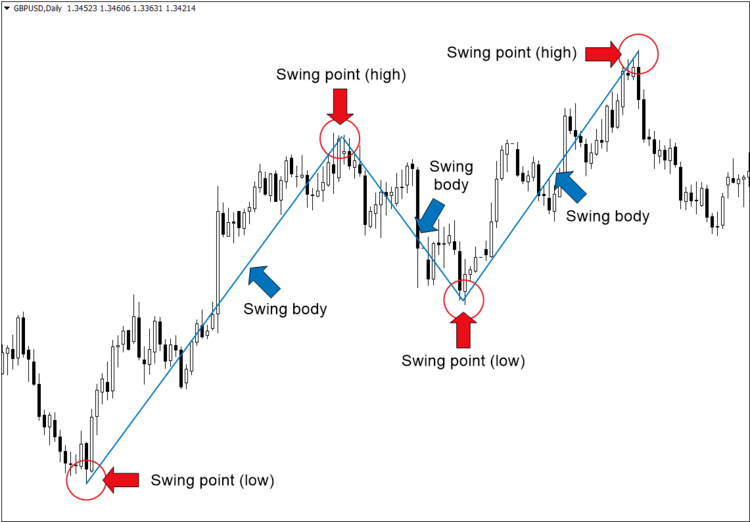

Что такое Swing Trading на Форекс?

Как следует из названия, swing trading — это попытка получить прибыль от колебаний на рынке. Эти колебания состоят из двух частей: тела (swing body) и точки поворота (так называемых Swing High и Swing Low). Свинги — самая прибыльная часть любого движения рынка.

Перед трейдерами стоит задача открывать и закрывать сделки таким образом, чтобы получить как можно больше прибыли от движения между свинг — точками.

Конечно, если получится поймать точки разворота свинг хай (лоу) — это может быть очень прибыльным. Но делать это совсем не обязательно. На практике, попытки поймать вершины и днища свингов лишь приводят к увеличению потерь. Лучший способ торговать свинги — оставаться терпеливым и ждать сигнал на покупку или продажу.

Стиль торговли свинг трейдинга полностью противоположный торговле внутри дня. Как уже говорилось, цель свинг-трейдинга — поймать большие колебания на рынке. Естественно, это требует времени, в течение которого требуется держать открытые позиции. Это может быть и несколько дней, и даже несколько недель.

Для чего? Для покрытия пассивного роста рынков. Т.е. к обычным спекуляциям получаю доп. доход от роста рынка.

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Источник https://analitika-forex.ru/forum/34

Источник https://smart-lab.ru/trading/%D0%A2%D0%BE%D1%80%D0%B3%D0%BE%D0%B2%D1%8B%D0%B5%20%D1%81%D0%B8%D1%81%D1%82%D0%B5%D0%BC%D1%8B%20%D0%B8%20%D1%81%D1%82%D1%80%D0%B0%D1%82%D0%B5%D0%B3%D0%B8%D0%B8

Источник https://www.mql5.com/ru/forum/167784