Что выгоднее: ипотека или кредит

Чем отличается ипотечный кредит от потребительского, а также какой выбрать при покупке жилья – разберемся в статье.

Под термином «ипотека», как правило, имеют в виду банковский заем, выданный на приобретение жилья. На самом деле ипотека – это вид залога, в роли которого выступает недвижимость, а сам заем носит название ипотечного кредита.

Заемщик может пользоваться купленной на деньги кредитора квартирой или домом, однако если долг не будет возвращен, банк вправе продать предмет залога и таким образом вернуть свои средства.

Потребительский заем — это целая группа банковских продуктов, различающихся по срокам, размеру кредитования и наличию обеспечения.

Чем отличается потребительский кредит от ипотеки

Основная разница в том, что банк может выдать потребительский кредит совсем без обеспечения. А ипотечный всегда обеспечивается заложенным недвижимым имуществом.

Есть и другие отличия:

- Во-первых, потребительский кредит выдается на меньшую сумму, чем ипотечный. Например, в Совкомбанке вы можете получить кредит наличными на сумму до 5 млн рублей, а ипотечный – в размере до 50 млн рублей.

- Проценты по ипотеке ниже, ведь банк практически не рискует потерять деньги — при необходимости он просто продаст залог.

- Отличаются и сроки: как правило, ипотека выдается надолго (в Совкомбанке – до 30 лет), а потребительские кредиты чаще краткосрочные.

Что лучше взять — потребительский заем или ипотеку — нужно решать в каждом случае индивидуально.

В Совкомбанке квартиры на первичном и вторичном рынке для семей с детьми доступны под 3,88% с господдержкой.

Плюсы и минусы ипотеки

В целом, у ипотечного кредита много плюсов. Он позволяет улучшить жилищные условия здесь и сейчас, а не через несколько лет, когда недвижимость, скорее всего, подорожает. Человек сразу может въехать в свою квартиру и не тратить деньги на аренду съемного жилья.

Чтобы было проще взвесить преимущества и недостатки ипотечного кредита по сравнению с потребительским, мы представим их в виде таблицы.

| Преимущества | Недостатки |

| При покупке жилья в ипотеку банк проверяет, не претендуют ли на недвижимость третьи лица, не находится ли она в залоге. Таким образом банк защищает свои интересы, но для заёмщика это также гарантия безопасности сделки. | Долгий срок кредитования. Со временем финансовое положение заемщика может ухудшиться, и он может оказаться не способен выполнять обязательства перед банком. Есть риск потерять жилье. |

| Ставка по ипотеке ниже, чем по потребительским займам. | Переплаты из-за срока кредитования ощутимее, чем по потребительскому кредиту. |

| Можно взять в долг бо́льшую сумму. | Необходимо оформить страхование. Чтобы защитить свои интересы, банки требуют застраховать саму закладываемую недвижимость, а также жизнь и здоровье заёмщика. Так финансовое учреждение получит гарантии возврата долга, даже если у клиента произойдет форс-мажор. Жизнь и здоровье можно не страховать, но тогда ставка будет выше. |

| Можно оформить налоговый вычет на проценты с займа, взятого на приобретение жилья. | Нельзя распоряжаться недвижимостью — продавать, дарить, делать перепланировку — без разрешения банка. |

| Доступны льготные программы кредитования (для семей, для военных) — это форма государственной поддержки отдельным категориям граждан. | Требуется первоначальный взнос. Нужно оплатить не менее 10% от стоимости жилья. |

Плюсы и минусы потребительского кредита

Процентная ставка выше, чем по ипотеке. Все потому, что банк больше рискует, одалживая заемщику средства на условиях потребительского кредитования. Выше риск – выше плата за него.

Что выгоднее ипотека или кредит: сравнительный анализ

Сравниваем требования банка

Чтобы получить ипотечный кредит в Совкомбанке, заемщик должен соответствовать следующим требованиям:

- иметь гражданство России;

- иметь постоянную регистрацию на территории России;

- быть в возрасте от 20 до 85 лет на дату окончательного погашения займа;

- быть официально трудоустроенным на территории России;

- иметь трудовой стаж больше года и непрерывный трудовой стаж на последнем месте работы – не менее 3 месяцев.

Для собственников бизнеса и индивидуальных предпринимателей добавляется еще одно требование: срок ведения бизнеса должен превышать двенадцать месяцев.

Чтобы получить потребительский кредит, нужно также быть в возрасте от 20 до 85 лет, иметь официальное трудоустройство, постоянную регистрацию и контактный телефон для связи. Получить такой заем могут только физические лица.

Для оформления ипотечного кредита изначально нужны 2 документа — паспорт и второй документ на выбор. Это могут быть водительские права, военный билет, загранпаспорт, СНИЛС, пенсионное удостоверение или удостоверение военнослужащего.

Однако после предварительного одобрения заявки на кредит понадобится предоставить полный пакет документов о приобретаемом жилье, проект договора купли-продажи и подтверждение наличия первоначального взноса.

Для получения потребительского кредита обеспечение не требуется, поэтому и пакет документов будет меньше – достаточно одного или двух.

Сравниваем процентную ставку

Как правило, процентная ставка по ипотечному кредиту меньше, чем по потребительскому. Мы уже говорили об этом: банк минимально рискует потерять деньги, когда заем обеспечен залогом в виде недвижимости.

Это высоколиквидный актив, который относительно легко продать, тем более перед тем, как заключить сделку, банк сам проводит проверку объекта кредитования.

Сравниваем дополнительные расходы

При потребительском кредитовании нет никаких дополнительных расходов. А вот при оформлении ипотеки в любом случае придется потратиться на страхование купленной недвижимости, а также – вероятнее всего — на страхование жизни и здоровья заемщика.

Однозначного ответа нет, что лучше — потребительский кредит или ипотека. Заемщику предстоит взвесить все плюсы и минусы и, исходя из своего финансового состояния, принять решение.

Когда потребительский кредит выгоднее ипотечного

Как правило, потребительские кредиты выгоднее в том случае, если человек может оплатить большую часть — до 80-85% — стоимости квартиры. Дело в том, что дополнительные расходы, связанные с оформлением ипотеки, сведут на нет выгоду, связанную с более низкой ставкой.

Кроме того, потребительский заём станет оптимальным выбором, если:

- деньги нужны на небольшой срок — возможно, вы ожидаете получить наследство или гонорар в ближайшем будущем;

- банк отказывается принять в качестве залога выбранное жилье;

- вы планируете перепродать дом или квартиру в течение действия кредитного договора.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит под 9,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Чем ипотека отличается от кредита

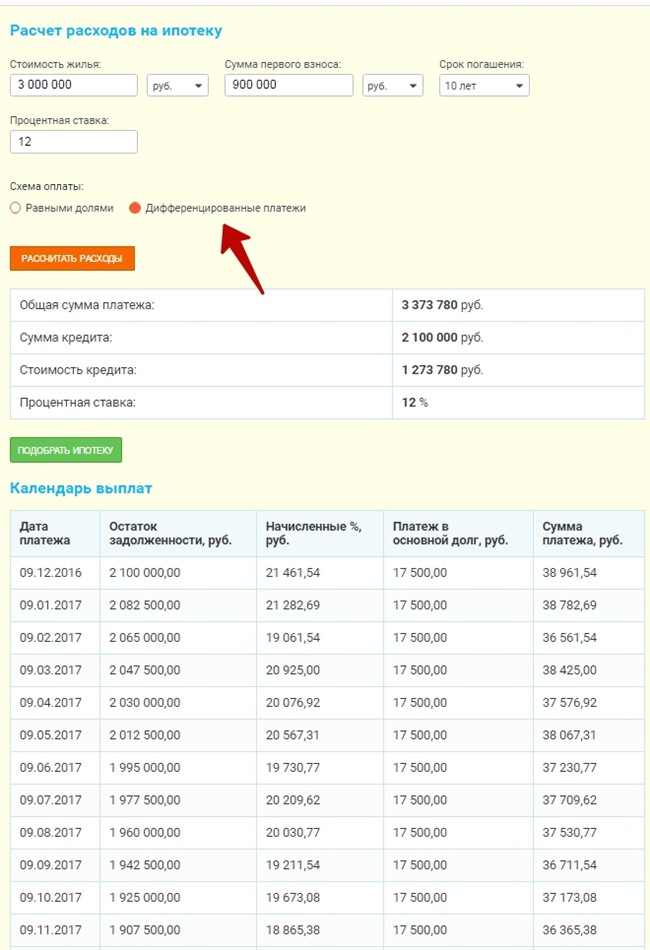

Экспертам сайта Выберу.ру часто задают вопрос, чем ипотека отличается от кредита. Основное отличие между этими видами займов заключается в оформлении залога и обеспечении прав собственности на недвижимость.

Квартира или дом, приобретенные в ипотеку, остаются в залоге у банка. При жилищном кредите существует возможность заложить и другую недвижимость. Это позволяет получить более выгодные условия – сниженные проценты или меньшие ежемесячные платежи.

Ипотека отличается от кредита

Отличие ипотеки от жилищного кредита еще и в том, что последний может быть полностью без залога. Но в этом случае банки устанавливают повышенные процентные ставки и снижают максимально возможную сумму займа.

Ипотека часто имеет большие сроки выплат. Они могут достигать 30 лет. В результате размер ежемесячных платежей становится меньше. Многие выбирают такой тип кредитования, чтобы снизить нагрузку, приходящуюся на семейный бюджет.

На этом отличия кредита от ипотеки на жилье не заканчиваются. Если вы берете жилищный займ, то вам потребуется внести большой первоначальный взнос.

Такой формат кредитования подходит для клиентов, имеющих возможность сразу оплатить до 70% от стоимости недвижимости. Это позволяет обойти ограничения по малым суммам займа и без лишней нагрузки на семейный бюджет погасить задолженность в установленные короткие сроки.

Что такое целевой кредит на покупку жилья и чем он отличается от ипотеки

Целевой кредит на жилье представляет собой вид банковского продукта, в рамках которого разрешается приобрести исключительно тот объект, который предусмотрен условиями кредитования. Тем и отличается целевой кредит от нецелевого, что кредитор предоставляет средства в пользование заемщика на строго определенные цели. Рассмотрим, в чем особенности целевого кредита.

Понятие

Суть данного способа кредитования заключается в том, что банк выделяет заемщику средства под определенные цели, например, на покупку жилья. При этом тратить деньги на иные нужды категорически запрещено.

Если гражданин оформляет целевой кредит, он должен быть готов к тому, что кредитор станет тщательным образом контролировать процесс расходования заемных средств. Это значит, что купить за счет целевого кредита, например, дорогой автомобиль не получится. В данном случае подобные действия чреваты уголовным преследованием заемщика и предъявлением требования о досрочном возврате средств.

На первый взгляд понятие целевой кредит на покупку жилья равнозначно понятию ипотеки. Однако, несмотря на имеющееся сходство, это не одно и то же. Кредитование с целью приобретения жилья предусматривает обязательное условие в виде обеспечения исполнения заемщиком взятых на себя обязательств, поэтому и в том, и в другом случае гарантией выступает недвижимость, передаваемая банку в залог.

В отличие от ипотечного займа, целевой кредит выделяется на покупку конкретного жилого помещения, сведения о котором фиксируются в кредитном соглашении. При этом ссуженные средства не обналичиваются, а кредитор осуществляет контроль за тем, чтобы их использование соответствовало назначению.

Таким образом, целевой кредит на покупку жилья – далеко не ипотека, а особый способ кредитования, позволяющий заемщику приобрести на средства кредитора конкретный объект, имеющий адрес и определенные характеристики.

В чем особенности целевого кредитования

В первую очередь важно акцентировать внимание на том, что заемщик после получения целевого кредита в определенный момент должен будет отчитаться перед кредитором о расходовании средств на покупку квартиры или иного разрешенного условиями договора объекта.

Так же, как при ипотечном кредитовании, приобретенное жилье вплоть до исполнения заемщиком обязательств по кредитному соглашению будет иметь совладельца в виде залогодержателя, которым в данном случае выступает кредитор. В этой связи кредитополучатель вправе владеть и пользоваться предметом залога, например, жить в нем, прописывать членов семьи, сдавать в аренду, но ограничен в праве распоряжения имуществом. К примеру, продать такое жилье без разрешения банка нельзя.

Целевой заем сильно напоминает ипотечный, однако, есть у него свои специфические особенности:

- более низкая процентная ставка по кредиту;

- необходимость оформления не только договора страхования на предмет залога, но также обязательной страховки здоровья и жизни заемщика;

- необходимость предоставления кредитору расширенного пакета документов;

- запрет на выдачу средств кредита наличными (банк самостоятельно перечисляет деньги на счет продавца или застройщика).

Есть еще одна характерная особенность – это возможность использования средств материнского капитала, что безусловно можно отнести к плюсам.

Важно несколько слов сказать и о кредитном договоре на предоставление целевого займа, который обладает рядом характерных особенностей, в частности следующих:

- Данный вид соглашения оформляется в письменной форме с последующей регистрацией в органах Росреестра (нотариальное удостоверение сделки необязательно);

- В отличие от иных видов соглашений договор на предоставление целевого займа наделяется юридической силой не с момента, когда стороны поставят в нем подписи, а с момента перевода денежных средств;

- В качестве приложения к договору составляется акт приема-передачи с указанием даты и места передачи денег, величины переданных средств, реквизитов и подписей сторон.

- Содержание договора в обязательном порядке должно включать сведения:

- о величине займа;

- о порядке возврата средств банку (кредитор должен приложить график платежей);

- о величине и порядке начисления процентов (если ставка не указана, процент по займу автоматически приравнивается к величине ставки рефинансирования).

Что нужно для оформления

Алгоритм оформления целевого кредита достаточно прост, однако, включает большое количество манипуляций:

- Выбор подходящего для покупки жилья;

- Выбор кредитора, предоставляющего целевой кредит на более выгодных условиях. При этом не стоит ориентироваться только на процент, так как иногда сниженная процентная ставка подразумевает жесткие требования и скрытые комиссии;

- Подготовка пакета документов и подача заявки в банк;

- Рассмотрение заявления (от 3 до 30 дней);

- Оценка выбранного для покупки объекта;

- Оформление договора страхования;

- Подписание кредитного соглашения с банком;

- Совершение сделки с продавцом недвижимости;

- Регистрация права на приобретенный объект с установлением обременения в виде залога;

- Перевод банком средств займа на счет продавца.

Далее следует период погашения кредита в соответствии с утвержденным графиком и снятие обременения после исполнения обязательств в полном объеме.

Теперь, что касается требований, предъявляемых к потенциальному кредитополучателю, главное из которых заключается в достаточной платежеспособности клиента. Гражданин, имеющий хороший доход, а также возможность внести значительную сумму первоначального взноса, может рассчитывать на одобрение максимальной величины целевого займа.

Кроме того, чтобы получить средства в рамках целевого кредита заемщик должен отвечать следующим требованиям:

- Наличие гражданства;

- Возраст от 21 до 65 лет;

- Наличие официального места работы и стажа у последнего работодателя не менее полугода;

- Обязательное подтверждение величины получаемого дохода;

- Наличие прописки в населенном пункте, где расположено отделение кредитора;

- Привлечение второго супруга в качестве созаемщика, если брак зарегистрирован.

Так как первостепенным требованием кредитора является требование о наличии подтвержденного дохода, для одобрения кредита заемщику потребуется справка формы 2-НДФЛ либо иной, применяемой банком формы.

Помимо справки, в перечень обязательных документов будут входить:

- заполненное заявление-анкета;

- паспорт;

- оригинал или заверенная надлежащим образом копия трудовой книжки;

- свидетельство о регистрации брака;

- свидетельства о рождении детей;

- военный билет.

Эти документы потребуются при подаче заявки, а если банк одобрит кредит, заемщик должен предоставить пакет документации следующего содержания:

- разрешение на возведение объекта, выданное застройщику;

- документ, подтверждающий право собственности продавца;

- правоустанавливающий документ на приобретаемое жилье;

- технический и кадастровый паспорта на жилое помещение;

- отчет об оценке объекта недвижимости;

- договор страхования.

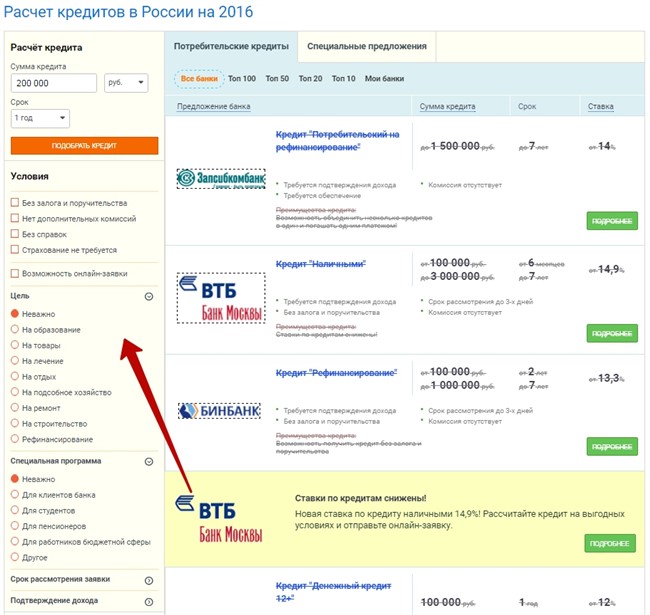

Особенности кредитования в крупнейших банках страны

Подобные продукты можно найти в ряде крупнейших банков страны, например, в Сбербанке или в ВТБ. Рассмотрим подробнее, какие условия в рамках целевого кредитования предлагают эти организации.

Целевой кредит на покупку жилья в Сбербанке позволяет заемщикам приобрести квартиру в строящемся доме, жилое помещение на вторичном рынке жилья, загородный дом, участок под строительство или гараж.

При этом в рамках целевого кредитования предоставляется возможность участия в специальных программах таких как:

- Индивидуальное строительство (для военнослужащих и молодых семей);

- Ипотека с участием материнского капитала (для семей, в которых родился второй или последующие дети);

- Рефинансирование ипотечных кредитов.

- Перечень характерных для таких продуктов условий кредитования включает следующие:

- Целевой заем предоставляется на срок до 30 лет;

- Получить кредит могут лица не моложе 21 года и не старше 75 лет (на дату окончательного расчета с кредитором);

- Величина первоначального взноса от 10 до 20 %;

- Максимальная сумма займа не может составлять более 85 % от стоимости приобретаемого объекта;

- Величина комиссионных расходов достигает 4 % от суммы кредита.

Целевой кредит на покупку жилья в ВТБ 24 дает возможность потенциальным клиентам купить на средства займа квартиру в новостройке или на вторичном рынке, гараж, загородный дом, а также получить финансовую помощь от государства для погашения имеющейся ипотеки.

При этом основные условия в рамках целевого кредитования сводятся к следующим:

- Заем может оформить только гражданин РФ в возрасте от 21 до 65 лет;

- Чтобы получить одобрение банка заемщик должен иметь постоянный официальный доход;

- Минимальная величина первоначального взноса по целевому кредиту составляет 10 %;

- Период кредитования достигает 50 лет;

- Разрешается выбрать аннуитетный либо дифференцированный способ погашения кредита;

- Допускается досрочное погашение целевого займа;

- Кредит можно взять в валюте.

Если сравнивать ставки по целевым жилищным займам, то ВТБ лидирует по уровню снижения величины переплаты. Так, например, в ВТБ максимальная ставка по целевому кредиту в текущем году составила 14, 65 %. Если кредит оформляется в валюте ставка будет ниже, в пределах от 9 до 11,2%. Для сравнения Сбербанк предоставляет целевые займы по ставке от 11,5 до 15 % годовых. Кроме того, стоит отметить и разницу в периодах кредитования, что особенно важно для заемщиков, которые имеют сравнительно невысокий доход и не могут погасить кредит в короткие сроки.

Похожие продукты можно найти и в других банках, например, в Россельхозбанке, Юни Кредит банке или в Газпромбанке. Условия кредитования практически не отличаются от общих, разнятся только ставки и отдельные требования, предъявляемые к потенциальным заемщикам.

Что касается преимуществ, то целевой кредит на покупку жилья хотя и ограничивает заемщика в части расходования средств, но в исключительных случаях помогает решить жилищные проблемы заемщика и качественно улучшить условия проживания семьи.

Источник https://sovcombank.ru/blog/krediti/chto-vigodnee-ipoteka-ili-kredit-

Источник https://www.vbr.ru/banki/help/mortgage/ipoteka-credit-otlichiya/

Источник https://washepravo.ru/ipoteka/celevoj-kredit-na-zhile/