Содержание

Как вести учёт сделок в Excel

Основное преимущество интернет-сервисов по учёту инвестиций в том, что в любой момент вы можете посмотреть состояние дел в вашем портфеле из любой точки мира. Но что делать, если вы не хотите тратить лишние деньги или не доверяете Интернету? В таком случае можно вести учёт сделок самостоятельно в Excel. Минус этого подхода в том, что вам необходим именно тот компьютер, на котором хранится отчётность. Хотя с применением облачных технологий этот недостаток легко устраняется. Неудобством является то, что вы не сможете оценить стоимость портфеля в режиме онлайн, как это доступно в интернет-сервисах, но и эта проблема решается, если вы аккуратный инвестор и регулярно проверяете свой портфель.

Далее на примере показано, как можно вести отчётность. Подразумевается, что все разделы отчётности — листы одной книги Excel, т.е. физически всё хранится в одном файле.

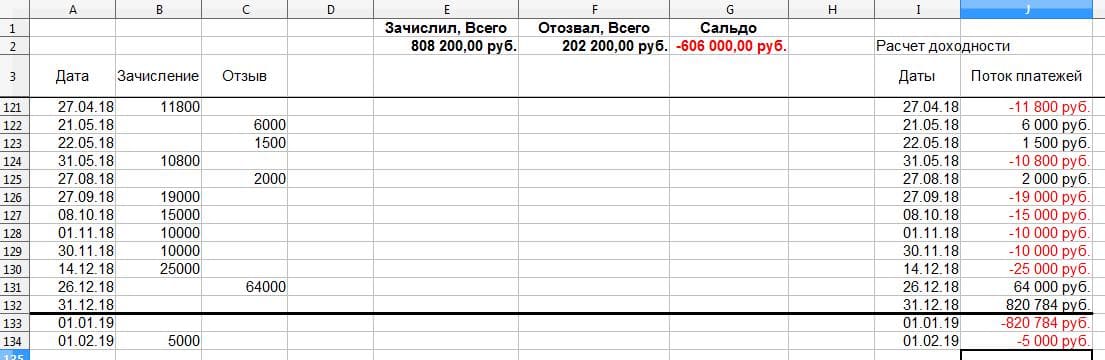

1. Движение денежных средств по счёту

Простая таблица из трёх столбцов: «Дата», «Зачисление», «Отзыв». Желательно, чтобы была ещё и сводная статистика по зачисленным и отозванным денежным средствам за всё время инвестирования.

Для определения «Зачислил, Всего» вам нужно суммировать все значения в столбце «Зачисление». Для получения значения «Отозвал, Всего» — суммируете значения в столбце «Отзыв». «Сальдо» определяется как разница между «Отозвал, Всего» и «Зачислил, Всего». В том, что сальдо отрицательное, нет ничего страшного, если вы вносите на счёт намного большие суммы, чем отзываете. Важнее другое: сумма сальдо и текущего баланса счёта должна быть положительной. Это означает, что в случае, если вы закроете счёт и выведете все деньги, то окажетесь с прибылью. В нашем примере 31.12.18 года на счёте было 820 тысяч рублей, сальдо равнялось − 606 тысяч. Если бы вы закрыли счёт и вывели все деньги в последний день 2018 года, то ваша прибыль составила бы 214 тысяч рублей. Это накопленный итог за всё время инвестирования.

Обратите внимание, что в таблице присутствуют даты 31.12.18 и 01.01.19, но в эти дни не производилось ни зачисление, ни отзыв денег. Они необходимы для определения доходности вложений в течение года.

Одна полезная функция, встроенная в Excel — возможность фиксировать строки, чтобы они не прокручивались. Обратите внимание, что на рисунке после третьей строки идёт 121-я. Фиксация строк делает работу с длинными таблицами намного удобнее.

Видеокурс для тех, кто готов прокачать свои навыки

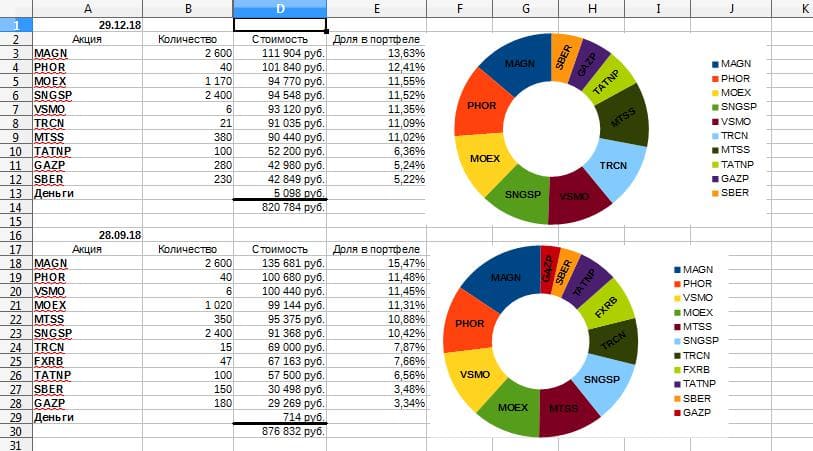

2. Состав портфеля

Следующий лист в книге — «Состав портфеля на отчётную дату». В нашем примере отчётными датами выступают последние дни кварталов.

На рисунке биржевые тикеры акций используются для краткости. Значения для количества акций и стоимости соответствующей позиции можно посмотреть в терминале. «Доля в портфеле» определяется как отношение стоимости соответствующей позиции к общей стоимости портфеля. Диаграмма приведена для наглядности.

Лист с составом портфеля позволяет отслеживать динамику акций. Если вы собираетесь проводить ребалансировку, то столбец с долями акций в портфеле подскажет, как её осуществить.

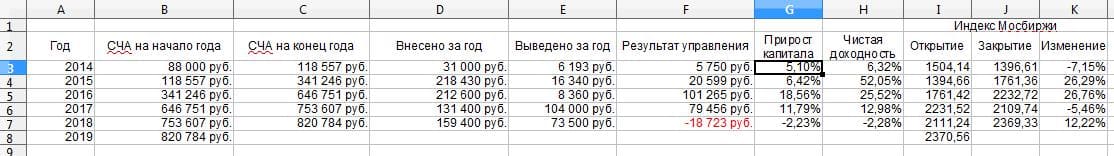

3. Динамика портфеля по годам

Состав портфеля на определённую отчётную дату может быть весьма информативен, но если нужно подсчитать доходность вложений за длительный период, то необходимы дополнительные данные. Помимо ежеквартальной отчётности желательно вести годовую.

«Результат управления» рассчитывается как разница между стоимостью активов в конце года и начале, с поправкой на сальдо ввода и вывода денежных средств. «Прирост капитала» рассчитывается как отношение результата управления к стоимости активов на конец года.

«Чистая доходность» — это внутренняя норма доходности ваших вложений, учитывающая ввод и вывод денежных средств со счёта. Смысл внутренней нормы доходности поясним на примере.

На рисунке вы видите, что по итогам 2016 года «Чистая доходность» составила 25,52%. Представьте, что вы нашли депозит в банке со ставкой 25,52% и совершили следующие действия:

- внесли в начале года 341 246 рублей;

- в течение года внесли суммарно 212 600 рублей, такими же частями и в те же даты, что и на брокерский счёт;

- в течение года вывели 8 360 рублей, такими же частями и в те же даты, что и с брокерского счёта.

В этом случае в конце года на вашем депозите было бы 646 751 рубль.

При отслеживании динамики портфеля по годам желательно сравнивать «Чистую доходность» портфеля с Индексом Мосбиржи. Об этом читайте в статье «Почему стоит ориентироваться на индекс при покупке акций».

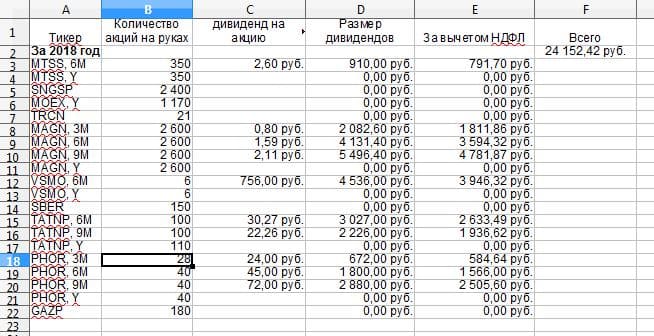

4. Учёт дивидендов и купонов

Если ваш инвестиционный подход ориентирован на получение дивидендов и купонов, то важно отслеживать суммарные дивидендные и купонные выплаты по итогам того или иного года.

Биржевые тикеры акций и обозначения 3М, 6M, 9M, Y используются для краткости. Если дивиденды пока не известны, например, по акциям «Газпрома», в таблице стоят нули.

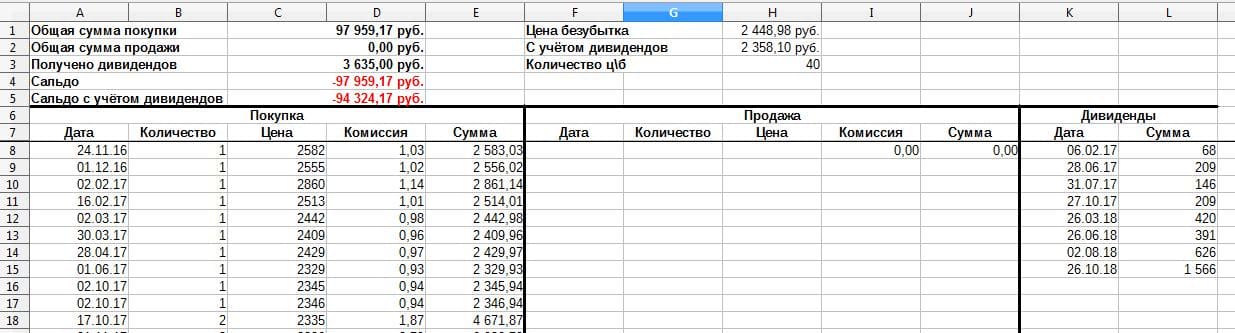

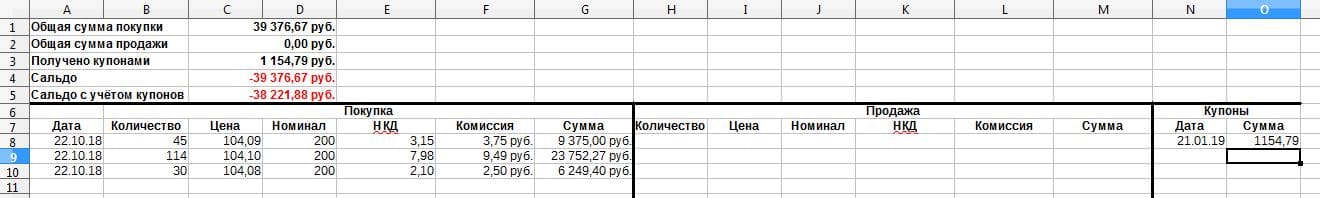

5. Сделки с ценными бумагами

Учёт сделок показан на примере акций «ФосАгро». «Сумма покупки» и «Сумма продажи» учитывают комиссии брокера. «Сальдо» определяется как разница между суммой продажи ценных бумаг и суммой покупки. В нашем примере ни одна акция не продавалась, поэтому сальдо отрицательное. Если текущая стоимость акций будет выше 98 тысяч рублей, то при продаже акций и закрытии позиции будет прибыль. Если в финансовом результате учитывать полученные дивиденды, то для получения прибыли нужно продать акции дороже, чем за 94 325 рублей. «Цена безубытка» определяется как отношение сальдо, взятого со знаком «—», к количеству акций в портфеле. «Цена безубытка с учётом» дивидендов определяется аналогично, только в расчётах используется «Сальдо с учётом дивидендов». «Количество цб» рассчитывается автоматически на основании содержимого столбцов «Количество» в разделах «Покупка» и «Продажа».

Для облигаций учёт будет аналогичным, но с учётом НКД и номинала при покупке и продаже.

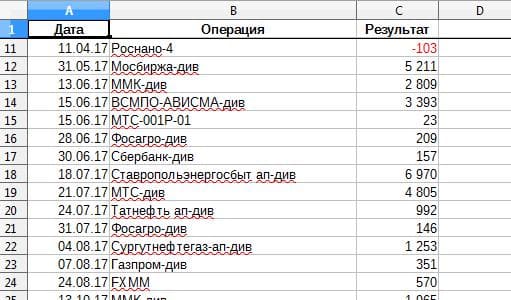

На каждую позицию в вашем портфеле следует завести соответствующий лист в книге Excel. Поскольку позиций в вашем портфеле может быть много, то будет лучше вынести листы со сделками в отдельную книгу. Финансовые результаты сделок можно вести на отдельном листе.

Для большей информативности удобно завести в таблице с финансовыми результатами отдельный столбец, в котором содержится тип дохода: дивиденды, купоны, закрытие позиции. Он будет полезен при составлении сводной таблицы для группировки финансовых результатов, т.к. доступна сумма по каждой категории.

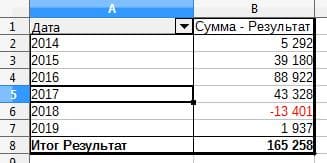

В нашем примере ведётся учёт финансового результата без разделения на типы доходов, поэтому группировка выполнена по годам.

Скачать файл с примером моих таблиц можно по ссылке.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение – вместе мы сделаем «Открытый журнал» ещё лучше!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Бизнес-урок 17. Определяем порядок учета инвестиционных расходов

Инвестиционные расходы часто скрываются под видом операционных затрат и учитываются как расходы текущего периода. Некорректный учет приводит к ошибкам в принятии решений. Читайте статью о том, как правильно учитывать инвестиционные расходы.

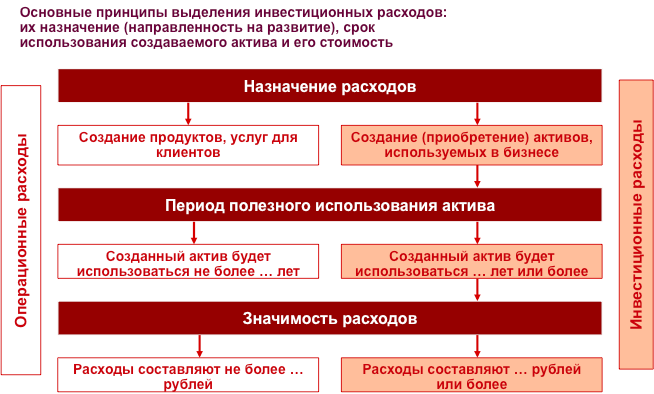

Исключительно важное значение для измерения эффективности компании имеет правильный учет инвестиционных расходов. Дело в том, что все расходы компании принято делить на две группы: операционные и инвестиционные расходы.

Операционные расходы связаны с текущей деятельностью компании, направлены на создание продуктов и услуг для клиентов; эти расходы утилизируются в пределах месяца, квартала или года. К операционным расходам относятся все группы расходов, содержащиеся в отчете о доходах и расходах компании, который мы рассматривали ранее.

Инвестиционные расходы направлены на развитие компании, создание активов, которые будут использоваться на протяжении ряда лет. Поэтому инвестиционные расходы утилизируются в течение длительного периода в будущем. Инвестиционные расходы не отражаются в отчете о доходах и расходах, их место – в отчете о движении денежных средств, который мы рассмотрим далее.

Наиболее распространенной ошибкой учетной практики большинства компаний является смешение операционных и инвестиционных расходов. Это приводит к тому, что инвестиционные расходы попадают в отчет о доходах и расходах и, тем самым, искажают величину прибыли. Таким образом, руководство компании получает неверную информацию о показателях эффективности. Кроме того, поскольку инвестиционные расходы не обособлены в учете, у руководителей и собственников компании нет ясности относительно того, какие средства компания направляет на развитие и какова эффективность этих инвестиций. Если бы они умели это правильно рассчитывать, то отказались бы от многих проектов, которые как балласт тянут компанию на дно.

В учетной политике компании должен быть четкий алгоритм определения инвестиционных расходов. Главный критерий классификации – это назначение расходов. Например, покупка компьютера может относиться как к инвестиционным, так и к операционным расходам, в зависимости от цели, с которой она совершается. Если вы покупаете компьютер для того чтобы его продать – это операционные расходы. А тот же самый компьютер, купленный для того чтобы использовать в деятельности компании – это инвестиционные расходы. Потому что в этом случае компьютер отражается в учете как актив, который будет использоваться на протяжении длительного периода, не один месяц, не один квартал, а в течение нескольких лет.

Следующий признак инвестиционных расходов – период использования приобретаемого актива. В учете должна быть определена длительность использования актива, на протяжении которого его стоимость относится на расходы в виде амортизационных отчислений. В зависимости от типа активов период использования может составлять от двух до десяти лет и более.

В учетной политике компании должен быть определен уровень, выше которого расходы признаются как инвестиции, а приобретаемый объект ставится на учет как актив. К примеру, покупка калькулятора по всем признакам должна быть отнесена к инвестиционным расходам, поскольку приобретается оборудование, которое будет служить компании на протяжении нескольких лет. Но это небольшие затраты, которые удобнее отнести к операционным расходам, чтобы не усложнять учет. Поэтому подобные приобретения не рассматриваются как инвестиции. Связанные с этим искажения “чистоты учета” невелики; с ними принято мириться ради упрощения учетных процедур. Где именно провести границу по стоимости между операционными и инвестиционными расходами, каждая компания выбирает самостоятельно.

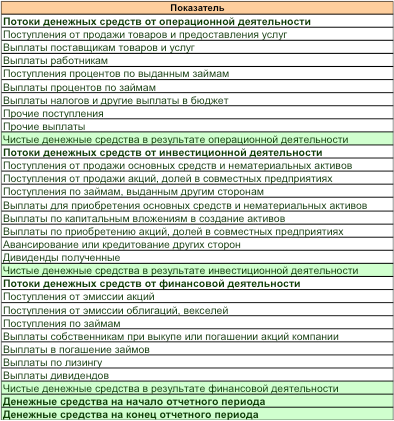

В случае корректного разделения видов доходов и расходов руководство компании получает еще один важный инструмент управления – это “Отчет о движении денежных средств”. Он содержит три главных раздела: операционная деятельность, инвестиционная деятельность и финансовая деятельность.

В первом разделе отражаются поступления и выплаты денег по операционной деятельности. Несмотря на сходство статей с “Отчетом о доходах и расходах”, здесь отражаются не доходы, а поступления, не расходы, а выплаты. О том, что это разные вещи, мы говорили выше, рассматривая структуру доходов и расходов.

Во втором разделе отражаются поступления и выплаты по инвестиционной деятельности. Именно здесь можно увидеть, какие расходы на развитие бизнеса были произведены компанией в отчетном периоде.

В третьем разделе показаны поступления и выплаты по финансовой деятельности. Здесь отражается движение денег, связанных с получением и выдачей кредитов, лизингом и операциями с ценными бумагами.

Назначение Отчета о движении денежных средств состоит в том, чтобы показать, какими денежными средствами располагает компания и как они использовались в отчетном периоде. Он нужен, прежде всего, для управления платежеспособностью компании и эффективного использования финансовых активов. Решаются две взаимосвязанные задачи: обеспечить компанию необходимым количеством денежных средств и использовать временно свободные денежные средства для получения дополнительных доходов.

Практическое руководство по созданию системы контроллинга дает электронный учебный курс “Целевое управление. Как сделать компанию управляемой и эффективной”

Intelinvest: обзор сервиса по учету и контролю инвестиций

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Деньги любят счет. Инвестиции без денег не существуют. Следовательно, они тоже нуждаются в постоянном учете и контроле. Инвесторы используют для этого разные инструменты: аналитику брокера, таблицы в Excel или Google Таблицах, специальные программы.

Сегодня хочу предложить вам обзор одного из самых популярных сервисов – Intelinvest. Он существует уже 9 лет, насчитывает пользователей более 270 000 человек. Такие внушительные цифры заслуживают, чтобы инвестор как минимум рассмотрел эту программу для своего портфеля.

Возможности сервиса

Intelinvest – это программа по учету и контролю инвестиций пользователя. Она автоматизирует многие задачи, которые раньше инвесторы решали вручную, например, расчет доходности инвестиций, анализ долевого распределения в портфеле, добавление сделок и пр.

Как называют свой сервис разработчики, Intelinvest – это интеллектуальная замена Excel и отчетам брокера. Я пользуюсь программой около двух лет. В качестве аналога этого сервиса могу предложить вести учет в Google Таблицах. Предлагаю в отдельной статье ознакомиться с моим опытом ведения учета инвестиций.

- кто ведет несколько портфелей у разных брокеров, что требует сводить данные в одном месте для оценки доходности;

- кто инвестирует не только на фондовом рынке, но и покупает недвижимость, хранит деньги на депозитах, в ПИФах и прочих небиржевых активах;

- кто не доверяет аналитике брокера по портфелю и предпочитает иметь альтернативную точку зрения;

- кто не видит себя гуру электронных таблиц, поэтому не может или не хочет их разрабатывать сам для учета инвестиций.

Кратко рассмотрим основные возможности сервиса для инвестора:

- Сервис доступен на любом устройстве: компьютере, смартфоне, планшете.

- Нет необходимости вручную вносить новые или старые сделки. Достаточно загрузить отчет брокера в начале ведения портфеля в Intelinvest и потом делать это регулярно (например, раз в месяц). Но и ручной ввод сделок тоже доступен. Я, например, пользуюсь им, потому что инвестирую не чаще 1 раза в месяц и мне не составляет труда самостоятельно внести данные.

- Можно не только импортировать сделки, но и экспортировать их. При выборе этой функции на электронную почту будет приходить файл с текущей версией портфеля.

- Учитываются все виды активов: акции, облигации, ETF, ПИФы, наличные деньги, недвижимость, драгоценные металлы и пр.

- Учитываются дивидендные, купонные и амортизационные выплаты, погашение облигаций, комиссии брокера, депозитария и биржи.

- Подробная аналитика по портфелю: сравнение с бенчмарком, долевое распределение активов, графики прибыли, расчет средней цены актива, доходности.

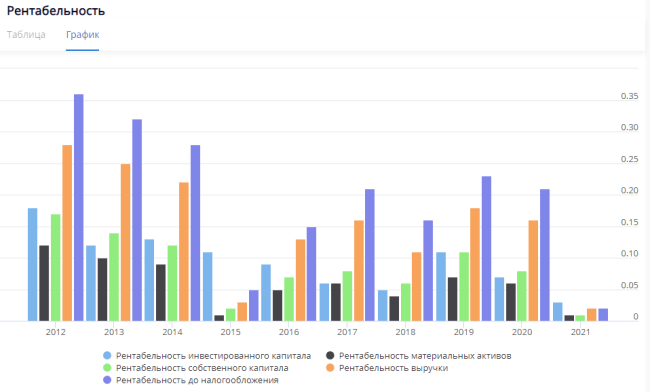

- Подробная аналитика по конкретному активу: основные мультипликаторы за 5 лет, финансовые показатели (например, выручка, чистая прибыль, расходы и пр.), дивиденды за несколько лет. Отличная информация для фундаментального анализа.

- Возможность настроить уведомления о важных событиях, например, о решении собрания акционеров по дивидендам.

Еще одна фишка, которая многим инвесторам, особенно новичкам, кажется полезной, – это возможность сделать портфель публичным. Начинающим, конечно, показывать нечего. Но они активно подсматривают за профессионалами. Многие блогеры, эксперты и ведущие курсов по инвестициям выкладывают свои или учебные портфели в открытый доступ. Я ни разу их не смотрела. Убеждена, что у каждого инвестора должен быть индивидуальный портфель, который подходит только ему.

И еще хочу отметить, что сервис Intelinvest живой, т. е. разработчики постоянно работают над его улучшением. По отзывам инвесторов поняла, что реализуются не только собственные задумки авторов, но и предложения клиентов по совершенствованию функционала.

Регистрация и выбор тарифа

Для регистрации на сервисе Intelinvest нужна только электронная почта.

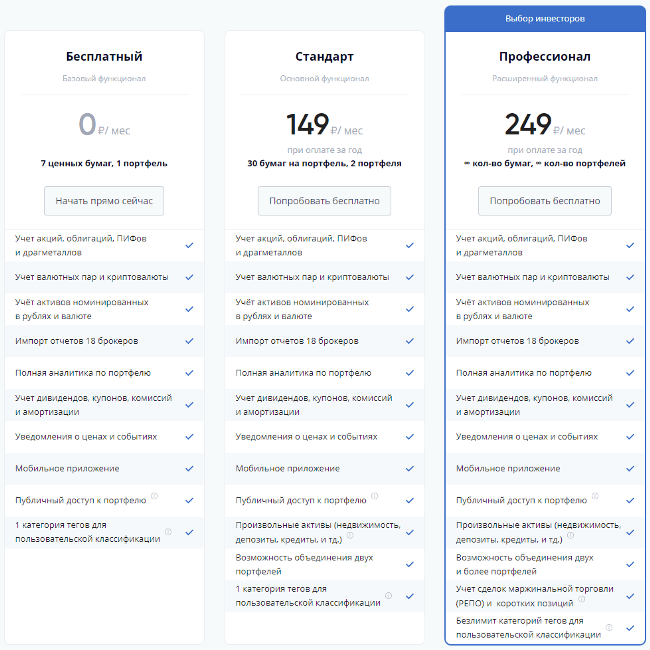

На выбор три тарифа:

- Бесплатный.

- Стандарт. Его стоимость – 149 руб. в месяц.

- Профессионал. Оплата – 249 руб. в месяц.

Первый тариф подойдет тем, у кого в портфеле не более 7 активов (акции, облигации, ПИФ или ETF). Если вы хотите учитывать другие виды, например, депозит или недвижимость, то надо выбрать тариф “Стандарт” или “Профессионал”. На бесплатном тарифе можно вести только один портфель.

Есть ограничения по количеству бумаг и в тарифе “Стандарт” – не более 30. Но здесь можно добавлять произвольные активы и вести два портфеля. Для большинства инвесторов достаточно возможностей стандартного тарифа.

Тариф Профессионал отличается от предыдущих тем, что нет ограничений по количеству бумаг и портфелей, а также есть возможность учитывать сделки маржинальной торговли.

Если вы следите за популярными инвесторами и по совместительству блогерами, то периодически можете получить от них промокод, который дает скидку на тариф. Сами разработчики тоже часто устраивают распродажу, например, в “черную пятницу”, к новогодним праздникам и пр. Я, например, еще ни разу не платила полную стоимость. Всегда удается поучаствовать в акции.

Обзор личного кабинета

После регистрации вы сможете войти в свой личный кабинет на компьютере или в мобильном приложении на смартфоне. Логин – это ваша электронная почта, пароль придумываете сами. Рассмотрим, из каких разделов состоит личный кабинет.

Портфель

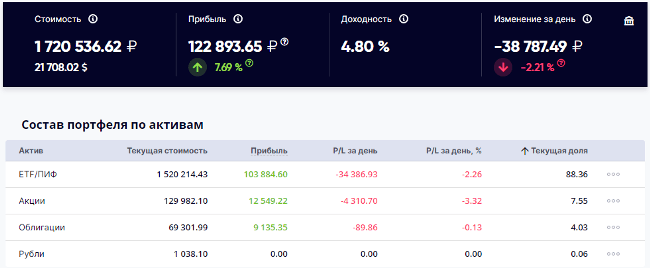

Здесь будет отображаться основная информация по всем созданным вами портфелям: стоимость, прибыль, доходность, изменения за день.

Под общей информацией идет ее детализация. Например, отдельные таблицы по акциям, облигациям и другим активам в портфеле. Колонки можно настраивать под себя и выводить важные показатели.

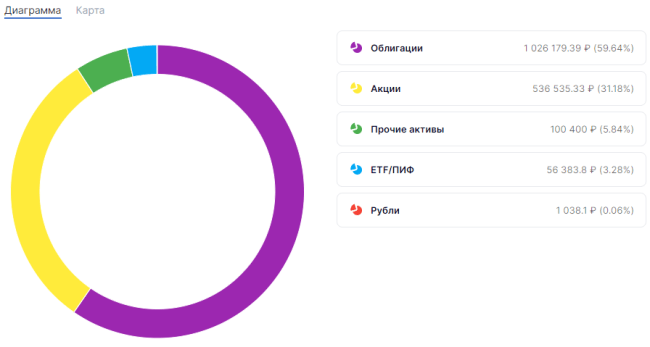

Под таблицами идут графики и диаграммы, которые позволяют проанализировать состав портфеля по активам, секторам.

Аналитика

Все самое интересное для анализа портфеля собрано в разделе “Аналитика”, который постоянно обновляется. По состоянию на февраль 2022 года доступны такие функции:

-

портфеля. Инвестор может посмотреть основные показатели своих инвестиций (P/E, P/S, P/B, волатильность, альфа-коэффициент, бета-коэффициент) и сравнить их со среднерыночными значениями.

- Доходность портфеля. Представлена по месяцам и годам в виде линейного или столбчатого графика на выбор. Инвестор может сравнить доходность с различными индексами Мосбиржи, инфляцией и ставкой по депозитам. Сравнение доступно в рублях, долларах и евро.

- Прибыль портфеля. Представлена по месяцам и годам в виде линейного или столбчатого графика на выбор.

- Эффективность бумаг в портфеле. На цветной диаграмме расположены все ценные бумаги портфеля по мере убывания полученной от них прибыли. В зеленой зоне видны прибыльные бумаги, в красной – убыточные на момент проведения анализа.

- Распределение активов. В этом блоке представлена целая серия круговых диаграмм по распределению. Можно посмотреть все активы, на основе тегов, по валютам, по странам.

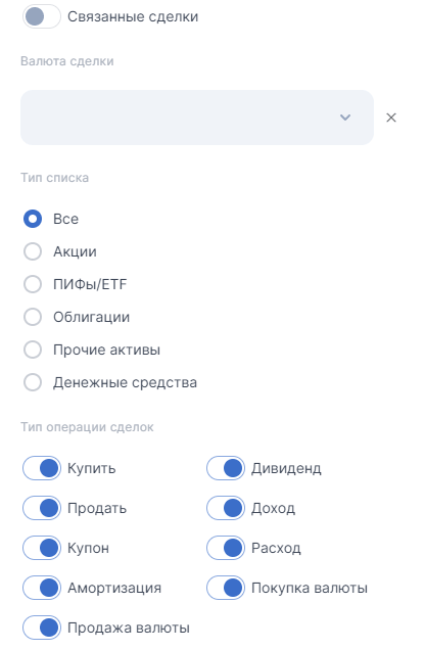

Сделки

В этом разделе вы можете посмотреть все совершенные сделки. Есть фильтры, которые позволяют настроить выбор активов и типа операции за любой временной период. Любую сделку можно отредактировать, скопировать, переместить или удалить.

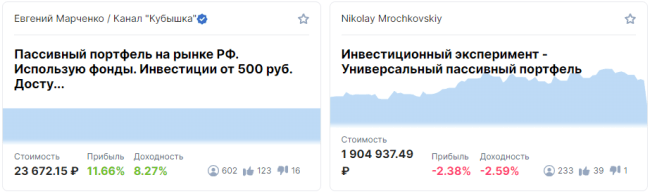

Инвестотека

В этом разделе все желающие могут увидеть публичные портфели, которые создают известные блогеры-инвесторы, эксперты. Если вы сделаете в настройках свои инвестиции публичными, то тоже увидите их в Инвестотеке.

Сейчас там много популярных и совсем незнакомых людей. В избранное можно добавить портфели, за которыми вам интересно будет следить.

Инструменты

Этот раздел состоит из трех подразделов:

- Начисления – информация о дивидендах и купонах, которые были начислены на ценные бумаги за весь период существования портфеля.

- События – информация о предстоящих и уже осуществленных начислениях дивидендов, купонов, амортизации, сплитах акций, погашении облигаций и пр.

- Уведомления – настройка оповещений о решениях эмитентов по дивидендам, важных новостях конкретной компании, достижении заданных котировок на ценные бумаги.

Рынок

Раздел включает два подраздела:

- Котировки – полная информация по акциям, БПИФам и ETF, облигациям, курсам валют, значениям индексов. Здесь не только цена актива, но и, например, тикер, эмитент, размер лота, сектор и пр.

- Поиск бумаги – информация по конкретной ценной бумаге. Этот блок пригодится инвестору для проведения фундаментального анализа. В нем не только общие сведения (например, текущая цена и размер лота), но и основные мультипликаторы, показатели финансовой отчетности, сведения о дивидендах. Вся информация представлена за несколько лет в формате таблиц и графиков.

Настройки

Это большой блок, который включает:

- Управление портфелями – добавление новых, редактирование старых, удаление, импорт и экспорт данных.

- Управление тегами – назначение инвестором собственных тегов. Полный функционал доступен только на тарифе “Профессионал”.

- Профиль – основные настройки (пароль, email, имя, ссылка на личный сайт), настройки интерфейса, способы оплаты, подписки и обучение.

- Импорт сделок – перенос отчета брокера на сервис.

- Экспорт сделок – выгрузка всех сделок в csv или xlsx формате, в т. ч. с возможностью делать это автоматически с получением файла на электронную почту по заданному расписанию.

- Тарифы – описание тарифов и возможность перейти с одного на другой.

- Партнерская программа – возможность получить бесплатный месяц пользования сервисом в обмен за нового приглашенного клиента.

Помощь

В этом разделе вы можете найти полноценный гайд по пользованию сервисом. Информация представлена в виде текста со скриншотами действий. Есть и интерактивный формат, когда вы наблюдаете, например, поэтапный процесс добавления новых сделок.

Как пользоваться

Рассмотрим подробнее некоторые наиболее частые операции, которые совершают инвесторы в сервисе Intelinvest.

Создание портфеля и импорт сделок

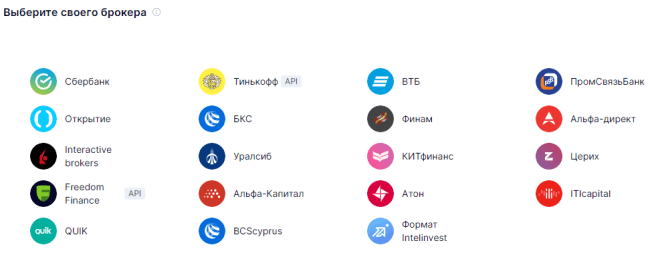

После регистрации пользователя на сервисе портфель будет создан автоматически. Программа сразу предложит импортировать в него сделки от своего брокера или ввести нужные данные вручную.

Чтобы выгрузить отчет, его сначала надо получить у своего брокера в необходимом формате: xls, xlsx, html, htm. Первый раз придется запросить отчет за весь период пользования брокерским счетом. Потом уже можно загружать за произвольный период. После загрузки необходимо проверить корректность сведений. Возможны ошибки или неточности.

В разделе “Настройки” – “Управление портфелями” можно настроить основные параметры портфеля. Для этого надо нажать три точки в правом верхнем углу и выбрать функцию редактирования.

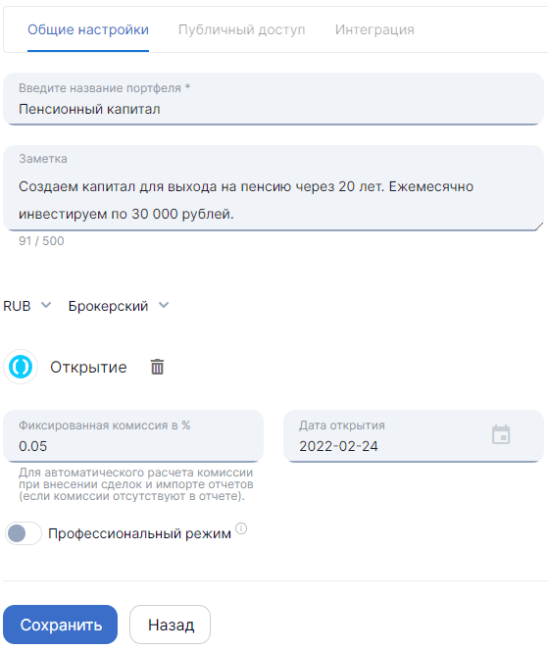

Задаем имя портфелю. При желании пишем краткую характеристику. Выбираем валюту из 17 возможных и брокера. Определяем тип счета: брокерский или ИИС. Если на вашем брокерском счете фиксированная комиссия за сделку, то ее можно добавить в соответствующее поле. В этом случае для новой сделки она будет рассчитываться автоматически.

Добавление новых сделок

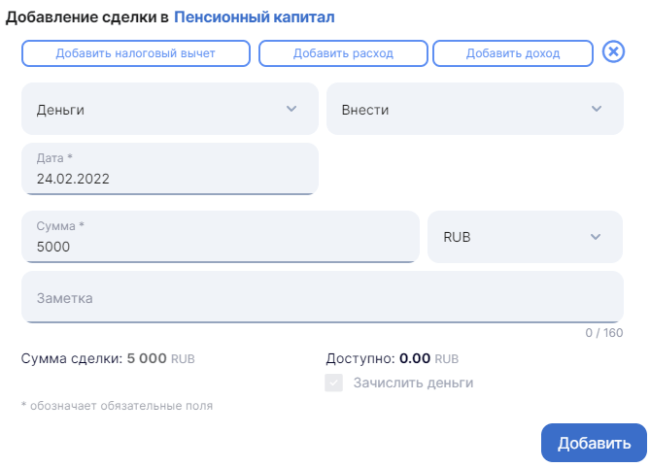

Для новых сделок я не пользуюсь импортом отчета брокера, а ввожу данные вручную. В левой стороне главного экрана надо нажать “+” и заполнить в открывшейся форме все поля. Покажу на примере покупки акции Газпрома.

Для начала я провожу операцию по внесению денег на счет.

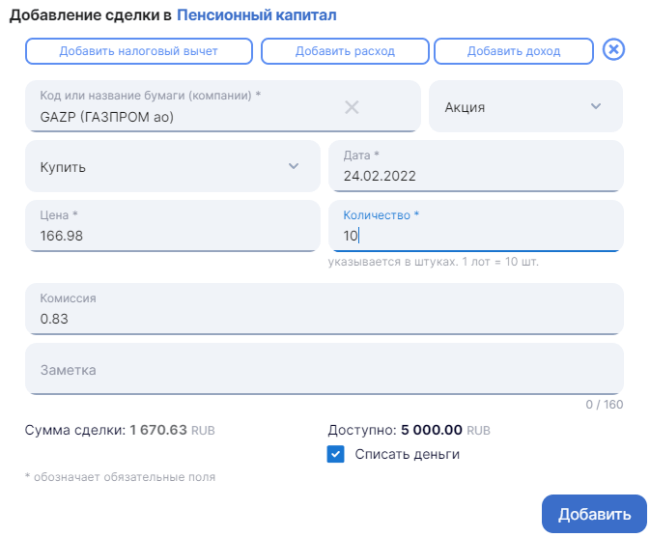

Опять нажимаю на “+” и ввожу параметры сделки по покупке акций Газпрома. Комиссия у меня рассчитывается автоматически, потому что я ее указала при создании портфеля. Но ее можно каждый раз вписывать вручную.

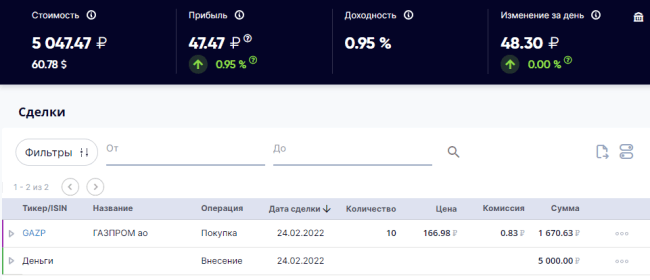

Если мы перейдем в раздел “Сделки”, то увидим две наши операции: внесение денег и покупку акций Газпрома. В верхней части портфель уже показывает прибыль и доходность.

Отзывы пользователей

Я изучила отзывы пользователей о сервисе Intelinvest. Положительные моменты практически у всех одинаковые: удобство, функциональность, цена.

Ниже приведены примеры положительных отзывов.

Минусы относятся к пожеланиям по развитию сервиса. Что отмечают пользователи:

- разработчики не всегда или слишком долго реагируют на конструктивные предложения по улучшению программы;

- не хватает статей и аналитики экспертов по конкретным бумагам;

- всегда есть риск закрытия сервиса, тогда многолетний учет окажется бесполезным;

- некоторые клиенты отмечают расхождения в отчетах брокеров и при импорте файла на сервис.

Заключение

Учет инвестиций – это не просто внесение даты и суммы операции по купле/продаже актива. Такая отчетность вам ничего не даст. Инвестор должен получить информацию по эффективности своих вложений. Это позволит понять, верно ли он выбрал стратегию и инвестиционные инструменты для ее реализации. Аналитика, которая необходима для такого анализа, сполна представлена.

Попробуйте бесплатный тариф в Intelinvest, оцените для себя плюсы и минусы. Отзывы показывают, что только инвесторы, которые считают себя профессионалами, находят какие-то недостатки сервиса. Для большинства обычных инвесторов функций более чем достаточно.

Источник https://journal.open-broker.ru/trading/kak-vesti-uchet-sdelok-v-excel/

Источник https://blog.iteam.ru/biznes-urok-17-opredelyaem-poryadok-ucheta-investitsionnyh-rashodov/

Источник https://iklife.ru/investirovanie/intelinvest.html