Содержание

NPV (чистая приведенная стоимость)

NPV (аббревиатура, на английском языке — Net Present Value), по-русски этот показатель имеет несколько вариаций названия, среди них:

- чистая приведенная стоимость (сокращенно ЧПС) — наиболее часто встречающееся название и аббревиатура, даже формула в Excel именно так и называется;

- чистый дисконтированный доход (сокращенно ЧДС) — название связано с тем, что денежный потоки дисконтируются и только потом суммируются;

- чистая текущая стоимость (сокращенно ЧТС) — название связано с тем, что все доходы и убытки от деятельности за счет дисконтирования как бы приводятся к текущей стоимости денег (ведь с точки зрения экономики, если мы заработаем 1 000 руб. и получим потом на самом деле меньше, чем если бы мы получили ту же сумму, но сейчас).

NPV — это показатель прибыли, которую получат участники инвестиционного проекта. Математически этот показатель находится путем дисконтирования значений чистого денежного потока (вне зависимости от того отрицательный он или положительный).

Чистый дисконтированный доход может быть найден за любой период времени проекта начиная с его начала (за 5 лет, за 7 лет, за 10 лет и так далее) в зависимости от потребности расчета.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Формула расчета

Для расчета показателя используется следующая формула:

, где

- CF — сумма чистого денежного потока в период времени (месяц, квартал, год и т.д.);

- t — период времени, за который берется чистый денежный поток;

- N — количество периодов, за который рассчитывается инвестиционный проект;

- i — ставка дисконтирования, принятая в расчет в этом проекте.

Пример расчета

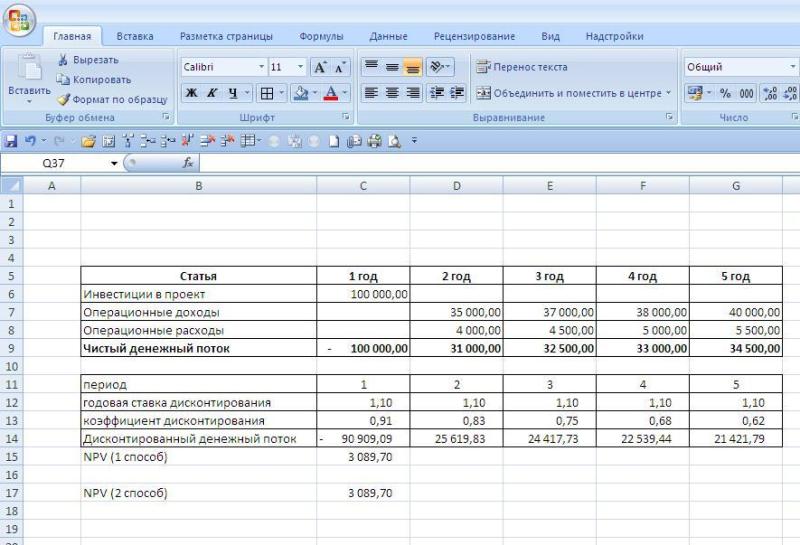

Для рассмотрения примера расчета показателя NPV возьмем упрощенный проект по строительству небольшого офисного здания. Согласно проекту инвестиций планируются следующие денежные потоки (тыс. руб.):

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 35 000 | 37 000 | 38 000 | 40 000 | |

| Операционные расходы | 4 000 | 4 500 | 5 000 | 5 500 | |

| Чистый денежный поток | — 100 000 | 31 000 | 32 500 | 33 000 | 34 500 |

Коэффициент дисконтирования проекта — 10%.

Подставляя в формулу значения чистого денежного потока за каждый период (там где получается отрицательный денежный поток ставим со знаком минус) и корректируя их с учетом ставки дисконтирования получим следующий результат:

NPV = — 100 000 / 1.1 + 31 000 / 1.1 2 + 32 500 / 1.1 3 + 33 000 / 1.1 4 + 34 500 / 1.1 5 = 3 089.70

Расчет NPV в Excel

Чтобы проиллюстрировать как рассчитывается NPV в Excel, рассмотрим предыдущий пример заведя его в таблицы. Расчет можно произвести двумя способами

- В Excel имеется формула ЧПС, которая рассчитывает чистую приведенную стоимость, для этого вам необходимо указать ставку дисконтирования (без знака проценты) и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока).

- Можно самим составить дополнительную таблицу, где продисконтировать денежный поток и просуммировать его.

Ниже на рисунке мы привели оба расчета (первый показывает формулы, второй результаты вычислений):

Как вы видите, оба метода вычисления приводят к одному и тому же результату, что говорит о том, что в зависимости от того, чем вам удобнее пользоваться вы можете использовать любой из представленных вариантов расчета.

Примеры расчета NPV в бизнес-планах

Увидеть как рассчитан показатель на конкретном примере бизнес-плана вы можете выбрав соответствующий документ в форме поиска или перейдя по ссылке ниже:

Чистая текущая стоимость (NPV)

В данной статье мы рассмотрим, что такое чистая текущая стоимость (NPV), какой экономический смысл она имеет, как и по какой формуле рассчитать чистую текущую стоимость, рассмотрим некоторые примеры расчёта, в том числе при помощи формул MS Exel.

Что такое чистая текущая стоимость (NPV)?

При вложении денег в любой инвестиционный проект ключевым моментом для инвестора является оценка экономической целесообразности такого инвестирования. Ведь инвестор стремится не только окупить свои вложения, но и ещё что-то заработать сверх суммы первоначальной инвестиции. Кроме того, задачей инвестора является поиск альтернативных вариантов инвестирования, которые бы при сопоставимых уровнях риска и прочих условиях инвестирования принесли бы более высокую прибыль. Одним из методов подобного анализа является расчёт чистой текущей стоимости инвестиционного проекта.

Чистая текущая стоимость (NPV, Net Present Value) – это показатель экономической эффективности инвестиционного проекта, который рассчитывается путём дисконтирования (приведения к текущей стоимости, т.е. на момент инвестирования) ожидаемых денежных потоков (как доходов, так и расходов).

Чистая текущая стоимость отражает прибыль инвестора (добавочную стоимость инвестиций), которую инвестор ожидает получить от реализации проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением такого проекта.

В отечественной практике термин «чистая текущая стоимость» имеет ряд тождественных обозначений: чистая приведённая стоимость (ЧПС), чистый приведённый эффект (ЧПЭ), чистый дисконтированный доход (ЧДД), Net Present Value (NPV).

Формула расчёта NPV

Для расчёта NPV необходимо:

- Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта).

- Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п.

Расчёт NPV осуществляется по следующей формуле:

где

NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта;

CF (Cash Flow) — денежный поток;

r — ставка дисконтирования;

n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования.

В данной формуле CF0 соответствует объёму первоначальных инвестиций IC (Invested Capital), т.е. CF0 = IC. При этом денежный поток CF0 имеет отрицательное значение.

Поэтому, вышеуказанную формулу можно модифицировать:

Если инвестиции в проект осуществляются не одномоментно, а на протяжении ряда периодов, то инвестиционные вложения также должны быть продисконтированны. В таком случае формула NPV проекта примет следующий вид:

Практическое применение NPV (чистой текущей стоимости)

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

- NPV < 0. Если чистая текущая стоимость имеет отрицательное значение, то инвестиция не окупается, а инвестор в таком случае получает убыток. От вложения средств в такой проект следует отказаться.

Таким образом, к инвестированию принимаются все проекты, которые имеют положительное значение NPV. Если же инвестору необходимо сделать выбор в пользу только одного из рассматриваемых проектов, то при прочих равных условиях предпочтение следует отдать тому проекту, который имеет наибольшее значение NPV.

Расчёт NPV при помощи MS Exel

В MS Exel существует функция ЧПС, позволяющая осуществить расчёт чистой приведённой стоимости.

Функция ЧПС возвращает величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также стоимости будущих выплат (отрицательные значения) и поступлений (положительные значения).

Синтаксис функции ЧПС:

где

Ставка — ставка дисконтирования за один период.

Значение1, значение2,… — от 1 до 29 аргументов, представляющих расходы и доходы.

Значение1, значение2, … должны быть равномерно распределены во времени, выплаты должны осуществляться в конце каждого периода.

ЧПС использует порядок аргументов значение1, значение2, … для определения порядка поступлений и платежей. Убедитесь в том, что ваши платежи и поступления введены в правильном порядке.

Рассмотрим пример расчёта NPV на базе 4-х альтернативных проектов.

В результате проведённых расчётов проект А следует отклонить, проект Б находится в точке безразличия для инвестора, а вот проекты В и Г следует использовать для вложения средств. При этом, если необходимо выбрать только один проект, то предпочтение следует отдать проекту В, невзирая на то, что сумму недисконтированных денежных потоков за 10 лет он генерирует меньше, чем проект Г.

Быстрый обзор инвестиционных показателей, а также очень простой способ расчёта инвестиционных коэффициентов

В конце статьи ссылка на файл XLS с примерами расчёта NPV и IRR. Наиболее часто инвесторов интересует расчёт следующих показателей в бизнес-плане.

- Масштаб проекта

- Горизонт планирования

- Другие временные показатели

- Вложения

- Прибыль

- Рентабельность

- ROI

- NPV

- IRR

Рассмотрим подробнее каждый из них.

Каждый показатель рассчитывается за определенный период времени.

Средняя заработная плата полицейского в США, в пересчёте на рубли — 4 миллиона в год.

Средняя заработная плата высококвалифицированного специалиста в России (в столицах, при хорошем работодателе, извините) — 1 миллион рублей в год.

Зачем создавать компанию, размер которой будет менее, чем состояние среднестатистического специалиста? Инвесторы рискуют деньгами, фаундеры — деньгами, силами и временем. Пожалуй, компания должна зарабатывать не менее, чем несколько хороших специалистов. Тогда её создание становится очевидно целесообразным.

Если в планах проекта — стать «единорогом», на каком-то очевидном этапе развития, для начала, она должна стать просто стабильной компанией — самоокупаемой и приносящей понятный доход.

Как спрогнозировать доход проекта?

Взять 10 компаний из отрасли, коррелировать исходные данные рассчитываемого бизнес-плана с учётом масштаба рассматриваемых компаний, взять средние показатели — с наибольшей вероятностью плановые показатели будут соответствовать полученным значениям. Почему этот простой подход упрямо работает всегда — отдельный вопрос. Если интересно, переспросите в комментариях, расскажу отдельно.

Период, на который рассчитывается бизнес-план.

Обычно для быстрорастущих проектов, к примеру в информационных технологиях — 1 год. Для более капитальных, строительство или производство — 3 года. Применять более длительный горизонт планирования целесообразно в проектах, которые реализуются в государствах со стабильным законодательством и экономикой.

Что касается детализации планирования.

Если компания уже работает свыше года, полезной будет месячная детализация.

Для стартапов на начальной стадии имеет смысл применять квартальные расчёты. У проектов в возрасте до 1 года обычно бывают проблемы с менеджментом, поэтому их показатели категорически не стабильны. В течение одного-двух месяцев стартап может испытывать проблемы, а на третьем месяце выровнять, нагнать и перегнать плановые показатели. Поэтому целесообразно планировать и контролировать показатели по кварталам.

Временной период в месяцах, по окончанию которого компания должна выйти в положительный баланс, и принести прибыль, в сумме превышающую объём вложений.

Как показывает опыт, для IT-проектов, когда фактическое значение этого показателя превышает 3 месяца, с вероятностью свыше 99% компания не будет прибыльной и закроется в ближайшей перспективе. И наоборот.

Временной период в месяцах от начала деятельности до месяца, в котором прибыль будет соответствовать среднемесячному плановому значению (прибыль за год поделить на 12).

Здесь всё просто — это сумма денег, которую нужно потратить для реализации проекта.

Речь идёт не о стоимости доли, предлагаемой для покупки конкретному инвестору. Это не наружный, а сугубо внутренний показатель.

Вложения должны включать в себя:

- Инвестиционная группа. Разовые траты, которые необходимо совершить для запуска бизнес-проекта

- Постоянные расходы

- Переменные расходы

- Запас

Постоянные и переменные расходы прогнозируются исходя из периода окупаемости проекта. Обязательно должны быть свободные средства, не менее 20% от инвестиционных затрат.

Нормой является превышение прогнозируемых расходов в 2 раза. Вне зависимости от эмоциональной оценки, это общеизвестный факт.

Объем необходимых вложений определяется, как сумма расходов на период до выхода на плановые показатели, плюс запас.

Это деньги, заработанные компанией, за вычетом всех расходов.

Отношение прибыли к расходам.

Отношение прибыли ко вложениям (IC — Invested Capital).

Net Present Value — сколько деньги будут стоить по истечению периода времени, с учётом ключевой ставки, инфляции и рисков.

Методическая литература предлагает красивую формулу.

CF — денежный поток (Cash Flow) во времени,

i — ставка дисконтирования.

Ставка дисконтирования рассчитывается как сумма ключевой ставки, ставки инфляции и премии за риск.

Ключевая ставка Центробанка, текущее значение — 7,25%.

Инфляция — 4%. Вынужден использовать официальные источники, извините.

Премия за риск — 15%. Это дополнительный доход, который инвестор хочет получить как альтернативу безрисковых вложений (к примеру, банковскому вкладу).

Методика определения премии за риск используемая при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации

Вложения при интенсификации производства на базе освоенной технологии: 3–5%

Увеличение объема продаж существующей продукции: 8–10%

Производство и продвижение на рынок нового продукта: 13–15%

Вложения в исследования и инновации: 18–20%

Конечно, следует заметить, что это не единственная методика, но по определённым причинам мы берём ее за основу.

Таким образом, для расчёта NPV на сегодняшний день в России применяется ставка дисконтирования, равная сумме ключевой ставки, инфляции и премии за риск: 7,25% + 4% + 15% = 26,25%.

Рассчитать NPV можно, не погружаясь в математику, с помощью электронных таблиц.

Для расчёта используется функция ЧПС(Ставка; Значение1).

Два первых параметра — ставка дисконтирования и первое значение — являются обязательными. Остальные параметры опциональны.

Поступления CF передаётся в функцию, как положительные значения, а вложения IC — со знаком минус.

Internal Rate of Return — внутренняя норма доходности. Процентная ставка, при которой NPV равна нулю.

Формула для расчёта

Один стажёр напугал меня рассказом о подходе к расчёту, которому его обучили в институте. Преподаватель рекомендовал подбирать значения экспериментально. Конечно, численные методы решения уравнений — это здорово, но, как мне кажется, не для этого случая.

Для расчёта IRR есть функция ЭКВ.СТАВКА в электронных таблицах.

Формат: ЭКВ.СТАВКА(N, C0, CN), где:

N — количество периодов

C0 — стоимость инвестиций на текущий момент

CN — стоимость инвестиций в будущем

Скачать XLS с примерами расчёта NPV и IRR: https://shemabiznesa.ru/example

Интересуют ответы вопросы о стартапах и инвестициях? Задавайте в комментариях, с энтузиазмом расскажу в новых постах.

Во втором случае 33 млн вместо 39 соответственно (если не дисконтировать отток нулевого периода). Ну и IRR поменяется тоже.

Еще там не работает логика IRR — если в расчет подставите ставку 88,65%, то NPV не будет равен нулю (19 млн получается).

«Для расчёта используется функция ЧПС(Ставка; Значение1).» — в экселе фигурные скобки означают массив, необязательный параметр в описании лучше указывать через «[ ]».

Еще не могу припомнить ни одного бизнеса (кроме распилов, наркотраффика, работорговли и проч.) который бы давал в первые два года 180-200% вложений а в третий аж 320%. И это при 10 млн вложений.

«Обязательно должны быть свободные средства, не менее 20% от инвестиционных затрат.» — это откуда?

По расчётам, надо проверить. Есть подозрения и соответствующая гипотеза! Было бы круто, если бы можно было вносить исправления в статью. Хорошо, что можно отредактировать файл на моём сервере =)

Большой рост бывает у IT-стартапов. У меня было 2 компании, которые выросли на миллионы процентов менее, чем за год, в 2011 и в 2014.

«не менее 20%» — из опыта. Ключевое слово — «не менее». Общественное мнение склоняется к 100%. Неопытные фаундеры — 500% и более.

Указанный ранее способ работает для одного периода. Для нескольких — расчёт другой.

Еще раз благодарю!

Добрый день!

Очень полезная статья!

Есть небольшой вопрос по ROI

За какой период обычно берут выручку?

Ведь насколько я понимаю, рост ROI прямопропорционален прибыли при неизменных вложениях.

Исследования по финансовому менеджменту всегда производятся в масштабе 1 год.

Для бизнес-планирования могут рассматриваться большие сроки, кратные году.

в эксель файле в первом примере NPV 9,9 млн, а должен быть 6,2

еще формулой NPV подразумевается дисконтирование первого периода

хотя вложения первого года обычно идут нулевым периодом и не дисконтируются

Смотря, какая отрасль и на сколько детально нужно будет смотреть за динамикой показателей, можно и за месяц и за квартал взять, а лучше за пол года или год.

Источник https://biznesplan-primer.ru/stati/sostavlenie/npv-chistaja-privedennaja-stoimost

Источник https://discovered.com.ua/finance_analysis/chistaya-tekushhaya-stoimost-npv/

Источник https://vc.ru/finance/80045-bystryy-obzor-investicionnyh-pokazateley-a-takzhe-ochen-prostoy-sposob-rascheta-investicionnyh-koefficientov