Содержание

Куда вкладывают свой капитал инвесторы в России?

События 2020 г. оказали серьёзное влияние на структуру сбережений населения России. Пандемия коронавируса, ослабление российского рубля, запуск программы льготной ипотеки, снижение ключевой ставки и снижение банковских и кредитных ставок — всё это привело к перетоку капитала от одних инвестиционных инструментов к другим.

Рассмотрим самые популярные способы вложения капитала и факторы, которые оказывают влияние на их перераспределение.

Фондовый рынок

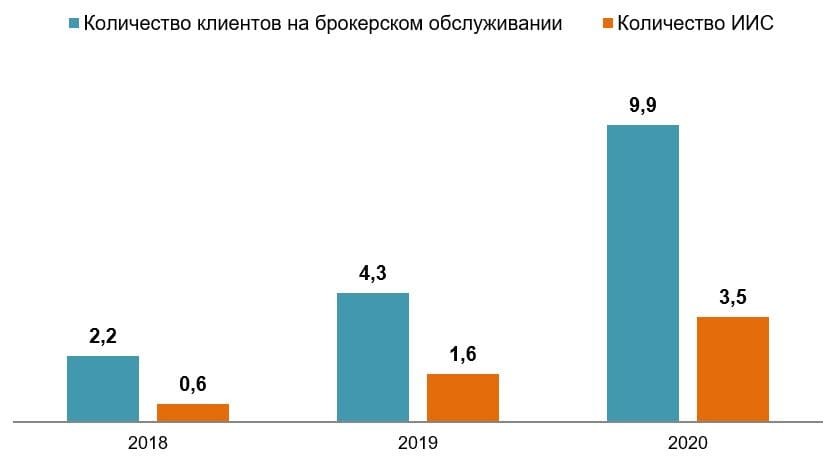

По данным Банка России , количество клиентов на брокерском обслуживании в 2020 г. выросло в 2,3 раза, достигнув 9,9 млн. Основной прирост наблюдался в массовом розничном сегменте, доля которых от общего количества клиентов увеличилась до 85%.

Доля уникальных клиентов среди экономически активного населения страны достигла 12%.

Стоимость ценных бумаг на счетах физических лиц в депозитариях увеличилась на 45%, достигнув 5,3 трлн руб.

Количество ИИС по итогам 2020 г. выросло до 3,5 млн. В общем количестве клиентов на брокерском обслуживании ИИС занимает более 30%. Объёмы активов счетов в 2020 г. выросли в два раза — до 376 млрд руб.

Динамика количества клиентов на брокерском обслуживании и ИИС, млн ед.

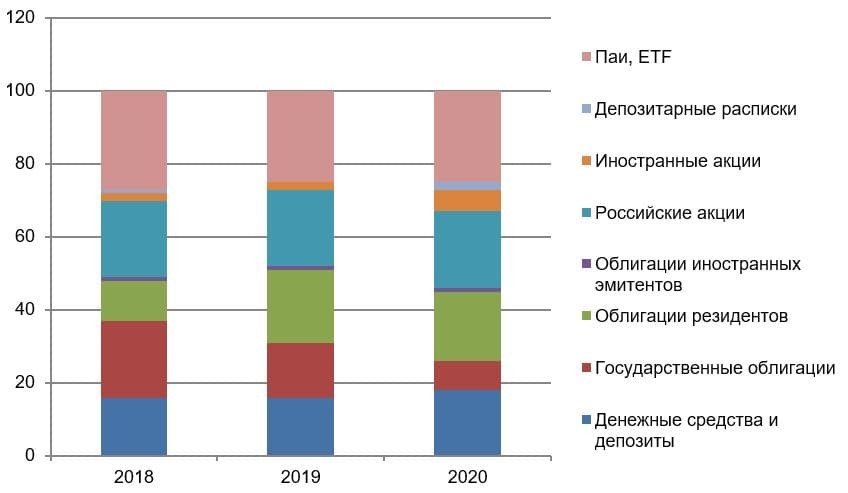

Основной приток средств частных инвесторов приходится на российские и иностранные акции, а также иностранные облигации. Из-за снижения процентных ставок значительно уменьшился приток средств в облигации российских кредитных организаций. Доля гособлигаций снизилась в два раза до рекордного минимума — 8%, а доля акций и депозитарных расписок выросла с 24 до 29%.

Динамика структуры активов ИИС, %

На репо-форуме Национальной финансовой ассоциации (НФА) в конце марта 2021 г. первый заместитель председателя Банка России Сергей Швецов обозначил, что около 20% сбережений граждан на сегодняшний день вложены в ценные бумаги.

Всё больше людей становятся частными инвесторами, предпочитая вкладывать свои сбережения в фондовый рынок. Ценные бумаги становятся более привлекательными для вложений, чем недвижимость, банковский вклад или иностранная валюта.

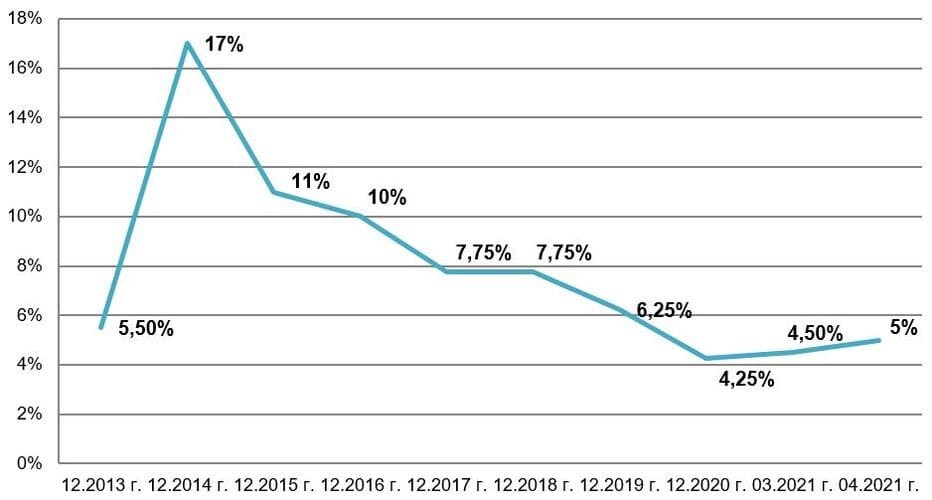

Одной из главных причин массового открытия счетов с брокерским обслуживанием стало падение ставок по вкладам.

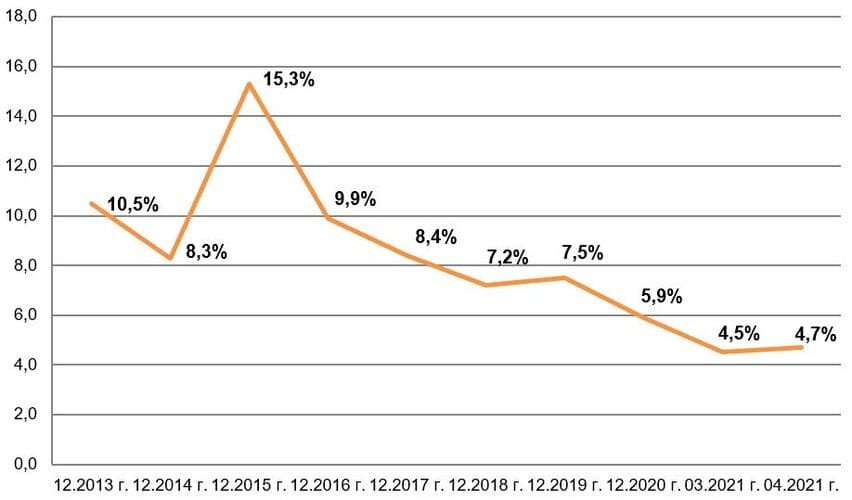

Банковские вклады

По итогам 2020 г. зафиксирован рекордно низкий уровень максимальных процентных ставок по вкладам за последние десять лет, что вызвано падением ключевой ставки Банка России. Хранить сбережения на банковских вкладах стало менее выгодно. В этот период проценты по депозитам в российских банках не превышали официального уровня инфляции, то есть вкладчики теряли покупательную способность своих сбережений.

По мере того как процентные ставки по банковским вкладам становились менее доходными, банки активно предлагали привлекательные условия по вложению денег в такие инструменты, как брокерские счета и ИИС, а также предоставляли возможность быстрого открытия счёта через мобильное приложение.

Динамика изменения максимальной процентной ставки (по вкладам) десяти крупнейших коммерческих банков, %

Несмотря на падение процентной ставки, банковские вклады остаются одним из самых востребованных инвестиционных инструментов. Объём средств на депозитах в банках последние несколько лет неуклонно растёт.

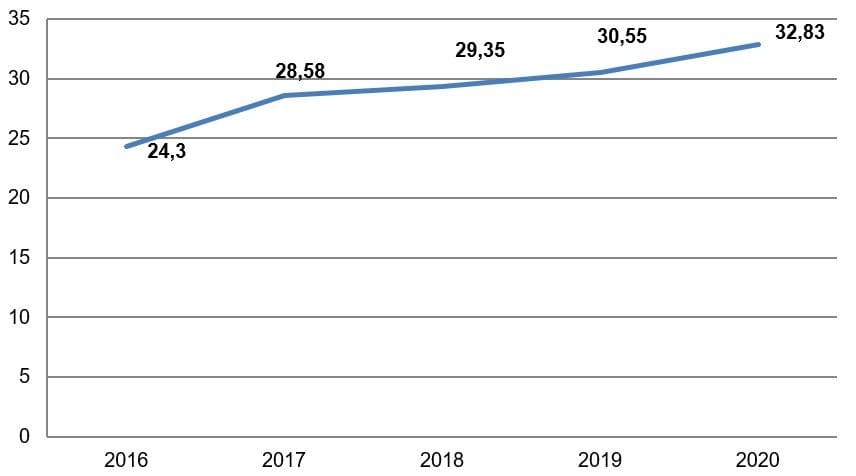

По данным Банка России , в 2020 г. объём денежных средств на вкладах физических лиц составил 32,83 трлн руб., включая средства в иностранной валюте, причём почти 80% составляют рублёвые депозиты.

Динамика величины вкладов, млрд руб.

Снижение процентных ставок до рекордного минимума без сокращения суммы средств на депозитах можно объяснить низкой финансовой грамотностью населения или желанием диверсифицировать свои риски. Из-за нестабильной экономической ситуации вкладчики предпочитают направлять свои сбережения одновременно в несколько инвестиционных инструментов.

В конце апреля 2021 г. Банк России повысил ключевую ставку до 5% и впервые дал прогноз по ключевой ставке на ближайшие два года. Это даёт повод ожидать рост банковских вкладов и переток капитала в сторону депозитов как самого простого и понятного для большинства способа вложения сбережений.

Недвижимость

Снижение процентных ставок по вкладам и кредитам привело к росту ещё одного популярного способа инвестирования — в недвижимость.

С целью поддержки кредитных организаций, застройщиков и населения весной 2021 г. государство приняло решение субсидировать ставку по кредитам на покупку жилья на первичном рынке (постановление Правительства РФ от 23.04.2020 № 566). Льготная ипотека составляет 6,5% для новостроек, 7,3% — для вторичного жилья. Именно эти меры поддержки строительного бизнеса вызвали бум покупки жилья в 2020 г.

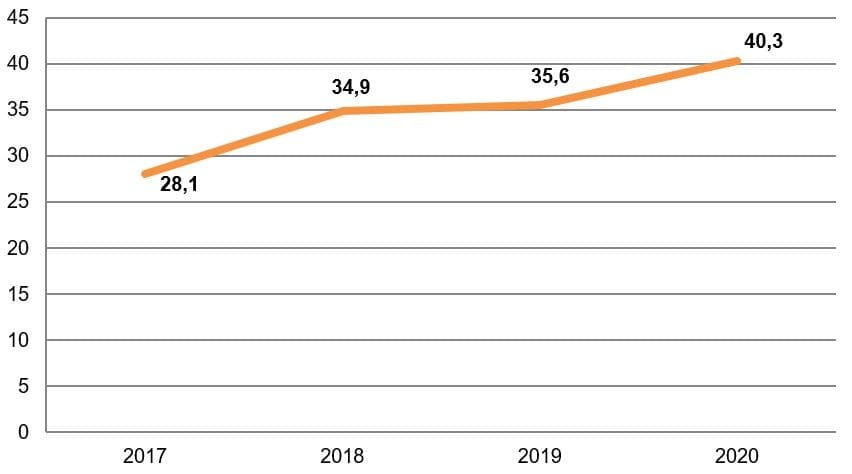

Динамика индекса доступности ипотеки, %

По итогам 2020 г. российские банки выдали ипотечные кредиты на 4,2 трлн руб., установив новый рекорд с 2018 г. Почти четверть объектов недвижимости, приобретённых в 2020 г., составили квартиры для инвестиций, приобретаемые с целью дальнейшей продажи или сдачи в аренду.

Динамика показателей ипотечного жилищного кредитования, млн руб.

Снижение ипотечных ставок, рост индекса доступности жилья привели к увеличению стоимости объектов недвижимости. Ключевая ставка начинает расти, Банк России прогнозирует продолжение роста в ближайшие два года. Кроме того, программа льготной ипотеки действует до 1 июля 2021 г. Дальнейшее удержание процентных ставок на ипотечном рынке может привести к росту долгового пузыря, ведь доходы населения продолжают падать. Однако президент РФ Владимир Путин в начале этого года поручил правительству совместно с Банком России подготовить предложения о продлении льготной ипотеки до 2024 г. , поэтому программа может быть продлена для некоторых регионов и особо нуждающейся категории граждан.

Прогноз на 2021 год

Несмотря на сложности 2020 г., намечается общий тренд роста накоплений и сбережений населения страны. По данным Росстата , в 2020 г. доходы населения снизились на 4% по сравнению с 2019 г., а накопления выросли в два раза — до 5,2 трлн руб. На это повлияло снижение расходов на 4,4% из-за карантинных мер и опасения по поводу дальнейшей экономической ситуации в стране и мире. Кроме того, растёт расслоение населения. Инвесторы с большим капиталом всё больше вкладывают свои сбережения в различные финансовые инструменты.

Минэкономразвития прогнозирует увеличение реальных доходов россиян в 2021 г. на 3%, в 2022 г. — на 2,4%, в 2023 г. — на 2,5%. Восстановление доходов предполагается за счёт предпринимательской деятельности и других источников. Рост будет зависеть от восстановления экономической активности.

Некоторые изменения ожидают и структуру финансовых вложений. Если популярность инвестиций в ценные бумаги будет продолжать расти, а вклады населения увеличатся за счёт повышения процентных ставок, то рынок недвижимости ждёт падение. Сокращение льготной ипотечной программы, рост процентных ставок по кредитам из-за увеличения ключевой ставки ЦБ приведёт к замедлению покупки жилья. Кроме того, из-за доступности недвижимости теряется актуальность сдачи жилья в аренду. Вложение сбережений в недвижимость может стать не таким привлекательным инструментом инвестирования, как раньше.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Во что предпочитают вкладываться богатые и сверхбогатые инвесторы

Богатых людей в мире становится с каждым годом все больше. И даже пандемия, которая привела к хаосу в мировой экономике, не сломила этот тренд. По данным консалтинговой компании Capgemini, численность миллионеров в мире возросла с 19,6 млн до 20,8 млн, а их активы в совокупности выросли на 7,6% до $79,6 трлн. В России количество долларовых миллионеров, по оценкам Capgemini, за год выросло на 1,2% до 218 000 человек.

Во избежание глубокого мирового кризиса регуляторы и власти многих стран с началом пандемии стали оказывать помощь населению и экономике. Эти меры способствовали быстрому восстановлению фондовых рынков, которые рухнули в середине февраля 2020 г., как только началась пандемия. Индекс американского фондового рынка S&P 500, к примеру, с мартовского минимума к концу 2020 г. взлетел на 63%, индекс Dow Jones Industrials – на 60%, а технологический NASDAQ – на 87%.

Быстрый рост фондового рынка в крупнейших странах мира стимулировал устойчивый рост благосостояния миллионеров, отмечают исследователи Capgemini. Они выявили одну очень нехарактерную для кризисных периодов особенность в поведении богатых инвесторов по всему миру: обычно больше беспокоясь о сохранности своих активов, нежели об их росте, в 2020-м хайнеты не стали уходить в защитные активы. Портфель состоятельного инвестора в I квартале 2020 г. диверсифицирован в среднем так же, как и в I квартале 2019 г.: 30% капитала сосредоточено на рынке акций, порядка 24–25% – в денежных средствах, 17–18% – в облигациях, 15% – в недвижимости и 13–14% – в альтернативных инвестициях.

Эксперты указывают еще на одну новую тенденцию: хайнеты по всему миру стали более вовлеченными в инвестиционный процесс – из пассивных наблюдателей они превращаются в активных инвесторов. Они охотно пользуются мобильными приложениями, позволяющими отслеживать состояние рынка в режиме онлайн и совершать сделки. Хайнеты все больше интересуются не только локальными, но и зарубежными рынками, которые предлагают лучшее соотношение доходности и риска. Высокий интерес проявляют они и к альтернативным инвестициям, отдавая предпочтение произведениям искусства.

Куда вкладываются богатые россияне

Тренды, описанные аналитиками Capgemini, актуальны и для российского рынка. Правда, богатые россияне по-прежнему в числе самых консервативных инвесторов в мире. В 2018 г. более половины их инвестиционных портфелей занимали активы с гарантированным доходом (в облигации и денежные инструменты), тогда как в портфелях богатых инвесторов по всему миру их доля не превышала 37%.

Аналитики Wealth-X в исследовании «Богатые в России» отметили, что российские ультрахайнеты (размер активов которых превышает $30 млн) предпочитают инвестировать в ликвидные активы (денежные инструменты, ценные бумаги публичных компаний). Эксперты объясняют это желанием мультимиллионеров иметь возможность оперативно перемещать свой капитал. По оценкам Wealth-X, в предпандемийном 2019 году российские сверхбогатые люди более 42% капитала держали в ликвидных активах, 16,8% – в недвижимости и предметах роскоши, 11,6% составляли прямые инвестиции в государственные компании, а почти треть капитала была сосредоточена в частной собственности.

Состоятельные инвесторы прежде всего стремятся сохранить заработанный капитал. Им крайне важна надежность, ликвидность, возвратность средств и по возможности доходность выше ставки депозита, говорит исполнительный директор, руководитель бизнес-направления по работе с крупным частным капиталом в «Сбер управление активами» Наталия Кремлева. Предпочтения состоятельных клиентов, как правило, следуют за рынком, отмечает она. В период долгого (в истории России) цикла низкой ключевой ставки клиенты в поисках доходности уходили из депозитов в инструменты фондового рынка.

«Сейчас такие хайповые темы, как IPO, стартапы, биткойны, очень модны и на слуху. Но состоятельные клиенты редко инвестируют в такие активы всю или значительную часть своего состояния, – отмечает Кремлева. – Поиграть с риском, продегустировать – да. Но то, что заработано и предназначено, скажем, для будущих поколений семьи, они предпочитают вкладывать в понятные, надежные инструменты». По ее словам, здесь уместно процитировать Баффетта: «Инвестировать нужно в то, в чем ты разбираешься». «И эта цитата, пожалуй, наиболее точно отражает поведенческий тренд сознательных состоятельных клиентов», – резюмирует Кремлева.

Большинство состоятельных инвесторов предпочитают сбалансированный подход к построению инвестпортфеля, считает руководитель розничного бизнеса дирекции по работе с частными клиентами Ситибанка Екатерина Комарова. В зависимости от риск-профиля клиента сегмента Citigold Private Client (ориентированного на лиц с капиталом от 60 млн руб.) портфель может иметь разную экспозицию на акции и облигации с небольшой долей в альтернативных инвестициях. Среди структурированных продуктов и широкой линейки глобальных ПИФов у богатых инвесторов, по словам Комаровой, популярны инструменты и базовые активы, которые отражают текущие актуальные тренды, например ESG, искусственный интеллект, здравоохранение, рынок компаний Китая. Если говорить о валюте инвестиций, то на данный момент состоятельные клиенты Citigold Private Client проявляют повышенный интерес к доллару США.

А вот риск-профиль богатых инвесторов поменялся, уверен Андрей Бабиян, директор Alfa Capital Wealth (направление, которое работает с хайнетами). Если раньше, как правило, состоятельный клиент выбирал консервативные инструменты – рублевые и валютные облигации, то сейчас многие переходят к умеренным и сбалансированным стратегиям, инвестируют в акции и продукты с высоким уровнем риска. Сейчас среди хайнетов наиболее популярны стратегии на евробонды и акции иностранных компаний, отмечает Бабиян. Доля акций колеблется в пределах 10–30% портфеля состоятельного инвестора, причем предпочтения отдаются бумагам американских компаний из IT-сектора и «компаний роста». Долгосрочные инвесторы также покупают акции китайских компаний, пользуясь просадкой. Растет и популярность российского рынка – сейчас бумаги отечественных компаний лидируют по покупкам.

Многие богатые инвесторы держат в портфелях золото для диверсификации портфеля.

Но этот способ, по словам Бабияна, сейчас не столь популярен, как альтернативные инвестиции – к примеру, недвижимость или персональные трасты. Последние пользуются особым спросом у хайнетов: они позволяют структурировать широкий спектр активов, от ценных бумаг и депозитов до долей в бизнесе. Это, с одной стороны, упрощает администрирование, с другой – дает налоговые преференции и повышает эффективность управления.

Самостоятельное и доверительное управление

Отдельный важный тренд последних лет – цифровизация сервисов. Пандемия способствовала тому, что более половины HNWI-клиентов Alfa Capital Wealth стали пользоваться мобильным приложением по сравнению с 35% до этого, отмечает Бабиян.

Тренд на цифровизацию способствует тому, что состоятельные инвесторы пробуют торговать самостоятельно. В прошлом году инвесторы неплохо заработали, купив акции во время просадки рынка – доходность была на уровне 30–50%, говорит Бабиян: «Но этот год выдался более сложным – рыночных рисков было весьма много. Действуют внешние и внутренние факторы – ставки центробанков, инфляция, локдауны и т. д. И сейчас все больше тех, кто понимает, что самостоятельное управление своим капиталом и торговля на бирже – это все довольно сложно, требует массу времени и сил и что гораздо проще тратить жизнь на бизнес, семью, друзей, увлечения и отдых. А о том, как обыграть биржевой индекс и в сложные периоды сохранить деньги, пускай думают профессионалы».

«Состоятельные инвесторы в большинстве своем предпочитают индивидуальное доверительное управление, поскольку оно учитывает все пожелания клиента и позволяет, как из конструктора Lego, собрать абсолютно индивидуальный портфель клиенту, – говорит Кремлева. – Добавьте сюда полное налоговое сопровождение и юридическую поддержку. Плюс клиенту не надо будет беспокоиться о том, чтобы в портфель случайно не попали токсичные бумаги или те инструменты, которые клиент табуирует как инвестиционную идею. За всем этим следит индивидуальный портфельный управляющий, чья задача – дать клиенту заявленную доходность путем грамотной и своевременной ребалансировки портфеля и следить за правильным соотношением его риска и доходности».

Число состоятельных инвесторов, прибегающих к помощи профессионалов для управления их капиталом, стабильно растет. По оценкам Frank RG, количество целевых клиентов сегмента private banking (лица с капиталом более $1 млн) к концу 2020 г. достигло 41 000. Инвестиционные портфели российских состоятельных клиентов за 2020 г. выросли на 48% до 4,3 трлн руб., подсчитали эксперты Frank RG в исследовании «Private Banking в России 2021».

Значительный рост состоятельных клиентов за последние два года Бабиян связывает главным образом с низкими процентными ставками на банковском рынке. Сейчас суммарные активы 8000 клиентов Alfa Capital Wealth превышают 600 млрд руб., а средний портфель оценивается в 79 млн руб. Стабильно растет и число состоятельных клиентов в Citigold Private Client. По словам Комаровой, в 2020 г. хайнетов в данном сегменте стало на 12% больше и их численность продолжает расти и в текущем году.

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы —Instagram, Facebook, ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube или аккаунт в Instagram, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели, а в случае YouTube — простая монетизация ваших роликов.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Источник https://journal.open-broker.ru/research/kuda-vkladyvayut-svoj-kapital-investory-v-rossii/

Источник https://www.vedomosti.ru/finance/articles/2021/11/22/896889-chto-predpochitayut

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod